Proyección de Mercado Forex 29/06 XAUUSD, EURAUD, USDCAD, EURNZD¡Hola Trader! En este video de Forex Trading, realizamos el seguimiento para los pares de divisas XAUUSD, EURAUD, USDCAD, EURNZD. Utilizamos el análisis técnico para explorar las tendencias actuales del mercado y identificar posibles puntos de entrada y salida.

Espero que sigas aprovechando estas oportunidades y tomar decisiones informadas al operar en el mercado Forex. Recuerda siempre gestionar tu riesgo adecuadamente y mantener una estrategia de trading disciplinada.

¡No olvides suscribirte para más análisis y consejos de trading! ¡Buena suerte en tus operaciones!

____________________________________

Descargo de responsabilidad: El mercado de divisas Forex es altamente volátil y el comercio de divisas conlleva un alto nivel de riesgo. No garantizamos la exactitud, integridad o puntualidad de la información proporcionada, y no nos hacemos responsables de cualquier pérdida o daño que pueda surgir como resultado del uso de esta información. Siempre debe buscar asesoramiento financiero independiente antes de realizar cualquier transacción en el mercado Forex.

Ideas de la comunidad

Blackstone lidera el resurgir de las salidas a bolsa en EspañaBlackstone lidera el resurgir de las salidas a bolsa en España con Cirsa y HIP

Ion Jauregui – Analista ActivTrades

Blackstone, el mayor fondo de inversión del mundo, ha reactivado con fuerza el mercado de salidas a bolsa en España con dos de sus participadas más emblemáticas: Cirsa, gigante del sector del juego, y Hotel Investment Partners (HIP), líder en resorts vacacionales del sur de Europa. Ambas compañías se encuentran en fases avanzadas de un proceso de salida a bolsa, bajo un modelo de dual track que permite simultáneamente explorar una colocación en el mercado o una venta directa al mejor postor. Esta estrategia brinda flexibilidad para maximizar valor en función de la demanda y las condiciones de mercado. Este modelo consiste en preparar simultáneamente dos opciones estratégicas:

1. Una salida a bolsa (OPV/IPO), es decir, listar las acciones de la empresa en un mercado regulado para captar capital o permitir la venta de participaciones.

2. Una venta directa (trade sale) al mejor postor, normalmente a otro fondo, inversor institucional o empresa del sector.

Este enfoque permite a Blackstone mantener flexibilidad en el proceso y optar por la vía que ofrezca mayor rentabilidad o estabilidad, en función del apetito inversor y las condiciones del mercado en el momento de la decisión final. Es un modelo habitual entre grandes fondos de capital privado que buscan maximizar valor al desinvertir en activos maduros o de alto potencial. En el caso de Cirsa, la opción elegida ha sido la salida a bolsa tradicional, con emisión de nuevas acciones y posibilidad de sobreasignación. En HIP aún se está evaluando si culminar con una OPV o cerrar una venta directa.

Cirsa: la primera en salir

Cirsa aspira a captar 400 millones de euros en su debut bursátil, con una valoración total estimada en 2.520 millones de euros, según documentación revelada por Reuters. La compañía, con presencia en España, Italia, Marruecos, Latinoamérica y más recientemente Portugal y Puerto Rico, emitirá acciones nuevas a un precio de salida de 15 euros, y contempla una opción de sobreasignación adicional de 68 millones de euros.

La operación, liderada por BBVA, Jefferies, Mediobanca, Société Générale y UBS, marcaría la primera salida a bolsa en España desde la de HBX Group en febrero, y podría reanimar el mercado nacional de capitales, especialmente en sectores como el ocio y el turismo.

HIP: en camino hacia el parqué

Paralelamente, HIP ha completado su conversión en sociedad anónima, requisito indispensable para cotizar. La empresa, que gestiona 73 hoteles con más de 22.000 habitaciones en España, Italia, Portugal y Grecia, está valorada en cerca de 6.500 millones de euros. En diciembre de 2023, el fondo soberano de Singapur GIC adquirió un 35% del capital, reforzando el atractivo institucional de la compañía.

La operación de HIP está en manos de Citi y Morgan Stanley, con el respaldo legal de Uría Menéndez, y se espera que se definan en breve el resto de asesores financieros.

Rotación estratégica ante el nuevo ciclo inmobiliario

En paralelo a estas operaciones, Blackstone lleva meses ejecutando una rotación estratégica de su cartera inmobiliaria en España, especialmente en Cataluña, donde el mercado residencial y logístico ha comenzado a mostrar signos de desaceleración tras varios años de fuerte expansión. La presión regulatoria, las limitaciones al alquiler y la incertidumbre política han reducido los márgenes en el sector residencial.

Ante este escenario, el fondo ha optado por reorientar su exposición hacia el sector hotelero, mucho más dinámico y rentable en el contexto postpandemia, con récords de ocupación, subida de precios por habitación y gran atractivo para el capital internacional. HIP se ha convertido así en su principal vehículo para esta apuesta, y la futura OPV refuerza esta visión a largo plazo en el turismo de calidad del sur de Europa. Tambien como decimos a rotado al sector Ocio y Juego con la inversión en Cirsa, al sector de Activos logísticos e industriales con operaciones a través de vehículos como Mileway o Logicor, y a través del sector de Infraestructura y energía explotando oportunidades en renovables, redes de distribución o plantas de tratamiento, aunque con menor volumen que en hospitality. Es decir, Blackstone a redirigido su atención hacia sectores más institucionalizados y ligados al turismo o consumo estructural, donde puede aplicar su modelo de revalorización activa de activos.

España vuelve al radar de los grandes inversores

El impulso simultáneo de estas dos salidas a bolsa por parte de Blackstone podría suponer un punto de inflexión para el mercado español, que en los últimos años ha mostrado escasa actividad en el segmento de OPVs. El éxito de estas colocaciones abriría la puerta a nuevas operaciones, en un contexto en el que la demanda por activos europeos vuelve a crecer, impulsada por la estabilidad macroeconómica y el atractivo del sur de Europa en turismo y ocio.

Con estas apuestas, Blackstone no solo optimiza su cartera en España, sino que también posiciona al país como un destino relevante para grandes salidas a bolsa en Europa.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo.

Bitcoin bajista por ahora, pero atentos al plazo cripto de TrumpBitcoin está cayendo, y los técnicos apuntan a más pérdidas con una clara divergencia en el RSI y un posible triángulo descendente. Pero todo esto podría cambiar rápidamente. El grupo de trabajo cripto de Trump debe presentar sus propuestas antes del 23 de julio. Si anuncian una desregulación o el regreso de las ICOs, Bitcoin podría dispararse. En este video analizamos el gráfico, los riesgos y el posible detonante que podría cambiar el sentimiento de un día para otro.

EUR/USD|ORO|BITCOIN - TRUMP SE ENFRENTA A LA FEDHola, traders! ¡Feliz semana!

¿Listos para elevar vuestro trading? No os perdáis mi último análisis del EUR/USD,ORO y BITCOIN. En este video, desgloso los aspectos técnicos y fundamentales para que podáis maximizar vuestras ganancias.

¿Dudas? ¿Preguntas? ¡Estoy aquí para ayudar! Dejad un comentario y os ayudare todo lo que pueda.

¡Manteneos conectados conmigo para más videos como este! Vuestra ruta hacia el éxito en trading comienza aquí.

XAUUSD 4H – ¿Estamos frente a un cambio de tendencia en el oro?🌎PERSPECTIVAS Y ANÁLISIS SOBRE EL ORO EASYMARKETS:XAUUSD

La volatilidad registrada durante la última semana ha generado señales de una posible nueva tendencia alcista en el oro. Sin embargo, aún existen varios obstáculos clave que el precio debe superar antes de confirmarla. ¿Cuáles son los niveles realmente relevantes?

La línea denominada “Último cambio de mercado” representa una directriz de corto plazo que podría definir si el precio continuará al alza o retomará su caída. Si esta línea se respeta durante la semana, es probable que observemos un debilitamiento del precio, con posibilidad de descensos hacia el Soporte 1.

🗨️ Desde una perspectiva macro, el oro se mantiene dentro de un rango amplio entre los 3453 y 3120, lo que podría indicar una fase de acumulación en marcos temporales mayores, como los gráficos semanales o mensuales.

La Zona 3 destaca como un nivel pivote relevante, ya que ha sido testeada en dos ocasiones con rebotes técnicos, aunque históricamente ha precedido movimientos bajistas inmediatos. ¿Podría esta vez marcar un giro sostenido en la tendencia?

Los principales indicadores técnicos permanecen neutrales, mientras que el RSI ha rebotado desde niveles de sobreventa extrema, lo que sugiere que aún podría haber espacio para un ligero impulso alcista antes de una posible corrección más fuerte.

Con eventos macroeconómicos clave esta semana, se espera una mayor volatilidad que podría definir el rumbo del metal precioso.

🔔 Recuerde operar con precaución y seguir su plan de trading.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

Excelente desempeño del sol peruano durante este añoEl sol peruano completa el primer semestre de este año fortaleciéndose frente al dólar y llega a niveles que no visitaba desde julio del 2023.

El USD/PEN cae hasta el 3,54, en donde podría encontrar un soporte, pero de mantenerse la incertidumbre en la economía estadounidense, es posible que el dólar continué debilitándose frente al sol peruano.

La paridad viene retrocediendo a la baja desde un máximo histórico en el 4,13, registrado en septiembre del 2021, cayendo más del 14% al 3,54.

De rebotar al alza desde el 3,54, la zona del 3,61 podría actuar como una resistencia temporal, ya que la tendencia bajista a corto y medio plazo se mantiene bastante fuerte en el USD/PEN.

De hecho, sobe el gráfico semanal del USD/PEN se ha formado un cruce de la muerte, con la media móvil exponencial de 55 semanas cruzando por debajo de la media móvil exponencial de 200 semanas.

El cruce de la muerte tiene implicaciones bajistas para el instrumento a medio plazo, aunque a corto plazo se podría dar primero un retroceso al alza, antes de continuar cayendo.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo.

Que nos depara el EUR ANALISIS PO3🧠 1. Identificación del Patrón: Power of Three (Po3)

El gráfico refleja claramente las tres fases del patrón institucional Power of Three:

Fase de Acumulación:

Se da en la base del movimiento, dentro de una estructura lateral previa al impulso, justo en la zona del bloque de órdenes donde se inyecta volumen comprador.

Fase de Manipulación:

Identificamos dos sweeps:

El primero liquida un máximo interno, creando falsa ruptura.

El segundo barre el PDH (Previous Day High), acción típica de manipulación para activar órdenes de compra y ejecutar stops.

Fase de Expansión:

Luego de barrer liquidez, se produce una vela bajista de alto rango, indicando entrada institucional para iniciar movimiento de distribución hacia zonas de desequilibrio.

🧱 2. Zonas Clave (Order Blocks, FVGs, PDH/PDL)

PDH (Previous Day High):

Nivel barrido por el precio; acción que confirma la presencia de liquidez capturada. Se transforma en resistencia dinámica tras la manipulación.

PDL (Previous Day Low):

Nivel objetivo natural en la expansión bajista. Si se rompe, confirma continuación de estructura bajista.

FVG (Fair Value Gap):

Brecha de ineficiencia marcada en gris claro, que actúa como zona imantada. Aún no mitigada, se espera que el precio la visite para balancear oferta y demanda.

Objetivo (OBJETIVO):

Nivel marcado por debajo del FVG. Representa una posible extensión del movimiento bajista, alineada con la lógica institucional tras la distribución.

📊 3. Indicadores Técnicos

Fibonacci:

El retroceso actual se detiene en el nivel 0.618, validando la zona premium tras el movimiento expansivo. También se observan los niveles 0.5, 0.786 y 0.85 como referencias clave para reacción del precio.

Volumen:

Aumento de volumen en la vela bajista posterior al sweep indica entrada de órdenes grandes, respaldando la idea de redistribución.

Estructura de mercado:

Cambio de carácter (ChoCH) confirmado tras la ruptura de mínimos previos, acompañado de fuerte reacción bajista. Se proyecta continuación hacia zonas de liquidez inferior (PDL y FVG).

🌐 4. Consideraciones Adicionales

Contexto macroeconómico:

El análisis se sitúa al cierre del mes y trimestre (30 de junio), periodo típico de reequilibrios institucionales. Es común observar movimientos impulsivos para cerrar libros y reestructurar carteras.

Eventos clave:

Posibles publicaciones económicas o discursos relevantes podrían actuar como catalizadores para acelerar el movimiento hacia el FVG o el objetivo final.

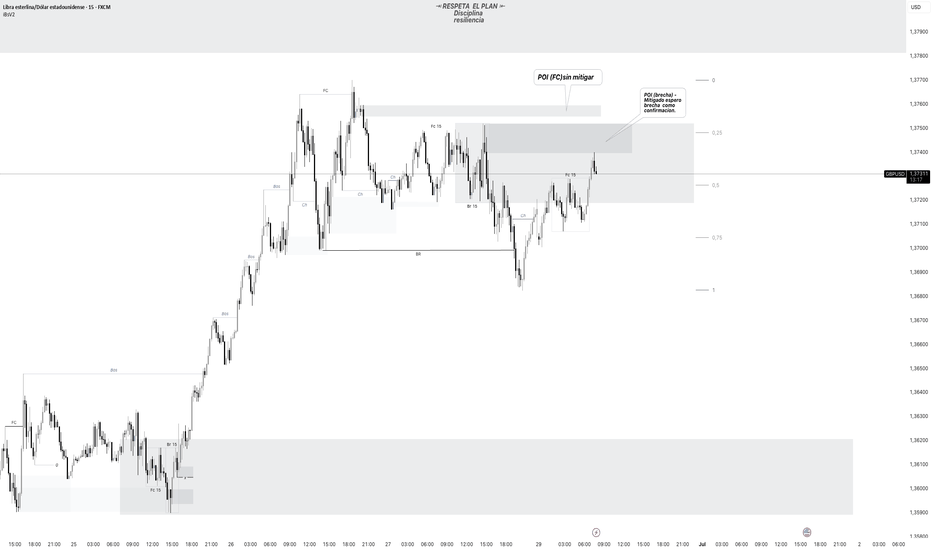

30/06/2025 Analisis técnico GBP/USD SESION LONDRESFX:GBPUSD

Trading Precision Method (TPM)

- 4H La estructura es una brecha alcista con cierre de rango, esta el precio por encima del 50% de descuento, mitigando oferta si 15 min nos da modelo de entrada puedo vender, si no esperar que barra la zona y seguir en continuidad con las compras.

- 15 Min Tengo brecha bajista con cierre de rango por encima del 50% esperar zonas mitigadas y de confirmaciones para vender, lo Interno va alcista ya que en Asia creo un FC alcista interno.

- 1 Min Esperar zonas de valor

Bitcoin supera los $110,000.Bitcoin se encuentra actualmente en un rango de consolidación estrecho pero significativo en un contexto alcista más amplio.

A medio plazo, el gráfico de 4 horas del BTC/USD muestra una estructura de bandera alcista con una tendencia alcista general lenta. La vela de ruptura cerca del nivel de $108,358 y un aumento significativo del volumen sugieren una mayor confianza del comprador. Una nueva prueba exitosa del área de $107,000 a $107,500 podría ofrecer una oportunidad de entrada de bajo riesgo para posiciones alcistas. Por el contrario, una ruptura sostenida por debajo de $106,800 invalidaría la estructura a corto plazo y justificaría una reevaluación del sesgo direccional.

En el gráfico de 1 hora, Bitcoin muestra impulso a corto plazo mediante una consolidación estrecha y un rápido movimiento ascendente posterior. La confirmación del volumen durante la reciente vela verde valida una ruptura alcista que parece provenir de una zona de acumulación. Los operadores que deseen aprovechar esta configuración podrían considerar una entrada en retroceso en el rango de $107,700 a $108,000. Especialmente si se acompaña de un aumento en el volumen de venta, sería prudente considerar establecer un stop de protección por debajo de $107,200.

Conclusión alcista:

Dado que todas las medias móviles clave están en modo de compra, junto con las señales alcistas del impulso (10) y la convergencia-divergencia de la media móvil (MACD), la estructura técnica de los gráficos de 1 hora, 4 horas y diarios apoya la continuación de la tendencia alcista. Una ruptura por encima de $110,000 con un volumen alto puede confirmar el dominio alcista y abrir el camino a nuevos máximos.

Análisis semanal: ¿Burbuja o "TAco Trade de Trump?.Análisis semanal del mercado:

1. Análisis fundamental y noticias:

El S&P 500 ha alcanzado máximos históricos, impulsado principalmente por el FOMO (miedo a quedarse fuera) y las compras automáticas de los grandes fondos de inversión. Sin embargo, no todo es euforia. Es crucial mantenerse alerta a las tácticas arancelarias de Donald Trump, conocidas como "Taco Trade". Sus movimientos y declaraciones respecto a Canadá, México, la Unión Europea, China y Japón sugieren una clara intención de volver a tensar la cuerda, similar a lo que ocurrió en 2018. Parece que el mercado está subestimando la capacidad de Trump para generar disrupciones significativas con estos aranceles.

Otro punto de gran relevancia es la Reserva Federal. Si perdiera su independencia, algo que se ve probable con la llegada de un presidente afín a Trump, podríamos presenciar una devaluación del dólar y recortes en las tasas de interés (con una primera bajada potencial en septiembre). De hecho, ya estamos observando un fortalecimiento del euro y el franco suizo frente al dólar.

Oportunidades y Burbujas a la Vista

En cuanto a las valoraciones, el mercado europeo muestra un descuento significativo en comparación con el estadounidense, promediando un 32% y llegando hasta un 59% en el sector inmobiliario. Esto claramente posiciona a Europa como una región con valor. Por otro lado, la subida del S&P 500 se sustenta en una macroeconomía en mejora, el entusiasmo desmedido por la Inteligencia Artificial (con Nvidia a la cabeza), y una serie de factores técnicos favorables.

La principal preocupación actual es la posibilidad de una burbuja en el segundo semestre, especialmente en el Nasdaq. Si las políticas fiscales y monetarias de EE. UU. buscan devaluar el dólar para gestionar la deuda, podríamos ver un escenario propicio para la formación de una burbuja. Por esta razón, la estrategia actual se centra en mantener posiciones largas en crecimiento estadounidense (anticipando una posible burbuja), pero también en valor internacional, sin dejar de lado los bonos y el oro como elementos de protección.

2. Rendimiento Semanal por Sectores

Communication Services: +5.73%

Technology: +4.81%

Consumer Cyclical: +4.07%

Industrials: +3.45%

Financial: +3.39%

Basic Materials: +2.04%

Utilities: +1.62%

Healthcare: +1.08%

Consumer Defensive: +0.07%

Por otro lado, los sectores con peor desempeño fueron:

Real Estate: -0.45%

Energy: -2.98%

3. Rendimiento de las Principales del S&P 500

📈 Top 5 de Mayor Rendimiento:

NVDA (NVIDIA Corp.) +9.66% Semiconductores

AVGO (Broadcom Inc.) +7.74% Semiconductores

META (Meta Platforms Inc.) +7.51% Servicios de Comunicación

NFLX (Netflix Inc.) +7.45% Servicios de Comunicación

GOOGL (Alphabet Inc.) +7.13% Servicios de Comunicación

📉 Top 5 de Peor Rendimiento:

PLTR (Palantir Technologies) -4.78% Tecnología (Software - Infraestructura)

CVX (Chevron Corp.) -3.82% Energía (Petróleo y Gas Integrado)

XOM (Exxon Mobil Corp.) -3.76% Energía (Petróleo y Gas Integrado)

MDLZ (Mondelez International) -2.27% Consumo Defensivo (Alimentos y Bebidas)

PANW (Palo Alto Networks) -2.07% Tecnología (Software - Infraestructura)

4. Análisis Cuantitativo del S&P 500

El análisis cuantitativo revela información clave sobre los niveles de soporte y resistencia:

Soporte oculto en 6130: Existe un volumen robusto de puts en el nivel de 6130, lo que sugiere una fuerte defensa de este punto por parte de los grandes inversores ("manos fuertes").

Zona de consolidación visible: 6200-6250: Este rango muestra una actividad equilibrada entre calls y puts, lo que lo convierte en una posible zona de congestión o pivote.

Calls en 6300 con mucho volumen: Un alto volumen de calls en 6300 indica una resistencia técnica importante.

5. Análisis Técnico del S&P 500

El índice ha frenado con precisión en la resistencia cuantitativa de los 6,200, nivel que previamente ha actuado como techo técnico.

Se ha identificado una figura de triángulo ascendente formada por líneas de tendencia alcistas convergentes. Este patrón, si se confirma una ruptura, suele anticipar correcciones a la baja.

Un soporte estructural fuerte y clave, aunque no visible directamente en el gráfico, es el nivel de 6,130. Esta zona coincide con el alto volumen de puts mencionado en el análisis cuantitativo y podría funcionar como un punto de rebote técnico.

La zona crítica inferior es el soporte visual en el rango de 5,780–5,820, que ha mostrado interés acumulado de compradores y una reacción alcista previa.

La ruptura del punto marcado en el círculo amarillo generó un impulso, pero este movimiento fue contenido por la resistencia. Es un momento para la cautela.

Conclusión:

El mercado se encuentra en una zona de definición crítica. Si el índice rompe el triángulo por debajo y pierde el nivel de 6,130, podría acelerarse la presión bajista hacia la zona de 5,800. Por el contrario, si logra superar los 6,200 con volumen, se habilitarían nuevos tramos alcistas. Es fundamental prestar atención al comportamiento del precio dentro de la cuña y a su reacción frente al nivel de 6,130.

Análisis y estrategia de la última tendencia del oro del 27junioAnálisis y estrategia de la última tendencia del oro del 27 de junio:

Lógica central del mercado actual

El oro ha mostrado recientemente las características de un mínimo oscilante. El nivel diario forma un soporte clave cerca de 3295. Si se mantiene en esta posición, podría iniciar un rebote; por el contrario, si cae por debajo, podría continuar la tendencia bajista. La competencia a corto plazo, tanto a largo como a corto plazo, se concentra en la zona de 3340 a 3355, y la dirección de ruptura determinará la tendencia de la siguiente etapa.

Análisis de señales técnicas clave

1. Nivel diario: Tocando fondo y rebotando, los alcistas acumulan impulso

Forma: El día anterior tocó fondo y cerró en positivo, y el rebote continuó ayer, lo que indica que el soporte de 3295 es efectivo y que el impulso a corto plazo a corto plazo se ha debilitado.

Presión clave: 3355 (trayectoria media de Bollinger); se espera que pruebe 3385 después de romperlo. Soporte clave: 3295 (mínimo reciente); una ruptura por debajo abrirá una oportunidad a la baja.

2. Nivel de 4 horas: El cruce dorado es alcista, pero la supresión de BOLL no se ha superado.

El indicador estocástico (KD) es un cruce dorado, alcista a corto plazo, pero el precio aún está sujeto a la presión de 3345-3347 (trayectoria media de BOLL).

La columna de impulso MACD se está reduciendo, lo que indica que las posiciones largas y cortas siguen compitiendo, y es necesario observar si puede superar 3340.

3. Nivel de 1 hora: Cruce muerto de la media móvil; a corto plazo aún existe riesgo de retroceso.

El cruce muerto de la media móvil a corto plazo (EMA 5/10) indica que aún existe presión de venta a corto plazo. Si no logra superar 3340, podría retroceder al soporte de 3312-3315. Punto de inflexión clave: 3340 (supresión de tendencia de 1 hora); si se rompe, el corto plazo se fortalecerá.

Estrategia operativa de hoy (operación en rango clave)

1. Estrategia de órdenes cortas (ventas cortas bajo presión cerca de 3340)

Punto de entrada: 3340-3345 (presión de 1 hora + trayectoria media del BOLL de 4 horas)

Stop loss: por encima de 3355 (la orden corta no es válida si se rompe)

Objetivo: 3320-3315 (área de soporte mínima anterior)

Lógica: Antes de romper efectivamente 3340, las órdenes cortas altas a corto plazo aún pueden operar con una devolución de llamada.

2. Estrategia de órdenes largas (posición larga estable cerca de 3315)

Punto de entrada: 3312-3315 (soporte mínimo de ayer)

Stop loss: por debajo de 3307 (para evitar una falsa ruptura)

Objetivo: 3330-3340 (reducir la posición en la zona de presión)

Lógica: Si el retroceso no rompe el soporte, se puede apostar por un rebote a bajo precio.

3. Estrategia de ruptura (abrir posición larga tras estabilizarse en 3355)

Señal de confirmación: El cierre de 1 hora se estabiliza en 3355

Objetivo: 3385 (resistencia diaria)

Lógica: La tendencia se fortalece tras la ruptura y se puede seguir.

Recordatorio de riesgos clave

Tendencia del dólar: Si el dólar estadounidense rebota bruscamente, podría suprimir el margen de recuperación del oro.

Sentimiento del mercado: La creciente aversión al riesgo (como los conflictos geopolíticos) podría impulsar las rupturas del oro. Expectativas de política de la Reserva Federal: Si los recientes discursos de los funcionarios son agresivos, esto podría limitar el alza del oro.

Resumen: Vender alto y comprar bajo, esperar una ruptura.

Rango oscilante: 3315-3340, se puede vender alto y comprar bajo.

Dirección de ruptura: Si se estabiliza en 3355, la tendencia será alcista hasta 3385; si cae por debajo de 3295, la tendencia se tornará bajista.

Disciplina de trading: Estrictamente stop loss y evitar órdenes de carry.

Inversión de Alto Riesgo y Alta RecompensaEn el mundo de las biotecnológicas, pocas empresas han experimentado una trayectoria tan volátil como AbCellera Biologics Inc. (NASDAQ: ABCL) . Conocida por su plataforma de descubrimiento de anticuerpos impulsada por inteligencia artificial, AbCellera se posicionó como un actor clave durante la pandemia al codesarrollar uno de los primeros tratamientos contra la COVID-19, Bamlanivimab, junto a Eli Lilly. Sin embargo, desde entonces, la acción ha caído más del 90% desde su máximo histórico, actualmente cotizando en torno a los $3.41.

Busco entender qué está detrás de esta caída, si hay fundamentos para considerarla una oportunidad de inversión, y cuáles son los principales riesgos y catalizadores que todo inversor debe conocer antes de tomar posición.

Modelo de Negocio y Plataforma Tecnológica

AbCellera no es una empresa farmacéutica tradicional. Su modelo gira en torno a descubrir y licenciar anticuerpos terapéuticos mediante una plataforma integrada que combina secuenciación celular, aprendizaje automático y cribado automatizado. Esta tecnología le permite reducir hasta en un 70% el tiempo necesario para identificar candidatos viables para medicamentos.

La empresa genera ingresos principalmente por:

Tarifas de investigación por colaboraciones con grandes compañías farmacéuticas.

Pagos por hitos cuando sus programas asociados avanzan en desarrollo.

Regalías sobre ventas de medicamentos desarrollados a partir de sus descubrimientos.

Sin embargo, gran parte de su éxito inicial estuvo vinculado a la venta de regalías por el tratamiento contra la COVID-19. En noviembre de 2022, la FDA revocó la autorización de uso de estos anticuerpos, lo que marcó el inicio de una drástica caída en sus ingresos.

Razones de la Caída del Precio de Acciones

La disminución del precio de ABCL se debe fundamentalmente a:

Pérdida de ingresos por la COVID-19 : El cese de los pagos de regalías por parte de Eli Lilly generó un vacío financiero importante.

Disminución de ingresos totales : En el primer trimestre de 2025, los ingresos fueron de solo $4.2 millones, muy por debajo de los $10 millones del mismo período en 2024.

Aumento de pérdidas netas : La pérdida neta del primer trimestre fue de $45.6 millones, un aumento del 12% respecto al año anterior.

Baja proporción de programas que llegan a ensayos clínicos : Solo el 8% de los programas contratados (13 de 158) han avanzado a etapas clínicas, lo que plantea dudas sobre la eficacia o adopción de su tecnología por parte de socios.

Estos factores han llevado a una revaloración del mercado, alejándose de la euforia post-IPO en 2020, cuando alcanzó una valoración de más de $15 mil millones.

Posición Financiera y Liquidez

Una de las fortalezas actuales de AbCellera es su liquidez sólida , con $810 millones disponibles ($633 millones en efectivo y $178 millones en fondos gubernamentales). Esto le da una pista de efectivo que se extiende hasta bien entrado 2026 e incluso podría cubrir los próximos 36 meses de operación.

A pesar de sus pérdidas, la empresa tiene margen suficiente para seguir invirtiendo en I+D (investigación y desarrollo) y en el avance de sus programas internos sin necesidad inmediata de emitir nuevas acciones, lo cual es un factor positivo para evitar diluciones injustificadas.

Próximos Catalizadores Clave

El futuro de AbCellera depende en gran medida del éxito de sus dos programas internos :

ABCL575 : Anticuerpo en investigación para el tratamiento de dermatitis atópica moderada a grave.

ABCL635 : Dirigido al tratamiento de síntomas vasomotores asociados a la menopausia.

Ambos iniciarán ensayos clínicos de Fase 1 en el tercer trimestre de 2025 , lo que representa un punto crítico para la valoración de la empresa. Si estos estudios arrojan resultados positivos, podrían desencadenar una reevaluación del mercado y un repunte significativo en el precio de las acciones.

Además, AbCellera mantiene una cartera diversificada de más de 100 programas iniciados con más de 40 socios, de los cuales 16 ya están en fase clínica. Cada uno de ellos puede convertirse en futuras fuentes de ingresos mediante hitos y regalías.

Estrategia de Consolidación y Nuevas Empresas ("Newcos")

Otra apuesta estratégica interesante de AbCellera es la creación de nuevas empresas biotecnológicas en colaboración con firmas de inversión como Viking Global Investors, ArrowMark Partners, Atlas Venture y Versant Ventures.

Este modelo, similar al de un "estudio de startups", permite a AbCellera:

Reducir el riesgo de desarrollo clínico al no asumir completamente los costos de llevar un producto al mercado.

Participar como socio fundador , obteniendo derechos de regalías y posibles ganancias por hitos.

Escalar múltiples proyectos simultáneamente , aprovechando su plataforma tecnológica.

Esta estrategia marca una evolución en su modelo de negocio: de ser únicamente un proveedor de servicios a convertirse también en cofundador de empresas y co-desarrollador de productos.

Riesgos a Considerar

Invertir en AbCellera implica asumir varios riesgos importantes:

Alto fracaso clínico : Menos del 10% de los programas avanzan a fase clínica y aún menos llegan al mercado.

Competencia intensa : Grandes farmacéuticas y otras biotecnológicas compiten por espacios terapéuticos similares.

Dependencia de socios : Gran parte de sus ingresos futuros dependerá del éxito y transparencia de terceros.

Quema de efectivo sostenida : Aunque tiene liquidez, una quema alta prolongada eventualmente requerirá financiación externa.

Análisis Técnico y Perspectiva de Inversión en AbCellera Biologics (ABCL)

La acción ha presentado una estructura bajista claramente definida, con un máximo relevante en $14.97 registrado en noviembre de 2022, seguido por una caída sostenida que culminó en un mínimo de $1.89 en abril de 2025. Durante este período, se observó un repunte significativo que permitió a los precios romper al alza el nivel clave de resistencia en $3.68 , lo cual marcó un cambio parcial en la dinámica descendente previa.

Este movimiento sugiere la presencia de interés comprador, lo que podría indicar una posible estabilización del precio en el medio plazo. Actualmente, la acción cotiza en un nivel técnicamente interesante desde el punto de vista de riesgo-recompensa, ofreciendo una oportunidad potencial para posiciones largas con horizonte especulativo.

Desde una perspectiva alcista, el objetivo técnico a largo plazo podría ubicarse cerca de los $12.00 , suponiendo una reanudación del impulso positivo y catalizada por hitos clínicos relevantes o avances en su cartera de productos internos. No obstante, se recomienda monitorear de cerca los niveles de soporte críticos y la evolución de los fundamentales de la empresa antes de tomar una posición.

Conclusión: ¿Es ABCL una Compra?

AbCellera Biologics es una inversión clara de “alto riesgo, alta recompensa” . El bajo precio actual refleja una valoración conservadora basada en los resultados recientes, pero subyacente a ello existe una plataforma tecnológica sólida, una cartera de programas diversificada y una liquidez que permite respirar tranquilamente a corto y mediano plazo.

Si eres un inversor con tolerancia al riesgo , horizonte temporal amplio y capacidad para monitorear activamente los próximos hitos clínicos (especialmente Q3 2025), ABCL puede representar una oportunidad especulativa interesante .

No obstante, debe formar parte de una cartera diversificada, no una apuesta única. Como siempre en biotecnología, el camino hacia el éxito es incierto, pero el premio puede ser grande para quienes estén dispuestos a esperar.

¡El oro sigue cayendo en general!

El precio del oro subió moderadamente el miércoles, beneficiándose principalmente del índice del dólar estadounidense, que se mantuvo en mínimos de una semana, y de los bajos rendimientos de los bonos estadounidenses, lo que aumentó el poder adquisitivo de los inversores no estadounidenses. El mercado sigue de cerca la situación en Oriente Medio, y el frágil alto el fuego entre Israel e Irán sigue siendo incierto. Sin embargo, a medida que el conflicto entre ambas partes se ha aliviado temporalmente, la prima de riesgo geopolítico que anteriormente impulsaba el alza del oro se ha disipado gradualmente, y los fondos refugio han seguido saliendo del mercado del oro, limitando el margen de recuperación de los precios del oro.

Los indicadores técnicos muestran que el oro cerró con una amplia línea negativa en la línea diaria, registrando su séptima semana consecutiva de caídas, lo que debilitó significativamente el reciente patrón alcista. El sentimiento actual del mercado es claramente bajista. Tras la fuerte caída de anoche, podría haber un ajuste técnico hoy, pero el máximo de 3347 se ha convertido en una resistencia clave. Si no se puede superar, la situación de presión a corto plazo se mantendrá sin cambios. El soporte bajista se centra en el nivel 3300. De perderse, podría volver a probar el mínimo anterior de 3290, o incluso caer al importante punto de inflexión de 3274. En general, la caída del dólar estadounidense supuso un respiro a corto plazo, pero la presión técnica de venta y la disminución de la aversión al riesgo continuaron frenando el impulso de recuperación del oro, y se espera que mantenga una tendencia débil y volátil a corto plazo.

Recomendación para el oro: Venta en el rango 3335-3340, objetivo 3308-3300.

VALOAnálisis técnico – Contexto bajista con testeo de zona crítica

Metodología Wyckoff y Perfil de Volumen

1. Contexto general:

El activo se encuentra actualmente en un claro contexto bajista, donde la estructura del precio refleja predominio de la oferta y sucesión de máximos y mínimos descendentes.

2. Corrección de debilidad y continuidad de tendencia:

Luego de una corrección técnica débil, sin mostrar signos relevantes de absorción ni intención de demanda sostenida, el precio retomó la tendencia bajista, validando la presión vendedora como dominante.

3. Zona clave de decisión – VPOC:

En este momento, el precio se encuentra testeando una zona de alta liquidez definida por el VPOC (Volume Point of Control). Este punto representa el nivel de mayor volumen operado dentro del rango previo, actuando como una zona de fuerte interés institucional y de equilibrio temporal.

4. Escenario dual y definición pendiente:

Desde la perspectiva de Wyckoff, nos encontramos ante un punto de inflexión estructural:

o Si la demanda se impone y se observa absorción de la oferta en esta zona, podríamos estar ante un potencial cambio de tendencia o al menos un rebote técnico significativo.

o Por el contrario, si la oferta logra romper el VPOC con decisión, se validaría la continuidad de la fase bajista, habilitando nuevos recorridos a la baja hacia zonas de soporte inferiores o mínimos anteriores.

________________________________________

Conclusión:

El precio se encuentra en una zona crítica de definición. El comportamiento del volumen, la reacción ante el VPOC y las posibles señales de absorción o ruptura serán fundamentales para anticipar el próximo movimiento.

Se recomienda esperar confirmación de la intención dominante en esta área antes de tomar una decisión operativa, dado que puede actuar como pivote estructural para una reversión o para la continuación del ciclo bajista.

IMVAnálisis técnico de IMV

Metodología Wyckoff – Timeframe principal: diario

1. Corrección técnica y contexto macroestructural

El activo IMV se encuentra actualmente en una zona de corrección, específicamente entre los niveles de 0,50 y 0,618 de retroceso de Fibonacci, correspondientes al último impulso alcista generado tras el giro en zona operativa, ocurrido en el mes de agosto de 2024, donde el precio definió un cambio de carácter con intención de demanda institucional.

2. Máximos históricos y etapa de indecisión

Tras alcanzar máximos históricos, el precio ingresó en una fase de lateralización, consolidando dentro de un rango amplio entre los 2500 y 1900. Esta etapa puede interpretarse como una posible fase B en términos de Wyckoff, donde aún no se define si el mercado continuará con la tendencia o preparará un movimiento correctivo mayor.

3. Ingreso a zona operativa y testeo de soporte clave

Actualmente, el precio se encuentra reingresando a la zona operativa, y se aproxima al nivel de 0,618 de Fibonacci, nivel técnico clave. Una ruptura sostenida por debajo de ese nivel podría abrir la puerta a un mayor recorrido bajista dentro del rango, poniendo a prueba zonas de soporte previas y validando una potencial fase C en desarrollo (Spring o Shakeout, si hay absorción).

4. Escenario alternativo: pullback y recuperación parcial

En caso de continuación de la lateralización, y siempre que la zona actual actúe como soporte, podríamos ver un pullback técnico hacia la parte alta del rango. Este movimiento implicaría una recuperación potencial del orden del 28%, lo cual resulta muy interesante desde el punto de vista operativo si se confirma la intención de demanda dentro del rango.

________________________________________

Conclusión:

IMV se encuentra en un momento clave, operando dentro de una estructura lateral amplia tras alcanzar máximos históricos. La actual zona de corrección y su interacción con niveles clave de Fibonacci será determinante para definir si el activo consolida para continuar con la tendencia, o si se debilita en busca de nuevos niveles de soporte. La participación institucional, el comportamiento del volumen y la reacción del precio en el entorno actual serán claves para anticipar el próximo movimiento estructural.

25/06/2025 Analisis técnico GBP/USD SESION LONDRESFX:GBPUSD

Trading Precision Method (TPM)

- 4H Tengo brecha alcista sin cierre de rango, el precio va con mucha fuerza alcista y Acción de precio actual igual

- 15 Min Lo mas actual un FC externo alcista dando modelo de entrada en asia en compras lo mas actual es un FC alcista interno con iris, puedo comprar si confirma en 1 min con brecha.

- 1 Min Esperar nuevas zonas de valor

USDCHF 4H - El Franco Suizo Gana Terreno (Análisis Completo)📈PERSPECTIVA GENERAL SOBRE EL PAR EASYMARKETS:USDCHF

El par USDCHF continúa desplazándose en un canal bajista que se ha sostenido durante varias semanas, reflejando la firme presión vendedora que golpea al dólar. La tensión geopolítica en Oriente Medio ha sido un catalizador clave: primero se filtró la posibilidad de un ataque de EE. UU. a instalaciones iraníes, después Donald Trump proclamó públicamente que “habrá paz” entre Irán e Israel y, acto seguido, el gobierno iraní desmintió cualquier acuerdo. Esta cadena de declaraciones opuestas alimentó la volatilidad e impulsó la búsqueda de refugio en el franco suizo.

📕SENTIMIENTO GENERAL DEL MERCADO EASYMARKETS:USDCHF

El mercado Forex opera con marcada aversión al riesgo. En el índice dólar, catorce indicadores técnicos se sitúan en venta, nueve permanecen neutrales y solo dos sugieren compra, todo ello en el marco temporal diario. El comportamiento del USDCHF es aún más claro: quince métricas —entre medias móviles, RSI, CCI y estocásticos— confirman un momentum bajista dominante. Para los operadores que se posicionan contra el billete verde, este entorno ofrece un sesgo estadísticamente favorable.

🔎ANÁLISIS DE ZONAS RELEVANTES

A nivel técnico, el precio ha perfilado una zona objetivo bajista comprendida entre 0.79959 y 0.79538. Alcanzar dicha franja es plausible si los datos macroeconómicos de EE. UU. superan las expectativas a la baja o si persiste la incertidumbre geopolítica.

💻NIVELES CLAVE A CONSIDERAR

• Soporte de impulso: 0.80696

• Línea de doble testeo: zona comprendida entre 0.81200 y 0.81400 (referencia para validar un pull-back)

• Zona objetivo bajista: 0.79959 – 0.79538

Una perforación sostenida de 0.80696 habilitaría un movimiento hacia la zona objetivo. Un rebote que no logre superar 0.81400 se considerará un pull-back “saludable” dentro de la tendencia descendente.

📊INDICADORES TÉCNICOS Y CONTEXTO FUNDAMENTAL

En el gráfico de cuatro horas, el MACD empieza a girar al alza insinuando un posible retroceso; sin embargo, el precio sigue anclado por debajo de su EMA 50, lo que refuerza el sesgo bajista general. A nivel fundamental, el franco se ha fortalecido no solo por su estatus de refugio; también influye la inflación negativa de Suiza (-0.1 % interanual en mayo) y la decisión del Banco Nacional Suizo de reducir su tipo de referencia a 0 %, medidas orientadas a frenar una apreciación excesiva pero que, paradójicamente, han subrayado la solidez del CHF frente a divisas con mayores desequilibrios inflacionarios.

🗓️CALENDARIO ECONÓMICO EASYMARKETS (HORARIO GMT)

Jueves 26 de junio 00:30 — PIB anualizado de EE. UU.

Viernes 27 de junio 00:30 — Índice de Precios del Gasto en Consumo Personal (PCE)

Cifras inferiores a lo previsto en cualquiera de estos reportes podrían intensificar la presión sobre el dólar y acelerar la caída hacia la zona objetivo; sorpresas alcistas ofrecerían un respiro temporal, pero necesitarían confirmarse con cierres diarios sobre 0.81400 para invalidar el escenario bajista.

🗨️CONSIDERACIONES OPERATIVAS SOBRE EL EASYMARKETS:USDCHF

Opere con disciplina y ajuste sus niveles de protección. Un cierre diario por debajo de 0.80696 refuerza la proyección bajista; un cierre sostenido sobre 0.81400 anularía dicha proyección y abriría la puerta a un cambio de sesgo. Mantenga especial vigilancia sobre cualquier intervención verbal o directa del SNB y sobre nuevas escaladas en Oriente Medio, ya que ambos factores podrían alterar drásticamente la dinámica del par.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

EUR/USD|ORO|BITCOIN - FINAL DE LA GUERRA EN IRANHola, traders! ¡Feliz semana!

¿Listos para elevar vuestro trading? No os perdáis mi último análisis del EUR/USD,ORO y BITCOIN. En este video, desgloso los aspectos técnicos y fundamentales para que podáis maximizar vuestras ganancias.

¿Dudas? ¿Preguntas? ¡Estoy aquí para ayudar! Dejad un comentario y os ayudare todo lo que pueda.

¡Manteneos conectados conmigo para más videos como este! Vuestra ruta hacia el éxito en trading comienza aquí.

¿Puede Netflix alcanzar el billón de dólares?¿Puede Netflix alcanzar el billón de dólares? El mercado ya apuesta por ello

Por Ion Jauregui – Analista en ActivTrades

Netflix, el gigante del entretenimiento digital, continúa consolidándose como el referente global del streaming. Con una capitalización bursátil que supera los 515.000 millones de dólares, la plataforma aún está a medio camino del billón, pero cada vez son más los analistas y gestores que consideran este objetivo alcanzable en el mediano plazo.

Estrategias que marcan la diferencia

Después del auge durante la pandemia, Netflix se enfrentó a una feroz competencia por ganar y retener suscriptores. La compañía respondió con medidas clave: el control sobre las contraseñas compartidas, el aumento de precios en sus planes, y la introducción de una suscripción con publicidad, una iniciativa que ha tenido un gran impacto en sus cifras. Gracias a esta estrategia híbrida, la firma cuenta ya con más de 94 millones de usuarios activos mensuales, muchos de ellos pertenecientes al segmento demográfico de 18 a 34 años, un público muy atractivo para anunciantes y con alto potencial de permanencia a largo plazo. La plataforma ha mejorado además sus herramientas de segmentación publicitaria, permitiendo a las marcas llegar con mayor precisión a sus públicos objetivos. Esto, sumado a su capacidad de producción de contenido basada en datos, la coloca en una posición competitiva frente a otros actores del sector.

Análisis fundamental: crecimiento sostenible y ventaja competitiva

Desde una perspectiva fundamental, Netflix se encuentra en una posición sólida y con claros vectores de crecimiento:

• Ingresos y beneficios en expansión: En el primer semestre de 2025, la compañía reportó un crecimiento superior al 15 % en ingresos y cerca del 27 % en beneficios netos interanuales.

• Flujo de caja libre al alza: Las proyecciones internas y externas apuntan a que el FCF podría duplicarse en cinco años, brindando margen para nuevas inversiones en contenido sin elevar el nivel de endeudamiento.

• Ventaja competitiva basada en datos: El uso avanzado de analítica permite a Netflix optimizar la producción de contenido original según los patrones de visualización, generando series y películas con mayor potencial de éxito.

• Modelo escalable con márgenes crecientes: El incremento del ARPU en el plan con publicidad sugiere que Netflix podría mejorar sus márgenes sin necesidad de aumentar significativamente sus costes operativos.

• Bajo nivel de deuda: Con una deuda neta controlada y ratios de apalancamiento saludables, la empresa mantiene flexibilidad financiera para seguir creciendo de forma orgánica o mediante recompras de acciones.

Valoraciones de analistas

Según datos de TipRanks, 38 analistas siguen actualmente la acción de Netflix. De ellos, 29 recomiendan comprar y 9 mantener, con un precio objetivo promedio de 1.255,76 dólares.

• Precio más alto proyectado: 1.600 USD – Jeffrey Wlodarczak (Pivotal Research)

• Precio más bajo proyectado: 950 USD

• Recomendación de JPMorgan: Mantener con objetivo de 1.220 USD – Doug Anmuth

Estas cifras reflejan una confianza sólida del mercado en la trayectoria alcista de la compañía, aunque también sugieren que parte del optimismo ya está parcialmente descontado en el precio actual.

Análisis técnico: señales de fortaleza

Netflix cerró la jornada del martes en 1.278,59 dólares, manteniéndose por encima de resistencias de medio y largo plazo. La media móvil de 50 periodos permanece por debajo del precio desde mediados de abril, reforzando la tendencia alcista. El RSI avanza en zona de sobrecompra (71,62%) y el MACD ya no se mantiene positivo, lo que apunta a una fuerte inercia en el corto plazo, esta idea además se refuerza con un punto de control (POC) en la zona de los $985, la zona de soporte del impulso anterior. Esto señala unas señales mixtas, lo que sugiere que podrían darse fases de consolidación antes de retomar un impulso más fuerte. Si observamos el gráfico podemos ver que el canal alcista se ha mantenido de forma sostenida acercando su cotización de máximos () a la parte alta del canal donde es posible que se testeen los límites y se genere como decimos una nueva fase de consolidación entre este precio y los 1.282,57y los 1.400 dólares.

Conclusión

Netflix ha demostrado una capacidad excepcional para adaptarse y capitalizar los cambios en el comportamiento del consumidor digital. Con una sólida posición financiera, crecimiento sostenido y ventajas competitivas únicas en datos y contenido, la firma tiene potencial real para alcanzar una valoración de un billón de dólares. El tiempo y la ejecución determinarán si este objetivo se convierte en realidad, pero los cimientos ya están puestos.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo.

Resistiré... y no bajaré los tipos. 1. Análisis Fundamental y Noticias

Divisas (EUR/USD): El euro ha experimentado una ligera depreciación frente al dólar y se encuentra en una zona de resistencia clave. Esto sugiere que podría haber dificultades para superar este nivel, lo que podría indicar una posible reversión o consolidación.

Criptomonedas (Bitcoin) : Bitcoin se mantiene estable, lo que sugiere una falta de grandes movimientos o eventos que lo impulsen en una dirección u otra.

Bonos: Los precios de los bonos han disminuido. Esto se atribuye a los comentarios del Banco de Japón, que han insinuado una posible subida de tipos de interés más rápida de lo inicialmente anticipado. Un aumento de tipos de interés suele hacer que los bonos existentes, con rendimientos más bajos, sean menos atractivos.

Petróleo : Los precios del petróleo han subido a pesar de los informes de un alto el fuego. La incertidumbre sobre el alcance real de los daños en las instalaciones nucleares iraníes, que contradice las declaraciones iniciales, está generando preocupación y, por ende, impulsando los precios.

Política Monetaria (EE.UU.): Funcionarios de la Reserva Federal (Fed) insisten en que los efectos de la inflación se harán visibles en los próximos datos. Han dejado claro que no tienen intención de bajar los tipos de interés en el corto plazo, subrayando la necesidad de mayor claridad en la situación económica, especialmente debido a las complicaciones arancelarias.

Comercio (EE.UU.) : Existen informes de que Estados Unidos está preparando nuevos acuerdos comerciales, lo que podría tener implicaciones a medio y largo plazo en los mercados globales.

2. Calendario Económico

14:30 CEST: Permisos de construcción (Mayo)

16:00 CEST: Ventas de viviendas nuevas (Mensual) (Mayo)

16:30 CEST: Inventarios de crudo semanales en Cushing de la AIE

18:00 CEST: Subasta de deuda pública a 5 años (T-Note)

3. Análisis Cuantitativo del S&P 500

Intradía:

Resistencia Call en 6200: Esto significa que hay una concentración de opciones de compra (calls) con un precio de ejercicio de 6200. Este nivel actúa como una resistencia porque los inversores que han vendido estas opciones querrán evitar que el precio del S&P 500 suba por encima de 6200, ya que tendrían que entregar acciones a un precio inferior al de mercado. Por lo tanto, es probable que haya presión vendedora en este nivel.

EOD (End Of Day - al cierre del día):

Soporte en 6150 Call: Similar a la resistencia, pero a la inversa. Una concentración de opciones de compra en 6150 podría indicar un nivel donde muchos inversores esperan que el precio se mantenga por encima, actuando como soporte.

Soporte Put en 6080: Esto indica una concentración de opciones de venta (puts) con un precio de ejercicio de 6080. Este nivel actúa como un soporte porque los inversores que han vendido estas opciones querrán evitar que el precio del S&P 500 baje por debajo de 6080, ya que tendrían que comprar acciones a un precio superior al de mercado. Esto crea una presión compradora en este nivel.

4. Sentimiento del Mercado

Nos mantenemos en un estado de confianza, lo que sugiere un sentimiento generalmente positivo entre los inversores.

El VIX (Índice de Volatilidad CBOE), conocido como el "índice del miedo", ha bajado hasta los 17 puntos. Un VIX bajo indica que la volatilidad esperada en el mercado es relativamente baja, lo que generalmente se asocia con un sentimiento alcista o de complacencia en el mercado.

5. Análisis Técnico del S&P 500

Tras el fuerte impulso alcista que comenzó el lunes 23 de junio, el S&P 500 ha estado experimentando una subida considerable. Actualmente, como es común en la acción del precio, el mercado ha comenzado a dibujar un canal alcista.

Mantenemos un sentimiento alcista para el S&P 500, lo que significa que la expectativa general es que el precio continúe subiendo dentro de este canal. Sin embargo, para la jornada de hoy, no se descarta una corrección que podría llevar el precio a un rango entre 6100 y 6080. Esto sería una pausa natural en la tendencia alcista antes de una posible continuación.

Alerta Bitcoin: puede caer si no supera este nivel

👉 Actualmente, Bitcoin cotiza en torno a los 105.000 USD, cerca de sus máximos históricos, impulsado por un contexto de mayor apetito por el riesgo, una tregua geopolítica en Medio Oriente y señales de una posible flexibilización monetaria por parte de la Reserva Federal.

👉 A día de hoy, Bitcoin cotiza alrededor de los 105.000 USD, muy cerca de sus máximos históricos. El impulso reciente se debe a una combinación de factores: desescalada geopolítica entre Israel e Irán, expectativa de una Fed más flexible con las tasas, y sobre todo, el anuncio del gobierno de EE.UU. sobre la creación de una “Reserva Estratégica de Bitcoin”, usando BTC incautado como parte de sus activos nacionales. Este movimiento institucional ha reforzado la narrativa de Bitcoin como “oro digital”.

👉 Sin embargo, es importante mantener cautela. Técnicamente, Bitcoin ha rebotado con fuerza en una estructura alcista, pero aún no ha logrado romperla con claridad. Si no consigue consolidarse por encima de ciertos niveles clave (como los 106.000–107.000 USD), existe el riesgo de una corrección hacia cotas inferiores, con soportes relevantes en torno a los 101.000 y 98.000 USD. La volatilidad sigue siendo elevada, y cualquier giro en el contexto macro o geopolítico puede acelerar los movimientos.

ORO (XAU/USD), ¿se ha alcanzado el máximo del ciclo?¿Ha alcanzado el precio del oro el punto máximo final de su ciclo alcista en un momento en el que la situación geopolítica en Oriente Medio parece suavizarse? La respuesta a esta pregunta no puede ser un simple sí, porque hay muchos factores fundamentales que influyen en la tendencia del oro en el mercado de materias primas.

Pero es cierto que, en términos de análisis técnico, las señales del final del ciclo alcista (el que comenzó a principios de 2024 cuando el precio hizo una ruptura técnica alcista de su antiguo máximo histórico en 2075 dólares la onza de oro) están apareciendo gradualmente, en particular divergencias bajistas.

1) ORO: aparecen gradualmente divergencias técnicas bajistas a medio/largo plazo

En primer lugar, comencemos nuestro análisis con el aspecto técnico para horizontes temporales a medio/largo plazo. Los dos gráficos siguientes muestran indicios de que la tendencia alcista subyacente se está agotando, con una divergencia precio/momento bajista en los datos semanales. En cuanto al gráfico mensual, muestra que se han alcanzado los objetivos teóricos de la onda alcista número 5 (el último impulso alcista del ciclo de ondas de Elliott). Esto no significa con un 100% de probabilidad que se haya alcanzado el punto máximo final, pero sí pone de relieve que el ciclo alcista está bien maduro y que unos fundamentales menos boyantes pueden desencadenar un soplo de aire fresco en los precios en la fase actual.

Gráfico de velas japonesas mensuales del precio del oro (XAU/USD)

Gráfico de velas japonesas semanales del precio del oro (XAU/USD)

2) Por otro lado, debemos mantener la cautela, ya que la situación geopolítica sigue siendo muy tensa y los factores fundamentales que influyen en el oro son muchos y variados

Los factores fundamentales que han sustentado la tendencia alcista fundamental del ORO son muchos y van mucho más allá del contexto geopolítico. Mientras que la situación en Oriente Medio se está calmando, en Ucrania sigue siendo muy complicada. Pero a pesar de todo, el alto el fuego entre Israel e Irán está proporcionando un apoyo alcista al ORO.

Pero hay que tener en cuenta que hay otros factores en juego, sobre todo la demanda física de oro en China y la demanda financiera de oro a través de ETFs en particular. Esta última está directamente vinculada a los tipos de interés, al dólar estadounidense y, por tanto, a las perspectivas de política monetaria de la FED.

En consecuencia, el simple apaciguamiento en Oriente Medio NO es argumento suficiente para el fin del ciclo alcista del ORO en términos de fundamentales.

3) La señal técnica alcista que destacamos para usted

En un análisis de los metales preciosos que ofrecimos el 10 de junio, destacamos una señal técnica alcista sobre el precio del platino (XPT/USD) con una señal de superación frente al oro. Este análisis puede consultarse de nuevo haciendo clic en el siguiente enlace/imagen.

Sobre la base del análisis técnico mensual, el precio del platino se acerca a la zona de sobrecompra, por lo que no dude en acompañar el movimiento con un trailing stop de protección, ya que tarde o temprano el mercado se tomará un respiro.

Gráfico de velas japonesas mensuales para el platino (XPT/USD)

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

El crudo disparado ante el riesgo geopolíticoEl crudo disparado ante el riesgo geopolítico: ¿corrección o rally estructural?

El precio del petróleo Brent ha reaccionado con fuerza al ataque de Estados Unidos contra instalaciones nucleares en Irán, disparándose hasta los 80 dólares por barril en los primeros compases del lunes. Aunque posteriormente corrigió hacia los 76,71 dólares, la amenaza de un posible bloqueo del Estrecho de Ormuz —por donde transita un tercio del petróleo mundial— mantiene una presión alcista sobre los precios.

Desde los mínimos marcados en mayo cerca de los 58 dólares por barril, el Brent ha subido más de un 36% en apenas seis semanas. Técnicamente, este rally ha roto al alza la zona de resistencia clave ubicada en torno a los 82 dólares, un nivel que había actuado como techo en varias ocasiones durante los últimos doce meses y que coincide con la zona media del rango (68,34-94,93 USD) con el punto de control de la campana de precios de largo plazo.

Claves técnicas:

• Zona de soporte inmediato: 76,50 – 75,20 USD. Aquí podría consolidar si la tensión geopolítica se estabiliza temporalmente.

• Próxima resistencia: 81,82 (en el POC) – 83,50 USD, máximos de abril de 2023 y zona de congestión histórica y posteriormente los 85,50 zona de cotización más recurrente en 2024.

• Objetivo técnico en caso de ruptura alcista: Si el Brent supera los 83,50 USD con volumen, podría proyectar un movimiento hacia los 88-90 dólares, donde confluyen extensiones de Fibonacci y resistencias de largo plazo.

• Indicadores clave: El RSI (índice de fuerza relativa) en gráfico diario se encuentra en niveles de sobrecompra (>70), lo que podría generar consolidaciones o pullbacks técnicos, aunque en un contexto de fuerte momentum alcista.

Sentimiento de mercado:

El conflicto ha generado una fuerte revalorización del crudo como activo refugio energético. Se puede considerar podríamos estar ante un “punto de inflexión”, pero se debe tener en cuenta que una resolución rápida del conflicto podría devolver al crudo Brent a niveles de por debajo de 70 USD, aunque hay que admitir que cualquier interrupción seria del suministro, sea dañando las exportaciones por tierra a China o sea por bloqueos en el estrecho de Ormuz, podría catapultar los precios por encima del máximo de 92,55 USD.

Conclusión:

La tendencia del petróleo Brent es actualmente alcista tanto en el corto como en el medio plazo. Sin embargo, se mantiene sujeta a una alta volatilidad condicionada por factores exógenos, como la posible respuesta militar de Irán y la evolución diplomática del conflicto en Oriente Medio. Un cierre efectivo del Estrecho de Ormuz serviría como catalizador definitivo para un nuevo rally.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo.