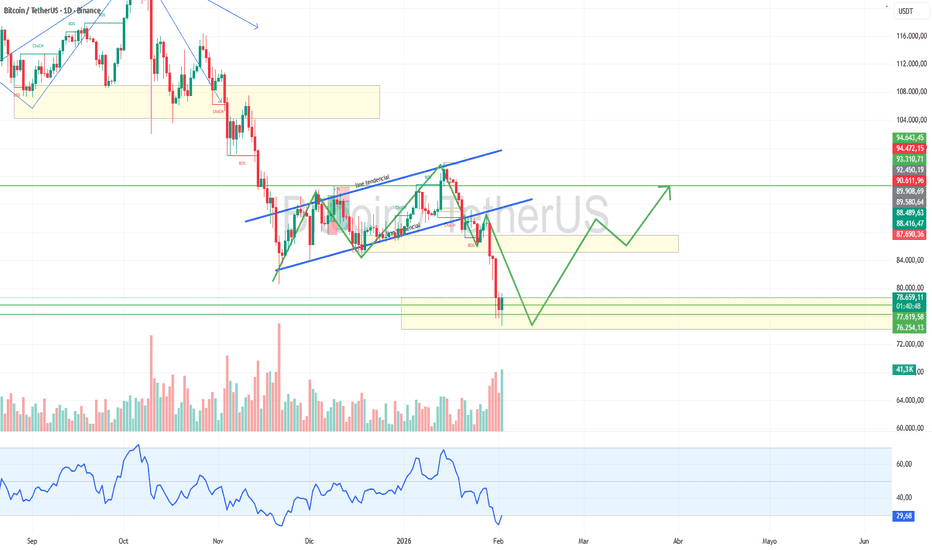

Barrido de liquidez btcusdt /Liquidity Sweep El Concepto: Caza de Liquidez (Liquidity Sweep)

El mercado no se mueve de forma aleatoria; se mueve buscando dinero. En este gráfico de Bitcoin (BTC/USDT), vemos una zona sombreada en verde que llamamos Zona de Demanda o Zona de Liquidez.

¿Qué hay ahí? Muchos traders colocan sus órdenes de compra justo por encima de esa zona y sus Stop-loss (SL) justo debajo.

La Trampa: Las instituciones necesitan grandes cantidades de ventas para poder comprar barato. Esos Stop-loss de los compradores minoristas son, técnicamente, órdenes de venta.

Los Pasos del Análisis

Podemos dividir lo que vemos en la imagen en tres momentos clave:

A. Identificación de la Zona (Zonas de liquidez)

El precio rebota anteriormente en un nivel (flecha de la izquierda). Esto crea una "piso" visual. Los estudiantes deben entender que un nivel que parece soporte es en realidad un imán de liquidez.

B. El "Barrido" (Sweep Liquidity)

Fíjate en la flecha que dice "Sweep Liquidity". El precio cae con fuerza por debajo del mínimo anterior.

El objetivo: Tocar los Stop-loss (SL) de todos los que compraron antes.

La señal: Verás que el precio baja, "limpia" la zona y rápidamente vuelve a subir. Esto indica que las grandes instituciones absorbieron esas órdenes.

C. El Cambio de Carácter (ChoCH)

Después del barrido, el precio no sigue bajando. Al contrario, rompe la pequeña estructura bajista anterior (marcada con las líneas azules en zigzag). Esto confirma que el "dinero inteligente" ya entró al mercado.

Nota; queremos saber que otro concepto te gustaría conocer, el análisis de hoy en temporalidad m15 es una 💡 idea de lo que puede pasar cuando un liquidity sweep se hace presente,no obstante considera tu ratio riesgo beneficio adecuado a tu capital, el 1% o 5% asegurando tu cuenta y no sobreapalancarte ,MMTRADEROAXACA compartiendo su visión de mercado

Ideas de la comunidad

Antes de decidir. Miércoles 11 de febrero de 2026.Lectura de la jornada .

Estamos entrando en una fase de:

“Tensión crónica normalizada”

No hay colapso.

No hay calma.

Hay:

energía sensible

cadenas vigiladas

crédito prudente

sociedades irritadas

El riesgo ahora no es sistémico inmediato.

Es decisional.

La mayoría cometerá errores por:

fatiga, impaciencia, búsqueda de certeza.

Ahí está la ventaja.

Contraintuiciones.

No necesitas más información.

Necesitas menos decisiones innecesarias.

El oro no sube por miedo; sube por preferencia de estabilidad.

La estabilidad institucional no significa tranquilidad económica.

Tendencias probables.

Geopolítica: microincidentes, sin ruptura mayor.

Energía: volatilidad intermitente.

Mercados: narrativa cambiante según datos macro.

Clima social: incremento de polarización retórica.

Riesgos asimétricos.

Incidente marítimo con efecto psicológico sobredimensionado.

Dato macro inesperado que reordene expectativas de tipos.

Ventana de oportunidad.

Febrero favorece posicionamientos sobrios.

En marzo aumentará la ansiedad financiera si la energía sube.

Conclusiones.

Consolidar posición sin expandirse.

Reducir dependencia sin aumentar carga.

Mantener liquidez intacta.

Microsoft: un soporte técnico clave en 350–400 dólares¿Debe considerarse nuevamente la acción de Microsoft en una zona de DCA, después de haber corregido en bolsa desde el mes de noviembre y de ser ahora la más cara (en términos de valoración bursátil) entre las acciones de los Magnificent 7?

Esta es la pregunta que abordaré en este nuevo análisis en TradingView. No dudes en seguir la cuenta de Swissquote para recibir notificaciones de nuestras próximas publicaciones sobre las grandes acciones tecnológicas estadounidenses.

Estos son los principales factores técnicos y fundamentales del análisis:

• La acción de Microsoft ha corregido más de un 25 % desde su máximo histórico alcanzado en 2025, en contraste con el comportamiento de las demás acciones de los Magnificent 7

• Un soporte técnico clave se sitúa actualmente cerca de los precios actuales, entre 350 y 400 dólares

• Desde el punto de vista fundamental, Microsoft presenta ahora el ratio P/E más elevado entre los Magnificent 7, lo que sugiere un posible potencial de recuperación frente a Apple y Alphabet (Google)

• Dentro del sector del software, Microsoft cuenta con uno de los P/E forward más bajos

Todo ello sugiere que la acción de Microsoft podría volver a convertirse en una oportunidad en bolsa frente a otras grandes tecnológicas estadounidenses, siempre que el índice S&P 500 mantenga su tendencia alcista de fondo.

El gráfico siguiente muestra las velas japonesas semanales de la acción de Microsoft:

Desde un punto de vista técnico, la zona comprendida entre 350 y 400 dólares corresponde a un antiguo soporte de largo plazo, que sirvió como base para varias fases de aceleración alcista en ciclos anteriores. Esta zona también se ve reforzada por importantes niveles de retroceso de Fibonacci, así como por una fuerte concentración de volúmenes históricos. Mientras los precios se mantengan por encima de esta área, la estructura alcista de largo plazo permanece intacta, a pesar de la corrección significativa observada desde el máximo de 2025.

En el plano fundamental, la reciente corrección ha permitido una normalización de la valoración de Microsoft. Con un P/E estimado para 2025 cercano a 24 y un P/E forward de aproximadamente 23,9, la acción parece ahora más barata que la mayoría de las grandes compañías de software estadounidenses, manteniendo al mismo tiempo una calidad de ingresos y flujos de caja muy superior a la media del sector. Esta situación resulta aún más destacable si se considera que Microsoft sigue siendo uno de los actores mejor posicionados en la monetización de la IA a través de Azure, los servicios en la nube y la integración de IA generativa en sus programas históricos.

La tabla siguiente compara las valoraciones bursátiles mediante el P/E forward de las principales empresas estadounidenses del sector del software:

En comparación con el resto de los Magnificent 7, Microsoft presenta actualmente una valoración más razonable que Nvidia o Tesla, al tiempo que ofrece una mayor visibilidad de flujos de caja que compañías como Amazon. Esta combinación de solidez financiera, liderazgo tecnológico y una valoración que ha vuelto a ser atractiva refuerza la hipótesis de una zona de DCA progresiva para los inversores de largo plazo.

En conclusión, mientras el S&P 500 conserve una dinámica alcista de fondo y se mantenga el soporte clave de 350–400 dólares, la acción de Microsoft parece ofrecer un perfil riesgo/retorno nuevamente favorable, especialmente para una estrategia de inversión escalonada en el tiempo.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Update estructural ,plan de Ejecución MMTRADEROAXACA ⚠️ UPDATE ESTRUCTURAL: BITCOIN (BTC/USDT) – 11 FEB

Análisis de Flujo de Órdenes (SMC/ICT)

📊 Narrativa de Mercado

Tras la captura de Buy-side Liquidity en niveles de $72,000 (EQH), el precio ha mostrado un desplazamiento bajista agresivo, confirmando una fase de Distribución Institucional. El cierre estructural por debajo de los mínimos previos (CHoCH/MSB) valida un cambio en la narrativa: el sesgo alcista de corto plazo ha finalizado y el algoritmo busca ahora Sell-side Liquidity (SSL).

🎯 Zonas de Interés (POI)

Para mantener un Ratio Riesgo/Beneficio (RR) óptimo, evitaremos vender en "fosa" (precios bajos). Buscamos la Premium Zone:

Zona de Entrada (Sell Limit): $67,800 - $68,400 (Mitigación de Breaker Block + FVG 1H).

Invalidación (Stop Loss): $69,250 (Por encima del Strong High que originó el desplazamiento).

📉 Objetivos Técnicos (Take Profit)

TP1: $64,200 (Liquidez interna y nivel psicológico).

TP2: $61,600 (Weak Low - Objetivo de liquidación masiva).

"El movimiento actual sugiere un Judas Swing (falso movimiento de recuperación) durante la sesión de Nueva York. No se dejen engañar por velas verdes pequeñas hacia los $68k; son retrocesos técnicos para mitigar órdenes pendientes antes de la expansión final hacia el Weak Low.

Como inversorer independiente te doy un tip adicional Mantengan la disciplina y esperen que el precio llegue a ustedes."

Gestión de Riesgo: * Riesgo sugerido: 0.5% - 1.0% de la cuenta.

Ratio R/B: 1:2.3.5+ según dónde se encuentre el precio rechazando. Entre mas arriba ☝️ mas será el profit a tu favor.

No es consejo financiero ni una entrada Sugerida ,nosotros independientemente buscamos la huella institucional y partimos de ello.suerte hoy y que el mercado te de su veredicto final.a por ello MMTRADEROAXACA

LA CAÍDA DE BITCOIN ESTABA ESCRITA EN EL GRÁFICOLa caída que estamos viendo en Bitcoin era obvia. Y es que si miramos el gráfico semanal podemos ver como el precio rompió, cerró y confirmó con volumen una resistencia. Siguió subiendo hasta los 114.300 que era justo el ATR X2 de la primera vela roja después de la ruptura, justo el punto donde las ballenas tenían pensado vender. Ahí empezó el movimiento direccional de caza. Van a la caza de los stops de los que operaron esa ruptura de resistencia y esos stops están en 52.800.

Si mi teoría es cierta, debemos esperar a que el precio caiga aún a los 52.800 donde se activarán las compras de los grandes para ir a parar a los 139.300.

Es en gráfico semanal, así que todo pasa muy lento. Quedan por delante unos meses de vértigo

¿Cómo evaluar la tendencia del dólar estadounidense?En el ámbito de las altas finanzas mundiales, los analistas del mercado de divisas de tipo flotante (Forex) utilizan un índice de divisas para analizar y determinar la tendencia de fondo del dólar estadounidense. Se trata del conocido “DXY”, el índice del dólar estadounidense frente a una cesta de divisas principales. Sin embargo, no debe limitarse el análisis de la tendencia del dólar estadounidense únicamente al DXY. En efecto, este último refleja la tendencia del dólar frente a las divisas occidentales, en particular el euro, el yen japonés y la libra esterlina.

Por ello, me parece pertinente incluir en el análisis las principales divisas de los mercados emergentes, las denominadas divisas “core”, como el yuan chino o la rupia india. En este análisis, propongo una tabla que sintetiza la tendencia de fondo del dólar estadounidense mediante el DXY, así como frente a las seis principales divisas denominadas emergentes.

En última instancia, al calcular la media ponderada de todas estas tendencias, se observa que, en la etapa actual, la tendencia de fondo del dólar estadounidense sigue siendo bajista, especialmente frente al euro y al yuan renminbi.

La tendencia de fondo del dólar estadounidense debe ser, por tanto, la síntesis de:

• La tendencia de fondo del dólar estadounidense (DXY)

• La tendencia de fondo frente a las principales divisas de los mercados emergentes

Este enfoque permite evitar un sesgo frecuente en el análisis macro-monetario, que consiste en asimilar la fortaleza del dólar únicamente a su evolución frente a las divisas desarrolladas. Sin embargo, el centro de gravedad del crecimiento mundial se ha desplazado durante varias décadas hacia las economías emergentes, tanto en términos de comercio internacional como de flujos de capital. Ignorar estas divisas equivale, por tanto, a analizar el dólar a través de un prisma parcial y, en ocasiones, engañoso.

Las divisas emergentes “core” desempeñan un papel clave porque combinan profundidad de mercado, importancia geopolítica y peso económico estructural. El yuan chino, por ejemplo, está directamente vinculado a las dinámicas del comercio mundial y a la estrategia monetaria de China. La rupia india refleja, por su parte, la trayectoria de una economía con un fuerte crecimiento demográfico e industrial. El real brasileño, el peso mexicano y el rand sudafricano aportan también una lectura complementaria sobre el apetito o la aversión global al riesgo.

El interés de una tabla de síntesis, como la presentada, reside en la posibilidad de visualizar rápidamente las divergencias de tendencia entre el dólar y estas distintas zonas monetarias. Cuando el dólar se debilita simultáneamente frente a varias divisas emergentes y, al mismo tiempo, muestra signos de fragilidad frente al euro, la señal macro se vuelve más sólida que la proporcionada únicamente por el DXY. Por el contrario, una fortaleza del dólar concentrada exclusivamente en ciertas divisas refugio puede ocultar una dinámica de fondo más matizada.

También es esencial recordar que la ponderación del DXY otorga un peso predominante al euro, lo que puede amplificar o atenuar artificialmente la percepción de la tendencia global del dólar.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

CÓMO UNIRSE AL MOVIMIENTO DE CAZA DE STOPSEn el siguiente gráfico he señalado los puntos importantes. A continuación explico paso a paso cómo proceder a unirse al movimiento direccional diseñado por las manos fuertes para cazar los stops obvios tras una ruptura de una resistencia en este caso.

PASO 1: En el ejemplo del gráfico se marcó una resistencia horizontal.

PASO 2: Esperar una ruptura con confirmación y volumen.

PASO 3: Esperar a la primera vela contraria, en este caso una vela roja.

PASO 4: Calcular un ATR X2 de esa vela contraria.

PASO 5: Poner una orden limite con la entrada en el ATR X2 de la vela contraria,

take profit en el primer máximo por debajo de la resistencia y stop loss a 1:2.

En caso de ruptura de soporte sería exactamente igual.

IMPORTANTE: Siempre soportes y resistencias horizontales, no dinámicos, no diagonales, sólo horizontales. Si el precio llega antes al profit que al punto de entrada se descarta el trade.

CLASE GRATIS CONTINUACION ORO 5700-6000Este analisis de estructura e interpretacion de mercados estara disponible para que encuentren un camino y estilo de trading.

Muchas veces como "traders y analistas " caemos en la estafa de querer utilizar cuanta informacion e indicador sea posible cuando en realidad si tuvieramos un control absoluto y supraconsciente al momento de operar los mercados fuera distinto.

Despues de participar en los movimientos del BREXIT, EL COVID Y LO DE "AHORA" puedo decir a ciencia cierta que es diferente pero solo adaptable la estrucutra y forma en que participamos .....

Espero su apoyo total y estoy abierto a toda critica , con tu informacion y mi informacion podemos mejorar nuestros estilos y forma de ver la vida y los mercados, BUEN DIA 2026

El ciclo de bitcoin 2026La reducion del halving los ciclos de bitcoin cada cuatro años ya se culmino en carias ocaciones lo dije, teniendo encuenta los ciclos y la reducion del 50% en cada ciclo este nuevo halving de bitcoin ya cambia el ciclo de cuatro años a 3 años por logica y reducion en septiembre seda por terminado el ciclo bajista y entramos en acumulacion ✅

LA ÚNICA LEY DEL MERCADOEl mercado es un lugar hostil y sin normas, donde solo se encuentra caos, vacío y cálculo; un escenario donde no existe una verdad absoluta y el precio marca su propia ley. Pero el precio, por esquivo o ladino que sea, no puede escapar a su propia forma de ser, ni es suficientemente libre para evitar su propia naturaleza. Es por esto que hoy os hablaré de la Ley de Crecimiento Decreciente.

Se puede afirmar que es la única ley real que existe en el mercado. ¿Qué nos dice esta ley? Pues que cada vez el precio necesita más tiempo para realizar un ciclo respecto del anterior y que sus rendimientos por ciclo serán, porcentualmente, cada vez menores.

Parece contradictorio ver una gráfica donde los ciclos anteriores prácticamente palidecen o desaparecen frente a los actuales, pero lo curioso es que cada nuevo ciclo va a necesitar más tiempo para completarse y sus retornos van a ser cada vez menores.

En el vídeo demostraré que, aun siendo algo contradictorio, tiene todo el sentido del mundo. Cuando un activo sube es por la entrada de capital; para poder crecer y mantenerse, cada vez va a necesitar de forma exponencial más capital que el anterior para poder existir. Todo ese capital va a necesitar más tiempo para poder alimentar al precio y su crecimiento al alza.

Por otra parte, gracias al uso de la secuencia Fibonacci (no son extensiones, sino la secuencia original que Fibonacci desarrolló para el crecimiento de la población de conejos), voy a demostrar sin lugar a dudas que el ciclo de Bitcoin va a necesitar dos halvings en lugar de uno para completar su ciclo actual.

Esto ya no es predicción: es ciencia matemática adherida a la única ley que tiene el mercado. Demuestra que, dentro del caos aparente del precio de Bitcoin, subyace un orden preciso que solo el maestro que se detiene a observar puede llegar a vislumbrar.

Gracias por los ingentes comentarios que me dejaron en mi anterior publicación y agradezco de corazón a todos los que con amabilidad me dieron un "like". Un abrazo y mucha suerte.

EJEMPLO DE CAZA DE STOPS TRAS UNA FALSA RUPTURAEn el gráfico podemos observar una línea marcada como soporte. Una vela roja rompe y cierra ese soporte y es seguida de una vela verde que no confirma la ruptura, estamos pues ante una falsa ruptura. El precio antes de entrar de nuevo al soporte irá a buscar los stops de los que operaron esa falsa ruptura y lo hará en un ATR X2 de la vela que no confirmó la ruptura. Seguidamente el precio rebota con fuerza entrando de nuevo en el soporte llegando al máximo previo a la falsa ruptura, confirmando así el false breakout.

Es un movimiento inteligente de los grandes para cazar a novatos. Tan inteligente como predecible si sabes verlo.

Bitcoin tendencia alzista de corto plazo proyección alcista de recuperación tras la formación de un mínimo estructural. La entrada que hicimos se centra en la transición de una tendencia bajista a una alcista mediante cambios de carácter y rupturas de estructura.

El precio venía de un movimiento bajista marcado por BOS (Break of Structure) descendentes con mínimos profundos hacia la zona identificada como "Extremo".

Confirmación de Giro: Se observa un CHoCH (Change of Character) alcista inicial, seguido de nuevos BOS al alza, lo que valida la intención de cambio de tendencia en el corto plazo (M15).

Extremo : Zona de demanda de alta probabilidad donde se originó el impulso actual.

BB (Breaker Block/Order Block): Zona de soporte intermedio donde el precio consolidó antes de continuar.

esta es la clave detonante de nuestra entrada

, la entrada se sitúa tras el testeo de la zona de demanda intermedia.

Target (Objetivo): El nivel objetivo se fija en los 76.525 USDT, apuntando a liquidar un Strong High (máximo fuerte) previo.

La anotación "Retest anula continuación" (señalada con flechas rojas) indica un punto de invalidación. Si el precio genera un nuevo CHoCH bajista en esa zona de retesteo, la estructura alcista se vería comprometida, sugiriendo una salida prematura o un cambio de sesgo ,los traders qué entraron con nosotros en las operaciones de ayer ya deben cubrir sus posiciones (Break even) como se muestra en el gráfico o según la estrategia por cierre de parciales. Nos vemos proxima semana con mas análisis. Feliz fin de semana ,MMTRADEROAXACA.

QUE VA A PASAR AHORA???Hay tres diferencias importantes:

Precio ya dentro de la cuña ascendente

Máximos y mínimos crecientes bien definidos.

Compresión clara → movimiento fuerte se acerca.

Rechazo previo confirmado en la zona amarilla

Esa zona ya no es “posible resistencia”, es resistencia validada.

El último máximo fue menor que el anterior → señal de control vendedor.

Volumen / delta

El histograma inferior muestra:

subidas con delta débil,

ventas agresivas en las caídas.

Eso es típico de distribución en resistencia, no de ruptura sana.

👉 El mercado no está acumulando para romper todavía.

2️⃣ Lectura de order flow (lo que muchos ignoran)

En la parte izquierda se ve claramente:

Gran POC / volumen pesado justo bajo la zona amarilla.

Cada vez que el precio llega arriba:

absorción,

rechazo,

continuación lenta.

📌 Traducción:

Los compradores entran, pero los grandes venden contra ellos.

3️⃣ Escenarios ACTUALES (ya no teóricos)

🔴 Escenario principal (más probable)

Rechazo en la parte alta de la cuña

Condiciones:

No hay cierre claro por encima de la zona amarilla.

El precio está tocando resistencia por tercera vez.

Momentum decreciente.

👉 Movimiento esperado:

Ruptura de la cuña por abajo

Pullback hacia:

media del canal

o barrido hacia la zona roja

⚠️ Esto NO invalida la tendencia macro, solo limpia liquidez.

🟢 Escenario alternativo (menos probable, pero posible)

Ruptura real

Para que sea válida debe haber:

Vela de 30m cerrando claramente arriba

Retesteo limpio

Aumento de volumen / delta positivo

Si eso ocurre:

Target 1: inicio de la zona verde

Target 2: parte media de la zona verde

Sin eso → no es ruptura, es fakeout.

4️⃣ Qué haría un trader disciplinado ahora

❌ No comprar aquí

Estás en:

resistencia,

cuña madura,

bajo oferta institucional.

❌ No vender a mercado

Estás en tendencia mayor alcista.

Short sin confirmación = ruleta.

✅ Opciones inteligentes

Opción A – Esperar ruptura confirmada

Comprar solo tras cierre + retesteo.

Opción B – Esperar rechazo claro

Entrada short solo si:

ruptura de la cuña

cierre bajo estructura

Target conservador.

Opción C – No operar

👉 La opción más profesional cuando el mercado decide.

5️⃣ Resumen brutalmente honesto

El oro está comprimido entre compradores impacientes y vendedores fuertes.

El próximo movimiento será rápido y violento, pero todavía no ha dado la señal.

Tu análisis está bien armado, tus zonas son correctas.

Lo único que toca ahora es paciencia y confirmación, no predicción.

Sectores que podrían superar al S&P 500 (metodología)Mientras el S&P 500 sigue cotizando en máximos históricos y presenta valoraciones muy elevadas, ¿es posible optimizar y diversificar identificando sectores que podrían superar al S&P 500 en los próximos meses? Vincent Ganne propone su respuesta metodológica.

El análisis se realiza dentro de los 11 “supersectores” del índice S&P 500.

Metodología de análisis aplicada a los 11 supersectores del S&P 500: ratio CAPE + margen neto + puntuación técnica media a medio/largo plazo

1) PER de Shiller (ratio CAPE)

El ratio CAPE (Cyclically Adjusted Price-to-Earnings) mide el nivel de valoración de un mercado relacionando su precio con el promedio de los beneficios reales (ajustados por inflación) de los últimos 10 años.

Permite suavizar los ciclos económicos y contables y se utiliza principalmente para evaluar el nivel relativo de encarecimiento de un mercado a largo plazo. Históricamente, un CAPE elevado se asocia con menores rendimientos futuros a lo largo de varios años.

2) Margen neto

El margen neto de un sector mide la rentabilidad final media de las empresas del sector, es decir, la parte de los ingresos que permanece como beneficio neto después de todos los costes. A nivel sectorial, se trata de una media ponderada de los márgenes netos de las compañías del sector (normalmente ponderada por capitalización bursátil).

3) Puntuación técnica media a medio/largo plazo

Una puntuación técnica que califica la madurez de la tendencia según las categorías “early”, “mature” y “late”. Desde el punto de vista del análisis técnico, la posible superación del mercado se encuentra principalmente en las categorías “early” y “mature”. La clasificación se basa en el análisis técnico de gráficos semanales y mensuales.

Al cruzar estos tres criterios, el objetivo es identificar sectores que combinen una valoración razonable, una rentabilidad estructural suficiente y una dinámica técnica aún aprovechable. Este enfoque busca evitar sectores que, aunque muy sólidos en términos de crecimiento de beneficios, ya estén fuertemente sobrevalorados y en una fase técnica avanzada del ciclo.

Los datos de crecimiento de ventas y beneficios muestran una fuerte concentración del rendimiento reciente en el sector tecnológico y, en menor medida, en el industrial. Sin embargo, estos sectores también se encuentran entre los más caros en términos de ratio CAPE, lo que limita su potencial de superación relativa a medio plazo, a pesar de sus elevados márgenes y sólido crecimiento de beneficios.

La tabla siguiente muestra los resultados del análisis. Las mejores oportunidades se encuentran en sectores baratos (véase el ratio CAPE), con un margen neto superior a la media y una puntuación técnica que no esté clasificada como “late”.

Por el contrario, varios sectores presentan un perfil más equilibrado. El sector financiero destaca por un ratio CAPE claramente inferior a la media, márgenes netos sólidos y una posición técnica aún favorable. Los sectores defensivos, como consumo básico y salud, también muestran valoraciones más moderadas, con puntuaciones técnicas clasificadas como “early”, lo que sugiere un potencial de rotación sectorial a su favor en caso de desaceleración económica o aumento de la volatilidad.

El sector inmobiliario y los servicios públicos también merecen una atención especial. Aunque su crecimiento de beneficios es más modesto, sus elevados márgenes y una valoración que vuelve a ser atractiva tras varios trimestres de bajo rendimiento podrían convertirlos en candidatos creíbles para una superación relativa si las condiciones monetarias se relajan.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Buscando zonas de. Interés Señoras y señores, colegas del sector financiero y analistas de mercado, tengan todos ustedes un excelente día.

Lo que tienen en pantalla es la radiografía técnica actual del par BTC/USDT en temporalidad semanal (1S), analizado a través de la metodología de Smart Money Concepts (SMC) y Acción del Precio. Estamos ante un punto de inflexión macroeconómico que definirá la dirección del activo para el resto del año.

Permítanme desglosar los hitos técnicos que validan nuestra tesis actual:

1. Fractura de la Tendencia Estructural (Trendline Break)

Observen la línea de tendencia ascendente trazada en azul, la cual ha servido como soporte dinámico desde principios de 2023. El precio no solo ha perforado esta línea, sino que lo ha hecho con una vela de intención bajista de alto volumen. En términos profesionales, esto invalida la continuidad inmediata del canal alcista y nos sitúa en una fase de transición o distribución.

2. Cambio de Carácter (ChoCH) y Estructura de Mercado

Si dirigen su mirada a los máximos recientes, el gráfico ya ha señalizado múltiples ChoCH (Change of Character). Tras una serie sostenida de BOS (Break of Structure) al alza, el precio no logró establecer un nuevo máximo histórico por encima de los $100,000, fallando en la demanda y rompiendo el último mínimo estructural. Esto confirma que el control del mercado ha pasado de los "toros" a los "osos" en el corto/mediano plazo.

3. El Área de Valor: Bloque de Órdenes Semanal

Actualmente, el precio se encuentra interactuando con una zona de alta liquidez marcada en el recuadro amarillo (aprox. $65,000 - $53,000).

Soporte Crítico: Los $53,362 representan el "piso" de esta consolidación previa.

Estado Actual: Estamos presenciando una "búsqueda de liquidez". El precio está cayendo para capitalizar las órdenes de compra pendientes antes de decidir su próximo movimiento macro.

No es una señal de compra ,es un análisis donde deberíamos encontrar un punto de apoyo para ejecutar una buena operación. Suerte 💪 les saluda MMTRADEROAXACA

Diversificarse metodológicamente fuera de Wall StreetMientras el índice S&P 500 se encuentra cerca de su máximo histórico de valoración de 1999/2000 (PER de Shiller) y el contexto macroeconómico y geopolítico global es “complejo”, ¿todavía es posible encontrar en el mundo mercados bursátiles baratos desde un punto de vista fundamental y atractivos desde el punto de vista técnico?

Aquí propongo un enfoque metodológico para identificar mercados bursátiles internacionales que se encuentren en una tendencia alcista de largo plazo y que sigan estando muy baratos en comparación con Wall Street (la valoración del S&P 500 se utiliza como referencia).

Se seleccionan tres criterios de valoración para evaluar de manera relevante la valoración de los mercados bursátiles globales, centrándose en los 20 principales por capitalización bursátil.

1) PER de Shiller (ratio CAPE)

El ratio CAPE (Cyclically Adjusted Price-to-Earnings) mide el nivel de valoración de un mercado relacionando su precio con el promedio de los beneficios reales (ajustados por inflación) de los últimos 10 años.

Permite suavizar los ciclos económicos y contables, y se utiliza principalmente para evaluar el encarecimiento relativo de un mercado a largo plazo. Históricamente, un CAPE elevado se asocia con menores rendimientos futuros durante varios años.

2) Capitalización bursátil total / PIB (Indicador Buffett)

Este ratio compara el valor total de las acciones cotizadas de un país con el tamaño de su economía real (PIB).

Ofrece una visión macroeconómica de la valoración del mercado bursátil en relación con la capacidad productiva del país. Un nivel muy superior al 100 % sugiere que el mercado bursátil está caro en relación con la economía subyacente.

3) Capitalización bursátil / (PIB + balance del banco central)

Este indicador es una versión ampliada del Indicador Buffett que integra el balance del banco central (activos totales) en el denominador.

Su objetivo es tener en cuenta el impacto de las políticas monetarias expansivas sobre los precios de los activos financieros. Un ratio más moderado puede indicar que la valoración del mercado está parcialmente respaldada por la liquidez monetaria y no únicamente por el crecimiento económico.

La tabla siguiente presenta los mercados bursátiles del más caro al más barato según el promedio de estos tres criterios de valoración. Mercados como Brasil, Polonia, China, México y Corea del Sur muestran sólidas tendencias alcistas de largo plazo desde el punto de vista técnico y aún presentan un fuerte potencial de convergencia hacia la valoración del S&P 500. Estos mercados representan buenas estrategias de diversificación. Es fundamental cuidar el momento de entrada: un mercado solo debe comprarse tras una fase de corrección y un retorno a un soporte técnico clave.

4) Metodología de clasificación

He asignado un rango a cada ratio (1 = mercado más caro / ratio más alto, 20 = mercado más barato / ratio más bajo).

Para cada mercado, posteriormente calculé el promedio de estos rangos para construir una columna sintética denominada “Puntuación mediana”.

Según esta síntesis, Estados Unidos, India y Japón destacan como los mercados más caros, seguidos por Europa Occidental, mientras que mercados más asequibles como China, Polonia y Brasil se sitúan dentro del universo emergente.

El gráfico siguiente muestra la tendencia alcista de largo plazo del mercado bursátil polaco en horizontes temporales mensual, semanal y diario.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Explicación de posible cambio de tendencia (MSS)1. Identificar el "Market Structure Shift" (MSS)

Antes de buscar un FVG, necesitamos ver una ruptura en la estructura. Si BTC viene cayendo, debe romper el último máximo relevante (Lower High) para indicarnos que la tendencia está rotando al alza.

2. Localizar el FVG de Reversión🪤

Una vez ocurre el desplazamiento fuerte que rompe la estructura, se suele crear un desequilibrio. El FVG es un hueco entre tres velas donde la mecha de la primera y la mecha de la tercera no se tocan.

En una reversión alcista: Buscamos un hueco alcista que actúe como un "imán" 🧲de liquidez antes de continuar la subida.

Por qué funciona: Representa una zona donde el precio se movió tan rápido que quedaron órdenes institucionales pendientes por rellenar.

Un consejo de amigo.

❌️Evita entrar si el FVG es demasiado pequeño o si el precio tarda demasiado en regresar a él; queremos ver un retroceso rápido y un rechazo claro.

Comparte tu opinión con nosotros y ayúdanos a impulsar nuestras ideas si crees que estamos compartiendo información que aporta conocimiento y valor. ✅️MMTRADEROAXACA comparte su visión del mercado y comportamiento antes de que suceda el movimiento, suerte a todos y nos vemos en el siguiente análisis.

Euro dolar en busca de liquidez 1. Estructura de Mercado (Market Structure)

El precio ha mostrado una fase expansiva alcista muy clara desde finales de enero, rompiendo máximos anteriores y generando una serie de BOS (Break of Structure) ascendentes.

Estado actual: Estamos en un retroceso técnico tras alcanzar un máximo local cerca de 1.1820.

Sesgo (Bias): Alcista en H4, pero buscando una mitigación en niveles inferiores antes de continuar la tendencia.

2. Zonas de Liquidez e Ineficiencias

El movimiento alcista previo fue tan agresivo que dejó "huellas" institucionales sin cubrir:

Fair Value Gap (FVG) / Imbalance: Existe una ineficiencia importante entre los niveles 1.1760 y 1.1780. El algoritmo interbancario tiende a buscar estas zonas para equilibrar las órdenes.

Sell-Side Liquidity (SSL): Hay una acumulación de Stop Losses por debajo del mínimo estructural de ayer (1.1798). Este es el "combustible" que las instituciones podrían ir a buscar.

3. Punto de Interés (POI) para Ejecución

Nuestra zona de alta probabilidad para buscar una entrada en largo (Long) se encuentra en el Order Block (OB) de H4 que originó el último impulso.

Zona de Demanda: Rango entre 1.1730 - 1.1750.

Confluencia: Esta zona coincide con el nivel de Descuento (Discount) si trazamos un Fibonacci del último rango (por debajo del 50%).

El oro y las caídas Tras el desplome masivo de finales de enero desde los máximos históricos de $5,597, el mercado se encuentra en una fase de recuperación técnica tras haber tocado fondo cerca de los $4,400.

📊

1. Estructura de Mercado (Market Structure)

Contexto: Bajista en 4H debido al fuerte impulso vendedor previo. Sin embargo, estamos presenciando un Pullback complejo hacia zonas de oferta.

Rango de Operación (Dealing Range): El precio está atrapado entre el mínimo reciente de $4,400 y el último máximo de relevancia antes del desplome cerca de los $5,000.

El precio cotiza actualmente alrededor de los $4,820. Ha mostrado fuerza compradora al recuperar el nivel psicológico de los $4,600.

2. Zonas de Interés (POIs) - Smart Money

Zona de Oferta (Supply Zone / Premium): Ubicada entre $4,950 y $5,000. Este es un "Order Block" (OB) decisional donde se originó el último tramo de la caída. Es la zona de mayor probabilidad para buscar ventas si el precio muestra rechazo (MSB en 15m).

Zona de Demanda (Demand Zone / Discount): La zona de $4,580 - $4,620 ha sido validada como un soporte institucional tras el rebote en el 78.6% de Fibonacci.

Fair Value Gap (FVG): Existe un vacío de liquidez importante cerca de los $4,880 - $4,920. El "Smart Money" suele atraer el precio a estas zonas para reequilibrar antes de continuar la tendencia.

3. Liquidez (Liquidity)

Buy-Side Liquidity (BSL): Identificada por encima de los $4,885 (máximos iguales de corto plazo). El precio podría barrer esta zona antes de una caída.

MMTRADEROAXACA en la disposición de Apoyar a los compañeros que inician en este mundo de el trading.

análisis diario en bitcoinen el análisis anterior ,esperábamos el precio retrocediera para seguir cayendo ,esto se fue mas allá de la zona de parada con prisa de llegar a un punto pivote ,ahora funciona como soporte fuerte ante esta caída inminente ,mi escenario de acuerdo a indicadores es poder recuperar parte de esa caída y ver si el precio quiere romper zona de inflexión.

el indicador rsi nos dice que el precio esta sobrecomprado y podría ocasionar un breve impulso antes de seguir la tendencia bajista ,pero estos nos da la oportunidad de comprar en el punto de interés y mantenernos firmes ante esa próxima resistencia que posiblemente los institucionales quieran romper al adquirir la sobrecompra. Esperen el análisis siguiente de temporalidades menores para scalpin ,bendiciones amigos compañeros y analistas profesionales.

¿Cómo invertir tu dinero sin equivocarte desde el inicio?💰 ¿Cómo invertir tu dinero sin equivocarte desde el inicio?

Muchas personas hoy tienen algo de capital, pero el verdadero problema no es cuánto dinero tienen, sino no saber por dónde empezar a invertirlo.

Y en ese punto aparecen las dudas: ¿negocio o inversión?, ¿trading o renta fija?, ¿acciones, bonos, e-commerce? Todo parece válido… y al mismo tiempo, confuso.

Invertir no es elegir rápido. Invertir es entender en qué tipo de juego te estás metiendo.

Antes de hablar de instrumentos, hay algo clave que tenés que tener claro: toda decisión de inversión responde a una de estas dos preguntas.

¿Quiero construir algo propio? ¿O quiero poner mi dinero a trabajar?

Si tu objetivo es construir, entonces hablamos de invertir en un negocio, como puede ser el e-commerce o la venta online. En este caso, el dinero se transforma en mercadería, marketing, aprendizaje y estructura. Tiene como ventaja el control directo y la posibilidad de escalar, pero también exige tiempo, gestión diaria y tolerancia al error. No es ingreso pasivo al inicio, es creación de renta.

Si tu objetivo es poner el dinero a trabajar, entonces entramos en el mundo de las inversiones financieras. Acá encontramos acciones, bonos, obligaciones negociables y otros instrumentos de renta fija o variable. Su principal ventaja es que requieren menos tiempo operativo y permiten diversificar el riesgo. A cambio, los rendimientos suelen ser más lentos y requieren paciencia y horizonte de largo plazo.

Existe también una tercera opción que suele llamar mucho la atención: el trading. El day trading o el trading con sistemas es una actividad mucho más avanzada. Puede ofrecer grandes oportunidades, pero también exige formación, disciplina, control emocional y gestión del riesgo. No es un atajo ni una solución rápida para quien recién empieza. Es una profesión financiera, no una apuesta.

Uno de los errores más comunes es mezclar niveles: hacer trading sin formación, iniciar un negocio sin estructura o invertir sin un objetivo claro. El problema no es elegir mal, el problema es no saber en qué etapa estás como inversor.

Invertir bien no empieza con una plataforma, un curso o un activo de moda. Empieza con una pregunta honesta: ¿qué quiero hoy de mi dinero? ¿crecer aprendiendo y gestionando un negocio, o preservar y hacer rendir el capital de forma más ordenada?

Cuando entendés eso, las opciones dejan de competir entre sí y pasan a tener sentido.

Invertir no es correr detrás de oportunidades, es tomar decisiones con criterio.

Y la claridad, siempre, es la primera inversión.

📌 Este contenido es exclusivo y tiene como objetivo aportar una visión clara y realista para ayudar a la comunidad a tomar mejores decisiones financieras.

¿Un presidente de la Fed pro-bolsa?Kevin Warsh será, por tanto, el próximo presidente de la Reserva Federal de Estados Unidos (Fed) cuando Jerome Powell deje su cargo a partir del próximo mes de mayo. Hemos entrado ahora en este período particular en el que coexistirán Jerome Powell y Kevin Warsh, teniendo este último el estatus de “Shadow Fed Chair”.

Es decir, el futuro presidente de la Fed al que el mercado comenzará a escuchar, ya que las tendencias bursátiles siempre anticipan con varios meses de antelación las perspectivas de política monetaria.

Surgen varias preguntas sobre si Kevin Warsh tendrá, a largo plazo, un impacto favorable en la tendencia de fondo del mercado de acciones:

• ¿Cuál es su credibilidad histórica dentro de Wall Street y de las altas finanzas estadounidenses en general? ¿Es considerado influenciable por la Administración Trump?

• ¿Cuál es su visión sobre la desinflación y el nivel de inflación a partir del cual la Fed puede reanudar la bajada del tipo de interés de los fondos federales?

• ¿Cuál es su visión sobre el tipo de interés neutral de la Fed: 3 %, 2,5 %, 2 %? Es decir, el tipo que la Fed podría intentar alcanzar bajo su presidencia.

• ¿Es favorable a una modificación del objetivo de inflación de la Fed una vez alcanzado el objetivo del 2 %?

• ¿Es sensible a la preservación de la tendencia alcista de los activos de riesgo en los mercados bursátiles?

Las respuestas a todas estas preguntas permitirán evaluar el impacto de la llegada de Kevin Warsh a la cabeza de la Fed sobre la tendencia de fondo del mercado de acciones, así como sobre los bonos, el dólar estadounidense, las materias primas y las criptomonedas.

Desde un punto de vista histórico, Kevin Warsh goza de una sólida credibilidad en Wall Street.

Exgobernador de la Fed durante la crisis financiera de 2008, estuvo en el centro de las decisiones monetarias más críticas de las últimas décadas. Su perfil es el de un tecnócrata con un profundo conocimiento de los mecanismos de mercado, cercano a las grandes instituciones financieras y respetado por su comprensión de los riesgos sistémicos. Esto tiende a tranquilizar a los inversores sobre su capacidad para dirigir la política monetaria sin improvisación.

No obstante, su reciente acercamiento a Donald Trump plantea una cuestión central: la de la independencia de la Fed. Si bien Kevin Warsh se ha posicionado históricamente como un “halcón” de la inflación, sus posturas más acomodaticias en 2025 sugieren que podría adoptar, al menos inicialmente, una actitud más favorable a una relajación monetaria. El mercado podría interpretarlo como una señal positiva, especialmente si la desinflación se confirma sin un deterioro significativo del mercado laboral.

En cuanto al tipo de interés neutral, Kevin Warsh parece más inclinado que Jerome Powell a considerar que este tipo es estructuralmente más bajo que en el pasado, lo que abriría la puerta a una política monetaria menos restrictiva a medio plazo. Tal orientación sería claramente favorable para los mercados de acciones, pero también para los activos sensibles a la liquidez, como las criptomonedas.

Por último, aunque nunca lo exprese explícitamente, Kevin Warsh es plenamente consciente del papel clave que desempeña la estabilidad de los mercados financieros en la transmisión de la política monetaria. En este sentido, es probable que procure evitar un choque negativo importante sobre los activos de riesgo, siempre que la inflación permanezca bajo control.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.