Rechazo en zona de oferta clave, escenario de continuación bajis

Análisis del gráfico:

Este gráfico de XAUUSD muestra una clara estructura de rango y posterior distribución.

Zona gris (parte superior) → zona importante de oferta / resistencia. El precio ha reaccionado varias veces en este nivel en el pasado y vuelve a respetarlo ahora.

El movimiento alcista reciente hacia esta zona parece correctivo, no impulsivo: mínimos más altos, pero con pérdida de momentum cerca de la resistencia.

La flecha blanca curva señala un rechazo previo desde la misma zona, seguido de una caída fuerte, lo que refuerza la validez del nivel.

Estructura actual del mercado:

Formación de un Lower High (máximo más bajo) respecto al máximo anterior

El precio consolida justo debajo de la zona de oferta → señal típica de absorción de compradores

No hay ruptura alcista clara ni aceptación por encima de la zona gris

Idea de trading mostrada:

Entrada: Venta (short) desde la zona de oferta gris

Objetivo: Zona de soporte azul (demanda previa + liquidez)

Zona de soporte: Base fuerte con acumulación previa y reacción impulsiva → zona lógica de toma de beneficios

Sesgo del mercado:

Bajista mientras el precio se mantenga por debajo de la zona gris

Escenario esperado: rechazo → rotación bajista → barrida de liquidez en soporte

¿Qué invalida el setup?

Cierre alcista fuerte por encima de la zona gris

Continuación con volumen confirmando aceptación del breakout (no solo una mecha)

Conclusión:

Un setup clásico de venta desde oferta → objetivo en demanda. Los niveles han sido respetados anteriormente y la acción del precio actual sugiere una defensa activa por parte de los vendedores.

Goldtrade

Aquí tienes tu análisis del gráfico en español

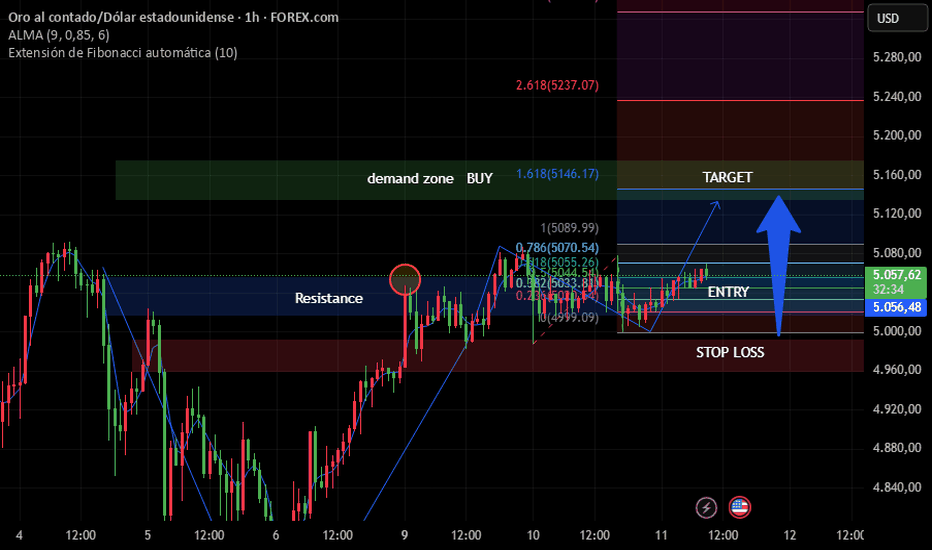

🔎 Estructura del mercado (XAUUSD – 1H)

1️⃣ Sesgo general: Alcista

El mercado formó una recuperación en V alrededor de 4,720.

Se están formando máximos y mínimos más altos.

El precio está por encima del ALMA (media móvil) → momentum alcista a corto plazo.

Actualmente hay consolidación sobre una antigua resistencia → posible señal de continuación.

📊 Zonas clave en el gráfico

🟢 Zona de demanda (zona de compra)

Aproximadamente 5,135 – 5,150

Zona fuerte de soporte (posible interés institucional).

Área atractiva en caso de retroceso.

🔵 Resistencia (actualmente en prueba)

Aproximadamente 5,085 – 5,100

Zona previa de rechazo.

Ahora actúa como nivel potencial de ruptura.

Si el precio se mantiene por encima → probable continuación alcista.

🔴 Zona de Stop Loss

Aproximadamente 5,000 – 5,020

Por debajo de la estructura de soporte.

Una ruptura por debajo debilitaría el escenario alcista.

📐 Objetivos de Extensión Fibonacci

🎯 1.618 → aprox. 5,146

🎯 2.618 → aprox. 5,237

🎯 3.618 → aprox. 5,327

🎯 4.236 → aprox. 5,384

Primer objetivo realista: 5,146 – 5,160

Objetivos extendidos si continúa el momentum fuerte.

💡 Idea de trading

Opción A – Operación por ruptura (Breakout)

Entrada: Por encima de 5,090–5,100 tras cierre confirmado en 1H

Stop Loss: Debajo de 5,020

Take Profit 1: 5,146

Take Profit 2: 5,237

Buena relación riesgo/beneficio si continúa el impulso.

Opción B – Entrada en retroceso (más conservadora)

Esperar retroceso hacia:

5,050–5,060 (soporte menor), o

5,135 zona de demanda si el retroceso es más profundo

Confirmación con vela alcista.

Mismos objetivos al alza.

⚠️ Invalidez del escenario

Cierre fuerte en 1H por debajo de 5,020

Falsa ruptura sobre la resistencia

Divergencia bajista clara en indicadores de momentum

🧠 Resumen

Este setup representa una estructura de:

Ruptura → Retesteo → Continuación

Combinada con objetivos de extensión Fibonacci.

Escenario clásico de continuación alcista en intradía.

Si quieres, puedo convertirlo en:

📈 Plan de scalping

📊 Plan de swing trading

💰 Cálculo de tamaño de posición según tu % de riesgo

Dime tu capital y el riesgo por operación.

Pullback alcista en zona de demanda con objetivo en resistencia

Análisis del gráfico

Estructura del mercado:

Tras un movimiento bajista fuerte, el precio comienza a formar una base con mínimos más altos, lo que indica una corrección alcista a corto plazo, no aún un cambio de tendencia confirmado.

Zona de demanda / entrada (zona verde ~4.900):

Esta zona fue una consolidación previa antes del impulso alcista. El retroceso actual vuelve a testearla, validándola como zona de demanda clave. Mientras el precio se mantenga por encima, el sesgo sigue siendo alcista.

Acción del precio:

El retroceso es ordenado y sin velas bajistas impulsivas, lo que sugiere que los compradores siguen defendiendo la zona.

Zona de resistencia / oferta (zona roja ~5.200):

Coincide con estructura previa y fuerte presión vendedora. Es un objetivo lógico (TP) para posiciones largas.

Escenario proyectado (flechas blancas):

Reacción en demanda → nuevo máximo más alto → continuación hacia resistencia: patrón clásico de pullback y continuación.

Sesgo

Sesgo a corto plazo: Alcista mientras el precio se mantenga sobre la zona de demanda

Invalidación: Ruptura clara y cierre por debajo de la zona verde

Contexto: Operación contra la tendencia mayor → gestión de riesgo estricta

XAUUSD H1 – POC 4295 & Venta en Fibonacci 4373 XAUUSD H1 – POC 4295 & Venta en Fibonacci 4373

Resumen de la estrategia

Hoy no persigo el precio. El plan de trading para XAUUSD se centra en dos de las zonas más “limpias” del gráfico:

POC (Volume Profile) alrededor de 4295 para buscar compras (BUY) siguiendo el flujo de dinero.

Nivel de Fibonacci en 4373 para buscar ventas (SELL) cuando el precio llegue a la zona premium.

Niveles clave

Zona de COMPRA (POC – Volume Profile): 4295 (zona de alta liquidez)

Zona de VENTA (reacción en Fibonacci): 4373

Zona de amortiguación más profunda si se rompe el POC: 4238 – 4241

Nivel de invalidación: 4191

Escenario 1 – Escenario principal: COMPRA en la zona de liquidez (POC)

✅ Orden de compra alrededor de 4295 (preferiblemente esperar confirmación con vela H1)

SL: 4287 (por debajo del POC para evitar ruido)

TP1: 4330 – 4338

TP2: 4370 – 4373 (cerca de la zona de venta por Fibonacci)

Lógica:

El POC representa el “punto de equilibrio” del Volume Profile. El precio suele volver a este nivel para recoger liquidez antes de decidir el siguiente movimiento direccional.

Escenario 2 – VENTA por reacción en Fibonacci (zona premium)

✅ Venta alrededor de 4373 (esperar reacción o pérdida de impulso, no vender persiguiendo el precio)

SL: 4382

TP1: 4338 – 4330

TP2: 4295 (regreso al POC)

Lógica:

La zona premium de Fibonacci suele ser un área donde aparece presión de toma de beneficios. Si el precio hace un spike hasta 4373 y no logra mantenerse, normalmente ofrece una señal de venta por reacción bastante clara.

Escenario alternativo – Si el POC es perforado

Si el precio rompe 4295 y cierra claramente una vela H1 por debajo de esta zona, no forzaré compras. En ese caso, la prioridad será esperar reacción del precio en:

4238 – 4241, o

más profundo, hacia la zona de equilibrio / POC inferior.

Recordar siempre que 4191 es el nivel de invalidación.

Contexto de noticias (para evitar barridas de stops)

Trump ha expresado preocupación por impactos económicos que “aún no se han reflejado completamente”, lo que puede aumentar el riesgo político y la sensibilidad del mercado.

Declaraciones de Williams (FOMC, Fed de Nueva York) sobre las perspectivas económicas pueden generar volatilidad a corto plazo en el USD y en los rendimientos, provocando movimientos bruscos en el oro.

Sugerencia: Evitar entradas tardías cuando el mercado se mueve violentamente por noticias. Ejecutar operaciones solo cuando el precio llegue a las zonas planificadas.

Gestión del riesgo

Riesgo máximo por operación: 1–2%

No operar en medio del rango. Operar únicamente en niveles clave.

Si también estás siguiendo 4295 y 4373, comparte tu punto de vista:

👉 ¿Hoy te inclinas más por BUY en pullback o por SELL por reacción?

XAUUSD – 11/12: Después de noticias fuertes, solo operar en zonaXAUUSD – 11/12: Después de noticias fuertes, solo operar en zonas de liquidez

Ayer hubo noticias importantes, por lo que hoy el mercado no tiene una dirección clara.

En este contexto, no intento adivinar el sentido; solo me enfoco en dos zonas clave de liquidez:

Zona de venta (timing) cerca de 4.219

Zona de compra OB: 4.197–4.194

La sesión asiática mostró ventaja bajista, pero la tendencia mayor no ha cambiado.

Por eso, la estrategia es: ventas cortas – compras en soportes limpios, sin entrar todo en una sola dirección.

🎯 Escenario 1 – Timing SELL 4.219 (solo para traders con experiencia)

Zona Sell: 4.219

Nota: Es timing, NO una orden limitada.

Desviación aceptada: ~2 puntos.

Si el timing ideal es 4.219 pero solo lo ves en 4.221 → se descarta.

TP mínimo: 15 puntos, por ejemplo 4.204–4.203.

Idea:

4.219 es una zona de liquidez superior donde suele haber FOMO buy.

Si el precio barre esta zona y se debilita, realizo un sell intradía.

⭐️ Escenario 2 – BUY en OB 4.197–4.194

Buy zone: 4.197–4.194

Invalidación: bajo 4.191

TP: 15+ puntos, por ejemplo 4.209–4.212.

Razón:

Este OB generó un fuerte impulso alcista antes; indica presencia institucional.

Si el precio regresa y muestra reacción, es una oportunidad con buen R:R.

1️⃣ Fundamentales y sentimiento

Tras un rally fuerte, los compradores empiezan a ser más cautos.

El motivo: incertidumbre sobre la velocidad del recorte de tasas de la Fed en 2025.

El oro deja de subir en línea recta y comienza a moverse en rangos amplios.

Por eso hoy opero solo leyendo zonas de liquidez.

2️⃣ Plan & disciplina

No operar dentro de 4.20x.

Solo:

Timing Sell 4.219 (±2 puntos)

Buy OB 4.197–4.194 (inválido bajo 4.191)

👉 Sobre 4.219 → solo ventas timing

👉 En 4.197–4.194 → compras

👉 Bajo 4.191 → se cancela el buy

XAUUSD – LANA SIGUE EL SOPORTE 4190–4199 ANTES DE QUE LA FED ...XAUUSD – LANA SIGUE EL SOPORTE 4190–4199 ANTES DE QUE LA FED RECORTE TASAS

Análisis fundamental

En el último año, la plata ha aumentado ~82%, el oro ha aumentado ~58% – lo que indica que el flujo de dinero sigue favoreciendo al grupo de metales preciosos.

El mercado está valorando ~97% de probabilidad de que la Fed reduzca 25bps mañana, lo cual es un factor de apoyo para el oro a mediano plazo cuando el rendimiento disminuye y el costo de oportunidad de mantener oro es menor.

Sin embargo, antes del anuncio, el precio suele fluctuar alrededor de las zonas de soporte – resistencia a corto plazo, por lo que Lana prioriza operar según las zonas de precios técnicas en M30.

Análisis técnico (M30 – soporte/resistencia)

Para que el oro pueda caer más, la zona de soporte más cercana alrededor de 4199 debe romperse claramente.

Actualmente, el precio está reaccionando alrededor de 4190, esta es una zona de soporte importante: Mientras no se rompa esta zona, el oro aún tiene la posibilidad de rebotar dentro del rango.

Arriba está la zona de resistencia 4235–4238, coincidiendo con la zona FVG/resistencia anterior en el gráfico – adecuada para observar ventas si el precio retrocede.

Debajo, la zona 4164–4167 es el siguiente soporte, también es donde Lana marca compras de scalping cuando el precio cae fuertemente.

En resumen: Mientras el precio no rompa completamente el soporte, Lana sigue priorizando compras en la zona de soporte.

El escenario de venta solo se activa cuando el precio retrocede a la zona de resistencia más alta.

Zonas de precios a tener en cuenta

Soporte importante: 4199 – 4190 (mínimo más cercano & soporte a corto plazo)

4164 – 4167 (siguiente zona de compra)

Resistencia / zona de venta: 4235 – 4238

Escenarios de trading

⭐️ Escenario 1 – Venta en resistencia

Venta: 4235 – 4238

SL: 4243

TP: 4222 – 4205 – 4190

⭐️ Escenario 2 – Compra en soporte

Compra: 4164 – 4167

SL: 4159

TP: 4182 – 4202 – 4225

👉 Sigue a Lana en TradingView para recibir las actualizaciones de oro más tempranas

LiamTrading – XAUUSD D1 | Escenario semana 2 de NoviembreLiamTrading – XAUUSD D1 | Escenario semana 2 de Noviembre

Bién de acumulación 4047–3928, prioridad comprar al romper el máximo – observar corto en 4200 (FVG + Fib 0.382)

Resumen: Tras el ajuste desde el máximo histórico, el oro está formando un suelo – acumulándose en el rango de precios 4047–3928. La estructura D1 sigue inclinada al alza a medio plazo si el precio se mantiene por encima de 3928; la zona ~4200 coincide con un amplio FVG + Fib 0.382, siendo un “pozo de liquidez” donde es probable que aparezcan reacciones fuertes.

Macro en breve

El flujo de capital de cobertura ante el riesgo de deuda pública/déficit y la demanda neta de compra de algunos bancos centrales/bloque asiático apoyan la tendencia a largo plazo.

Se espera que el camino de las tasas de interés se modere en 2026, lo que ayuda a reducir la presión sobre el oro, pero aún pueden aparecer retrocesos antes de alcanzar niveles técnicos importantes.

Análisis Técnico (Marco D1 – Línea de tendencia | S/R | Zona de volumen | Fibonacci)

Rango de acumulación: 4047 (máximo del rango) ↔️ 3928 (mínimo del rango). D1 cerrando vela por encima de 4047 confirma la expansión del rango superior; romper 3928 activa una caída profunda hacia niveles Fib más bajos.

Fibonacci de la última ola alcista:

El precio oscila alrededor de 0.618 → tendencia a formar base.

Zona más profunda si se rompe la base: 0.5 ~ 3850 y 0.382 ~ 3710.

Resistencia clave: 4090–4120 (zona media del rango), ~4200 (FVG + Fib 0.382) – área de expectativa de gran liquidez/reversión a corto plazo.

Soporte importante: 3990–4010 (nivel psicológico/colchón de negociación), 3928 (límite inferior del rango – nivel de ruptura).

Línea de tendencia: La tendencia alcista a medio plazo se mantiene si las correcciones no cierran por debajo de 3928.

Escenario de negociación para la nueva semana

Escenario 1 – Comprar siguiendo la tendencia al romper el rango superior

Condición: D1 cierre por encima de 4047, retesteo manteniendo 4038–4047.

Entrada: 4048–4055

SL: 4018

TP: 4090 → 4120 → 4185–4205 (FVG + Fib 0.382)

Gestión: Cerrar una parte en 4090/4120, mover SL a punto de equilibrio al alcanzar +1R.

Escenario 1b – Comprar en el fondo del rango (fade range)

Entrada: 3935–3945 (cuando haya vela de rechazo/cola de compra clara en 3928–3945)

SL: 3895

TP: 3995–4010 → 4040–4047

Nota: Si D1 cierra por debajo de 3928, cancelar operación y cambiar sesgo a escenario bajista.

Escenario 2 – Corto en reacción en la zona de liquidez 4200

Entrada: 4185–4205 (FVG + Fib 0.382) cuando aparezca un rechazo claro en D1/H4

SL: 4225

TP: 4120 → 4047 → 4010 (objetivo ampliado: 3850 si hay señal de ruptura)

Nota: Orden contra tendencia; reducir volumen, salir rápidamente si D1 cierra por encima de 4205.

Riesgos & Anulación

El sesgo alcista a medio plazo sigue vigente mientras D1 no cierre por debajo de 3928.

D1 cerrando por debajo de 3928 abre camino hacia 3850 (Fib 0.5), incluso 3710 (Fib 0.382).

Noticias fuertes (IPC, empleo, declaraciones de bancos centrales) pueden distorsionar las señales; esperar cierre de vela según el marco elegido.

Resumen

El oro está “comprimido” en 4047–3928. Plan prioritario: Comprar al romper–mantener 4047 para dirigirse a 4090–4120 y probar ~4200; al mismo tiempo, observar corto en reacción en 4200. Si se rompe 3928, cambiar el escenario a bajista hacia 3850 → 3710.

Reversión alcista del oro desde la zona de demandaOro (XAU/USD) – Análisis Técnico

El oro ha mostrado una fuerte reacción alcista desde la zona de demanda entre 4.220 y 4.240, lo que indica que los compradores están regresando al mercado después de una breve fase correctiva. El precio ha respetado la línea de tendencia ascendente previamente rota, que ahora actúa como un soporte dinámico, señalando que el sentimiento del mercado sigue siendo positivo.

Observaciones clave:

Estructura de tendencia:

La tendencia general continúa favoreciendo a los compradores, manteniendo una secuencia válida de máximos y mínimos más altos.

Zona de demanda:

Los compradores defendieron la zona de 4.220–4.240 con un volumen fuerte, lo que confirma interés institucional.

Acción del precio:

Las recientes velas envolventes alcistas sugieren un renovado impulso comprador.

Próxima resistencia:

La región de 4.310–4.330 actúa como una zona de resistencia clave, donde podrían producirse tomas parciales de ganancias.

Volumen:

Un aumento notable en el volumen alcista cerca del soporte refuerza la validez del movimiento.

Perspectiva de trading:

Si el precio se mantiene por encima de 4.240, la perspectiva sigue siendo alcista, con objetivos entre 4.320 y 4.340.

Un cierre diario por debajo de 4.220 invalidaría este escenario y centraría la atención nuevamente en la zona de 4.100.

Resumen:

El oro se encuentra actualmente en una fase que apunta a una posible continuación de su tendencia alcista principal, con primeros indicios de fortaleza compradora reapareciendo en los niveles de soporte clave. El impulso sigue favoreciendo a los toros mientras la base de 4.220 se mantenga firme.

(XAU/USD) – Estrategia de Entrada con Objetivos Alcista y Bajist Punto de Entrada (Entry Point)

Nivel: 3,332.67 USD

El precio intenta romper una pequeña línea de tendencia bajista marcada como “TRADE LINE”.

---

🔵 Objetivos de Precio (Target Points)

1. Objetivo Alcista (EA TARGET POINT):

Nivel: 3,393.46 USD

Riesgo/Beneficio estimado: Aproximadamente 1.50%

Este nivel representa el punto de toma de ganancias en caso de un movimiento alcista fuerte.

2. Objetivo Bajista (EA TARGET POINT):

Nivel: 3,294.45 USD

Riesgo estimado: -1.17%

Este es el objetivo en caso de fallo en la ruptura o continuación bajista.

🔴 Zona de Stop Loss

Nivel: Entre 3,334.96 y 3,341.30 USD

Zona marcada para proteger el capital en caso de movimiento contrario.

---

📌 Observaciones

Se muestra un rebote desde un nivel de soporte fuerte, lo que da una posible oportunidad de entrada.

Las medias móviles sugieren una resistencia importante en la zona de 3,334 – 3,341 USD.

La ruptura de esta zona podría validar una entrada alcista hacia el objetivo superior.

En caso de rechazo, podría buscarse una caída hacia 3,294 USD como soporte siguiente.

⚠️ Conclusión

Este análisis sugiere una estrategia de rompimiento o rechazo en torno a la zona de 3,332.67 USD. Se recomienda esperar confirmación con volumen o velas fuertes antes de entrar. El manejo del riesgo es clave debido a la cercanía del stop loss

Estrategia de Compra con Objetivos Claros (Gráfico 2H)(Entry Point): 3,219.45 USD

Stop Loss: 3,171.35 USD

Primer objetivo (Target Point One): 3,347.49 USD

Objetivo final (EA Target Point): 3,503.87 USD

Rango del objetivo total: +284.78 USD, equivalente a un 8.86% de ganancia potencial

---

Análisis del escenario:

1. Zona de entrada:

El precio ha rebotado en la zona de soporte fuerte cercana a los 3,219.45, lo que sugiere un posible impulso alcista desde esta área.

2. Soporte y resistencia:

Soporte clave: Entre 3,171.35 y 3,212.51 (área marcada en púrpura).

Resistencia intermedia: 3,288.42 - 3,347.49 (zona crítica que debe superar para continuar al alza).

Resistencia final/objetivo: 3,503.87 (nivel objetivo según estrategia EA).

3. Medias móviles:

La media móvil corta (roja) está por debajo del precio actual, indicando un posible cambio de tendencia.

La media móvil larga (azul) está actuando como soporte dinámico.

4. Estrategia:

Comprar en la zona de entrada identificada (3,219.45).

Colocar un stop loss justo por debajo del soporte (3,171.35) para limitar pérdidas.

Primer objetivo: 3,347.49 (puede considerarse para toma parcial de beneficios).

Segundo objetivo: 3,503.87 (toma de beneficios total si se cumple el movimiento completo).

Conclusión:

Esta configuración sugiere una estrategia de compra con una relación riesgo-beneficio favorable. Es importante observar la acción del precio al acercarse a los niveles de resistencia para gestionar la operación con prudencia.

Oro, cuestión de medias..El metal precioso viene mostrando una volatilidad muy por encima de lo acostumbrado, y parece debatir su marcha de corto plazo entre dos referencias muy conocidas..

Enorme caída desde la falsa ruptura alcista del 20/9 cuando tocó 1947 hasta el piso del 6/10 cuando llegó a tocar 1810, y desde allí una tremenda recuperación para en sólo siete ruedas volver a la zona donde comenzó el movimiento.

Ahora, la cuestión parece dirimirse entre la media móvil de 200 ruedas en 1930 arriba, y la de 50 ruedas abajo pasando por 1905. A favor, el activo logró la superación de la tendencial bajista y por ahora la sostiene, por lo que sosteniendo el mínimo de hoy en 1910 la superación debería ser inminente.

Debajo de 1900 profundizaría a 1870 y probablemente a los mínimos recientes en 1830.

Oro semanal, apretadito..El metal precioso viene de recortar una suba importante, y parece definir su rumbo en breve..

Luego de recuperar toda la caída del 2022, el activo falló nuevamente en superar los 2070/80 dólares para dar lugar a un proceso correctivo en el cual hasta el momento se resiste a quebrar los 1900. Pues bien, el partido parece definirse entre esa zona y los 1945/50, que viene marcando un patrón de máximos decrecientes dentro de lo que ha sido esta corrección de casi cinco meses.

Entonces, quebrando los 1890 es lógico esperar más caídas rumbo a 1810/20; mientras que sobre 1950 podríamos ver un nuevo intento por superar los por ahora insuperables 2080.

Rally Gold's Jackson Hole: ¿Qué sigue?Rally Gold's Jackson Hole: ¿Qué sigue?

El oro posiblemente todavía esté dentro de su canal descendente, aunque ha descubierto un punto de apoyo en $1885 y ha demostrado un cambio al alza esta semana debido a una disminución en los rendimientos de los bonos. Sin embargo, la expectativa es que la tasa de fondos federales se mantenga más alta por más tiempo, por lo que el potencial alcista del oro podría ser de corta duración.

Chocando contra esta hipótesis está el aumento muy reciente en el oro de $1900 a $1916. Este aumento se puede atribuir a un USD debilitado, que siguió a la publicación de varios puntos de datos, incluida una disminución en el PMI Compuesto de EE.UU. a 50,4 en agosto (por debajo del 52,0 esperado), y una caída en el PMI Manufacturero a 47,0, alcanzando un punto bajo en los últimos dos meses.

Para el riesgo a la baja, los bajistas pueden apuntar nuevamente a la resistencia de $1880 y $1885 si el precio vuelve a caer por debajo del nivel de $1908 (200 SMA). El riesgo alcista inmediato está potencialmente restringido a $1920 (20 SMA). Jerome Powell subirá al escenario en el Simposio de Jackson Hole en las próximas 48 horas (programado para las 10:05 am ET del viernes) y la trayectoria a corto plazo del oro probablemente se guiará por este evento significativo.

Curiosamente, la libra está contrarrestando la tendencia de un dólar estadounidense más suave. El GBPUSD se debilitó a 1,2716 dólares, ya que los operadores digirieron los datos del PMI del Reino Unido igualmente más débiles de lo esperado. La última Producción del sector privado del Reino Unido cayó más en 31 meses (alrededor de 2 años y medio).

Oro Pronóstico Semanal: se acerca a un soporte clave.El precio del OANDA:XAUUSD no pudo consolidar las ganancias del viernes 4 semana y comenzó la semana del 7 al 11 de agosto con una nota bajista. La publicación de datos decepcionantes de #China en la primera mitad de la semana arrastró al #XAUUSD a su nivel más bajo en casi un mes, y el par luchó por recuperar la tracción a pesar de los datos de #inflación más suave de lo esperado en #estadosunidos. La próxima semana, los inversores prestarán especial atención a los datos de ventas minoristas de China y #EEUU. antes de las actas de la reunión de política monetaria de julio de la #ReservaFederal.

¿Qué ocurrió la semana del 7 al 11 de agosto?

Los comentarios de la gobernadora de la Reserva Federal (#Fed), Michelle Bowman, provocaron un rebote en los rendimientos de los bonos del Tesoro de EE.UU. y causaron un giro a la baja en el precio del Oro el lunes. Bowman afirmó que probablemente serán necesarias nuevas subidas de tipos para que la inflación vuelva a situarse en el objetivo y señaló que el mercado laboral #estadounidense sigue siendo tenso. Tras la brusca caída del viernes por los datos mixtos del mercado laboral, el rendimiento de los bonos del Tesoro estadounidense a 10 años subió más de un 1% el lunes y volvió a superar el 4%.

A primera hora del martes, los datos de China mostraron que el #superávit comercial del país se amplió hasta los 80.600 millones de #dólares en julio, desde los 70.600 millones de junio. Sin embargo, las exportaciones y las importaciones se contrajeron un 14.5% y un 12.4% anual, respectivamente. Estas cifras reavivaron la preocupación por una ralentización de la #economía china, el mayor consumidor de Oro del mundo, y el par XAU/USD cerró por segundo día consecutivo en terreno negativo. Más tarde en la sesión estadounidense, el presidente del Banco de la Reserva Federal de Filadelfia, Patrick Harker, afirmó que los responsables políticos probablemente comenzarán a bajar la tasa de política monetaria en algún momento del próximo año y argumentó que pueden haber llegado a un punto en el que pueden ser pacientes y mantener la tasa estable. Estos comentarios provocaron un descenso de los rendimientos estadounidenses y ayudaron al precio del Oro a limitar sus pérdidas.

El Índice de Precios al Consumo en China descendió un 0.3% anual en julio, según mostraron el miércoles los datos de la Oficina Nacional de Estadísticas de China. Con esta lectura destacando la escasa actividad de los consumidores, el XAU/USD continuó presionando a la baja a mediados de semana y cayó por debajo de 1.920$ por primera vez en casi un mes.

Además de los datos poco alentadores de China, el presidente de EE.UU., Joe Biden, firmó a última hora del miércoles un proyecto de ley para restringir las inversiones estadounidenses en determinadas entidades chinas. En respuesta, un portavoz del Ministerio de Comercio chino declaró: "esperamos que la parte estadounidense respete las leyes de la economía de mercado y el principio de competencia leal, se abstenga de obstaculizar artificialmente los intercambios económicos y comerciales mundiales y la cooperación, así como de poner obstáculos a la recuperación del crecimiento económico mundial".

El jueves, los datos de la Oficina de Estadísticas Laborales de EE.UU. mostraron que la inflación en el país, medida por la variación del Índice de Precios al Consumo (IPC), subió al 3.2% anual en julio, desde el 3% de junio. Esta cifra se situó ligeramente por debajo de la previsión del mercado del 3.3%. En términos mensuales, tanto el IPC general como el subyacente - que excluye los precios volátiles de los alimentos y la energía - aumentaron un 0.2%, igualando las lecturas de junio y las estimaciones de los analistas. La reacción inicial de los mercados hizo perder fuerza al Dólar estadounidense. A su vez, el XAU/USD se recuperó con fuerza y superó brevemente los 1.930 dólares. Comentando los datos de inflación, la presidenta de la Fed de San Francisco, Mary Daly, dijo que necesitaría ver una "senda de inflación completamente a la baja" para apoyar el mantenimiento de los tipos estables.El rendimiento de los bonos del Tesoro a 10 años logró estabilizarse por encima del 4% tras estos comentarios y no permitió que el precio del Oro extendiera su rebote.

Antes del fin de semana, la Oficina de Estadísticas Laborales de EE.UU. informó de que el Índice de Precios de Producción (IPP) para la demanda final en EE.UU. subió un 0.8% anual en julio, una fuerte subida desde el 0.1% registrado en junio. Esta lectura fue ligeramente superior a las expectativas del mercado del 0.7%, lo que ayudó al dólar a mantenerse firme y dificultó el rebote del precio del oro.

Semana del 14 al 18 de agosto

El martes se seguirán de cerca los datos de ventas minoristas de China y Estados Unidos. Teniendo en cuenta la reacción de esta semana a la publicación de datos decepcionantes de China, es razonable esperar una caída en el precio del Oro en caso de una sorpresa a la baja.

El miércoles, la Reserva Federal publicará las actas de la reunión de política monetaria de julio, en la que el banco central estadounidense decidió subir la tasa de interés en 25 puntos básicos. Desde esa decisión, los datos de julio sobre las Nóminas no Agrícolas y el #IPC no lograron alterar de forma notable la valoración del mercado sobre las perspectivas de las tasas de la Fed. Según la herramienta #FedWatch de CME Group, los mercados siguen viendo una probabilidad ligeramente superior al 20% de que la Fed suba el tipo de interés oficial una vez más en 2023. Es poco probable que las actas del #FOMC de julio, a menos que ofrezcan una sorpresa significativa de línea dura o moderada, ni los datos de ventas minoristas influyan en el posicionamiento de los mercados.

A falta de publicaciones de datos de alto nivel en la segunda mitad de la semana, los datos semanales de solicitudes iniciales de subsidio de desempleo del Departamento de Trabajo de EE.UU. podrían desencadenar una reacción de corta duración en el XAU/USD. En la semana que finalizó el 5 de agosto, el número de solicitudes de subsidio de desempleo por primera vez aumentó en 21.000, hasta 248.000. Un aumento similar podría poner de relieve la relajación del mercado laboral estadounidense y pesar sobre el #USD.

Faltan 40 días para la próxima reunión de la Fed, y los mercados estarán atentos a los comentarios de los responsables políticos para confirmar o negar la posibilidad de una nueva subida de tasas este año. Si el Rendimiento a 10 años de EE.UU. cae por debajo del 4% tras los comentarios moderados y no logra recuperar ese nivel, el precio del Oro podría protagonizar un rebote.

Perspectivas técnicas del Oro

Las perspectivas técnicas a corto plazo para el XAU/USD apuntan a una tendencia bajista. El Índice de Fuerza Relativa (RSI) en el gráfico diario se mantiene por debajo de 50 y el par continúa alejándose de las medias móviles simples (SMA) de 20 y 50 días.

A la baja, 1.900% (nivel psicológico, 38.2% de retroceso de Fibonacci y SMA de 200 días) se alinea como soporte crítico. Un cierre diario por debajo de ese nivel podría aumentar la presión de venta técnica y allanar el camino para un descenso prolongado hacia 1.880$ (nivel estático) y 1.850$ (retroceso de Fibonacci del 50%).

Mirando hacia el norte, el primer obstáculo se sitúa en los 1.940$ (SMA de 50 días) antes de la zona de los 1.950$/1.955$, donde el retroceso de Fibonacci del 23.6% y la SMA de 20 días forman una fuerte resistencia, y los 1.970$ (SMA de 100 días).

Encuesta sobre las previsiones para el oro

Varios expertos encuestados esperan que el precio del Oro avance hasta los 2.000$ a un mes vista. El objetivo medio a una semana se sitúa en 1.911$.

Oro Pronóstico Semanal: Alcistas y bajistas en un tira y afloja.Tras el rebote del viernes anterior, el precio del #Oro comenzó la semana alcista y superó los 1.970$ el lunes. Sin embargo, el aumento de los rendimientos de los bonos del Tesoro estadounidense provocó que el #XAUUSD invirtiera su dirección a finales de la semana. Aunque el par consiguió rebotar el viernes, acabó cerrando la semana en números rojos. Los datos de inflación de julio en #EEUU. ayudarán a los inversores a decidir si el precio del OANDA:XAUUSD Oro podría recuperar tracción.

¿Qué ocurrió la semana pasada?

A falta de publicaciones de alto nivel el lunes, los inversores siguieron reaccionando a los datos del índice de precios del gasto en consumo personal (PCE) de EE.UU. de julio, que fueron más suaves de lo esperado. El rendimiento de los bonos del Tesoro de EE.UU. a 10 años cayó por debajo del 4% y ayudó al XAU/USD a recuperar las ganancias del viernes pasado.

Durante las horas de comercio #asiático del martes, los datos de #China revelaron que la actividad económica en el sector manufacturero se contrajo en julio, con el PMI Caixin cayendo a 49.2 desde 50.5. El precio del Oro perdió tracción y se mantuvo bajo una modesta presión bajista en la sesión europea. Más tarde, el #Dólar perdió fuerza después de que el PMI manufacturero ISM se situara en 46.4 en julio, ligeramente por debajo de las expectativas del mercado de 46.8. Sin embargo, antes del final de la jornada, la agencia de clasificación global #Fitch anunció que rebajaba la calificación crediticia del gobierno estadounidense de AAA a AA+, citando el deterioro fiscal previsto para los próximos tres años y una elevada y creciente carga de la deuda pública.

Este hecho desencadenó una intensa huida hacia la seguridad a mediados de semana, provocando una fuerte caída de los índices de acciones mundiales e impulsando al Dólar. El par perdió más de un 1% el martes y amplió su caída en la segunda mitad de la semana hasta un nuevo mínimo de tres #semanas por debajo de los 1.930 dólares.

Otros datos de #estadosunidos mostraron que el empleo en el sector privado aumentó en 324.000 personas en julio. Esta cifra superó ampliamente las expectativas del mercado, que esperaban un aumento de 189.000 puestos de trabajo. A su vez, el rendimiento de los bonos del Tesoro de EE.UU. a 10 años subió a su nivel más alto desde noviembre por encima del 4.1% y puso peso adicional sobre los hombros de XAU/USD.

Mientras tanto, el Consejo Mundial del Oro dijo que su "perspectiva para 2023 se mantiene sin cambios: esperamos que la demanda de #inversión se mantenga con soporte y que la demanda de los bancos centrales siga siendo positiva, aunque inferior a la del año pasado", en su informe de tendencias de la demanda de Oro. "La demanda de fabricación, por otra parte, probablemente se verá sometida a presión a medida que la #inflación y los altos precios recientes del Oro afecten a la asequibilidad". La reacción de los mercados a este informe fue relativamente moderada.

El jueves, la publicación de datos mixtos en EE.UU. limitó las subidas del Dólar, lo que permitió al XAU/USD entrar en una fase de consolidación. El PMI de servicios del ISM descendió a 52.7 desde 53.9, frente a la previsión de 53 del mercado. El Índice de Empleo de la encuesta cayó a 50.7 desde 53.1, mientras que el Índice de Precios Pagados subió a 56.8 desde 54.1, lo que pone de relieve el aumento de las presiones sobre los precios de los insumos en el sector servicios. Por último, el número de primeras solicitudes de subsidio de desempleo en Estados Unidos ascendió a 227.000 en la semana que finalizó el 29 de julio, según informó el Departamento de Trabajo #estadounidense.

Las Nóminas no Agrícolas (NFP) en EE.UU. aumentaron en 187.000 en julio, frente a la previsión del mercado de 200.000, según anunció el viernes la Oficina de Estadísticas Laborales estadounidense. El aumento de 209.000 registrado en junio fue revisado a la baja hasta 185.000. Otros datos del informe de empleo mostraron que la inflación salarial anual se mantuvo en el 4.4%, mientras que la tasa de desempleo bajó al 3.5% desde el 3.6% de junio. Tras estos datos, el Dólar se vio presionado por las ventas y el rendimiento de la deuda estadounidense a 10 años bajó, lo que permitió que el precio del Oro se recuperara por encima de los 1.940$ antes del fin de semana.

Próxima semana

Los participantes del mercado seguirán de cerca los datos de la balanza comercial china el martes. Los #inversores están preocupados por las perspectivas de la demanda de Oro ante los crecientes signos de desaceleración económica en China, el mayor consumidor mundial de Oro. Un crecimiento del #superávit comercial de China mayor de lo esperado, en términos de USD, podría ayudar al XAU/USD a subir.

El jueves, la Oficina de Estadísticas Laborales de EE.UU. publicará el Índice de Precios al Consumo (IPC) de julio. En términos mensuales, se prevé que tanto el IPC subyacente, que excluye la volatilidad de los precios de los alimentos y la energía, como el IPC suban un 0.2%. Una subida importante del IPC subyacente, del 0.4% o superior, podría servir de soporte al Dólar y pesar sobre el XAU/USD.

Los responsables de la política monetaria de la #Fed han estado inusualmente tranquilos últimamente. Las declaraciones de la Fed tras los datos de inflación también podrían influir en los movimientos del XAU/USD. La evolución de los rendimientos de los bonos del Tesoro de EE.UU. podría proporcionar pistas importantes sobre si los mercados valoran los comentarios de los funcionarios de la Fed como moderados o de línea dura. La correlación inversa entre el rendimiento a 10 años y el precio del Oro ha sido relativamente fuerte últimamente. Por lo tanto, el par XAU/USD podría girar hacia el norte si el rendimiento a 10 años retrocede por debajo del 4%. Por el contrario, el par podría tener dificultades para deshacerse de la presión bajista en caso de que el rendimiento a 10 años siga subiendo por encima del 4%.

Perspectivas técnicas del Oro

El Índice de Fuerza Relativa (RSI) en el gráfico diario se recuperó hacia 50 antes del fin de semana, destacando la falta de impulso bajista en el XAU/USD. Al alza, la resistencia inmediata para el par se encuentra en la zona de 1.950/1.955$, donde se alinean el nivel de #Fibonacci del 23.6% de la tendencia alcista a largo plazo y la media móvil simple (SMA) de 20 días. Por encima de esta zona, es probable que el par se enfrente a una fuerte resistencia en 1.970$ (SMA de 100 días) y los 1.980$ (nivel estático) antes de dirigirse a los 2.000$.

Mirando hacia el sur, 1.920$ (nivel estático) se mantiene intacto como soporte a corto plazo. Una vez que el XAU/USD caiga por debajo de ese nivel, podría encontrar un soporte provisional en los 1.910$ (nivel estático) en su camino hacia la prueba de los 1.900$ (nivel psicológico, retroceso del 38.2% de Fibonacci, SMA de 200 días)

Encuesta sobre la Previsión de Divisas del Oro

La Encuesta de previsión de Divisas apunta a un panorama mixto a corto plazo, con el objetivo medio a una semana alineándose ligeramente por debajo de 1.950$. Las perspectivas a un mes siguen siendo abrumadoramente alcistas, con una mayoría de expertos encuestados que ven el precio del Oro subiendo hasta los 2.000$.

Oro Pronóstico Semanal: Informe de empleo de EE.UU. podría finalEl precio del #Oro ( OANDA:XAUUSD ) dio un giro de 180 grados en la segunda mitad de la semana y cayó por debajo de los 1.950$ tras haber superado brevemente el nivel de 1.980$, ya que la publicación de datos optimistas en EE.UU. hizo disminuir las expectativas de que no se producirá ningún cambio en los tipos de interés de la Reserva Federal durante el resto del año. El informe de empleo de julio de #EEUU. podría desencadenar el próximo gran movimiento en el #XAUUSD la próxima semana.

¿Qué ocurrió la semana pasada?

Los mercados comenzaron la semana con calma, ya que los participantes se abstuvieron de abrir grandes posiciones a la espera del anuncio de política monetaria de la #ReservaFederal. Como las encuestas de gerentes de compras PMI de S&P Global mostraron que la #economía estadounidense seguía en mejor forma que la de la #Eurozona y el #ReinoUnido en junio, el Dólar #estadounidense (#USD) captó salidas de capital del #Euro y la #Libra esterlina. A su vez, el XAU/USD se mantuvo bajo una modesta presión bajista.

El martes, los datos mensuales del Conference Board revelaron que el índice de confianza del consumidor mejoró hasta 117.00 puntos en julio desde los 110.1 de junio. El índice de situación actual subió a 160.0 desde 155.3 y el índice de expectativas de los consumidores avanzó a 88.3 desde 80. Estas lecturas permitieron al Dólar mantenerse firme.

La Reserva Federal (#Fed) elevó su tipo de interés oficial en 25 puntos básicos, hasta el rango del 5.25%-5.50%, tal y como se esperaba, tras la reunión de política monetaria de julio. El banco central estadounidense apenas introdujo cambios en la declaración de política monetaria en comparación con la de junio y no provocó una reacción del mercado.

Durante la rueda de prensa posterior a la reunión, el presidente #JeromePowell dijo que la política monetaria ya era restrictiva y se abstuvo de confirmar otra subida de tasas más adelante en el año, lo que provocó una fuerte caída de los rendimientos de los bonos del Tesoro estadounidense. "Si vemos que la inflación desciende de forma creíble, podemos bajar a un nivel neutral y luego por debajo del neutral en algún momento", señaló además. En consecuencia, el XAU/USD cobró impulso alcista y superó los 1.980$.

Sin embargo, el jueves, el Dólar protagonizó una impresionante recuperación, y la rentabilidad de los bonos del Tesoro estadounidense a 10 años superó el 4% tras la publicación de datos sólidos en Estados Unidos. El Producto Interior Bruto (PIB) real de EE.UU. creció a una tasa anual del 2.4% en el segundo trimestre, superando ampliamente las expectativas del mercado de un crecimiento del 1.8%. Además, los pedidos de bienes duraderos aumentaron un 4.7% en junio, y las peticiones semanales iniciales de subsidio de desempleo descendieron de 228.000 a 221.000. El sentimiento de los #inversores cambió rápidamente tras los datos de EE.UU. y los #mercados reevaluaron las perspectivas de tasas de la Fed porque Powell también dijo el miércoles que "un crecimiento más fuerte con el tiempo podría aumentar la inflación y podría requerir una respuesta política". En consecuencia, el precio del Oro cayó por debajo de los 1.950$ y borró todas las ganancias posteriores a la Fed el jueves.

La #inflación en Estados Unidos, medida por la variación del Índice de Precios del Gasto en Consumo Personal (PCE), cayó al 3% anual en junio, desde el 3.8% de mayo, según informó el viernes la Oficina de Análisis Económico estadounidense. El índice de precios PCE subyacente, el indicador de inflación preferido por la Reserva Federal, creció un 4.1% interanual frente al 4.6% de mayo. Estos datos provocaron un retroceso de los rendimientos de los bonos estadounidenses antes del fin de semana y ayudaron al XAU/USD a recuperar parte de su caída semanal durante la sesión americana del viernes.

Próxima Semana

A primera hora de la sesión asiática del lunes se publicarán los datos del PMI manufacturero y del PMI no manufacturero de China, el mayor consumidor mundial de Oro. Una lectura por encima de 50 en el PMI manufacturero podría ayudar al XAU/USD a comenzar la semana con buen pie.

El martes se publicarán los datos del PMI manufacturero del ISM y de las ofertas de empleo de JOLTS. El PMI manufacturero del ISM se situó por debajo del nivel 50, el nivel que separa la contracción de la expansión en el sector, por octavo mes consecutivo en junio. A menos que se produzca un descenso significativo hacia 40, no debería sorprender que la encuesta PMI muestre una contracción continuada de la actividad económica del sector manufacturero.

En sus observaciones preparatorias, Powell reiteró que la demanda de mano de obra seguía siendo sustancialmente superior a la oferta de mano de obra. Una lectura cercana a los 10 millones en los datos de ofertas vacantes de JOLTS podría reafirmar las ajustadas condiciones del mercado laboral y alimentar las expectativas de línea dura de la Fed, provocando que el XAU/USD se vea presionado a la baja.

El miércoles y el jueves se publicarán el informe ADP de empleo en el sector privado y el PMI de servicios del ISM, respectivamente. El viernes, la Oficina de Estadísticas Laborales de EE.UU. publicará el informe de empleo de julio. Se prevé que las nóminas no agrícolas (NFP) aumenten en 184.000 en julio, tras el incremento de 209.000 registrado en junio. Una lectura cercana a las 200.000 debería ser suficiente para que la Reserva Federal se plantee un endurecimiento adicional de la política monetaria sin preocuparse demasiado por un aumento significativo de la tasa de desempleo. Sin embargo, si el NFP se sitúa por debajo de 150.000, las expectativas pesimistas en torno a la Fed podrían lastrar los rendimientos y permitir que el precio del Oro suba de cara al fin de semana. Hay que tener en cuenta que las expectativas del mercado para el NFP están sujetas a cambios a medida que se acerque la publicación de los datos.

En resumen, el XAU/USD se enfrenta a un riesgo bidireccional a corto plazo. Un repentino cambio a la baja en los datos de EE.UU. podría reavivar las expectativas de que no se produzca ningún cambio en los tipos de interés de la Reserva Federal este año y provocar una subida del precio del Oro. Por otra parte, es probable que los mercados consideren más probable una nueva subida de tipos en noviembre o diciembre si la economía estadounidense se muestra resistente y las condiciones del mercado laboral siguen siendo ajustadas. En ese escenario, el XAU/USD podría tener dificultades para librarse de la presión bajista.

Perspectiva técnica del precio del Oro

El indicador RSI en el gráfico diario comenzó a subir tras caer al nivel de 50 el jueves, lo que sugiere que los inversores siguen reacios a apostar por una caída constante del precio del Oro. Al alza, la media móvil simple (SMA) de 100 días y la SMA de 20 semanas forman una fuerte resistencia en los 1.970$. Aunque el XAU/USD cerró por encima de ese nivel a mediados de semana, no logró mantenerse. Por lo tanto, los compradores podrían esperar hasta que dicho nivel se confirme como soporte. En ese caso, 1.980$ (nivel estático) se alinea como resistencia interina por delante de 2.000$ (nivel psicológico, nivel estático).

Mirando hacia abajo, una importante zona de soporte se encuentra en 1.945$/1.950$, donde se encuentran el 23.6% de retroceso de Fibonacci de la tendencia alcista a largo plazo, la SMA de 20 días y la SMA de 50 días. Si el XAU/USD cae por debajo de esa zona y comienza a utilizarla como resistencia, los vendedores podrían entrar en acción, abriendo la puerta a una caída prolongada hacia 1.920$ y 1.900$ (38.2% de Fibonacci, SMA de 200 días).

Oro Encuesta de Sentimiento

La Encuesta de Previsión de Divisas apunta a un sesgo ligeramente bajista a corto plazo, con el objetivo medio en 1.953$. La perspectiva a un mes sigue siendo alcista y algunos de los expertos encuestados ven que el precio del oro alcanzará los 2.000$ en ese plazo.

¿Cuáles son los niveles clave para el precio del Oro?El mercado del oro está experimentando actualmente un alza significativa, alcanzando niveles máximos. Es relevante destacar que se han identificado dos resistencias claras en la misma zona de precio anterior. Además, es importante tener en cuenta que, al momento de redactar este análisis, la temporalidad de 4 horas muestra señales de divergencia bajista. Esta observación podría considerarse un excelente punto de entrada para una operativa en corto.

En el contexto actual del mercado, los inversores deben prestar especial atención a los niveles clave para el oro. Los dos niveles de resistencia previa en la zona de precios actuales son fundamentales para el análisis técnico. Romper estas resistencias podría indicar un mayor impulso alcista, mientras que un rechazo en estas áreas podría sugerir una corrección a la baja.

Además, los operadores deben estar atentos a las señales de divergencia bajista en la temporalidad de 4 horas, lo que sugiere una posible inversión de la tendencia al alza. Esta información puede servir como un valioso recurso para aquellos que buscan oportunidades de operaciones a corto plazo.

Es crucial mantenerse informado sobre los desarrollos del mercado y realizar un análisis exhaustivo antes de tomar decisiones comerciales. Dado que el mercado del oro puede ser volátil, es aconsejable utilizar herramientas adicionales, como indicadores técnicos y análisis fundamentales, para respaldar cualquier estrategia de negociación.

Recuerda que el trading en los mercados financieros conlleva riesgos, por lo que se recomienda operar con responsabilidad y cautela. Si esta información te ha sido útil, te invito a que compartas esta publicación para que otros también puedan beneficiarse de esta perspectiva. ¡Buenos trades! 🚀

VENTA ORO (XAUSUD)Buena semana máster en proceso.

Luego de unos escenarios muy alcista, el mercado ha dejado imbalances en varias zonas y creo que posiblemente sea momento de mitigar las mismas y continuar su escenario mayor.

Para la proyección que tengo esta semana, encuentro un canal bajista bien formado. Con algunas confluencias:

1. Línea superior del canal con el 88.6% de Fibonacci

2. Correlación del retroceso más profundo con el -14.6% con la línea inferior y a su vez puede mitigar el open de la vela de mayor volumen donde el mercado no ha regresado.

3. Figura completa en el 1958.000 con una relación riesgo/beneficio 1:4 aproximadamente

Quedo atenta a sus comentarios y/o dudas.

DIVERGENCIA BAJISTA EN FORMACION 1DHace unos días atrás les comentaba sobre una posible divergencia bajista antes de este movimiento alcista (rebote) que se vieron estos últimos días en él oro. Y el precio esta ya en zonas donde es muy arriesgado comprar, por lo que sí hay gente comprando es una clara señal de una posible reversión del precio. Sé los dejo a su criterio.

La Inflación Se Enfría, El Oro Se CalientaLa Inflación Se Enfría, El Oro Se Calienta

En junio, la inflación de Estados Unidos cayó al 3%, que es la más baja desde marzo de 2021. Esto estuvo ligeramente por debajo de las expectativas del mercado de 3.1% y una disminución significativa de la tasa de mayo de 4%. Además, la tasa de inflación subyacente cayó inesperadamente al 4,8%, marcando su nivel más bajo desde octubre de 2021.

La implicación de esta desaceleración es que podría llevar a la Reserva Federal a reducir sus planes de alzas de tasas de interés. Con la inflación mostrando signos de enfriamiento, el banco central ahora puede inclinarse a subir las tasas solo una vez más durante el resto del año.

A raíz del informe de inflación, los precios del oro se dispararon, subiendo más del 1,3%. El metal rompió el nivel de resistencia de $1,940, pero estuvo a punto de superar la barrera superior de $1,960. Si se materializa un impulso alcista adicional, podría allanar el camino para una nueva prueba potencial de $1,975 y $1,980.

Al mismo tiempo, el dólar estadounidense se enfrentó a una fuerte caída, hundiéndose a su punto más bajo en más de 14 meses. Frente al franco suizo, cayó a niveles no vistos desde principios de 2015, estableciéndose en 0,8673 francos, un 1,4% menos. A principios de la sesión, incluso tocó 0.8660, marcando su posición más débil desde que el Banco Nacional Suizo abandonó la paridad de la moneda suiza en enero de 2015. Frente al yen japonés, el dólar tocó un mínimo de seis semanas de 138,47 yenes, presenciando una caída del 1,4%. Además, el dólar estadounidense se debilita en más de un 1,5% frente a los dólares de Nueva Zelanda y Australia. Por el contrario, el euro sube a su nivel más alto desde marzo del año pasado, alcanzando los 1,1125 dólares. El euro cotiza un 1,2% a 1,113 dólares.