Materias primas energéticas

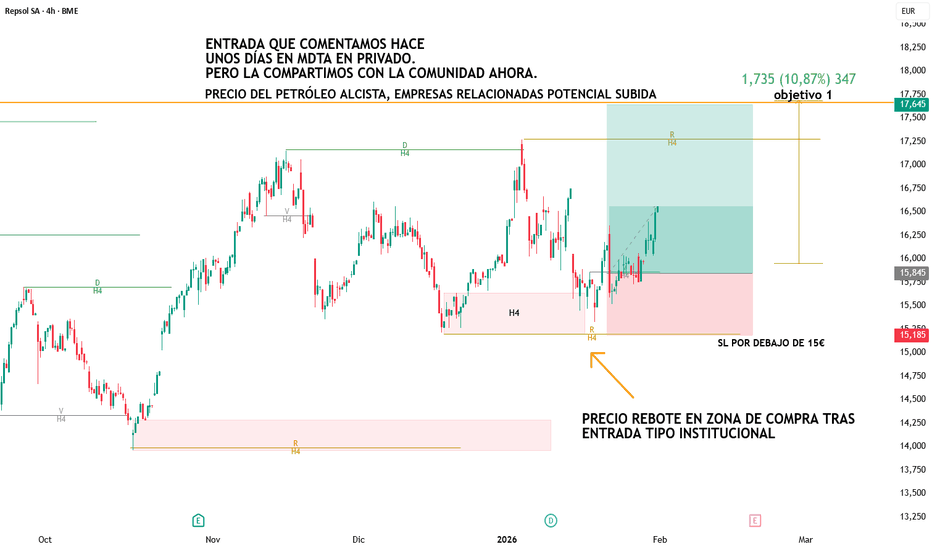

REPSOL OPORTUNIDAD DE COMPRA 📊 REPSOL oportunidad de compra alcista.

Esta oportunidad fue comentada hace unos días en el análisis en directo y operativa con alumnos de MDTAcademy. No obstante, en el siguiente post, la compartimos para todos.

Repsol mantiene una estructura sólida y defensiva mientras el petróleo consolida en zona alta. A diferencia de otros activos, el precio no acompaña las correcciones del crudo con caídas agresivas, señal clara de acumulación institucional 🏦📉.

Además presenta una estructura completamente alcista. Con una fuerte subida desde mitades de 2025.

Desde el enfoque institucional, esta divergencia es clave:

🔸 El petróleo mantiene sesgo y tendencia alcista

🔸 El mercado está preparando continuidad, no distribución

🔸 Petróleo fuerte = presión alcista para REPSOL

🔸 Petróleo corrige = REPSOL aguanta estructura

📈 Escenario principal:

Mientras el crudo no pierda estructura, REPSOL presenta ventaja estadística para posiciones LONG, compras por encima de los 15 euros.

Allí mismo es donde presenta su STOP LOSS.

Buscando ruptura de rango y continuación alcista, con el dividendo, muy bueno, actuando como colchón natural para el precio 💰.

¿Colapsarán o se Dispararán los Precios del Gas en 2026?El mercado del gas natural se encuentra en un punto de inflexión crítico en 2026, transformándose de una simple materia prima en un arma geopolítica y una fuerza económica. Un aumento masivo en la capacidad global de GNL, apodado la "tercera ola", está remodelando todo el panorama energético. Estados Unidos ha alcanzado niveles récord de producción de 108.500 millones de pies cúbicos por día, mientras que las nuevas instalaciones de licuefacción desde Qatar hasta la Costa del Golfo se preparan para inundar los mercados con 300.000 millones de metros cúbicos adicionales para 2030. Esta abundancia ha reducido los precios internos, ahorrando a los consumidores estadounidenses 1,6 billones de dólares en 17 años y empujando la gasolina a mínimos de 4 años.

Sin embargo, este exceso de oferta crea una paradoja. Mientras los productores norteamericanos mantienen una producción sin precedentes, la volatilidad global se intensifica a medida que los mercados regionales se interconectan. Una interrupción de la producción en Qatar ahora afecta los precios en Houston; una ola de frío en Tokio impacta los costos de fabricación en Berlín. Los riesgos geopolíticos han escalado dramáticamente: los gasoductos se han convertido en objetivos militares legítimos, los ciberataques a la infraestructura se han industrializado y las alianzas tradicionales se están fracturando bajo las sanciones. Los flujos de gas de Rusia a través de Azerbaiyán hacia Europa ejemplifican cómo la seguridad energética se ha convertido en un teatro para la manipulación estratégica.

La tecnología acelera tanto la oportunidad como el riesgo. La Inteligencia Artificial ahora impulsa las decisiones de exploración y los algoritmos comerciales, mientras que los satélites patrullan en busca de fugas de metano. Sin embargo, la industria enfrenta amenazas existenciales: hackers patrocinados por estados atacan los sistemas de control, las regulaciones de carbono se endurecen globalmente y la economía de los activos varados cobra importancia. La disciplina de capital ha reemplazado la mentalidad de auge y caída de ciclos anteriores, con productores priorizando los márgenes sobre el volumen. La convergencia de una oferta masiva, tensión geopolítica y transformación tecnológica crea un mercado donde la única certeza es la incertidumbre radical, haciendo que el gas natural sea simultáneamente más abundante y más volátil que nunca.

Cortos Petróleo: Objetivo 50 USD ?Buenos días traders,

El petróleo sigue marcando mínimos descendentes. Cualquier reacción alcista a raíz de impactos geopolíticos en Oriente Medio, han sido cancelados sistemáticamente.

Mañana sale el dato de desempleo, que puede forzar la rotura de la línea tendencial de la última corrección. El objetivo serían los 50 USD .

El escenario quedaría cancelado por encima de la media móvil de 200 sesiones

1. No agregar más riesgo en una posición perdedora

2. No seas el primero en salir y el primero en entrar.

3. Piensa en el aspecto fundamental, gestiona en el aspecto técnico.

4. El análisis debe ser simple.

5. Empieza con pequeños lotes y aumenta posición si la tendencia es la correcta.

6. La posición complicada es generalmente la correcta.

Saludos

Josep Pocalles

"Más allá del Voltaje: Por qué la IA necesita a Iridium ""Mientras el mundo se pelea por los chips, el verdadero poder reside en quien controla el pulso que los mantiene encendidos."

Bajo el título "Iridium: El Sistema Nervioso de la IA—Infraestructura Crítica hacia los 42 $", aquí tenemos la tesis de inversión que integra nuestra visión estratégica con los datos actuales:

Tesis de Inversión: Iridium Communications (IRDM)

La revolución de la Inteligencia Artificial ha entrado en una fase donde la infraestructura física es el factor limitante. No basta con tener chips potentes; se requiere una gestión energética masiva y ultraprecisa. Aquí es donde Iridium se vuelve indispensable.

1. El Catalizador Energético y Logístico

La IA demanda una red eléctrica inteligente y resiliente. Iridium, a través de su nueva adquisición de tecnología STL (Satellite Time and Location), ofrece una sincronización temporal 1,000 veces más potente que el GPS. Esta precisión es crítica para:

Optimización de Redes: Coordinar el suministro de energía hacia centros de datos de IA de forma ininterrumpida.

Seguridad de Infraestructura: Proteger las plantas de energía y nodos de datos contra interferencias o ataques cibernéticos a la señal GPS.

2. Fundamentales y Crecimiento

La compañía no es solo una apuesta especulativa; tiene una base financiera sólida:

Contratos Estatales: Ha asegurado recientemente contratos de defensa por 85.8 millones de dólares, lo que garantiza estabilidad de flujo de caja mientras expande sus servicios civiles de IA.

Ingresos Recurrentes: Se proyecta que sus servicios de posicionamiento y tiempo aporten más de 100 millones de dólares anuales para el final de la década.

3. Análisis de Ruta al Objetivo de 42 $

El gráfico muestra una capitulación (suelo) en la zona de los 16$ - 18$, nivel donde el valor se vuelve irresistible para el capital institucional.

Confirmación Técnica: La superación de los 25$ activará el "swing" alcista, validando el cambio de tendencia hacia la zona de control de los 32$.

Potencial de Revalorización: El objetivo de 42$ representa el retorno a niveles de valoración de crecimiento acelerado, alineado con las previsiones más altas de los analistas para 2026-2027.

Conclusión: Invertir en Iridium hoy es invertir en la "capa de control" que la IA necesita para operar en el mundo real. Mientras el mercado se enfoca en el software, la oportunidad real está en la infraestructura que permite que la energía y los datos fluyan sin errores.

Objetivo 42 $ paciencia y buenas inversiones

Compañías de Uranio en augeEl ETF URA, que agrupa a las principales compañías del sector del uranio, sube con fuerza este mes (+12,8 %) y deja atrás la zona de resistencia que había contenido el precio durante casi tres años. La ruptura coincide con un cambio estructural en la narrativa energética global.

La energía nuclear vuelve al centro del debate como alternativa estable y estratégica en un contexto donde muchas economías buscan reducir su dependencia de combustibles fósiles sin comprometer la seguridad energética. A ello se suma la creciente tensión geopolítica y las limitaciones de la transición renovable, que han puesto al uranio en el radar de gobiernos e inversores institucionales.

El avance de URA refleja un ajuste de expectativas: no se trata solo de un rebote cíclico, sino de la posibilidad de que el uranio entre en una nueva etapa de protagonismo dentro del mix energético global.

Petróleo WTI en precio clave: ¿90$ o 40$?0,10%

Benjamin Isaza

Benjamin Isaza

Artículos(10)

CL

0,10%

OIL

El petróleo WTI ha registrado una recuperación técnica significativa, ganando cerca de un 7% tras tocar un soporte crítico en la zona de los 55,2 dólares por barril. Este movimiento le ha permitido recuperar su media móvil de 50 sesiones (EMA 50), un nivel clave vigilado por los operadores institucionales. La probabilidad de una continuidad alcista se mantiene elevada siempre y cuando el precio logre consolidarse por encima del soporte dinámico de los 58 dólares.

En ese escenario, el primer objetivo técnico inmediato se proyecta hacia la barrera psicológica de los 63 dólares, nivel que coincide con el abanico del 61,8% de Fibonacci —una zona clásica de resistencia—. Una ruptura convincente y un cierre semanal por encima de este nivel podrían reactivar el impulso comprador, con objetivos posteriores en 67,8 dólares y, a más largo plazo, en la región de los 91 dólares, última resistencia histórica relevante.

WTI: Exceso de Oferta y Riesgo LatenteCFI:WTI

El mercado del petróleo atraviesa un momento clave. En las últimas semanas, el WTI ha mostrado una volatilidad elevada, impulsada más por titulares geopolíticos que por cambios estructurales en la oferta y la demanda.

Al cierre del viernes, el WTI se situó en torno a 59.3 USD por barril, tras enfriarse durante el fin de semana. El recorrido reciente deja una pregunta clara:

¿estamos ante un suelo sólido o simplemente ante una pausa dentro de una tendencia presionada por el exceso de oferta?

🌍 Geopolítica: menos prima de riesgo, por ahora

A comienzos de semana, los precios repuntaron con fuerza por el aumento de tensiones en Irán. Sin embargo, el tono cambió rápidamente:

EE. UU. ha señalado una desescalada militar, evitando un conflicto directo.

Parte del personal militar ha sido retirado de la región para reducir tensiones.

La presión se traslada del plano militar al económico, mediante aranceles del 25% a países que comercien con Irán.

👉 Resultado: la prima de miedo que impulsaba al crudo comienza a diluirse.

📊 Demanda: estable, pero sin sorpresa alcista

El consumo global sigue creciendo, pero no al ritmo que justificaría precios elevados:

Demanda estimada 2026: ~104.8 millones de barriles/día

El crecimiento se concentra en Asia, con China importando volúmenes récord en diciembre.

Aun así, el avance de los vehículos eléctricos y la transición energética empiezan a pesar en las proyecciones a medio plazo.

En EE. UU., los inventarios de gasolina siguen siendo elevados.

👉 La demanda existe, pero no es lo suficientemente fuerte como para absorber el exceso de oferta actual.

🛢️ Oferta: el verdadero problema

El factor dominante sigue siendo claro: hay demasiado petróleo.

Producción global muy por encima del consumo.

EE. UU. lidera con 13.6 millones de barriles/día.

Brasil, Guyana y Canadá continúan aumentando producción.

Venezuela podría reincorporar barriles al mercado tras los cambios políticos recientes.

Rusia sigue exportando a China e India pese a las restricciones.

Si esta dinámica se mantiene, el mercado podría terminar el año con cerca de mil millones de barriles adicionales en almacenamiento.

⚠️ El ángulo que muchos ignoran: el posicionamiento

Aquí es donde el contexto se vuelve especialmente interesante:

81% del retail está largo en WTI (datos de sentimiento).

Los fondos (“Managed Money”) mantienen posiciones cortas récord según el COT.

Esta divergencia histórica suele ser una señal de desequilibrio, no de confirmación.

No es una señal direccional por sí sola, pero sí una advertencia:

cuando el consenso minorista es extremo, el mercado suele sorprender.

📐 Niveles técnicos relevantes (contexto, no predicción)

Media móvil 200 días: ~60.50 USD

Mientras no se recupere, el control sigue siendo frágil.

Zona de soporte inmediato: 58.90 – 58.25 USD

Una pérdida clara de 58 USD podría acelerar movimientos por liquidaciones forzadas.

🧠 Conclusión

El petróleo no está reaccionando a escasez, sino a titulares.

La estructura actual sigue dominada por exceso de oferta, demanda contenida y un posicionamiento muy desequilibrado entre retail y dinero institucional.

El precio se mueve rápido.

El contexto es lo que define la sostenibilidad del movimiento.

📌 Este análisis es únicamente informativo y no constituye recomendación financiera.

Ojo! EEUU anuncia que atacara Groenlandia, ¿que pasara en CL1?HOLA SEÑORES INVERSORES, Aqui traigo algo de luz al Petroleo.

EEUU acaba de anunciar que atacara a Groenlandia, ¿sera un buen momento de compra en los futuros del petroleo?

Lo veremos en los proximos dias, pero mi apuesta es que SI.

¡ATENCIÓN! IMPORTANTE DISCLAIMER

Todos mis análisis, comentarios y contenido son únicamente con fines educativos e informativos.

NO constituyen recomendación de inversión, asesoramiento financiero, ni invitación a realizar operaciones en los mercados financieros.

El trading y la inversión en petróleo, commodities o cualquier activo conllevan un riesgo extremadamente alto de pérdida total o parcial del capital. La gran mayoría de los participantes en estos mercados pierden dinero.

Cada persona es total y exclusivamente responsable de sus decisiones, acciones y operaciones. Opera solo con dinero que puedas permitirte perder por completo.

El mercado es altamente manipulado y está diseñado para que ganen los grandes tenedores e instituciones.

¡Tú decides, tú asumes las consecuencias al 100%!

No soy asesor financiero regulado.

El barril WTI avanza sin frenoEl barril de petróleo WTI acumula una racha de cinco jornadas consecutivas al alza, con una valorización superior al 9.5% en el corto plazo, mostrando un sesgo comprador dominante hacia el inicio de 2026. Por el momento, la fuerte presión compradora se ha mantenido debido a la escalada de tensiones políticas en Irán, que ha generado temores sobre posibles interrupciones en el suministro energético a nivel global. El mercado incluso contempla el riesgo de que la situación derive en una intervención militar por parte de Estados Unidos, un escenario que ha incrementado la presión alcista sobre el precio del WTI. Mientras este entorno de riesgo se mantenga, podría seguir respaldando una presión compradora consistente en el barril de crudo durante el corto plazo.

El movimiento alcista comienza a ganar relevancia

Desde los mínimos recientes en la zona de los 55 dólares, la presión compradora ha ganado protagonismo en los movimientos del WTI, permitiendo que el precio supere la barrera psicológica de los 60 dólares por barril. Si bien aún se observa cierto rango lateral de corto plazo en el promedio de las oscilaciones del petróleo durante las últimas semanas, la continuidad de la presión compradora podría dar paso a una tendencia alcista más definida en las próximas jornadas de negociación.

RSI

El RSI mantiene un comportamiento alcista, con oscilaciones por encima del nivel neutral de 50. Mientras el indicador no se acerque a la zona de sobrecompra marcada por el nivel de 70, este comportamiento sigue señalando una dominancia del impulso comprador, lo que podría continuar respaldando la presión alcista del WTI en el corto plazo.

MACD

Por su parte, el MACD muestra un crecimiento constante del histograma por encima de la línea neutral de 0, indicando que la fuerza de las medias móviles de corto plazo continúa favoreciendo el sesgo alcista. Si este comportamiento se mantiene, podría seguir reforzando la perspectiva de una tendencia compradora dominante en el WTI.

Niveles clave a tener en cuenta

62 dólares – Resistencia relevante: Nivel que coincide con la media móvil simple de 200 periodos. Oscilaciones que logren consolidarse por encima de esta zona podrían dar paso a la formación de una nueva tendencia alcista de corto plazo.

58 dólares – Barrera cercana: Nivel alineado con la media móvil simple de 50 periodos. Un retorno del precio hacia esta zona podría reforzar la neutralidad y extender el canal lateral que ha predominado hasta ahora.

55 dólares – Soporte clave: Zona correspondiente a los mínimos de los últimos meses. Movimientos de venta que acerquen el precio nuevamente a este nivel podrían reactivar la tendencia bajista que dominó al petróleo en meses anteriores.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

El petróleo intenta acercarse a los 60 dólares una vez másEl barril de petróleo ha comenzado la semana con un sesgo alcista relevante, registrando una valorización superior al 1.5% en el corto plazo. Por el momento, la presión compradora se ha mantenido firme, impulsada por la creciente incertidumbre geopolítica derivada de las tensiones en Venezuela, las cuales han comenzado a elevar la prima de riesgo del crudo en el corto plazo. Cualquier escenario que implique sanciones más duras por parte de Estados Unidos, posibles interrupciones logísticas o fricciones directas con EE. UU. tiende a reflejarse de forma inmediata en un mayor riesgo percibido para el mercado petrolero.

Venezuela continúa siendo un productor relevante de petróleo a nivel global, por lo que eventuales disrupciones políticas podrían afectar la oferta mundial de crudo en el corto plazo. Este factor parece haber comenzado a influir en las oscilaciones recientes del precio del barril. Mientras la incertidumbre se mantenga, es posible que la presión compradora actual en el WTI continúe dominando las próximas sesiones de negociación.

La tendencia bajista sigue siendo relevante

Desde el 20 de junio de 2025, los movimientos promedio del barril de petróleo han mantenido una línea de tendencia bajista consistente, que sigue siendo un patrón técnico relevante en el gráfico. Mientras la presión compradora no logre romper de forma clara esta estructura, es probable que la tendencia bajista continúe dominando las oscilaciones del mercado. Sin embargo, en caso de producirse un rompimiento sostenido, podría abrirse paso a un sesgo comprador más relevante, con precios ubicándose por encima de la media móvil simple de 50 periodos.

RSI

La línea del RSI ha logrado superar la zona neutral de 50 y mantiene una pendiente alcista consistente, lo que indica que el impulso promedio de las últimas 14 sesiones sigue siendo dominante. Si el RSI continúa avanzando, podría estar reflejando una presión compradora renovada en las oscilaciones del precio del petróleo durante las próximas jornadas.

MACD

Aunque el MACD muestra oscilaciones relativamente moderadas, su histograma ha comenzado a mantenerse por encima de la línea neutral de 0, lo que sugiere que la presión dominante es compradora en las medias móviles de corto plazo. Mientras este comportamiento se sostenga, podría seguir respaldando una demanda consistente por petróleo en el corto plazo.

Niveles clave a tener en cuenta:

59 dólares – Resistencia principal: Nivel en el que convergen la línea de tendencia bajista y la media móvil simple de 50 periodos. Oscilaciones que logren consolidarse por encima de esta zona podrían dar paso a un sesgo comprador dominante, rompiendo la estructura bajista que aún intenta prevalecer.

57 dólares – Barrera cercana: Zona de neutralidad reciente. Si el precio vuelve a oscilar de forma reiterada alrededor de este nivel, podría comenzar a consolidarse un rango lateral de corto plazo.

55 dólares – Soporte relevante: Nivel mínimo de las últimas semanas y la barrera bajista más importante a vigilar. Movimientos de venta que lleven nuevamente el precio a esta zona podrían reactivar un sesgo vendedor y extender la actual línea de tendencia bajista.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

Oil 1MCon el ataque a Venezuela, lo primero que hacen los yankis, es licitar el control del petróleo. Este arresto de Maduro ya estaba previsto. Por algo mantuvieron el precio del Oil en mínimos. Con un fundamental tan fuerte, y un patrón tan alcista en el mensual, yo ahí me meto, con divergencia alcista, tocando zona de mínimos y toda la peda.

USOIL consolida fuerza compradora en marco Day–Swing🛢️ WTI / USOIL – Plan Alcista | Day & Swing Trade 🚀

Energías · Commodities CFD · Oportunidad de Mercado

📌 Resumen del Escenario

El WTI / USOIL mantiene una estructura alcista, respaldada por momentum positivo y una dinámica favorable en medias móviles. El precio sigue respetando zonas clave de valor, lo que abre oportunidades tanto para Day Trading como Swing Trading.

📈 Plan de Trading

Sesgo: 🟢 Alcista (Bullish)

Entrada: ✅ Puedes entrar en cualquier nivel de precio, ajustando el tamaño de posición según tu gestión de riesgo.

🛑 Stop Loss

SL de referencia: 56.000

⚠️ Ajusta el Stop Loss según tu propia estrategia y tolerancia al riesgo.

❗ Este SL es solo una guía, no una recomendación obligatoria.

🎯 Objetivo (Take Profit)

TP principal: 60.000

📊 La media móvil actúa como una fuerte zona de resistencia, similar a una “fuerza policial”:

Zona de sobrecompra

Posible trampa de mercado

👉 Gestiona beneficios y sal con disciplina cuando el precio muestre agotamiento.

❗ El TP es orientativo. La gestión final depende de cada trader.

🔍 Activos Relacionados para Vigilar ($)

TVC:DXY (Índice del Dólar) 💵

Correlación inversa: un dólar débil suele favorecer subidas en el petróleo.

BLACKBULL:BRENT 🛢️

Alta correlación directa con WTI; confirma la fortaleza del sector energético.

OANDA:USDCAD 🇺🇸🇨🇦

Canadá es gran exportador de petróleo; WTI fuerte = CAD fuerte.

OANDA:XAUUSD (Oro) 🥇

Útil como termómetro de riesgo e inflación; movimientos extremos pueden afectar flujos hacia commodities.

🌍 Factores Fundamentales & Económicos a Considerar

⛽ Inventarios de Crudo (EE. UU.):

Caídas en inventarios → presión alcista.

Aumentos inesperados → volatilidad bajista a corto plazo.

🛢️ Decisiones de la OPEC+:

Recortes de producción sostienen precios.

Incrementos de oferta pueden frenar el rally.

🌐 Geopolítica & Tensiones Globales:

Conflictos o riesgos en rutas de suministro suelen impulsar el crudo.

💱 Política Monetaria (USD):

Expectativas de tipos de interés influyen directamente en el apetito por commodities.

📈 Demanda Global de Energía:

Datos macro de crecimiento económico impactan la proyección de consumo.

⚠️ Gestión & Disciplina

Este análisis es educativo. El mercado puede cambiar rápidamente.

📌 Gestiona riesgo, protege capital y opera con tu propio plan.

💬 ¿Ves continuidad alcista o toma de beneficios cerca de 60.000?

👍 Dale like, guarda la idea y comparte tu visión en los comentarios.

Gas natural: posibilidadesD1 analizando movimientos parece quedarle un impulso a esta secuencia, y si vemos el POI semanal señalado se ve un primer contacto con el POI y una negociacion para luego romper. esa zona de negociacion tiene vela decisional de mucha fuerza, y es en donde estamos ahora.

GAS H12, entonces en este momento estamos en el POI de h12 decisional. y el 50% desde el circulo blanco. Es a primer opcion, la segunda es el nivel 3.870 que es el 50% desde el punto 2, y ya implica barrida de algunos minimos, o sea toma de liquidez. y el tercer punto es el 50% desde el punto cero 3.760

Barril de petróleo no logra alejarse de la zona de mínimos La debilidad generalizada en el barril de WTI se ha mantenido en el corto plazo, y por el momento el precio ha perdido más de 3.5% de su valor en las últimas tres jornadas de negociación, acercándose cada vez más a la zona de mínimos del 2025, ubicada alrededor de los 57 dólares por barril. Por ahora, la presión vendedora continúa siendo dominante, en parte porque la OPEP+, organización petrolera más relevante a nivel mundial, sigue encaminada a incrementar la producción de crudo de cara al 2026. A esto se suma la posibilidad de un acuerdo de paz entre Rusia y Ucrania, que podría llevar al levantamiento de ciertas sanciones económicas sobre Rusia, incrementando aún más la perspectiva de oferta global. A medida que la expectativa de una posible sobreoferta en 2026 se mantenga vigente, este escenario podría seguir ejerciendo una presión constante sobre el precio del WTI y convertirse en un catalizador relevante de una presión vendedora sostenida durante las próximas jornadas.

Tendencia bajista se mantiene firme

Desde hace varios meses, el barril de petróleo viene siguiendo un camino bajista consistente, y actualmente mantiene una línea de tendencia sólida que, pese a algunos repuntes temporales, no ha sido quebrada por ningún movimiento alcista relevante. Por ello, esta formación sigue siendo el factor técnico más importante en el gráfico. Si la presión vendedora continúa marcando nuevos mínimos o sosteniendo movimientos por debajo de los 60 dólares por barril, es probable que el sesgo bajista siga dominando el comportamiento del crudo en el corto plazo.

RSI

En estos momentos, la línea del RSI mantiene oscilaciones cercanas al nivel neutral de 50, lo que sugiere un equilibrio entre los impulsos compradores y vendedores del mercado en el corto plazo. Si este comportamiento continúa, es posible que se dé paso a una fase de indecisión en el precio.

MACD

Un escenario similar se observa en el MACD, cuyo histograma se mantiene cerca del nivel neutral de 0, reflejando un equilibrio en la fuerza de las medias móviles de corto plazo. Si esta dinámica continúa replicándose, podría activarse un periodo de indecisión constante en el WTI durante las próximas jornadas.

Niveles clave a tener en cuenta:

61 dólares: Nivel de resistencia más relevante, coincidiendo con el 23.6% del retroceso de Fibonacci. Un rompimiento alcista por encima de este nivel podría representar un riesgo para la línea de tendencia bajista y abrir la puerta a un sesgo comprador más sólido en el WTI.

58 dólares: Zona de barrera intermedia que se alinea con la tendencia bajista y coincide con la media móvil de 50 periodos. Oscilaciones del precio que se mantengan de forma constante en esta zona podrían activar un rango lateral de corto plazo, aumentando la indecisión del precio.

57 dólares: Corresponde a los mínimos del 2025 y actúa como el soporte más relevante. Una ruptura por debajo de este nivel podría confirmar un sesgo vendedor dominante y dar paso a una tendencia bajista más extensa en las próximas jornadas.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

WTI🌎 Los principales bancos de inversión pronostican dos etapas para el petróleo: una caída debido al exceso de oferta, seguida de un crecimiento a partir de 2027 debido a la falta de inversión.

Después de 2027: Comenzará un período de crecimiento prolongado debido a la escasez de materias primas.

Se observa una caída gradual y lenta de los precios del petróleo.

Nos encontramos cerca de un nivel de soporte, cuya ruptura podría acelerar la caída de los precios.

Barril WTI se mantiene en los mínimos del añoEl barril de petróleo WTI sigue mostrando un sesgo bajista consistente por debajo de la zona de 60 dólares en el corto plazo. Por ahora, la presión vendedora se ha mantenido firme, mientras que los comentarios recientes sobre el conflicto militar entre Ucrania y Rusia apuntan a un incremento de refuerzos para intentar alcanzar un posible cese al fuego. Un escenario así podría reducir las sanciones económicas que actualmente enfrenta Rusia y, con el tiempo, convertirse en un factor importante que impulse una recuperación mayor de lo previsto en la producción mundial de crudo. Esta situación ha mantenido limitada la confianza en el precio del barril, reforzando un sesgo vendedor constante que podría continuar si finalmente se concreta un cese al fuego oficial.

Tendencia de mediano plazo se mantiene firme:

Durante la segunda parte del año, los movimientos bajistas predominantes en el precio del WTI han mantenido una perspectiva alineada con una línea de tendencia bajista sólida en el mediano plazo. Hasta el momento no se han observado correcciones de compra relevantes que puedan poner en riesgo esta estructura vendedora durante las últimas semanas, por lo que es posible que esta formación siga dominando la mayoría de los movimientos del precio en el mediano plazo, especialmente si el mercado continúa operando por debajo de la media móvil simple de 50 periodos.

Neutralidad comienza a emerger en indicadores:

En estos momentos, tanto la línea del indicador RSI como el histograma del MACD se mantienen oscilando dentro del rango neutral de ambos indicadores técnicos. Esto sugiere que, en el corto plazo, tanto el promedio de impulsos vendedores y compradores como la fuerza direccional de las medias móviles se mantienen en un territorio neutral y de indecisión, algo que puede explicarse en parte porque el precio ha comenzado a enfrentarse a zonas de soporte relevantes. Lo importante a tener en cuenta es que, a medida que ambos indicadores sigan mostrando esta neutralidad, podrían abrir espacio para que surjan correcciones alcistas en las próximas jornadas.

Niveles clave a tener en cuenta:

60 dólares: Es la resistencia principal del gráfico y coincide con la línea de tendencia bajista actual, la barrera marcada por la media móvil de 50 periodos y el nivel del 23.6% del retroceso de Fibonacci. Oscilaciones de compra que logren superar este nivel podrían dar paso a un quiebre de la tendencia bajista, lo que activaría un sesgo comprador más sólido.

58 dólares: Corresponde a la zona de indecisión más reciente del precio y podría convertirse en la barrera a vigilar ante la posible formación de correcciones de compra dentro de los movimientos actuales.

57 dólares: Marca los mínimos del año y se posiciona como la barrera vendedora más relevante. Oscilaciones de venta que logren romper este nivel podrían abrir la puerta a un sesgo vendedor más agresivo, capaz de extender aún más la tendencia bajista dominante.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

El petróleo WTI vuelve a la zona de niveles mínimos del añoEn las últimas jornadas de negociación, los movimientos del barril WTI han acumulado una racha de tres sesiones bajistas, registrando una desvalorización superior al 4.7% en el corto plazo. Por ahora, la presión vendedora se mantiene constante, impulsada por preocupaciones sobre una posible sobreoferta del mercado, especialmente ante la proximidad de la última reunión de la OPEP+ en diciembre. Además, el descenso en la confianza de los mercados ha generado expectativas de una menor demanda de petróleo, lo que ha reforzado un sentimiento de desconfianza en las oscilaciones del crudo. Si esta situación persiste, podría derivar en una presión vendedora más consistente durante las próximas jornadas de negociación.

La tendencia bajista se mantiene firme

Por el momento, las oscilaciones descendentes han logrado mantener una línea de tendencia bajista que ha persistido durante los últimos meses. Hasta ahora, los movimientos de compra no han sido lo suficientemente relevantes como para poner en riesgo esta estructura. A medida que el precio intente cruzar los niveles mínimos del año, podría fortalecerse una línea de tendencia más agresiva en las próximas sesiones.

RSI

La línea del indicador RSI muestra oscilaciones constantes por debajo del nivel neutral de 50, lo que sugiere que el promedio de impulso de las últimas 14 sesiones ha sido predominantemente bajista. Si el RSI continúa registrando caídas consistentes, podría señalar una presión vendedora más dominante en las siguientes jornadas.

TRIX

Por su parte, la línea del indicador TRIX se mantiene por debajo del nivel neutral de 0, lo que sugiere que el promedio de fuerza de las medias móviles exponenciales continúa mostrando un sesgo vendedor dominante. Mientras este sentimiento se mantenga, podría consolidarse una presión vendedora más consistente en los movimientos del barril WTI.

Niveles clave a tener en cuenta:

57 USD – Soporte relevante: Corresponde a la zona de mínimos del año y se alza como la barrera bajista principal. Movimientos de venta que rompan este nivel podrían reforzar la tendencia bajista actual y extender la presión vendedora en las siguientes jornadas.

60 USD – Barrera cercana: Zona asociada a la media móvil simple de 50 periodos. Movimientos de compra que regresen a este nivel podrían generar indecisión y dar lugar a un rango lateral de corto plazo.

64 USD – Resistencia principal: Nivel que coincide con la media móvil de 200 periodos y representa la barrera alcista más relevante. Si el precio logra alcanzar este nivel, podría reactivar un sesgo comprador y poner en riesgo la estructura bajista actual.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

Gas natural intenta volver a los niveles más altos del añoDesde el 17 de octubre, el gas natural ha mantenido un sesgo comprador constante, logrando una valorización cercana al 43%, lo que ha impulsado una presión alcista sostenida en los precios. Este comportamiento ha estado respaldado por un aumento en los inventarios de países como China, Japón y Corea, que han incrementado sus compras antes de la temporada invernal y diversificado proveedores ante posibles sanciones relacionadas con Rusia. Si este ritmo de compras constantes se mantiene en las próximas semanas, la presión compradora actual podría cobrar aún mayor relevancia en las oscilaciones del gas natural durante las siguientes jornadas.

Tendencia alcista agresiva

Durante las últimas semanas, la presión compradora ha sido persistente, y el promedio de impulsos alcistas en el precio del gas natural ha mantenido una tendencia ascendente sólida, acercándose a los máximos anuales en torno a los 4.9 dólares. Por ahora, las correcciones bajistas de corto plazo no han sido lo suficientemente fuertes como para romper esta nueva línea de tendencia alcista agresiva. Mientras no surja una presión vendedora más consistente, es probable que la tendencia alcista actual siga siendo dominante en el corto plazo.

RSI

La línea del RSI se mantiene por encima del nivel 50, indicando que el impulso comprador sigue siendo relevante en las oscilaciones del precio. Sin embargo, actualmente el indicador se aproxima al nivel 70, lo que sugiere una posible señal de sobrecompra. Esto podría indicar que, debido a la velocidad del reciente repunte, el mercado podría experimentar correcciones bajistas en el corto plazo mientras persista este desequilibrio de fuerzas.

TRIX

En términos generales, la línea del TRIX mantiene oscilaciones constantes por encima del nivel neutral, con una pendiente alcista sostenida. Esto confirma que el sesgo dominante a largo plazo sigue siendo comprador, lo que podría mantener una presión alcista predominante en los movimientos del precio del gas natural durante las próximas sesiones.

Niveles clave a tener en cuenta:

4.80 USD – Resistencia: Corresponde a la zona de máximos recientes. Si el precio logra superar este nivel, podría reactivar una tendencia alcista más agresiva en las siguientes jornadas.

4.46 USD – Soporte intermedio: Zona de retroceso reciente, que podría actuar como barrera temporal ante posibles correcciones bajistas en el corto plazo.

3.84 USD – Soporte clave: Nivel de retroceso relevante en las últimas semanas. Si el precio retrocede hacia esta zona, podría señalar un sesgo vendedor emergente que pondría en riesgo las actuales líneas de tendencia alcista.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

El barril de WTI se acerca a niveles mínimos del añoEn las últimas tres jornadas de negociación, el barril de WTI ha acumulado una caída superior al 3.5%, a medida que el sesgo vendedor ha retomado el control del mercado. La incertidumbre sobre la demanda global de crudo ha incrementado la cautela entre los inversionistas, especialmente ante el aumento de las tensiones comerciales entre Estados Unidos y China, que ha reavivado los temores de una desaceleración en el comercio mundial. Este escenario podría impactar directamente el consumo de productos energéticos, como el petróleo, provocando una reducción adicional en la demanda en el corto plazo. Mientras persista este panorama de preocupación, es probable que la presión vendedora continúe fortaleciéndose en las próximas sesiones.

Importante sesgo bajista

La presión vendedora constante ha fortalecido la línea de tendencia bajista que se mantiene durante 2025, sin que se observen por ahora correcciones alcistas significativas que indiquen un cambio estructural de fuerza en el corto plazo. Por lo tanto, el sesgo bajista sigue siendo dominante, consolidando la tendencia descendente del mercado. A medida que el precio se acerque a niveles de soporte clave, se determinará si la presión vendedora actual seguirá siendo determinante en las oscilaciones de las próximas sesiones.

RSI

La línea del RSI continúa cayendo por debajo del nivel neutral de 50, lo que indica que el impulso vendedor se mantiene dominante en el promedio de las últimas 14 sesiones de negociación. Sin embargo, es importante tener en cuenta que el precio se encuentra en una zona de soporte clave, mientras que el RSI se aproxima al nivel de 30, considerado como zona de sobreventa. Esto podría reflejar un desequilibrio de fuerzas y abrir la posibilidad de correcciones técnicas al alza en las próximas sesiones.

MACD

El histograma del MACD mantiene oscilaciones por debajo de la línea neutral (0), lo que confirma que la fuerza promedio de las medias móviles de corto plazo sigue en territorio vendedor. Si esta dinámica continúa, podría derivar en una presión bajista más consistente en el mediano plazo.

Niveles clave a tener en cuenta:

66 dólares – Resistencia máxima: Coincide con la media móvil de 200 periodos. Un movimiento alcista que logre alcanzar este nivel podría reactivar un sesgo comprador temporal y poner en riesgo la línea de tendencia bajista vigente.

62 dólares – Resistencia cercana: Corresponde a la media móvil de 50 periodos. Si el precio logra estabilizarse en esta zona, podría generarse un sentimiento de neutralidad que derive en una fase de consolidación lateral en el corto plazo.

57 dólares – Soporte definitivo: Representa los niveles mínimos del año en las oscilaciones del WTI. Si el precio rompe este nivel, podría intensificarse la presión bajista, aunque también podría actuar como barrera de soporte, dando espacio a posibles correcciones técnicas al alza en el corto plazo.

Escrito por Julian Pineda, CFA – Analista de Mercados

La oportunidad de la semana: Euro frente al dólar canadiense (EULa oportunidad de la semana: Euro frente al dólar canadiense (EUR/CAD)

En los últimos meses hemos visto una apreciación del euro frente al dólar canadiense. Esta dinámica se ha dado en gran medida porque los precios del petróleo han permanecido en niveles relativamente bajos. Sin embargo, la última semana marcó un punto de inflexión: el crudo WTI repuntó más de un 4%, registrando su mayor ganancia semanal en tres meses.

Para entender por qué esto es relevante para la relación euro–dólar canadiense, debemos mirar la estructura fundamental de ambos bloques. Europa es un importador neto de energía; Canadá, en cambio, es un exportador. Esto significa que los movimientos en el precio del petróleo alteran directamente la balanza relativa de poder entre sus monedas.

El patrón que emerge es consistente:

• Cuando el petróleo sube, el dólar canadiense se fortalece y el EUR/CAD tiende a caer.

• Cuando el petróleo se debilita, ocurre lo contrario: Europa se beneficia de menores costos de importación y el euro gana terreno sobre el dólar canadiense.

Este comportamiento refleja una de las reglas más básicas en la economía global: las divisas están profundamente vinculadas a las ventajas comparativas estructurales de cada región. En este caso, los términos de intercambio relacionados con la energía actúan como un eje que explica gran parte de la variabilidad del cruce.

Por eso, la oportunidad que observamos en el EUR/CAD no surge de un simple movimiento técnico, sino de una dinámica fundamental: el reciente repunte del petróleo aumenta la probabilidad de que la presión se traslade hacia un fortalecimiento del dólar canadiense frente al euro. En otras palabras, los precios de la energía vuelven a recordarnos cómo las fuerzas más básicas de oferta y demanda, cuando se entienden en contexto, pueden ofrecer oportunidades claras para posicionarse en los mercados.

Metodología para buscar la oportunidad en EURCAD

1. Perspectiva estructural

El cruce EUR/CAD muestra un comportamiento repetitivo frente a su resistencia diagonal: en al menos cinco ocasiones anteriores, cada acercamiento a esa zona ha derivado en una corrección. La repetición de este patrón aumenta la probabilidad de que estemos próximos a una nueva fase correctiva.

A esto se suma una señal técnica relevante: la divergencia entre precio y RSI. Mientras el precio registra nuevos máximos, el RSI marca una tendencia descendente, indicando pérdida de fuerza interna. Históricamente, esta condición ha precedido a correcciones importantes, lo que refuerza el escenario de una posible “sexta corrección”.

2. Perspectiva fundamental

• Eurozona: Estancamiento industrial en Alemania, bajo consumo y riesgo de recesión técnica en varios países.

• Canadá: Aunque depende del ciclo estadounidense, suele tener mejor desempeño relativo que Europa en momentos de debilidad global.

• Eurozona débil en crecimiento

• Precios del petróleo al alza. (Ciclo alcista materias primas liquidez)

3. Zona clave

La confluencia entre patrones técnicos y fundamentos se concentra en la zona de 1.6369, resistencia diagonal que ha actuado como gatillo en múltiples ocasiones. Un rechazo en ese nivel replicaría lo observado en julio, abriendo espacio para una nueva fase bajista.

4.Gestión de riesgo

El principio más importante no es la predicción, sino la gestión del riesgo. El planteamiento contempla una relación riesgo-beneficio de 1 a 8, lo que otorga un margen favorable:

• Zona de entrada: 1.63692

• Zona de TP: 1.61487

• Zona de SL: 1.64016