WTICOUSDEl petroleo seguirá su camino alcista , costando mas caro , nosotros siempre buscaremos oportunidad en cada mercado que nos muestre la estructura corracta, recuerda que el mercado no te conoce ni le importas, analiza con la mente fria sin meter el sentimiento, si no lo que tus ojos ven.

Nada es realidad todo es relativo.

Toda entrada es bajo su propio riesgo.

recuerden dejar su reacción para saber si vale la pena seguir publicando.

es.tradingview.com

CFDs sobre petróleo crudo WTI

No hay operaciones

Lo que dicen los traders

USOIL ALCISTA? EL GRÁFICO NOS ESTA DICIENDO ALGO IMPORTANTEA pesar de los mensajes que circulan sobre una posible caída del petróleo, e incluso de que Trump lo quiere en niveles de 50 USD en las próximas semanas, personalmente creo que podríamos ver un impulso alcista en el crudo, al menos hasta la zona de los 66 USD.

El gráfico es claro: la tendencia principal sigue siendo bajista, pero desde diciembre estamos viendo mínimos crecientes y una ruptura temporal de la directriz bajista que se inició en agosto.

El movimiento se mantiene alcista mientras el precio esté por encima de 58,70 USD. Desde el punto de vista de gestión, la relación beneficio–riesgo es muy favorable, con una pérdida máxima aproximada del 1,70% frente a un potencial beneficio cercano al 10,40%.

🔑 Nivel clave: 58,70 USD

⚠️ Alta volatilidad: stops ajustados y gestión activa del riesgo.

USOIL - BRENT - WTIEl petróleo ha estado subiendo pero tiene por delante una convergencia de resistencias estructurales algo importantes.

Primero: la resistencia de los pisos de soporte (ahora techos de resistencia) que se han venido formando desde el año 2023.

Segundo: la línea de tendencia que viene desde sus máximos del año 2022.

Tercero: El ATR compaña la idea de que no hay volatilidad que muestre un posible cambio brusco de tendencia al alza

Cuarto: No tengo una alta afinidad de llevarme por las noticias, si no más por lo técnico, pero por las acciones de EEUU sobre Venezuela, eso podría mantener el precio del petróleo a la baja en el corto - medio plazo.

Por esas razones está en una zona de decisión donde podría respetar esos pisos (ahora techos) para darse vuelta a los mínimos del año 2025.

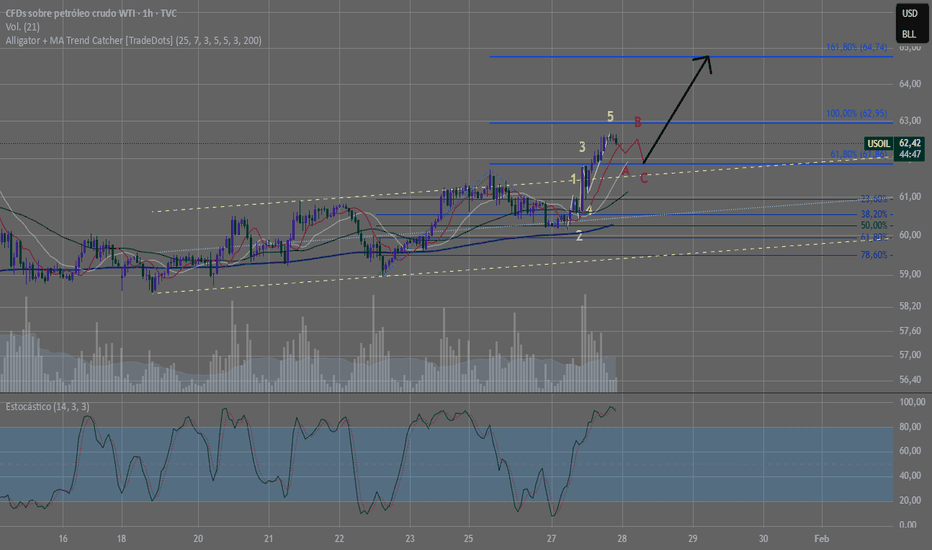

El petróleo va como trompiñaHola gente, yo calculo que llega hasta el objetivo del 161.8% de extensión de fibo, y visto la situación con el dólar y el aumento de las existencias por febrero frio en el norte, vamos con una subida que podemos aprovechar...

Bueno, estoy preparado para ver un abc y sumarme a la movida (eso espero...)

Bueno, saludos, exitos!

Cortos Petróleo: Objetivo 50 USD ?Buenos días traders,

El petróleo sigue marcando mínimos descendentes. Cualquier reacción alcista a raíz de impactos geopolíticos en Oriente Medio, han sido cancelados sistemáticamente.

Mañana sale el dato de desempleo, que puede forzar la rotura de la línea tendencial de la última corrección. El objetivo serían los 50 USD .

El escenario quedaría cancelado por encima de la media móvil de 200 sesiones

1. No agregar más riesgo en una posición perdedora

2. No seas el primero en salir y el primero en entrar.

3. Piensa en el aspecto fundamental, gestiona en el aspecto técnico.

4. El análisis debe ser simple.

5. Empieza con pequeños lotes y aumenta posición si la tendencia es la correcta.

6. La posición complicada es generalmente la correcta.

Saludos

Josep Pocalles

PETRÓLEO BRENT WTI"En el momento actual, el precio no tiene un ATR (Average True Range - Rango Verdadero Medio) muy alto, a diferencia de los dos picos anteriores; en volatilidad está tranquilo por ahora. La probabilidad sería por el canal de desviación estándar (rojo y verde), donde lo ha roto al alza. Al tener dos resistencias en el mismo nivel, podría ir a buscar esos valores para después volver a la resistencia del canal, que también serían los niveles de soportes que ha tenido el precio desde 2025. Desde esos soportes y (con menor probabilidad de eficacia) podría ir a buscar la línea de tendencia bajista que también confluye con los niveles de resistencia actuales."

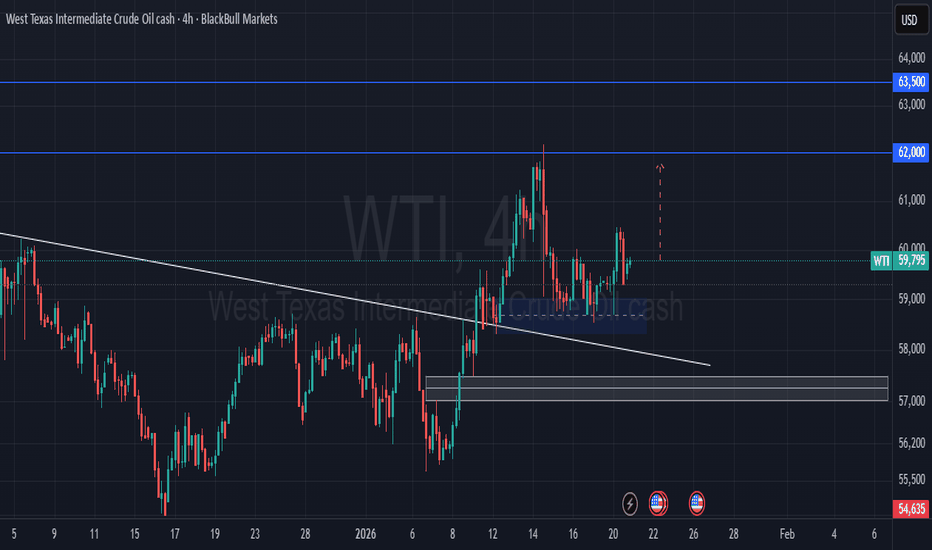

¡Petróleo en Fuego! Análisis Técnico del WTI🛢️ ¡Petróleo en Fuego! Análisis Técnico del WTI

Análisis Técnico:

Contexto de Mercado: El precio del West Texas Intermediate (WTI) se encuentra en una tendencia alcista clara en el marco de tiempo de 4 horas. Después de tocar los 54,635 dólares, el precio ha rebotado con fuerza y se ha abierto paso por encima de la resistencia clave de 59,000 dólares.

Soporte y Resistencia: El principal soporte a vigilar se encuentra en los 57,000 dólares, que actuó como resistencia en el pasado y ahora podría funcionar como apoyo. Por el lado de las resistencias, la zona de 60,000-60,500 dólares se perfila como un obstáculo importante a corto plazo.

Indicadores/Patrones: El indicador RSI se encuentra en zona de sobrecompra, lo que sugiere que el precio podría experimentar una corrección a corto plazo. Sin embargo, el MACD mantiene una señal alcista clara, lo que respalda la tendencia general. Además, se observa un patrón de velas alcista con largos cuerpos verdes, lo que confirma la fortaleza de los compradores.

Pronóstico y Señales de Trading:

Señal Intradía (Intraday): Si el precio logra mantener el soporte en 57,000 dólares, se podría buscar entradas largas con un objetivo en la zona de 60,000-60,500 dólares. Un stop loss podría colocarse por debajo de 56,800 dólares.

Dirección Semanal: La tendencia general sigue siendo alcista, y una ruptura sostenida por encima de 60,500 dólares podría abrir el camino hacia nuevos máximos anuales en torno a 62,000 dólares.

Conclusión:

El petróleo WTI se encuentra en una sólida tendencia alcista, y las señales técnicas apuntan a que el rally podría continuar en las próximas sesiones. ¿Están listos para unirse a este movimiento alcista? ¡Mantengan un ojo en los niveles clave!

Petróleo WTI en precio clave: ¿90$ o 40$?0,10%

Benjamin Isaza

Benjamin Isaza

Artículos(10)

CL

0,10%

OIL

El petróleo WTI ha registrado una recuperación técnica significativa, ganando cerca de un 7% tras tocar un soporte crítico en la zona de los 55,2 dólares por barril. Este movimiento le ha permitido recuperar su media móvil de 50 sesiones (EMA 50), un nivel clave vigilado por los operadores institucionales. La probabilidad de una continuidad alcista se mantiene elevada siempre y cuando el precio logre consolidarse por encima del soporte dinámico de los 58 dólares.

En ese escenario, el primer objetivo técnico inmediato se proyecta hacia la barrera psicológica de los 63 dólares, nivel que coincide con el abanico del 61,8% de Fibonacci —una zona clásica de resistencia—. Una ruptura convincente y un cierre semanal por encima de este nivel podrían reactivar el impulso comprador, con objetivos posteriores en 67,8 dólares y, a más largo plazo, en la región de los 91 dólares, última resistencia histórica relevante.

WTI: Exceso de Oferta y Riesgo LatenteCFI:WTI

El mercado del petróleo atraviesa un momento clave. En las últimas semanas, el WTI ha mostrado una volatilidad elevada, impulsada más por titulares geopolíticos que por cambios estructurales en la oferta y la demanda.

Al cierre del viernes, el WTI se situó en torno a 59.3 USD por barril, tras enfriarse durante el fin de semana. El recorrido reciente deja una pregunta clara:

¿estamos ante un suelo sólido o simplemente ante una pausa dentro de una tendencia presionada por el exceso de oferta?

🌍 Geopolítica: menos prima de riesgo, por ahora

A comienzos de semana, los precios repuntaron con fuerza por el aumento de tensiones en Irán. Sin embargo, el tono cambió rápidamente:

EE. UU. ha señalado una desescalada militar, evitando un conflicto directo.

Parte del personal militar ha sido retirado de la región para reducir tensiones.

La presión se traslada del plano militar al económico, mediante aranceles del 25% a países que comercien con Irán.

👉 Resultado: la prima de miedo que impulsaba al crudo comienza a diluirse.

📊 Demanda: estable, pero sin sorpresa alcista

El consumo global sigue creciendo, pero no al ritmo que justificaría precios elevados:

Demanda estimada 2026: ~104.8 millones de barriles/día

El crecimiento se concentra en Asia, con China importando volúmenes récord en diciembre.

Aun así, el avance de los vehículos eléctricos y la transición energética empiezan a pesar en las proyecciones a medio plazo.

En EE. UU., los inventarios de gasolina siguen siendo elevados.

👉 La demanda existe, pero no es lo suficientemente fuerte como para absorber el exceso de oferta actual.

🛢️ Oferta: el verdadero problema

El factor dominante sigue siendo claro: hay demasiado petróleo.

Producción global muy por encima del consumo.

EE. UU. lidera con 13.6 millones de barriles/día.

Brasil, Guyana y Canadá continúan aumentando producción.

Venezuela podría reincorporar barriles al mercado tras los cambios políticos recientes.

Rusia sigue exportando a China e India pese a las restricciones.

Si esta dinámica se mantiene, el mercado podría terminar el año con cerca de mil millones de barriles adicionales en almacenamiento.

⚠️ El ángulo que muchos ignoran: el posicionamiento

Aquí es donde el contexto se vuelve especialmente interesante:

81% del retail está largo en WTI (datos de sentimiento).

Los fondos (“Managed Money”) mantienen posiciones cortas récord según el COT.

Esta divergencia histórica suele ser una señal de desequilibrio, no de confirmación.

No es una señal direccional por sí sola, pero sí una advertencia:

cuando el consenso minorista es extremo, el mercado suele sorprender.

📐 Niveles técnicos relevantes (contexto, no predicción)

Media móvil 200 días: ~60.50 USD

Mientras no se recupere, el control sigue siendo frágil.

Zona de soporte inmediato: 58.90 – 58.25 USD

Una pérdida clara de 58 USD podría acelerar movimientos por liquidaciones forzadas.

🧠 Conclusión

El petróleo no está reaccionando a escasez, sino a titulares.

La estructura actual sigue dominada por exceso de oferta, demanda contenida y un posicionamiento muy desequilibrado entre retail y dinero institucional.

El precio se mueve rápido.

El contexto es lo que define la sostenibilidad del movimiento.

📌 Este análisis es únicamente informativo y no constituye recomendación financiera.

PETROLEO CON NUEVO CAMBIO DE DIRECCION ?El 14 de enero el precio del crudo presentó una corrección bajista significativa, caracterizada por una aceleración del movimiento a la baja. No obstante, dicha caída se interpreta como un retroceso técnico dentro de la estructura general del mercado y no como un cambio de tendencia.

Al analizar los timeframes de H4 y diario, se observa que la tendencia principal continúa siendo claramente alcista, manteniendo una secuencia de máximos y mínimos ascendentes, lo que refuerza el sesgo comprador.

Actualmente, el precio se aproxima a una zona de resistencia clave en los 59.90 USD por barril, nivel que ha actuado previamente como área de oferta relevante. Un quiebre y cierre confirmado por encima de esta resistencia, acompañado de incremento en el volumen, abriría la probabilidad de un nuevo impulso alcista, con continuación de la tendencia en los marcos temporales de H4 y diario.

En este escenario, el volumen observado sugiere interés institucional, lo que incrementa la probabilidad de una ruptura válida y no un falso quiebre.

El barril WTI avanza sin frenoEl barril de petróleo WTI acumula una racha de cinco jornadas consecutivas al alza, con una valorización superior al 9.5% en el corto plazo, mostrando un sesgo comprador dominante hacia el inicio de 2026. Por el momento, la fuerte presión compradora se ha mantenido debido a la escalada de tensiones políticas en Irán, que ha generado temores sobre posibles interrupciones en el suministro energético a nivel global. El mercado incluso contempla el riesgo de que la situación derive en una intervención militar por parte de Estados Unidos, un escenario que ha incrementado la presión alcista sobre el precio del WTI. Mientras este entorno de riesgo se mantenga, podría seguir respaldando una presión compradora consistente en el barril de crudo durante el corto plazo.

El movimiento alcista comienza a ganar relevancia

Desde los mínimos recientes en la zona de los 55 dólares, la presión compradora ha ganado protagonismo en los movimientos del WTI, permitiendo que el precio supere la barrera psicológica de los 60 dólares por barril. Si bien aún se observa cierto rango lateral de corto plazo en el promedio de las oscilaciones del petróleo durante las últimas semanas, la continuidad de la presión compradora podría dar paso a una tendencia alcista más definida en las próximas jornadas de negociación.

RSI

El RSI mantiene un comportamiento alcista, con oscilaciones por encima del nivel neutral de 50. Mientras el indicador no se acerque a la zona de sobrecompra marcada por el nivel de 70, este comportamiento sigue señalando una dominancia del impulso comprador, lo que podría continuar respaldando la presión alcista del WTI en el corto plazo.

MACD

Por su parte, el MACD muestra un crecimiento constante del histograma por encima de la línea neutral de 0, indicando que la fuerza de las medias móviles de corto plazo continúa favoreciendo el sesgo alcista. Si este comportamiento se mantiene, podría seguir reforzando la perspectiva de una tendencia compradora dominante en el WTI.

Niveles clave a tener en cuenta

62 dólares – Resistencia relevante: Nivel que coincide con la media móvil simple de 200 periodos. Oscilaciones que logren consolidarse por encima de esta zona podrían dar paso a la formación de una nueva tendencia alcista de corto plazo.

58 dólares – Barrera cercana: Nivel alineado con la media móvil simple de 50 periodos. Un retorno del precio hacia esta zona podría reforzar la neutralidad y extender el canal lateral que ha predominado hasta ahora.

55 dólares – Soporte clave: Zona correspondiente a los mínimos de los últimos meses. Movimientos de venta que acerquen el precio nuevamente a este nivel podrían reactivar la tendencia bajista que dominó al petróleo en meses anteriores.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

OILUSD 1D - Doble Piso hace Volar al Petróleo ¿Veremos más?⛽EL PETRÓLEO GANA TERRENO ANTE LA INCERTIDUMBRE GEOPOLÍTICA. EASYMARKETS:OILUSD

Recientemente, los acontecimientos con Venezuela han impulsado un cambio en el comportamiento del petróleo y han generado una mayor intención de posicionamiento por parte de los operadores de corto y mediano plazo. ¿Es una buena señal? Todo dependerá de los niveles que el precio logre superar. En caso de que el petróleo rompa con fuerza la zona de interacción, podríamos ver un desplazamiento hacia el nivel intermedio, el cual suele ser el siguiente punto clave cuando el precio sale de una estructura bajista.

De manera técnica, el precio ya mostró un rompimiento claro de la tendencia bajista, sin embargo, es importante recordar que este tipo de movimientos no siempre avanzan en línea recta. Por lo tanto, aún pueden presentarse dos comportamientos que son comunes en este instrumento:

1.Posible pull back para retestear zonas de oferta y demanda.

2.Lateralización para construir acumulación antes del siguiente impulso.

Noticia Importante del día: 🚨 EE. UU. allana el camino para que Nvidia venda H200 a China con una nueva norma

Washington emitió una modificación regulatoria que permite ventas del chip Nvidia H200 a China bajo ciertas condiciones, marcando un ajuste relevante en las restricciones de exportación tecnológica. La decisión vuelve a poner el foco en el entorno de competencia global por inteligencia artificial y capacidad de procesamiento.

📊 UNA SOLA OPORTUNIDAD O ¿MEJOR ESPERAR?

A pesar de que el patrón luce realmente positivo para una operación de largo, los traders deberán esperar una confirmación más clara, ya que el petróleo suele mostrar retrocesos durante el recorrido, incluso cuando el escenario general se mantiene a favor de los compradores. Por ahora, la prioridad número 1 es un rompimiento sólido de la zona de interacción, con probabilidad de continuación hacia el nivel intermedio.

Por otro lado, el escenario menos favorable sería una caída hasta el soporte #1, lo cual podría frenar el impulso actual y devolver al precio a una fase de espera antes de decidir una dirección más definida.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Análisis Técnico del Crudo West Texas Intermediate (WTI) - Enero🚀 Análisis Técnico del Crudo West Texas Intermediate (WTI) - Enero 2026 🐻

2. Análisis Técnico:

* **Contexto de Mercado:** El crudo WTI ha mostrado un comportamiento alcista en el gráfico diario desde mediados de 2025, rompiendo niveles clave y estableciendo nuevos máximos. Actualmente, el precio se encuentra en una zona de resistencia crítica tras superar los $60,905.

* **Soporte y Resistencia:** Los niveles clave a vigilar son $60,250 como soporte inmediato y $62,000 como resistencia principal. La ruptura de estos niveles podría definir la dirección del mercado en las próximas sesiones.

* **Indicadores/Patrones:** El RSI se encuentra en zona de sobrecompra, lo que sugiere un posible retroceso antes de continuar la tendencia alcista. Además, se observa un patrón de triángulo ascendente que podría indicar una continuación del movimiento alcista si se rompe la resistencia en $62,000.

3. Pronóstico y Señales de Trading:

* **Señal Intradía (Intraday):** Si el precio mantiene el soporte en $60,250, se podrían buscar entradas largas hacia $62,000 con un stop loss en $59,719 y un take profit en $62,000.

* **Dirección Semanal:** El sesgo sigue siendo alcista, pero se debe vigilar la resistencia en $62,000. Una ruptura convincente de este nivel podría confirmar una continuación del movimiento alcista hacia los $63,500.

4. Conclusión: El crudo WTI se encuentra en una zona crítica que podría definir la dirección del mercado en las próximas sesiones. ¿Ven el mismo setup? ¿Qué opinan? 🎯

¡Recuerden que el trading conlleva riesgos y es esencial gestionarlos adecuadamente! ⚠️

Precio del petróleo: vigilar el posicionamiento institucionalA pesar de los acontecimientos geopolíticos a comienzos de 2026, el precio del petróleo se ha mantenido en niveles bajos en los mercados financieros. La abundancia global de oferta (producción récord en Estados Unidos y aumento de la producción de la OPEP) sigue ejerciendo una presión bajista estructural, con una tendencia técnica descendente vigente desde finales de 2023, lo que además favorece la desinflación. Una ruptura por encima de la resistencia de 65 dólares en el crudo estadounidense sería una señal de giro alcista de gran magnitud.

Factores fundamentales dominantes:

• La tendencia de fondo del petróleo sigue siendo bajista por debajo de la resistencia de 65 dólares en el WTI

• Los operadores institucionales han incrementado su exposición corta al petróleo (informe COT de la CFTC), aunque la posición neta se sitúa ahora en torno a cero, una zona históricamente baja observada por última vez en 2008

• Venezuela representa menos del 1 % de la producción mundial de petróleo, pero posee las mayores reservas probadas del mundo. La geopolítica ejerce presión alcista, aunque más débil que la actual estructura de oferta y demanda

1. La tendencia de fondo sigue siendo bajista por debajo de 65 dólares

Desde un punto de vista técnico, el petróleo mantiene una tendencia bajista estructural desde mediados de 2022. El gráfico mensual muestra una secuencia de máximos decrecientes y mínimos cada vez más bajos, característica de un mercado en tendencia negativa. El nivel de 65 dólares se identifica como un pivote clave de tendencia y corresponde (ver gráfico adjunto) al máximo previo al inicio de la crisis sanitaria a principios de 2020. Solo una ruptura clara por encima de 65 dólares alteraría esta estructura bajista.

2. Atención: la posición neta institucional en una zona mínima histórica

Según los datos del informe COT de la CFTC, los gestores institucionales han reducido sus posiciones largas y aumentado las posiciones cortas en los futuros del petróleo. El gráfico muestra una clara tendencia descendente de la posición neta institucional, coherente con la presión bajista observada en los últimos meses. No obstante, esta posición se sitúa ahora en una zona históricamente baja, cerca de cero, nivel que en 2008 marcó el inicio de un fuerte rebote. Aun así, mientras la resistencia de 65 dólares se mantenga intacta, la tendencia de fondo del petróleo seguirá siendo bajista.

3. La oferta mundial supera la demanda, origen de la tendencia bajista

Las proyecciones recientes de los principales organismos (EIA, IEA, bancos internacionales) indican que la producción mundial de petróleo continúa superando el crecimiento de la demanda, generando un excedente estructural. La producción récord de Estados Unidos, junto con la recuperación gradual de la producción dentro de la OPEP+ (Arabia Saudí, Emiratos Árabes Unidos, Irak), mantiene un exceso de oferta que presiona los precios. Según estas instituciones, el desequilibrio entre oferta y demanda podría prolongarse hasta 2026, con una sobreproducción global estimada entre 2 y 4 millones de barriles diarios.

Este excedente se ve reforzado por el aumento de los inventarios de petróleo en las economías desarrolladas, señal clara de que la demanda no absorbe toda la producción. En este contexto, incluso los factores geopolíticos adversos (tensiones en Oriente Medio, sanciones) tienen dificultades para revertir la tendencia bajista.

4. Venezuela: baja producción, enormes reservas

Venezuela no es un factor determinante a corto plazo para el precio del petróleo en los mercados financieros. Aunque posee las mayores reservas probadas del mundo (más de 300.000 millones de barriles, aproximadamente el 17 % del total mundial), por delante de Arabia Saudí, su producción se mantiene limitada, en torno a 0,8–1 millón de barriles diarios, lo que representa menos del 1 % de la producción global.

Esta incapacidad para aumentar la oferta a corto plazo se explica por problemas estructurales: infraestructuras deterioradas, falta de inversión, sanciones internacionales y limitaciones técnicas derivadas de la calidad pesada del crudo. En consecuencia, aunque Venezuela tenga una influencia teórica significativa a largo plazo, su impacto inmediato sobre la oferta mundial es limitado. Esta semana, la situación geopolítica en Irán debe ser vigilada muy de cerca.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

WTI Crude Oil – Short-Term Corrective Setup--WTI Crudo – Setup Bias: Short-term bullish correction

Method: Structure + SMA 20 / 50 + pullback (limit entry)

Timeframes: H4 for bias, H1 for structure, M15 for timing

Market Context

WTI remains below the 50-period moving average on the H4 chart, meaning the broader structure is still neutral to slightly bearish. However, price has recently shown a strong corrective rebound, supported by improving momentum.

This is not a trend reversal, but a short-term corrective move inside a larger range.

Technical Structure

H4: Price is below the 50 SMA, but the 20 SMA is turning up, signaling an active correction.

H1: After a strong impulsive move higher, price is consolidating and pulling back toward the 20–50 SMA zone, a typical area of acceptance.

M15: The pullback is orderly, momentum is cooling down, and RSI is resetting toward neutral — conditions suitable for continuation after a pause.

Trade Idea

This setup focuses on patience and risk control, using a limit order at value instead of chasing price.

Buy Limit: 58.20 – 58.40

Stop Loss: 57.60

Targets:

TP1: 59.20

TP2: 59.80 – 60.00

If price does not pull back into the zone, no trade is taken.

Sesgo: Alcista correctivo

Método: Estructura + SMA 20 / 50 + retroceso (orden limit)

Marcos: H4 para sesgo, H1 para estructura, M15 para timing

Contexto del Mercado

En H4, WTI continúa por debajo de la media de 50, por lo que la estructura mayor sigue siendo neutral a ligeramente bajista. Aun así, el precio ha mostrado un rebote correctivo sólido, acompañado de una mejora en el momentum.

Esto no es un cambio de tendencia, sino un movimiento correctivo de corto plazo dentro de un rango mayor.

Estructura Técnica

H4: Precio bajo la SMA 50, con la SMA 20 girando al alza, indicando corrección activa.

H1: Tras el impulso, el precio entra en fase de pullback hacia la zona de valor formada por las medias 20 y 50.

M15: Retroceso ordenado, RSI descargando hacia niveles neutrales, lo que favorece una posible continuación.

Idea Operativa

La idea prioriza disciplina y paciencia, esperando al precio en zona de valor en lugar de perseguirlo.

Buy Limit: 58.20 – 58.40

Stop Loss: 57.60

Objetivos

TP1: 59.20

TP2: 59.80 – 60.00

Si el precio no regresa a la zona, simplemente no hay operación.

XTI: ¿Preparado para un rebote alcista?🚀 XTI: ¿Preparado para un rebote alcista? 🎯

El par XTI (West Texas Intermediate Crude Oil) ha mostrado un comportamiento mixto en las últimas sesiones, pero el gráfico diario sugiere que podría estar preparándose para un movimiento alcista. El precio cerró hoy en **58,855**, mostrando un ligero aumento del **0,72%**, lo que indica cierta presión compradora después de tocar un mínimo intradía en **58,475**. Actualmente, el precio se encuentra cerca de un soporte clave en **58,405**, nivel que ha actuado como resistencia en el pasado y ahora podría servir como base para un rebote.

Los niveles críticos a vigilar son:

- **Soporte principal:** 58,405 (nivel clave para mantener la estructura alcista).

- **Resistencia inmediata:** 59,575 (máximo del día).

- **Resistencia clave:** 60,235 (nivel psicológico y técnico importante).

El **RSI** se encuentra en **52**, lo que sugiere un momentum neutral, pero con espacio para moverse hacia arriba si el precio mantiene el soporte. Además, el precio se encuentra por encima de la **media móvil de 50 días**, lo que refuerza la posibilidad de un movimiento alcista en el corto plazo.

Señal Intradía:

Si el precio mantiene el soporte en **58,405**, se podrían buscar entradas **LONG** con un objetivo inicial en **59,575** y un segundo objetivo en **60,235**. Un **stop loss** por debajo de **58,000** protegería la operación en caso de una ruptura bajista.

Dirección Semanal:

El sesgo sigue siendo alcista mientras el precio se mantenga por encima de **58,405**. Una ruptura por encima de **60,235** confirmaría un impulso alcista más fuerte, mientras que una caída por debajo de **58,000** podría invalidar esta visión y abrir la puerta a un escenario bajista.

Conclusión:

El XTI está en una zona clave donde los compradores podrían tomar el control. ¿Qué opinan? ¿Ven el mismo setup? 🐂

¡Espero sus comentarios! 📈 🎯

¿Podrá la geopolítica rescatar al petróleo de sus mínimos de ...En algún momento de este año podría presentarse una gran oportunidad para comprar petróleo crudo, ya que los precios cercanos a los 55 dólares por barril son potencialmente insostenibles.

Los futuros del crudo WTI subieron más de un 3,5 % el jueves, cotizando por encima de los 57,9 dólares por barril, tras recuperarse de una caída de dos días. Sin embargo, este movimiento no fue suficiente para recuperar las pérdidas registradas a principios de semana, y los precios siguen cerca del mínimo de cinco años alcanzado en diciembre.

La incertidumbre en torno a las exportaciones venezolanas resurgió después de que Washington anunciara sus planes de mantener un control indefinido sobre las ventas de crudo del país.

Mientras tanto, en Irán se han registrado protestas en Teherán y otras ciudades debido al aumento de la inflación y al debilitamiento de la moneda, lo que añade otra capa de riesgo geopolítico para el petróleo. A diferencia de Venezuela, Irán sigue exportando aproximadamente 2 millones de barriles al día y produce entre 3,2 y 3,5 millones de barriles al día, lo que supone un volumen significativo del suministro mundial.

WTI Crude Oil – Sell limit on pullback (trend continuation)Bias: Bearish.

Market context:

WTI remains in a clear downtrend on higher timeframes. On H4, price is trading below the 50, 100 and 200 SMAs, all sloping downward, confirming sustained bearish pressure. Market structure continues to print lower highs and lower lows, showing that sellers remain in control.

Price action:

The recent sell-off was impulsive, followed by a pause and short-term consolidation. This behavior suggests continuation rather than exhaustion. Current prices are extended to the downside, so selling at market offers poor risk-to-reward.

Trade idea:

Instead of selling the lows, the plan is to wait for a corrective pullback into a former demand zone that has now turned into resistance, aligned with dynamic resistance from the moving averages.

Plan:

Sell limit: 57.20 – 57.50

Stop loss: 57.90

Take profit 1: 56.40

Take profit 2: 55.80

Execution rules:

No chasing price.

If price does not retrace into the zone, there is no trade.

RSI oversold conditions are not a buy signal in a bearish trend.

Conclusion:

This is a structured pullback trade in the direction of the dominant trend, focused on discipline, patience, and favorable risk-to-reward.