SPY (S&P 500 ETF): tendencia mensual alcista, pero el impulso seSPY (NYSEARCA:SPY) | Multi-timeframe (1M / 1W / 1D / 4H)

Contexto : En mensual la tendencia sigue alcista y viene de ATH (675–700 aprox.) , pero en semanal y diario se ve enfriamiento . En 4H aparece un gap down hacia ~680 en pre-market, que puede ser la primera señal de ajuste.

Lo más importante (resumen) :

Sesgo mayor (1M): alcista → manda la tendencia.

Señal de agotamiento (1W/1D): lateralidad y empujes más cortos tras el ATH.

Timing (4H): gap down a ~680 ; nivel sensible por tests previos.

Zonas clave: ~680 (corto plazo) | demanda mensual ~550 / ~460 | EMA 20 mensual como referencia dinámica.

Escenario principal : Si ~680 no sostiene , el precio puede iniciar un retroceso más ordenado hacia EMA20 mensual y/o demanda macro (~550 / ~460) .

Escenario alternativo : Si el mercado absorbe el gap y recupera el rango, puede volver la expansión alcista .

Disclaimer : Análisis educativo, no asesoramiento financiero.

Pregunta : ¿Para ti la “línea en la arena” es ~680 , o prefieres esperar reacción en ~550 / ~460 ?

Análisis de tendencia

Compra en zona de demanda H4 dentro de tendencia alcista

El precio mantiene una estructura alcista clara en H4, con ruptura de máximos previos y un impulso fuerte que sugiere continuación. Tras el movimiento impulsivo, el mercado entra en un retroceso ordenado y de baja velocidad, sin ruptura de estructura mayor ni presión bajista significativa.

La zona marcada corresponde al origen del último impulso alcista relevante en H4, área desde la cual el precio salió con desplazamiento claro. Esta región coincide además con una zona de aceptación de volumen, donde el Point of Control del perfil de volumen H4 se encuentra dentro del área, lo que indica interés previo y relevancia del nivel.

En H1 se observa una zona de reacción alineada con la de H4, utilizada como refinamiento para optimizar la entrada. El retroceso actual no muestra intención de reversión, sino de continuación dentro de la tendencia principal.

Plan:

Compra en zona de demanda H4 con entrada refinada en H1.

Stop por debajo del mínimo estructural previo.

Objetivo en continuación de tendencia hacia máximos recientes / liquidez superior.

Sesgo: Alcista mientras se mantenga la estructura en H4.

Este planteamiento está orientado a una operativa disciplinada y profesional, enfocada en la gestión del riesgo y en una relación riesgo/beneficio fija de 1:5. No busca ganar en todas las entradas, sino capturar movimientos amplios cuando el contexto es favorable. Requiere paciencia, ejecución consistente y aceptación de pérdidas como parte natural del proceso. No es adecuado para quienes buscan resultados inmediatos.

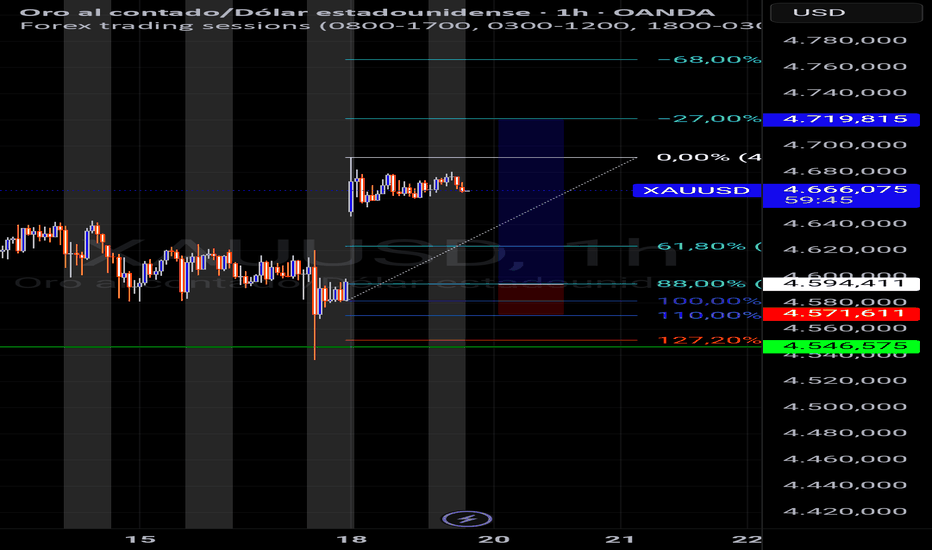

XAUUSD – Plan de seguimiento de tendenciaXAUUSD – Plan de Seguimiento de Tendencia: Prefiero Comprar en la Caída (H1)

El oro aún mantiene una estructura alcista a corto plazo con máximos más altos y mínimos más altos. El reciente impulso hacia arriba muestra que los compradores tienen el control, así que mi enfoque principal NO es perseguir el precio, sino esperar un retroceso limpio hacia el soporte clave para unirme a la tendencia con riesgo controlado.

🎯 ESCENARIO PRINCIPAL – COMPRAR EN LA CAÍDA (Prioridad)

Zona de compra: 4687 – 4690

Stop Loss: Por debajo de 4655

Tomas de ganancias:

TP1: 4735 – 4745

TP2: 4780

TP3: 4804 – 4808

¿Por qué esta zona?

4687–4690 es el área clave resaltada en el gráfico como un nivel importante. Después de que el precio superó este nivel, esta zona puede actuar como un nuevo soporte (la resistencia anterior se convierte en soporte). Si el precio vuelve a probar y se mantiene con una clara rechazo (mechas, envolvente alcista, rebote fuerte), esta es la ubicación de compra de mayor probabilidad en línea con la tendencia.

🔁 ESCENARIO SECUNDARIO – COMPRA PROFUNDA EN LIQUIDEZ / DESIGUALDAD

Zona de compra: 4620 – 4600 (Área de desigualdad de liquidez)

Stop Loss: Por debajo de 4575

Tomas de ganancias:

TP1: 4687

TP2: 4735

TP3: 4780+

¿Por qué esta zona?

El gráfico muestra una clara desigualdad de liquidez por debajo del precio que no ha sido completamente llenada. Si el mercado realiza una barrida más profunda (caza de stops / flush), esta zona se convierte en un fuerte candidato para una compra de continuación de tendencia con mejor R:R.

📊 VISTA TÉCNICA (Lo que el gráfico nos dice)

El precio continúa operando dentro de una estructura alcista y respetando la línea de tendencia ascendente.

El último impulso hacia arriba sugiere demanda activa, no solo un ligero deslizamiento.

El enfoque más lógico es dejar que el precio venga a ti: compra soporte, no velas de ruptura.

El imán al alza sigue siendo el área 4804–4808, que también es la próxima zona de reacción importante.

🌍 CONTEXTO MACRO (Mantenerlo simple)

El oro sigue estando respaldado en el entorno más amplio donde el sentimiento de riesgo puede cambiar rápidamente.

A menos que la fortaleza del USD regrese de manera agresiva, es más probable que se compren los retrocesos que que se inicie una reversión bajista completa.

Por eso el plan sigue la tendencia: espera caídas y ejecuta con disciplina.

🧠 REGLAS DE EJECUCIÓN (Disciplina > Opiniones)

No comprar por FOMO en máximos extendidos.

Solo toma la operación dentro de las zonas planeadas y solo con confirmación.

El riesgo por operación se mantiene controlado (1–2% máx.).

Si la idea es incorrecta, córtala rápido y reevalúa—sin "trading de esperanza".

📌 RESUMEN

Sesgo: Alcista (H1)

Estrategia: Comprar en la caída a 4687–4690, o más profundo a 4620–4600

Objetivos: 4735–4745 → 4780 → 4804–4808

Coca-Cola, entre la fortaleza defensiva y el riesgo geopolítico Por Ion Jauregui – Analista en ActivTrades

Las acciones de Coca-Cola (NYSE: KO) se mueven actualmente en la zona de 70 dólares por título, mostrando un comportamiento estable y acorde a su perfil defensivo, en un contexto de mercado cada vez más condicionado por la geopolítica y las tensiones comerciales entre Estados Unidos y la Unión Europea.

El detonante no es menor. El reciente endurecimiento arancelario impulsado por Donald Trump, con el objetivo de presionar a la UE en un conflicto político de alto voltaje como Groenlandia, ha provocado una respuesta contundente desde Europa. Emmanuel Macron ha pedido activar el instrumento anti-coerción de la UE, un mecanismo que permitiría bloquear o limitar el acceso al mercado europeo a grandes corporaciones estadounidenses. En juego hay más de 8 billones de euros en activos estadounidenses en manos europeas, por lo que el mensaje es claro: Bruselas está dispuesta a utilizar todo su arsenal comercial si la situación escala.

Impacto potencial sobre Coca-Cola

Coca-Cola no es una compañía especialmente vulnerable a aranceles directos, ya que gran parte de su producción en Europa es local. Sin embargo, el riesgo no está tanto en los costes como en el marco regulatorio y en el sentimiento de mercado. Cualquier restricción comercial, presión fiscal o limitación operativa en la UE tendría un impacto negativo en márgenes, expectativas de crecimiento y valoración bursátil, así como en todas sus marcas. Europa representa uno de los pilares estratégicos del grupo, tanto por volumen como por estabilidad de ingresos. Por ello, un escenario de confrontación comercial prolongada introduce un factor de incertidumbre que el mercado no suele premiar, incluso en valores defensivos.

Análisis fundamental: solidez, pero con matices

Desde el punto de vista fundamental, Coca-Cola sigue siendo una compañía financieramente sólida, con:

• Ingresos recurrentes y elevada visibilidad de caja

• Capacidad de trasladar inflación a precios

• Política de dividendos estable y creciente

• Balance robusto y bajo riesgo financiero

No obstante, a los precios actuales, el mercado ya descuenta buena parte de estas virtudes. El crecimiento esperado es moderado y cualquier deterioro del entorno macro o regulatorio podría limitar el potencial alcista en el corto y medio plazo.

Análisis técnico Coca-Cola (Ticker AT: KO): consolidación tras máximos

Técnicamente, Coca-Cola muestra una estructura de consolidación tras haber marcado máximos históricos en meses anteriores (72.91 dólares). El precio se mueve dentro de un rango lateral, típico de valores defensivos cuando el mercado entra en fase de incertidumbre. Un enero alcista de recuperación lo ha colocado por encima de la media de 50 y 100, señalando su precio en el punto de control (POC) en zona de 70.42 dólares. El soporte de los 67.27 dólares actúa como principal zona del impulso actual y de soporte en caso de correcciones. Siendo la zona de los 69 dólares la zona de soporte inmediata. Las resistencias actuales se ubican en zona de máximos entorno a los 72 dólares, nivel que por ahora ha frenado los intentos de continuidad alcista. Los señalizadores de momentum nos indican un RSI en zona neutral en 52,94% con un MACD en territorio de recuperación con el histograma en positivo pero con señales de debilidad, dado el contexto macro. El indicador ActivTrades US Market Pulse nos indica neutralidad en el Riesgo del mercado accionarial estadounidense. Mientras la acción sostenga el precio por encima de la media de 100 podemos decir que la tendencia sigue siendo alcista, si esta se pierde la dinámica sería la evolución bajista en dirección a la zona de soporte mencionada. Por el momento este contexto macro remarca un sesgo neutral-alcista, aunque de recorrido limitado salvo mejora clara de la situación política.

Refugio Relativo

Coca-Cola continúa siendo un refugio relativo en entornos volátiles, pero no es inmune a los riesgos geopolíticos. La posibilidad de que Europa utilice herramientas comerciales agresivas contra empresas estadounidenses introduce un factor nuevo que el mercado empieza a valorar.

A corto plazo, el título parece más inclinado a consolidar que a despegar, con los inversores atentos tanto a la evolución del conflicto transatlántico como a cualquier señal técnica que confirme ruptura de rangos. En un escenario de mayor tensión, incluso los gigantes defensivos pueden dejar de ser intocables.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

MDLZNASDAQ:MDLZ : Recuperándose de la crisis del cacao

Mondelez se enfrentó a una tormenta perfecta en 2025:

Los precios récord del cacao y los nuevos aranceles redujeron drásticamente las ganancias operativas entre un 40% y un 55% en los mercados principales.

El flujo de caja libre (FCF) se redujo a 1.240 millones de dólares debido al aumento de los costos de inventario.

Potencialidad de precios y lealtad a la marca

A pesar del impacto de los precios, la compañía logró aumentar los precios un 8,7% el trimestre pasado. Los consumidores no renuncian a sus Oreo y Cadbury, lo que demuestra un inmenso valor de marca.

Eficiencia impulsada por IA

En colaboración con Accenture, Mondelez ha integrado herramientas de IA que están reduciendo los costos de marketing entre un 30% y un 50%. Se espera que estos "frutos de la eficiencia" impulsen los resultados en los estados financieros de 2026.

Motor de crecimiento asiático

🔎

XAUUSD (H4) — Venta de bonos, aumento de rendimientos¿Oportunidad de retroceso o rechazo en la parte superior?

El oro todavía mantiene una estructura alcista en el gráfico H4, pero el rebote en los rendimientos globales puede desencadenar fácilmente oscilaciones drásticas alrededor de la resistencia clave. El enfoque de hoy es simple: opera en las zonas, no en el ruido.

I. Resumen Ejecutivo

Tendencia principal: la tendencia alcista en H4 se mantiene intacta.

Sesgo de trading: Preferir COMPRA en retrocesos hacia la demanda; considerar VENTA solo con un claro rechazo en la resistencia de Fibonacci.

Zonas clave:

Vender: 4774–4778

Comprar: 4666–4670

Compra de valor: 4620–4625

Regla: Entrar solo después del toque de la zona + confirmación (rechazo / cambio en la microestructura).

II. Macro y Fundamentos (optimizados y concisos)

Venta global de bonos: La venta de bonos se está extendiendo globalmente; el rendimiento de los bonos JGB a 40 años de Japón alcanzando el 4% señala una presión de rendimiento amplia y persistente.

Rebote de rendimientos en EE. UU.: Los rendimientos más altos en EE. UU. (10Y–30Y) aumentan el costo de oportunidad de mantener oro → presión bajista a corto plazo para XAUUSD.

Prima de riesgo sigue viva: La tensión geopolítica y los titulares sobre aranceles mantienen a los mercados sensibles, apoyando flujos defensivos y limitando una caída profunda.

Conclusión fundamental: El aumento de los rendimientos puede provocar un retroceso, pero el panorama de riesgo más amplio favorece una corrección dentro de una tendencia alcista, no una reversión completa (a menos que la estructura se rompa).

III. Estructura Técnica (desde tu gráfico)

1) Resumen H4

El precio está extendido después de un fuerte impulso y ahora se está consolidando, mientras la estructura sigue imprimiendo Altos Más Altos / Bajos Más Altos.

La línea de tendencia ascendente sigue siendo de apoyo → la jugada de mayor probabilidad es comprar retrocesos hacia la demanda en lugar de seguir al precio.

2) Zonas clave

Zona de venta de Fibonacci: 4774 – 4778 (suministro / resistencia mayor — riesgo de toma de ganancias y rechazo)

Zona de compra: 4666 – 4670 (retroceso superficial dentro de la tendencia)

VL / Compra de valor: 4620 – 4625 (retroceso más profundo — caída de mayor calidad si los rendimientos vuelven a aumentar)

Las zonas de soporte más bajas siguen siendo una contingencia para una caída más profunda.

IV. Plan de Trading (estilo Brian — 2 escenarios)

⭐️ ESCENARIO DE PRIORIDAD — COMPRA (continuación de tendencia)

Idea: Mientras la tendencia alcista de H4 se mantenga, busca comprar retrocesos hacia la demanda con confirmación.

Opción A — Comprar retroceso: 4666 – 4670

SL: por debajo de 4620 (más conservador: por debajo de 4616–4610 dependiendo de la volatilidad/spread)

TP: 4716 – 4740 – 4774 – 4800

Opción B — Compra de valor (si ocurre un barrido más profundo): 4620 – 4625

SL: por debajo de el swing bajo H4 más cercano / por debajo de 460x (depende de la preferencia de riesgo)

TP: 4666 – 4716 – 4774 – 4800

Señales de confirmación (opcional):

Fuerte mecha de rechazo en la zona de compra, o

Ruptura de microestructura en H1 de regreso hacia arriba, o

Barrido de liquidez y luego cierre por encima de la zona.

⭐️ ESCENARIO ALTERNATIVO — VENDER (rechazo en la resistencia de Fibonacci)

Idea: Con los rendimientos en aumento, el oro puede reaccionar drásticamente en la parte superior — trata esto como un comercio de reacción, no como una llamada de reversión de tendencia macro.

Zona de venta: 4774 – 4778 (VEN solo si el precio rechaza claramente)

SL: por encima de 4788 – 4800

TP: 4740 – 4716 – 4670

Importante: Si H4 cierra y se mantiene por encima de 4778 (aceptación), el sesgo se desplaza a comprar retrocesos en lugar de forzar ventas cortas.

El cobre podría superar al oro en 2026En 2025, los metales preciosos dominaron ampliamente los mercados bursátiles y también registraron un rendimiento muy superior al de los metales industriales en el mercado de materias primas. Sin embargo, esta situación podría revertirse en 2026, teniendo en cuenta el fuerte sobrecompra alcanzada por el oro y la plata a comienzos del año.

La forma más pertinente de realizar una comparación sólida entre metales preciosos y metales industriales es analizar a los líderes de cada segmento en términos de volumen y participación institucional. El oro y el cobre destacan así como los activos más representativos. El análisis técnico del ratio Cobre/Oro permite desarrollar una visión prospectiva sobre el comportamiento relativo futuro de los metales industriales frente a los metales preciosos.

En este nuevo análisis publicado en TradingView, abordamos:

• El ratio Cobre/Oro se encuentra actualmente en una zona baja de largo plazo, una región de soporte clave que aumenta la probabilidad de un rebote en 2026 y, por tanto, de una posible sobreperformance del cobre frente al oro.

• El análisis técnico del precio del cobre muestra una tendencia alcista bien estructurada, con un soporte sólido en la zona de 4,60–5,00 USD.

• El informe COT de la CFTC indica que los inversores institucionales mantienen una posición neta alcista en el cobre.

El primer elemento clave de este análisis es el ratio Cobre/Oro, un indicador especialmente relevante para medir el apetito del mercado por el crecimiento económico frente a los activos defensivos. Históricamente, cuando este ratio se sitúa en zonas bajas de largo plazo, suele coincidir con periodos de estrés macroeconómico o con una sobrevaloración del oro. El gráfico semanal muestra que el ratio se encuentra actualmente sobre un soporte mayor probado en varias ocasiones durante los últimos veinte años. Cada contacto con esta zona ha ido seguido de un rebote significativo a favor del cobre, lo que respalda un escenario similar para 2026.

Desde un punto de vista puramente técnico, el precio del cobre presenta una estructura alcista de largo plazo especialmente sólida. Tras validar un amplio rango durante varios años, el mercado superó resistencias clave en torno a 3,30 USD y posteriormente 4,60 USD, que se han convertido en zonas de soporte robustas. Mientras el cobre se mantenga por encima del área estratégica de 4,60–5,00 USD, el sesgo sigue siendo claramente alcista. Las recientes rupturas y la capacidad del precio para consolidarse por encima de estos niveles refuerzan la hipótesis de una continuación de la tendencia hacia nuevos máximos.

El gráfico siguiente muestra las velas japonesas mensuales del precio del cobre (XCU/USD).

Por último, el informe COT (Commitment of Traders) de la CFTC aporta una señal fundamental complementaria. Las posiciones de los gestores institucionales muestran una exposición neta compradora en el cobre, reflejando una convicción alcista por parte de los actores mejor informados y con horizontes de inversión más largos. Cuando este tipo de posicionamiento se alinea con una tendencia técnica bien establecida, suele indicar continuación del movimiento más que un giro de tendencia.

En síntesis, la combinación de un ratio Cobre/Oro apoyado en un soporte histórico, una tendencia alcista clara en el cobre y un posicionamiento institucional favorable apunta a una posible sobreperformance del cobre frente al oro en 2026. Sin descartar fases de consolidación a corto plazo, el contexto actual parece más propicio para un renovado protagonismo de los metales industriales, en un entorno donde el crecimiento, las infraestructuras y la transición energética podrían volver a ser motores clave de los mercados de materias primas.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

NAS100 – Alerta Máxima: Pánico EuropeoEl mercado entra en zona de alto riesgo.

Tenemos una combinación peligrosa: precio rompiendo soportes + noticia negativa global + feriado en EE.UU.

Esto suele generar movimientos bruscos y poco limpios.

⚠️ CONTEXTO CLAVE (FÁCIL DE ENTENDER)

El precio cerró en mínimos, rompiendo niveles importantes.

Europa abre con noticias muy negativas que afectan directamente a sus índices.

Wall Street está cerrado → menos liquidez, más volatilidad.

👉 Resultado típico: caídas rápidas, rebotes débiles y falsas ilusiones.

🎯 ZONAS IMPORTANTES DEL DÍA

🔴 Zona de venta en rebotes: 25,320 – 25,350

Área donde el precio suele intentar “respirar”.

Ideal para vender rebotes, no para comprar.

🟡 Primer objetivo bajista: 25,165

Nivel claro donde el precio puede ir a buscar apoyo rápido.

🟠 Zona de pánico: 25,083 – 25,000

Solo si la presión europea es fuerte.

Posible freno del movimiento en día de feriado.

📉 PLAN SIMPLE PARA EL LUNES

Estrategia: Seguir la tendencia bajista con cabeza fría

1️⃣ No compres caídas en este contexto.

2️⃣ Si el precio rompe 25,220 con fuerza, la caída puede acelerar hacia 25,165.

3️⃣ Si el precio rebota, espera rechazo en 25,320 – 25,350 para VENDER.

🧠 GESTIÓN ESPECIAL DE FERIADO

Spreads más amplios de lo normal.

Movimientos rápidos y engañosos.

Opera solo la apertura de Europa y cierra temprano.

🎯 Si entras, toma ganancias rápido. No es día de dejar posiciones abiertas.

📌 MENSAJE FINAL

📉 La noticia es combustible bajista.

🇪🇺 Europa recibe el golpe primero.

⚠️ Baja liquidez = movimientos peligrosos.

👉 Hoy gana el trader paciente y preciso, no el impulsivo.

Un buen trade… y pantalla cerrada. 💣📉

US30 | Shock Geopolítico: Semana de Alta VolatilidadFin de semana explosivo en noticias y el mercado entra en modo riesgo total. Los nuevos aranceles a economías clave de Europa reactivan el miedo a una guerra comercial, justo antes de un lunes feriado en EE.UU. (baja liquidez = movimientos bruscos).

👉 Contexto clave: cuando hay incertidumbre + poca liquidez, el precio se mueve rápido y sin avisar.

🎯 Zonas Clave para la Semana

49,000 → Antigua zona importante. Si el precio vuelve aquí, es solo para tomar decisiones, no para confiarse.

48,800 – 48,850 → Zona crítica de reacción. Aquí se define si el mercado sigue cayendo o intenta respirar.

48,436 → Soporte mayor. Nivel donde el mercado podría frenar y buscar equilibrio tras el susto.

48,200 – 48,000 → Escenario de pánico si la presión continúa.

📊 Plan Práctico (sin complicaciones)

Sesgo inicial: Bajista mientras el precio esté bajo 49,000.

Evita operar impulsivamente el lunes: poca liquidez = trampas.

El martes, deja pasar los primeros minutos y opera el retroceso, no el primer movimiento.

Si el precio rebota débil y vuelve a fallar, la presión sigue hacia abajo.

Si recupera con fuerza zonas clave, el mercado podría estabilizarse.

⚠️ Regla de Oro

En semanas de noticias fuertes, no persigas el precio. Marca niveles, espera confirmación y gestiona riesgo más pequeño de lo normal.

💡 Semana de nervios, titulares y oportunidades. Mantén la cabeza fría, el plan claro y deja que el precio haga el trabajo.

POSIBLES ZONAS Posibles zonas de interés para posicionarse en largos en btc (proyección a corto/medio plazo)

zona más optimista (entrada agresiva a corto plazo)

→ la primera proyección alcista que aparece en el gráfico

ideal para quienes buscan capturar el movimiento inmediato sin esperar confirmaciones adicionales.

zona más realista / con mayor probabilidad (mi preferida)

→ una zona ligeramente más abajo que la anterior

motivos:

alta volatilidad típica del btc

probabilidad de barrida de stops / liquidez por debajo de la zona obvia

eliminación de manos débiles que entraron muy pronto y se posicionaron sin margen de error

desde el punto de vista estructural a corto plazo (sin considerar todavía temporalidades altas),

buscaría entrar o acumular preferentemente en esa segunda zona más baja,

ya que limpia la sobrecompra emocional y ofrece mejor relación riesgo-beneficio.

resumen rápido:

agresivo: entrar ya en la primera zona visible

conservador / con mayor convicción: esperar barrida y comprar más abajo

SEMANA DE RESULTADOS :UNITED AIRLINES, de alto impacto

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

El índice del dólar, atrapado en medias móviles El índice del dólar ha estado retrocediendo al alza desde el mínimo en el 97,41, hasta llegar a romper por encima de la media móvil exponencial (EMA) de 55 días, línea morada, y la media móvil exponencial de 200 días, línea azul.

Durante el año pasado, el índice del dólar llegó a perder aproximadamente el 10%, pero el inicio de este año ha sido algo mejor y sube casi un 1% desde el 1 de enero.

Ahora el índice del dólar se encuentra atrapado en medio de la media móvil exponencial de 55 días, en el 98,59, que está actuando como soporte y la media móvil exponencial de 200 días, en el 99,37, que está actuando como resistencia.

Sobre el gráfico diario del índice del dólar también podemos ver que el instrumento estuvo oscilando alrededor del 99,00 durante la semana pasada, pero mantiene una tendencia alcista a corto plazo.

Desde la zona de congestión actual, el índice podría salir en cualquier dirección. Por encima del EMA de 200 días, la próxima resistencia podría estar en el pico del 100,34, mientras que, por debajo del EMA de 55 días, el mínimo en el 97,41 podría actuar de nuevo como soporte.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Bitcoin a 70k, piso, ATH en 200k, Mega Bajista 2027/28?Es una proyeccion sencilla que marca un piso trimestral de BTC alrededor del punto Trump de entrada (69-73k). Hace piso ahi y deberia empezar un camino alcista que termine en 200/220k.

Puede ser inflado hasta 350k? Si, obvio, pero mientras mas lo inflen peor va a ser el mercado bajista del 2027/2028, con el colapso general del sistema financiero, con un 90% de caida, eliminaria la mineria de bitcoin, y pondria un piso sistemico de 30k. Los 30k en ese momento serian los 3500 de la epoca del Covid (2020). Y hasta ahi tengo.

Juntare plata para entrar en long alrededor de 69k. Si baja mas, y la crisis es ahora y no en el 27, el piso estaria alrededor de los 9-12k (Calculen caida del 90% en el caso mas extremo).

Es bajista? No, es completamente alcista, solamente estoy respetando la volatilidad historia de esta maravillosa moneda. Como los momentos cuando paso de 80 usd a 120, y luego a 200 y cayo a 80 usd y asi. Esos niveles de volatidad, adaptados a un alto flujo de capitales, deberia dar caidas de porcentajes muy amplios. La descentralizacion en monedas de uso masivo es imposible, al menos en la realidad geopolitica que nos toca vivir en este primer tercio de siglo.

En la medida en la que la economia mundial vaya hacia macroeconomias regionales cerradas, se divida el dominio global en 3 (EEUU, Rusia y China), sin necesidad de una guerra, eso haria que la transicion cambie la dinamica de los mercados, reconfigurando todos los esquemas que conocemos hasta ahora. BTC es parte de eso, pero no tiene que tener tanto poder como creemos.

Abrazo grande a todos y buenos trades!

GBPNZDLa tendencia es fuerte, no vengo a filosofar que la tendencia es su amiga, mas si una estructura de mercado donde nos marca bajos mas bajos y altos mas bajos, la paciencia es muy difícil de cultivar, no piensen mucho, lo que se debe hacer es visualizar bien, que el ojo canalice a la mente lo que ve, no lo que la mente quiera pensar.

Nada es realidad todo es relativo.

Toda entrada es bajo su propio riesgo.

recuerden dejar su reacción para saber si vale la pena seguir publicando.

es.tradingview.com

Proyección semanal (#4) EUR.USDYa fueron tomados los mínimos previstos la semana pasada, por lo que ahora espero que comience un retroceso hasta alguna zona relevante aunque en lo persona en 4h no veo ningún -OB por lo que puede que reaccione a alguno de una temporalidad menor o que solo los ocupe como liquidez y rompa el máximo para crear un nuevo choch , por ahora solo me enfocare en compras en LTF hasta que el precio me demuestre lo contrario.

Bitcoin en $140k: 4 Claves Técnicas del Próximo Impulso Alcista

* Ruptura de Tendencia: El quiebre de la directriz bajista marca el fin del agotamiento y el inicio de la aceleración del precio.

* Higher Low (Mínimo Mayor): La incapacidad de crear nuevos mínimos confirma que la demanda institucional está absorbiendo toda la oferta.

* Market Structure Shift: La creación de un "Alto más Alto" valida el cambio de estructura técnica hacia un ciclo de expansión.

* Validación de Order Block: El respeto a la zona clave de demanda actúa como el soporte estructural definitivo para proyectar los $140,000.

¿Estás listo para el siguiente movimiento?