Análisis de tendencia

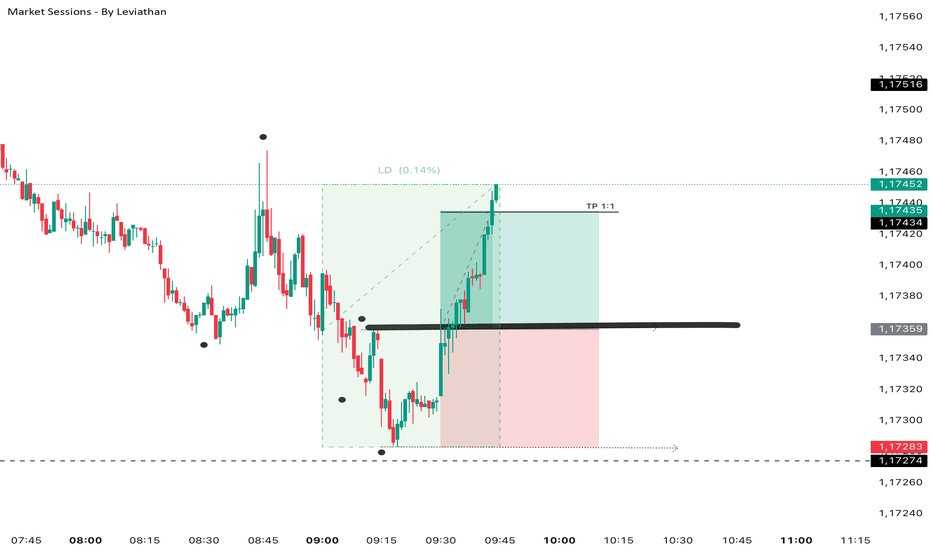

Proyeccion del GBPUSD,ofertas en zona de interes macro.Estructura macro se encuentra alcista,mitigando una zona de interes de oferta 4h,buscando la mitigacion en zona de interes de oferta de 1h y 15min,junto con RSI en sobremomentum de demanda y liquidez de oferta a mitigar.

Primer trade en la mitigacion de la zona de interes.

Reentrada en envolvente de 5min.

Proyeccion: 1:7

Matador es atractiva Matador Resources Company, empresa energética independiente, se dedica a la exploración, desarrollo, producción y adquisición de recursos de petróleo y gas natural en Estados Unidos. Opera a través de dos segmentos, Exploración y Producción y Midstream.

La empresa tiene intereses principalmente en los yacimientos de Wolfcamp y Bone Spring en la cuenca de Delaware, en el sureste de Nuevo México y el oeste de Texas.

NETZ volumen top Carbon Streaming Corporation es una sociedad vehículo de inversión con sede en Canadá. La empresa se centra en la adquisición, gestión y crecimiento de una cartera diversificada y de alta calidad de inversiones en proyectos y/o empresas que generan o participan activamente, de forma directa o indirecta, con créditos de carbono voluntarios y/o de cumplimiento.

XAUUSD – Perspectiva técnica H2XAUUSD – Perspectiva Técnica H2: Retroceso de Liquidez Dentro de una Fuerte Estructura Alcista | Lana ✨

El oro continúa negociándose dentro de una estructura alcista bien definida en el marco de tiempo H2. El reciente aumento fue impulsivo, seguido de un retroceso sano que parece estar reequilibrando la liquidez en lugar de señalar un cambio de tendencia.

La acción del precio permanece constructiva siempre y cuando el mercado respete los niveles estructurales clave y la línea de tendencia ascendente.

📈 Estructura del Mercado & Contexto de la Tendencia

La tendencia general sigue siendo alcista, con máximos más altos y mínimos más altos aún intactos.

El precio sigue respetando la línea de tendencia ascendente, que ha actuado como un soporte dinámico confiable a lo largo de la tendencia alcista.

El reciente retroceso ocurrió después de una expansión agresiva al alza, encajando en la secuencia clásica:

Impulso → Retroceso → Continuación

No se observa un patrón de distribución claro en esta etapa. Mientras el soporte estructural se mantenga, la inclinación sigue siendo COMPRAR en retrocesos, no vender en fuerza.

🔍 Zonas Técnicas Clave & Áreas de Valor

Zona POC de Compra Primaria: 4764 – 4770

Esta área representa un nodo de alto volumen (POC) y se alinea estrechamente con la línea de tendencia ascendente.

Es una zona natural donde el precio puede reequilibrarse antes de reanudar la tendencia alcista.

Área de Valor Secundaria (VAL–VAH): 4714 – 4718

Una zona de liquidez más profunda que podría actuar como soporte si la presión de venta aumenta temporalmente.

Resistencia a corto plazo: 4843

La aceptación por encima de este nivel refuerza el escenario de continuación.

Zona de reacción psicológica: 4900

Probablemente genere vacilaciones a corto plazo o toma de ganancias.

Objetivos de expansión en marcos de tiempo más altos:

5000 (nivel psicológico)

Extensión de Fibonacci 2.618, donde puede descansar una gran liquidez.

🎯 Plan de Trading – Basado en la Estructura H2

✅ Escenario Primario: COMPRAR el Retroceso

Entrada de Compra:

👉 4766 – 4770

Lana prefiere participar solo si el precio retrocede a la zona POC y muestra confirmación alcista en H1–H2 (mantener la línea de tendencia, fuerte rechazo de precios más bajos, o seguimiento alcista).

Stop Loss:

👉 4756 – 4758

(Colocado ~8–10 puntos por debajo de la entrada, debajo de la zona POC y de la línea de tendencia ascendente)

🎯 Objetivos de Toma de Ganancias (Salidas Escalonadas)

TP1: 4843

Primera zona de resistencia — se recomienda tomar ganancias parciales.

TP2: 4900

Nivel psicológico con posibles reacciones a corto plazo.

TP3: 5000

Hito psicológico importante y objetivo de expansión al alza.

TP4 (extensión): 5050 – 5080

Área alineada con la extensión de Fibonacci 2.618 y liquidez en marcos de tiempo más altos.

El enfoque preferido es salir gradualmente y proteger la posición, ajustando el riesgo a medida que el precio confirma la continuación.

🌍 Contexto Macro (Breve)

Según Goldman Sachs, se espera que los bancos centrales en mercados emergentes continúen diversificando reservas lejos de activos tradicionales y hacia el oro.

Se proyecta que las compras de oro por parte de los bancos centrales alcancen aproximadamente 60 toneladas anuales para 2026, reforzando la demanda estructural de oro.

Esta acumulación continua apoya la idea de que los retrocesos son más propensos a estar impulsados por posicionamiento y toma de ganancias, en lugar de un cambio en los fundamentos a largo plazo.

🧠 Perspectiva de Lana

Esto sigue siendo un retroceso dentro de una tendencia alcista, no un cambio de tendencia bajista.

El enfoque se mantiene en comprar valor en zonas clave de liquidez, no en perseguir el precio en máximos.

La paciencia, la estructura y la ejecución disciplinada siguen siendo la ventaja.

✨ Respeta la tendencia, opera la estructura y deja que el precio llegue a tu zona.

XAUUSD (H4) – Plan de continuación LiamXAUUSD (H4) – Plan de Continuación de Liam

La tendencia se mantiene fuerte, pero el precio está extendido | Comprar retrocesos, no máximos

Resumen rápido

El oro continúa comerciándose firmemente dentro de una fuerte estructura alcista. La presión macro sobre la demanda de refugio seguro ha disminuido ligeramente a medida que las tensiones geopolíticas y comerciales entre EE. UU. y la UE se enfrían, mientras que los precios del petróleo en aumento (respaldados por las perspectivas de demanda de Saudi Aramco) mantienen vivas las expectativas de inflación.

A pesar de la tendencia alcista, el precio está actualmente extendido cerca del rango superior, por lo que la ejecución de hoy debería centrarse en comprar retrocesos en la estructura, no en perseguir rompimientos.

Contexto macro (apoyo, pero menos explosivo)

La reducción de la fricción geopolítica entre EE. UU. y Europa ha aliviado los flujos impulsados por el pánico.

El aumento de los precios del petróleo mantiene las expectativas de inflación pegajosas, limitando la presión a la baja sobre el oro.

El USD sigue siendo relativamente estable (USD/CAD se mantiene firme), lo que sugiere que la fortaleza del oro está impulsada por la estructura en lugar de por un miedo puro.

➡️ Conclusión: entorno favorable para la tendencia, pero la volatilidad ahora es más técnica que impulsada por titulares.

Vista técnica (H4 – basada en el gráfico)

El oro está respetando una línea de tendencia ascendente limpia, con piernas impulsivas seguidas de retrocesos superficiales.

Niveles clave del gráfico:

✅ Objetivo de extensión / continuación superior: zona de 5000+

✅ Zona de compra de continuación alcista: 4580 – 4620 (rompimiento anterior + soporte de fib)

✅ Soporte de línea de tendencia: dinámico (ascendente)

✅ Soporte de corrección más profunda: 4400 – 4450

El precio se está comerciando actualmente por encima de la expansión de fib 1.618, lo que aumenta la probabilidad de consolidación o retroceso a corto plazo antes de la continuación.

Escenarios de trading (estilo Liam: comerciar el nivel)

1️⃣ Escenarios de COMPRA (prioridad – continuación de tendencia)

A. COMPRAR retroceso en la estructura (configuración preferida)

✅ Zona de compra: 4580 – 4620

Condición: mantenerse por encima de la línea de tendencia + reacción alcista en M15–H1

SL: por debajo de la estructura / línea de tendencia

TP1: máximo reciente

TP2: 4900

TP3: extensión hacia 5000+

Lógica: Esta zona se alinea con la resistencia anterior convertida en soporte y retroceso de fib — una entrada de continuación de mayor probabilidad que comprar máximos.

B. COMPRAR caída más profunda (solo si aumenta la volatilidad)

✅ Zona de compra: 4400 – 4450

Condición: fuerte rechazo / barrido de liquidez

TP: 4580 → 4800+

Lógica: Este es el último soporte estructural limpio dentro de la tendencia actual. Una caída aquí probablemente sería correctiva, no final de tendencia.

2️⃣ Escenario de VENTA (contratendencia, solo táctico)

❌ No hay sesgo de VENTA en swing mientras el precio se mantenga por encima de la línea de tendencia ascendente. Las posiciones cortas solo tienen sentido como scalps a muy corto plazo en máximos con un claro rechazo en marcos de tiempo más bajos.

Notas clave

Las tendencias fuertes castigan la impaciencia: espera retrocesos.

Evita entradas en medio de piernas después de velas impulsivas.

Si el precio acelera verticalmente sin retroceso, mantente al margen.

¿Cuál es tu enfoque: esperar el retroceso de 4580–4620 para unirte a la tendencia, o permanecer plano hasta una corrección más profunda hacia 4450?

— Liam

S&P 500: Sesgo neutral-bajista bajo la zona 7.000Plan de trading para hoy

1. Análisis fundamental y noticias

A. Situación geopolítica: el “Efecto Davos”

Groenlandia:

La distensión iniciada ayer se confirma. Tras el discurso en el Foro Económico Mundial, se ha descartado el uso de la fuerza. La estrategia ha pasado de la amenaza a la negociación inmediata para la adquisición o ampliación de derechos sobre la isla. Esto ha eliminado el temor a una crisis militar inminente en el Ártico, lo que sigue dando soporte a las bolsas europeas.

B. Comportamiento de los índices

Wall Street:

Los índices cerraron ayer en verde, consolidando el optimismo. El Dow Jones subió un 0,63 %, el S&P 500 avanzó un 0,55 % (situándose en torno a los 6.913 puntos) y el Nasdaq destacó con un avance del 0,91 %.

C. Materias primas y energía

Gas natural:

Tras el rally del 79 % de los días previos, el precio ha comenzado a estabilizarse hoy con una ligera corrección del −2,5 %, cotizando en torno a los 4,92 USD. El mercado parece haber descontado ya el impacto de la ola de frío extremo en EE. UU.

Metales preciosos:

El oro continúa su escalada como activo refugio y cotiza en máximos históricos, rozando los 4.950-4.960 dólares por onza, impulsado por la persistente debilidad del dólar.

D. Datos macro y bancos centrales

Se confirma la resiliencia de la economía estadounidense, con un crecimiento del PIB del 4,4 %, cifra que ha sorprendido al consenso y que justifica el actual apetito por el riesgo, a pesar de que la inflación (PCE 2,8 %) todavía no alcanza el objetivo del 2 %.

2. Calendario económico

15:45 (USD)

PMI de servicios (enero)

PMI manufacturero (enero)

3. Niveles cuantitativos del S&P 500

El mercado vigila el techo psicológico de los 7.000 puntos. Si el índice cierra por debajo de los 6.830 puntos, se activaría una señal de alerta técnica que abriría la puerta a una corrección mayor hacia la zona de los 6.720 puntos.

4. Sentimiento del mercado

El sentimiento ha pasado de Alarma a Cautela constructiva en las últimas 24 horas:

VIX (Índice del miedo): se ha estabilizado en el rango 15,5-16,5. Por debajo de 16, el mercado sugiere que el estrés inmediato ha pasado, aunque sigue existiendo una prima de riesgo asociada a aranceles y energía.

Fear & Greed Index: en el mercado tradicional se sitúa en zona neutral (45-50), recuperándose del miedo observado a comienzos de semana.

5. Análisis técnico del S&P 500

Actualmente nos encontramos cerca de la base del triángulo. Mantengo un sesgo neutral-bajista, ya que mientras el índice no vuelva al interior del triángulo y rompa con claridad la zona de los 7.000-7.025 puntos, no descarto una nueva corrección a medio plazo para formar una pauta plana.

Meta suelta su primer “bombazo” de IA en 2026Por Ion Jauregui – Analista en ActivTrades

Meta Platforms (NASDAQ: META) arranca 2026 con una señal clara: ya está entregando modelos internos de IA desde Meta Superintelligence Labs, un equipo montado hace apenas seis meses. No confirman si son los rumoreados “Avocado” (texto) o “Mango” (visual), pero el mensaje para el mercado es el importante: 2025 fue la fase de fichajes, infra y energía; 2026 empieza a ser la fase de producto.

Bosworth lo resumió bien en Davos: 2025 fue “caos organizado”. Ahora Meta quiere llevar esa potencia al usuario final en 2026–2027, con asistentes capaces de resolver desde preguntas cotidianas hasta decisiones más complejas. Para bolsa, la clave no es el titular: es la monetización (integración real en su ecosistema) sin que el CAPEX se coma la narrativa.

Análisis técnico (Ticker AT: META)

En técnico, META mantiene un sesgo constructivo mientras conserve estructura de mínimos crecientes en diario. El punto clave es el de siempre: la última zona de consolidación. Esta se haya en el rango de 579 y los 740 USD siendo el punto de control actual (POC) de 662 USD. La sesión de ayer, el precio perforó la media de 50 buscando la media de 100, lo que nos señala un posible giro de vuelta a la media. RSI acompaña esta idea con un valor que ha recuperado hasta la zona media y RSI parece haber comenzado un movimiento de recuperación aunque aún se haya en territorio negativo por debajo de un histograma bajista. El índicador ActivTrades US Market Pulse señala neutralidad en el mercado de acciones estadounidense, por lo que queda claro que estas buenas noticias podrían hacer avanzar a la acción al territorio de los 700 USD lo que nos facilitaría una teoría de continuidad de negocio. Si este cambio no tiene suficiente apoyo institucional podemos ver un testeo del soporte actual y lo volvería un movimiento defensivo, siendo un imán para testear la zona de mínimos de 528,31 USD en su impulso anterior.

Catalizador y gráfico van de la mano:

Si META está presionando resistencias, la noticia puede actuar como “empuje”; si llega extendida, puede ser la excusa perfecta para una toma de beneficios.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

XAU (3H) – ¡Continúa en un canal de precio ascendente!Estructura del mercado

XAUUSD mantiene un máximo-máximo-mínimo más alto, con un movimiento de precio estable dentro de un canal ascendente → la tendencia principal se mantiene alcista.

Contexto técnico

Las correcciones recientes han sido retrocesos positivos, con el precio reaccionando consistentemente y manteniéndose por encima de la zona de demanda y el FVG por debajo. El RSI se mantiene alto, pero aún no se ha observado una señal de distribución clara.

El escenario ideal es un ligero rebote del precio para completar el FVG → el movimiento alcista continúa dentro del canal, apuntando a la región de $5,090, como se muestra en el gráfico.

Ethereum vs Bitcoin: ¡Atención a este breakoutEn este nuevo análisis cripto publicado en TradingView (no dudes en seguir la cuenta de Swissquote en TradingView para ser notificado de nuestras próximas publicaciones sobre criptomonedas y otras clases de activos), destacaré la relación relativa entre el token ETH y el token BTC. Independientemente de la decisión técnica de corto plazo del bitcoin, es posible que Ethereum logre una mejor performance en las próximas semanas.

El análisis técnico del ratio ETH/BTC en gráficos semanales y diarios sugiere que Ethereum debería superar al bitcoin en los próximos meses. A continuación, explicaré:

• En qué consiste el análisis técnico de un ratio como ETH/BTC para medir la sobreperformance y la subperformance

• Las señales técnicas potencialmente alcistas en el ratio ETH/BTC si el mercado rompe al alza la nube semanal del sistema Ichimoku

El análisis de un ratio como ETH/BTC permite medir la performance relativa de dos activos independientemente de la dirección general del mercado. Un aumento del ratio indica que Ethereum supera al bitcoin, mientras que una caída señala una subperformance de ETH frente a BTC. Este tipo de análisis es especialmente relevante en fases de recuperación del mercado, cuando los flujos de capital tienden a desplazarse progresivamente del bitcoin hacia altcoins con mayor beta.

Históricamente, los ciclos alcistas del mercado cripto suelen comenzar con un primer impulso liderado por el bitcoin, seguido por una fase de sobreperformance de Ethereum y posteriormente de las altcoins. El ratio ETH/BTC es, por tanto, un indicador clave para anticipar una posible rotación sectorial dentro del mercado cripto.

En el gráfico semanal, el ratio ETH/BTC se ha movido durante varios meses dentro de la nube Ichimoku, tras encontrar soporte en una zona de largo plazo defendida históricamente desde 2019. Esta zona corresponde a un soporte extremo, lo que refuerza su relevancia técnica.

Actualmente, los precios se acercan al límite superior de la nube semanal. Una ruptura alcista clara por encima del Kumo constituiría una señal técnica de primer orden, indicando un cambio de régimen de mercado a favor de Ethereum. En el pasado, este tipo de configuración ha precedido fases prolongadas de sobreperformance de ETH frente a BTC.

En gráficos diarios, el ratio ETH/BTC se mantiene por encima de una directriz alcista de medio plazo, mostrando una estructura de mínimos y máximos crecientes. Las medias móviles comienzan a girar al alza y el RSI se mantiene en una zona neutral-alcista, dejando margen para una aceleración sin una situación inmediata de sobrecompra.

Un breakout confirmado por encima de las resistencias intermedias reforzaría el escenario de una salida alcista de la nube semanal, con un posible objetivo hacia los máximos previos del ratio.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

XAUUSD – ATH es lo nuevo, $5,000 a la vistaContexto del Mercado – Cuando ATH Ya No Es Un Pico

El oro ha entrado en una fase donde cada retroceso está siendo comprado agresivamente, señalando una fuerte aceptación institucional de precios más altos. El mercado ya no está reaccionando emocionalmente a los nuevos máximos; en su lugar, los ATH se están formando dentro de una estructura, no como un agotamiento.

Con:

Demanda persistente de refugio seguro

Una perspectiva cautelosa de la Fed

Incertidumbre geopolítica y macroeconómica en curso

➡️ 5,000$ se está transformando de un nivel psicológico a un objetivo técnico realista.

Estructura y Acción del Precio (H1)

La estructura alcista sigue intacta con Máximos Más Altos y Mínimos Más Altos.

Las caídas actuales son retrocesos correctivos, no inversiones; no se ha confirmado un CHoCH bajista.

El precio continúa respetando el canal ascendente y las zonas de demanda, confirmando la continuidad de la tendencia.

Conclusión clave:

👉 No hay signos de distribución en la parte superior; los ATH están siendo defendidos por la estructura.

Plan de Trading – Estilo MMF

Escenario Primario – COMPRA siguiendo la tendencia

Enfocarse en comprar retrocesos, no en perseguir ATH:

Zona de COMPRA 1: 4,837 – 4,782 (Demanda + confluencia de línea de tendencia)

Zona de COMPRA 2: 4,713 (IP más profunda / zona de demanda)

➡️ Ejecutar compras solo después de reacciones alcistas claras.

➡️ Evitar el FOMO en niveles extendidos.

Objetivos al Alza (Continuación de ATH):

TP1: 4,919

TP2: 5,027 (Zona de extensión acercándose al hito de 5,000$)

Escenario Alternativo

Si el precio se mantiene por encima de 4,919 sin un retroceso significativo, espera una ruptura y una nueva prueba antes de buscar compras de continuación.

Invalidación

Cierre en H1 por debajo de 4,713 invalida la estructura alcista y requiere una re-evaluación completa.

Resumen

El oro permanece en modo de continuación de ATH. La estrategia óptima no es intentar elegir el máximo, sino comprar pacientemente retrocesos en alineación con el flujo de marcos temporales más altos. En esta etapa, 5,000$ ya no es una cuestión de "si", sino solo de "cuándo".

Bitcoin: La Rima de la Historia – Análisis de Simetría y FractalEn el trading solemos decir que "la historia no se repite, pero a menudo rima". Al observar el gráfico actual de Bitcoin, es imposible ignorar la correlación visual y estructural entre el ciclo anterior y el movimiento que estamos viviendo justo ahora.

💀 El Punto de la Calavera: La Resistencia de Fase

Si observamos los dos iconos de la calavera marcados en el gráfico, vemos una coincidencia técnica fascinante:

Ambos aparecen tras un impulso alcista vertical donde el precio alcanza un techo de cristal.

Representan una zona de "distribución" donde el precio pierde momentum y empieza a lateralizar, atrapando liquidez antes de un cambio de dirección.

Es el punto donde el optimismo choca con una barrera institucional infranqueable.

🚀 El Punto del Cohete: El Gatillo de Confirmación

Poco después de las calaveras, aparecen los iconos del cohete. Lo interesante aquí es cómo se parecen en su ejecución:

En ambos casos, el cohete marca el intento de "escape" o el último impulso que valida una zona de resistencia.

Actúan como un gatillo envolvente justo después de buscar apoyo en la zona de medias o pivotes clave.

Curiosamente, tras el cohete del ciclo pasado, vimos una corrección agresiva (la flecha roja descendente). En el escenario actual, el gráfico sugiere una estructura similar: un posible agotamiento que busca niveles de soporte inferiores.

📊 Niveles de Confluencia

La simetría es clara. Estamos viendo proyecciones que, de cumplirse como en el pasado, nos llevarían a testear zonas de liquidez mucho más bajas:

Zona Roja de Control: Actúa como el techo que el "cohete" no pudo sostener.

Target Técnico: La proyección de la flecha roja actual apunta hacia bloques de soporte históricos, recordándonos que tras una gran expansión, el mercado siempre busca equilibrarse.

Conclusión: La coincidencia entre los puntos de la calavera y el cohete nos muestra que el comportamiento humano y el algoritmo del mercado tienden a repetir patrones de agotamiento. Estamos en una zona de alta sensibilidad donde la gestión del riesgo es más crucial que nunca.

¿Creen que el fractal se completará con la misma fuerza que la última vez o esta vez "es diferente"? 👇

#BTC #Bitcoin #TradingAnalysis #PriceAction #Fractals #CryptoTrading

GBPUSD, en zona de acumulación para el impulso bajistaEn 4H el precio rompe estructura, confirma con un segundo rompimiento y entra en corrección, actualmente se encuentra en zona de acumulación, preparando la mitigación del imbalance y bloque de órdenes.

Algunos inversores ya entran en 0.61% de Fibonacci, pero nuestro plan es esperar el fractal extremo 0.78–0.88%, en esas zonas trabajaremos el cambio de tendencia en temporalidades pequeñas (M5–M15) para confirmar el impulso bajista.

Plan: tomar parciales en zonas de liquidez intermedias y mantener disciplina en gestión de riesgo.

NAS100 – Rally de Alivio en MarchaEl mercado cambió el chip.

La noticia apagó el miedo y activó un rally de alivio. Ahora no se trata de vender resistencias, sino de aprovechar los retrocesos para subirnos a la tendencia.

🎯 NIVELES CLAVE (LO QUE REALMENTE IMPORTA)

🟢 Zona de COMPRA principal: 25,350 – 25,380

Antes era techo, ahora es piso.

Aquí suelen entrar los compradores fuertes.

🔴 Resistencia inmediata: 25,480

Primer objetivo lógico.

Probable ruptura si el impulso continúa.

🔴 Objetivo mayor: 25,550

Nivel previo al colapso.

Zona natural de toma de ganancias.

🚀 Extensión alcista: 25,630

Solo si el optimismo se mantiene durante la sesión.

⚠️ Invalidación clara: 25,280

Si el precio vuelve debajo, el rally pierde fuerza.

📈 PLAN SIMPLE PARA EL JUEVES

Estrategia: Comprar el retroceso (Relief Rally)

✅ Qué hacer:

No persigas velas verdes en la apertura.

Espera el retroceso hacia 25,350 – 25,380.

🎯 Entrada:

Si el precio baja a esa zona y se frena → COMPRA.

🎯 Objetivos:

TP1: 25,480

TP2: 25,550

TP3: 25,630 (solo si hay fuerza)

🛑 Stop mental:

Debajo de 25,280.

📌 MENSAJE CLAVE (MARKETERO Y REAL)

📈 El mercado pasó de miedo a alivio.

🧠 Los retrocesos ahora son oportunidades, no amenazas.

🎯 Compra con calma, toma ganancias sin enamorarte.

Mañana no gana el más rápido,

gana el que entra en el retroceso correcto y deja correr el precio.

Zona de Techo | Ventas en Rebotes⚠️ Cambio de escenario confirmado.

El mercado perdió la narrativa alcista y ahora está en fase de corrección activa. El nivel psicológico de 4800 pasó de soporte a resistencia dura, y cada rebote hacia esa zona es una oportunidad para buscar ventas, no compras.

Hoy NO es día de perseguir largos. El enfoque es claro:

👉 Vender los rebotes y dejar que el precio haga su trabajo hacia abajo.

🧭 NIVELES CLAVE DEL DÍA (CLAROS Y OPERABLES)

🔴 ZONAS DE VENTA (SELL ZONE)

4800 – 4805 → 🚨 MURO PRINCIPAL

Nivel psicológico fuerte. Si el precio llega aquí, es zona ideal para buscar cortos.

4825 – 4830 → Rebote extremo / trampa alcista. Zona de venta agresiva si aparece.

🟢 OBJETIVOS A LA BAJA (TAKE PROFIT)

4750 → Primer soporte. Romperlo acelera la caída.

4720 – 4725 → 🎯 OBJETIVO PRINCIPAL DEL DÍA

Zona de equilibrio previa. Muy probable que el precio quiera llegar aquí.

4680 – 4690 → Extensión bajista si hay pánico en NY.

🎯 PLAN OPERATIVO SENCILLO

✅ Escenario A: Venta en el Rebote (Favorito)

Londres o pre-market empujan el precio a 4790 – 4800

Aparecen mechas arriba / rechazo en M15

📉 VENTA (Short)

🛑 Stop: 4820

🎯 TP1: 4750

🎯 TP2: 4720

✅ Escenario B: Continuación Bajista

El precio rompe con fuerza el mínimo actual (~4750)

📉 VENTA EN RUPTURA

🎯 Objetivo directo: 4720

❌ Qué NO hacer

❌ No comprar “porque cayó mucho”

❌ No operar en el medio del rango

❌ No usar lotaje grande (volatilidad alta)

🧠 RESUMEN RÁPIDO

Sesgo: Bajista

Zona clave de venta: 4800

Objetivo del día: 4720

Estrategia: Vender el rebote, no adivinar suelos

💡 Las noticias cambiaron el juego.

💰 Ahora el dinero está en la corrección, no en la euforia.

Consejo final:

Rebotes fuertes = oportunidades de venta.

Opera con paciencia y protege ganancias.

🔥 Buen trading. Gestión de riesgo primero.

Render (RENDER) - Venta Swing TradeEste análisis plantea una tesis de continuación bajista para RENDER en temporalidad de 4H, alineada con la visión general del mercado y el contexto actual de BTC. Si bien Bitcoin comienza a mostrar señales incipientes de fortaleza alcista que podrían habilitar rebotes de corto plazo en el mercado de altcoins, el sesgo estructural para este par se mantiene bajista mientras no se invalide la estructura.

Desde el punto de vista de la acción del precio, RENDER presenta un Change of Character bajista (ChoCH B) en 4H, lo que indica una transición clara desde el último impulso alcista hacia una fase de distribución. Este quiebre estructural convierte el último Order Block de order flow alcista en un Breaker Block, zona que actualmente funciona como resistencia dinámica y habilita un modelo de entrada en ventas a favor de la tendencia principal.

El precio se encuentra reaccionando dentro de esta zona de oferta, confluenciando además con las medias móviles relevantes, lo que refuerza la probabilidad de continuación del movimiento bajista. El escenario planteado contempla posibles barridos de liquidez o rebotes técnicos de corto plazo antes de la continuación a la baja, especialmente considerando la reciente fortaleza relativa de BTC.

Los niveles operativos, invalidaciones y objetivos se encuentran claramente definidos en el gráfico. Es importante remarcar que se trata de un trade de alto riesgo, propio de la volatilidad inherente al mercado cripto y, en particular, a las altcoins. La gestión de riesgo es clave y este análisis no invalida escenarios alternativos en caso de cambios estructurales en BTC o en el propio activo.