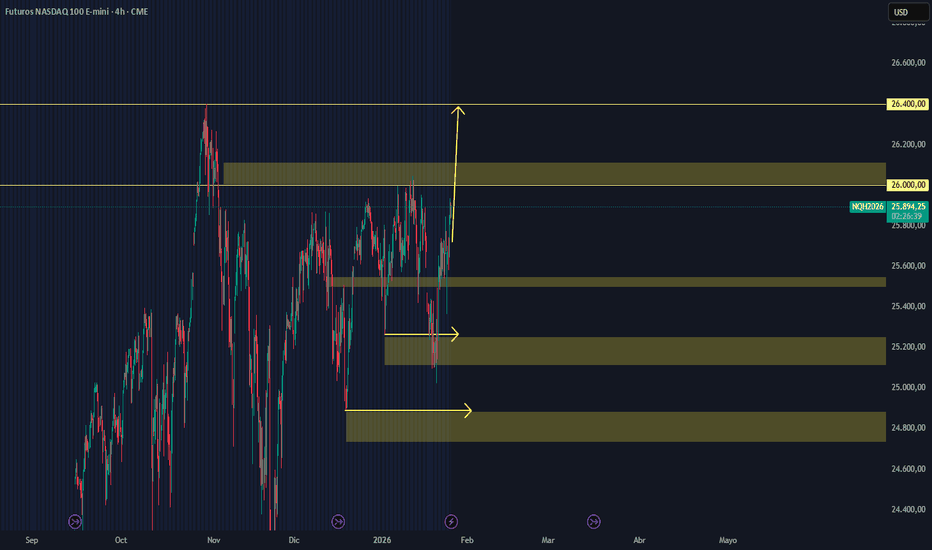

NASDAQ: ¿Suelo Institucional en el 61.8%? | Google & AmazonANÁLISIS DE ESTRUCTURA SEMANAL (02 - 06 FEBRERO 2026)

Tras una corrección vertical de casi 1.000 puntos desde los máximos, el NASDAQ 100 (NQ) ha llegado a lo que en nuestra metodología denominamos "Zona de Valor Institucional".

El precio ha reaccionado con precisión milimétrica en la confluencia técnica más importante de la semana: El Retroceso 61.8% de Fibonacci (Zona 25.530) .

🔍 LA TESIS TÉCNICA (ANTI-HUMO):

Estadísticamente, un retroceso profundo al 61.8% en una tendencia macro alcista suele ser aprovechado por los algoritmos institucionales para recargar liquidez (Buy Limit Orders). Mientras el precio se mantenga sobre esta zona, interpretamos la caída actual como un descuento, no como un cambio de tendencia.

📅 LOS CATALIZADORES (FUNDAMENTAL):

Esta semana el análisis técnico necesita validación fundamental. Tenemos tres eventos capaces de mover el índice un 2% en minutos:

Resultados de Google (Miércoles): Clave para el sentimiento Tech.

Resultados de Amazon (Jueves): Clave para el consumo y AWS.

NFP (Viernes): Datos de empleo.

🎯 PLAN DE TRADING:

ZONA DE COMPRAS: 25.500 - 25.550 (Validación de patrones de giro en H1).

OBJETIVO 1 (TP1): 25.800 (Resistencia inmediata).

OBJETIVO 2 (TP2): 26.000 (Nivel Psicológico y liquidez superior).

OBJETIVO FINAL: 26.400 (Máximos).

⚠️ INVALIDACIÓN (EL NIVEL CLAVE): 25.300

Aquí está la clave de la gestión de riesgo. Si el mercado pierde los 25.300 con cierre de vela H4/D1 , la estructura de rebote se rompe. Perder este nivel significaría que la oferta ha tomado el control real y el 61.8% ha fallado. En ese caso, cancelaríamos compras y buscaríamos ventas hacia los 24.800.

“ Operamos lo que vemos, no lo que creemos. Gestión de riesgo matemática siempre. ”

Tradinginstitucional

NASDAQ 100: La "Tormenta Perfecta" (Earnings Big Tech + Fed)PANORAMA SEMANAL (26 - 30 ENERO 2026)

Entramos en la semana más volátil del trimestre. El análisis técnico puro pasa a un segundo plano para dar paso al Fundamental de Impacto.

Tenemos una convergencia de catalizadores que definirán la tendencia para el resto de Q1:

Earnings (Resultados): Microsoft, Meta, Apple, Tesla presentan cuentas. Estas 4 empresas mueven el índice, no el gráfico.

FOMC (La Fed): Decisión de Tipos de Interés el Miércoles (14:00 NY).

1. ESTRUCTURA TÉCNICA: EL ATAQUE A MÁXIMOS 🐂

El mercado ha absorbido la oferta de la semana pasada y ha recuperado la zona de valor.

Predisposición: 100% Alcista mientras el precio se mantenga sobre la Apertura Americana.

Objetivo: La ruptura de los 26.000 tiene vía libre hacia la liquidez superior en 26.400.

2. GESTIÓN DE RIESGO Y NIVELES CLAVE 🛡️

La volatilidad será extrema en las tardes (post-cierre).

Zona de Compra: Retrocesos hacia 25.500 - 25.600 para buscar continuación.

Zona de INVALIDACIÓN (Stop Run): Si los resultados decepcionan y perdemos los 25.300 con volumen, la tesis alcista se cancela. Ese es nuestro "suelo de cristal".

3. CALENDARIO DE PELIGRO ⚠️

Miércoles: Fed (Tarde) + Tesla/Meta/Microsoft. (Cierre).

Jueves: Apple.

CONCLUSIÓN:

El camino de menor resistencia es el ALZA. Los institucionales están posicionados para una ruptura, pero usarán los datos para limpiar stops antes del movimiento real.

Paciencia y esperar confirmación post-noticia.

Operad con responsabilidad.

Jhon Jaiver Trading

PANORAMA SEMANAL (12 - 16 ENERO 2026)La semana pasada defendimos con éxito la zona de rebote técnico. El mercado respetó la estructura y ahora, de cara al dato de IPC (CPI) de este martes, el precio ha construido un nuevo escalón de valor.

Ya no miramos los 25.000 como referencia inmediata. El mercado ha "subido el stop".

1. ANÁLISIS TÉCNICO: EL NUEVO SUELO 🛡️

La acción del precio ha validado la zona de 25.200 como el nuevo soporte estructural de corto plazo.

La Tesis: Mientras el precio cotice por encima de 25.200, la estructura es de continuidad alcista.

El Objetivo: La inercia del precio y la liquidez pendiente apuntan a la zona de 26.400 como imán para las próximas sesiones.

2. EL CATALIZADOR FUNDAMENTAL (CPI) 📅

Este martes a las 8:30 AM tenemos datos de inflación.

El mercado está descontando estabilidad. Si el dato sale sin sorpresas negativas, actuará como "luz verde" para que el capital institucional continúe la expansión iniciada la semana pasada.

Nota: La volatilidad durante la noticia es ruido. Esperamos la confirmación de la estructura post-dato.

3. ESCENARIOS Y GESTIÓN DE RIESGO ⚖️

Escenario A (Principal): El precio sostiene los 25.200 tras el dato de inflación. Buscamos patrones de continuación en temporalidades bajas (15m/1h) para sumarnos al movimiento hacia 26.400.

Escenario B (Invalidación): Si el dato es negativo y el precio rompe los 25.200 con volumen y cierre de vela horaria, la tesis alcista inmediata queda anulada. En ese caso, esperaríamos una corrección más profunda hacia los 24.800 antes de buscar nuevas compras.

CONCLUSIÓN:

El mercado sigue siendo alcista en estructura macro y micro. No intentamos adivinar techos, acompañamos la tendencia desde los pisos validados. El piso de esta semana es 25.200.

Operad con responsabilidad y gestionad el riesgo.

NASDAQ 100: Rebote en el 61.8% de Fibonacci ¿Inicio del Rally?Análisis Técnico:

El año comienza con una estructura técnica de manual. Tras la corrección sana de finales de diciembre, el precio ha encontrado soporte exacto en la "Zona Áurea" de Fibonacci ( 61.8% ), situada entre el 25.250 y el 25.300 .

Esta zona ha servido para limpiar la liquidez de los compradores tempranos y re-testear la estructura macro, que sigue siendo claramente alcista.

Niveles Clave a Vigilar:

Soporte Crítico (La Regla de Oro): 25.100. Mientras el precio se mantenga por encima de este nivel, la predisposición es buscar incorporaciones en largo.

Resistencia Inmediata: 25.800. La ruptura de este nivel confirmaría el fin de la corrección.

Objetivo a Medio Plazo: 26.400 (Nuevos máximos).

Factor Fundamental (Catalizadores):

Esta semana el mercado despertará del letargo vacacional con datos de alto impacto:

Miércoles: Datos de empleo privado ADP.

Viernes: Nóminas No Agrícolas (NFP).

Estrategia:

La probabilidad está a favor de los compradores ("Toros") siempre que se respete el soporte del 61.8%. Buscamos patrones de giro en temporalidades bajas (15m/1h) para sumarnos a la tendencia principal antes de que el volumen institucional acelere el movimiento el viernes.

NASDAQ 100: Cierre de Año, Liquidez y la Zona de los 25.550Contexto General:

Nos encontramos en la última semana operativa de 2025. Estructuralmente, el mercado mantiene una tendencia alcista clara, pero el factor estacional (festivos y cierre de año) ha drenado la liquidez institucional.

Análisis Técnico:

Sin volumen real que empuje el precio a nuevos máximos esta semana, lo natural es ver un retroceso por inercia o toma de beneficios.

Zona de Soporte Inmediata: Espero que el precio busque "oxígeno" en el entorno de los 25.500 - 25.550 .

Estructura Macro: Mientras el precio se mantenga por encima del soporte mayor (25.000), la estructura alcista para el inicio de 2026 sigue intacta.

Datos Clave (FOMC) :

El martes tenemos las Minutas del FOMC. En un entorno de bajo volumen, esto puede generar picos de volatilidad ("ruido" o mechas rápidas). Es probable que sea solo un susto momentáneo sin continuidad direccional.

Conclusión:

Semana de transición. La probabilidad está en esperar el retroceso a la zona marcada para evaluar la fuerza compradora de cara a la apertura de Enero.

USDCAD: Entrada institucional tras toma de liquidez 🧠 Visión general

Este análisis se centra en una oportunidad de entrada institucional en USDCAD, combinando estructura de mercado, zonas de liquidez y confirmación técnica en múltiples temporalidades. El escenario se desarrolla sobre un rango alcista en M15, con una clara intención de continuar al alza tras una toma de liquidez en H4.

🔍 Desarrollo del setup

🔹 Rango alcista en M15 El precio se encuentra en un rango alcista bien definido, con mínimos y máximos ascendentes. Este contexto permite identificar retrocesos como oportunidades de entrada, siempre que se alineen con zonas de interés institucional.

🔹 Toma de liquidez en alto de H4 Antes del retroceso, el precio barre un alto significativo en H4, limpiando órdenes pendientes y dejando evidencia de manipulación institucional. Esto sugiere que el mercado podría estar preparando una nueva expansión alcista.

🔹 Retroceso y barrido de liquidez asiática Durante el retroceso del rango en M15, el precio toma la liquidez media del rango asiático, reforzando la hipótesis de acumulación institucional. Este movimiento suele preceder a una reactivación de la tendencia principal.

🔹 Llegada al POI en M15 El precio alcanza una zona de interés (POI) previamente marcada en M15, que coincide con niveles clave de retroceso de Fibonacci (0.5–0.618). Esta confluencia técnica sugiere una posible reacción alcista desde ese punto.

🔹 Confirmación en M1: CHoCH y vela envolvente En temporalidad M1 se produce un CHoCH (Cambio de Caracter), señal clara de reversión microestructural. La aparición de una vela envolvente alcista confirma la intención institucional, habilitando una entrada técnica con alta probabilidad.

🎯 Objetivos de la operación

La entrada se plantea con objetivos claros de toma de liquidez:

Alto de Asia: zona de doble techo y acumulación de órdenes

SMT (Smart Money Tool): divergencia institucional entre activos correlacionados

Doble techo asiático: patrón clásico de manipulación y posterior barrido

Niveles estáticos (static - origen) / "Penny War"Existe un concepto denominado “subasta” , que describe el intercambio constante de valor entre compradores y vendedores que buscan incorporarse al mercado o cerrar sus posiciones.

En determinados momentos, este intercambio puede “estancarse” , generando un volumen atípico debido a la aparición de operadores institucionales ocultos , scalpers profesionales y algoritmos de alta frecuencia , los cuales incorporan volumen cada vez que el precio atraviesa ciertos niveles específicos.

A esta dinámica entre participantes se le conoce como “penny war” (guerra del centavo), término utilizado en el ámbito del trading para describir la competencia por posicionarse estratégicamente en precios clave, buscando una ventaja en la incorporación de volumen dentro del mercado.

Estos niveles se transforman en zonas algorítmicas , en las que es común observar reacciones equivalentes cada vez que el precio vuelve a pasar por esos puntos.

Por su parte, en los niveles o zonas estáticas , el gráfico tiende a generar una nueva tendencia una vez finalizado el posicionamiento algorítmico , dando paso a movimientos de extensión que pueden proyectarse hacia nuevos máximos.

Esta observación se fundamenta principalmente en:

El Footprint

El Delta acumulado

Y los White Devils

De manera más precisa, esta dinámica puede visualizarse a través de una cinta (Time & Sales) utilizando herramientas como Jigsaw .

“ Si te interesa entender cómo interpretar estas dinámicas en tiempo real, revisa mis análisis diarios o déjame tus dudas en los comentarios ”?

EUR/USD - Tras doble techo ¿ Acumulación oculta o distribución?

⏰ Temporalidad 1H

Venimos de ver un impulso alcista borrado en el post anterior.

Después de ese impulso, se forma otro impulso alcista.

Ese segundo impulso es el que termina formando dos U invertidas, que en conjunto crean un doble techo (patrón clásico de distribución).

Importante: no se ha roto un mínimo relevante anterior todavía → la tendencia mayor sigue en observación.

---

⏰ Temporalidad 15m

Después de la segunda U invertida, se aprecia cómo el precio se curva por debajo de un soporte mayor.

Esto puede interpretarse como:

Trampa de distribución → minoristas creen que es bajista tras el doble techo.

Pero en realidad podría ser acumulación silenciosa → las instituciones recogen liquidez para subir.

---

⏰ Temporalidad 5m

Se observa caos en velas: movimientos en ambos sentidos.

Volumen alto al inicio de la U → claro movimiento institucional.

Volumen menor ahora en el centro → pausa, posible fase de acumulación o indecisión.

---

📌 Escenarios posibles

1. Escenario bajista:

El precio sube hasta el soporte roto previamente (ahora resistencia).

Rebota en esa zona.

Se inicia nuevo impulso bajista.

2. Escenario alcista:

El precio no se detiene en la resistencia.

La rompe con vela sólida + volumen.

Nos da entrada en compra para acompañar el nuevo impulso alcista.

---

💡 Conclusión institucional:

“Tras el impulso borrado en el post anterior vino un nuevo impulso alcista que terminó en dos U invertidas. Ese doble techo atrapó a minoristas en ventas rápidas. Ahora, si después de la segunda U las instituciones acumulan bajo soporte, el movimiento fuerte vendrá tras la ruptura. Pero si el rebote en resistencia se mantiene, tendremos un impulso bajista limpio.”

EUR/USD - Impulso borrado y vuelta al origen

📌 1H – Contexto principal

Impulso alcista fuerte que finalizó en un pico agudo (triángulo sin base).

Después se formó una distribución en diagonal bajista, típica de salida institucional silenciosa.

El precio ha vuelto exactamente al soporte de origen del impulso alcista.

---

📌 15m – Detalle interno

La distribución se ve como una escalera de liquidez.

Cada mini retroceso fue usado para atrapar compras tardías y descargar posiciones.

Confirma salida institucional progresiva.

---

📌 5m – Zona actual

El precio rebota en el soporte de origen.

Se observan movimientos de liquidez, pero sin intención clara.

Puede ser tanto acumulación como distribución previa a ruptura.

---

📊 Posibles escenarios

Escenario alcista (principal):

El soporte se mantiene.

Aparece vela verde con mecha inferior + volumen creciente.

Rebote hacia resistencias mayores → posible nuevo impulso alcista.

Escenario bajista (alternativo):

El soporte no se sostiene.

Vela roja con cuerpo y volumen rompe con decisión.

rotura hacia nuevos soportes → Nuevo impulso bajista.

EUR/USD - ¿ Rebote o caída? El soporte mayor decide

Grafica en 5m

---

⏱️ 1H – Visión general

Tras la subida previa (A), la cual nos dio entrada para operar en el post anterior, el precio no continúa al alza sino que comienza a formar una U invertida de distribución en resistencia mayor.

Dentro de esta U se incluyen dos fases:

1. Impulso alcista inicial (lado izquierdo de la U): donde todavía entran compras minoristas y las instituciones empiezan a vender discretamente.

Este impulso alcista nos dio entrada que vimos en el post anterior.

2. Impulso bajista posterior (lado derecho de la U): donde ya se suelta el precio con fuerza, rompiendo tres soportes mayores.

En el tercer soporte, una vela de gran cuerpo con mecha inferior larga confirma ruptura y rebote → huella institucional.

👉 En 1H la U invertida se ve clara: el impulso alcista y el bajista forman parte de la misma jugada de distribución.

---

⏱️ 15m – Ruido y rebotes

En 15m, después el rebote en soporte mayor, se forma otra U invertida de distribución.

La U aparece más desordenada.

El precio rebota varias veces en el soporte mayor, dejando mechas y velas irregulares.

El volumen resalta en dos momentos:

Inicio de la U (fase alcista): instituciones empujan arriba para vender a minoristas.

Final de la U (fase bajista): volumen alto cuando sueltan el precio y cazan Stop Loss.

---

⏱️ 5m – Detalle fino

En la última base de la U se forma un doble techo (M) que activa un impulso bajista corto.

En la onda 2 de la M:

La 4ª vela deja cuerpo pequeño, mecha superior larga y volumen alto → rechazo institucional.

En el tramo final:

El volumen decrece en la caída → presión vendedora se seca.

Última vela alcista sin cuerpo, con mecha inferior y volumen superior a las bajistas → absorción clara en mínimos.

---

📌 Posibles escenarios

🔼 Escenario alcista (rebote técnico)

Absorción en soporte → vela verde sólida + volumen creciente = rebote hacia resistencias.

🔼 Escenario alcista (acumulación institucional)

Múltiples rebotes en soporte mayor → posible acumulación silenciosa para un nuevo impulso grande al alza.

🔽 Escenario bajista (principal)

La vela alcista sin cuerpo puede ser solo un rápido retest al soporte roto → si aparece vela roja fuerte + volumen alto + cierre bajo el soporte = continuidad bajista.

---

🧠 Conclusión institucional

La U invertida de distribución incluye tanto el impulso alcista como el bajista.

1H → estructura clara.

15m → rebotes en soporte mayor + volumen en inicio y final.

5m → absorción en mínimos.

> “Tras la subida (A) que nos dio entrada en el post anterior, el mercado dibuja una U invertida: primero suben para vender, luego bajan para soltar. El soporte mayor es la zona de decisión.”

EUR/USD - ¡LA OPERACIÓN QUE TODOS BUSCAMOS!1H – Estructura general

Como ya comentamos en el análisis anterior, el precio venía de impulso alcista hasta chocar con resistencia mayor.

Tras la noticia de ayer a las 20:00 (hora España), el mercado bajó hasta un soporte mayor, rebotó brevemente pero lo rompió, cayendo hasta el siguiente soporte.

Desde ahí apareció el rebote alcista que da origen al impulso actual.

---

15m – Confirmación

En 15 minutos observamos cómo, tras la noticia:

El precio cae al primer soporte, rebota una vez y sube ligeramente, formando una M muy desigual.

Rompe hacia abajo hasta el siguiente soporte mayor, donde rebota con fuerza.

Ese rebote rompe la resistencia mayor (que antes había actuado como soporte en dos ocasiones).

Avanza hasta la siguiente resistencia mayor, donde ahora se encuentra.

---

5m – Ejecución de la entrada

En la resistencia previamente rota, el precio nos muestra:

Vela 1: buen cuerpo alcista, volumen mayor que la anterior → vela de intención.

Vela 2: volumen menor → no sirve de confirmación.

Vela 3: volumen mayor que la segunda, casi igual que la primera → confirmación clara.

( Confirmación en 3m, 5m, 7m, 13m, 15m).

👉 Aquí entramos en compra.

Entrada: 1.18143 (rompimiento confirmado)

Stop Loss: 1.18043 (-10 pips) → colocado por debajo de la resistencia previamente rota, en la zona exacta donde aparecen las velas de confirmación, para proteger la entrada con lógica institucional.

El precio sube, corrige con volumen decreciente y mechas inferiores (señal de debilidad bajista).

Aguantamos hasta casi tocar la siguiente resistencia mayor, donde vemos:

Una vela alcista con mecha superior.

Otra vela roja casi sin cuerpo y con mecha superior.

Volumen más alto que en la vela alcista previa → absorción institucional.

👉 Ahí salimos.

Salida (Take Profit): 1.18457 (+31 pips)

---

📌 Resultado de la operación

Entrada: 1.18143

Stop Loss: 1.18043 → -10 pips

Take Profit: 1.18457 → +31 pips

Relación Riesgo/Beneficio = 1:3,14

Beneficio teórico = +3,14% de la cuenta

En una cuenta de 50k = +1 570 $

---

✅ Conclusión:

Lectura institucional perfecta → soporte mayor roto, reentrada confirmada en 5m con vela + volumen, SL lógico por debajo de la resistencia rota y salida en absorción de resistencia.

VER IMAGEN EN 5M EN COMENTARIOS

EUR/USD: lectura institucional entre acumulación y distribución1H

Tras la trampa de la noticia (gran vela alcista con mecha superior larguísima), el precio perdió un soporte mayor y encadenó caída con LL/LH (Lower Low / Lower High — mínimos y máximos más bajos).

Volumen: pico “comunal” en la noticia; decreciente en la bajada → muestra intención, pero sin empuje sostenido.

Ahora: Probando el soporte mayor actual, sin defensa clara todavía.

---

⏱ 15m

Se aprecia un doble retest tras perder el soporte.

La caída fue desordenada (velas alcistas y bajistas con volumen), típica de absorción institucional.

En el soporte actual → volumen bajo, velas débiles → falta intención clara.

---

⏱ 5m (timing y ejecución)

Varios intentos de reentrar al rango sin volumen, lo que muestra indecisión.

5m se usa para ver de cerca que esta pasando y para afinar la entrada tras lo que confirme en 3m, 5m, 7m, 13m, 15m (a tener en cuenta que en temporalidades menores hay mucho ruido):

Largo: patrón de rechazo (vela verde con mecha inferior + volumen).

Corto: ruptura clara (vela roja con cuerpo + volumen) y retest fallido.

📌 Posibles Escenarios

(alcista — acumulación)

Si aparece una vela con cuerpo sólido + mecha inferior larga + volumen alto en soporte, confirmaría defensa institucional.

🎯 TP1: Resistencia mayor LILA (R1).

🎯 TP2: Resistencia mayor AZUL (R2).

📌 Resultado: confirmación de que la zona actual es fase de acumulación antes de un impulso.

(bajista — distribución)

Si el precio rompe el soporte con vela roja fuerte + volumen y el retest falla, invalida el largo.

🎯 Objetivo: siguiente soporte mayor (S3).

📌 Resultado: lectura de fase de distribución, con continuación bajista.

---

IMPORTANTE

“Una vela con cuerpo, mecha inferior larga y volumen en soporte no es casualidad… es defensa. Si no aparece, no es acumulación, es distribución.”

Déjenme sus ideas!!!

ETH - ANALISIS Y POSIBLES ESCENARIOS Contexto multitemporal

1H (estructura mayor):

Veníamos de un rango prolongado.

Hubo ruptura alcista de 4 días, pero el precio volvió a caer.

Nuevo rango encima de soporte mayor, con U invertida (distribución) y una M irregular.

15m (detalle del rango):

Se ven claramente las falsas rupturas arriba y abajo.

Rebotes entre soporte mayor y resistencia mayor.

Ahora mismo el precio está en el techo del soporte mayor, rechazado con una vela bajista de cuerpo pequeño y mecha superior.

5m (volumen y acción del precio):

En el impulso alcista de la M hubo picos de volumen explosivo:

Una vela con cuerpo fuerte → intención real.

Otra con gran mecha superior → rechazo.

Actualmente volumen bajo, mechas en ambas direcciones → instituciones ganando liquidez sin posicionarse todavía.

---

📈 Escenario alcista

✅ Confirmación: vela verde con mecha inferior + volumen alto (5m).

Confirmar en 3m, 5m, 7m, 13m, 15m.

🎯 Objetivo: suelo de la resistencia mayor, donde ya fue rechazado dos veces.

🛡️ SL: debajo del soporte mayor.

---

📉 Escenario bajista

✅ Confirmación: vela roja con mecha superior + volumen alto (5m).

Confirmar en 3m, 5m, 7m, 13m, 15m.

🎯 Objetivo: suelo del soporte mayor, con cuidado en soportes menores intermedios.

🛡️ SL: encima del techo del soporte mayor.

---

🧠 Conclusión

El mercado está en fase de acumulación/distribución de liquidez. No es momento de adivinar, sino de esperar confirmación clara.

💬 Frase institucional:

“En zonas de liquidez no actúo. Espero la huella del dinero inteligente.”

⚡ Importa tener en cuenta el contexto mayor (1H), la acción del precio en 15m y el volumen en 5m para la entrada.

¿QUÉ ES EL TRADING INSTITUCIONAL? Guía paso a paso.🧠 ¿Qué es el Trading Institucional? Guía para entender cómo piensan los grandes del mercado

En el mundo del trading, una de las preguntas más comunes es:

“¿Por qué el precio se mueve de esta forma?”

Muchos traders minoristas se enfrentan a mercados que parecen impredecibles y manipulados. Es aquí donde entra el trading institucional, un enfoque que busca entender cómo operan las grandes instituciones financieras —bancos, fondos de inversión, hedge funds— y cómo podemos leer sus huellas en el mercado para posicionarnos a favor de esa fuerza dominante.

🔍 ¿En qué consiste el Trading Institucional?

El trading institucional no es una estrategia cerrada ni un sistema mecánico. Es un método de análisis del mercado que parte de la base de que las instituciones financieras son las que mueven realmente el precio. Por tanto, si aprendemos a identificar sus zonas de entrada, manipulación y acumulación de liquidez, podemos operar con una ventaja significativa.

Este enfoque se centra en la acción del precio, es decir, en leer directamente el gráfico sin el uso de indicadores técnicos tradicionales. El objetivo es entender la lógica detrás del movimiento del mercado.

🧩 Características principales del trading institucional

📈 Basado en estructura del mercado : Se analizan las zonas clave donde se concentra la liquidez y se producen cambios de comportamiento en el precio.

💡 Sin indicadores: Se prescinde de herramientas como RSI, MACD o Medias Móviles. Todo el análisis se hace a partir de la observación directa del precio.

💰 Ratios Riesgo/Beneficio elevados: Las entradas se buscan con objetivos ambiciosos, como 1:3, 1:4 o incluso 1:5.

🕒 Aplicable a cualquier mercado y temporalidad : Puede utilizarse en Forex, criptomonedas, acciones, índices y en gráficos de 1 minuto o de 4 horas.

✅ Ventajas

Comprensión profunda de los movimientos del mercado.

Permite anticiparse a zonas de manipulación y liquidez.

Potencial para operaciones de alta precisión.

Mejores ratios riesgo/beneficio que muchos sistemas tradicionales.

⚠️ Inconvenientes

Curva de aprendizaje exigente: No es algo que se aprende en una semana.

No es una estrategia cerrada: Es un método que requiere adaptación y estudio continuo.

Riesgo de sobreoperar: Al detectar muchas oportunidades, es fácil caer en el exceso si no se tiene una gestión adecuada.

Alta disciplina: Necesita paciencia, claridad y control emocional.

📌 Conclusión

El trading institucional no es magia, pero sí representa una forma más lógica y realista de entender el mercado. Al enfocarse en cómo piensan y actúan las grandes instituciones, ofrece una perspectiva más clara de por qué el precio se comporta de determinada forma.

Eso sí, no es para todos. Requiere estudio, paciencia y una mentalidad profesional. Pero si estás dispuesto a dedicar tiempo y energía, el método institucional puede marcar un antes y un después en tu carrera como trader.

¿Qué es el IPDA en el trading?El IPDA (Interbank Price Delivery Algorithm) es un concepto introducido por ICT (Inner Circle Trader) que hace referencia al comportamiento algorítmico con el que las instituciones financieras —principalmente bancos— mueven y entregan el precio en los mercados.

Aunque suene técnico, el IPDA es clave para entender cómo se estructura el precio a nivel institucional y por qué se repiten ciertos patrones una y otra vez en los gráficos, especialmente en marcos temporales altos.

⸻

¿Cuál es el objetivo del IPDA?

La función del IPDA es entregar liquidez de forma eficiente y predecible entre los grandes participantes del mercado (interbancario). En otras palabras:

El precio no se mueve de forma aleatoria, sino siguiendo un diseño algorítmico que tiene como objetivo buscar liquidez, inducir a errores a los operadores minoristas y facilitar la ejecución institucional.

⸻

¿Dónde actúa el IPDA?

El IPDA “vive” en timeframes altos (principalmente semanal y diario), porque es ahí donde se construyen las estructuras que los algoritmos respetan y utilizan para ejecutar órdenes de alto volumen.

Algunas zonas clave donde el IPDA actúa:

• Fair Value Gaps (FVG)

• Liquidez igual (Equal Highs/Lows)

• Zonas de ineficiencia

• Rangos asiáticos y manipulaciones de apertura de Londres/Nueva York

⸻

¿Por qué es importante entenderlo?

Si entiendes cómo funciona el IPDA, puedes:

• Anticipar manipulaciones de liquidez

• Leer la intención institucional detrás de cada movimiento

• No caer en trampas típicas como los breakouts falsos

• Operar a favor del flujo institucional, no contra él

⸻

¿Cómo se aplica en la práctica?

Ejemplo práctico:

Supongamos que ves un rango con varios equal highs en H1 o H4. Muchos operadores minoristas pondrán sus ventas justo debajo o compras justo encima.

El IPDA lo sabe, y moverá el precio para romper esa liquidez y luego llevarlo a su verdadero objetivo, que normalmente está relacionado con:

• Zonas de desequilibrio

• FVGs en diario o semanal

• Bloques de órdenes (OB) institucionales

⸻

Conclusión

El IPDA no es una herramienta ni un indicador, es una forma de entender el precio desde el punto de vista de las instituciones. Si quieres operar como los grandes, necesitas pensar como ellos, y el primer paso es comprender cómo se mueve el mercado a través del algoritmo interbancario.

¿HASTA DÓNDE CAERÁ BTC? DOS ZONAS CLAVESAjusto la idea publicada ahora dejando este caso o volvemos a tener un esquema de RE ACUMULACION lo cual deja la idea de SPRING o por el contrario se valida solo esquema de distribución general y podríamos ir a los 74-76k

tendremos que evaluar como se desarrolla! así que ojo!

NAS100El día de ayer podemos observar en LTF un movimiento con mucha fuerza de NAS100 que saca compradores y vendedores del mercado, dejando una zona con órdenes institucionales, me gusta cómo el precio se ha desenvuelto generando liquidez en el nuevo LL y acumulando en esa zona. Esperería que el precio llegue a la zona de mitigación hoy en la apertura de NY o mañana a la hora de las noticias de alto impacto.

Mi zona de entrada es el cuadrado azul que es donde hay previo S/R y donde se saca la liquidez de igual manera toda la zona del cuadrado rojo es válida para una entrada.

GBPUSD Posible ventaEl Viernes pasado GBPUSD realizó un movimiento muy fuerte en el cual sacó mucha liquidez del mercado, aunque la tendencia en HTF es alcista no descarto ventas con un R/R bajo, tambien me gustaría que el precio acumule un poco más en la zona que se encuentra para que me confirme que puede caer; como última confirmación esperaré al EURUSD para comparar donde se encuentra el precio.

Mi zona de acción está marcada en el cuadro azul que es donde el precio deja un imbalance y es una zona previa de S/R.

GBPNZDAyer el precio sacó mucha liquidez con un MI y dejó un imbalance, me gusta como está acumulando antes de volver a la zona del MI ya que da confirmación de que se puede mantener en esos niveles.

Esperaría a que el precio vuelva a la zona donde hubo previa liquidez para ejecutar mi entrada y mi TP puede ser 1/2 como salida segura o puedo buscar un nuevo HH.