Market Structure: Cómo leer la tendencia en 3 pasos simplesSi alguna vez te has sentido confundido al mirar un gráfico sin saber si el mercado está subiendo o bajando, la Market Structure es la clave que te permitirá verlo todo con claridad. Es el lenguaje del precio, y cuando lo entiendes, puedes leer el “flujo” del mercado como un profesional.

1. Qué es la Market Structure?

La Market Structure es la forma en que el precio se mueve y forma tendencias a través de los máximos y mínimos del mercado.

Cuando el precio forma máximos más altos y mínimos más altos → Tendencia alcista.

Cuando el precio forma máximos más bajos y mínimos más bajos → Tendencia bajista.

Cuando el precio se mantiene lateral sin nuevos máximos ni mínimos claros → Rango / Mercado lateral.

En pocas palabras, si quieres saber hacia dónde se dirige el mercado, observa cómo crea sus máximos y mínimos.

2. Los tres pasos para leer la tendencia como un trader profesional

Paso 1: Identifica los puntos de giro

Busca las zonas donde el precio cambia bruscamente de dirección; allí es donde se forman los máximos y mínimos estructurales.

Paso 2: Determina la dirección principal de la estructura

Observa si la secuencia de máximos y mínimos es ascendente o descendente.

→ Ascendente = mercado alcista.

→ Descendente = mercado bajista.

Paso 3: Confirma cuando la estructura se rompe

Si el precio rompe un mínimo en una tendencia alcista o un máximo en una tendencia bajista, es la primera señal de un posible cambio de dirección.

Con solo estos tres pasos, puedes entender la dirección de cualquier par de divisas, acción o criptomoneda sin depender de indicadores complicados.

3. El secreto de los traders profesionales

Los traders exitosos no operan al azar: actúan basándose en la estructura del mercado.

Al comprender la Market Structure, podrás:

Idetificar con precisión cuál es la tendencia dominante.

Reconocer las zonas clave para entrar o salir del mercado.

Operar con más confianza, porque tus decisiones estarán guiadas por la lógica del precio, no por las emociones.

Análisis técnico

Forex 24/5 – El momento dorado para operar según cada sesiónEl mercado Forex funciona las 24 horas del día, 5 días a la semana.

Suena fascinante, pero en realidad, no todas las horas del día son buenas para operar.

Cada sesión —Asia, Europa y América— tiene su propio ritmo, nivel de volatilidad y oportunidades distintas.

I. Sesión Asiática (Tokio) – Tranquila y estable

Horario (hora de París): aproximadamente de 1:00 a 10:00

Características:

Baja volatilidad y volumen moderado.

El mercado suele moverse lateralmente, con pocas rupturas fuertes.

Pocas noticias importantes, excepto datos provenientes de Japón, China o Australia.

Estrategia recomendada:

Ideal para scalpers o traders que prefieren la estabilidad.

Enfocarse en pares relacionados con Asia: AUD/JPY, NZD/JPY, USD/JPY.

II. Sesión Europea (Londres) – El corazón del mercado Forex

Horario (hora de París): aproximadamente de 8:00 a 17:00

Características:

Es la sesión más activa del día, con alta liquidez y gran volatilidad.

Al abrir Londres, el mercado pasa de lento a muy dinámico.

Noticias económicas europeas (inflación, tasas de interés, PIB, PMI, etc.) suelen provocar fuertes movimientos.

Estrategia recomendada:

Perfecta para breakout traders o day traders que buscan acción.

Pairs clave: EUR/USD, GBP/USD, USD/CHF.

Las mejores oportunidades suelen aparecer en las primeras horas de la sesión.

III. Sesión Americana (Nueva York) – El poder del dólar estadounidense

Horario (hora de París): aproximadamente de 14:00 a 23:00

Características:

Alta volatilidad, especialmente entre 14:00 y 17:00, cuando se superpone con la sesión europea.

Muchas noticias de alto impacto como Non-Farm Payrolls, IPC, FOMC, PIB, etc., que mueven el mercado con fuerza.

Después de las 20:00, la liquidez baja y el mercado se desacelera.

Estrategia recomendada:

Operar según noticias o seguir la tendencia establecida durante la sesión europea.

Ideal para traders que disfrutan de la rapidez y los movimientos fuertes.

El solapamiento entre sesiones – El verdadero “momento de oro”

Cuando las sesiones europea y americana se solapan (14:00 – 17:00, hora de París), se vive el periodo de mayor liquidez y volatilidad del día:

El precio se mueve con fluidez y el volumen es alto.

Las oportunidades son más claras y consistentes.

Es el momento ideal para estrategias de scalping, breakout o trading tendencial a corto plazo.

Qué R:R es razonable? – El secreto para no quemar tu cuentaEl R:R (Risk:Reward ratio – Relación Riesgo/Recompensa) es uno de los conceptos más importantes del trading, pero también uno de los más ignorados. Y precisamente por eso, la mayoría de los traders “queman” su cuenta antes de entender cómo funciona realmente el mercado.

1️⃣ Entender el R:R de forma sencilla

Supongamos que aceptas arriesgar 1 USD por operación, buscando una ganancia potencial de 2 USD .

Eso significa que estás operando con un R:R = 1:2.

→ Incluso si ganas 4 operaciones y pierdes 6, seguirás obteniendo beneficios.

2️⃣ Entonces, qué R:R es razonable?

No existe una cifra “mágica” que funcione para todos. Pero la mayoría de los traders profesionales eligen al menos un 1:2 o 1:3 .

Si el R:R es demasiado bajo (1:1 o menor), necesitarás una tasa de aciertos muy alta para ser rentable.

Si el R:R es demasiado alto (1:5, 1:10…), es probable que rara vez alcances tu take profit, lo que reducirá drásticamente tu tasa de éxito.

Lo importante es que el R:R se adapte a tu estilo de trading – ya sea scalping, day trading o swing trading.

3️⃣ El secreto para no quemar tu cuenta

Siempre sabe cuánto puedes perder antes de entrar en una operación.

Nunca muevas tu stop loss por “esperanza”.

Y lo más importante: no dejes que una mala operación destruya una buena racha.

El trading no es un juego de adivinar precios, sino un juego de probabilidades y gestión del riesgo.

Una estrategia con un buen R:R te permitirá equivocarte muchas veces y aun así sobrevivir, y “sobrevivir” es la primera condición para ganar a largo plazo.

Dónde colocar el Take Profit – sin codicia ni prisaEl Take Profit (TP) es el punto donde cerramos una operación con ganancia. Suena simple, pero en realidad es una de las decisiones más importantes que separa a un trader disciplinado de un jugador de azar.

1. No seas codicioso – el mercado no siempre se mueve a tu favor

Muchos traders colocan un TP demasiado lejos, soñando con ganancias enormes, y olvidan que toda tendencia tiene un límite. Cuando el precio alcanza una resistencia fuerte o aparecen señales de reversión, no tomar ganancias a tiempo puede borrar todo tu beneficio en minutos.

➡️ Regla práctica: coloca el TP en zonas donde es probable que el mercado reaccione — como resistencias, soportes importantes o niveles de Fibonacci 0.618.

2. No te precipites – deja que el mercado “respire”

Por otro lado, cerrar una operación demasiado pronto por miedo a perder, también limita tu potencial. Un buen sistema debe mantener una relación riesgo/beneficio mínima de 1:2.

Si tu Stop Loss (SL) es de 50 pips, tu TP razonable debería estar alrededor de 100 pips. Dale al precio espacio para desarrollarse.

3. Cómo encontrar un TP razonable

Basado en la estructura del mercado: identifica la tendencia y los máximos/mínimos relevantes.

Basado en zonas de oferta y demanda: coloca tu TP antes de la zona contraria (antes de oferta si compras, antes de demanda si vendes).

Basado en la volatilidad (ATR): no esperes que el precio se mueva más allá de su rango promedio en ese marco temporal.

Conclusión

El Take Profit no es solo un número: es una expresión de tu disciplina y comprensión del mercado.

“El trader inteligente no intenta atrapar el techo ni el suelo. Solo toma la parte más jugosa del movimiento.”

Risk Per Trade – Calcula el % de riesgo y evita quemar tu cuentaUna de las principales razones por las que el 90% de los traders fracasan no es porque analicen mal el mercado, sino porque no saben gestionar el riesgo.

La primera pregunta que un trader profesional se hace antes de abrir una operación no es “Cuánto puedo ganar?”, sino “Cuánto estoy dispuesto a perder si me equivoco?”

Qué es el Risk per trade?

El risk per trade es el porcentaje del capital total que estás dispuesto a perder en una sola operación.

Por ejemplo, si tienes 10.000 USD y decides arriesgar un 2% por operación, significa que solo puedes perder 200 USD si tu Stop Loss es alcanzado.

Cálculo sencillo

Fórmula:

Riesgo por operación = (Tamaño de la posición × distancia del SL) / Capital total × 100%

O puedes invertir la fórmula:

Tamaño de la posición = (Capital total × % de riesgo) / distancia del SL

Ejemplo:

Capital: 5.000 USD

Riesgo: 2% (100 USD)

SL: 50 pips

→ Tamaño = 100 / 50 = 2 USD/pip (equivalente a 0.2 lotes en XAUUSD).

Por qué es importante?

Solo con 5 operaciones perdedoras seguidas arriesgando el 10% por trade, habrás perdido casi la mitad de tu cuenta.

Pero con un riesgo del 2%, todavía conservarías el 90% del capital para recuperarte.

El trading es un juego de supervivencia — nadie quema su cuenta si sabe cuándo detenerse.

Cómo leer velas eficazmenteSi estás empezando en el trading, el gráfico de velas puede parecer un “laberinto de colores”. Pero en realidad, cada vela cuenta una pequeña historia sobre la batalla entre compradores y vendedores.

Cuando comprendes el lenguaje de las velas, puedes entender lo que ocurre en la mente del mercado.

1. Qué es una vela?

Una vela representa el precio de apertura, cierre, máximo y mínimo dentro de un periodo de tiempo determinado (por ejemplo, 1 minuto, 1 hora o 1 día).

El cuerpo de la vela muestra la diferencia entre el precio de apertura y el de cierre.

Las mechas indican los precios más altos y más bajos alcanzados durante ese periodo.

El color de la vela revela la dirección del movimiento del precio.

2. Cómo leer velas de manera efectiva

No te centres solo en una vela aislada — observa el contexto que la rodea.

Una vela alcista grande después de varias velas pequeñas muestra la fuerza de los compradores.

Una vela bajista fuerte tras una serie de velas alcistas puede ser señal de toma de beneficios o reversión.

Una mecha larga refleja rechazo del precio — una señal clave en zonas de soporte o resistencia.

Cuando entiendes quién tiene el control del mercado en cada momento, comienzas a “escuchar” la voz del precio.

3. Algunos patrones de velas importantes

Pin Bar (vela con sombra larga): Indica una posible reversión de la tendencia.

Engulfing (envolvente): Confirma un cambio en el control entre compradores y vendedores.

Doji: Representa indecisión — cuando el mercado está esperando una nueva dirección.

Errores que Llevan al 90% de los Traders al FracasoCon años de experiencia en los mercados, he visto que la mayoría de los traders no fracasan por falta de conocimiento, sino por repetir una y otra vez los mismos errores básicos:

1. Operar sin un plan

Muchos entran al mercado por impulso, ven que el precio se mueve y deciden entrar sin estrategia ni reglas claras. El mercado no perdona la improvisación.

2. Mala gestión del capital

Hacer all-in, usar un apalancamiento excesivo o no colocar un stop loss es el camino más rápido hacia la quiebra. Una sola operación perdedora puede borrar meses de ganancias.

3. Falta de paciencia

Los traders suelen querer enriquecerse rápido, abriendo demasiadas operaciones o cerrando beneficios antes de tiempo. Sin embargo, el mercado recompensa a quien sabe esperar las mejores oportunidades.

4. No controlar la psicología

El miedo, la codicia y el FOMO llevan a decisiones equivocadas. La psicología representa más del 70% del éxito en el trading, pero pocos la entrenan.

Conclusión: Para diferenciarte del 90% de los traders, no necesitas nada complicado. Solo un plan claro, una gestión estricta del riesgo, paciencia y una mente disciplinada ya te ponen por delante de la mayoría.

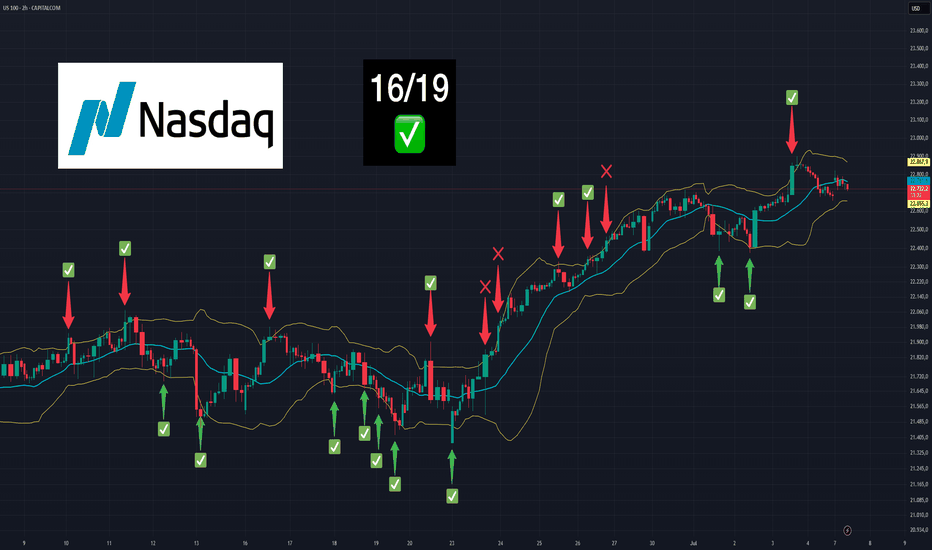

Bandas de Bollinger: Cómo dejar de depender de los mercadosBandas de Bollinger: Cómo dejar de depender de los mercados

Las Bandas de Bollinger son un indicador de análisis técnico ampliamente utilizado en el trading para evaluar la volatilidad de los activos financieros y predecir las fluctuaciones de precios. Desarrolladas por John Bollinger en la década de 1980, consisten en tres líneas superpuestas al gráfico de precios:

La banda media: una media móvil simple, generalmente calculada sobre 20 períodos.

La banda superior: la media móvil a la que se suman dos desviaciones estándar.

La banda inferior: la media móvil a la que se restan dos desviaciones estándar.

Estas bandas forman un canal dinámico alrededor del precio, que se ensancha durante periodos de alta volatilidad y se estrecha durante periodos de calma. Si un precio toca o cruza una banda, dependiendo del contexto del mercado, puede indicar una situación de sobrecompra o sobreventa, o un posible cambio o continuación de la tendencia.

¿Para qué se utilizan las Bandas de Bollinger? Para medir la volatilidad: Cuanto más separadas estén las bandas, mayor será la volatilidad.

Identificación de zonas dinámicas de soporte y resistencia.

Detección de excesos del mercado: Un precio que roza la banda superior o inferior puede indicar un exceso temporal.

Anticipación de reversiones o consolidaciones: Un estrechamiento de las bandas suele indicar un aumento inminente de la volatilidad.

¿Por qué es tan utilizado y relevante el marco temporal de 2 horas?

El marco temporal de 2 horas (H2) es particularmente popular entre muchos operadores por varias razones:

Equilibrio perfecto entre ruido y relevancia: El marco temporal H2 ofrece un equilibrio entre marcos temporales muy cortos (a menudo demasiado ruidosos, generando muchas señales falsas) y marcos temporales largos (más lentos en reaccionar). Esto permite capturar movimientos significativos sin verse abrumado por fluctuaciones menores.

Ideal para swing trading e intradía: Este marco temporal permite mantener una posición durante varias horas o días, manteniendo una buena capacidad de respuesta para aprovechar las tendencias intermedias.

Interpretación más clara de los patrones gráficos: Los patrones técnicos (triángulos, dobles techos, ondas de Wolfe, etc.) suelen ser más claros y fiables en el marco temporal H2 que en marcos temporales más cortos, lo que facilita la toma de decisiones.

Menos estrés, mejor gestión del tiempo: En el marco temporal H2, no es necesario monitorizar constantemente la pantalla. Monitorizar cada dos horas es suficiente, ideal para operadores activos que no desean depender del mercado.

Relevancia estadística: Numerosos backtests demuestran que las señales técnicas (como las de las Bandas de Bollinger) son más robustas y menos propensas a señales falsas en este marco temporal intermedio.

En resumen, el marco temporal de 2 horas suele considerarse "excepcional" porque combina la precisión del trading intradía con la fiabilidad del swing trading, proporcionando señales superiores para la mayoría de las estrategias técnicas, en particular las que utilizan las Bandas de Bollinger.

En resumen: Las Bandas de Bollinger miden la volatilidad y ayudan a identificar zonas de sobrecompra/sobreventa o posibles cambios de tendencia.

El marco temporal de 2 horas es muy valorado porque filtra el ruido del mercado y al mismo tiempo sigue siendo suficientemente receptivo, lo que lo hace particularmente útil para el análisis técnico y la toma de decisiones comerciales.

¿Cuáles son los mejores ajustes de los indicadores?Los plazos y la configuración de los indicadores técnicos son conceptos omnipresentes para los analistas técnicos, dos cosas con las que tendrán que interactuar en algún momento. Para ciertos operadores, forman parte de las preguntas del millón: "¿Cuál es el mejor marco temporal a utilizar?" "¿Cuál es la mejor configuración de los indicadores que hay que utilizar?" Donde "mejor" se refiere al marco temporal/ajustes que conducen a la mayor cantidad de beneficios. Ambas preguntas son muy interesantes y muy difíciles de responder, sin embargo, los operadores han tratado de responder a ambas preguntas.

1. ¿Cuál es el mejor marco temporal para utilizar?

Los marcos temporales determinan la frecuencia con la que se trazan los precios en un gráfico y pueden oscilar entre 1 segundo y 1 mes. Podemos observar que los gráficos de precios tienden a ser similares entre sí de un marco de tiempo a otro, teniendo el mismo aspecto irregular y los mismos patrones, esto explica la naturaleza fractal de los precios del mercado, donde las variaciones a corto plazo componen las variaciones a largo plazo que se encuentran en un marco de tiempo superior.

Basándose en esta particularidad, los métodos utilizados para determinar el inicio/final de una tendencia pueden ser los mismos independientemente del marco temporal seleccionado, por lo que los operadores podrían elegir un marco temporal basado en la tendencia con la que quieren operar, por ejemplo, los marcos temporales diarios/semanales podrían utilizarse para operar con tendencias primarias mientras que otros podrían utilizar marcos temporales intradiarios para operar con tendencias intradiarias, Tenga en cuenta que todavía es posible operar una tendencia específica utilizando cualquier marco de tiempo que desee, sin embargo, el uso de un marco de tiempo que es demasiado bajo para el comercio de las tendencias a largo plazo podría resultar en un exceso de información parásita, mientras que el uso de un marco de tiempo alto para el comercio de las tendencias a corto plazo dará lugar a una falta de información.

Es importante tener en cuenta que los marcos de tiempo más bajos devolverán un cambio de precio de menor amplitud, por lo que el comercio de las variaciones de un marco de tiempo más bajo hará que un comerciante se vea más afectado por los procesos de fricción, en particular los costos de fricción, por lo que el comercio de los marcos de tiempo más bajos agresivamente podría requerir más precisión, por lo que los comerciantes principiantes deben seguir con los marcos de tiempo más altos.

Por lo tanto, "el mejor marco temporal que se puede utilizar" debe elegirse en función de la tendencia que el inversor desee negociar, con un marco temporal que ofrezca la cantidad adecuada de información para negociar la tendencia objetivo de forma óptima. Su tendencia objetivo dependerá de su perfil de operador (aversión al riesgo, horizonte de negociación, etc.).

1.1 Multi Timeframe Análisis

Algunos operadores pueden utilizar múltiples marcos temporales, esta práctica se denomina análisis multitemporal y consiste en conseguir entradas en un determinado marco temporal mientras se utiliza la tendencia de un marco temporal superior para la confirmación. Existen varios métodos para elegir ambos marcos temporales, uno de ellos consiste en elegir un marco temporal tal que la tendencia del inferior sea un impulso de la tendencia del marco temporal superior.

2. Mejor configuración de los indicadores técnicos

Cuando se utilizan indicadores técnicos, la reducción de las operaciones de whipsaw a menudo introduce una peor sincronización de las decisiones, encontrar los ajustes que minimizan las operaciones de whipsaw mientras se mantiene una cantidad aceptable de retraso no es una tarea sencilla.

La mayoría de los indicadores técnicos tienen ajustes de usuario, que pueden ser numéricos, literales o booleanos y permiten a los operadores cambiar la salida del indicador. En general, la configuración principal de un indicador técnico permite tomar decisiones sobre las variaciones de precios a largo plazo, por lo que los operadores deben utilizar la configuración del indicador con el fin de captar las variaciones de interés como se haría al seleccionar un marco temporal, sin embargo, la configuración del indicador técnico a menudo permite un mayor grado de manipulación, y puede tener una gama más amplia de valores, ya que la selección de la configuración se realiza a menudo de manera diferente.

2.2 Ajustes de los indicadores desde la optimización

Cuando se utilizan indicadores técnicos para generar reglas de entrada es habitual seleccionar los ajustes que producen más beneficios, existen varios métodos para lograr la optimización, ciertos programas informáticos utilizarán la fuerza bruta realizando pruebas retrospectivas de una estrategia para cada ajuste del indicador. También es posible utilizar procedimientos más avanzados , como los algoritmos genéticos (AG).

Los AG están fuera del alcance de este artículo, pero en pocas palabras, los AG son un algoritmo de búsqueda que imita la selección natural y son especialmente adecuados para los problemas de optimización multiparamétrica. Cuando se utiliza un AG la configuración es como los genes de un cromosoma.

Este método de selección tiene algunas limitaciones, la más obvia es que los ajustes óptimos pueden cambiar con el tiempo, haciendo inútil el proceso de optimización. La optimización también puede llevar mucho tiempo cuando se realiza sobre grandes conjuntos de datos o cuando se utiliza una gran combinación de configuraciones de indicadores, podría ser más interesante analizar las configuraciones optimizadas de un indicador técnico a lo largo del tiempo y tratar de encontrar una relación con los precios del mercado.

2.3 Período del ciclo dominante para la selección de la configuración

Algunos analistas técnicos han formulado la hipótesis de que el periodo dominante del ciclo debería utilizarse como ajuste para los indicadores técnicos en lugar de un valor fijo, este método se puede ver utilizado mucho en los indicadores técnicos de J. Elhers. La mayoría de los indicadores técnicos que utilizan el periodo dominante como ajuste son filtros de paso de banda, que preservan las frecuencias cercanas a la dominante.

Este método de selección tiene varias limitaciones, en primer lugar, depende mucho de la precisión y la velocidad del algoritmo de detección del periodo de ciclo dominante utilizado, la naturaleza ruidosa del precio hace que sea extremadamente difícil medir el periodo dominante de forma precisa y oportuna, en general, los métodos más precisos tendrán más retraso como resultado. Otro inconveniente es que no es una solución universal, los indicadores técnicos pueden procesar el precio del mercado de forma diferente.

3. Conclusión

De las dos preguntas destacadas al principio de este artículo, la que tiene que ver con los indicadores técnicos sigue siendo la más difícil de responder, como suele ocurrir con las preguntas del tipo "cuál es el mejor...". Lo cierto es que no existe una configuración universal para cada indicador, algunas configuraciones pueden estar más adaptadas a condiciones específicas del mercado (como las condiciones de oscilación o de tendencia), y la presencia de una configuración en sí misma siempre significará que se producirá una interacción en algún momento, por lo que recomendar una configuración de indicador o un marco temporal debe hacerse con una justificación significativa.

Indicadores técnicos - Qué es útil y qué no lo es1. Introducción

Desde la introducción de los indicadores técnicos, el mundo académico ha realizado una gran cantidad de investigaciones para saber si los indicadores técnicos son o no útiles para operar de forma rentable y los resultados muestran conclusiones contradictorias. Algunos estudios apoyan la eficacia de los indicadores técnicos, mientras que otros rechazan esta idea. La actitud de los académicos hacia el análisis técnico ha cambiado drásticamente a lo largo del tiempo, en el pasado esta actitud era a menudo negativa, citándose a menudo a Malkiel (1981):

"Obviamente, tengo predilección por los cartistas. No es sólo una predilección personal, sino también profesional. El análisis técnico es un anatema para el mundo académico. Nos encanta meternos con él. Nuestras "tácticas de intimidación" están motivadas por dos consideraciones: (1) el método es evidentemente falso; y (2) es fácil de criticar. Y aunque pueda parecer un poco injusto meterse con un objetivo tan lamentable, recuerde": Es su dinero el que intentamos salvar".

Este escepticismo se debe a la creencia en la hipótesis del mercado eficiente (HME), y es cierto que cualquier método que se base en el estudio/procesamiento de precios pasados está sujeto a la ineficacia, lo que implicaría que los analistas técnicos son irracionales, sin embargo, la HME ha sido objeto de acalorados debates a lo largo de los años. Los estudios han encontrado ineficiencias y memoria en los precios del mercado, lo que fomentaría el uso del análisis técnico . Los recién llegados al trading pueden ser fácilmente atraídos por los indicadores técnicos, esto se debe a su simplicidad y popularidad, e incluso si son criticados, a menudo se destacan en los mensajes educativos de los corredores, y están comúnmente disponibles en la mayoría de las plataformas de negociación. Como tal, puede ser difícil no utilizarlos, ya que son las principales herramientas disponibles para los operadores.

2. Evolución de los indicadores técnicos

Los precios históricos describen una serie temporal/señal digital, por lo que para procesar los precios históricos pueden utilizarse herramientas diseñadas para el análisis de series temporales y el procesamiento de señales digitales. La mayoría de los indicadores técnicos son simples estadísticas rodantes, como las medias móviles, la varianza/desviación estándar rodante, el oscilador de impulso, etc. Con el avance de la tecnología informática y la posibilidad de que cualquier usuario acceda a los precios históricos con mayor facilidad, la creación y el uso de indicadores técnicos se ha vuelto más sencillo.

Las plataformas de negociación comenzaron a incluir indicadores técnicos sencillos, democratizando así su disponibilidad para los operadores. La introducción de lenguajes de programación específicamente diseñados para la creación de herramientas técnicas de negociación (como Pinescript) marca un importante punto de inflexión para los indicadores técnicos Cualquier operador tiene la posibilidad de crear sus propios indicadores técnicos con mayor facilidad, además de poder compartirlos con la comunidad de operadores. En este momento, podemos ver la aparición de indicadores técnicos más complejos que hacen uso de cálculos y elementos gráficos más complejos.

3. Rendimiento de los indicadores técnicos

Actualmente existe un elevado número de indicadores técnicos. Esto demuestra que la creación de nuevos indicadores es una práctica muy activa, pero también demuestra que no existe un conjunto predeterminado de indicadores técnicos con rendimientos probados. Los más utilizados por los operadores siguen siendo indicadores antiguos, como las medias móviles simples/exponenciales, los osciladores de impulso, los estocásticos, el índice de fuerza relativa, las bandas de Bollinger, etc. La mayoría de estos indicadores técnicos no tienen en cuenta las condiciones siempre cambiantes de los precios del mercado, lo que introdujo la creación de indicadores adaptativos, como la media móvil adaptativa de Kaufman ( KAMA (1)), la media móvil adaptativa fractal ( FRAMA (2)), etc. Sin embargo, la adaptabilidad no parece introducir una mejora significativa de la rentabilidad con respecto a las medias móviles de longitud fija (3). Una explicación podría ser que las medias móviles adaptativas siguen requiriendo la configuración de un usuario.

Los ajustes del usuario utilizados por los indicadores técnicos siguen siendo un gran problema, ya que requieren una optimización y, dado que los resultados pasados no son indicativos de los resultados futuros, los ajustes óptimos pueden cambiar con el tiempo. Por lo tanto, podemos decir que un indicador técnico necesita producir resultados positivos utilizando una amplia variedad de combinaciones de ajustes para ser considerado óptimo, lo que rara vez ocurre. Otro aspecto interesante de las configuraciones del usuario es que dos indicadores diferentes podrían potencialmente dar las mismas o similares señales utilizando diferentes configuraciones, lo que haría que ciertos indicadores fueran redundantes. Por lo tanto, es extremadamente difícil, tal vez imposible, responder a la pregunta "¿Existe un indicador técnico rentable?" teniendo en cuenta las condiciones siempre cambiantes del mercado. Una pregunta más realista, aunque todavía compleja, es "¿Cuál es el mejor indicador técnico en determinadas condiciones de mercado?".

4. ¿Son mejores los indicadores populares que los menos populares?

¿Es la popularidad de un indicador técnico un buen indicio de su utilidad? Una respuesta lógica podría ser que sí, pero podemos ver que no siempre es así, y que la popularidad puede estar determinada por muchos factores. La popularidad de cualquier herramienta puede estar determinada por factores externos como el marketing, la popularidad de los autores, y por el comportamiento de los consumidores/usuarios, etc. Un punto interesante es el aspecto visual de los indicadores técnicos, ya que los indicadores técnicos son totalmente digitales y se basan en su aspecto visual para atraer a los usuarios. Se ha estudiado la psicología del color para ver cómo puede reaccionar el comportamiento del consumidor ante determinados colores, y se ha demostrado que los colores desempeñan un papel importante a la hora de juzgar a las personas con respecto a determinados productos.

Los productos más coloridos pueden ser vistos como más complejos, mientras que la complejidad visual puede inducir al usuario a pensar que se mostrará una mayor cantidad de información, aumentando así sus posibilidades de operar mejor. Teniendo en cuenta que los indicadores técnicos también pueden ser "productos", puede ser más conveniente para cualquier autor/vendedor centrarse en indicadores técnicamente sencillos con características visualmente más atractivas en lugar de centrarse en los rendimientos para aumentar su popularidad. Aunque la publicidad también es una opción exitosa, los indicadores destacados por editores/revistas conocidos no necesariamente poseerán rendimientos positivos, pero seguirán teniendo un impacto en la comunidad de operadores.

5. Información redundante

El objetivo de todo buen indicador técnico es ofrecer al usuario la mayor cantidad de información útil, fácil de leer/acceder y no redundante, al tiempo que se minimiza la interacción con la configuración del indicador. En teoría, ambas cosas deberían estar correlacionadas, ya que una mayor información requiere una mayor interacción (mediante el uso de botones/menús desplegables, etc.). El problema de la redundancia es importante, ya que afecta a todos los objetivos descritos anteriormente de un buen indicador. Tomemos como ejemplo el oscilador de momento: Este oscilador tiene muchas propiedades interesantes, puede determinar la tendencia actual, mostrar divergencias, pero también puede determinar el signo de los cambios en una media móvil simple del mismo periodo.

En base a esto, un indicador que muestre el signo de los cambios de una media móvil simple será menos atractivo que un oscilador de momento, que devuelve más información y es más rápido de calcular. Hay muchos indicadores existentes con el potencial de ser redundantes. Las cintas son un buen ejemplo de indicadores que a menudo devuelven un exceso de información redundante. Las cintas consisten en múltiples gráficos de medias móviles utilizando diferentes períodos. Dependiendo de cómo se elija el tipo de medias móviles y sus períodos, la información devuelta por la cinta puede ser redundante y difícil de analizar.

6. Repintado y no causalidad

Anteriormente mencionamos que el aspecto visual de un indicador puede ser un factor determinante para su popularidad, mientras que los indicadores atractivos suelen recibir un interés significativo por parte de los usuarios, siguen siendo los indicadores que parecen generar excelentes puntos de entrada los que generan el mayor interés por parte de los operadores.

A lo largo de los años, un conjunto particular de indicadores técnicos ha sido conocido por mostrar resultados extremadamente atractivos, esos son los indicadores "repintados". Los indicadores repintados se refieren a indicadores cuyos valores pasados están sujetos a cambios en el tiempo, el repintado puede ser causado cuando un indicador está usando datos de precios futuros como entrada o cuando los datos históricos se eliminan lo que hace que el indicador recalcule y por lo tanto potencialmente cambie.

Los indicadores de repintado sólo son útiles para aplicaciones que no son de tiempo real, la mayoría de ellos sólo siguen el precio o podrían mostrar una señal después de una cierta cantidad de tiempo en una ubicación pasada, como tal, los indicadores de repintado rara vez son útiles cuando se trata de determinar los puntos de entrada y por lo general están sujetos a un retraso en el tiempo de decisión. Esto los hace tan útiles como cualquier otro indicador con retardo (este es el caso de muchos indicadores de soportes y resistencias horizontales que se basan en pivotes).

7. Conclusiones

Puede ser difícil respaldar la rentabilidad de las estrategias automatizadas basadas en indicadores técnicos. Las estrategias de seguimiento de tendencias se beneficiarán de las tendencias limpias, mientras que las estrategias contrarias tendrán mejores resultados cuando el precio sea estacionario, teniendo en cuenta que el precio tiende a cambiar entre estas dos condiciones, es fácil ver dónde los indicadores podrían encontrar problemas para ser rentables con consistencia.

Por lo tanto, el valor de un indicador técnico difícilmente se encontrará en su capacidad de hacerle ganar dinero por sí mismo. La complejidad de las variaciones de los precios del mercado hace que esto sea demasiado difícil y un indicador técnico no es lo suficientemente inteligente ni adaptable para superar tales condiciones extremas, sin embargo, este no es generalmente el caso de un operador experimentado que podría utilizar el indicador como una herramienta de apoyo para la toma de decisiones.

Teniendo en cuenta el papel de un operador, podemos concluir que la utilidad de un indicador viene determinada por la cantidad de información útil y no redundante que produce, y no necesariamente por su capacidad de proporcionar puntos de entrada tempranos y precisos, lo cual es más difícil de conseguir.

Lograr un indicador capaz de ofrecer esta cantidad de información seguiría siendo un reto, teniendo en cuenta la cantidad de metodologías utilizadas por los comerciantes, este indicador "universal" requeriría cierta interacción del usuario, por lo que facilitar su uso es lo que jugará un papel en la utilidad general del indicador.

8. Código utilizado

//@version=4

study("Ribbon",overlay=true)

ma1 = ema(close,20)

ma2 = ema(close,40)

ma3 = ema(close,60)

ma4 = ema(close,80)

ma5 = ema(close,100)

ma6 = ema(close,120)

ma7 = ema(close,140)

ma8 = ema(close,160)

a = plot(ma1,transp=100)

b = plot(ma2,transp=100)

c = plot(ma3,transp=100)

d = plot(ma4,transp=100)

e = plot(ma5,transp=100)

f = plot(ma6,transp=100)

g = plot(ma7,transp=100)

h = plot(ma8,transp=100)

F(x)=>x>ma8?#0cb51a:#ff1100

fill(a,b,F(ma1),transp=80)

fill(b,c,F(ma2),transp=70)

fill(c,d,F(ma3),transp=60)

fill(d,e,F(ma4),transp=50)

fill(e,f,F(ma5),transp=40)

fill(f,g,F(ma6),transp=30)

fill(g,h,F(ma7),transp=20)

9. Referencias

(1) Kaufman, P.J., 1995. Smarter Trading. McGraw-Hill, Nueva York.

(2) Ehlers , John. "FRAMA-Fractal Adaptive Moving Average". Technical Analysis of Stocks & Commodities (2005).

(3) Ellis, Craig A., y Simon A. Parbery. "¿Es mejor ser más inteligente? A comparison of adaptive, and simple moving average trading strategies". Research in International Business and Finance 19.3 (2005): 399-411.

Trading Basics Part 1:How Candlesticks Work!

¡Hola!

Se cree que los candelabros japoneses fueron inventados por los comerciantes de arroz japoneses.

Y luego se dirigieron a Occidente, donde se utilizaron para acciones, divisas y comercio de materias primas.

Leer velas es bastante fácil: el cuerpo representa un área que indica la distancia del precio entre la apertura y el cierre de la vela, mientras que los extremos de la mecha indican la magnitud total del movimiento entre la apertura y el cierre. Por lo tanto, al elegir el período de tiempo para su gráfico, está decidiendo cuánto tiempo estará contenido entre la apertura y el cierre de cada vela.

Si la apertura está por debajo del cierre, la vela es alcista, y si la apertura está por encima del cierre, la vela es bajista, lo que generalmente está representado por diferentes colores de los cuerpos y mechas en el gráfico, generalmente verde y rojo.

Algunos de ustedes me preguntarán, ¿por qué estoy explicando cosas que parecen ser obvias y evidentes por sí mismas? Sin embargo, mi experiencia de Coaching pinta una imagen diferente, con los candelabros siendo infravalorados e incomprendidos por muchos, a pesar de que son el elemento básico del análisis técnico.

En mi estrategia comercial, que se basa en un análisis técnico descendente de múltiples períodos de tiempo,

Examinamos múltiples períodos de tiempo, de 1 semana a 1 hora, yendo de los períodos de tiempo más altos a los más bajos. Buscando niveles fuertes semanales y diarios y patrones y confirmaciones en gráficos de 4 horas y 1 hora. Lo que significa que estamos abriendo una vela de 1 semana / 1 día como una muñeca rusa, encontrando varias velas dentro de la otra. ¡Entramos en la operación solo si obtenemos el mismo sesgo en todos los marcos de tiempo que fueron de nuestro interés!

Si consideraste mi publicación útil e interesante, por favor, dale me gusta y suscríbete.

¡Gracias!

Momentum TSLAEl momento o “momentum” (IMPORTANTE)

Es un indicador técnico que mide la aceleración y desaceleración en los cambios de los precios entre dos instantes en el tiempo, es decir, la diferencia entre el cierre de hoy y el cierre de hace “x” sesiones (generalmente 10 0 12 sesiones). Si los precios varían en la misma cantidad todos los días entonces el momento es cero, pero si los precios suben o bajan cada día más, entonces el Momento se acelera, al alza o a la baja, respectivamente. El momento se representa en un grafico y se mueve en torno a la línea central de valor “cien o cero”. De esta forma el momento no indica de lo siguiente:

• Momento sube por encima de la línea central (Momento positivo): Indica que los precios o la tendencia al alza se esta acelerando. Cuando el momento se aplana o se da la vuelta hacia la línea central indica que la tendencia al alza se esta desacelerando (aunque los precios sigan subiendo) y por tanto, puede anticipar un cambio de tendencia a la baja, en principio, a corto plazo.

• Momento desciende por debajo de línea central (Momento negativo): Indica que la tendencia a la baja se esta acelerando. Cuando la línea de momento se aplana o se da la vuelta indica que el descenso en los precios se esta desacelerando por tanto puede indicar un cambio de tendencia al alza, al menos en el corto plazo.

Por tanto, las señales de venta y compra se ejecutan de la siguiente manera:

• SEÑAL DE COMPRA: Cuando el momento cruza al alza la línea central y la cotización esta ascendiendo. Esto es un síntoma alcista.

• SEÑAL DE VENTA: Cuando el momento cruza a la baja la línea de central y la cotización esta descendiendo. Esto es un síntoma bajista.

Como consecuencia de las numerosas señales que proporciona, este indicador resulta ser una buena forma de operar con el atendiendo al estudio de las señales de compra y de venta que se generan en los valores extremos del indicador.