SPAIN35 análisis de mercado con enfoque tendencial🇪🇸 SPAIN35 (IBEX 35) - PLAN ALCISTA CONFIRMADO 📈 | Guía Profesional Day/Swing Trade

💎 CONFIGURACIÓN TÉCNICA DEL THIEF OG

📊 Activo: SPAIN35 Index CFD (IBEX 35)

🎯 Tipo de Operación: Compra (Bullish/Alcista)

⏰ Marco Temporal: Day Trading & Swing Trading

✅ CONFIRMACIÓN DE ENTRADA - HULL MOVING AVERAGE PULLBACK

La señal alcista ha sido CONFIRMADA mediante el retroceso del Hull Moving Average, mostrando una estructura sólida para movimientos al alza. El índice español está mostrando fortaleza estructural después del pullback técnico.

🚀 ZONAS DE ENTRADA ESTRATÉGICAS (Método Thief Limit Layers)

🎯 Estrategia de Entrada por Capas:

Capa 1: 17,600 EUR 💰

Capa 2: 17,700 EUR 💰💰

Capa 3: 17,800 EUR 💰💰💰

NOTA IMPORTANTE: Puedes entrar a CUALQUIER NIVEL DE PRECIO, pero la estrategia Thief OG utiliza entradas límite escalonadas para maximizar el promedio de precio y gestión de riesgo óptima.

🎯 OBJETIVO DE BENEFICIOS (TAKE PROFIT)

🏁 TP Principal: 18,200 EUR

⚠️ Zona de Resistencia Crítica:

La policía (resistencia fuerte) actúa como barrera en esta zona

Condiciones de sobrecompra detectadas

Zona de trampa alcista posible

Correlación confirmada con mercados europeos

💡 ESCAPE CON BENEFICIOS: Toma tus ganancias sabiamente en el objetivo establecido.

🛡️ GESTIÓN DE RIESGO - STOP LOSS

❌ SL Thief OG: 17,450 EUR

⚠️ AVISO LEGAL - Damas y Caballeros (Thief OG's):

No es una recomendación obligatoria establecer SOLO mi TP o SL. Es TU DECISIÓN y TU RIESGO. Si haces dinero, toma el dinero. Opera bajo tu propia responsabilidad y gestión de capital.

📊 PARES RELACIONADOS PARA VIGILAR

💵 Índices Europeos Correlacionados:

GER40 (DAX) - Índice alemán líder

FRA40 (CAC 40) - Índice francés

EUR50 (EURO STOXX 50) - Índice pan-europeo

UK100 (FTSE 100) - Índice británico

💱 Correlación Forex:

EUR/USD - Par de divisas principal (actualmente ~1.17-1.19)

EUR/GBP - Correlación intra-europea

DXY (Índice Dólar) - Correlación inversa

🔍 Análisis de Correlación:

El SPAIN35 muestra correlación positiva fuerte con índices europeos y correlación inversa con la fortaleza del dólar estadounidense. El EUR/USD trading en zona de 1.17-1.19 favorece activos europeos denominados en EUR.

📰 FACTORES FUNDAMENTALES Y ECONÓMICOS

🇪🇸 Economía Española - Estado Actual:

✨ Datos Macroeconómicos Positivos:

España cerró 2025 con crecimiento económico del 2.9%, el doble del ritmo de la eurozona

Proyección de crecimiento 2026: 2.2%

Se espera que el empleo aumente un 2.3% en 2026, con tasa de desempleo proyectada en 10%

El sector servicios español terminó 2025 en su nivel más fuerte del año (PMI 57.1)

💪 Catalizadores de Fortaleza:

Implementación continua de fondos Next Generation EU (NGEU)

Demanda doméstica robusta impulsando consumo e inversión privada

Migración impulsó aproximadamente el 80% de la expansión económica española en los últimos seis años

Sectores clave: Banca, construcción, energía, telecomunicaciones

📈 Próximos Eventos Económicos a Considerar:

Datos de inflación eurozona

Decisiones de política monetaria del BCE

Datos de empleo español

Implementación de salario mínimo elevado (~€1,221/mes en 2026)

🌍 Contexto Europeo:

EUR fortaleciéndose - acuerdo comercial UE-India impulsa sentimiento

Expectativas de tasas de interés BCE estables en 2.0%

Volatilidad del USD beneficia activos denominados en EUR

💎 ANÁLISIS TÉCNICO PROFESIONAL

📊 Estructura de Mercado:

Tendencia primaria: ALCISTA 📈

Retroceso de Hull MA confirmado ✅

Soporte estructural mantenido en zona 17,450-17,600

Resistencia clave en 18,200 (objetivo TP)

Índice subió 2.98% en el último mes, +45.70% año tras año

🔥 Setup Técnico:

Patrón de acumulación completado

Momentum alcista intacto

Volumen confirmando movimiento

RSI en zona neutral-alcista

🎭 THIEF TRADER STYLE - MOTIVACIÓN OG

🏴☠️ "El mercado recompensa a los pacientes y disciplinados, no a los codiciosos."

💎 Filosofía Thief OG:

Entrada escalonada = Riesgo controlado

Gestión de capital > Predicción perfecta

Los beneficios se toman, no se sueñan

La disciplina vence a la emoción

🔥 MENSAJE MOTIVACIONAL:

"En el trading, como en la vida, los ladrones inteligentes no roban - toman lo que el mercado ofrece con estrategia y paciencia. Que tus ganancias sean grandes y tus pérdidas pequeñas. ¡Opera con cabeza, no con corazón!"

⚠️ DISCLAIMER FINAL

📢 IMPORTANTE: Esta idea de trading es solo para fines educativos y de análisis técnico. No constituye asesoramiento financiero. Los CFDs son instrumentos complejos y conllevan alto riesgo de perder dinero rápidamente debido al apalancamiento. Opera solo con capital que puedas permitirte perder.

✅ Siempre:

Usa gestión de riesgo adecuada

No arriesgues más del 1-2% por operación

Ajusta el tamaño de posición a tu capital

Mantén disciplina emocional

📱 INTERACCIÓN

¿Te gustó este análisis? 👍 DALE LIKE | 💬 COMENTA | 🔄 COMPARTE

🔔 SÍGUEME para más setups profesionales del Thief OG Trading System!

🎯 #SPAIN35 #IBEX35 #TradingEspañol #DayTrading #SwingTrading #ThiefOG #TradingView #CFDTrading #AnálisisTécnico #MercadoEuropeo

💰 Trade Smart, Trade Thief Style! 🏴☠️

Ideas de la comunidad

El Nasdaq gana tracción alcista antes del dato de tasasDurante esta semana, el precio ha confirmado la relevancia del gap de apertura semanal actual, ubicado entre 25.680 y 25.580, así como del gap de apertura de la semana pasada, comprendido entre 25.680 y 25.470. Ambos gaps se solapan, formando una zona técnica de alta importancia. Una vez que el precio logró cerrar por encima de este rango, el momentum alcista se activó y dio lugar a los movimientos al alza observados durante la sesión americana del lunes y lo que va del martes, marcando dos jornadas con direccionalidad clara.

Sin embargo, considerando que el miércoles se publicará el dato de tasas de interés, es prudente mantener cautela. Desde el punto de vista estructural, existen niveles a los que el precio podría retroceder antes de intentar una continuación alcista. Estos niveles son el mínimo de hoy en 25.830, el borde superior del gap de apertura semanal en 25.680 y el borde inferior del mismo en 25.460.

No se pueden descartar movimientos inesperados durante la publicación del dato de tasas. Aun así, hasta ahora el escenario previsto se ha desarrollado de forma ordenada, con un impulso alcista válido tras la superación del gap. Quedará por ver si el mercado logra avanzar hacia el escenario más optimista, que sería una extensión del movimiento hasta los máximos históricos en la zona de 26.400. Todo esto ocurre en un contexto de debilidad del DXY, que ha favorecido un entorno de Risk On durante los últimos días.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

Stride: Caída del 60 %… ¿Momento interesante para posicionarse?🏫 ¿Qué es Stride?

Stride, Inc. es una empresa pública estadounidense enfocada en educación en línea y soluciones de aprendizaje, con sede en Reston, Virginia. Cotiza en la Bolsa de Nueva York bajo el símbolo NYSE: LRN y forma parte de los índices Russell 2000 y S&P 600.

💻 ¿Qué hace Stride?

Stride opera como una organización de gestión educativa (Education Management Organization), ofreciendo programas de educación virtual y blended (mixta) como alternativa a la educación presencial tradicional para estudiantes desde kindergarten hasta 12.º grado (K–12).

Además, proporciona servicios de formación profesional y desarrollo de habilidades mediante marcas como Galvanize, Tech Elevator y MedCerts, orientadas a jóvenes y adultos en formación técnica y preparación para carreras laborales.

📚 Productos

Stride, Inc. ofrece una amplia gama de productos y servicios educativos digitales, incluyendo programas completos de educación K–12 en línea con currículos personalizados, escuelas virtuales públicas y privadas, tutoría online y la plataforma K12 Learning Hub para apoyo académico.

Asimismo, brinda soluciones de aprendizaje mixto y suplementario para distritos escolares, y capacitación para adultos a través de marcas como Tallo (plataforma de conexión entre estudiantes, universidades y empleadores), MedCerts (formación y certificaciones en salud e IT), Tech Elevator (bootcamps de programación y tecnología) y Galvanize (capacitación en datos y habilidades técnicas), apoyando tanto a individuos como a empresas en la adquisición de competencias laborales.

🔍 Análisis fundamental

Desde el punto de vista fundamental, Stride cuenta con métricas y ratios sólidos en crecimiento, rentabilidad, valuación, liquidez y solvencia.

Debido a diversos desafíos operativos y sectoriales, la acción llegó a caer más de un 60 % desde sus máximos históricos, lo que la llevó a posicionarse en zonas clave de compra según el promedio de sus valuaciones históricas.

Actualmente, se encuentra por debajo del promedio de la última década de su Price to Earnings (P/E), situado en 13.96, con un valor de referencia de 83.06 dólares. A su vez, cotiza cerca del promedio de la última década de su Price to Free Cash Flow, ubicado en 6.69, con un precio de 65.96 dólares. Por último, llegó a situarse cerca de su Price to Sales, de 1.05, con un valor aproximado de 52.50 dólares.

📈 Análisis técnico

Desde el análisis técnico, las zonas identificadas en lo fundamental coinciden con áreas estructuralmente relevantes y con altos volúmenes de negociación. Además, el precio se mantiene por debajo de la media móvil de 200 períodos y llegó a ubicarse en niveles de RSI entre 20 y 30, lo que confirmó el inicio de una fase de ponderación en dichas zonas.

AUDUSD SL-$0.59391 TP-$0.69127Análisis Técnico:

Falso mínimo en gráfico mensual con gran aumento de volumen podría indicar fuerte presencia institucional. También un cruce de MACD en gráfico mensual puede indicar un punto de inflexión alineado con la primera lectura. El precio está reaccionando en un soporte fuerte, como es el 0,236 de Fibonacci.

BTC Vela 4 horas supera 88500. (Confirma Rebote )AMIGOS

Btc logra un cierre de 4 horas por arriba de 88,500

En mi humilde opinión debería de lograr superar resistencia y hacer rebote de esta zona

en las siguientes horas!

Agrego dos armónicos que están en proceso donde se podría intentar buscar operaciones

a la baja en las dos resistencias

usar stop conservador 87,200

espero que sea de apoyo

atte

Efrain

Bit Brokers

¿Hasta dónde puede seguir cayendo el USD?Esta subida del euro no parece venir por fortaleza real de la eurozona. Los datos en Europa siguen flojos y no hay grandes catalizadores.

Lo que sí se nota es la debilidad del dólar, en gran parte por la incertidumbre política en EE. UU. y el ruido constante alrededor de Trump.

La pregunta clave ahora es:

👉 ¿hasta dónde puede seguir cayendo el USD antes de que el mercado se canse?

Además, el precio está llegando a zonas técnicas importantes, donde seguir subiendo sin pausa no suele ser tan fácil.

Más que perseguir el movimiento, toca ver quién se queda sin gasolina primero.

FASE D/E ACUMULACION Luego de que sucediera un cambio de estructura en el precio durante, a mi entender, un proceso de acumulación cumpliendo con las características de las primeras 3 fases (A, B y C). Noto definido el comienzo de cambio de tendencia, próximamente a notar un rally alcista el cual me gustaría estar dentro.

Cruce dorado y Posible divergencia alcistaActualización del token AXS en gráfico de un día. El activo presenta un posible cruce dorado de las MME de 20 y 200, y una posible formación de una divergencia alcista si el retroceso se profundiza.

⚠️Analice la información suministrada con sus conocimientos y experiencia en el #Trading antes de invertir y recuerde que este mercado es muy volátil y puede ocasionar grandes ganancias como pérdidas, si decide operar la señal todas las consecuencias que deriven de ella será totalmente su responsabilidad. En el caso que decida hacer apalancamiento recuerde colocar el Stop Loss según su criterio de inversión.

USDJPY 4H - La Reciente Caida ¿Ola de Ventas o Corrección? LA RECIENTE CORRECCIÓN PREOCUPA A LOS INVERSORES EASYMARKETS:USDJPY

A pesar de que los inversores de corto plazo aún mantienen operaciones activas sobre el USDJPY, la confianza por parte de los participantes mayoristas parece haberse debilitado de forma evidente. Este comportamiento refleja la cautela del mercado ante la próxima decisión de tipos de interés en Estados Unidos (28 de enero), para la cual existe una probabilidad superior al 90% de que se anuncie un recorte de 25 puntos base.

La anticipación de este evento ha generado un ajuste progresivo de posiciones, especialmente en pares vinculados al dólar, donde el yen ha comenzado a ganar terreno como divisa defensiva frente a la incertidumbre monetaria.

Noticia importante del día: 📊 Bancos centrales se reúnen por primera vez en 2026: ¿qué esperar de la Fed y América Latina?

Los bancos centrales de distintas regiones iniciaron su calendario de reuniones de 2026, con la atención puesta en la Reserva Federal. Los analistas buscan señales sobre el rumbo de las tasas, la gestión del balance y la coordinación de políticas monetarias, mientras economías emergentes, incluida América Latina, ajustan sus propias estrategias de crecimiento y tasas.

🌎EL NUEVO ESCENARIO PARA 2026 SOBRE EL USDJPY EASYMARKETS:USDJPY

El inicio del año ha sido claramente favorable para varias divisas frente al dólar estadounidense, que se mantiene bajo presión por una combinación de factores: el entorno macroeconómico, tensiones comerciales, acontecimientos recientes en Venezuela, fricciones diplomáticas con aliados como México y declaraciones polémicas relacionadas con Groenlandia.

Estos elementos han colocado al USD en una dinámica bajista sostenida, escenario que podría extenderse al menos hasta después de la decisión de tipos, dado que el mercado ha ido descontando esta información de forma gradual.

Desde el punto de vista técnico, el precio registró un desliz agresivo desde el máximo de reacción, acompañado por un aumento notable de la volatilidad. Esto dio lugar a un cruce bajista en el MACD y a una lectura de sobreventa significativa.

El escenario más prudente a evaluar en el corto plazo sería una fase de lateralización dentro de la zona de acumulación, que permita determinar si el mercado logra absorber la presión vendedora y, eventualmente, intenta una recuperación apoyada en el resultado de la decisión de tipos.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

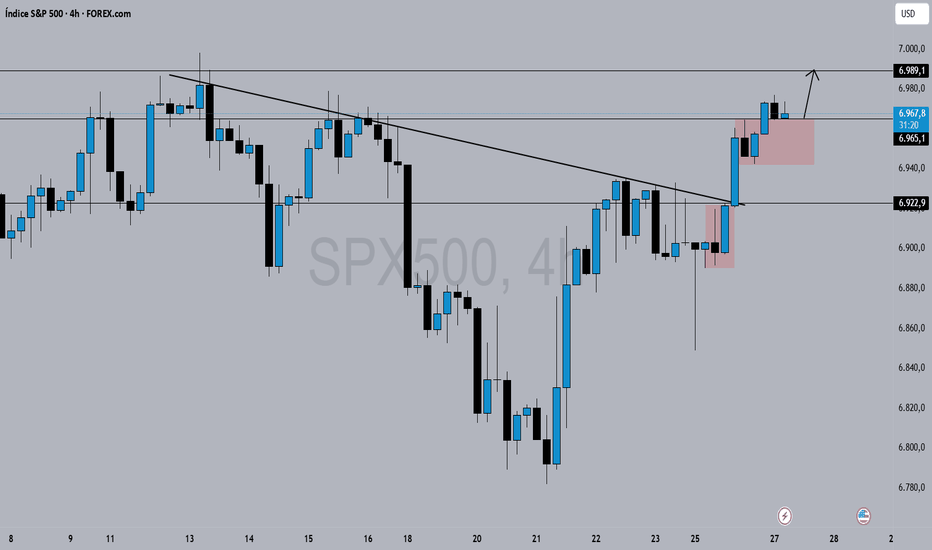

Plan de trading: La batalla por los 7.000 puntos .Plan de trading

1. Análisis fundamental y noticias: Claves del mercado

Tecnología al mando

El capital regresa a las grandes tecnológicas tras un inicio de año volátil. El S&P 500 lucha por consolidarse por encima de los 7.000 puntos, apoyado en los nuevos avances en chips de inteligencia artificial.

Divisas y liquidez

La intervención del Banco de Japón para frenar la caída del yen ha debilitado al dólar. Esta mayor liquidez global está impulsando los activos de riesgo y a los mercados emergentes, especialmente México, Brasil y Argentina.

Materias primas y cripto

Metales preciosos

Tras meses de subidas, el oro y la plata entran en una fase de consolidación. Se trata de una pausa técnica necesaria antes de buscar nuevos máximos (objetivo oro: 3.000 $), favorecida por la fragilidad del sistema financiero.

Guerra bancaria vs. cripto

Fuerte tensión regulatoria en EE. UU. La banca tradicional teme una fuga de depósitos hacia la tokenización, lo que genera volatilidad en Bitcoin mientras se define el nuevo marco legal.

Geopolítica y energía

Aranceles

Nuevas tensiones comerciales tras la subida de aranceles de EE. UU. a Corea del Sur.

Hito energético

En Europa, las ventas de coches eléctricos ya superan a las de gasolina, marcando un punto de inflexión en la industria automotriz.

2. Calendario económico

16:00 (USD) – Confianza del consumidor de The Conference Board (enero)

20:00 (USD) – Declaraciones de Donald Trump, presidente de EE. UU.

3. Análisis cuantitativo del S&P 500

Resistencias (objetivos al alza)

7.000 – 7.040 puntos: Resistencia principal. Techo psicológico y zona de alta fricción donde el mercado ha tenido dificultades para consolidarse.

6.975 – 6.985 puntos: Resistencia inmediata de corto plazo, marcada por los máximos recientes de enero. Su ruptura habilita el testeo de los 7.000.

Soportes (niveles de defensa)

6.900 – 6.920 puntos: Soporte inmediato y zona de control comprador. Mientras se mantenga, la estructura alcista de corto plazo permanece intacta.

6.820 – 6.860 puntos: Área crítica. La pérdida de este nivel (especialmente 6.823) confirmaría una corrección técnica más profunda y un deterioro del sentimiento.

4. Sentimiento del mercado

Entorno de confianza, con el VIX en 16,5 puntos. Volatilidad contenida y riesgo de complacencia.

5. Análisis técnico del S&P 500

El S&P 500 ha subido con fuerza a finales de la semana pasada y durante la sesión anterior. Movimiento sólido en apariencia, pero típico de mercados bajistas de medio plazo, donde las compras en caídas generan rebotes técnicos.

La gamma de los dealers contribuye a sostener el movimiento en el corto plazo.

Por ahora, mantengo un sesgo neutral–bajista en el medio plazo, encuadrado dentro de un rango entre 7.000 y 6.850 puntos.

El sesgo cambiaría únicamente si el mercado:

Rompe con claridad los 7.000,

Consolida por encima o genera un pullback controlado,

Y el order flow comprador acompaña.

Cómo Operar los Resultados de Tesla sin Dudar de las CifrasEl presente artículo no es relevante para el público residente en España.

Tesla se dirige a sus resultados del cuarto trimestre (Q4) este miércoles con las expectativas ya ajustadas a la baja y el precio situado en su línea de tendencia a largo plazo. Con la volatilidad casi garantizada y la convicción escaseando, es probable que la reacción importe mucho más que las cifras principales.

Una Tendencia Fuerte, pero el Impulso se Desvanece

La estructura de precios general de Tesla parece alcista, con una clara tendencia ascendente de seis meses definida por la línea de tendencia alcista desde los mínimos de abril de 2025. Esa tendencia sigue intacta y continúa enmarcando el panorama general.

Sin embargo, la acción reciente del precio se ha debilitado. La ruptura del periodo festivo por encima de los picos gemelos de octubre-noviembre no logró mantenerse, y el nuevo año ha comenzado con una deriva de vuelta por debajo de la media móvil de 50 días. En lugar de rebotar limpiamente, el precio ha retrocedido hacia el soporte de la tendencia, donde el interés de compra ha sido, hasta ahora, tentativo.

Esto ha llevado a una compresión en lugar de una resolución. Un rango a corto plazo ha comenzado a formarse justo por encima de la línea de tendencia, lo que indica indecisión a medida que se acercan los resultados y establece los parámetros a corto plazo para cualquier movimiento posterior a las cifras.

Deje que el Precio, no las Predicciones, Guíe la Operación

Los resultados trimestrales convierten a Tesla en un evento de volatilidad más que en una acción de seguimiento de tendencia. El movimiento inicial suele estar impulsado por titulares y algoritmos, lo que hace que las reacciones tempranas sean poco fiables y difíciles de operar.

Lo que importa es el seguimiento (follow-through). Si los resultados son absorbidos y el precio se mantiene por encima del rango en desarrollo, la tendencia alcista general permanece intacta. De lo contrario, una ruptura a la baja sugeriría que la debilidad reciente está ganando tracción.

Con los márgenes a corto plazo bajo presión pero las narrativas a largo plazo aún vigentes, la paciencia es la ventaja competitiva. Los resultados no crean tendencias; revelan si el mercado todavía cree en ellas.

Gráfico de Velas Diario de TSLA

El rendimiento pasado no es un indicador fiable de resultados futuros.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no constituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 81.7% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

Eurusd, acercándose a la zona de ventas el precio alcanza a mitigar un imbalance en temporalidad alta y a partir de ahí estamos trabajando el cambio de tendencia en temporalidad baja para confirmar, estamos confluyendo con ondas de Elliot y va a entrar en la corrección 4ta para luego dar el último impulso alcista, tomar parciales y gestión de riesgo es muy importante

¡El oro supera los 5.000 $! ¿Cómo interpretar este momento histó¡El oro supera los 5.000 $! ¿Cómo interpretar este momento histórico?

Estimados inversores en oro, ¡ha llegado el momento emocionante! Esta mañana, el precio del oro al contado superó la marca de los 5.000 $/onza por primera vez en la historia. 🚀 Han pasado poco más de 100 días desde que alcanzó los 4.000 $ el pasado octubre. Un aumento tan rápido es asombroso, incluso para un inversor como yo, que ha experimentado múltiples mercados alcistas: ¡el poder explosivo del oro es realmente asombroso!

🔍 Análisis de los impulsores del mercado

El reciente aumento del precio del oro se debe a varios factores clave:

Continuas compras de oro por parte de los bancos centrales mundiales: En medio de la tendencia a la desdolarización, los países están aumentando discretamente sus reservas de oro.

Tensiones geopolíticas: La demanda de activos refugio es el principal impulsor del alza del oro.

Incertidumbre económica: En medio de la confusión de la situación económica mundial, el oro sigue siendo el faro más brillante.

La semana pasada, el precio del oro cerró con una fuerte vela alcista, lo que demuestra un fuerte impulso alcista. Las rápidas subidas de decenas de dólares fueron habituales durante la jornada, impulsadas no solo por el capital, sino también por una liberación colectiva del sentimiento del mercado. 😤

📈 Análisis Técnico a Fondo

Gráfico Diario:

El cruce dorado MACD continúa, con las barras rojas expandiéndose constantemente, lo que indica un fuerte impulso alcista.

Las Bandas de Bollinger se están ampliando al alza y el precio asciende constantemente a lo largo de la banda superior.

La tendencia general es clara: ¡los alcistas dominan el mercado!

Gráfico de 4 horas: Consolidación de alto nivel, con las Bandas de Bollinger ampliándose.

El fuerte impulso alcista se mantiene a corto plazo.

Nivel de resistencia clave: $5100 (alta probabilidad de ruptura 🔥)

Zona de soporte importante: $5000-$5010 (¡el salvavidas para los alcistas!)

💡 Recomendaciones de estrategia de trading

La idea principal es simple: ¡sigue la tendencia y compra en las caídas!

Con el precio del oro alcanzando nuevos máximos, no hay resistencia significativa por encima. Cada retroceso es una oportunidad. Mi sugerencia personal:

Considera comprar oro alrededor de $5010, con un stop-loss en $4990 y un objetivo alrededor de $5100.

Recuerda, en un mercado con una tendencia clara, no intentes adivinar el máximo; ¡deja correr tus ganancias! 💰

🤝 Hora de debate: El oro ha superado los $5000. ¿Crees que esto es solo el comienzo o un pico a corto plazo?

¡Comparte tu opinión en los comentarios! Dale "me gusta" y síguenos para mantenerte al día. ¡Aprovechemos juntos esta oportunidad histórica! 👇

NAS100 LLEGA A LA ZONA OBJETIVOBueno vemos que en la vela diaria de hoy el indice llego al precio objetivo, ahora toca ver la reacción que va a tener, podría subir mas y luego tener una caída o desde acá mismo podría caer. Una cuestión interesante es que hoy habla Trump y eso va a acelerar el movimiento, ahí podremos saber si estaba equivocado o en lo correcto.

El 20% de los errores que generan el 80% de las pérdidas📉 PRINCIPIO DE PARETO EN TRADING

El 20% de los errores que generan el 80% de las pérdidas

En trading, no perdemos por no saber, perdemos por repetir siempre los mismos errores.

Y acá es donde el principio de Pareto se vuelve brutalmente claro.

👉 Un pequeño grupo de errores explica la mayoría de las pérdidas.

❌ 1️⃣ Entrar sin confirmación

Este es uno de los errores más comunes.

Entrar “por miedo a perderse el movimiento”, sin respetar tu estrategia o plan de trading

Anticiparse a la estructura

Operar velas aisladas sin contexto

📌 Resultado:

Entradas débiles, stops rápidos "pedida de la operación" y frustración.

👉 El mercado siempre da confirmaciones. El problema es no querer esperarlas.

❌ 2️⃣ Mover el stop loss

Mover el stop no es gestión, es miedo disfrazado.

Se mueve para “darle un poco más de aire”

Se evita asumir la pérdida

Se rompe el plan original

📌 Resultado:

Pérdidas pequeñas que se convierten en pérdidas grandes.

👉 El stop está para proteger el capital, no para proteger el ego.

❌ 3️⃣ Sobreapalancarse

El apalancamiento mal usado es uno de los mayores destructores de cuentas.

apalancamientos sugeridos: X3/X5/X10. a mas apalancamiento mayor riezgo de liquidación de la posición.

Buscar recuperar rápido por Venganza, el circulo del enojo lleva a querer recuperar lo perdido lo mas rápido posible. "lo que hace operar con emociones" y no a conciencia.

Querer “hacerla en una sola operación”

Confundir agresividad con profesionalismo

📌 Resultado:

Volatilidad emocional, errores en cadena y cuentas quemadas.

👉 El problema no es el mercado, es el tamaño de la posición y su apalancamiento elevado

📊 Conclusión clave (Pareto puro).

📌 El 20% de los errores genera el 80% de las pérdidas.

📌 Corregir solo estos tres puntos puede cambiar completamente el resultado de una cuenta.

En trading no gana el que más acierta, sino el que menos se equivoca.

🔒 Contenido exclusivo con el objetivo de aportar a la comunidad una visión clara, práctica y honesta del mercado, alineada con los 4 Pilares de Profit:

estructura, liquidez, riesgo y disciplina.

El aumento del precio del oro ha comenzado a desacelerarse.

Análisis del Mercado

El oro al contado continuó su fuerte impulso alcista el 26 de enero, subiendo de forma constante durante la sesión asiática y alcanzando un nuevo máximo histórico de 5.110 dólares. El gráfico diario muestra ganancias consecutivas, lo que refleja una compra activa en el mercado y un fuerte sentimiento alcista. La estrategia de compra, compartida públicamente, entre 5.070 y 5.075 dólares alcanzó sus objetivos de 5.090 y 5.100 dólares, generando una ganancia mínima de aproximadamente 300 pips.

Factores Clave de Influencia

Tensiones Geopolíticas: La incertidumbre en el panorama global continúa impulsando la demanda de activos refugio.

Expectativas de Política Macroeconómica: Las declaraciones restrictivas de la política comercial estadounidense han aumentado la volatilidad del mercado.

Movimiento del Dólar Estadounidense: La debilidad del dólar estadounidense ha impulsado aún más el precio del oro.

Sentimiento Técnico: El fuerte repunte en la sesión asiática fue seguido por una consolidación durante la sesión europea, lo que indica un cambio gradual hacia un sentimiento de mercado más racional. Análisis Técnico

Tendencia: El gráfico diario se mantiene en máximos extremos, y se espera que el soporte fundamental mantenga una consolidación elevada.

Resistencia: $5,120 – $5,130

Soporte: $5,060 (corto plazo), $5,000 (soporte de gap y nivel psicológico)

Estrategia de Trading

Dirección: Sesgo alcista

Zona de Entrada: $5,065 – $5,060

Stop Loss: $5,050

Objetivos: $5,110 – $5,120, con potencial adicional hacia $5,150 si se rompe la resistencia.

Advertencia de Riesgo

Los precios del oro se encuentran actualmente en máximos históricos, con importantes ganancias acumuladas a corto plazo. Los operadores deben ser cautelosos ante posibles correcciones técnicas. Dada la imprevisibilidad de los desarrollos fundamentales, es esencial ajustar el tamaño de las posiciones y mantener un stop loss estricto.

Sugerencia de ejecución

Si los precios retroceden hasta la zona de 5.065-5.060 $ y se estabilizan, considere abrir posiciones largas en lotes. Establezca stop loss por debajo de 5.050 $, con objetivos iniciales entre 5.110-5.120 $. Si los precios superan este rango, considere mantener posiciones hacia 5.150 $.

Gracias a la comunidad de TradingView. Como analista de inversiones sénior, esto permite que más operadores e inversores vean mi análisis de estrategia de trading. Actualmente me centro en el trading de oro. Si le gusta mi análisis, por favor, deme un "me gusta" y compártalo con otros operadores que puedan necesitarlo. Nos esforzamos por lograr un trading preciso, investigando a fondo los gráficos, los factores macroeconómicos y el sentimiento del mercado para crear estrategias de trading de alta probabilidad. Aquí encontrará planes de trading estructurados, marcos de gestión de riesgos y análisis en tiempo real.

El BTC choco contra la resistencia y continua bajo presionLa 1era resistencia apuntada en el ultimo reporte ( ver informe adjunto ) que guardaba relacion directa con el 38.2% de recorte de todo el movimiento declinante previo resulto ser un murallón para la reacción señalada desde zona de soporte extremo y desde allí la principal cripto moneda entro en franca caída, lo cual incluyo penetrar la linea inferior de la cuña que se detalla en la grafica alcanzado el 1er soporte a considerar en esta instancia y que guarda relacion con los mínimos que se vieran entre finales de Diciembre y la pasada semana. Solo de ser esta linea finalmente penetrada, no antes, el foco se trasladaría al soporte extremo en esta instancia, expresado en términos base cierre semanal, el 38.2% de recorte entre el mínimo de Nov /22 y el máximo de Oct/25.

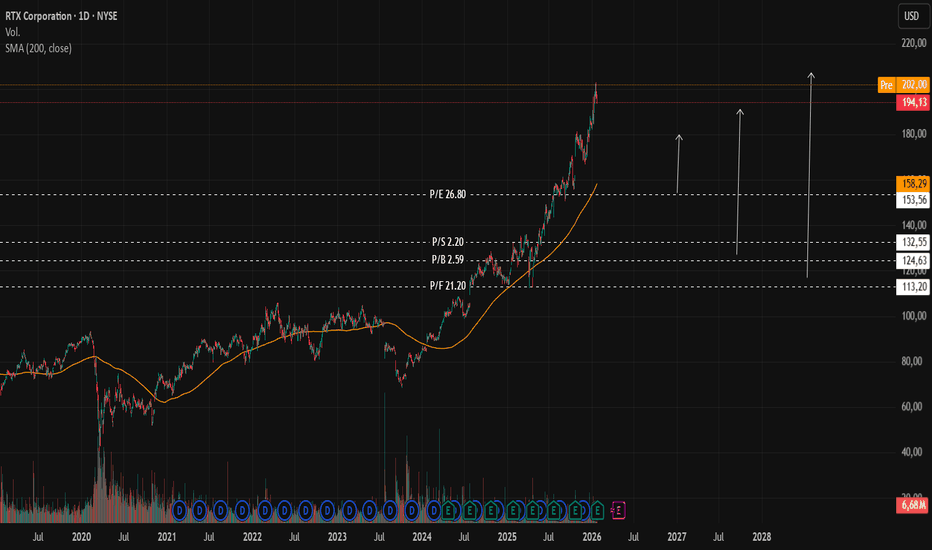

RTX: calidad indiscutible, pero… ¿en precio correcto?RTX Corporation ( NYSE:RTX ) es una de las mayores compañías aeroespaciales y de defensa del mundo, con sede en Arlington, Virginia (Estados Unidos). Opera a nivel global, proporcionando productos, sistemas y servicios tanto al sector civil, especialmente en aviación comercial, como al sector militar y gubernamental.

La empresa se formó en 2020 mediante la fusión entre Raytheon Company y United Technologies Corporation (UTC), dos referentes históricos del sector. En 2023, adoptó oficialmente el nombre RTX Corporation, consolidando casi un siglo de innovación tecnológica en motores aeronáuticos, defensa, aviónica y sistemas integrados.

⚙️ Modelo de negocio

El modelo de negocio de RTX se basa en el desarrollo, comercialización y mantenimiento de sistemas aeroespaciales y de defensa para gobiernos, aerolíneas y fabricantes, generando ingresos a través de ventas directas y contratos de servicios y mantenimiento a largo plazo.

A través de sus divisiones Collins Aerospace, Pratt & Whitney y Raytheon, combina una alta inversión en investigación y desarrollo, relaciones estratégicas y capacidades tecnológicas avanzadas. Además, aplica estrategias de cross-selling y upselling para incrementar el valor por cliente y fortalecer sus ingresos recurrentes.

🏷️ Productos

RTX fabrica una amplia gama de productos, incluyendo motores de aviones comerciales y militares, sistemas de defensa aérea, misiles guiados, radares, aviónica avanzada, soluciones de ciberseguridad y sistemas integrados para plataformas aeronáuticas y de combate.

🔍 Análisis fundamental

Desde el punto de vista fundamental, la empresa, si bien cotiza actualmente con múltiplos algo exigentes, mantiene métricas y ratios sólidos en crecimiento, rentabilidad, liquidez, solvencia y proyecciones.

Para este análisis, las zonas de valuación se establecen a partir de promedios históricos de entre 5 y 10 años.

Actualmente, la acción ha experimentado un fuerte impulso alcista, alejándose de zonas clave de compra. Se encuentra por encima del promedio de la última década de su Price to Earnings (P/E), situado en 26.80, con un precio de referencia de 153.56 dólares. También está alejada del promedio quincenal del Price to Sales, ubicado en 2.20, con un valor de 132.55 dólares. A su vez, supera el promedio de la última década del Price to Book, de 2.59, con un precio de 124.63 dólares. Finalmente, se mantiene muy por encima del promedio quincenal del Price to Free Cash Flow, situado en 21.20, con un valor de 113.20 dólares.

📌 Sin lugar a dudas, desde el punto de vista fundamental, RTX cotiza actualmente en niveles claramente estirados.

📉 Análisis técnico

Desde el análisis técnico, se observa que las zonas identificadas en lo fundamental coinciden con puntos estructurales relevantes, reforzando su importancia. Asimismo, el precio se encuentra bastante alejado de la media móvil de 200 períodos y presenta un Índice de Fuerza Relativa (RSI) en niveles elevados.

En este contexto, resulta prudente esperar una corrección hacia las zonas marcadas antes de considerar una entrada. Una vez alcanzados estos niveles, sería conveniente buscar catalizadores técnicos, como un RSI entre 20 y 30 o un cambio claro en la estructura del precio, que confirme un posible punto de posicionamiento.