NASDAQ 100 CFD

Nasdaq no logra volver a niveles máximosDurante las últimas seis jornadas de negociación, el índice Nasdaq ha comenzado a marcar una corrección vendedora relevante de más del 2.6% en el corto plazo, lo que ha reforzado un sesgo bajista que se mantiene vigente en estos momentos. Por ahora, la presión vendedora ha logrado sostenerse debido a que el mercado muestra preocupación por el desempeño de varias compañías vinculadas a la inteligencia artificial, que han mantenido una valorización significativa sin haber reportado beneficios que respalden plenamente sus niveles de cotización. Esta situación ha empezado a generar señales de alerta y una reducción de la confianza en el corto plazo, que, de prolongarse, podría convertirse en un factor determinante para una presión vendedora más consistente en las oscilaciones del Nasdaq durante las próximas sesiones.

Tendencia alcista logra mantenerse

A pesar de las correcciones recientes, las oscilaciones del índice Nasdaq han logrado mantener una constante linea de tendencia alcista desde aproximadamente el 14 de abril del presente año, y hasta ahora no se ha observado un movimiento de venta lo suficientemente fuerte como para provocar una ruptura significativa de esta tendencia en el corto plazo. Sin embargo, si la presión vendedora actual logra mantenerse constante, podría aumentar el riesgo de debilitamiento en la línea de tendencia compradora, la cual ha comenzado a entrar en una fase de consolidación o descanso durante las últimas jornadas.

RSI

La línea del indicador RSI se mantiene oscilando muy cerca del nivel 50, lo que sugiere un equilibrio técnico entre la fuerza compradora y la fuerza vendedora en el promedio de impulsos de las últimas 14 sesiones de negociación. A medida que este comportamiento se mantenga, es posible que el mercado entre en una fase de indecisión más marcada en el corto plazo, reflejando la ausencia de un sesgo direccional claro en los movimientos del precio.

MACD

El indicador MACD, por su parte, ha comenzado a mostrar un comportamiento neutral debido a que su histograma se acerca cada vez más a la línea de 0, lo que indica indecisión en la fuerza de las medias móviles de corto plazo. Este comportamiento podría anticipar la formación de una neutralidad técnica más relevante, donde el mercado busque un punto de equilibrio antes de definir una nueva dirección tendencial.

Niveles clave a tener en cuenta:

26,000 puntos – Resistencia principal: Corresponde a los máximos históricos recientes y se erige como la barrera alcista más importante a considerar. Movimientos que logren mantenerse por encima de este nivel podrían confirmar un sesgo comprador relevante, capaz de dar continuidad a la tendencia alcista que aún se mantiene vigente en el gráfico.

25,115 puntos – Soporte cercano: Zona que coincide con los retrocesos más recientes del precio y podría actuar como barrera técnica frente a eventuales correcciones bajistas que puedan seguir desarrollándose en el corto plazo.

23,800 puntos – Soporte crítico: Nivel que corresponde al 23.6% del retroceso de Fibonacci dentro del gráfico. Movimientos bajistas que logren alcanzar y perforar esta zona podrían poner en riesgo la línea de tendencia actual y generar un sesgo vendedor más pronunciado en el corto plazo.

Escrito por Julian Pineda, CFA – Analista de Mercados

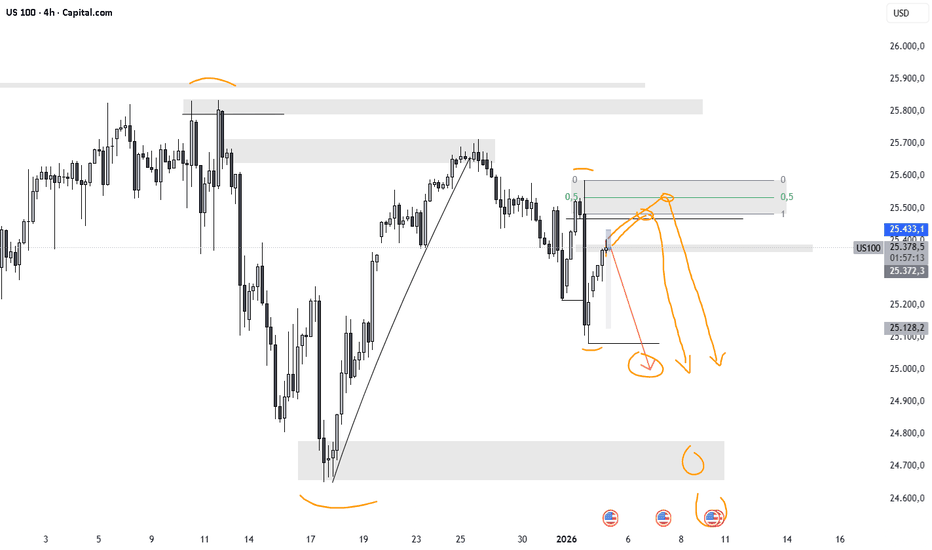

Patron Armonico AB=CD de Baja NAS100 4H En este grafico vemos un parón armónico AB=CD de baja en NAS100 4H

cumpliendo con los parámetros de

381=2,24

381=2,618

Compramos dos pequeños cortos (0.1L )en cada zona mencionada

con un ratio de 1 a 4 cubrimos en 2.

sus comentarios me ayudan a mejorar, muchas gracias por su apoyo.

ATT:Sergio Munguia S.

NAS 100: Potencial de Subida Tras la Rotura y Reprueba¡Hola a todos! Soy Kilian, y hoy vamos a echar un vistazo más cercano al NAS 100 en el marco de tiempo de 3 horas, que está mostrando movimientos muy interesantes. El precio ha estado moviéndose de manera constante dentro de un canal ascendente, con los compradores dominando y empujando el precio más alto.

Lo que es especialmente interesante en este momento es el nivel de ruptura. A medida que el precio se acerca a este nivel, estaremos observando de cerca para ver si los compradores pueden mantener el control. Aquí podría desarrollarse un escenario de break and retest. Si el precio supera este nivel y luego regresa a probarlo (usando el nivel roto como soporte) y los compradores logran sostenerlo, esto sería una fuerte confirmación de que los compradores siguen al mando, y podríamos ver el precio continuar su ascenso hacia el límite superior del canal.

Sin embargo, si el precio cae por debajo de este nivel después de la ruptura, podría tratarse de un falso breakout, lo que podría llevar a una corrección a corto plazo mientras los vendedores toman el control.

Por ahora, el momentum sigue a favor de los compradores, y mientras el precio se mantenga por encima del nivel de ruptura, la estructura alcista sigue intacta.

¿Qué opinas? ¡No dudes en compartir tus pensamientos en los comentarios!

Y recuerda, las discusiones dentro de la comunidad de TradingView son una excelente manera para que todos mejoremos nuestras habilidades de trading y crezcamos juntos.

Nasdaq retrocede desde niveles máximosHacia el cierre de la semana, el índice Nasdaq comenzó a retroceder y a registrar una desvalorización de al menos 1.5% en el corto plazo, a medida que un nuevo sesgo vendedor ha empezado a emerger con fuerza, impidiendo que el índice alcance nuevamente la zona de máximos históricos. Por el momento, el impulso que había generado la expectativa de menores tasas de interés se ha ido agotando en las últimas sesiones, mientras que las correcciones en acciones de empresas como Nvidia, que representan un porcentaje importante de la capitalización bursátil del índice, han frenado la presión compradora hacia el cierre de la semana. Con esto en cuenta, es posible que, a medida que el mercado espera datos económicos clave como la publicación del informe de empleo del próximo viernes, la incertidumbre y los movimientos laterales continúen dominando las oscilaciones en las siguientes sesiones de negociación.

Rango lateral de corto plazo

La falta de dirección clara en los movimientos recientes ha comenzado a formar un rango lateral en el Nasdaq, que actualmente se mantiene entre el techo en 23,800 puntos y el suelo en 22,800 puntos. Mientras el precio siga oscilando dentro de estos niveles, la neutralidad seguirá siendo el escenario predominante en el corto plazo.

Indicadores técnicos

RSI: la línea del RSI muestra oscilaciones cercanas al nivel neutral de 50, reflejando un equilibrio constante entre los impulsos de las últimas 14 sesiones. Este comportamiento sugiere que el sesgo neutral ha comenzado a marcar los movimientos de corto plazo en el índice.

MACD: el histograma del MACD también oscila muy cerca de la línea de 0, lo que indica que el promedio de las medias móviles de corto plazo mantiene un sesgo neutral. Mientras esta condición persista, es probable que el rango lateral continúe siendo relevante en las próximas jornadas.

Niveles clave a tener en cuenta:

23,800 puntos – Resistencia principal: corresponde a los máximos recientes del Nasdaq. Un quiebre sostenido por encima de este nivel podría dar paso a una tendencia alcista más consistente en el corto plazo.

22,800 puntos – Soporte cercano: converge con la nube del Ichimoku y se mantiene como la barrera más importante para contener posibles correcciones bajistas en el corto plazo.

22,200 puntos – Soporte definitivo: zona que coincide con áreas de neutralidad observadas en el gráfico durante febrero de este año y que además se aproxima a la media móvil de 200 periodos. Si este nivel comienza a ser retado con fuerza, podría abrir el camino hacia un sesgo vendedor más dominante.

Escrito por Julian Pineda, CFA – Analista de Mercados

Análisis diario mercado de divisas - Sala de tradingBienvenidos al análisis diario! En este video analizamos los pares más operados del día y te mostramos exactamente dónde están las mejores oportunidades de trading en el mercado forex.

Cubrimos análisis técnico profesional de los principales pares de divisas incluyendo EUR/USD, GBP/USD, USD/JPY, AUD/USD, USD/CAD y más. Revisamos patrones de velas japonesas, niveles de soporte y resistencia, tendencias, y señales de trading que todo operador de forex debe conocer.

Perfecto para traders principiantes que quieren aprender forex trading y traders experimentados buscando confirmación de sus análisis. Incluimos estrategias de scalping, day trading y swing trading adaptadas a cada par de divisas según la volatilidad y condiciones del mercado.

No te pierdas las noticias económicas más importantes que mueven las divisas, análisis de bancos centrales, y cómo interpretar los datos macroeconómicos para tomar mejores decisiones de trading.

¡Suscríbete y activa la campanita para recibir análisis forex diario y convertirte en un trader rentable!

BTC/USD – Oportunidad de Largo por Descorrelación con Nasdaq 100El Nasdaq 100 cerrará esta semana cerca de sus máximos históricos, mientras que BTC/USD se mantiene ligeramente alejado de los suyos. Dada la alta correlación que ambos activos han mostrado históricamente, esta reciente descorrelación a corto plazo podría representar una oportunidad interesante para posicionarse en largo sobre BTC/USD, anticipando un posible ajuste al alza para acoplarse al movimiento del Nasdaq 100.

Desde una perspectiva de riesgo-beneficio, la zona de entrada planteada en torno a los 14.600 USD, con un stop loss en 13.800 USD, ofrece un punto técnico atractivo. El objetivo no sería necesariamente alcanzar nuevos máximos, pero sí niveles cercanos a la zona de 120.000 USD, lo que implicaría un recorrido potencial relevante.

En el plano fundamental, un eventual acercamiento diplomático entre Putin y Trump podría mejorar el apetito por el riesgo en los mercados, descontando parte de la prima de riesgo geopolítico y favoreciendo activos como Bitcoin.

Técnicamente, la zona de entrada coincide con un soporte clave y podría estar completándose una figura de Hombro-Cabeza-Hombro invertido, patrón típicamente alcista que reforzaría el sesgo comprador.

Apple Inc.El precio de la Acción fluctúa, actualmente, en el rango de USD 200,00.

Lejos, del POC de Volumen.

La cotización del Activo, se encuentra desarrollando la fase E del Ciclo de Distribución.

Iniciado ya, hace 24 ruedas diarias.

Habiendo cruzado, al nivel de 50,0% de los Retrocesos de Fibonacci.

Es en el nivel de 61,8%. Donde encuentra un nuevo objetivo, a alcanzar.

Para de esta manera, continuar con el progreso de la fase de Participación Pública ya mencionada.

En cuanto, al Volumen.

Permanece estable, en su comportamiento.

Luego de haber experimentado un alza considerable, en el día de ayer.

Respecto, a la Volatilidad Histórica del Spot.

La misma, permanece baja.

Sin ánimos, "Ex ante", de ingresar en parámetros moderados.

Datos relevantes, a la fecha:

- El Producto Bruto Interno (PBI) de EE.UU., aumentó en un 3% en el segundo trimestre.

- La tregua arancelaria entablada entre EE.UU. y China, permanecerá vigente hasta el 12/08/25.

- La FED mantuvo la Tasa de Interés, en el rango objetivo de 4,25%-4,5%.

- El informe de NFP de Julio, determinó que la economía de EE.UU. añadió sólo 73.000 empleos en dicho mes.

- Según el informe de ADP, de Julio. Las Nóminas Privadas aumentaron, en 104.000.

- La Tasa de Desempleo, aumentó un 4.2% en Julio.

- Los salarios, aumentaron un 3,9% interanual.

- El gasto personal, aumentó un 0,3% en Junio.

- Los ingresos personales, aumentaron un 0,3% en Junio.

- La economía de EE.UU. creció un 3% anualizado, en el segundo trimestre.

- EE.UU. impondrá un arancel del 15%, sobre importaciones Surcoreanas. A cambio, Corea del Sur invertirá USD 350 B en dicho país.

- EE.UU. firmó acuerdos comerciales con el Reino Unido, Indonesia, Vietnam y Filipinas.

- El día 31/07/25, el Presidente de EE.UU., firmó un amplio Decreto Ejecutivo. El cual impone nuevas tarifas recíprocas, que oscilan entre el 10% y el 41% sobre las importaciones.

- La economía de EE.UU. creció, a una Tasa Anualizada del 3.0% en el segundo trimestre.

- El rendimiento del Bono del Tesoro estadounidense a 10 años, se mantiene en el rango de 4,39%.

- El rendimiento del Bono del Tesoro estadounidense a 30 años, se mantiene en el rango de 4,93%.

- Apple reportó ingresos de USD 94.04 B y consecuentemente un crecimiento interanual del 10 %, en sus resultados de tercer trimestre fiscal.

- Apple reportó un alza del 13.5 %, en ventas de iPhones y servicios.

Fuentes:

Bloomberg, Reuters, FX Street.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base OTM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

AAPL 250905P00195000.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.54.

Gamma: 0.51.

Vega: 0.43.

Theta: 0.38.

Rho: 0.47.

Probabilidad de Ocurrencia, de alcanzar el Strike de USD 195,00: 50.68%.

Volatilidades:

HV: 54.85%.

IV: 49.96%.

Leverage: 0.51.

Regresión Lineal:

Coeficiente: -0.0000002577.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: 4.023305.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Como continúa, el avance de la fase E.

Así como también, la culminación del ciclo de Distribución. Otrora, enunciado.

APPLE (AAPL) – MOMENTO DECISIVO ANTES DE RESULTADOS TRIMESTRALES💬 Análisis General

NASDAQ:AAPL Apple cotiza actualmente en torno a los 213,76 USD, acumulando una caída de ~15 % en 2025, siendo uno de los peores desempeños del Dow Jones en el año.

🔎 Factores clave del contexto actual:

Tensiones comerciales: EE. UU. impone aranceles que podrían impactar hasta 900M USD en costes por trimestre.

Retraso en IA: Apple Intelligence aún sin despliegue global; competidores como Microsoft o Nvidia avanzan.

Diversificación productiva: parte de fabricación mudada a India/Vietnam para mitigar dependencia china.

📅 Próximo evento decisivo...

Resultados Q3 fiscal (junio): previstos el 31 de julio de 2025.

Donde se estima unas expectativas conservadoras con sus resultados.

Por ello, si sorprenden al alza o muestran avances en IA, podrían impulsar un rebote estructural.

🧾 Mensaje clave (“modelo MDTA”)

Mantenemos predisposición alcista hasta que el precio no diga lo contrario.

En el caso de AAPL, el precio deberá romper con cuerpo una estructura de obstáculo en 220 USD; mientras tanto, cualquier rebote hacia la zona de compra de los 200 USD, puede ser válida para entrar en una compra en esta temporalidad.

En semanal ya hay una compra activa desde su salida y rebota a mitades de Abril. Ahora buscamos continuidad.

Es importante tener en cuentar que APPLE es la única BIG tech, que no está arrancando en un tirón alcista, de momento. Por ello, observando lo que ha realizado su competencia, puede ser el indicio de una futura subida.

Nasdaq se mantiene cerca de los 23,000 puntos por primera vez En las últimas cinco jornadas de negociación, el índice Nasdaq de Estados Unidos ha logrado mantener una valorización de más del 1.5 %, debido a un reciente repunte en la confianza que ha llevado al índice accionario a seguir marcando máximos históricos. Los datos de empleo NFP publicados en la jornada de ayer sorprendieron al mostrar 147 mil nuevos empleos, frente a los 111 mil esperados, lo cual refleja una recuperación del mercado laboral que, a la larga, puede beneficiar al consumo interno de Estados Unidos. Esto ha ayudado a mantener la confianza en el mercado accionario, sosteniendo el sesgo comprador en el Nasdaq durante las últimas sesiones.

Tendencia alcista constante

Desde los primeros días de abril del presente año, el Nasdaq ha mantenido una tendencia alcista sólida, que por ahora no ha mostrado señales de venta relevantes que pongan en riesgo la estructura compradora. Por lo tanto, el sesgo dominante en el largo plazo sigue ubicado en territorio alcista en el panorama general. Sin embargo, es importante señalar que en las últimas sesiones ha aumentado un sentimiento de indecisión en las velas, lo que podría dar paso a algunas correcciones bajistas de corto plazo.

Indicadores técnicos

MACD: El histograma del indicador MACD se mantiene oscilando en la línea neutral de 0, lo que demuestra que actualmente existe una sensación de equilibrio en la fuerza de las medias móviles durante las últimas sesiones de negociación. Si el histograma continúa con este comportamiento, podría consolidarse una neutralidad más marcada en el precio a corto plazo.

RSI: La presencia de niveles máximos constantes en el RSI, junto con máximos más altos en el precio del Nasdaq, ha generado una divergencia bajista, lo que indica que el equilibrio del mercado se ha visto afectado por la reciente fuerza alcista, y podría abrir espacio a correcciones del precio en las próximas jornadas.

Niveles clave a tener en cuenta:

23,000 puntos – Barrera psicológica: Nivel tentativo de resistencia en el corto plazo ante la falta de referencias técnicas claras. Oscilaciones de compra que logren superar este nivel podrían reforzar el sesgo alcista actual y dar paso a una tendencia más consistente.

21,800 puntos – Soporte cercano: Zona ubicada en un área de neutralidad técnica observada en las últimas semanas. Podría actuar como barrera relevante ante posibles retrocesos del precio en el corto plazo.

21,000 puntos – Soporte clave: Nivel que coincide con la media móvil simple de 50 periodos. Si el precio rompe por debajo de este nivel, podría poner en riesgo la estructura alcista actual y abrir paso a un movimiento bajista más importante.

Escrito por Julian Pineda, CFA – Analista de Mercados

NOTICIAS, ACTUALIDAD y EXPECTATIVAS... Nasdaq

💵 Tipo de interés del dólar y actas de la FOMC

• La Reserva Federal (FOMC) decidió mantener el tipo de interés de referencia en el 4.50 % por cuarta reunión consecutiva.

• En su comunicado, la Fed señaló que la incertidumbre económica, especialmente por aranceles y conflictos geopolíticos, se ha reducido, pero sigue siendo "elevada".

• Las previsiones económicas se revisaron: crecimiento de 1.4 %, desempleo del 4.5 %, y una inflación en torno al 3 %, por encima del objetivo del 2 %.

• El presidente Powell mantuvo un tono más precavido durante la rueda de prensa, advirtiendo sobre riesgos inflacionarios vinculados a los aranceles y el entorno global. Sobre todo, por la guerra vigente en el medio oriente.

🟢 Sectores beneficiados

Tecnología (XLK, QQQ) en este caso también con el PEPPERSTONE:NAS100

• Se benefician de tasas más bajas por menor coste de capital.

• Empresas como Nvidia, Microsoft y Apple podrían seguir liderando si hay más señales de desinflación.

• Recordad la entrada que estuvimos comentando en GOOGLE y pendientes de Apple. En el último post.

• Si siguen subiendo harán que el SP500/NASDAQ llegue a máximos históricos muy pronto.

👉 En el gráfico observamos que apenas está llegando a máximos históricos, aunque, por un lado, puede empezar una posible corrección, si consigue romper el nivel donde marcamos en el gráfico, si fuera así, el precio podría dirigirse a los 20.000 puntos.

✅No obstante, la estela sigue siendo alcista y hasta que ese nivel no se atreviese seguirá con la tendencia alcista. 📈

🛋️ Conclusión y perspectiva

• La Fed mantiene su enfoque cauteloso: tipos altos por ahora, con posibles recortes hacia el otoño.

• Las bolsas reaccionaron con moderación; el dólar se fortaleció ligeramente.

• Persiste la incertidumbre global por aranceles y tensiones geopolíticas.

Esperar la zona de 20.800$ en NasdaqEn gráficos de 1H podemos observar que el NASDAQ se encuentra de nuevo entrando en el canal alcista, por lo que no tomaría cortos ya que las probabilidades están en contra espero la zona de 20.800$ de mostrar volumen de compra en esa zona y vela envolvente positiva indicando posible rebote tomare largos. De los 20.800$ no aguantar esperaría los 20.400$ para ver si ese soporte si muestra fortaleza y volumen de compra con vela envolvente positiva para largos en esa zona. ALCISTA

Pre-Mercado Asiatico 12-05-2025No hice le pre-mercado mas temprano, estaba esperando si creaba alguna área. En el punto en el que estamos, quizás lo mas viable es ventas, pero con la fuerza alcista activa, debemos tener algo de cuidado.

Si para mañana me hace una zona un poco mas abajo, puedo ver mas claramente una posibilidad de compra.

Pre-Mercado 05/05/2025Hoy se ve bastante sencillo, pero ha estado asi en los pre-mercados y luego cambia completamente en apertura, toca paciencia esta semana, no sabemos como arrancara la volatilidad, pero por el movimiento de la noche, quizas tengamos los mismos rangos de precio de la semana pasada.

NASDAQ, Oportunidades alcistas🧱 1. Confirmación de Tendencia

El indicador muestra:

✅ Tendencia actual: Alcista (etiqueta verde arriba).

✅ Bias UP en todas las temporalidades clave (15m hasta W).

❌ Única excepción: marco 1M bajista (irrelevante para swing/4H).

📈 Esto indica una alineación multitemporal, ideal para posiciones swing alcistas.

💠 2. Zonas de Valor y Liquidez (Cintas de Color)

Las zonas azules representan áreas de valor institucional / fair value, donde el precio suele encontrar soporte dinámico.

El precio actual está justo encima de la zona azul, lo cual refuerza el impulso.

Si el precio retrocede a esta zona, representa una entrada óptima en pullback.

📉 3. Estructura del Precio

El indicador marcó un claro BOS (Break of Structure) → ruptura de un alto relevante.

Esto confirma transición de mercado bajista a alcista.

📏 4. ATR y RSI

ATR (14): 151.1

Implica buena volatilidad para objetivos amplios.

Útil para definir el tamaño del Stop Loss (SL).

RSI (14): 67.99

Cerca de sobrecompra, pero aún en zona válida para continuar tendencia.

Puede avisar de desaceleración si cruza >70.

🎯 Estrategia Basada Solo en Alchemy

Elemento Valor Aproximado Comentario

Entrada sugerida 19.604,7 (zona azul) Pullback a soporte dinámico (liquidez)

Stop Loss (SL) 18.949,8 Por debajo de zona de protección azul

Take Profit 1 20.328,9 Primer impulso lógico tras BOS

Take Profit 2 21.070,4 Extensión de estructura

Take Profit 3 22.176,4 Nivel más ambicioso según canal proyectado

✅ Conclusión operativa con Alchemy:

Tendencia clara, sesgo alineado y estructura validada.

El Alchemy Bias y las zonas azules hacen del retroceso una entrada estratégica.

Esperar un pullback a zona de liquidez dinámica azul mejora relación riesgo/beneficio.

Tendremos retroceso a lo inconcluso ? En el nasdaq podemos ver 2 zonas pendientes, una arriba en el rectángulo celeste en la zona de alerta y abajo en la otra zona celesta con sigo de alerta, ambas zonas son GAP de apertura, sabemos que el Nasdaq busca balancear estas zonas, acá tenemos 2 escenarios interesantes...

1. El Jueves 24 a las 4:45 am hora NY intentó rellenar el primer gap sin lograrlo, el precio donde está ahora, si rompe el ICE, es más probable que vaya a buscar balancear esa zona. Esto tiene 2 aristas, si primero toma el de arriba y vemos un rechazo con rotura de ice, es muy muy probable que vaya al gap de abajo (me gustaría mucho ver ese escenario), si rompe el ice sin balancear la zona de arriba, podríamos ver un falso movimiento de rotura de ice o incluso una manipulación del bajo del Jueves sin rellenar el gap, frente a ese escenario hay que tener cuidado porque podría seguir dándonos patrón alcista sin balancear abajo nada aún.

2. Si el precio viene abajo y rellena el gap principal, debemos esperar la algún comportamiento ascendente para encaminarnos hacia una buena compra, no solo a un nuevo máximo de mes, claro también rellenando el gap, esperaríamos ver una nueva y potente distribución ascendente.

Esto es posible, tenemos fundamentales próximas como la NFP o el IPC próximas, en esas noticias podríamos ver esos desplazamientos.

Mucha precaución traders, mucho éxito !!

NASDAQ vamos a por ese descuento🧠 1. Identificación de Patrones

El gráfico presenta una estructura bajista dominante, seguida de un retroceso técnico que aún no cambia la dirección macro:

📉 El precio opera dentro de un Tridente de Schiff descendente, respetando tanto la media como los bordes inferiores.

🔻 Movimiento principal con fractales de distribución, y reacción bajista desde máximos recientes.

📍 Actualmente se encuentra consolidando justo por debajo de una zona fractal, señal de debilidad estructural.

🔍 2. Zonas Clave (Order Blocks y FVGs)

🟥 Zonas de soporte y targets bajistas:

OB + FVG: En la parte baja del canal, entre los niveles de extensión 1.272 (17.162,1) y 1.618 (16.597,2) → zona confluente ideal para buscar reacciones alcistas.

Nivel 0.786 de retroceso (17.955,6): zona donde podría reaccionar en caso de retroceso moderado.

Extensión 2.618 (14.944,4) como target extremo si hay capitulación total.

🎯 3. Estrategias de Entrada y Salida

🔴 Escenario Bajista Principal:

Entrada: Confirmación de continuación bajista con ruptura de estructura menor.

Stop Loss: Sobre la zona de fractal (~18.450).

TP1: Nivel 1.0 – 17.606

TP2: Nivel 1.272 – 17.162

TP3: Nivel 1.618 – 16.597

📊 Riesgo-beneficio: de 1:2.5 a 1:4

🎯 Confluencia técnica + canal descendente + presión institucional bajista

🟢 Escenario Alcista Alternativo (rebote fuerte desde OB):

Entrada: En zona OB + FVG si hay rechazo claro y patrón de reversión.

SL: Bajo la extensión 1.618 (~16.500).

TP1: Nivel 0 (19.239) – objetivo alcista completo.

📊 Riesgo-beneficio: 1:3 a 1:5, pero requiere paciencia y confirmación clara.

📈 4. Indicadores Técnicos

🧪 Alquimia de Tendencia

🔴 Sesgo completamente bajista desde 1H hasta W.

🧨 El flujo rojo marca dominio de vendedores institucionales; ideal para mantener sesgo bajista hasta que el indicador cambie en temporalidades mayores.

🧩 Puede actuar como filtro adicional para entradas tras pullbacks menores.

✅ Conclusión Operativa

🔻 Escenario bajista es el más probable, buscando alcanzar la zona de OB + FVG como objetivo estructural.

🟢 El escenario alcista sólo se activa con una reversión clara tras tocar zonas profundas (1.272 – 1.618).

💡 Lo ideal es esperar confirmaciones visuales con acción de precio cerca de las zonas clave antes de operar.

NASDAQ FRENADA EN LA CAÍDA?#NAS100 | Análisis Técnico Nasdaq 100 (1H) con Alquimia de Tendencias

Precio actual: 17,397.70

Cambio diario: -6.07% 📉

Tendencia general:

🔴 Todos los marcos temporales (5M a Semanal): DOWN

ATR: 103.85 ⚡️ (volatilidad extremadamente alta)

⸻

Zonas clave:

• Zona inferior (actual):

OB + FVG + BAJO DE ASIA

🔻📦💧

Zona crítica institucional tras fuerte caída. Potencial para rebote técnico o estructura de acumulación si se forma patrón de reversión.

• Zona media (objetivo):

GAP pendiente de mitigación

🌀📏

Área entre 18,000 – 18,600 aprox. Probable imán de precio si se genera retroceso.

⸻

Estructura de mercado:

• Tendencia bajista muy marcada con múltiples fractales confirmando estructura descendente 🔻

• Último tramo muestra caída vertical, señal de desequilibrio fuerte sin retrocesos

• Se visualiza una posible fase de absorción de órdenes en zona baja

• Precio por debajo de EMA y nube roja: sesgo bajista intacto por ahora

⸻

Escenarios posibles:

1. Escenario correctivo alcista (en azul):

🔽 Consolidación o barrido adicional en zona 17,200–17,300

🔼 Rebote hacia el GAP no mitigado en 18,000–18,600

📍 Punto ideal para buscar ventas institucionales si el impulso pierde fuerza

2. Escenario de continuación bajista (menos probable en corto plazo):

📉 Ruptura directa del OB sin reacción

🔻 Caída acelerada hacia zona de 17,000 o incluso niveles inferiores

⚠️ Requiere confirmación con volumen o quiebre estructural fuerte

⸻

Resumen operativo:

• El índice muestra sobreventa severa — reacción técnica esperada

• Zona actual es clave para evaluar si el precio se prepara para retroceso

• Operativa sugerida:

• Esperar patrón de reversión o consolidación en zona de OB

• Entrada larga táctica hacia el GAP

• SL bajo los mínimos recientes

• TP escalonado en 18,000 / 18,400 / 18,600