SMA 20: El indicador más usado, simple y útil.La media móvil simple de 20 períodos ( SMA 20 ) es fácil de calcular y ampliamente utilizada, aunque a menudo es infravalorada por operadores con hambre de novedad. Su presencia está en indicadores técnicos populares como las Bandas de Bollinger y los canales Donchain. Incluso los traders más puristas de la acción de precio la incluyen en sus gráficos, valorando su capacidad de identificar tendencias y niveles claves de soportes y resistencias. Hoy quiero explorar los usos prácticos que los operadores pueden darle a este versátil indicador.

Patrones de comportamiento

El Análisis Técnico surgió de la detección y estudio de patrones o fenómenos repetitivos. Los patrones están intrínsecamente relacionado a la psicología de los inversores y su influencia sobre la toma de decisiones es elemental.

Patrones repetitivos sobre una SMA 20 generalmente mostrarán que una tendencia posee fuerza y estabilidad, lo que además de atraer a inversores dará pie a la creación de sistemas o metodologías altamente efectivas. Una de mis favoritas consiste en detectar puntos de entradas en tendencias fuertes que claramente han respetado la SMA 20.

Las figuras 1 y 2 ejemplifican este tipo de enfoques:

Figura 1:

Figura 2:

Sobreextensiones de precio

Una sobreextensión de precio en el trading se refiere a un movimiento extremo del precio de un activo que se aleja significativamente de su valor promedio o de un nivel de referencia. Este fenómeno suele indicar que el precio ha avanzado demasiado rápido en una dirección (alcista o bajista) en un corto período, lo que puede sugerir una posible reversión o corrección.

La SMA 20 es extremadamente útil para detectar visualmente este tipo de fenómenos. Además, si operamos en contextos de alta volatilidad como sobreextensiones, una SMA 20 puede ser una zona segura de salida.

En la figura 3 pueden observar como el precio se extiende en dos ocasiones separándose notablemente de la SMA 20. La primera sobreextensión no hubiese bastado para tomar entrada, pero la segunda sobreextensión generó una clara divergencia bajista, que, sumada a la acción de precio hubiesen validado una entrada en corto.

La SMA 20 es un objetivo discreto para tomar ganancias sin exponernos demasiado. Esto explota un concepto estadístico muy aplicado a los mercados: la reversión a la media.

Figura 3:

Trading de rupturas

El trading de rupturas consiste en entrar al mercado cuando el precio de un activo rompe un nivel clave de soporte o resistencia, con la expectativa de que el movimiento continuará en la dirección de la ruptura.

Un fenómeno de la acción de precio que aumenta notablemente las probabilidades de éxito en una ruptura es la tensión pre-ruptura (pre-breakout tensión), estado de compresión de la oferta y la demanda caracterizado por un rango estrecho, baja volatilidad y acumulación de órdenes en niveles clave.

La SMA 20 es extremadamente útil para detectar claramente la dominancia entre las fuerzas compradoras y vendedoras, además de visualmente destacar la tensión pre-ruptura.

En la figura 4 uso una media exponencial de 20 períodos (EMA 20), con el fin de aumentar la sensibilidad a los cambios del indicador.

Noten como la EMA 20 pareciera que comprime al precio contra los límites del rango como si desease echarlo fuera.

Figura 4:

Pruebas de techo

Una prueba de techo se genera cuando tras la ruptura de un soporte o resistencia importante, las fuerzas opuestas presionan en contra probando la robustez del soporte o resistencia anterior.

En la figura 5 pueden observar como tras la ruptura a la baja de una formación de agotamiento los alcistas atacan con fuerza, pero encuentran resistencia en lo que antes fue un soporte vulnerado. Una SMA 20 alineada en la zona aumenta la robustez del nivel, el cual es defendido por vendedores, quienes ven una excelente oportunidad de ganancias.

Figura 5:

En la figura 6 podemos observar un ejemplo contario.

Figura 6:

Conclusiones

Con esta breve exposición busco demostrar que no es necesario recurrir a indicadores técnicos novedosos y complejos para tomar decisiones acertadas en los mercados. En el Análisis Técnico, la simplicidad, combinada con un entendimiento profundo, suele generar grandes resultados.

Medias móviles

MACD: Algo más que una herramienta de cruces¡Hola, traders! 🔥

El indicador MACD (Moving Average Convergence Divergence) es una de las herramientas más fiables del análisis técnico, pero a menudo una de las más simplificadas. Aunque muchos traders se centran en los cruces de las líneas de señal, el verdadero poder del MACD reside en su capacidad para visualizar el impulso del mercado, los cambios sutiles en la fuerza de la tendencia y las señales tempranas de posibles retrocesos.

Desgranemos cómo se comporta el MACD utilizando el gráfico semanal de BTC/USDT ✍🏻.

🔧 Comprender la mecánica

En esencia, el MACD es la diferencia entre dos medias móviles exponenciales, normalmente la EMA de 12 periodos y la EMA de 26 periodos. El resultado es la línea MACD (azul). La línea naranja representa una media móvil exponencial (EMA) de 9 periodos de la línea MACD, comúnmente denominada línea de señal. El histograma refleja la distancia entre ambas, lo que ayuda a visualizar cuándo el impulso está aumentando o disminuyendo.

📊 MACD en acción - Desglose del gráfico semanal de BTC

Observando el gráfico semanal del BTC/USDT, destacan varios comportamientos notables del MACD:

1. La aceleración alcista a principios de 2023

A principios de 2023, el MACD cruzó por encima de la línea de señal, acompañado de una fuerte subida del histograma. Esto indicaba un fuerte impulso positivo, ya que el precio empezó a recuperarse de los mínimos de 2022. La expansión del histograma confirmó la creciente divergencia entre las EMA a corto y largo plazo, un signo clásico de aceleración de la tendencia.

2. Momento de culminación a finales de 2023

Hacia finales de 2023, la línea MACD alcanzó su máximo, mientras que el histograma también alcanzó su máxima altura. Esto no era solo una confirmación de fortaleza, sino que también insinuaba que el impulso podía haber alcanzado un clímax. A pesar de que el precio siguió subiendo ligeramente, la curva del MACD empezó a aplanarse, una advertencia temprana de un posible agotamiento de la fuerza de la tendencia.

3. Convergencia bajista en el primer trimestre de 2025

A principios de 2025, la línea MACD giró a la baja y finalmente cruzó por debajo de la línea de señal, mientras que el histograma pasó a rojo. Esto reflejó un enfriamiento del impulso alcista más que una inversión inmediata. Lo notable es que el precio no se desplomó bruscamente, sino que entró en una fase de retroceso, lo que ilustra cómo el MACD puede mostrar un debilitamiento del impulso antes de que el precio reaccione visiblemente.

Lo que esto puede decirnos

El indicador MACD de este gráfico semanal del BTC muestra cómo el impulso cambia a menudo antes de que se rompa la propia tendencia. Cada cruce, divergencia o cambio de histograma no es una garantía, sino una señal para prestar más atención.

Puntos clave:

Fuerte expansión del histograma = Confianza en el movimiento actual.

Picos en el MACD sin que el precio haga nuevos máximos = Divergencia potencial.

Histograma en contracción + Líneas convergentes = Estancamiento del impulso.

🧠 Reflexión final

El MACD no es solo «comprar cuando cruza» o «vender en barras rojas». Es una herramienta narrativa, que muestra cómo se desarrolla la historia del precio bajo la superficie. En plazos más largos, como el gráfico semanal, puede poner de relieve los cambios de impulso macroeconómico mucho antes de que se manifiesten por sí solos en la acción del precio.

Otro ATH +124.000 por BTCLeer mis publicaciones anteriores sobre el máximo histórico de Bitcoin durante este año 2025

Este análisis se proporciona únicamente con fines informativos y educativos. No constituye asesoramiento financiero, de inversión, ni ninguna recomendación para comprar, vender o mantener Bitcoin u otros activos. Los mercados de criptomonedas son altamente volátiles y conllevan riesgos significativos, incluyendo la pérdida total del capital invertido.

***

El Nuevo Máximo Histórico

Bitcoin marcó un nuevo máximo histórico el 13 de agosto de 2025, alcanzando USD 124,457. Este hito representa la continuación de un ciclo alcista que viene desarrollándose desde finales de 2024, cuando Bitcoin superó los $93,000 en noviembre tras la aprobación de los ETFs al contado en Estados Unidos.

¿Era Esperado Este ATH?

Sí, pero con matices . El movimiento no sorprendió completamente al mercado. Los analistas ya venían proyectando grandes probabilidades de que Bitcoin alcanzara otro ATH en 2025, especialmente considerando el comportamiento histórico de los ciclos post-halving y la correlación con mercados tradicionales como el S&P 500.

Sin embargo, la velocidad y momento específico del rally sí generó cierta sorpresa, ya que se produjo en medio de la temporada de verano del hemisferio norte, tradicionalmente más volátil y menos líquida.

Veamos como siempre en LocademiaCripto los puntos clave en cuanto al análisis técnico y al análisis fundamental

Análisis Técnico

Rompimiento de Resistencias y Momentum Alcista

Bitcoin superó zonas de resistencia críticas en los $115,000-$120,000, activando una secuencia de compras agresivas

El activo mostró un impulso alcista con aumentos del 3.32% en 24 horas durante la primera semana de agosto

Los indicadores de momentum (RSI, MACD) señalaban condiciones de sobre-compra pero con continuidad alcista

Fortaleza de las Medias Móviles

Todas las medias móviles exponenciales (EMA) de 20, 50 y 200 días se mantienen en configuración alcista

El precio opera consistentemente por encima de estos niveles de soporte dinámico, señal clásica de tendencia alcista sostenida

La EMA de 200 días actúa como piso de soporte robusto ante correcciones

Retrocesos Saludables

Las correcciones desde el pico de $124,500 hasta mínimos de $107,270 representaron solo un 14% de retroceso

Esta profundidad de corrección es significativamente menor comparada con ciclos anteriores, sugiriendo una estructura de mercado más madura

Los niveles de Fibonacci mantienen respeto en los retrocesos del 23.6% y 38.2%

Análisis Fundamental

Demanda Institucional Sostenida

- La demanda de inversores institucionales continúa siendo uno de los principales motores de Bitcoin

- Los ETFs al contado siguen acumulando flujos netos positivos desde su aprobación

- Las tesorerías corporativas mantienen estrategias de acumulación activa

Ciclo Post-Halving Clásico

- El halving de abril 2024 está mostrando sus efectos típicos: reducción de oferta nueva combinada con demanda creciente

- Históricamente, los ATHs post-halving suelen producirse 12-18 meses después del evento, ubicando agosto 2025 dentro de esta ventana

- La escasez programática de Bitcoin se acentúa con el 95% de la oferta máxima ya en circulación

Contexto Macroeconómico Favorable

- Expectativas de recortes de tasas por parte de la Reserva Federal fortalecen activos de riesgo

- El dólar estadounidense muestra debilidad relativa, beneficiando activos denominados en USD

- Mayor claridad regulatoria en mercados clave (EEUU, UE) genera confianza institucional

*** Yapa para mis seguidores que llegan hasta aca ***

Proyección Técnica

Para fin de año, los niveles clave son:

Soporte fuerte: $100,000 (nivel psicológico y zona de acumulación institucional)

Resistencia inmediata: $130,000-$135,000

Objetivo alcista: $140,000-$150,000

Máxima extensión bullish: más de $160,000 (requeriría catalizadores excepcionales)

Perspectiva actual para US30. Sentimiento alcista.De una manera sencilla les explico mi perspectiva actual para US30.

Tuvimos que el 16/09/25 fue un dia importante a espera de la desicion de los tipos de interes en USA.

Se recortaron 0.25 puntos, lo cual podria se muy positivo para ver movimientos alcistas en el mercado, el discurso de Powell fue con un notable sentimiento Dovish, lo cual ayudaria a US30 a mantener su tendencia alcista.

Mi analisis se fundamenta en analisis tecnico y accion del precio, pero creo que es muy importante estar al tanto de lo que sucede con la economia mundial para tener una perspectiva mas clara del escenario macro economico.

Puntos clave en el grafico:

a) Se creo un rango de unos 400 pips

b) El precio encontro liquidez en la parte superior, mostrando la presencia de vendedores.

c) Tenemos la EMA 20 H4 actuando como soporte

d) Tambien tenemos el punto POC actuando como soporte

Se puede apreciar tambien una pequeña estructura bajista que se habia formado para luego ser quebrada al alza.

A pesar haber identificado que el precio se encuentra dentro de un rango, veo una mayor posibilidad de que el precio respete el soporte del punto POC, como maximo buscaria la EMA de H4, para luego ir al alza.

Como confluencia tambien tenemos:

· RSI Daily > 50

· RSI H4 > 50

· RSI H1 > 50

· MacD Daily Fuerza Alcista

· MacD H4 Alcista

· MacD H1 Cruzando recientemente al alza

Cemex Activa Doble Suelo: ¿Hacia Arriba?🏴☠️ ¡Izad las velas, compañeros del trading! 🏴☠️

Hoy nos aventuramos en un nuevo mapa del mercado, tenemos a NYSE:CX con un Doble Suelo activado. Tiene un objetivo alcista en 9.51. Se encuentra por encima de la Media 200 lo que nos deja un lectura positiva del gráfico. Tras activar la estructura dejo una vela que marca resistencia, se encuentra haciendo un Pullback y es posible que el precio baje un poco más. El escenario será positivo siempre que se mantenga por encima de la Media 200.

▪️ Resistencia:

Máximos de 52 Semanas.

▪️ Soporte:

Media 200

▪️ Formaciones:

Doble Suelo

Veremos subidas desde estos niveles ? Estaré a la espera de sus comentarios. ✍️

¡Súbete al barco y vamos a descubrir qué riquezas nos depara la jornada de hoy! 🪙

Atención 🦜

⚠️ Toda la información aquí presentada es de opinión personal, con carácter informativo y bajo ningún concepto se debe de tomar como recomendación o asesoramiento de inversión. ⚠️

Cruce de la muerte en el Merval de ArgentinaEl Merval de Argentina viene retrocediendo a la baja desde el pico en los 2.437.000 puntos, hasta llegar a la zona de los 2.000.000 puntos en donde se consolidó un poco hasta las elecciones.

Tras las elecciones en Argentina en donde el partido del presidente Javier Milei fue vencido por la oposición, el Merval aceleró su impulso bajista desde la zona de los 2.000.000 puntos hasta un mínimo en los 1.723.000 puntos.

La incertidumbre política en Argentina le está pasando factura al Merval, el cual podría continuar cayendo con la formación de un “cruce de la muerte” sobre el gráfico diario.

El cruce de la muerte se forma cuando la media móvil exponencial de 55 días, línea morada, cruza por debajo de la media móvil exponencial de 200 días, línea azul, como lo podemos ver sobre el gráfico diario del Merval.

El cruce de la muerte tiene implicaciones bajistas a medio plazo para el instrumento y eso quiere decir que es posible ver un retroceso alcista en el Merval primero, antes de continuar cayendo.

Hacia arriba, los 1.900.000 puntos podrían actuar como resistencia para el Merval. Hacia abajo, la zona de los 1.700.000 puntos podría actuar como soporte para el índice.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Estructura Semanal CARDANOEstructura semanal de 252 días

considero que puede haber una continuación de movimiento al alza por los siguiente indicativos:

Salida de estructura por parte superior con levantamiento de volumen.

Aunque queda sobrepasar el Area superior del perfil de volumen y mantenerse por encima, esto es un acercamiento a esta zona.

Medias moviles semanales en posicion alcista, medias de 20pp y 50pp posicionadas para continuar con el movimiento.

Bitcoin al borde: ¿Se agarra de los $112K o se desploma?Análisis Técnico de BTC/USDT – Mapeo Institucional y Patrón M2

Solo con fines educativos

📅 Agosto 28, 2025 – 07:44 PM

En el gráfico diario de BTC/USDT , hemos identificado niveles clave utilizando el Mapeo Institucional y el Patrón M2 , creado por Yeison Arce , profesor de la academia CryptoComo .

🔍 Análisis técnico:

📉 Soportes clave:

Zona de soporte: $111,000 – $110,630 (nivel mensual/diario).

📈 Resistencia clave:

Resistencia semanal: $114,690

📊 Tendencia actual:

El precio está testeando la resistencia diaria de $112,600 después de un Patrón M2 de continuación.

En las medias móviles de 10 y 5 periodos, se observa una tendencia bajista desde el 18 de agosto hasta el 28 de agosto.

💡 Ideas a considerar:

El precio de bitcoin podría probar nuevamente los niveles de soporte en la zona mensual/diaria mostrada en el gráfico.

Si logra mantenerse por encima de esa zona, incluso tras un retesteo, podría darse un cambio de tendencia confirmado con el cruce de medias móviles.

📢 Este análisis es solo con fines educativos y no constituye asesoramiento financiero.

Bitcoin al borde: ¿Se agarra de los $111K o se desploma?Análisis Técnico de BTC/USDT – Mapeo Institucional y Patrón M2

Solo con fines educativos

📅 Agosto 28, 2025 – 07:44 PM

En el gráfico diario de BTC/USDT , hemos identificado niveles clave utilizando el Mapeo Institucional y el Patrón M2 , creado por Yeison Arce , profesor de la academia CryptoComo .

🔍 Análisis técnico:

📉 Soportes clave:

Zona de soporte: $111,000 – $110,630 (nivel mensual/diario).

📈 Resistencia clave:

Resistencia semanal: $114,690

📊 Tendencia actual:

El precio está testeando la resistencia diaria de $112,600 después de un Patrón M2 de continuación.

En las medias móviles de 10 y 5 periodos, se observa una tendencia bajista desde el 18 de agosto hasta el 28 de agosto.

💡 Ideas a considerar:

El precio de bitcoin podría probar nuevamente los niveles de soporte en la zona mensual/diaria mostrada en el gráfico.

Si logra mantenerse por encima de esa zona, incluso tras un retesteo, podría darse un cambio de tendencia confirmado con el cruce de medias móviles.

📢 Este análisis es solo con fines educativos y no constituye asesoramiento financiero.

El café continuó corrigiendo al alzaSobre el gráfico diario del café que cotiza en la bolsa de Nueva York, podemos ver que el precio estuvo cayendo desde la zona del 425,00 o los 4,25 dólares por libra, hasta el 280,00 o los 2,80 dólares por libra.

Desde el 280,00 que son en realidad 280 centavos de dólar por libra, en Nueva York, el café empezó a corregir al alza y sube de nuevo hacia la media móvil exponencial de 55 días, línea morada, en el 318,69 y la media móvil exponencial de 200 días, línea azul, en el 324,91.

Actualmente el café está intentando romper por encima de la media móvil exponencial de 200 días, pero el 330,00 está actuando como resistencia, hasta el momento.

De continuar subiendo, la próxima resistencia para el café podría estar en el 350,00 o los 3,50 dólares por libra, nivel psicológico de número entero.

Por otro lado, de regresar a la baja, por debajo de las medias móviles, el próximo soporte podría estar en el 300,00, otro nivel psicológico de número entero.

También existe la posibilidad de que el café se quede estancado, oscilando alrededor de los niveles actuales, hasta que inicie la próxima semana.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Nagarro puede dejar una vela de reversión después de resultados Nagarro ( XETR:NA9 ) , una muy seguida por la comunidad acaba de presentar resultados.

Después de perforar mínimos históricos hace unos días, está dejando una vela de reversión tras unos malos resultados. Esto puede indicar que la presión vendedora puede estar amainando, aunque ha amagado con esto en el pasado y ha seguido cayendo.

Una entrada algo más arriesgada podría ser en el punto actual a mercado, sin esperar confirmación, aprovechando la sobreventa, con Stoploss debajo de la vela de reversión.

Una entrada más conservadora con más probabilidad de éxito podría ser cuando se rompa la EMA50 al alza que ha estado actuando como resistencia dinámica.

Retroceso alcista en el caféSobre el gráfico diario del café podemos observar que el precio del commodity ha estado retrocediendo al alza, desde el mínimo en el 280,50.

Recordemos que el café cotiza en centavos de dólar por libra en la bolsa de Nueva York. Por lo tanto, el 280,50 sería en realidad 2,805 dólares por libra.

El café llega a subir hasta la media móvil exponencial de 200 días, línea azul, en el 325,00, en donde encuentra algo de resistencia.

De rebotar a la baja desde la media móvil exponencial de 200 días, el café podría estar regresando con su tendencia bajista a medio plazo. Hacia abajo, el soporte más relevante para el café podría ser el mínimo en el 280,50.

Por otro lado, de romper por encima de la media móvil exponencial de 200 días, la próxima resistencia para el café podría estar alrededor del 370,00.

Otro posible escenario es que el café regrese a la baja desde la media móvil exponencial de 200 días, pero se quede oscilando alrededor del 300,00, o los 3 dólares por libra, sin tomar una dirección clara a corto plazo.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

El Bovespa encuentra un soporte en el EMA de 200 días El Bovespa de Brasil ha estado retrocediendo a la baja desde el máximo histórico en los 141.869 puntos y se debilitó aún más cuando Trump amenazó al gigante suramericano con imponerle un arancel del 50%.

El Bovespa llegó a romper por debajo de la media móvil exponencial (EMA) de 55 días en los 135.540 puntos y cae hasta la media móvil exponencial (EMA) de 200 días, línea azul, en los 131.886 puntos, en donde encuentra un soporte.

El índice completa cuatro sesiones consecutivas sin poder romper por debajo de la media móvil exponencial de 200 días, pero entre más veces visite esa media móvil, más van aumentando las probabilidades de que la rompa a la baja.

Sobre el gráfico diario del Bovespa también podemos ver que los máximos de las velas diarias vienen siendo más bajos que los anteriores y eso es indicación de que la presión se está acumulando a la baja y podría romper por debajo del EMA de 200 días.

De romper por debajo de la media móvil exponencial de 200 días, el próximo soporte para el Bovespa podría estar en los 130.000 puntos.

Hacia arriba, la media móvil exponencial de 55 días, línea morada, podría actuar como resistencia para el Bovespa en caso de un retroceso alcista.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

El oro intenta romper por debajo del EMA de 55 díasLa reciente recuperación que ha tenido el dólar ha estado presionando al oro a la baja, debido a que normalmente esos dos instrumentos mantienen una correlación inversa.

El oro viene retrocediendo a la baja desde la zona de los 3.450 dólares e intenta romper por debajo de la media móvil exponencial (EMA) de 55 días en el 3.313.

La media móvil exponencial de 55 días estuvo actuando como un soporte dinámico para el oro, pero entre más veces visite esa media móvil, más aumentan las probabilidades de que la rompa a la baja.

El oro cae hasta la zona del 3.270, pero todavía existe la posibilidad de que deje una falsa ruptura en la media móvil exponencial de 55 días y regrese al alza.

De regresar al alza, el nivel del 3.400 podría actuar como resistencia para el oro y el commodity estaría entrando de nuevo en la zona de congestión en la que ha estado últimamente.

Por otro lado, de continuar cayendo, el próximo soporte más relevante para el metal precioso podría estar en el 3.200, seguido por el mínimo en el 3.123.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Cruce de la muerte en el caféAunque el café ha estado algo consolidado últimamente, la tendencia bajista a medio plazo se mantiene en el commodity y sobre el gráfico diario se ha formado un cruce de la muerte.

El cruce de la muerte es un patrón de cruce de medias móviles que se forma cuando la media móvil exponencial de 55 días cruza por debajo de la media móvil exponencial de 200 días, como podemos ver sobre el gráfico diario del café.

El patrón de cruce de la muerte tiene implicaciones bajistas para el instrumento a medio plazo, pero ha corto plazo es posible que el activo intente retroceder al alza antes de continuar cayendo.

Cuando la media móvil exponencial de 55 días cruza por debajo de la media móvil exponencial de 200 días, el precio del activo ya venía bajando desde mucho antes y está sobre-extendido a la baja. Es por eso que cuando se confirma el cruce de las medias móviles, el precio normalmente retrocede o corrige al alza antes de continuar cayendo.

El precio del café se encuentra oscilando alrededor del 300,00 o los 3 dólares por libra en la bolsa de Nueva York, debido a que el café cotiza en centavos de dólar por libra.

De continuar cayendo desde el 300,00, el mínimo en el 280,50 podría actuar como soporte para el café, mientras que, de retroceder al alza, la zona de confluencia de medias móviles alrededor del 326,00 podría actuar como resistencia.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

El dólar frente al peso chileno retrocede a medias móvilesEl dólar frente al peso chileno empezó a subir desde inicios de julio desde un mínimo en el 927,00 hasta llegar a un pico en el 977,00, en donde encuentra una resistencia.

Desde el 977,00, el USD/CLP empieza a retroceder a la baja y cae hasta la media móvil exponencial de 200 días en el 952,41, por donde también está la media móvil exponencial de 55 días en el 950,21.

Pese a la subida y siguiente retroceso bajista en el USD/CLP, las medias móviles exponenciales de 200 días y 55 días se mantienen muy planas, lo cual es señal de que la paridad no tiene una tendencia clara a medio plazo.

De hecho, sobre el gráfico diario del USD/CLP, podemos ver que la paridad formó una zona de congestión entre abril y julio de este año.

De llegar a romper por debajo de la zona de confluencia de medias móviles, el próximo soporte para el USD/CLP podría estar en el mínimo del 927,00, aunque existe la posibilidad de que la paridad se consolide de nuevo en la zona de congestión.

De rebotar al alza desde la media móvil exponencial de 200 días, la próxima resistencia para el USD/CLP podría estar en el pico del 977,00.

Por encima del 977,00 o el 980,00, el USD/CLP podría tener el camino libre para volver a visitar el pico en el 1.012.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Posible cruce de la muerte en el caféHasta febrero de este año, el café estuvo registrando nuevos máximos históricos hasta llegar al 432,43 o los 4,32 dólares por libra en la bolsa de Nueva York, pero desde ese nivel empezó a retroceder a la baja.

El café llegó a caer hasta el 280,00, cambiando de tendencia a la baja a medio plazo, pero se frena un poco en esa zona, de donde rebota hacia 313,00, por donde está la media móvil exponencial de 55 semanas, la cual contribuye a que ese nivel actúe como resistencia.

Sobre el gráfico diario vemos que el café se consolida alrededor del 300,00, pero mantiene una tendencia bajista a corto y medio plazo.

De hecho, la media móvil exponencial de 55 días (línea morada) está a punto de cruzar por debajo de la media móvil exponencial de 200 días (línea azul), formando un posible cruce de la muerte.

El cruce de la muerte es un patrón de cruce de medias móviles que tiene implicaciones bajistas para el instrumento a medio plazo.

Lo que quiere decir es que a corto plazo el café podría retroceder un poco más al alza, antes de continuar cayendo, a medio plazo.

Por debajo del 280,00, el próximo soporte más relevante para el café podría estar en los mínimos del 243,00 y hacia arriba, la misma media móvil exponencial de 200 días en el 328,31 podría actuar como resistencia.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Doble presión. La clave del buen trading de rupturas“Cuando tanto los alcistas como los bajistas se unen temporalmente en el mismo lado del mercado, aunque no con el mismo entusiasmo, podemos decir que tenemos una situación de doble presión.”

Así define Bob Volman, el primer autor que escuché hablar del tema, el fenómeno de las compresiones de precio en rangos, líneas de tendencias, acumulaciones y distribuciones. Para él, más que temer a las rupturas, es una ventaja entender la lógica detrás de las posiciones alcistas y bajistas cuando estas se comprimen, pues para que los precios sigan avanzando de manera sustancial, necesitamos el apoyo de ambos lados del mercado.

En general, las mejores oportunidades surgen de una lucha visible en torno al nivel de ruptura en cuestión, es decir, una serie de barras alternantes en las que los toros y los osos se enfrentan en un rango vertical relativamente estrecho. Estas batallas pueden materializarse de muchas formas, pero no es raro que solo se necesiten unas pocas barras para reconocer el punto óptimo en el gráfico y, con él, el potencial de un movimiento significativo. Volman llama a estas progresiones de agrupamiento "tensión de construcción" o "preparación para la ruptura".

Lógica del fenómeno:

Si pretendemos tomar posición en el lado alcista, puede que no sea suficiente encontrar compañeros solo en el campamento alcista. Preferentemente, nos gustaría ver a un número decente de bajistas abandonar rápidamente sus posiciones para protegerse del mercado alcista en el que estamos tratando de aprovechar. Cuantos más bajistas se vean obligados a capitular, mayores serán las probabilidades de que nuestro trade llegue a su destino antes de que la situación tenga oportunidad de revertirse, pues la fuerza de compra de los cierres de los vendedores se sumará a la fuerza de compra imperante, creando explosiones de volatilidad.

Por el contrario, si pretendemos tomar una posición a la baja, tal vez sea ventajoso operar situaciones de compresión donde una gran cantidad de toros atrapados se vean obligados a capitular. Sin dudas, la fuerza de venta de los desmoralizados alcistas capitulando, sumada a la fuerza vendedora imperante daría pie a fuertes explosiones de volatilidad bajista en la mayoría de los casos.

Otro factor determinante a la hora de elegir compresiones de precio como puntos de entrada al mercado es la cantidad de inversores que son atraídos a participar, en busca de una excelente ratio riesgo-beneficio. Una tensión en construcción o doble presión actúa como un bloque de órdenes que generalmente nos permitirá acortar el SL (Stop Loss), para buscar mayores objetivos.

¿Es tan fácil operar rupturas tan solo buscando compresiones de precio en límites de rangos?

Sin dudas una ruptura sin compresión o doble presión previa tiene altas probabilidades de fallar, por lo que el estudio de este fenómeno mejorará considerablemente nuestra tasa de acierto. Aún así, hay elementos adicionales a tener en cuenta para mejorar nuestras probabilidades:

Tendencia previa:

Si el rango o formación que estudiamos se crea en el contexto de una fuerte tendencia alcista, mayor serán las probabilidades de éxito. Lo contrario se aplica a fuertes tendencias bajistas.

Dominancia dentro del rango o formación:

Si el rango o formación que estudiamos muestra como el precio hace bajos cada vez más altos, debemos entender que los alcistas están mostrando superioridad, lo que incrementa las probabilidades de que una compresión de precio en la zona de resistencia genere una explosión de volatilidad que favorezca a los compradores.

Por el contrario, si el rango o formación que estudiamos muestra como el precio hace altos cada vez más bajos, probablemente deberíamos prestar atención a la superioridad de las fuerzas vendedoras, ya que tras una compresión de precios en la zona de soporte del rango, probablemente se genere una explosión de volatilidad que les favorezca.

EMA 20:

La EMA 20 es un indicador técnico que puede revelar a simple vista la fortaleza y sentimiento de los inversores. Una compresión de precios atrapada entre los límites de un rango y la EMA 20 debería darnos una imagen bien clara de la parte más favorecida por una posible ruptura.

Notas finales:

El fenómeno de la doble presión fue el pilar de mi operativa por mucho tiempo, y fue Bob Volman, quien me inspiró a usar la psicología de los inversores como elemento esencial de mi metodología. Aún así hay factores adicionales y aplicaciones personales que no podría explicar mediante este artículo porque serían necesarios una gran cantidad de ejemplos y detalles. Mañana subiré un vídeo (el primero) explicando mejor lo aquí divulgado, pero a la vez integrando factores como el contexto o la visión multitemporal en la toma de decisiones. También me gustaría mostrar como este fenómeno puede integrarse muy bien a sistemas cuantitativos, mediante el uso de herramientas básicas; y en qué gráficos de cotizaciones son más comunes encontrarlo.

Si te gustó este artículo envíame tu buena vibra. Que Dios les bendiga a todos.

Retroceso alcista en el caféEl café mantiene una tendencia bajista a corto y medio plazo, pero al llegar al 280,00, encuentra algo de soporte e intenta retroceder al alza.

La zona del 280,00 o los 2,80 dólares por libra, aparentemente detienen la caída en el café y el commodity regresa por encima del 300,00 o los 3 dólares por libra, en la bolsa de Nueva York.

De continuar retrocediendo al alza, la media móvil exponencial de 200 días en el 330,15 podría actuar como resistencia para el café.

Por debajo del 280,00, el próximo soporte más relevante para el café podría estar en el 242,42, zona que también estuvo actuando como soporte en el pasado.

Según el ángulo de inclinación de la media móvil exponencial de 55 días (línea morada), la tendencia bajista se mantiene fuerte e incluso podría llegar a romper por debajo de la media móvil exponencial de 200 días (línea azul).

De llegar a cruzar la media móvil exponencial de 55 días por debajo de la media móvil exponencial de 200 días, se estaría formando sobre el gráfico diario del café un cruce de la muerte.

El cruce de la muerte es un patrón de medias móviles, el cual tiene implicaciones bajistas para el instrumento a medio plazo.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

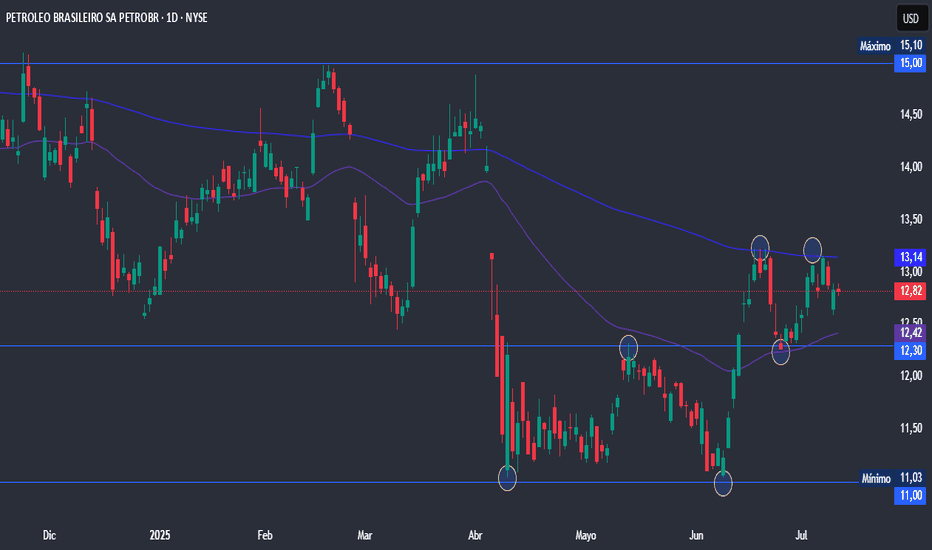

Petrobras continúa atrapado en medio de medias móvilesÚltimamente, el ADR de Petrobras que cotiza en la bolsa de Nueva York se ha estado comportando bastante técnico y sigue atrapado en medio de medias móviles.

Sobre el gráfico diario de Petrobras podemos ver que la acción inicialmente llegó a visitar la media móvil exponencial de 200 días en el 13,14, de donde rebota a la baja y cae hasta la media móvil exponencial de 55 días en el 12,30.

Sin embargo, desde la media móvil exponencial de 55 días en el 12,30, la acción rebota al alza y vuelve a visitar la media móvil exponencial de 200 días en el 13,14 en donde vuelve a encontrar una resistencia.

Podemos ver cómo Petrobras ha respetado bastante bien esas medias móviles, las cuales están actuando como soporte y resistencia.

Ahora la acción se consolida alrededor del 12,82 y es posible que se mantenga encajonado en medio de las medias móviles.

Para que Petrobras tome una dirección más clara, el precio debería de confirmar una ruptura real, ya sea por encima de la media móvil exponencial de 200 días en el 13,14 o por debajo de la media móvil exponencial de 55 días en el 12,42.

Hacia abajo, la zona del 12,30, que estuvo actuando como resistencia en el pasado, también está actuando como un soporte actualmente.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.