¿Podrá el soberano de la cirugía sobrevivir a su propio éxito?Intuitive Surgical se encuentra en una encrucijada paradójica a principios de 2026. A pesar de reportar resultados impresionantes en el cuarto trimestre de 2025, con 2.87 mil millones de dólares en ingresos y un crecimiento interanual del 18.8%, el líder indiscutible en cirugía robótica enfrenta presiones sin precedentes en múltiples frentes. El exitoso lanzamiento del sistema da Vinci 5, con tecnología de retroalimentación de fuerza y aprobación de la FDA para procedimientos cardíacos, posiciona a la empresa para capturar nuevos mercados. Sin embargo, este triunfo tecnológico coincide con un "abismo de patentes", ya que propiedad intelectual crítica expiró en enero de 2026, abriendo la puerta a que competidores repliquen funciones centrales que antes definían su foso competitivo.

La fortaleza de la empresa está sitiada desde ángulos inesperados. El litigio antimonopolio de Restore Robotics, respaldado por la autorización de la FDA para instrumentos remanufacturados por terceros, amenaza con convertir en un producto genérico el componente de alto margen del modelo de negocio de Intuitive: instrumentos y accesorios que representan más del 50% de los ingresos. Mientras tanto, la guerra geopolítica ha transformado la gestión de la cadena de suministro en una estrategia existencial: China controla el 90% de la capacidad de refinación de tierras raras críticas para los motores de los robots, con restricciones de exportación suspendidas solo hasta noviembre de 2026. Aranceles de hasta el 145% en componentes clave presionan los márgenes, pese a que la gerencia busca mantener márgenes brutos del 67-68%.

El panorama macroeconómico agrava estos desafíos. Las proyecciones de Intuitive para 2026 prevén una desaceleración en el crecimiento de procedimientos al 13-15%, una inevitabilidad matemática ante la saturación de los mercados principales en EE. UU. Ahora, el crecimiento debe provenir de fuentes más difíciles: expansión internacional con menores tasas de reembolso, nuevas indicaciones complejas como cirugía cardíaca y centros quirúrgicos ambulatorios sensibles al precio. Su modelo de ingresos recurrentes, con el 81% de los ingresos provenientes de una base instalada de más de 9,000 sistemas, brinda resiliencia, pero los hospitales, enfrentados a la inflación salarial y restricciones de capital, examinan cada compra de un robot de 2 millones de dólares con una intensidad sin precedentes.

Intuitive sigue siendo soberana en el quirófano, pero 2026 revela que mantener la hegemonía requiere maestría más allá de la innovación quirúrgica. La empresa debe fortalecerse contra interrupciones en la cadena de suministro, defender su modelo económico en los tribunales, penetrar nuevas fronteras clínicas sin tecnología háptica completa (la autorización cardíaca restringe la retroalimentación de fuerza en corazones latientes) y gestionar vulnerabilidades de ciberseguridad. El "Bisturí Soberano" sigue afilado, pero la mano que lo empuña debe ser ahora tan experta en estrategia geopolítica, defensa legal y seguridad digital como lo es en avanzar las fronteras de la cirugía mínimamente invasiva.

Healthcare

¿Por qué Michael Burry apuesta TODO a Molina Healthcare (MOH)?Lo especial de Molina Healthcare (MOH) es que es una auténtica "máquina de generar efectivo" protegida por contratos gubernamentales. Mientras el mercado está cegado por el brillo de la Inteligencia Artificial, Burry ha encontrado valor real en un sector que muchos están ignorando por puro despiste. Es la clásica apuesta de valor frente a especulación.

El análisis técnico: Hoy cotiza en la zona de los 198$. Si logra romper con fuerza este nivel de resistencia actual, tenemos camino despejado para un +30% adicional, considerando lo castigada que ha estado la acción recientemente.

El potencial de retorno: Los máximos históricos están todavía a un 80% de distancia del precio actual. No sería de extrañar que, en cuanto el hype de la IA se enfríe, el capital busque refugio en fundamentales sólidos como los de MOH y volvamos a ver esos niveles.

El factor Burry: Desde finales de 2025, Michael Burry ha estado incrementando su posición agresivamente (es actualmente su mayor apuesta en cartera). Y ya sabemos que de tonto no tiene un pelo: cuando todos miran a la derecha, él siempre encuentra el tesoro a la izquierda.

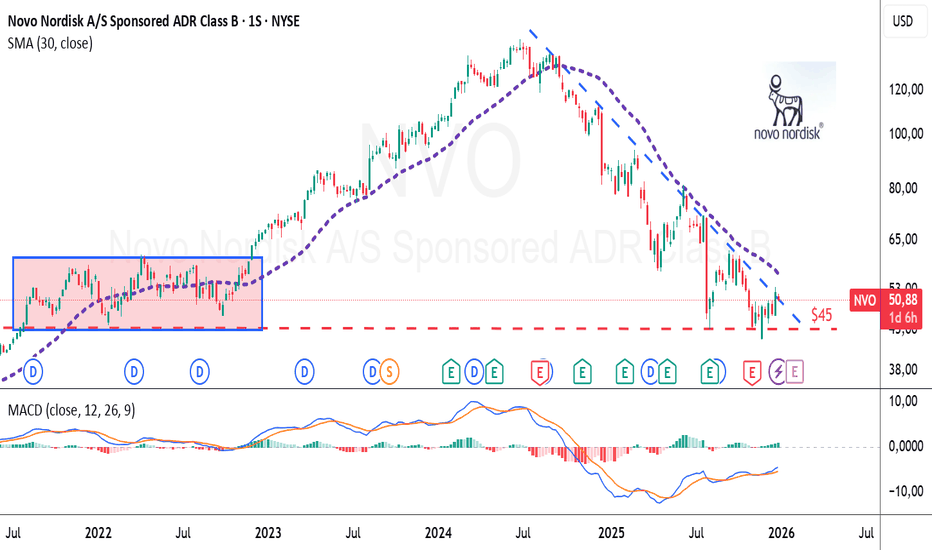

Novo Nordisk es una oportunidad generacionalNovo Nordisk es una de nuestras principales apuestas para 2026. En la compañía hemos invertido más del 15% de nuestro capital. Aquí les presentamos brevemente parte de la tesis por la que creemos que estamos ante una oportunidad única.

NYSE:NVO está apostando a largo plazo por la obesidad y las enfermedades metabólicas, pero el mercado está impaciente. Después de ser pioneros en medicamentos GLP-1 como Ozempic y Wegovy, las acciones de Novo han caído aproximadamente un 50 % en lo que va del año, a medida que se intensifica la competencia y los inversores cuestionan el potencial de crecimiento financiero a corto plazo.

Sin embargo, la ciencia continúa expandiéndose. Más allá de la pérdida de peso y la diabetes, los GLP-1 ahora muestran resultados prometedores en:

• Cardiopatía

• Nefropatía

• Enfermedad hepática

• Apnea del sueño (a través de medicamentos rivales)

¡Y potencialmente el cerebro, la adicción, los antojos e incluso la prevención de la demencia!

Como comentamos, NYSE:NVO está muy infravalorado. Goldman Sachs predice que el mercado de medicamentos para bajar de peso alcanzará los 100 mil millones de dólares en 2030. Incluso si asumimos una participación de mercado global del 35% para NYSE:NVO , obtendremos $35 mil millones en ingresos por pérdida de peso en 2030.

Su segmento de diabetes generó ingresos por 33 mil millones de dólares en los últimos doce meses. Suponiendo que este segmento crecerá sólo un 10% anual, obtendremos 53 mil millones de dólares en ingresos procedentes de la diabetes.

En total, podría alcanzar unos ingresos de 88.000 millones de dólares en 2030. Suponiendo un margen neto estable del 35%, obtendremos un ingreso neto de 31 mil millones de dólares en 2030.

Si aplicamos un valor conservador de 15 veces las ganancias, obtenemos una empresa de 465 mil millones de dólares. Actualmente está valorada en sólo 230 mil millones de dólares.

¿Puede un Gigante Médico Convertirse en Historia de Crecimiento?Medtronic muestra un fuerte impulso al entrar en 2026: la subida del 23% en el precio de la acción refleja mejoras fundamentales y no entusiasmo especulativo. La compañía reportó sólidos resultados en el segundo trimestre fiscal 2026 con ingresos de ≈9.000 millones de dólares (+6,6% interanual) y BPA ajustado +8% hasta 1,36 dólares, superando tanto las previsiones internas como las de los analistas. Lo más destacado: ingresos cardiovasculares +10,8% hasta ≈3.400 millones — el mayor crecimiento en más de una década (excluyendo periodos pandémicos) y señal de aceleración sostenible en el negocio principal.

La tecnología de ablación por campo pulsado (PFA) se ha convertido en un motor de crecimiento transformacional: el sistema PulseSelect obtuvo la aprobación FDA como primera plataforma PFA para fibrilación auricular. Esto impulsó un aumento del 71% en ingresos de Soluciones de Ablación Cardíaca en el trimestre (+128% en EE.UU.). Más allá de cardiología, el sistema quirúrgico robótico Hugo representa una iniciativa estratégica para penetrar el mercado aún subdesarrollado de robótica quirúrgica, habiendo presentado recientemente la solicitud a la FDA tras ensayos urológicos con 98,5% de éxito. Estos avances posicionan a Medtronic en múltiples segmentos de alto crecimiento: neuromodulación, denervación renal y gestión de la diabetes.

Desde el punto de vista inversor, Medtronic ofrece una atractiva combinación de calidad, renta y potencial de crecimiento. Lleva 48 años consecutivos subiendo el dividendo (Dividend Aristocrat), con yield actual en el rango bajo del 3% — por encima de la media del S&P 500 — preservando capital para I+D y adquisiciones estratégicas. La dirección ha mejorado la ejecución con subidas constantes de guidance y una asignación de capital equilibrada. Aunque persisten riesgos en ejecución robótica, decisiones estratégicas en diabetes y negociaciones con pagadores, la tesis fundamental sigue intacta para inversores de largo plazo que buscan crecimiento defensivo con flujos de caja crecientes y exposición a tendencias estructurales de salud impulsadas por el envejecimiento demográfico y la adopción de procedimientos mínimamente invasivos.

Bayer para el largo plazoXETR:BAYN mejora su rentabilidad a pesar de que su división farmacéutica funciona al ralentí. Después de años de disgustos, la ausencia de sorpresas desagradables y el mantenimiento de los objetivos anuales se perciben de forma positiva.

Bayer sigue centrado en la reducción de la deuda y la gestión de los litigios relacionados con el glifosato.

La acción busca reacción al alza apoyándose sobre precios no vistos en más de 10 años. Es uno de los valores que nos dan señal de entrada en nuestro sistema de largo plazo.

¿Puede la integración salvar a CVS o hundirla?CVS Health se enfrenta a una peligrosa convergencia de riesgos que amenaza su modelo de negocio integrado verticalmente. La subsidiaria de Gestor de Beneficios Farmacéuticos (PBM), Caremark, enfrenta un escrutinio regulatorio cada vez más intenso, ya que los legisladores apuntan a las estructuras opacas de reembolsos y mecanismos de precios de spread que sustentan la rentabilidad de los PBM. Al mismo tiempo, el crecimiento explosivo de fármacos GLP-1 de alto costo para la pérdida de peso ha generado una presión sin precedentes en los formularios. La decisión de CVS de excluir Zepbound de Eli Lilly en favor de Wegovy de Novo Nordisk, basada puramente en el precio, resultó en un fracaso espectacular. Lilly retiró públicamente a sus empleados del plan PBM de CVS y se pasó al competidor Rightway Healthcare, señalando un profundo escepticismo del mercado sobre la capacidad de CVS para equilibrar el control de costos con resultados clínicos. Esta deserción valida preocupaciones de que los grandes empleadores están cada vez más dispuestos a abandonar a los "Tres Grandes" PBM por alternativas transparentes.

La estrategia de adquisiciones de la compañía ha resultado ser un desastre económico, con CVS registrando una asombrosa carga de deterioro de goodwill de 5.700 millones de dólares en Oak Street Health en el tercer trimestre de 2025, admitiendo efectivamente que los activos de atención primaria estaban sobrevalorados drásticamente. Esta enorme rebaja socava la tesis central de que la integración vertical de seguros (Aetna), PBM (Caremark) y entrega de atención crea valor sinérgico. Mientras tanto, los márgenes operativos se erosionan desde múltiples direcciones: 833 millones de dólares en cargos por litigios de prácticas comerciales pasadas, tasas de dispensación de genéricos en declive a medida que los caros fármacos GLP-1 de marca desplazan a los genéricos, y la realidad estructural de que la robusta protección de patentes en fármacos GLP-1 que se extiende hasta los años 2040 elimina la palanca tradicional de los PBM de amenazar con competencia genérica.

CVS enfrenta vulnerabilidades sistémicas adicionales en dominios geopolíticos, tecnológicos y científicos. La dependencia de la compañía de Ingredientes Farmacéuticos Activos obtenidos de China e India la expone a interrupciones en la cadena de suministro, aranceles y mandatos de fabricación doméstica obligatorios pero caros. Su vasta infraestructura integrada crea un punto único de fallo atractivo para ciberataques, agravado por la inversión de 20.000 millones de dólares en tecnología para interconectar aún más todos los segmentos. Lo más crítico es que los fabricantes farmacéuticos tienen una palanca sin precedentes debido a la exclusividad de patentes extendida de terapias GLP-1 innovadoras, sin alivio genérico significativo por 15-20 años, obligando a CVS a una elección perpetua entre excluir fármacos superiores y perder clientes, o aceptar una cobertura que erosiona severamente los márgenes.

Hasta que CVS demuestre retención sostenible de clientes PBM entre grandes empleadores, integración exitosa de sus activos de entrega de atención médica sin más deterioros, y una estrategia viable para navegar el asalto regulatorio a la economía tradicional de los PBM, el perfil de inversión sigue siendo fundamentalmente desafiado. La deserción de Lilly representa más que una pérdida de cliente única; expone la fragilidad estructural en un modelo de negocio cada vez más desalineado con las demandas del mercado de transparencia, adecuación clínica e innovación tecnológica.

Merck & Co es una gran oportunidadNYSE:MRK Muy buen aspecto técnico el de Merck & Co tras la publicación de resultados, parece buscar reestructuración al alza dando continuidad a la tendencia alcista tras superar su media de 30 semanas.

Tiene un nivel de resistencia intermedio en los $94 aunque no debería ocasionar problemas en cuanto al movimiento de medio-largo plazo se refiere.

Hace unas semanas nos incorporamos al valor y en la sesión de ayer estuvimos ampliando la posición.

Las ventas en el Q3 fueron del +4% YoY con un impacto de la divisa del -3%. Salud animal crece al 11%.

Productos clave: Keytruda (+10%, $8.100 millones), Winnrevair (+141%, $360 millones) y Gardasil (-25% por el impacto de China)

Una nueva oportunidad en Laboratorios RoviEl escenario técnico en Laboratorios Rovi a día de hoy es muy parecido al de 2023. En ambos casos la caída ha sido del 50% desde máximos.

Al igual que en 2023, el cruce de las medias de 30 y 50 semanas junto con el cruce del Macd y la señal del Mansfield ofrecen un setup comprador muy interesante.

El sector HealthCare en Europa parece acompañar el movimiento alcista.

Novo Nordisk antes de los resultadosBastante incertidumbre en NYSE:NVO antes de la presentación de resultados del miércoles. Se teme una nueva rebaja de la calificación tras el cambio de director ejecutivo, la renovación del consejo de administración y los despidos masivos.

Se teme que la compañía vuelva a rebajar sus previsiones. A todo esto hay que sumar la presión sobre los precios por parte de la Administración Trump que podrían influir en las negociaciones de precios de Medicare para Ozempic y Wegovy.

A todo esto, Novo Nordisk se embarca en una ola de adquisiciones por más de $15.000 millones (Akero y Omeros, además de ofrecer $9.000 millones por Metsera)

No debería sorprender un retesteo de la zona de 45 dólares. En esos niveles de soporte podría ser una oportunidad de reincorporarse a un valor con el sentimiento negativo por las nubes pero con alta calidad fundamental.

¿Cómo redefine VIZZ el futuro del cuidado visual?LENZ Therapeutics, Inc. se está consolidando rápidamente como una fuerza dominante en el mercado del tratamiento de la presbicia tras la aprobación por parte de la FDA de sus gotas oftálmicas VIZZ. Esta solución a base de aceclidina, que restaura la visión cercana por hasta 10 horas, ha recibido una respuesta muy positiva del mercado. Las acciones de la compañía se han disparado, alcanzando un nuevo máximo de 52 semanas, y los analistas han emitido calificaciones de "compra fuerte" con precios objetivo de hasta 56 dólares. Este éxito se sustenta en iniciativas estratégicas en múltiples frentes, desde la expansión global hasta la innovación tecnológica.

El crecimiento de la empresa se ve impulsado por un enfoque geopolítico y geoestratégico inteligente. Al establecer acuerdos de licencia y asociaciones en mercados clave como China y Canadá, LENZ Therapeutics está mitigando los riesgos asociados a las tensiones comerciales globales y consolidando su posición como líder en innovación oftalmológica. Estos acuerdos, con CORXEL Pharmaceuticals y Laboratoires Théa, proporcionan pagos significativos por hitos y regalías, diversificando las fuentes de ingresos y acelerando la comercialización de VIZZ. Las tendencias macroeconómicas, como el envejecimiento de la población mundial y el aumento del gasto sanitario, amplifican aún más la demanda de tratamientos no invasivos, posicionando a LENZ para un crecimiento sostenido.

La superioridad tecnológica de VIZZ es un factor clave diferenciador. Las gotas funcionan contrayendo selectivamente el esfínter del iris para crear un efecto de “agujero de aguja”, mejorando la visión cercana sin los efectos secundarios comunes, como dolores de cabeza o molestias en la frente, asociados a tratamientos competidores. Este avance científico, respaldado por sólidos datos de ensayos clínicos de fase 3, está protegido por una sólida cartera de patentes que cubre sus formulaciones y métodos únicos. Además, el compromiso de la empresa con la ciberseguridad y los métodos de distribución de alta tecnología garantiza la integridad de sus datos y la distribución eficiente del producto, reforzando la confianza de los inversores y asegurando su ventaja competitiva en el cambiante panorama biotecnológico.

¿Puede el caos global alimentar a los gigantes farmacéuticos?La notable trayectoria de crecimiento de Merck demuestra cómo un líder farmacéutico puede transformar la incertidumbre global en ventajas estratégicas. La empresa ha navegado magistralmente las tensiones geopolíticas, incluidas las disputas comerciales entre Estados Unidos y China, diversificando sus cadenas de suministro y estableciendo redes de fabricación regionalizadas. Al mismo tiempo, Merck ha capitalizado tendencias macroeconómicas, como el envejecimiento de la población y el aumento de la prevalencia de enfermedades crónicas, que generan una demanda sostenida de productos farmacéuticos independientemente de las fluctuaciones económicas. Esta posición estratégica permite a la empresa prosperar en medio de la inestabilidad global, asegurando sus ingresos mediante tendencias demográficas favorables.

La base del éxito de Merck radica en su poderoso motor de innovación, impulsado por avances científicos de vanguardia y una transformación digital integral. La asociación con Moderna en tecnología de ARN mensajero y la continua expansión de las indicaciones de Keytruda ejemplifican su capacidad para aprovechar tanto colaboraciones externas como su sólida capacidad de I+D interna. Merck ha integrado estratégicamente la inteligencia artificial, el análisis de big data y técnicas avanzadas de fabricación en todas sus operaciones, creando una ventaja competitiva holística que acelera el desarrollo de fármacos, reduce costes y mejora la eficiencia en el tiempo de comercialización.

Proteger el crecimiento futuro requiere defensas inexpugnables en materia de propiedad intelectual y ciberseguridad. Merck emplea sofisticadas estrategias de gestión del ciclo de vida de patentes, incluida una defensa agresiva contra biosimilares y la expansión continua de indicaciones, para extender la vida comercial de sus fármacos de gran éxito más allá de la expiración de sus patentes principales. Las considerables inversiones de la empresa en ciberseguridad protegen sus valiosos datos de I+D y su propiedad intelectual de amenazas cada vez más sofisticadas, incluido el espionaje patrocinado por Estados, garantizando así la continuidad operativa y una ventaja competitiva.

De cara al futuro, el impulso sostenido de Merck dependerá de su capacidad para mantener este enfoque multifacético mientras se adapta a las dinámicas cambiantes del mercado. El compromiso de la empresa con los principios ESG y la responsabilidad social corporativa no solo atrae a inversores con conciencia social, sino que también ayuda a retener a los mejores talentos en un panorama competitivo. Al combinar innovación orgánica con adquisiciones estratégicas, una sólida protección de la propiedad intelectual y una gestión proactiva del riesgo, Merck se ha posicionado como un líder resiliente capaz de transformar la complejidad global en un dominio farmacéutico sostenido.

¿Una importante oportunidad en el sector Healthcare? El sector HealthCare nunca ha estado tan barato en comparación con el S&P500. Es uno de los sectores con un sentimiento bajista más extremo pero que posiblemente esté en una fase de consolidación. No es el único sector en esta situación, también podríamos comentar el sector de consumo básico en Europa.

El XLV (HealthCare Sector ETF) está entrando en el tercio inferior del percentil en términos de relación precio-beneficio

Para ponernos en contexto, el CAGR (Compounded Annual Growth Rate) del S&P500 en los últimos 5 años es del 16,2% mientras que el del Nasdaq ha sido del 17,6%. Si nos centramos en los últimos 3 años el rendimiento ha sido incluso superior con una tasa del 19% en el SP500 y un 25% en el Nasdaq.

Estos retornos han sido impulsados principalmente por la tecnología. En cuanto al sector Healthcare ha tenido un CAGR del 3% en los últimos 3 años, muy por debajo de los dos principales índices.

El motivo de este pobre rendimiento del Healthcare no es más que una purga de los excesos de la pandemia. Algo más de cinco años después el sector parece que no consigue recuperar la tracción alcista, pero también nos está dejando valoraciones que empiezan a ser muy atractivas. Es algo así como, salvando las distancias, el enorme sentimiento bajista que tenía el sector bancario y energético en los mínimos de 2020-2021.

¿Es el momento de invertir en el sector?

Echemos un vistazo al gráfico de esta idea. El XLV Health Care en temporalidad semanal.

Después de las caídas que se iniciaron el pasado septiembre de 2024 cuando empezaba a descontarse la victoria de Trump y la posible entrada de Robert Kennedy en la nueva administración, finalmente el sector recuperó el aliento en una importante zona de soporte. Una directriz que una los mínimos semanales crecientes desde principios de 2021.

A partir de aquí, y también asentándose sobre el soporte que suponían la anterior zona de máximos (134 puntos, marcado en la línea punteada naranja), las cosas empezaron a mejorar.

Superar la zona de los 138 puntos a cierre semanal (línea y flecha verde) supondría romper al alza la importante media de 30 semanas de Stan Weinstein.

Por lo que se activaría un impulso alcista que tendría como primer objetivo los 156 puntos suponiendo una rentabilidad del 14%.

Parece que si la formación de un suelo se confirma sobre estos niveles, podríamos pensar en que van a llegar buenos años para el sector Healthcare.

Por nuestra parte estamos empezando a seguir de cerca empresas del sector como MRK, LLY o la propia NovoNordisk.

Para saber más… ¿Cómo ha ido la temporada de resultados?

La temporada de resultados ha tenido sus más y sus menos. Algunas empresas del sector han logrado superar las expectativas de los analistas.

Esto, combinado con el sentimiento negativo, está provocando formaciones de vuelta alcista en algunos valores.

No obstante, algunos valores como NovoNordisk han tenido fuertes caídas debido al guidance de cara a 2025, señalan desde la compañía un menor crecimiento esperado de Wegovy y Ozempic en USA. Por otro lado, empresas como Medpace, ThermoFisher o West Pharma se han comportado bastante mejor.

La Caída de Sarepta: ¿Una Confluencia de Desafíos?Sarepta Therapeutics (SRPT) enfrenta desafíos significativos en el mercado. Las acciones de la compañía han experimentado un descenso sustancial debido a múltiples factores interconectados. Su terapia génica insignia, ELEVIDYS, se encuentra en el epicentro de estas dificultades. Reportes recientes de fallecimientos de pacientes asociados con terapias génicas similares han generado preocupaciones sobre la seguridad de estas tecnologías. Como resultado, la FDA solicitó una suspensión voluntaria de los envíos de ELEVIDYS tras emitir una advertencia de “caja negra” por riesgos de daño hepático grave. Además, el ensayo clínico confirmatorio EMBARK no logró cumplir su objetivo principal, lo que ha intensificado los reveses clínicos y regulatorios, erosionando significativamente la confianza de los inversores.

Más allá de los problemas específicos con ELEVIDYS, las dinámicas generales de la industria también afectan a Sarepta. Las presiones macroeconómicas, como el aumento de las tasas de interés, están reduciendo las valoraciones de las empresas biotecnológicas. Las tensiones geopolíticas perturban las cadenas de suministro globales y dificultan la colaboración científica internacional. Además, el entorno de propiedad intelectual se ha vuelto más complejo, con desafíos relacionados con patentes y vencimientos que amenazan los ingresos futuros. Los riesgos de ciberseguridad también son significativos en la industria farmacéutica, ya que las brechas de datos podrían comprometer información sensible sobre investigación, desarrollo y pacientes.

El panorama regulatorio está en constante evolución. La FDA exige ahora datos confirmatorios más robustos para las terapias génicas, lo que genera incertidumbre en torno a las aprobaciones aceleradas. Asimismo, iniciativas gubernamentales, como la Ley de Reducción de la Inflación, buscan controlar los costos de los medicamentos, lo que podría impactar los ingresos futuros de Sarepta. La dependencia de la compañía en la tecnología de vectores virales adenoasociados (AAV) también presenta riesgos inherentes, ya que las tecnologías de edición genética de próxima generación podrían superar su cartera actual. La combinación de estos factores amplifica el impacto negativo sobre la empresa.

La recuperación de Sarepta dependerá de una estrategia cuidadosamente diseñada. Obtener la aprobación definitiva de la FDA para ELEVIDYS es fundamental, al igual que expandir su indicación y maximizar su potencial comercial. Diversificar su cartera más allá de un solo producto podría mitigar riesgos. Una gestión disciplinada de costos será esencial en este entorno económico desafiante, y las colaboraciones estratégicas podrían proporcionar apoyo financiero y experiencia técnica. La trayectoria de Sarepta ofrece valiosas lecciones sobre los desafíos y oportunidades en la maduración del sector de las terapias génicas.

¿Está al alcance la promesa de inversión en la edición genética?CRISPR Therapeutics lidera la revolución de la edición genética, consolidándose como una biofarmacéutica en fase comercial tras la aprobación histórica de CASGEVY. Este tratamiento pionero de edición genética, dirigido a la anemia falciforme y la beta-talasemia, valida el potencial transformador de la tecnología CRISPR-Cas9 y marca el comienzo de una nueva era médica. La entrada de CASGEVY al mercado ofrece una prueba crucial de concepto, allanando el camino para aplicaciones más amplias de la edición genética en el tratamiento de trastornos genéticos.

A pesar de este avance científico, el lanzamiento comercial de CASGEVY enfrenta desafíos inmediatos, principalmente su elevado costo y la complejidad de su administración, lo que ha generado ventas iniciales modestas. Vertex Pharmaceuticals, su socio en el desarrollo, reporta los ingresos, mientras que CRISPR recibe una parte de las ganancias. Actualmente, la empresa opera con pérdidas, ya que los gastos operativos superan ampliamente los ingresos, que provienen principalmente de subvenciones. No obstante, una sólida reserva de efectivo garantiza estabilidad financiera mientras CRISPR avanza en una ambiciosa cartera de proyectos enfocada en enfermedades prevalentes, como el cáncer, la diabetes y las afecciones cardiovasculares, además de sus esfuerzos comerciales con CASGEVY.

El panorama de la propiedad intelectual permanece dinámico, con disputas de patentes en curso sobre la tecnología CRISPR-Cas9 que podrían influir en las futuras licencias y la competencia. Paralelamente, CRISPR Therapeutics impulsa avances en medicina personalizada y sistemas de administración. Un hito destacado es el desarrollo y entrega rápidos de una terapia CRISPR personalizada basada en ARNm para un trastorno metabólico raro, utilizando nanopartículas lipídicas. Este logro demuestra un modelo potencial para tratamientos rápidos y específicos para el paciente, y resalta la importancia de las tecnologías de administración avanzadas para ampliar el alcance terapéutico de la edición genética.

Para los inversores, CRISPR Therapeutics representa una oportunidad de alto riesgo y alta recompensa. La acción ha mostrado volatilidad, reflejando la falta de rentabilidad actual y las condiciones del mercado. Sin embargo, la fuerte participación institucional y las calificaciones optimistas de los analistas refuerzan la confianza en su potencial a largo plazo. Su extensa cartera de proyectos y su tecnología fundamental posicionan a la empresa para un crecimiento significativo en el futuro, siempre que los programas clínicos sean exitosos y se incremente la adopción comercial de sus terapias. Esto sugiere que, para quienes tienen una visión a largo plazo, la promesa de la edición genética podría estar verdaderamente al alcance.

¿IA biotecnológica: futuro de terapias contra cáncer?Lantern Pharma Inc. está destacándose en el sector biotecnológico al aprovechar su plataforma de inteligencia artificial patentada, RADR®, para acelerar el desarrollo de terapias dirigidas contra el cáncer. La empresa ha logrado recientemente avances significativos, incluyendo la aprobación por parte de la FDA de un ensayo clínico de fase 1b/2 para LP-184 en un subgrupo de cáncer de pulmón no de células pequeñas (CPCNP) difícil de tratar. Esta población de pacientes, caracterizada por mutaciones genéticas específicas y una respuesta deficiente a los tratamientos actuales, representa una gran necesidad médica no satisfecha y una oportunidad de mercado multimillonaria. El mecanismo de LP-184, que se dirige selectivamente a células cancerosas que sobreexpresan la enzima PTGR1, ofrece un enfoque de precisión diseñado para mejorar la eficacia y reducir la toxicidad.

El potencial de LP-184 va más allá del CPCNP, habiendo recibido múltiples designaciones de vía rápida por parte de la FDA para cánceres agresivos como el cáncer de mama triple negativo (CMTN) y el glioblastoma. Los datos preclínicos respaldan su actividad en estas áreas, incluyendo sinergias con otras terapias y propiedades favorables, como la penetración cerebral para cánceres del sistema nervioso central. Además, Lantern Pharma ha demostrado un compromiso con los cánceres pediátricos raros, obteniendo designaciones de enfermedad pediátrica rara para LP-184 en tumores rabdoides malignos (MRT), rabdomiosarcoma (RMS) y hepatoblastoma, lo que podría proporcionar valiosos cupones de revisión prioritaria.

La sólida posición financiera de la empresa, respaldada por una alta liquidez según datos financieros de InvestingPro, apoya su continua inversión en investigación y desarrollo, así como su cartera impulsada por IA. Aunque reporta pérdidas netas debido a estas inversiones, Lantern Pharma anticipa datos clave en 2025 y está buscando activamente financiación adicional. Los analistas consideran que la acción podría estar infravalorada, con objetivos de precio que sugieren un crecimiento futuro. La estrategia de Lantern Pharma, que combina inteligencia artificial avanzada con un profundo conocimiento de la biología del cáncer, la posiciona para abordar poblaciones de pacientes con alta necesidad y transformar potencialmente el desarrollo de fármacos oncológicos.

ImmunityBio: ¿Catalizador de una nueva era?ImmunityBio, Inc. está emergiendo rápidamente como una fuerza significativa en el sector biotecnológico, impulsada por el éxito y el creciente potencial de su principal activo de inmunoterapia, ANKTIVA® (nogapendekin alfa inbakicept-pmln). La empresa alcanzó un hito crucial con la aprobación de la FDA de ANKTIVA en combinación con BCG para el tratamiento del cáncer de vejiga no músculo-invasivo (NMIBC) con carcinoma in situ no respondedor al BCG. Esta aprobación aborda una necesidad crítica y aprovecha el mecanismo único de ANKTIVA como agonista de IL-15 de primera generación, diseñado para activar células inmunes clave e inducir respuestas duraderas. Sobre esta base, ImmunityBio busca activamente el acceso al mercado global, solicitando aprobación a la EMA y la MHRA para una posible autorización en Europa y el Reino Unido para 2026.

Más allá del progreso regulatorio, ImmunityBio aborda proactivamente los desafíos en la atención al paciente, especialmente la escasez de BCG TICE® en EE. UU. Mediante un Programa de Acceso Ampliado autorizado por la FDA, la compañía suministra BCG recombinante (rBCG) de producción propia, ofreciendo una fuente alternativa vital y ampliando el acceso al tratamiento, especialmente en áreas desatendidas. Esta iniciativa apoya a los pacientes mientras establece un nuevo canal de mercado para las terapias de ImmunityBio. Comercialmente, el lanzamiento de ANKTIVA en EE. UU. gana impulso, facilitado por un código J permanente de facturación que simplifica la facturación y amplía la cobertura de seguros, cubriendo a más de 240 millones de personas.

La estrategia a largo plazo de ImmunityBio se extiende a otros tipos principales de cáncer. La empresa está avanzando en el potencial de ANKTIVA para el cáncer de pulmón no microcítico (NSCLC) mediante un ensayo confirmatorio de fase 3 con BeiGene. Esta colaboración sigue a los prometedores datos de fase 2 que demostraron la capacidad de ANKTIVA para restaurar la actividad de inhibidores de puntos de control en pacientes que habían progresado con terapias previas, mostrando una supervivencia global prolongada. Esto destaca el potencial más amplio de ANKTIVA como una terapia de citoquinas fundamental capaz de abordar la linfopenia y restaurar la función inmunitaria en diversos tumores. El rendimiento financiero reciente de ImmunityBio refleja este avance clínico y comercial, evidenciado por un aumento significativo de los ingresos impulsado por las ventas de ANKTIVA y una percepción positiva por parte de los inversores.

¿El nuevo líder en pérdida de peso se llama Lilly?Eli Lilly está consolidándose rápidamente como una fuerza dominante en el creciente mercado de medicamentos para la pérdida de peso, planteando un desafío significativo al líder actual, Novo Nordisk. Lilly ha logrado un notable éxito comercial, a pesar de que su terapia principal, Zepbound (tirzepatida), ingresó al mercado mucho después que Wegovy (semaglutida) de Novo Nordisk. Los considerables ingresos de Zepbound en 2024 reflejan su rápida adopción y sólida posición competitiva, lo que lleva a los analistas a proyectar que las ventas de medicamentos contra la obesidad de Eli Lilly superarán a las de Novo Nordisk en los próximos años. Este ascenso vertiginoso subraya el impacto de un producto altamente eficaz en un mercado con una enorme demanda insatisfecha.

El éxito de la tirzepatida de Eli Lilly, el ingrediente activo tanto en Zepbound como en el tratamiento para la diabetes Mounjaro, radica en su doble mecanismo de acción, que actúa sobre los receptores GLP-1 y GIP, ofreciendo potenciales beneficios clínicos superiores. La posición de mercado de la compañía se fortaleció aún más gracias a una reciente decisión de un tribunal federal de EE. UU. que respaldó la determinación de la FDA de retirar la tirzepatida de la lista de medicamentos en escasez. Esta victoria legal impide que las farmacias de compuestos produzcan versiones no autorizadas y más económicas de Zepbound y Mounjaro, protegiendo así la exclusividad de mercado de Lilly y garantizando la integridad de la cadena de suministro del producto aprobado.

Mirando hacia el futuro, la cartera de Eli Lilly incluye el prometedor agonista oral del receptor GLP-1, orforglipron. Los resultados positivos de los ensayos de fase 3 sugieren su potencial como una alternativa práctica y no inyectable, con una eficacia comparable a las terapias actuales. Como molécula pequeña, el orforglipron ofrece ventajas potenciales en términos de escalabilidad de producción y costos, lo que podría ampliar significativamente el acceso global si se aprueba. Eli Lilly está incrementando activamente su capacidad de fabricación para satisfacer la demanda prevista de sus terapias incretínicas, posicionándose para capitalizar el vasto y creciente mercado mundial de soluciones para el control de peso.

La Ventaja Colaborativa: ¿El Secreto de la Innovación de Pfizer?El éxito de Pfizer en la industria biofarmacéutica combina sus capacidades internas con una colaboración externa estratégica. Este enfoque proactivo, que abarca diversas fronteras tecnológicas, impulsa la innovación a lo largo de toda su cadena de valor. Desde su asociación con QuantumBasel y D-Wave para optimizar la planificación de producción mediante recocido cuántico, hasta su cooperación con XtalPi para revolucionar el descubrimiento de fármacos a través de la predicción de estructuras cristalinas con inteligencia artificial, Pfizer demuestra los beneficios concretos de las alianzas intersectoriales. Estas iniciativas reflejan su compromiso con explorar tecnologías de vanguardia para mejorar la eficiencia y acelerar la identificación de candidatos prometedores a fármacos, mejorando así los resultados para los pacientes y fortaleciendo su posición competitiva.

El artículo destaca ejemplos específicos de los esfuerzos colaborativos de Pfizer. El Pfizer Healthcare Hub en Freiburg, Alemania, actúa como un catalizador, conectando las necesidades internas con la innovación externa. La prueba exitosa de tecnología en planificación de producción mediante recocido cuántico generó ahorros significativos en tiempo y recursos. Además, la asociación con XtalPi ha reducido drásticamente el tiempo necesario para determinar la estructura 3D de posibles moléculas farmacológicas, permitiendo una detección más rápida y eficiente. Estas cooperaciones ejemplifican el enfoque estratégico de Pfizer para aprovechar la experiencia especializada y las tecnologías avanzadas de socios externos, superando así desafíos complejos en la cadena de valor farmacéutica.

Más allá de estos proyectos específicos, Pfizer está profundamente involucrada en el ecosistema de la computación cuántica, reconociendo su potencial transformador en el diseño de fármacos, los estudios clínicos y la medicina personalizada. Sus alianzas con gigantes tecnológicos como IBM y otras compañías farmacéuticas subrayan el interés generalizado de la industria por aprovechar el poder de esta tecnología. Aunque la computación cuántica aún está en sus primeras etapas, la participación proactiva de Pfizer en este entorno colaborativo la posiciona a la vanguardia de los futuros avances en el cuidado de la salud. Este compromiso con la sinergia, desde la investigación fundamental hasta la comercialización, refleja una convicción en el poder de la colaboración para impulsar avances significativos en la industria farmacéutica.

¿Grietas en la armadura de J&J?Johnson & Johnson, un líder consolidado en el sector global de la salud, enfrenta desafíos significativos que generan serias interrogantes sobre su trayectoria futura y la valoración de sus acciones. El principal de estos desafíos es la persistente y masiva litigación relacionada con su talco para bebés. Con decenas de miles de demandas que alegan vínculos con el cáncer, la estrategia de la compañía para gestionar esta responsabilidad mediante la bancarrota ha sido rechazada repetidamente por los tribunales, que recientemente desestimaron una propuesta de acuerdo por 10.000 millones de dólares. Esto obliga a J&J a enfrentar potencialmente más de 60.000 demandas individuales en los tribunales, lo que introduce una enorme incertidumbre financiera y la posibilidad de incurrir en costos legales y daños multimillonarios.

A esto se suma un creciente escrutinio sobre las prácticas de marketing pasadas y recientes de la empresa. Recientemente, un juez federal impuso una multa de 1.640 millones de dólares a la división farmacéutica de J&J por prácticas de marketing engañosas relacionadas con medicamentos contra el VIH, señalando un "esquema deliberado y calculado". Esto se añade a acuerdos previos por sumas millonarias vinculados a presuntos pagos indebidos a cirujanos por implantes ortopédicos a través de su subsidiaria DePuy, así como a disputas fiscales en India por gastos cuestionables de "patrocinio profesional" asociados con actividades similares. Estos incidentes reflejan problemas legales y éticos recurrentes que conllevan sanciones financieras considerables y daños a su reputación.

En conjunto, la litigación no resuelta por el talco, las elevadas multas por violaciones de marketing y las persistentes dudas sobre su conducta ética representan obstáculos importantes para Johnson & Johnson. El impacto acumulado de estas batallas legales, las posibles responsabilidades futuras y el deterioro de su imagen corporativa amenazan con agotar recursos, desviar la atención de la dirección de sus operaciones principales y erosionar la confianza de los inversionistas. Estos factores combinados constituyen riesgos concretos que podrían ejercer una presión significativa a la baja sobre el precio de sus acciones en el futuro.

¿Se Puede Controlar el Dolor sin Adicción?Vertex Pharmaceuticals ha logrado un hito histórico en el manejo del dolor, obteniendo la aprobación de la FDA para Journavx, la primera nueva clase de analgésico en más de 20 años. Este medicamento no opioide introduce un cambio de enfoque al atacar las señales del dolor directamente en su origen, sin los riesgos de adicción asociados con los analgésicos tradicionales. La importancia de este desarrollo es crucial, ya que promete una nueva era en la que el dolor agudo puede tratarse de manera efectiva y segura, transformando el panorama médico para millones de personas.

Journavx actúa inhibiendo selectivamente el NaV1.8, un canal de sodio crucial para la señalización del dolor, impidiendo así que estas señales lleguen al cerebro. Este mecanismo no solo proporciona alivio, sino que lo hace sin los efectos secundarios que han plagado el uso de opioides. Las implicaciones para el sector sanitario son profundas, ofreciendo a médicos y pacientes una herramienta que podría revolucionar el tratamiento del dolor en entornos clínicos. El éxito de Vertex con Journavx demuestra el compromiso de la empresa con la innovación en tratamientos que abordan algunas de las necesidades más urgentes de la medicina moderna.

Desde el punto de vista financiero, esta aprobación ha fortalecido la posición de mercado de Vertex, como refleja el alza de sus acciones tras el anuncio. Con una proyección de ingresos para 2025 estimada entre $11.75 y $12.0 mil millones, Vertex no solo se beneficia de esta aprobación, sino que también expande sus terapias. Las transiciones estratégicas en la dirección, anunciadas junto con esta aprobación, reflejan un plan sólido para la innovación futura, fomentando el debate sobre el futuro de la medicina.

Este momento nos invita a reflexionar sobre el futuro de la industria farmacéutica: un futuro donde la eficacia no compromete la seguridad, donde la innovación en los tratamientos podría generar beneficios sociales más amplios al reducir la dependencia de sustancias adictivas. El camino de Vertex con Journavx podría ser solo el comienzo de un nuevo capítulo en la ciencia médica, inspirándonos a un tratamiento del dolor más humano y centrado en el paciente.

¿Puede la turbulencia del mercado crear innovación futura?En un giro dramático de los acontecimientos que sacudió a la industria farmacéutica, el reciente revés de Novo Nordisk con su fármaco experimental para la obesidad, CagriSema, representa un fascinante caso de estudio sobre la resiliencia del mercado y el progreso científico. Las acciones de la compañía cayeron un 24% después de que los resultados del ensayo mostraran una eficacia del 22.7% en la reducción de peso, quedándose por debajo del objetivo esperado del 25%. Sin embargo, detrás de esta aparente decepción se encuentra una historia más profunda de innovación farmacéutica y adaptación al mercado.

El panorama del tratamiento de la obesidad se encuentra en una encrucijada crucial, con un mercado que ha experimentado un crecimiento exponencial, pasando de ser modesto a convertirse en una industria de $24 mil millones en 2023. El recorrido de Novo Nordisk, junto con su competidor Eli Lilly, ejemplifica cómo los contratiempos suelen catalizar innovaciones revolucionarias. El ensayo de CagriSema, que involucró a 3,400 participantes, no solo es un estudio clínico, sino también un testimonio del compromiso de la industria para abordar los desafíos globales de salud.

De cara al futuro, este momento de recalibración del mercado podría ser recordado como un punto de inflexión en la evolución del tratamiento de la obesidad. Con proyecciones que sugieren un potencial de mercado de $200 mil millones para principios de la década de 2030, la turbulencia actual podría impulsar aún más la innovación y la competencia. El hecho de que solo el 57% de los participantes del ensayo alcanzaron la dosis más alta de CagriSema apunta a un potencial no explotado y a futuras oportunidades de optimización, lo que sugiere que el aparente revés de hoy podría allanar el camino para los avances de mañana.

Biogen: un teórico defensa en el equipoPara mí, una de las claves para tener éxito a largo plazo en bolsa es diversificar la cartera, y tener una parte defensiva puede ser fundamental, especialmente en momentos como estos en los que hay mucha incertidumbre sobre cómo evolucionará el ciclo económico: aterrizaje, fuerte, suave, o no aterrizaje... demasiados análisis defienden las tres tesis como para que el inversor lo tenga claro.

Biogen tal vez no es de esos valores tan atractivos como Novo Nordisk, Gilead o Astrazeneca, pero tal vez (guiño a los más futboleros) un defensa no tiene que ser muy espectacular, sino cumplir bien su trabajo.

Viendo las caídas de los últimos años, dos en esta década de los "veinte" (una que ha superado el 50% y otra que ha estado cerca) no parece muy defensiva, pero el entorno económico le podría ayudar. Además estas fuertes descensos han sido provocados por bajadas de ingresos y de márgenes, y las expectativas para estos años es de crecimiento sostenible (veremos si lo cumple, el miércoles presenta resultados).

Precisamente "gracias" a estas caídas se ha situado con ratios muy interesantes, por ejemplo co un PER de 14x bajando y a los analistas dándole un potencial (promedio) superior al 45%.

El aspecto técnico es muy interesante: el desplome actual le ha llevado (por tercera vez, las otras dos ha rebotado) al 61,8% de su subida histórica.

Ahora bien, no todo es bonito (no vendría mal una protección en un valor as´): en las dos anteriores no tocó el nivel y que esta semana la ha cerrado por debajo de los dos anteriores mínimos (respetando el 61,8%).