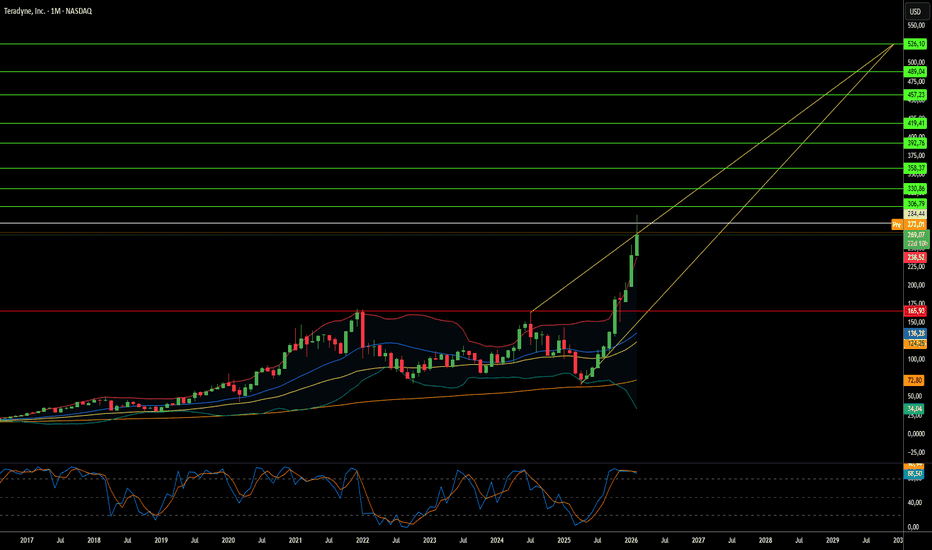

¿Es una empresa de pruebas la infraestructura oculta de la IA?Teradyne ha ejecutado uno de los giros estratégicos más dramáticos de la industria de semiconductores, transformándose de una empresa de pruebas centrada en móviles a una fuerza dominante en la validación de infraestructura de IA. Con la inteligencia artificial impulsando más del 60% de los ingresos totales a finales de 2025, la empresa se ha posicionado en la unión crítica donde los chips de vanguardia se encuentran con el despliegue en el mundo real. El nuevo modelo de ganancias "evergreen" de la dirección apunta a 6.000 millones de dólares en ingresos anuales y beneficios por acción no-GAAP de entre 9,50 y 11,00 dólares. Los resultados del 4T de 2025 subrayan este cambio: ingresos récord de 1.083 millones de dólares y un crecimiento interanual del 44%, impulsado casi en su totalidad por la demanda de probadores de IA.

El foso técnico de la empresa va mucho más allá del equipo de prueba automatizado tradicional. La solución UltraPHY 224G de Teradyne aborda las tasas de datos emergentes de 224 Gb/s críticas para los clústeres de IA de próxima generación , mientras que el probador Magnum 7H se dirige al próximo ciclo de memoria HBM4, un mercado donde la intensidad de las pruebas es 10 veces mayor que la de la DRAM estándar. La joint venture con MultiLane posiciona a Teradyne para capturar el mercado de pruebas de interconexión de alta velocidad desde la oblea hasta el centro de datos. Mientras tanto, la división de robótica está girando hacia la "IA física", integrando modelos de aprendizaje profundo en robots colaborativos que se adaptan a entornos dinámicos. Un centro de fabricación estratégico en Detroit apoyará una expansión triple con grandes clientes de comercio electrónico en 2026.

Los vientos en contra geopolíticos siguen siendo manejables pero requieren una navegación vigilante. Aunque China representaba históricamente el 25-30% de los ingresos , el cambio de la administración Trump de "presunción de denegación" a revisiones "caso por caso" para las exportaciones de computación avanzada proporciona flexibilidad regulatoria. Sin embargo, los aranceles del 25% sobre los componentes de semiconductores avanzados que pasan por las instalaciones de EE. UU. complican las cadenas de suministro mundiales. La formidable cartera de patentes de Teradyne, con más de 5.000 patentes, sirve como armadura legal y disuasión tecnológica. La asociación con TSMC refuerza el liderazgo en metodologías de apilamiento 3D esenciales para las arquitecturas HBM4 y UCIe.

La tesis de inversión se centra en el posicionamiento estructural del mercado. Teradyne domina el 50% de la cuota de mercado en pruebas de "XPU" y apunta al 30% en pruebas de GPU. Aunque la concentración de clientes y la presión de venta institucional presentan riesgos a corto plazo , la orientación de la dirección para el 1T de 2026 de 1.150-1.250 millones de dólares en ingresos señala una trayectoria sostenida. La convergencia de la fotónica de silicio, los muros de memoria HBM4 y la robótica de IA física crea múltiples vectores de expansión. Para los inversores, Teradyne representa una capa arquitectónica esencial que permite la transición de la investigación al despliegue a escala de producción.

Geopoliticalrisk

¿L3Harris justifica su prima de PER de casi 40x?L3Harris Technologies se ha posicionado como el "Disruptor de Confianza" en el panorama de defensa global, cerrando la brecha entre los gigantes aeroespaciales tradicionales y los innovadores tecnológicos ágiles. Operando en los dominios espacial, aéreo, terrestre, marítimo y ciber, la empresa se alinea con las prioridades de seguridad nacional en un momento en que el gasto militar mundial alcanzará los 2,6 billones de dólares para finales de 2026.

Los vientos de cola geopolíticos son sustanciales:

Rearme Europeo: La guerra en Ucrania ha impulsado un rearme masivo; Rusia gastó casi 157.000 millones de dólares en defensa solo en 2025.

Indo-Pacífico: Los presupuestos de defensa en Asia-Pacífico superan ya los 530.000 millones de dólares anuales.

Contratos Clave: Recientemente aseguró un contrato de 2.200 millones de dólares para el sistema de Alerta Temprana y Control Aerotransportado de Corea.

La compañía reportó que 2025 fue un "punto de inflexión claro" con ingresos anuales de 21.900 millones de dólares. Su ratio book-to-bill de 1,3x señala una cartera de pedidos récord. Sin embargo, el cuarto trimestre se vio afectado por un cierre gubernamental de 43 días que retrasó la adjudicación de contratos.

A principios de 2026, surgió un hito transformador: una inversión de 1.000 millones de dólares en su unidad de Soluciones de Misiles, la cual planea sacar a bolsa (IPO) en la segunda mitad del año. Con un portafolio de 3.908 patentes, L3Harris sigue siendo un pilar de la base industrial de defensa moderna. No obstante, los inversores deben sopesar su posición excepcional frente a una valoración de casi 40x P/E, lo que sugiere que el mercado ya ha descontado un éxito futuro significativo.

¿Podría la plata ser el metal más crítico de la década?El iShares Silver Trust (SLV) se encuentra en la convergencia de tres fuerzas de mercado sin precedentes que están transformando fundamentalmente la plata de una cobertura monetaria a un imperativo industrial estratégico. La designación de la plata como "Mineral Crítico" por el USGS en noviembre de 2025 marca un cambio regulatorio histórico, activando mecanismos de apoyo federal que incluyen casi mil millones de dólares en financiamiento del DOE y créditos fiscales a la producción del 10%. Esta designación posiciona a la plata junto a materiales esenciales para la seguridad nacional, desencadenando un posible almacenamiento gubernamental que competiría directamente con la demanda industrial y de los inversores por las mismas barras físicas que posee SLV.

La ecuación de oferta y demanda revela una crisis estructural. Con el 75-80% de la producción mundial de plata proveniente como subproducto de otras operaciones mineras, la oferta sigue siendo peligrosamente inelástica y concentrada en regiones volátiles de América Latina. México y Perú representan el 40% de la producción mundial, mientras China asegura agresivamente líneas de suministro directo a principios de 2025. Las exportaciones de plata de Perú aumentaron un 97.5%, con el 98% fluyendo hacia China. Este reposicionamento geopolítico deja las bóvedas occidentales cada vez más agotadas, amenazando el mecanismo de creación-reembolso de SLV. Mientras tanto, persisten los déficits crónicos, y se proyecta que el equilibrio del mercado empeore de -184 millones de onzas en 2023 a -250 millones de onzas para 2026.

Tres revoluciones tecnológicas están creando una demanda industrial inelástica que podría consumir cadenas de suministro enteras. La tecnología de batería de estado sólido de compuesto de plata-carbono de Samsung, planificada para producción masiva para 2027, requiere aproximadamente 1 kg de plata por paquete de batería de EV de 100 kWh. Si solo el 20% de los 16 millones de vehículos eléctricos anuales adoptan esta tecnología, consumiría el 62% del suministro mundial de plata. Simultáneamente, los centros de datos de IA requieren la inigualable conductividad eléctrica y térmica de la plata, mientras que el cambio de la industria solar a células TOPCon y HJT utiliza un 50% más de plata que las tecnologías anteriores, con una demanda fotovoltaica proyectada para superar los 150 millones de onzas para 2026. Estos superciclos convergentes representan un bloqueo tecnológico donde los fabricantes no pueden sustituir la plata sin sacrificar el rendimiento crítico, forzando una revalorización histórica a medida que el mercado transforma la plata de un activo discrecional a una necesidad estratégica.

¿Tensiones en Asia triplican retornos de cobertura?Cómo la escalada de tensiones geopolíticas entre China y Japón crea un caso de inversión convincente para ProShares UltraPro Short QQQ (SQQQ), un ETF inverso triple apalancado que sigue el Nasdaq-100 (NDX). La concentración extrema del Nasdaq-100 en sectores tecnológicos (61% de peso) y su dependencia de cadenas de suministro globales impecables lo hacen especialmente vulnerable a la inestabilidad en Asia-Pacífico. La estructura triple inversa de SQQQ permite a los inversores beneficiarse de caídas anticipadas en NDX sin cuentas de margen tradicionales, mientras que su mecanismo de composición diaria está optimizado para capturar movimientos de alta volatilidad y bajadas direccionales que las crisis geopolíticas suelen desencadenar.

La vulnerabilidad principal proviene de cuellos de botella críticos en las cadenas de suministro en Asia Oriental. China controla casi el 90% del procesamiento global de elementos de tierras raras esenciales para motores de VE, sensores y sistemas de defensa, y ha weaponizado previamente este dominio contra Japón en disputas territoriales. Mientras tanto, Japón tiene el 50% del mercado global en materiales semiconductores críticos como fotoresistentes, haciendo que cualquier interrupción equivalga a detener la fabricación de chips para empresas NDX. Con el Nasdaq-100 derivando aproximadamente el 10% de ingresos directamente de China continental y casi el 50% internacionalmente, las tensiones escaladas amenazan pérdidas de ingresos simultáneas en múltiples mercados principales mientras fuerzan una regionalización costosa de las cadenas de suministro que comprime márgenes de beneficio.

Más allá de las cadenas físicas, el análisis identifica operaciones cibernéticas patrocinadas por el Estado como la amenaza aguda más inmediata. Agencias estadounidenses evalúan que actores cibernéticos chinos se están posicionando previamente en redes de infraestructura crítica para habilitar ataques disruptivos en crisis mayores, con Japón reportando ciberataques militares chinos previos contra 200 empresas e institutos de investigación. Paradas de producción inducidas por ciberataques podrían generar miles de millones en ingresos perdidos mientras degradan la producción de innovación que sostiene las valoraciones NDX. La incertidumbre geopolítica se correlaciona directamente con gastos reducidos en I+D corporativo y declives demostrables en calidad de patentes y tasas de citación.

La convergencia de estos riesgos — weaponización de cadenas de suministro, costos forzados de regionalización, tasas de descuento elevadas por primas de riesgo geopolítico y amenazas de guerra cibernética — crea un entorno óptimo para la exposición triple inversa de SQQQ. Juntas directivas corporativas que fallan en incorporar monitoreo robusto de riesgo geopolítico en valoraciones NDX representan un fracaso fundamental de gobernanza, ya que el cambio estructural de eficiencia global a cadenas enfocadas en resiliencia requiere gastos de capital significativos que socavan las altas valoraciones de crecimiento que respaldan los precios actuales de NDX.

¿Puede la inestabilidad ser una clase de activo?os ETF de Aeroespacial y Defensa (A&D) han mostrado un rendimiento notable en 2025, con fondos como XAR logrando un retorno del 49,11% en lo que va del año. Este aumento sigue la directiva del presidente Trump en octubre de 2025 para reanudar las pruebas de armas nucleares de EE.UU. después de una moratoria de 33 años, un cambio de política decisivo en respuesta a demostraciones recientes de armas rusas. El movimiento señala la formalización de la Competencia entre Grandes Potencias en una carrera armamentística sostenida e intensiva en tecnología, transformando los gastos en A&D de discrecionales a estructuralmente obligatorios. Los inversores ahora ven las asignaciones de defensa como garantizadas, creando lo que los analistas llaman un "prima de inestabilidad" permanente en las valoraciones del sector.

Los fundamentos financieros que respaldan esta perspectiva son sustanciales. El presupuesto de defensa del AF 2026 asigna 87 mil millones de dólares solo para modernización nuclear, un aumento del 26% en el financiamiento para programas críticos como el bombardero B-21, el ICBM Sentinel y submarinos de la clase Columbia. Los principales contratistas están reportando resultados excepcionales: Lockheed Martin estableció un backlog récord de 179 mil millones de dólares mientras elevaba su perspectiva para 2025, creando efectivamente certeza de ingresos plurianuales que funciona como un bono de larga duración. En 2023, el gasto militar global alcanzó los 2,443 billones de dólares, con aliados de la OTAN impulsando más de 170 mil millones de dólares en ventas militares extranjeras de EE.UU., lo que extendió la visibilidad de ingresos más allá de los ciclos congresionales domésticos.

La competencia tecnológica está acelerando las inversiones en hipersónicos, ingeniería digital y sistemas de mando y control modernizados. El cambio hacia la guerra impulsada por IA, arquitecturas espaciales resilientes y procesos de fabricación avanzados (ejemplificado por la tecnología de gemelo digital de Lockheed para el programa de Misil de Golpe de Precisión) está transformando la contratación de defensa en un modelo híbrido de hardware-software con flujos de ingresos de alta margen sostenidos. La modernización de los sistemas de Mando, Control y Comunicaciones Nucleares (NC3) y la implementación de la estrategia de Mando y Control Conjunto en Todos los Dominios (JADC2) requieren inversiones continuas y pluridecenales en ciberseguridad y capacidades de integración avanzadas.

La tesis de inversión refleja certeza estructural: los programas de modernización nuclear legalmente mandatados son inmunes a recortes presupuestarios típicos, los contratistas tienen backlogs sin precedentes y la superioridad tecnológica exige I+D de alta margen perpetuo. La reanudación de las pruebas nucleares, impulsada por señalización estratégica en lugar de necesidad técnica, ha creado un ciclo auto-realizable que garantiza gastos futuros. Con escalada geopolítica, certeza macroeconómica a través de asignaciones anticipadas y innovación tecnológica rápida convergiendo simultáneamente, el sector A&D ha emergido como un componente esencial de portafolios institucionales, respaldado por lo que los analistas caracterizan como "geopolítica garantizando ganancias".