Date cuenta y empieza Buscando entradas.

Después de llevar un análisis técnico de acorde a trimestres hasta temporalides de 6h y 1D, es posible que el índice siga en tendencia alcista un par de años más antes de su primera gran corrección que durara otros años. Partiendo de esta premisa, vemos que su constante evolución se refleja en la tendencia a través de los años, si bajamos de temporalidad a la mensual y semanal detectamos que sus correcciones suele darse atravez del año a cada tres meses antes de volver a tener otro impulso.

Entiendido el análisis, acabamos de presenciar una posible corrección a finales del 2025; razón que nos motiva a entrar en más detalles en detectar entradas correctas este primer impulso de año. Esperando entradas en 4H y 6H con previa confirmación de tendencia de 1D.

La plantilla de corrección y seguimiento de tendencia nos da la oportunidad de abrir cuantas operaciones sean precisas dentro de un margen de precio, dando así un concentrado de ordenes dirigidas al objetivo seguido de la correcta confirmación. ES SOLO CUESTION DE QUE CADA IMPULSO LO CONFIRME y así tener entradas fuertes a una sola dirección.

Éxito a todos ❤💸. Buenas entradas podria asegurarnos una tranquilidad a todos. La paciencia es virtud con gráficos de 1D y 6H. Confirmando tendencia el scalping es más fácil de aprender sobre este tipo de activos.

Análisis fundamental

NAS100 – Defender 25,420 o Caída LibreSesión clave con el precio sobre el soporte crítico 25,420 (base de la caja amarilla).

📊 Niveles y Probabilidades

R0 – 25,460 (65.1%) → Resistencia intradía para scalping.

R1 – 25,480 (48.2%) → Primer techo serio; probable freno del rebote.

R2 – 25,540 (18.4%) → Difícil de recuperar hoy.

S1 – 25,419 (85.5%) → Soporte CRÍTICO. Zona de decisión.

S2 – 25,397 (52.3%) → Stop hunt (Friday lows).

S3 – 25,350 (28.6%) → Capitulación si S2 falla.

🎯 Plan de Trading – Viernes 2

Estrategia: “Defender el Castillo (25,420)”

Zona de observación: 25,415 – 25,425.

Escenario Alcista: rechazo con mechas abajo → compra ligera.

Objetivos: 25,460 → 25,480 (no buscar máximos).

Escenario Bajista: cierre H1 < 25,400 → no comprar.

Siguiente destino: 25,350.

Gestión: viernes/inicio de año → proteger rápido. Si rebota a 25,450, mover SL a BE.

Resumen:

Si aguanta 25,420: rebote a 25,480.

Si rompe: caída a 25,350.

¡Éxitos en la primera sesión del año!

XAU/USD – Caja Clave & Ruptura Potencial | Inicio de AñoEl Oro entra en una fase de definición tras la fuerte volatilidad previa.

El mercado está consolidando energía dentro de una caja clara, y hoy se decide si la acumulación fue alcista o solo pausa técnica.

📊 Rangos Proyectados

Londres

68%: 4388 – 4422

95%: 4375 – 4435

Nueva York

68%: 4380 – 4445

95%: 4360 – 4465

🧠 Lectura del Modelo

La Caja a Romper: 4388 – 4422

Londres probablemente se mantenga aquí. Una ruptura limpia de 4422 valida acumulación alcista.

El Trampolín: 4380

Posible sacudida inicial (bear trap) para tomar impulso antes de subir.

🧱 Mapa de Liquidez

Resistencias

R1: 4415 – 4420 → Techo de la caja. Cierre H1 arriba libera el precio.

R2: 4445 – 4450 → Objetivo de expansión si la ruptura es real.

Soportes

S1: 4385 → Suelo de la caja. Mantenerlo sostiene el sesgo alcista.

S2: 4360 – 4365 → Zona de stop hunt (mechazo rápido posible).

🎯 Estrategia – “Paciencia del Francotirador”

No adivinar dentro del rango. Reaccionar, no anticipar.

A) Ruptura Real

Esperar quiebre claro de 4422

Re-test a 4415

Compra → Target: 4450

B) La Trampa (Favorita)

Caída rápida a 4380 / 4375 con rechazo fuerte

Compra (Long)

Stop: 4360

Target: 4420

📌 Resumen

Pivote del día: 4400

Sesgo: Alcista mientras se mantenga 4385

Clave: Dejar que el mercado muestre la dirección

⚠️ Primer día del año: reduce lotaje hasta confirmar ruptura real.

Humanize 220 words

US30 – Sell the Retest y Giro Bajista (02 Ene 2026)Arrancamos el año con un cambio de régimen. El mercado cumplió la ley institucional: el precio es la verdad, el tiempo es la variable. La liquidez fue tomada y, ahora, la fiesta terminó.

El VIX despertó con fuerza (14.00 → 14.94), señal de compras agresivas de protección para iniciar el año. Con la estructura rota, el sesgo pasa a bajista por continuación.

📊 Niveles Clave

R1 (Zona de Venta): 48,436 → 🔴 nivel clave. Antiguo soporte ahora resistencia; probable retesteo.

Pivote: 48,297 → Tierra de nadie; evitar operar aquí.

S1 (Soporte Estructural): 48,217 → Primera parada lógica.

S2 (Target Final): 48,000 → Imán psicológico si el VIX supera 15.20.

R2 (FVG arriba): 48,550 → Poco probable salvo short squeeze.

🧠 Contexto de Volatilidad

Con gamma negativa, las caídas se aceleran: al perder soportes, la cobertura empuja ventas adicionales. El primer viernes del año suele traer falsos movimientos en Londres y decisión real en NY.

🕒 Plan Operativo – Viernes 2

Mentalidad: Sell the Retest.

Londres (03:00–08:30 ET): esperar corrección del impulso.

Venta: 48,400–48,436 con rechazo en 15m.

SL: 48,510.

Nueva York (09:30 ET): continuación bajista.

Nivel crítico: 48,217.

Si rompe con fuerza → camino a 48,000.

Nota: si llega directo a 48,217, no vender ahí; esperar el retroceso.

Resumen Visual

48,436 ahora es resistencia (rojo).

48,000 es la meta de la corrección.

Mientras el precio esté debajo de 48,436, los osos mandan.

Plan de trading: Escenario inicio 2026. Posible peligro. Plan de Trading

1. Análisis fundamental y noticias

a. Niveles Estratégicos del “Collar” de JPMorgan (Q1 2026)

Durante el primer trimestre de 2026 se han identificado niveles operativos de referencia que están siendo utilizados por el mercado institucional como zonas de control de riesgo. Dichos niveles actúan como áreas relevantes de soporte y resistencia:

Resistencia máxima: 7.155 (Call vendida). Nivel que representa una zona de limitación del potencial alcista derivada de estrategias de cobertura institucional.

Soporte de protección: 6.475 (Put comprada). Nivel asociado a protección de cartera y defensa técnica relevante.

Límite inferior: 5.470 (Put vendida). Umbral a partir del cual la estructura de cobertura deja de ser efectiva frente a pérdidas adicionales.

b. Situación de Apertura y Sentimiento

Bajo volumen:

La operativa se desarrolla en un entorno de liquidez reducida como consecuencia del periodo vacacional. Se espera una normalización progresiva de la actividad y de la volatilidad a partir del 5 de enero.

Impulso asiático:

Los avances registrados en mercados asiáticos, especialmente Hong Kong y Taiwán (+2%), están trasladándose a los futuros estadounidenses, con especial incidencia en los sectores tecnológico y de semiconductores.

c. Balance de Activos y Materias Primas

Metales preciosos:

El oro retoma la senda alcista tras haberse consolidado como uno de los activos con mejor comportamiento en 2025 (+64,5%). Plata y cobre mantienen una tendencia favorable apoyada en factores industriales y defensivos.

Energía y softs:

Petróleo, cacao y azúcar cerraron el ejercicio anterior con descensos significativos (entre –20% y –47%), contribuyendo a una moderación de las presiones inflacionarias a nivel global.

Renta fija:

El mercado de bonos continúa inmerso en un ciclo negativo de largo recorrido, sin señales concluyentes de salida del drawdown iniciado en 2020.

2. Calendario económico

15:45 (USD): PMI manufacturero (diciembre)

16:00 (USD): Gasto en construcción, variación mensual (octubre)

22:30 (USD): Balance general de la Reserva Federal

3. Análisis cuantitativo del S&P 500

Para la sesión del 2 de enero de 2026, el análisis de posicionamiento y flujos de opciones sobre el S&P 500 (spot) muestra una elevada concentración de intereses abiertos en rangos específicos, relevantes para la detección de posibles zonas de activación de órdenes automáticas.

1. Resistencias Cuantitativas (Techos de Precio)

7.000 – 7.026:

Nivel de referencia principal que combina resistencia psicológica, resistencia cuantitativa y límite superior de bandas de volatilidad (Mogalef). La superación de este rango situaría al índice en un entorno sin resistencias técnicas previas.

6.900 – 6.940:

Zona caracterizada por una elevada densidad de oferta, donde el mercado ha mostrado incapacidad para consolidar rupturas sostenidas desde finales del ejercicio anterior.

2. Soportes Cuantitativos (Suelos de Precio)

6.850:

Primer nivel de soporte relevante para la sesión, utilizado como pivote de mantenimiento del sesgo intradía.

6.780 – 6.800:

Zona de soporte clave, ampliamente defendida por estructuras de opciones con Gamma positiva. Una pérdida sostenida del nivel 6.800 supondría la invalidación de la estructura alcista de corto plazo.

6.680:

Soporte secundario, reforzado por la media móvil de 100 sesiones y niveles inferiores de volatilidad.

4. Sentimiento del mercado

El sentimiento se sitúa en niveles de miedo moderado, sin alcanzar extremos. El índice de volatilidad VIX se mantiene alrededor de los 14 puntos, reflejando un entorno de volatilidad contenida.

5. Análisis técnico

El S&P 500 registró un rebote durante la sesión overnight del viernes 2 desde el soporte cuantitativo. Desde un punto de vista técnico, se contempla la posibilidad de que se esté desarrollando una figura de Hombro-Cabeza-Hombro, lo que podría anticipar un cambio de sesgo en el medio plazo.

No obstante:

La tendencia de medio plazo permanece bajista, y no se consideran estrategias contrarias a dicha tendencia.

La tendencia de largo plazo continúa siendo alcista.

En gráficos diarios, el índice está configurando una figura de triángulo (véase la imagen en el gráfico), patrón técnico relevante en fases de compresión de volatilidad. Dado el limitado margen de apreciación actual, no puede descartarse un escenario de corrección similar al observado entre diciembre de 2024 y comienzos de 2025.

El Delta acumulado desde septiembre de 2025 refleja predominio de presión vendedora, reforzando este planteamiento. Este escenario quedaría invalidado ante una ruptura alcista con vela de amplio rango y un cambio del Delta a positivo en marcos temporales de medio plazo.

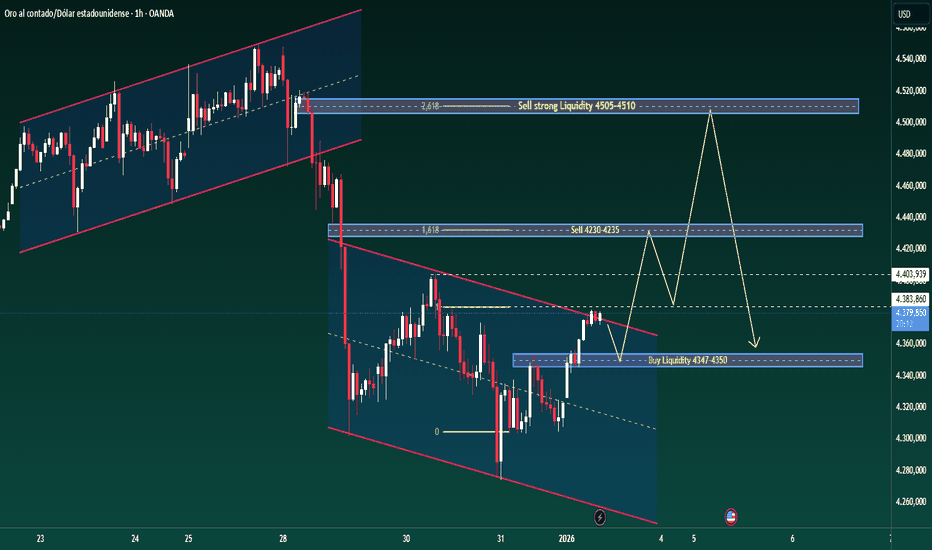

XAUUSD H1 – La liquidez controla la correcciónCorrección impulsada por liquidez dentro de una narrativa alcista más amplia

El oro está entrando en una fase técnicamente sensible tras un rally explosivo. Si bien la narrativa a largo plazo sigue siendo alcista, la acción del precio a corto plazo sugiere que el mercado está rotando alrededor de niveles de liquidez y extensiones de Fibonacci en lugar de tender de manera limpia.

VISIÓN TÉCNICA

En H1, el precio ha pasado de un canal ascendente a una estructura correctiva, lo que indica distribución después de una fuerte pierna impulsiva.

La reciente venta rompió el soporte a corto plazo, pero el momento a la baja se está desacelerando a medida que el precio se acerca a los clústeres de liquidez.

El comportamiento actual favorece la rotación en rango y las búsquedas de liquidez en lugar de una continuación en línea recta.

ESCENARIO PRIORITARIO – VENDER EN RALLIES

Enfóquese en vender en puntos de liquidez fuertes y extensiones de Fibonacci

Zona principal de venta: 4505 – 4510

Confluencia de liquidez fuerte y extensión de Fibonacci 2.618

Zona secundaria de venta: 4230 – 4235

Extensión de Fibonacci 1.618 y zona de reacción previa

Comportamiento esperado:

El precio rebota en estas áreas superiores de liquidez, no logra recuperar la estructura y rota a la baja mientras los vendedores defienden niveles premium.

ESCENARIO ALTERNATIVO – COMPRAR DESDE SOPORTE DE LIQUIDEZ

Si la liquidez a la baja es totalmente absorbida, busque configuraciones largas selectivas

Zona de liquidez para comprar: 4347 – 4350

Esta área representa un valor a corto plazo donde el precio puede estabilizarse e intentar un rebote correctivo antes de la próxima decisión direccional.

PUNTOS CLAVE TÉCNICOS

El movimiento actual se debe ver como una corrección técnica, no como un cambio de tendencia a largo plazo.

Las zonas de liquidez y las extensiones de Fibonacci están actuando como los puntos de decisión primarios.

Perseguir el precio entre zonas ofrece un pobre riesgo-recompensa; la ejecución debe basarse en niveles.

CONTEXTO MACRO – POR QUÉ EL ORO SE SIGUE MANTENIENDO

El aumento en los precios del oro a lo largo de 2025 reveló lo que los mercados sospechan cada vez más:

Aumento de la inestabilidad geopolítica

Un dólar estadounidense estructuralmente más débil

Demanda de refugio seguro persistente

El oro registró su mayor ganancia anual en 46 años, resonando el mercado alcista de finales de los años 70. Si bien es posible que los bancos centrales eviten destacar estas presiones, la acción del precio continúa reflejando una creciente incertidumbre sistémica.

Este contexto macro apoya al oro en el medio a largo plazo, incluso mientras las correcciones a corto plazo se desarrollan para reequilibrar la posición.

VISTA RESUMIDA

Corto plazo: comercie la corrección a través de zonas de liquidez y Fibonacci

Medio a largo plazo: la narrativa alcista se mantiene intacta

La mejor ventaja proviene de la paciencia y la ejecución en niveles clave, no solo de un sesgo direccional

Deje que el precio se acerque a la liquidez — ahí es donde se toman decisiones.

US30 – Defensa en 48,436 o Caída a 48,250El mercado entra en fase defensiva tras la caída fuerte de ayer. La línea verde en 48,436 es la trinchera del día: si aguanta, veremos rango; si se pierde, la caída se acelera.

📊 Niveles Clave

R2 (Techo FVG): 48,660 → Prob. baja. Si llega, es venta.

R1 (Resistencia): 48,595 → Prob. media. Rebote débil (“gato muerto”).

Pivote / Trinchera: 48,436 → Nivel más importante del día.

S1 (Target bajista): 48,250 → 🔥 Alta probabilidad si el pivote cede.

S2 (Soporte mayor): 48,000 → Posible solo con pánico de fin de año.

🧠 Contexto de Volatilidad

Con gamma negativa, los movimientos se aceleran: perder 48,430 activa ventas automáticas hacia 48,250. Las puts caras confirman sesgo bajista.

🕒 Plan Operativo – Martes 30

Mentalidad: Vender rebotes o operar la ruptura.

Londres (03:00–08:30 ET):

Rebote débil: venta en 48,550–48,590 (FVG rojo).

Ruptura: cierre 1H < 48,430 → retest y venta hacia 48,250.

Nueva York (09:30 ET):

Si el VIX > 14.50, olvida compras; presión bajista continúa.

Compras (scalp): solo en 48,200–48,250 con divergencia clara (RSI).

Resumen

Zona crítica: 48,436.

Zona de venta: 48,550–48,600.

Objetivo: 48,250.

⚠️ Cuidado con falsos rebotes: hoy la liquidez está abajo.

NAS100 – Sell the Rally (Break & Retest)📍 Apertura Londres (Madrugada)

Sesgo: Continuación bajista / testeo de resistencia

Rango esperado: 25,520 – 25,590

Londres probablemente buscará el retest de 25,580, antiguo piso roto.

Rechazo en esa zona → continuación de la caída.

📍 Apertura Nueva York (Mañana)

Sesgo: Búsqueda de liquidez inferior

Rango operativo: 25,420 – 25,610

NY tenderá a barrer stops de compradores tardíos.

Objetivo matemático de la caída: 25,450.

📊 Probabilidades de Toque (Black-Scholes Dinámico)

R1 – 25,585 (68.2%) → Flip Zone. Antigua compra, ahora zona de VENTA.

R2 – 25,650 (12.4%) → Recuperación muy poco probable hoy.

S1 – 25,500 (75.6%) → Psicológico; posible rebote menor antes de romper.

S2 – 25,424 (58.3%) → Target mayor (línea negra / caja amarilla).

S3 – 25,350 (22.1%) → Solo con noticias negativas fuertes.

🎯 Plan de Trading – Martes 30

Estrategia principal: Sell the Rally (El Beso del Adiós)

Zona de venta: 25,570 – 25,585.

Gatillo: rechazo claro (mechas arriba / velas rojas).

TP1: 25,500

TP2: 25,430

Compra táctica (solo abajo):

Esperar 25,424 para buscar rebote controlado.

No comprar en 25,540 (“tierra de nadie”).

📌 Resumen

El mercado castigó la euforia.

Venta: cerca de 25,580.

Compra: solo en 25,425.

Últimos días del año → gestión de riesgo estricta.

XAU/USD – Liquidación Masiva | Sell the RallyEl Oro sufrió una liquidación masiva que destruyó por completo el escenario de fin de año.

El mercado colapsó desde 4522 hasta 4344, rompiendo soportes clave (4472 y 4400) y cambiando el sesgo inmediato de alcista a bajista/correctivo.

🧠 Contexto Actual

Daño estructural: Caída de casi $180 en una sesión.

Rebote actual: Movimiento técnico tipo “Dead Cat Bounce” entre 4363 – 4395.

Liquidez pendiente: Grandes FVG por encima, que ahora actúan como zonas de venta.

📊 Rangos Proyectados

Londres

68%: 4340 – 4395

95%: 4325 – 4415

Nueva York

68%: 4330 – 4422

95%: 4300 – 4450

🧱 Niveles Clave

Resistencias (Venta):

R1: 4395 – 4400 → FVG inmediato + nivel psicológico.

R2: 4422 – 4430 → Pullback técnico ideal para ventas fuertes.

R3: 4472 → Viejo soporte, inalcanzable por ahora.

Soportes:

S1: 4344 → Mínimo del crash. Primer nivel defendido por algoritmos.

S2: 4300 – 4305 → Extensión bajista si continúa el pánico.

S3: 4280 → Soporte macro estructural.

🎯 Estrategia – “Sell the Rally”

La tendencia parabólica murió. Ahora se venden los rebotes.

Estrategia Principal (Short):

Zona: 4395 – 4405

Entrada: Rechazo claro (mechas superiores / velas débiles)

SL: 4425

TP1: 4360

TP2: 4345

Estrategia Secundaria (Scalp contra-tendencia):

Compra rápida solo si 4344 aguanta

Rebote esperado: 20–30 pts

⚠️ Riesgo alto: cuchillo cayendo.

📌 Resumen

Techo: 4400 / 4420

Suelo: 4344

Sesgo: Bajista

Plan: No confiar en subidas → usarlas para vender

📉 El mercado cambió de piel. Disciplina y paciencia.

XAUUSD (H2) – Plan Liam (02 ene)El precio se está comprimiendo en una estructura, espera la ruptura de la línea de tendencia para elegir dirección 🎯

Resumen rápido

Después del fuerte BOS bajista, el oro está rebotando y comprimiéndose dentro de una estructura diagonal (tipo triángulo/bandera). Hoy el enfoque limpio es el trading de confirmación:

VENDE solo después de una ruptura confirmada de la línea de tendencia (4348–4350) como se marca en tu gráfico.

VENDE reacciones en las zonas de oferta superiores / VAL (4460–4463 y 4513–4518).

COMPRAR es secundario — solo si el precio mantiene el soporte clave de 4400–4405 y muestra una clara reacción en tiempos menores.

Contexto macroeconómico (CME FedWatch)

Probabilidad de que la Fed mantenga las tasas en enero: 85.1%

Probabilidad de un recorte de 25 puntos base en enero: 14.9%

Para marzo: probabilidad de recorte acumulado de 25 puntos base: 51.2%, mantener 42.8%, recorte de 50 puntos base 5.9%

👉 Esto mantiene los mercados sensibles a las expectativas del USD / rendimientos. El oro puede rebotar técnicamente, pero es probable que haya picos de volatilidad — por lo que nos mantenemos en los niveles + confirmación.

Niveles clave (de tu gráfico)

✅ Zona de venta 1: 4513 – 4518

✅ VAL de venta: 4460 – 4463

✅ Zona de reacción / cambio: 4400 – 4405

✅ Activador de ruptura: 4348 – 4350 (vende tras la ruptura confirmada de la línea de tendencia)

Escenarios de trading (estilo Liam: operar el nivel)

1) Escenarios de VENTA (prioridad)

A. VENDER en confirmación de ruptura de línea de tendencia

Activador: ruptura limpia + cierre por debajo de 4348–4350

Entrada: vender el retroceso de vuelta a la línea de tendencia rota

TP1: 4320–4305

TP2: 4260–4240

TP3: extensión más profunda (hacia el área 41xx) si la inercia se expande

Lógica: Esta es la "confirmación de tendencia" más clara en tu gráfico. No persigas — deja que el precio confirme primero.

B. VENDER reacción en oferta

Vender: 4460–4463 (VAL)

Venta más fuerte: 4513–4518 (oferta premium)

Solo vende con debilidad / rechazo visible en M15–H1.

2) Escenario de COMPRA (secundario – solo reacción)

Zona de compra: 4400–4405

Condición: mantener la zona + imprimir mínimos más altos en TF menores

TP: 4460 → 4513 (escala fuera)

Lógica: Esta es un área de soporte/cambio clave. Si se mantiene, el precio puede rotar hacia arriba para probar la oferta superior antes de la próxima decisión.

Notas clave

La compresión a menudo crea rupturas falsas — no operes en el rango medio.

Solo dos jugadas limpias: romper 4348–4350 para vender con confirmación, o retroceder a 4460/4513 para vender la reacción.

¿Cuál es tu sesgo hoy: vender la ruptura de 4348, o esperar 4460–4463 para una venta más limpia en el retroceso?

XAUUSD (H1) – Corrección a corto tras ATHLana se enfoca en ventas en los rallies, esperando una zona de compra más profunda 💛

Resumen rápido

Estado del mercado: Venta aguda tras no poder mantenerse por encima del ATH

Marco temporal: H1

Estructura actual: Fuerte impulso bajista → rebote correctivo en progreso

Sesgo intradía: Vender en retrocesos, comprar solo en soportes importantes

Imagen técnica (basada en el gráfico)

El oro imprimió un claro tope de distribución cerca del ATH, seguido de un fuerte desplazamiento bajista. Este movimiento rompió la estructura alcista a corto plazo y desplazó el momentum a la baja.

El precio ahora está intentando un rebote técnico, pero hasta ahora esto parece correctivo más que impulsivo. Siempre que el precio se mantenga por debajo de la resistencia clave, Lana considera esto como un entorno para vender en los rallies.

Observaciones clave:

Una fuerte vela bajista confirma la pérdida de control alcista

El rebote actual se mueve hacia la liquidez previa + zona de reacción de Fibonacci

El mercado probablemente está construyendo un máximo más bajo antes del próximo movimiento

Niveles clave para operar

Zona de venta – configuración prioritaria

Vender: 4392 – 4395

Esta zona se alinea con:

Resistencia de la estructura previa

Área de retroceso de Fibonacci

Liquidez descansando por encima del precio actual

Si el precio alcanza esta zona y muestra rechazo, Lana buscará continuación de venta.

Zona de compra – solo en soporte fuerte

Comprar: 4275 – 4278

Esta es una zona de soporte de mayores marcos temporales y el primer área donde los compradores pueden intentar volver a entrar. Lana solo considera compras aquí si el precio muestra una reacción clara y estabilización.

Escenarios intradía

Escenario 1 – Rechazo en la resistencia (preferido)

El precio retrocede a 4392–4395, no logra romper hacia arriba y se desploma → continuación a la baja, apuntando a liquidez más profunda.

Escenario 2 – Corrección más profunda antes de la recuperación

Si la presión de venta se extiende, el precio puede barrer la liquidez hacia 4275–4278 antes de formar una base para un mayor rebote en el nuevo año.

Tono del mercado

El movimiento reciente refleja la toma de beneficios y la reducción de riesgos tras un rally prolongado. Con la liquidez del fin de año disminuyendo, la acción del precio puede permanecer volátil y engañosa, haciendo que el trading basado en zonas sea esencial.

Este análisis refleja la visión técnica de Lana y no es asesoramiento financiero. Siempre gestiona tu propio riesgo y espera confirmación antes de entrar en operaciones 💛

ORO|PLATA | BITCOIN - Previsión 2026Hola, traders! ¡Feliz semana!

¿Listos para elevar vuestro trading? No os perdáis mi último análisis del PLATA,ORO y BITCOIN. En este video, desgloso los aspectos técnicos y fundamentales para que podáis maximizar vuestras ganancias.

¿Dudas? ¿Preguntas? ¡Estoy aquí para ayudar! Dejad un comentario y os ayudare todo lo que pueda.

¡Manteneos conectados conmigo para más videos como este! Vuestra ruta hacia el éxito en trading comienza aquí.

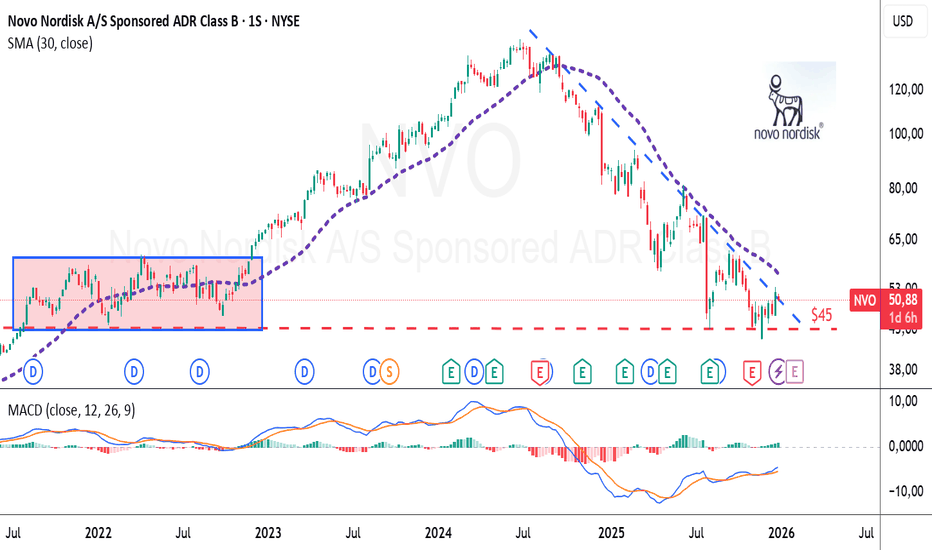

Novo Nordisk es una oportunidad generacionalNovo Nordisk es una de nuestras principales apuestas para 2026. En la compañía hemos invertido más del 15% de nuestro capital. Aquí les presentamos brevemente parte de la tesis por la que creemos que estamos ante una oportunidad única.

NYSE:NVO está apostando a largo plazo por la obesidad y las enfermedades metabólicas, pero el mercado está impaciente. Después de ser pioneros en medicamentos GLP-1 como Ozempic y Wegovy, las acciones de Novo han caído aproximadamente un 50 % en lo que va del año, a medida que se intensifica la competencia y los inversores cuestionan el potencial de crecimiento financiero a corto plazo.

Sin embargo, la ciencia continúa expandiéndose. Más allá de la pérdida de peso y la diabetes, los GLP-1 ahora muestran resultados prometedores en:

• Cardiopatía

• Nefropatía

• Enfermedad hepática

• Apnea del sueño (a través de medicamentos rivales)

¡Y potencialmente el cerebro, la adicción, los antojos e incluso la prevención de la demencia!

Como comentamos, NYSE:NVO está muy infravalorado. Goldman Sachs predice que el mercado de medicamentos para bajar de peso alcanzará los 100 mil millones de dólares en 2030. Incluso si asumimos una participación de mercado global del 35% para NYSE:NVO , obtendremos $35 mil millones en ingresos por pérdida de peso en 2030.

Su segmento de diabetes generó ingresos por 33 mil millones de dólares en los últimos doce meses. Suponiendo que este segmento crecerá sólo un 10% anual, obtendremos 53 mil millones de dólares en ingresos procedentes de la diabetes.

En total, podría alcanzar unos ingresos de 88.000 millones de dólares en 2030. Suponiendo un margen neto estable del 35%, obtendremos un ingreso neto de 31 mil millones de dólares en 2030.

Si aplicamos un valor conservador de 15 veces las ganancias, obtenemos una empresa de 465 mil millones de dólares. Actualmente está valorada en sólo 230 mil millones de dólares.

Feliz año nuevo y posibilidad hoy de gran volatibilidad. Dado que hoy es día de fin de año, el volumen de negociación es probablemente excesivamente bajo y, con los rebalanceos de fin de año, es posible una gran volatilidad; es por ello que para preservar el capital hoy no opero.

A continuación, presento el análisis de situación de mercados para el cierre del ejercicio:

1. COYUNTURA Y SENTIMIENTO DE MERCADO

Neutralidad Estacional: Se confirma la ausencia del esperado "Rally de Navidad", consolidándose un escenario lateral. Esta ruptura de la pauta estacional es un evento de baja frecuencia estadística.

Sesgo de la Reserva Federal: Las actas revelan una fractura interna entre el control de la inflación y la prevención del deterioro económico. Esta incertidumbre ha fortalecido al USD y moderado las expectativas de flexibilización monetaria.

Operativa en Wall Street: Se prevé una sesión de horario completo en EE. UU., aunque caracterizada por una liquidez reducida que podría amplificar cualquier movimiento.

2. COMMODITIES Y METALES PRECIOSOS

Ajuste en Metales: El Oro experimenta correcciones técnicas relevantes (>1%). El catalizador principal es el incremento en los requerimientos de márgenes por parte del CME, provocando cierres forzados de posiciones apalancadas.

Energía: Estabilidad relativa en el crudo, condicionado estrictamente por el flujo de noticias geopolíticas.

3. ENTORNO MACROECONÓMICO Y GEOPOLÍTICO

Expansión en China: Los datos de PMI (Manufacturas y Servicios) superan estimaciones al situarse en zona de expansión (>50), actuando como soporte para el sentimiento global.

Riesgo Comercial: La imposición de aranceles del 55% por parte de China a la carne de vacuno de EE. UU. introduce nuevas fricciones en la relación comercial.

Geopolítica Europea: Persiste la opacidad en las negociaciones de paz en Ucrania, manteniendo la prima de riesgo en los activos europeos.

4. CONFIGURACIÓN TÉCNICA (S&P 500)

Resistencias: Zona de congestión de oferta entre los 6.900 y 6.950 puntos. El nivel de los 7.000 puntos se mantiene como una resistencia mayor de alta convicción.

Soportes: Nivel crítico inmediato en 6.850 puntos. Una perforación de este nivel abriría paso hacia la media de 50 sesiones en los 6.800 puntos.

Flujos de Cierre: Especial atención a los ajustes de carteras institucionales y el rollover de grandes estructuras de opciones, factores que incrementarán la volatilidad en el tramo final.

Feliz Año Nuevo. Les deseo un 2026 lleno de felicidad y grandes rendimientos. Que se cumplan todos sus objetivos y, sobre todo, que se mantengan firmes los tres pilares fundamentales del trading y la inversión: el sistema, la gestión monetaria y el psicotrading.

Nota de Gestión: La preservación de capital es la prioridad en jornadas de baja liquidez. Se recomienda prudencia extrema.

Petróleo sesgo alcista latente | Posicionando en USO🛢️ USO está en compresión (69–74) dentro de triángulo. Tensiones China–Taiwán y Rusia–OTAN ponen un piso al crudo, pero sin shock real no hay ruptura aún. >74 abriría 90–100; <66 invalidaría el sesgo. Mercado esperando catalizador. ⚠️📊

1. Escenario base (más probable)

- Rango / compresión

- USO entre 69–74

- Mercado esperando evento real (no titulares)

2. Escenario alcista

- Ruptura clara >74

- Flujo hacia 90–100

Requiere:

Escalada geopolítica real

Shock de oferta

Repricing rápido del riesgo

3. Escenario bajista

- Pérdida <66

- Caída hacia zona baja del rango

Se activaría con:

Desaceleración global

Menor demanda de China

Ausencia de eventos geopolíticos reales

PLATA EN EUFORIAINVERTIR en PLATA en 2026? TVC:SILVER

La rentabilidad anual media de la PLATA durante los últimos 100 años ha sido INFERIOR al 6%.

Este año ha subido más de un 150%.

¿Qué significa eso?

Significa que muy probablemente dentro de una década puedas comprar la PLATA a un precio similar, o inferior.

En otras palabras, significa que, el que compre PLATA hoy probablemente se coma un coste de oportunidad de tener el dinero parado durante más de una década.

Y si, ya sé que me vais a decir que:

"Esta vez es diferente"

"La irresponsabilidad de los gobiernos, la libertad, los bancos centrales están acumulando..."

Lo mismo dijeron en 2011 y en 1980.

En los techos de mercado, siempre parece "diferente".

La realidad es que:

Primero sube el activo, luego sale la justificación fundamental.

Cuando un activo sube, es muy fácil justificar el motivo.

La PLATA ha vivido un par de guerras mundiales, el fin del patrón oro, y la crisis del petróleo, entre otros eventos históricos.

Hay que ser ignorante para pensar que aquellas veces no eran "diferentes".

La plata es un activo CÍCLICO , no es como la bolsa.

¿Qué significa eso?

Significa que:

En sus ciclos alcistas sube mucho, pero luego se come largos periodos de muchos años sin generar rentabilidad.

Por ese motivo, si eres inversor de PLATA a LARGO plazo...

El punto de compra es fundamental.

Y si esto es así...

¿Por que hay tanto interés ahora de comprar PLATA?

Porque el inversor medio necesita la aprobación de la manada para tomar una decisión.

Este año, el inversor novato ha aprendido que hay que tener PLATA y ORO en su cartera de inversión.

¿Y por qué lo ha aprendido?

Simplemente porque han subido.

Si no hubiesen subido, no estarían interesados en ellos.

Así funciona la masa de inversores.

Necesitan que el activo suba para confirmar su idea.

En vez de buscar la siguiente oportunidad, persiguen el objeto brillante sólo porque ahora la teoría fundamental de los analistas acompaña.

Al calor de la manada, es muy fácil comprar.

Y sabes que va a pasar ahora?

Ahora, el inversor novato va a comprar la próxima caída de la PLATA.

Y lo más probable, es que se coma una década con el dinero parado.

El ser humano se sigue comportando hoy, de la misma forma que lo hacía hace 100 años.

Y por eso, la historia siempre se repite así misma, una y otra vez.

¿Puede un pionero en microsatélites ser potencia de defensa?Rocket Lab se ha transformado de un proveedor nicho de lanzamientos de pequeños satélites en un activo estratégico de seguridad nacional, cerrando 2025 con 21 lanzamientos exitosos de Electron y un impresionante aumento del 175% en las acciones. La evolución de la compañía culminó en un contrato de 816 millones de dólares de la Agencia de Desarrollo Espacial para construir 18 satélites para la detección de amenazas de misiles hipersónicos, señalando su emergencia como contratista de defensa principal. Esta estrategia de integración vertical posiciona a Rocket Lab como un jugador crítico en una era donde la soberanía de la cadena de suministro se ha vuelto primordial para la preparación militar.

El centro tecnológico de las ambiciones de Rocket Lab para 2026 es el cohete Neutron, un vehículo de lanzamiento medio capaz de llevar 13.000 kilogramos a órbita terrestre baja. Programado para su vuelo inaugural a mediados de 2026, Neutron cuenta con el innovador diseño de carenado "Hungry Hippo" y motores Archimedes impresos en 3D, apuntando al lucrativo mercado de mega-constelaciones actualmente dominado por el Falcon 9 de SpaceX. Este salto tecnológico, combinado con más de 550 patentes globales que cubren innovaciones críticas en propulsión y estructuras, crea un formidable foso de propiedad intelectual que los competidores no pueden replicar fácilmente.

La trayectoria financiera subraya esta transformación: los analistas proyectan un crecimiento del 52,2% en las ganancias por acción para 2026, alcanzando 0,27 dólares por acción y superando dramáticamente a gigantes aeroespaciales tradicionales como Lockheed Martin (0,6%) y Northrop Grumman (-7,6%). Una potencial IPO de SpaceX con una valoración de 1,5 billones de dólares podría desencadenar una revalorización en todo el sector, con Rocket Lab como la única alternativa integrada verticalmente y cotizada en bolsa. Wall Street ha respondido en consecuencia, elevando los objetivos de precio a 90 dólares mientras la compañía cierra la brecha entre la agilidad de startup y la escala de titán aeroespacial, con contratos de defensa listos para dominar su mezcla de ingresos.

Operativa y algunas ideas de EKSONASDAQ:EKSO , expongo algunas ideas aqui, no una empresa en crecimiento: lleva años con flujo de caja operativo negativo, vive de dilución y financiamiento externo, y su negocio no genera autosuficiencia. El reciente interés legal (Halper Sadeh) sugiere presión por una posible venta o fusión a bajo precio, más que una mejora real del negocio. Técnicamente, el precio se mueve por eventos y especulación, no por fundamentos, con rebotes violentos pero sin continuidad. En el corto plazo, EKSO es un ticker para trading táctico (momentum/news), no para inversión; cualquier subida suele ser vendida rápidamente y el riesgo principal sigue siendo dilución o venta forzada.

Plan de Trading D. – S&P 500 Macro, Liquidez y Niveles. Plan de trading para hoy:

1. Análisis fundamental y noticias:

Perspectivas para 2026 – Liquidez masiva:

Se estima una inyección de 3,5 billones de dólares adicionales en el sistema debido a la necesidad de EE. UU. de refinanciar deuda a corto plazo. Este flujo de capital, sumado a posibles estímulos en China, supone un fuerte soporte alcista.

Ciclo político:

Históricamente, el año de elecciones de medio mandato suele ser el más débil, con un primer trimestre positivo, seguido de una corrección relevante a mitad de año y un cierre de ejercicio plano.

Cierre de 2025 y situación actual

Techo técnico:

El mercado estadounidense se encuentra en un “lateral de Navidad”, con una resistencia crítica en los 7.000 puntos, que actúa como freno psicológico y técnico.

Agotamiento tecnológico:

Los grandes valores de IA han perdido el impulso explosivo de meses anteriores, provocando que el mercado busque nuevos motores de crecimiento.

Ajustes de fin de año:

Se observan rebalanceos de carteras con salidas de bolsa hacia bonos, lo que limita la fuerza del índice en las últimas sesiones del año.

Riesgos geopolíticos

La inestabilidad en Oriente Medio y las tensiones en Asia mantienen el petróleo al alza, mientras que los metales preciosos, como el oro, intentan recuperar su tendencia tras la reciente volatilidad.

En conclusión:

El mercado se enfrenta a una pugna entre la estacionalidad histórica negativa de 2026 y una inyección de liquidez sin precedentes, lo que dificultará caídas sostenidas.

2. Calendario económico:

20:00 – USD: Actas de la reunión del FOMC

3. Análisis cuantitativo del Sp500:

S&P 500 (niveles del futuro y spot)

El mercado se encuentra en un rango estrecho con una resistencia institucional muy marcada:

Zona de resistencia crítica (6.925 – 7.000):

Existe una concentración masiva de opciones (tanto 0DTE como mensuales) en el entorno de 6.995. El nivel de los 7.000 puntos es el techo absoluto actual debido a estrategias de derivados (collars) que vencen el 31 de diciembre.

Soporte cuantitativo inmediato (6.900):

Es el nivel donde se ha desplazado el soporte de corto plazo. Perder este nivel abriría la puerta a una corrección técnica más profunda.

Soporte técnico mayor (6.800 – 6.850):

Aquí se sitúa la media de 50 sesiones, que es el objetivo real si el mercado rompe la estructura lateral actual.

4. Sentimiento del mercado:

Neutral, con el VIX manteniéndose en torno a los 14 puntos.

5. Análisis técnico del Sp500:

El mercado, después de rebotar cerca de los 6.950 puntos, se giró de vuelta. Dada la gran cantidad de resistencias cuantitativas, además de estar unido al bajo volumen actual, esta semana se está desplegando una figura de triángulo, que actúa como zona de acumulación o distribución con una posible ruptura fuerte, visible en el gráfico de 1 hora.

En principio, debería ser la continuación de la corrección, pero es un movimiento que hay que vigilar de cerca.

¿Puede un Constructor Naval Anclar la Supremacía Naval de EE.UU?Huntington Ingalls Industries (HII) se encuentra en el nexo de la estrategia naval resurgente de Estados Unidos, posicionándose no como un constructor de barcos heredado, sino como un integrador de tecnología de vanguardia. Con control exclusivo del programa de destructores Arleigh Burke Flight III que incluye el revolucionario radar SPY-6 —30 veces más sensible que su predecesor—, HII ha asegurado una fortaleza de ingresos por décadas. La reciente decisión de la Armada de pivotar desde la fragata Constellation fallida al diseño probado Legend de HII valida la filosofía de ejecución prioritaria de la compañía y abre un segundo motor de crecimiento masivo junto a su franquicia de destructores.

Más allá de la construcción naval tradicional, HII está capturando agresivamente el mercado de sistemas marítimos no tripulados proyectado para crecer un 14% anual hasta 2030. Su familia Romulus de vehículos de superficie autónomos, impulsados por el sistema de control propietario Odyssey con más de 6.000 horas operativas, posiciona a la compañía para dominar la iniciativa "Project 33" de la Armada para plataformas robóticas rentables. Asociaciones estratégicas con Thales para sonar de detección de minas impulsado por IA y construcción naval distribuida con 23 socios de fabricación demuestran la adaptación de HII a la escasez de mano de obra y la transformación tecnológica.

A pesar de estimaciones de crecimiento líderes en la industria del 11,19% superando a General Dynamics (7,55%) y Northrop Grumman (5,22%), HII cotiza a un P/E de 24,2x versus el promedio del sector de defensa de 37,6x. Esta desconexión de valoración, combinada con un backlog multidecadal que abarca destructores Flight III, el nuevo programa de fragatas y sistemas autónomos emergentes, presenta una asimetría convincente. A medida que se intensifican las tensiones geopolíticas con China y la Armada persigue su objetivo de flota de 355 barcos, el monopolio de HII en capacidades navales críticas la posiciona como un activo nacional indispensable cuyo valor de mercado aún no refleja su importancia estratégica.