El barril de WTI se acerca a niveles mínimos del añoEn las últimas tres jornadas de negociación, el barril de WTI ha acumulado una caída superior al 3.5%, a medida que el sesgo vendedor ha retomado el control del mercado. La incertidumbre sobre la demanda global de crudo ha incrementado la cautela entre los inversionistas, especialmente ante el aumento de las tensiones comerciales entre Estados Unidos y China, que ha reavivado los temores de una desaceleración en el comercio mundial. Este escenario podría impactar directamente el consumo de productos energéticos, como el petróleo, provocando una reducción adicional en la demanda en el corto plazo. Mientras persista este panorama de preocupación, es probable que la presión vendedora continúe fortaleciéndose en las próximas sesiones.

Importante sesgo bajista

La presión vendedora constante ha fortalecido la línea de tendencia bajista que se mantiene durante 2025, sin que se observen por ahora correcciones alcistas significativas que indiquen un cambio estructural de fuerza en el corto plazo. Por lo tanto, el sesgo bajista sigue siendo dominante, consolidando la tendencia descendente del mercado. A medida que el precio se acerque a niveles de soporte clave, se determinará si la presión vendedora actual seguirá siendo determinante en las oscilaciones de las próximas sesiones.

RSI

La línea del RSI continúa cayendo por debajo del nivel neutral de 50, lo que indica que el impulso vendedor se mantiene dominante en el promedio de las últimas 14 sesiones de negociación. Sin embargo, es importante tener en cuenta que el precio se encuentra en una zona de soporte clave, mientras que el RSI se aproxima al nivel de 30, considerado como zona de sobreventa. Esto podría reflejar un desequilibrio de fuerzas y abrir la posibilidad de correcciones técnicas al alza en las próximas sesiones.

MACD

El histograma del MACD mantiene oscilaciones por debajo de la línea neutral (0), lo que confirma que la fuerza promedio de las medias móviles de corto plazo sigue en territorio vendedor. Si esta dinámica continúa, podría derivar en una presión bajista más consistente en el mediano plazo.

Niveles clave a tener en cuenta:

66 dólares – Resistencia máxima: Coincide con la media móvil de 200 periodos. Un movimiento alcista que logre alcanzar este nivel podría reactivar un sesgo comprador temporal y poner en riesgo la línea de tendencia bajista vigente.

62 dólares – Resistencia cercana: Corresponde a la media móvil de 50 periodos. Si el precio logra estabilizarse en esta zona, podría generarse un sentimiento de neutralidad que derive en una fase de consolidación lateral en el corto plazo.

57 dólares – Soporte definitivo: Representa los niveles mínimos del año en las oscilaciones del WTI. Si el precio rompe este nivel, podría intensificarse la presión bajista, aunque también podría actuar como barrera de soporte, dando espacio a posibles correcciones técnicas al alza en el corto plazo.

Escrito por Julian Pineda, CFA – Analista de Mercados

Materias primas energéticas

La oportunidad de la semana: Euro frente al dólar canadiense (EULa oportunidad de la semana: Euro frente al dólar canadiense (EUR/CAD)

En los últimos meses hemos visto una apreciación del euro frente al dólar canadiense. Esta dinámica se ha dado en gran medida porque los precios del petróleo han permanecido en niveles relativamente bajos. Sin embargo, la última semana marcó un punto de inflexión: el crudo WTI repuntó más de un 4%, registrando su mayor ganancia semanal en tres meses.

Para entender por qué esto es relevante para la relación euro–dólar canadiense, debemos mirar la estructura fundamental de ambos bloques. Europa es un importador neto de energía; Canadá, en cambio, es un exportador. Esto significa que los movimientos en el precio del petróleo alteran directamente la balanza relativa de poder entre sus monedas.

El patrón que emerge es consistente:

• Cuando el petróleo sube, el dólar canadiense se fortalece y el EUR/CAD tiende a caer.

• Cuando el petróleo se debilita, ocurre lo contrario: Europa se beneficia de menores costos de importación y el euro gana terreno sobre el dólar canadiense.

Este comportamiento refleja una de las reglas más básicas en la economía global: las divisas están profundamente vinculadas a las ventajas comparativas estructurales de cada región. En este caso, los términos de intercambio relacionados con la energía actúan como un eje que explica gran parte de la variabilidad del cruce.

Por eso, la oportunidad que observamos en el EUR/CAD no surge de un simple movimiento técnico, sino de una dinámica fundamental: el reciente repunte del petróleo aumenta la probabilidad de que la presión se traslade hacia un fortalecimiento del dólar canadiense frente al euro. En otras palabras, los precios de la energía vuelven a recordarnos cómo las fuerzas más básicas de oferta y demanda, cuando se entienden en contexto, pueden ofrecer oportunidades claras para posicionarse en los mercados.

Metodología para buscar la oportunidad en EURCAD

1. Perspectiva estructural

El cruce EUR/CAD muestra un comportamiento repetitivo frente a su resistencia diagonal: en al menos cinco ocasiones anteriores, cada acercamiento a esa zona ha derivado en una corrección. La repetición de este patrón aumenta la probabilidad de que estemos próximos a una nueva fase correctiva.

A esto se suma una señal técnica relevante: la divergencia entre precio y RSI. Mientras el precio registra nuevos máximos, el RSI marca una tendencia descendente, indicando pérdida de fuerza interna. Históricamente, esta condición ha precedido a correcciones importantes, lo que refuerza el escenario de una posible “sexta corrección”.

2. Perspectiva fundamental

• Eurozona: Estancamiento industrial en Alemania, bajo consumo y riesgo de recesión técnica en varios países.

• Canadá: Aunque depende del ciclo estadounidense, suele tener mejor desempeño relativo que Europa en momentos de debilidad global.

• Eurozona débil en crecimiento

• Precios del petróleo al alza. (Ciclo alcista materias primas liquidez)

3. Zona clave

La confluencia entre patrones técnicos y fundamentos se concentra en la zona de 1.6369, resistencia diagonal que ha actuado como gatillo en múltiples ocasiones. Un rechazo en ese nivel replicaría lo observado en julio, abriendo espacio para una nueva fase bajista.

4.Gestión de riesgo

El principio más importante no es la predicción, sino la gestión del riesgo. El planteamiento contempla una relación riesgo-beneficio de 1 a 8, lo que otorga un margen favorable:

• Zona de entrada: 1.63692

• Zona de TP: 1.61487

• Zona de SL: 1.64016

ENPHASE ENERGY acumulan ENPHASE ENERGY, INC. es una empresa de tecnología energética.

La Compañía es un proveedor de sistemas microinversores basados en energía solar y baterías que permiten a las personas aprovechar el sol para producir, utilizar, ahorrar y vender su propia energía, y controlarlo todo con una aplicación móvil inteligente

Oportunidad de inversión: el gas natural en el próximo cicloCuando observo la historia, los grandes movimientos en los mercados de materias primas no son eventos aislados, sino fases de un ciclo que combina política monetaria, fortaleza o debilidad del dólar y necesidades estructurales de la economía global. Cada vez que el dólar entra en una fase de debilitamiento tras un periodo de fortaleza excesiva, los commodities tienden a iniciar un superciclo alcista. Esto ocurrió tras la burbuja puntocom, cuando la liquidez global y la expansión de China impulsaron una década de auge en energía, metales y alimentos.

Hoy, creo que estamos a las puertas de un escenario similar. No hablo de un horizonte de uno o dos años, sino de una oportunidad que podría desarrollarse en los próximos cinco a ocho años. En ese marco, el gas natural destaca como una de las materias primas más estratégicas.

La demanda energética seguirá creciendo, especialmente en economías emergentes, y ya empezamos a ver señales de tensiones: crisis energéticas localizadas, apagones y una infraestructura que no se adapta lo suficientemente rápido. Las energías renovables son el futuro, pero aún no pueden suplir toda la demanda. En una transición de este tipo, el gas natural cumple un papel esencial: es más limpio que el carbón y el petróleo, más flexible en su uso, y cada vez más adoptado por países que buscan equilibrar crecimiento con reducción de emisiones.

Invertir en gas natural hoy puede ser visto como se pensaba en el oro en los años 70 o incluso en Bitcoin en la última década: un activo que se beneficia de ciclos macroeconómicos de liquidez e inestabilidad, pero respaldado en este caso por una demanda física ineludible. La clave está en anticipar el ciclo: la debilidad del dólar y el repunte de las materias primas suelen coincidir, y el gas natural parece bien posicionado para ser uno de los ganadores de ese próximo movimiento estructural.

WTI a los 75,671? La señal que nadie esta viendo!¡WTI a 75,671? La señal que casi nadie está viendo 🔥

🛢️ Subyacente: WTI Crude

⏱️ Timeframes: D1 & H4

🎯 Sesgo: Alcista condicionado a ruptura de directriz bajista en H4

⸻

📌 Contexto (D1)

• El precio no consigue imprimir un mínimo decreciente por debajo del gran mínimo previo.

• Los soportes amarillos de relevancia siguen conteniendo la caída; nivel clave: 61,708.

• Mientras D1 se mantenga sobre 61,708, se preserva el sesgo de rebote.

🔎 Señal (H4)

• Tendencia bajista perdiendo potencia.

• Doble suelo afirmándose en 61,708.

• El precio presiona la directriz bajista H4 y la franja 63,939 – 64,063 (oferta local).

• (Precio de la captura: 63,475)

⸻

✅ Plan de Trade — Largos

• Activación: ruptura y cierre H4 por encima de 63,939

• Entrada conservadora: pullback y confirmación sobre 64,063.

• Entrada agresiva: en el impulso al despejar 64,063.

• Zona de Entrada: 63,939 – 64,063

• Stop Loss (técnico): 60,604, por debajo del soporte amarillo 61,708.

• Take Profit (escalonado):

• TP1: 64,063 (validación; toma parcial) 🧩

• TP2: ~72,000 (confluencia con directriz mayor) 📈

• TP Final: 75,671 (límite superior del rectángulo verde) 🚀

• Gestión:

• Al superar y sostener 64,063 (≥2 velas H4), mover SL a BE.

• Si el pullback respeta 63,939, mantener sesgo; cierre H4 por debajo invalida el timing y sugiere esperar nueva señal.

• Opcional: trailing bajo mínimos crecientes de H4 o ATR(14).

• Invalidación mayor: cierre D1 por debajo de 61,708.

⸻

📐 Métrica clave

• Riesgo/Beneficio aprox. (63,939 → SL 60,604 / TP 75,671): ≈ 3,5 : 1.

⸻

Hashtags

#WTI #CrudeOil #OIL #Petróleo #PriceAction #AnalisisTecnico #DobleSuelo #Breakout #H4 #D1 #SwingTrading #RiskManagement #TradingPlan #TradingView

⚠️ Disclaimer: Este contenido es educativo y no constituye asesoría financiera. Cada persona es responsable de sus decisiones y del manejo de su propio dinero.

Buy USOIL (WTI)Last week, the price declined slowly with a few buying attempts on Monday and Friday. The selling pressure observed on Wednesday was accompanied by shallow sales volumes, indicating a loss of momentum among sellers. The rebound on Friday suggests that buyers stepped in, particularly as these purchases occurred at a -2 standard deviation level.

Analizando el Oil... Para mi, esta semana vamos a seguir najisat en le petroleo, buscand olas zonas de interes marcadas.. y oesperaria una reacdcion y en esa zonas.. y de ahi buscar un pequeño long, subirme al retroseso.. para luego seguir cayendo.. vamos a estar siguiedolo XD..

Si quieres operar en vivo, en la comunidad donde aprendi a hacer mis analisis, escribeme y te asesoro como ser parte de los Nasdaqueros.

XTI/USD Crude Oil WTI long trade.

🛢️ Análisis técnico sobre crudo (Oil WTI) 🛢️

El precio venía operando dentro de un canal bajista bien definido, pero observamos una reacción clave en torno a los $64.80. A pesar del fuerte retroceso del 23 de junio (relacionado con tensiones geopolíticas entre Israel e Irán), el precio no logró hacer nuevos mínimos, lo que indica fortaleza latente del soporte en esa zona.

Curiosamente, el rebote se dio justo en la base del canal, mostrando una "coincidencia técnica" que sugiere que no hay casualidades en los mercados. Colocamos nuestra entrada en $68.80, alineada con el nivel 50% de retroceso de Fibonacci. Este punto también coincidió con un rechazo claro de soporte.

🎯 Objetivo: buscar el nivel 0% de Fibo como take profit, esperando que el impulso continúe respetando la estructura técnica actual.

🛡️ Como siempre, gestión del riesgo primero: posición con stop validado bajo el último mínimo relevante.

#CrudeOil #WTI #TechnicalAnalysis #Fibonacci #Canal #Soporte #TradingView

¡ SE VIENE el REPUNTE del PETRÓLEO! zona de compra detectada¡SE VIENE el REPUNTE del PETRÓLEO! Zona de Compra Detectada 🛢️📈

Según la metodología de análisis aplicada en cuatro pasos, se identifica una oportunidad de compra en el petróleo. A continuación, se detallan los argumentos desde cada perspectiva:

1. Perspectiva estructural (técnica)

En el corto plazo (días y semanas recientes), el comportamiento del precio muestra una mayor fortaleza por parte de los compradores. Se observa una estructura de mínimos crecientes, con la formación de un doble piso técnico. Mientras el precio se mantenga por encima del segundo mínimo de esta estructura, se conservan altas probabilidades de continuación alcista.

2. Perspectiva fundamental

Diversos factores macroeconómicos están generando un entorno más favorable para la demanda futura de materias primas:

China ha comenzado a implementar estímulos económicos.

Varios países están reduciendo sus tasas de interés, con el objetivo de evitar una recesión profunda.

Además, los estímulos fiscales y subsidios en las principales economías podrían traducirse en un repunte de la actividad industrial y, por ende, en una mayor demanda de petróleo en el corto y mediano plazo.

3. Zonas clave (técnico-operativo)

Se identifican dos niveles relevantes:

Zona objetivo: $68.80 USD, correspondiente a una resistencia técnica importante.

Zona de entrada óptima (esperar): $62 USD, donde el precio podría ofrecer una oportunidad de compra con mejor relación riesgo/beneficio si corrige hacia esa área.

4.La combinación de una estructura técnica favorable, fundamentos alineados al alza y zonas clave bien definidas sugiere una oportunidad de entrada para perfiles que buscan posicionarse en petróleo, especialmente si el precio se acerca a los niveles de $62 USD sin invalidar la estructura de mínimos crecientes.

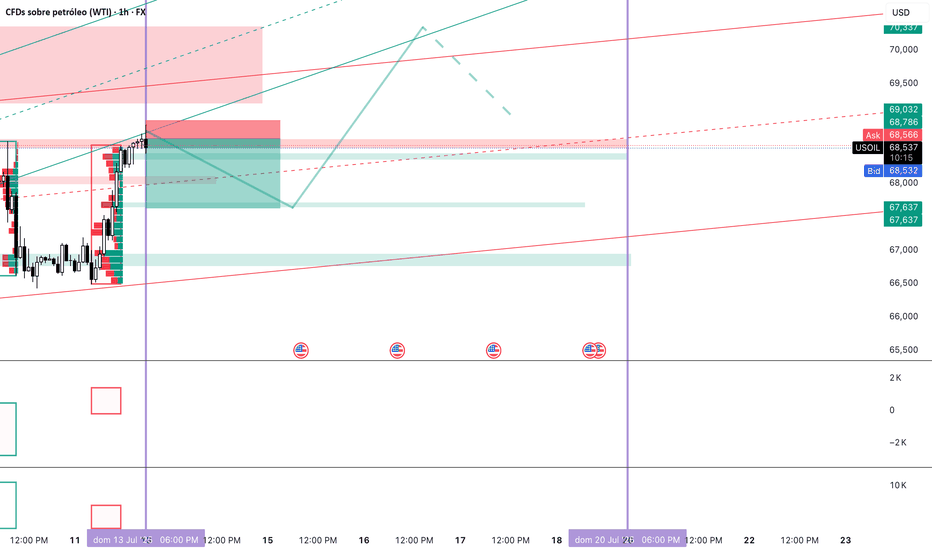

WTI SEMANA JUL 13 - 18La gráfica de CFDs sobre petróleo (WTI) muestra un movimiento alcista reciente, con la vela actual indicando un precio de $68,548 (bid) y $68,562 (ask).

Las proyecciones sugieren un potencial aumento hacia los niveles de $69,786 y $70,337 en el corto plazo, siguiendo el impulso actual.

El volumen reflejado destaca una actividad significativa, apoyando la tendencia alcista.

Sin embargo, las zonas de resistencia (68.673) indican posible punto de reversión si el precio no mantiene el impulso.

Monitorear el volumen y la ruptura de estos niveles será clave para confirmar la dirección.

La volatilidad arancelaria y petrolera convergen el 9 de julio El martes 9 de julio marca una fecha límite clave para dos eventos importantes que mueven el mercado.

El martes es la fecha límite oficial para las negociaciones comerciales entre Estados Unidos y la UE. Si bien un acuerdo completo está fuera de la mesa, la UE espera asegurar un "acuerdo de principio" de último minuto para evitar un arancel estadounidense del 50% amenazado sobre algunas exportaciones europeas.

El historial del presidente Trump de cambiar los plazos agrega incertidumbre. A los operadores les gustaría estar atentos a los fuertes movimientos intradía en el EUR / USD y las acciones europeas vinculadas al riesgo arancelario.

El Seminario Internacional de la OPEP también comienza el día 9 en Viena. Los ministros de energía y directores ejecutivos de BP, Shell y otros hablarán sobre el suministro de petróleo, la inversión y la estrategia a largo plazo.

El crudo ha sido volátil en julio, y cualquier señal de cambios en la oferta o en la política podría impulsar al WTI y al Brent en cualquier dirección.

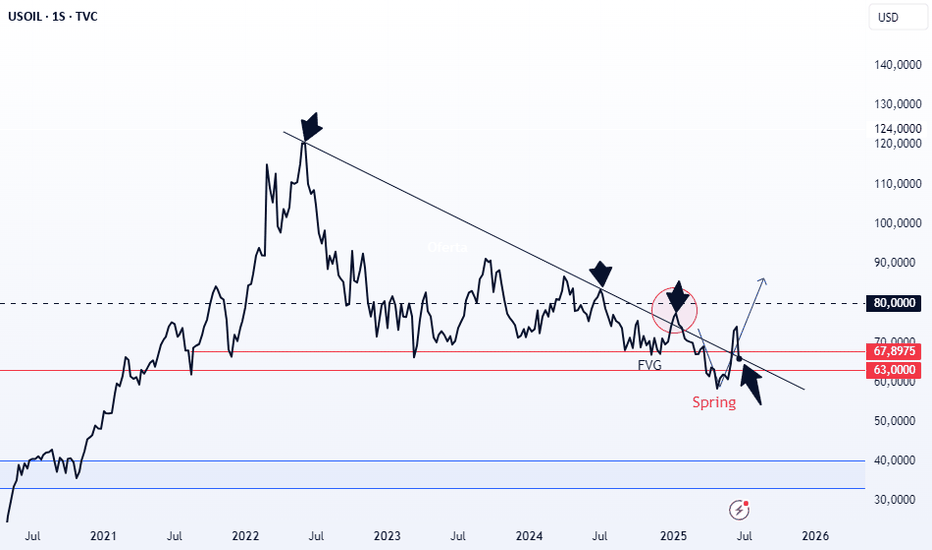

OIL: Reversión alcista en marcha pese a señales de debilidad 🛢️ El petróleo ha vuelto a la tendencia bajista dominante, sin embargo de consolidarse por encima de la linea de tendencia puede ser una señal clara de giro de tendencia

📉 Zonas clave marcadas:

🔴 Soporte principal: $63 (zona "Spring")

➤ Aquí el precio mostró un posible movimiento de absorción y rebote técnico.

🟦 Zona de soporte mayor: ~$40

➤ No ha sido alcanzada, pero se mantiene como último bastión estructural.

🔵 Resistencia FVG (Fair Value Gap): $67.9

➤ Nivel recientemente superado: zona de desequilibrio previa que ahora puede actuar como nuevo soporte.

⚫ Objetivo técnico al alza: $80

➤ Coincide con la anterior zona de oferta (resistencia), objetivo razonable si se confirma el cambio de estructura.

🌍 Contexto Fundamental – Junio 2025

🔥 Factores actuales que impactan al petróleo:

📉 Crecimiento global en desaceleración

El PIB de EE. UU. cayó -0,5% en el Q1 2025.

China reportó datos de manufactura y exportaciones más débiles de lo esperado.

➤ Esto reduce expectativas de demanda global de crudo.

🏦 Posible recorte de tasas por parte de la Fed

El mercado descuenta una alta probabilidad de recorte de tasas en julio o septiembre.

➤ Esto podría debilitar al dólar y, en consecuencia, impulsar los commodities como el petróleo.

📦 Inventarios de crudo en EE.UU.

Últimos datos semanales muestran un leve aumento en inventarios según la EIA, lo que pone presión bajista a corto plazo.

🌍 Geopolítica relativamente estable

No hay grandes interrupciones de suministro en Medio Oriente ni decisiones agresivas por parte de la OPEP+ recientes.

📈 Escenario probable (según el gráfico)

Tras el "spring" en la zona de $63, el precio rompe la directriz bajista, lo cual sugiere:

🟢 Potencial de avance hacia los $80 (zona de resistencia horizontal).

🧠 Para que se mantenga el impulso, sería clave que el precio consolide por encima de $67.9.

Si falla este breakout, podríamos ver una vuelta rápida a la zona de $63, o incluso un testeo profundo hacia los $55–$50.

¿Subirán los precios del gas por el conflicto en Oriente Medio?El mercado mundial del gas natural atraviesa un período de gran volatilidad, con precios que suben rápidamente y desafían las tendencias estacionales habituales. Este fuerte incremento se debe principalmente al aumento de las tensiones geopolíticas en Oriente Medio, especialmente al conflicto creciente entre Irán e Israel, así como a la posibilidad de una intervención militar directa por parte de Estados Unidos. Esta compleja combinación de factores está alterando profundamente la percepción del suministro energético global e influyendo en el sentimiento de los inversores, impulsando los precios del gas natural hacia niveles psicológicos y técnicos clave.

Los ataques militares directos a la infraestructura energética de Irán —incluido el mayor yacimiento de gas del mundo, South Pars— han introducido una amenaza tangible al suministro desde su origen. A esto se suma la vulnerabilidad estratégica del estrecho de Ormuz, un cuello de botella marítimo crucial por el que transita una parte significativa del gas natural licuado (GNL) mundial. Aunque Irán posee las segundas mayores reservas de gas natural del mundo y es el tercer mayor productor, las sanciones internacionales y un alto consumo interno limitan severamente su capacidad de exportación, haciendo que su volumen actual de exportaciones —aunque modesto— sea altamente vulnerable a cualquier interrupción.

Europa, que ha pivotado estratégicamente hacia las importaciones de gas natural licuado (GNL) tras la reducción del gas ruso por gasoducto, depende cada vez más de la estabilidad de las rutas de suministro de Oriente Medio. Un conflicto prolongado, especialmente durante los meses de invierno, requeriría mayores volúmenes de GNL para alcanzar los niveles de almacenamiento deseados, intensificando la competencia y elevando los precios del gas en Europa. Este entorno de alto riesgo y volatilidad también atrae operaciones especulativas, lo que puede amplificar los movimientos de precios más allá de los fundamentos de oferta y demanda, incorporando una significativa prima de riesgo geopolítico en las valoraciones actuales del mercado.

Esta confluencia de amenazas directas a la infraestructura, riesgos en puntos estratégicos y la dependencia estructural de Europa del GNL global crea un mercado extremadamente frágil. La trayectoria de los precios del gas natural permanece estrechamente ligada a los acontecimientos geopolíticos, con un potencial de aumentos sustanciales en caso de escalada o fuertes retrocesos si se produce una desescalada. Afrontar este entorno requiere una comprensión profunda tanto de los fundamentos energéticos como de las complejas y, a menudo, impredecibles dinámicas de las relaciones internacionales.

Crudo WTI – ¿Cambio de ciclo en marcha? OPORTUNIDAD !!!!!11️⃣ CONTEXTO TÉCNICO GLOBAL

El gráfico diario del Crudo WTI muestra que el precio se encuentra en un punto de inflexión crítica. Tras varios meses de caída controlada, el mercado ha llegado a una zona de soporte estructural de alta relevancia en los 64–66 USD, que corresponde a:

Zona de ruptura estructural clave en 2020–2021.

Nivel técnico donde se originó el gran ciclo alcista post-COVID.

En la sesión del viernes 14 de junio, el precio testeó esta zona y fue rechazado al alza con una vela de intención clara y volumen creciente, lo que refuerza su validez como soporte de ciclo mayor.

2️⃣ DIRECTRIZ BAJISTA MACRO – TESTEO, NO RUPTURA

La directriz bajista que conecta los máximos descendentes desde 2022 todavía no ha sido rota. El precio la tocó y fue rechazado el viernes, lo que indica que sigue actuando como resistencia dinámica:

Se necesita una ruptura clara con volumen y cierre semanal por encima de 76 USD para validarla.

Mientras no ocurra, el mercado permanece en fase de testeo técnico.

3️⃣ VALIDACIÓN DEL SOPORTE EN 64–66 USD

Este rango de precios tiene alta importancia técnica y contextual:

Fue zona de consolidación técnica en 2019 antes de la caída por COVID.

Tras el colapso hacia los 10 USD en 2020, el precio hizo una vuelta en "V" y rompió los 65 USD con fuerza, activando el ciclo alcista.

Hoy actúa como "throwback estructural", validado con volumen creciente, típico de absorción institucional.

4️⃣ SEÑALES DE CAMBIO DE CICLO

El gráfico comienza a mostrar elementos técnicos compatibles con un cambio de fase:

Vela de rechazo fuerte en soporte de estructura.

Spike de volumen relevante tras semanas de compresión.

Media de 200 sesiones como soporte dinámico, comienza a girar levemente al alza.

Mínimos crecientes en 1D.

Todo esto apoya la hipótesis de un posible impulso direccional, pendiente de confirmación estructural.

5️⃣ OBJETIVOS TÉCNICOS RELEVANTES

Si se produce la ruptura sostenida de la directriz bajista, los siguientes niveles son probables:

80.00 TP1 Zona técnica limpia y pico de volumen

83.00 TP2 Reacción previa + confluencia institucional

87.00 TP3 Barrida de alta institucional anterior

92.00 TP4 Nivel estructural mayor / ciclo bajista

6️⃣ ESCENARIOS ESTRATÉGICOS

🔼 Escenario Alcista (prioritario si rompe directriz)

Confirmación: Cierre semanal > 76.00 USD

Validación: Volumen y pullback con estructura limpia

Objetivos: 80 / 83 / 87 / 92

Gestión: añadir en FVGs o retesteos de estructura

🔽 Escenario Bajista (secundario)

Condición: Falsa ruptura + pérdida de 70.50 USD

Riesgos: OPEP, reservas estratégicas, tensiones Irán–Israel

Objetivos: 66.50 / 64.00 / 61.80

7️⃣ CONCLUSIÓN PROFESIONAL

Nos encontramos en una fase determinante:

La estructura respalda una posible reactivación alcista: soporte validado, absorción institucional, cruce de medias.

Pero aún no hay confirmación de ruptura de la directriz bajista.

Si el precio rompe con volumen la zona de 76 USD, se libera el camino técnico hacia los niveles de 80 / 83 / 87 / 92.

La lectura multitemporal apoya el enfoque de acumulación táctica con potencial de expansión alcista multimensual.

🔁 Si te ha servido este análisis, dale impulso y sígueme para más ideas profesionales de índices, materias primas y activos clave.

#CrudoWTI #WTI #Oil #AnálisisTécnico #SmartMoney #TradingViewES #MercadoEnergético #MacroTrading #funesma79

CAPITALCOM:OIL_CRUDE