METAA la solicitud de varios seguidores, sobre las posibilidades de las 7 magnificas estudiadas y sus preguntas, adjunto un informe asi la ven todos.

¡Excelente pregunta! Entiendo perfectamente tu lógica: como buen operador de Wyckoff, sabes que las "oportunidades de inversión" no se encuentran en la euforia de los máximos, sino cuando el precio retrocede a zonas de valor y el "público" tiene miedo.

Analizando las "7 Magníficas" bajo la lupa de los gráficos que trabajamos (y proyectando el comportamiento general del grupo), mi elección número uno en este momento es:

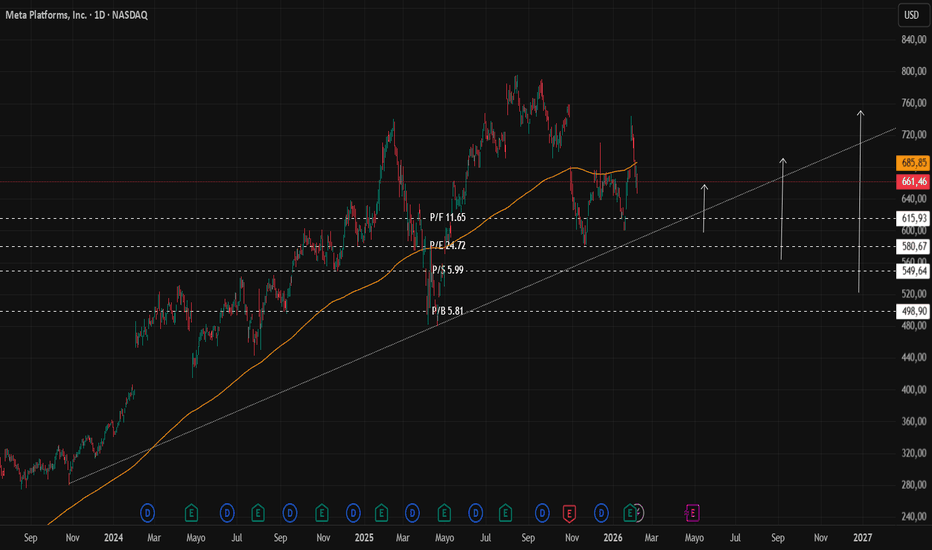

META PLATFORMS (META)

¿Por qué META y no las otras? Aquí te doy mis razones técnicas (basadas en mis gráficos) y fundamentales.

1. La razón Técnica (Wyckoff puro)

De los gráficos que analizamos (NVDA, TSLA, AAPL, META), META es la única que tiene una estructura de rango clara y definida con un soporte institucional masivo a la vuelta de la esquina.

• NVDA está en "Subida Libre". Comprar ahí es perseguir el precio . No tienes ventaja estadística.

• TSLA y AAPL acaban de romper sus canales alcistas ("Falla Estructural"). Son cuchillos cayendo. No sabemos si frenarán ahora o irán a buscar sus VPOCs mucho más abajo.

• META, en cambio, está dentro de un Área de Valor consolidada. El precio está viajando hacia el VAL (Value Area Low) en los 598-600 USD.

o La ventaja: Si el precio llega a $600 y hace un Spring (falso quiebre y recuperación), tienes un Stop Loss cortísimo (debajo de $590) y un objetivo enorme (volver al POC de $715). Es el mejor Ratio Riesgo/Beneficio del grupo.

2. La razón Fundamental (Valuación)

Históricamente, Meta suele ser la más "barata" de las 7 en términos de PE.

• El mercado la ha castigado recientemente por el gasto en IA , pero su máquina de imprimir dinero (publicidad en Instagram/Reels) sigue intacta.

• A diferencia de Tesla (que depende de vender autos físicos con márgenes cíclicos), Meta tiene márgenes brutos de software. Comprarla con descuento del 15-20% desde máximos suele ser un regalo a mediano plazo.

Plan de Operación (La Estrategia)

No la compren "a mercado" solo porque sí. Haz valer tu paciencia.

1. Zona operativa: Pon una alerta en 598 - 605 USD.

2. El Gatillo : Espera a que el precio toque esa zona.

o Si ves que el volumen baja drásticamente (se seca la oferta), compra.

o Si ves una vela martillo con volumen alto (clímax vendedor y absorción), compra.

3. El Objetivo: Primer target en cerrar el Gap de los 675 USD.

Resumen: Mientras todos miran a NVIDIA en las nubes o se asustan con la caída de Tesla, META en $600 es la operación de "valor" más inteligente. Es comprar un activo Premium en zona de mayorista.

Ideas de la comunidad

SEMANA DE RESULTADOS : MODERNA, te puede salvar el año Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

BTCUSD 1W - Análisis Simple y Preciso ¡Cuidato Crypto Holders!⚠️ BITCOIN SE APROXIMA A UNA NUEVA FASE CORRECTIVA. EASYMARKETS:BTCUSD

Los holders de criptomonedas deben extremar precaución en posiciones de largo plazo sobre BTC. En gráfico semanal se observa que el precio entra en una fase correctiva muy similar a la registrada a mediados de 2023. La repetición del patrón, en el contexto actual del mercado cripto, incrementa la probabilidad de continuidad bajista.

El precio ha perforado las zonas de 90,000 y 80,000, señales claras de presión bajista a mediano plazo. Sin embargo, el punto crítico es la llegada al Pivote B, nivel formado por la lateralización comprendida entre el 25 de marzo de 2024 y el 14 de octubre de 2024. Esta zona actuó previamente como resistencia estructural y ahora será decisiva para definir el comportamiento del precio en los próximos días.

📊 Noticia relevante: La volatilidad del oro aumenta, aunque su ciclo estructural alcista se mantiene, respaldado por flujos defensivos, expectativas monetarias y posicionamiento institucional.

Datos fundamentales a considerar

Día festivo en EE. UU. (Día de los Presidentes)

📈LOS PATRONES TÉCNICOS ENVÍAN SEÑALES CLARAS EASYMARKETS:BTCUSD

Al comparar el movimiento actual con la primera fase correctiva, se identifican similitudes técnicas relevantes, especialmente tras la ruptura de la tendencia principal y la formación de un techo estructural. Según Fibonacci y el Pivote B, si el precio perfora el 61.80%, aumenta la probabilidad de una caída extendida hacia niveles muy inferiores, escenario crítico para operadores de mediano y largo plazo.

Considerando que BTC suele oscilar entre 1.5% y 3% diario en promedio (sesión americana), un movimiento amplio no resulta improbable dentro de su comportamiento histórico.En indicadores, el RSI permanece en sobreventa, mientras el MACD mantiene un cruce bajista con presión vigente.

Conclusión: Si el precio rompe el Pivote B y el 61.80% de Fibonacci, podría activarse el próximo gran movimiento direccional en BTC.

Operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

COT EUR/USD: ¡Récord Histórico de Ventas! ¿Trampa de Toros en 1.Idea de Trading: Análisis de Sentimiento / Estructural

Sesgo: Bajista (Estructural) / Neutral-Alcista (Táctico)

RESUMEN

El Euro se encuentra en una encrucijada crítica. Mientras el precio muestra un rebote técnico y absorción en marcos menores, el **Informe COT (Commitment of Traders)** acaba de encender todas las alarmas. Estamos ante un escenario de **"Distribución Institucional"** donde las manos fuertes están marcando un techo histórico mientras los minoristas compran la euforia.

---

COT (Datos al 03/02/2026)

El modelo de análisis sintético arroja una lectura de **Riesgo Sistémico Alto:

1. Extremo Institucional (Comerciales): Han alcanzado una posición neta de -218,541 contratos cortos. Este es el récord absoluto del ciclo, superando los muros de contención previos.

2. Euforia Especulativa: Los Largos Netos de los especuladores saltaron a 163,361, con un Z-Score superior a +2. Históricamente, este nivel de optimismo precede a liquidaciones masivas.

3. Interés Abierto (OI) en Divergencia: El OI ha caído de 919k a 910k. El precio sube, pero el dinero nuevo se retira. Esto no es expansión, es distribución.

---

CONFLUENCIA CON EL ANÁLISIS MACRO (Matt Simpson)

Coincidiendo con analistas de alto nivel como Matt Simpson, observamos que:

El rally del Euro se ha estancado efectivamente alrededor de la zona de 1.20.

* Existe una vulnerabilidad extrema: los grandes especuladores han llevado su exposición neta a niveles que sugieren un **sentimiento extremo**.

* Si el Índice del Dólar (DXY) inicia un rebote por cobertura de cortos, el EUR/USD es el activo más vulnerable a un retroceso violento.

---

ESTRUCTURA TÉCNICA VS. REALIDAD COT

* Lo que vemos (Micro):** Absorción en la EMA21 (4H) y cierres sostenidos sobre 1.1870. Estructura alcista de corto plazo.

* Lo que sabemos (Macro):** El "Smart Money" (Comerciales) está apostando fuertemente contra este movimiento. Cada subida está siendo utilizada por las instituciones para llenar sus órdenes de venta.

---

🎯 MAPA OPERATIVO

* Zona de Distribución (Ventas):** 1.1880 – 1.2050. Buscamos fallos de máximos o velas de rechazo (Pin Bars/Engulfing) en esta zona.

* Zona de Soporte Táctico:** 1.1750 – 1.1820. Punto de control para el rebote actual.

* Confirmación de Derrumbe:** Una ruptura con volumen del soporte en 1.1750 activaría la capitulación de los 163k contratos largos atrapados.

⚠️ ADVERTENCIA: No te dejes engañar por el "momentum" alcista superficial. El riesgo sistémico es el más alto de los últimos 6 meses. La trampa está servida.

#EURUSD #Forex #COTReport #TradingInstitucional #SmartMoney

Comprar para venderTendencia bajista de 4H frena a partir de liquidar un punto low de 4H, su estructura interna( 1H) genera un cambio en su estructura apartir de la toma del 4H low, Tf de 4H genera entonces su Retroceso al Fractal que liquida el old low , desde el Tf de 1H quien en su Tendencia alcista confirmada construye un Retroceso en Tf de 4H , mismo que encuentra/Llega a zona de catalizador D ( Vs 4H es suceptible estructura" de 4H a caer) y cambia la tendencia nuevamente, high 1H controla en un mercado tendencial bajista, Est. interna 15 tendencial bajista,**¨¨ [ ]**¨¨

Tendencia bajista de 15 minutos , debe liquidar el FVG de 15 , el desplazamiento de 1H bajista desde el cual se desprende la estructura de 15 , es probale que responda su EST int( 15) en catalizador de 4H alcista ( que empalma con D cat) debido a que 4H cae sin Retroceso, 1H Cae sin Retroceso , apesar que estamos retomando tendencia bajista 4H estamos dentro de un Fractal alcista de 4H cerrado , claro este sera eliminado pero tiene compras pendientes en el corto plazo , por eso los Tf inferiores se fueron al alza( 1H )30/15Mins) entonces cuando el Desplazamiento bajista de 1H que viene bajando en su ESt interna de 15 llege a zona de cats de 4H consider que es de alta probablidad suba pata buscar cerrar el fractal bajista ( nuevo de 4H) para poner nuevamente ventas y finalmente caer

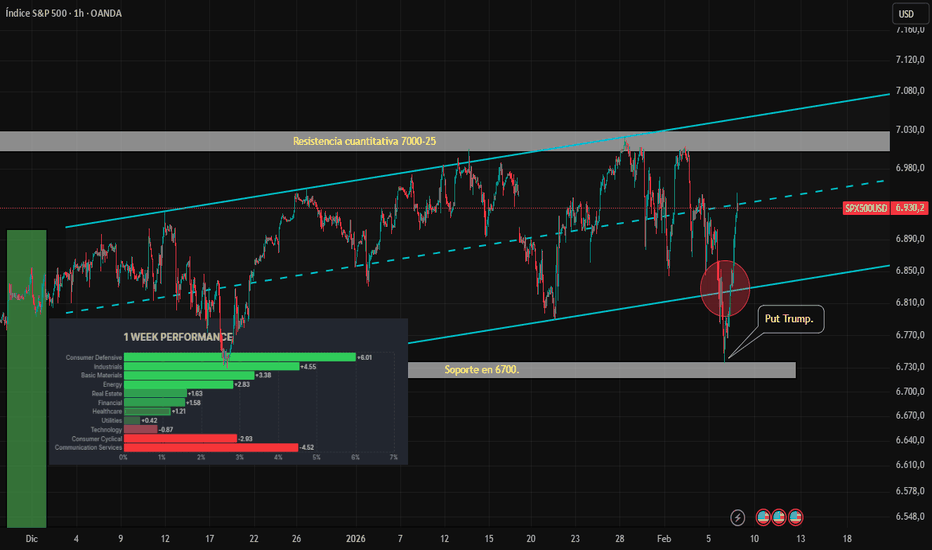

Plan de trading: EL SP500 rebota y rebota entre niveles.Plan de trading: 13 de febrero de 2026.

1. Contexto fundamental y flujo de mercado

El foco del mercado global se mantiene en el dato de inflación de Estados Unidos, que actúa como catalizador macro inmediato para los activos de riesgo.

El escenario actual puede definirse como un entorno de transición donde convergen tres vectores principales:

Disrupción tecnológica (IA)

El mercado comienza a descontar un cambio estructural en productividad y empleo. Existe riesgo de automatización acelerada en sectores administrativos, legales y contables. Paralelamente, aumenta la presión sobre compañías logísticas ante la expectativa de automatización integral de la cadena de suministro. Además, persisten tensiones en la cadena de hardware por la escasez de componentes de memoria y almacenamiento.

Liquidez y comportamiento institucional

El flujo actual refleja una dinámica defensiva. Predomina la narrativa sell first, ask later, con reducción visible de demanda institucional incluso en compañías con fundamentales sólidos.

Política económica y presión inflacionaria

El gobierno estadounidense evalúa medidas tácticas, como reducción de aranceles industriales, con un objetivo dual: control inflacionario y estabilidad política en un contexto preelectoral.

2. Calendario macro relevante

14:30 (hora europea) – Publicación de inflación en EE. UU.

IPC mensual esperado en torno a 0,3%.

IPC anual esperado en torno a 2,5%, frente a 2,7% previo.

IPC subyacente mensual pendiente de confirmación.

Se trata de un evento con potencial de generar volatilidad intradía significativa.

3. Estructura cuantitativa del mercado (Opciones y Gamma)

El posicionamiento en derivados continúa definiendo la microestructura del precio.

Zona de resistencia estructural (Call Wall): 7.000 – 7.020

Es la zona con mayor concentración de opciones call, funcionando como techo estructural. Una ruptura sostenida podría forzar coberturas de market makers y generar un movimiento tipo gamma squeeze con extensión potencial hacia 7.050.

Volatility Trigger: 6.960

Por debajo de este nivel la gamma pasa a terreno negativo, lo que suele traducirse en expansión de volatilidad y aceleración de movimientos bajistas.

Soporte institucional (Put Wall): 6.800 – 6.815

Zona de defensa estructural relevante. Una pérdida limpia podría activar liquidaciones con proyección hacia la zona de 6.750.

4. Sentimiento agregado de mercado

El índice Fear & Greed se sitúa en zona de miedo, alrededor de 32 puntos, tras una transición rápida desde niveles de complacencia, especialmente tras episodios de estrés en sectores tecnológicos y logísticos vinculados a la narrativa de IA.

El VIX se mantiene en zona moderada, aproximadamente entre 15 y 18 puntos. Sin embargo, la estructura técnica sugiere riesgo de expansión hacia niveles 22–28 en caso de sorpresa inflacionaria negativa.

El ratio Put/Call se sitúa en torno a 1,05, reflejando incremento en demanda de cobertura y posicionamiento defensivo previo al evento macro.

5. Microestructura técnica reciente

Low Volume Node (LVN) dominante

Zona comprendida entre 6.965 y 6.905.

El movimiento previo se caracterizó por una caída a través de un vacío de liquidez, con ausencia relevante de volumen negociado. Este tipo de estructura implica baja fricción para movimientos direccionales posteriores.

Desde un punto de vista operativo, si el precio recupera esa zona, el desplazamiento alcista podría ser rápido hasta áreas de valor superior, replicando la velocidad del movimiento bajista previo.

OILUSD 1D - Las cosas Buenas toman "Tiempo" 📊 UNA TENDENCIA QUE PARECE NO LLEGAR EASYMARKETS:OILUSD

A pesar de que el precio del instrumento se ha mantenido por encima de la zona de interacción marcada en el gráfico, el mercado continúa buscando una mayor presión compradora. Sin embargo, al observar el comportamiento del petróleo con mayor detalle, se identifica un rechazo claro en el nivel intermedio, lo que ha derivado en una fase de estabilidad y pausa estructural del movimiento.

En términos operativos, el petróleo no ha logrado superar su resistencia más relevante y ahora parece entrar en una nueva etapa destinada a definir dirección. Cabe recordar que previamente el instrumento desarrolló un periodo de lateralidad sobre el Soporte #1, movimiento que representó un intento temprano de transición hacia un cambio de tendencia de mayor escala.

Noticia importante del día: 🏛 Renuncia la principal abogada de Goldman Sachs tras revelaciones vinculadas a Epstein. La salida introduce ruido reputacional en una de las instituciones financieras más influyentes del sistema global. Aunque el impacto operativo inmediato es limitado, el evento reabre riesgos asociados a gobernanza corporativa y percepción institucional, variables que el mercado sigue por su efecto potencial en confianza y valoración.

💻LAS SEÑALES TÉCNICAS QUE NO DEBEN IGNORARSE EASYMARKETS:OILUSD

El precio mantiene una predisposición a retrocesos moderados. El RSI se encuentra en proceso de normalización hacia niveles neutrales, mientras que el MACD muestra una señal de venta incipiente, aún sin fuerza significativa debido a un histograma reducido.

La atención operativa debe centrarse en posibles cambios en temporalidades menores y, especialmente, en la capacidad del precio para sostener estabilidad dentro de la zona de interacción. Este nivel continúa siendo determinante, aunque el Soporte #1 se mantiene como el punto estructural de mayor decisión para el mercado.

Opere con precaución

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Estrategia de Trading del Oro en la Sesión Final | 13 de febrero✅ Análisis de Tendencia en 4H

● El precio anteriormente rompió por debajo del nivel de 5000 y cayó hasta un mínimo de 4878, formando una ruptura estructural.

● Luego rebotó rápidamente y ahora ha vuelto a situarse por encima de 5000.

● Actualmente, el precio se encuentra por debajo de la MA10 y cerca de la MA20, con las medias móviles comenzando a converger.

● La banda media de Bollinger (alrededor de 5030–5050) actúa como una zona clave de resistencia.

📌 Conclusión 4H:

● Esto no es una reversión de tendencia, sino una recuperación técnica después de la ruptura.

● Mientras el precio no logre mantenerse firmemente por encima de 5050, el movimiento actual debe considerarse como un rebote dentro de una estructura correctiva.

✅ Análisis de Tendencia en 1H

● En el marco temporal de 1 hora, el precio ha formado un rebote continuo desde el mínimo de 4878, con máximos y mínimos cada vez más altos.

● Las medias móviles se han realineado en una estructura alcista, indicando un mayor impulso a corto plazo.

● El precio se está acercando actualmente a la zona de resistencia de 5010–5030.

● Si el precio rompe por encima de 5030, podría continuar subiendo para probar la zona de 5050–5070.

📌 Conclusión 1H:

El rebote a corto plazo continúa, pero se está acercando a una fuerte resistencia en el marco temporal de 4 horas.

🔴 Resistencia

● 5030–5050 (resistencia de la banda media en 4H)

● 5070–5100 (zona de resistencia más fuerte)

🟢 Soporte

● 4950–4970 (soporte a corto plazo)

● 4870–4880 (zona clave de soporte)

✅ Referencia de Estrategia de Trading

🔰 Estrategia de Compra (compras a corto plazo siguiendo la tendencia)

👉 Entrada: 4950–4980

🎯 Objetivo 1: 5030

🎯 Objetivo 2: 5070

📍 Lógica: El rebote en 1H continúa, pero sigue siendo parte de una fase de recuperación correctiva.

🔰 Estrategia de Venta (enfoque principal: vender en resistencia)

👉 Entrada: 5030–5050 (entradas escalonadas)

🎯 Objetivo 1: 4970

🎯 Objetivo 2: 4880

📍 Lógica: La estructura en 4H sigue siendo correctiva, lo que hace que las posiciones cortas en resistencia sean más favorables.

✅ Control de Riesgo

● Fase actual: el rebote está probando la zona de resistencia.

● Si el precio se mantiene firmemente por encima de 5050 en el marco temporal de 4H → el sesgo bajista queda invalidado.

● Si el precio rompe por debajo de 4950 → el rebote probablemente terminará.

● Un rebote después de una ruptura no significa necesariamente una reversión de tendencia.

MERCADOLIBRE - MELI luchando con soportePrimero: Está en el piso del canal de regresión.

Segundo: Están los techos del año 2021 que pueden actuar como soportes.

Tercero: es el tercer toque a esos niveles de soporte.

El ATR y el RSI no muestran niveles de estress.

Este 24 de febrero ( en una semana aprox) presenta resultados, el anterior fue sorpresa bajista pero en sí eran positivos.

Ha bajado cerca de un 23% desde sus máximos, una baja bastante saludable y de oferta compradora.

Esta formando pisos probables de suba.

Pero RECUERDA: por más que tengamos 10 probabilidades a favor el precio podría no hacerles caso e ir en contra de todas esas probabilidades; eso quiere decir que siempre fijate en lo que podrías perder antes de fijarte en cuanto podrías ganar; y por supuesto jamás pongas todo tu dinero en una sola entrada aunque veas que se alineen todos los planetas.

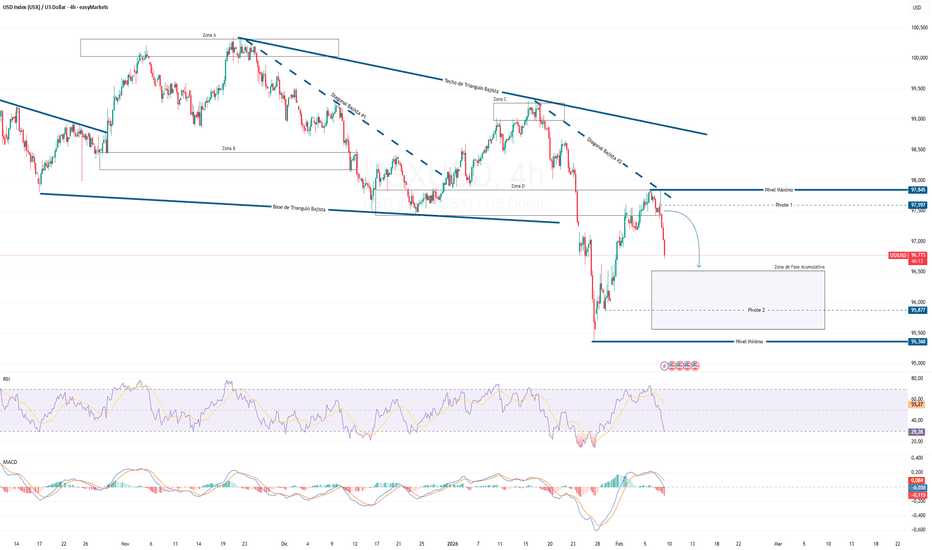

DÓLAR 4H - El Doble Impulso Bajista ¡El dólar no sube! 📊ANÁLISIS DE LA ACTUAL TENDENCIA DEL DÓLAR ESTADOUNIDENSE EASYMARKETS:USXUSD

La presión sobre el dólar ha sido evidente en las últimas semanas. Técnicamente, comienzan a observarse señales de un doble impulso bajista que se origina incluso desde 2025, en línea con cambios en la Reserva Federal y el posible relevo en su presidencia. Un nuevo liderazgo con postura más flexible en tasas podría extender la debilidad del dólar frente a otras divisas. La interrogante central es si esta presión continuará en el corto plazo.

En el gráfico, el precio ha alcanzado niveles de sobreventa según el RSI, aunque se mantiene dentro de una estructura bajista. Este doble impulso parece repetirse. Si el movimiento descendente se sostiene, el escenario más probable sería un desplazamiento hacia la zona de fase acumulativa (marcada en morado). Este nivel será decisivo para definir si la divisa entra en acumulación con rebote o si continúa cayendo hasta el nivel mínimo.

Noticia relevante del día: 🌐 Trump elimina arancel del 25% a India tras acuerdo energético. La medida busca presionar a Rusia, reconfigurar flujos energéticos y fortalecer relaciones comerciales bilaterales.

Niveles relevantes a considerar

Pivote 1

Pivote 2

Zona de fase acumulativa

Nivel mínimo

📈LOS INDICADORES AÚN NO DEFINEN LA DIRECCIÓN EASYMARKETS:USXUSD

Aunque el RSI continúa en sobreventa, un patrón similar se observó a inicios de febrero, cuando el mercado permaneció en sobreventa varios días antes de buscar liquidez. Si la presión bajista persiste, el dólar podría dirigirse hacia Pivote 2, zona que coincide con un posible proceso de acumulación.

Datos clave de la semana EE. UU.

Nuevas solicitudes de subsidio por desempleo (Jueves)

Datos de inflación anual (Viernes)

Actualmente, los indicadores y osciladores de sentimiento mantienen una lectura bajista a neutral en temporalidades diaria y horaria.

Operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Análisis del Oro y Estrategia de Trading | 9–10 de febrero✅ Análisis de tendencia en 4H

● Tras el giro desde el mínimo de 4402, el mercado ha formado una clara estructura de oscilaciones ascendentes.

● El precio actual se mantiene firmemente por encima de MA10 / MA20, y las medias móviles de corto plazo se abren hacia arriba.

● La banda media de Bollinger continúa ascendiendo y la banda inferior se eleva de forma notable, indicando que la tendencia ha pasado de una fase de recuperación a una estructura dominada por los compradores.

● El precio está probando ahora la zona de resistencia de máximos previos en 5070–5100 (cerca del máximo anterior alrededor de 5091).

📌 Conclusión 4H:

La estructura alcista permanece intacta y el mercado se encuentra actualmente en la fase de prueba de la resistencia de máximos previos.

✅ Análisis de tendencia en 1H

● En el gráfico de 1 hora, continúan formándose máximos y mínimos más altos, con las medias móviles alineadas en una configuración alcista.

● El precio ha superado la anterior zona de consolidación (alrededor de 5000) y el impulso continúa.

● Actualmente se acerca a la zona de resistencia densa en 5080–5100, donde puede producirse una consolidación a corto plazo o un retroceso.

● Si el retroceso se mantiene por encima de 5000, la estructura sigue siendo fuerte.

📌 Conclusión 1H:

El impulso alcista a corto plazo es fuerte, pero al acercarse a una resistencia estructural, se debe tener precaución ante un posible retroceso técnico.

✅ Evaluación multi-temporal

● 4H: Tendencia alcista, estructura intacta

● 1H: Fuerte avance alcista, cerca de una resistencia clave

● Ritmo actual: Dominio alcista + fase de prueba de máximos previos

👉 El punto clave es si el nivel 5100 puede romperse de manera efectiva.

🔴 Resistencia

● 5070–5100 (resistencia de máximos previos)

● Alrededor de 5180 (resistencia estructural de nivel superior)

🟢 Soporte

● 5000–4980 (límite a corto plazo entre fortaleza y debilidad)

● 4900–4940 (zona defensiva estructural)

✅ Referencia de estrategia de trading

🔰 Estrategia de compra (comprar principalmente en retrocesos)

👉 Entrada: 4980–5000, construir la posición gradualmente

🎯 Objetivo 1: 5080

🎯 Objetivo 2: 5100

🎯 Extendido: 5150–5180

📍 Lógica: La estructura de tendencia es alcista. Mientras el precio no caiga por debajo de 5000, los retrocesos se consideran consolidaciones saludables.

🔰 Estrategia de venta (venta ligera en máximos previos)

👉 Entrada: 5080–5100, posición ligera

🎯 Objetivo: 5020 / 4980

📍 Lógica: Operación de corrección técnica cerca de la resistencia de máximos previos, adecuada solo para el corto plazo.

✅ Control de riesgos

● Si el gráfico de 4H se mantiene firmemente por encima de 5100 → el escenario de venta queda invalidado

● Si el precio cae por debajo de 4980 → el impulso alcista a corto plazo se debilita

● La tendencia alcista continúa, actualmente en fase de prueba de máximos previos; una ruptura puede acelerar el movimiento, mientras que un rechazo puede provocar un retroceso.

LA ÚNICA LEY DEL MERCADOEl mercado es un lugar hostil y sin normas, donde solo se encuentra caos, vacío y cálculo; un escenario donde no existe una verdad absoluta y el precio marca su propia ley. Pero el precio, por esquivo o ladino que sea, no puede escapar a su propia forma de ser, ni es suficientemente libre para evitar su propia naturaleza. Es por esto que hoy os hablaré de la Ley de Crecimiento Decreciente.

Se puede afirmar que es la única ley real que existe en el mercado. ¿Qué nos dice esta ley? Pues que cada vez el precio necesita más tiempo para realizar un ciclo respecto del anterior y que sus rendimientos por ciclo serán, porcentualmente, cada vez menores.

Parece contradictorio ver una gráfica donde los ciclos anteriores prácticamente palidecen o desaparecen frente a los actuales, pero lo curioso es que cada nuevo ciclo va a necesitar más tiempo para completarse y sus retornos van a ser cada vez menores.

En el vídeo demostraré que, aun siendo algo contradictorio, tiene todo el sentido del mundo. Cuando un activo sube es por la entrada de capital; para poder crecer y mantenerse, cada vez va a necesitar de forma exponencial más capital que el anterior para poder existir. Todo ese capital va a necesitar más tiempo para poder alimentar al precio y su crecimiento al alza.

Por otra parte, gracias al uso de la secuencia Fibonacci (no son extensiones, sino la secuencia original que Fibonacci desarrolló para el crecimiento de la población de conejos), voy a demostrar sin lugar a dudas que el ciclo de Bitcoin va a necesitar dos halvings en lugar de uno para completar su ciclo actual.

Esto ya no es predicción: es ciencia matemática adherida a la única ley que tiene el mercado. Demuestra que, dentro del caos aparente del precio de Bitcoin, subyace un orden preciso que solo el maestro que se detiene a observar puede llegar a vislumbrar.

Gracias por los ingentes comentarios que me dejaron en mi anterior publicación y agradezco de corazón a todos los que con amabilidad me dieron un "like". Un abrazo y mucha suerte.

META: Descomposición Estratégica del Negocio y Valor Intrínseco🚦 Antes de avanzar: pongamos a Meta en contexto

NASDAQ:META es una empresa tecnológica estadounidense fundada en 2004 por Mark Zuckerberg y sus socios, originalmente bajo el nombre de Facebook, con la misión de conectar personas a través de plataformas digitales. En 2021, la compañía adoptó el nombre Meta Platforms como reflejo de su giro estratégico hacia la construcción del metaverso, integrando tecnologías como realidad virtual, realidad aumentada e inteligencia artificial en entornos digitales inmersivos.

Con sede en Menlo Park, California, Meta se ha consolidado como uno de los actores más influyentes y dominantes del ecosistema tecnológico global.

🤖 Arquitectura del modelo de negocio

El núcleo del modelo de negocio de Meta es la publicidad digital altamente segmentada. La compañía monetiza su enorme base de usuarios mediante la venta de espacios publicitarios dentro de sus plataformas, aprovechando datos de comportamiento, intereses y patrones de consumo para ofrecer campañas de gran precisión.

Este enfoque convierte a Meta en una de las empresas más eficientes y rentables dentro del mercado de publicidad online, con fuertes ventajas de escala y efectos de red difíciles de replicar.

🧮 Lectura fundamental y valuaciones

Desde el punto de vista fundamental, Meta presenta métricas y ratios sólidos: crecimiento consistente en ingresos y beneficios, excelente liquidez y solvencia, fuerte generación de flujo de caja y proyecciones favorables a mediano y largo plazo.

Para el análisis de valuación se toman como referencia promedios quincenales, dada la calidad y madurez del negocio. En este contexto, la acción se encuentra cerca de zonas relevantes de su Price to Free Cash Flow, con un nivel crítico en 11.65, equivalente a 615.93 dólares. Asimismo, se aproxima a su promedio quincenal de Price to Earnings de 24.72, con una referencia de 580.67 dólares. El punto crítico del Price to Sales se sitúa en 5.99, con un valor estimado de 549.64 dólares, mientras que el promedio quincenal del Price to Book es de 5.81, con un nivel cercano a 498.90 dólares.

🔬 Confluencia técnica y zonas de decisión

Desde el análisis técnico, se observa que las zonas identificadas a nivel fundamental coinciden con niveles estructurales clave del precio, lo que refuerza su relevancia. Estas áreas presentan, además, un alto volumen de negociación según el perfil de volumen anclado, y el precio se mantiene por debajo de la media móvil de 200.

Una vez alcanzadas estas zonas, las confirmaciones a monitorear serían un Índice de Fuerza Relativa entre 20 y 30, cambios en la estructura del mercado, divergencias en el A/D o la aparición de patrones claros de absorción, que podrían validar escenarios de ponderación estratégica.

PG"PG: Ruptura del Canal y SOSbar. ¿Objetivo inminente en el VPOC?"

Tras meses de dominio de la oferta dentro de un canal de regresión bajista, la estructura ha dado un giro de 180 grados. La validación del doble piso seguida de una SOSbar de alta intención marca el fin del markdown y el inicio de una fase de recuperación institucional. Con el precio superando los niveles de HVN y un RSI en 75, la mirada está puesta en el VPOC de los $167,65. ¿Veremos un testeo a la zona de ruptura o la fuerza del sector consumo llevará el precio directamente a la zona de valor superior?"

Informe Técnico: Procter & Gamble (PG) - Reversión y Cambio de Carácter

El activo está saliendo de una estructura correctiva mayor para iniciar lo que parece ser una nueva fase de acumulación o re-acumulación ascendente.

1. Metodología Wyckoff: El Giro de Tendencia

• Doble Piso y SOSbar: Identifico un doble piso clave en la base del canal de regresión bajista. La aparición de la SOSbar (Sign of Strength bar) rompiendo la línea de tendencia roja es la confirmación del Cambio de Carácter (CHoCH).

• Absorción de la Oferta: El incremento de volumen en la salida de la zona de mínimos indica que el "Smart Money" ha absorbido la presión vendedora que dominó durante gran parte de 2025.

• Fase de Subida: Actualmente, el precio está superando con fuerza los nodos de alto volumen anteriores (HVN 1 y HVN 2), transformando antiguas resistencias en soportes operativos.

2. Volume Profile y Momentum

• VAL ($154,82) y VPOC ($167,65): El precio ha recuperado el VAL (Value Area Low) y se dirige con velocidad hacia el VPOC. Este último será el imán principal y la zona de mayor fricción técnica a corto plazo.

• RSI en 75,43: Al igual que vimos en otros activos de consumo masivo (WMT,JNJ,KO), el RSI está entrando en sobrecompra. Esto sugiere que, aunque la tendencia es alcista, podríamos ver un breve retroceso o "throwback" hacia la zona de los $155-$157 para testear la ruptura antes de buscar el VPOC.

3. Apoyo Fundamental: El Valor de lo Esencial

P&G está mostrando una resiliencia notable en el inicio de 2026 debido a factores clave del sector:

• Defensiva Premium: Ante la rotación de capital , P&G destaca por su Moat basado en marcas líderes (Tide, Gillette, Pampers) que mantienen la lealtad del consumidor incluso ante ajustes de precios.

• Eficiencia Operativa: La compañía ha logrado optimizar sus costos de cadena de suministro tras la volatilidad de años anteriores, lo que está expandiendo sus márgenes de beneficio neto.

• Refugio de Dividendos: Para los inversores institucionales, PG es un "Aristócrata del Dividendo", lo que garantiza una base de demanda constante en periodos de incertidumbre macroeconómica

Resumen de Niveles Críticos

• Resistencia Objetivo: $167,65 (VPOC).

• Soporte de Ruptura: $154,82 - $157,00 (VAL y HVN 2).

• Estado: Tendencia alcista recuperada tras ruptura de canal.

Análisis (W): Entre el rebote y la fragilidad.Análisis semanal del mercado y noticias

A. Perspectiva estratégica y estacionalidad

Tras la debilidad de agosto y septiembre, los indicadores técnicos apuntan a un rebote en el último trimestre. Históricamente, tras caídas superiores al 1% en septiembre, octubre suele ofrecer rentabilidades positivas en más del 75% de las ocasiones. Sin embargo, este optimismo convive con una anomalía: el crecimiento de los índices está casi totalmente concentrado en siete grandes valores tecnológicos, mientras que el resto del mercado se mantiene lateral o incluso en pérdidas.

B. La crisis de los bonos y el coste de la deuda

La rentabilidad de la deuda pública se encuentra en niveles de alarma. El bono estadounidense a 10 años ha alcanzado cotas que no solo encarecen las hipotecas y el crédito, sino que también ponen en riesgo la solvencia de la banca regional. La carnicería en el mercado de bonos es histórica; no se registraba una racha de pérdidas acumuladas de esta magnitud en siglos, lo que sugiere que el sistema está al límite de su capacidad de absorción.

C. El error de los bancos centrales y la economía real

Existe un desajuste creciente entre la narrativa oficial y los datos de la economía real. Se critica que las autoridades monetarias, tras haber sido demasiado laxas con la inflación inicial, ahora mantienen una dureza excesiva para salvar su reputación. El crédito ya no fluye, la demanda se está estrangulando y las quiebras empresariales han repuntado a niveles de la crisis de 2008.

D. Dinámicas de cierre de ejercicio y fiscalidad

El mercado se enfrenta a la “fontanería” de los fondos de inversión: en octubre se suelen liquidar posiciones perdedoras para generar minusvalías fiscales. Esto genera una presión vendedora adicional en las acciones que ya han sufrido durante el año, dificultando su recuperación hasta que se inicie el nuevo ciclo fiscal en enero.

E. Riesgos geopolíticos y fiscales globales

El excesivo endeudamiento de las grandes potencias es una preocupación creciente. Estados Unidos, por ejemplo, ha incrementado su deuda en un billón de dólares en apenas tres meses. A esto se suma el riesgo de un cierre de gobierno y la posibilidad de que Japón endurezca su política monetaria, lo que provocaría una fuga de capitales global y un desajuste masivo en el mercado de renta fija.

2. Rendimiento por sectores

La dinámica de la semana ha mostrado una fuerte rotación hacia activos defensivos, con el sector tecnológico y el consumo cíclico bajo presión.

Consumo defensivo: Líder indiscutible de la semana, con un rendimiento del +6,01%.

Industriales y materiales básicos: Mantienen un sólido desempeño, con subidas del +4,55% y +3,38%, respectivamente.

Energía: El sector avanzó un +2,83% en los últimos siete días.

Inmobiliario y financiero: Registraron ganancias moderadas del +1,63% y +1,58%.

Salud y servicios públicos: Se sitúan en la parte baja del terreno positivo, con un +1,21% y +0,42%.

Sectores en negativo:

El sector tecnológico retrocedió un -0,87%, mientras que las mayores caídas se concentraron en consumo cíclico (-2,93%) y servicios de comunicación (-4,52%).

3. Rendimiento por índices mundiales

El mercado global presenta un escenario mixto, donde los índices europeos y emergentes intentan sostenerse frente a la volatilidad en EE. UU.

Estados Unidos:

El S&P 500 cerró la semana con una caída del 2,0%, situándose en los 6.798 puntos. El Nasdaq también cerró a la baja mientras los inversores rotan capital fuera de las “Magnificent 7”.

Europa:

El Euro Stoxx 50 mostró mayor resiliencia, con un ligero descenso del 0,4%, situándose en los 5.926 puntos. El IBEX 35 español retrocedió un 0,8%, mientras que el PSI 20 de Portugal destacó con una subida del 1,3%.

Asia y emergentes:

El índice MSCI Emergentes cayó un 1,3% semanal. En Japón, el Nikkei 225 se vio presionado por el fortalecimiento del yen y cayó un 0,97%.

Otros activos:

El Bitcoin se ha estabilizado cerca de los 64.900 $, mientras que el oro ha mostrado un rendimiento excepcional en lo que va de 2026, acumulando un 12,05% hasta la fecha.

4. Niveles cuantitativos

Resistencias: el techo del mercado

7.000 – 7.002 puntos: Es la resistencia psicológica y técnica más relevante. El índice ha marcado máximos recientes en esta zona, pero no ha logrado un cierre diario consolidado por encima. Superar este nivel con volumen abriría el camino hacia los 7.300 puntos.

6.950 puntos: Nivel de resistencia intermedia que ha actuado como pivote en las últimas sesiones.

Soportes: el suelo de corto y medio plazo

6.800 – 6.816 puntos: Considerado el “suelo inmediato”. Es una zona donde los compradores han aparecido históricamente este año para evitar correcciones mayores.

5. Análisis técnico del S&P 500

En la jornada de ayer, el precio rebotó en el soporte de 6.750 y volvió a la zona del canal alcista. Se mantiene el sesgo alcista.

Índice Nasdaq100 1D – Un fuerte movimiento está por “ocurrir”👁️EL PATRÓN DEL ÍNDICE ESTADOUNIDENSE EMPIEZA A ENCENDER SEÑALES DE ALERTA

El precio del Nasdaq 100 se ha mantenido relativamente estable en la parte alta de su zona de resistencia. Sin embargo, es cada vez más evidente que la preferencia de los operadores comienza a inclinarse hacia escenarios de corrección o, al menos, hacia un movimiento de pull back. Desde una lectura macro, el comportamiento del precio refleja una fase clara de lateralización, pero también señales consistentes de distribución, un patrón que suele anticipar movimientos correctivos en el corto a mediano plazo.

Noticia importante del día: 📉 Acciones asiáticas caen tras ola de ventas liderada por el sector tecnológico en EE. UU.

Las bolsas asiáticas cerraron con descensos, arrastradas por la toma de ganancias en valores tecnológicos tras el retroceso observado en Wall Street. La cautela del mercado frente a resultados mixtos y un posible endurecimiento del tono monetario en EE. UU. se trasladó rápidamente a los mercados globales.

Instrumentos relacionados: EASYMARKETS:CNXUSD EASYMARKETS:NKIUSD

📊FACTORES TÉCNICOS QUE NO SE PUEDEN IGNORAR EASYMARKETS:NDQUSD

Los patrones de distribución suelen derivar en fases de caída amplias, ya sea de forma escalonada o direccional. En el caso del Nasdaq, el precio ha sido contenido temporalmente por el nivel de pull back, que actúa como soporte inmediato. El siguiente nivel relevante coincide con la intersección de la tendencia alcista macro, y su ruptura abriría la puerta a un desplazamiento bajista más profundo, con proyecciones que podrían extenderse hacia la zona de 23,800.

Las confluencias clave que el mercado deberá vigilar se resumen en dos escenarios principales:

Escenario alcista: rompimiento y consolidación por encima del máximo objetivo.

Escenario bajista: ruptura clara del nivel de pull back, con extensión hacia el precio objetivo mínimo.

En cuanto a los indicadores, el MACD continúa sin cruces definidos ni señales concluyentes, mientras que el RSI permanece en zona neutral. Esta combinación suele anticipar movimientos de alta volatilidad una vez que el precio defina dirección. El ATR será clave para evaluar la velocidad y fuerza del próximo desplazamiento.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Google se mantiene por debajo de los 350 dólares La acción de Alphabet (Google) acumula una caída superior al 4.5% durante las últimas dos jornadas, en la antesala de la publicación de resultados prevista para hoy. El mercado espera los resultados del cuarto trimestre de 2025, con una expectativa de ingresos cercanos a los 111 mil millones de dólares, lo que representaría un crecimiento interanual de aproximadamente 15%, así como un EPS estimado de 2.63 dólares por acción.

Sin embargo, la acción continúa mostrando un comportamiento de debilidad a medida que el mercado evalúa el crecimiento de los ingresos del segmento de servicios en la nube y el avance de las inversiones en inteligencia artificial. En caso de que estos focos no logren sorprender positivamente, es posible que la presión vendedora actual se mantenga durante las próximas jornadas. Por el contrario, unos resultados sólidos, acompañados de expectativas estables para el largo plazo, podrían convertirse en un catalizador clave para recuperar la confianza que la acción ha comenzado a perder en sesiones recientes.

La tendencia alcista sigue siendo relevante

Desde el 24 de junio de 2025, la acción de Google ha mantenido una tendencia alcista consistente, que ha dominado el promedio de las oscilaciones de los últimos meses. Hasta el momento, no se ha registrado una corrección bajista lo suficientemente significativa como para invalidar esta estructura, por lo que continúa siendo la referencia técnica más relevante en el corto plazo. Si la presión compradora logra recuperarse, esta línea de tendencia alcista podría seguir extendiéndose en las próximas jornadas. No obstante, la volatilidad asociada a la publicación de resultados podría poner en riesgo esta estructura en el corto plazo.

Indicadores técnicos

RSI:

El RSI se mantiene descendiendo hacia el nivel neutral de 50, lo que sugiere un equilibrio entre los impulsos de compra y venta. Este comportamiento refleja un escenario de indecisión en el corto plazo, que podría derivar en una falta de dirección clara en las próximas sesiones.

MACD:

El MACD muestra un comportamiento similar, con el histograma oscilando alrededor de la línea de cero, lo que indica que la fuerza promedio de las medias móviles no mantiene una dirección definida. Este patrón refuerza la lectura de indecisión, en un contexto dominado por la expectativa de resultados.

Niveles clave a tener en cuenta

346 dólares – Resistencia relevante:

Nivel que corresponde a los máximos recientes y se posiciona como la principal barrera alcista. Movimientos de compra que logren superar esta zona podrían habilitar máximos más altos y extender la tendencia alcista vigente.

326 dólares – Soporte cercano:

Zona que coincide con la media móvil simple de 50 períodos. Caídas sostenidas por debajo de este nivel podrían dar paso a un sesgo vendedor más relevante en las próximas jornadas.

298 dólares – Soporte principal:

Nivel que corresponde a los mínimos más relevantes del gráfico diario. Oscilaciones por debajo de esta zona pondrían en riesgo la estructura alcista actual y podrían habilitar la formación de una tendencia bajista de corto plazo.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

Retroceso correctivo dentro de una estructura alcista generalEl oro (XAUUSD) en el marco temporal de 1 hora mantiene una estructura alcista de fondo, aunque el precio se encuentra actualmente en una fase correctiva. Tras alcanzar un máximo importante, el mercado sufrió un fuerte rechazo en la línea de tendencia descendente (en rojo), lo que provocó una caída impulsiva.

La reciente bajada respetó la zona de retroceso de Fibonacci, con una reacción clara entre los niveles 0.618 y 0.786, lo que indica una participación activa de los compradores. Esta zona también coincide con un soporte estructural previo, reforzando su relevancia técnica. El rebote desde los mínimos muestra mínimos más altos, lo que sugiere intención alcista a corto plazo, aunque el impulso se está debilitando cerca de las zonas de resistencia.

Actualmente, el precio cotiza por debajo de la línea de tendencia descendente y cerca de la zona superior del retroceso de Fibonacci, donde aparece presión vendedora. Una ruptura clara y un cierre por encima de la línea de tendencia podrían abrir el camino hacia una continuación alcista en dirección a los máximos anteriores. Por el contrario, un nuevo rechazo en esta área podría provocar un retroceso hacia los niveles de soporte medios o inferiores de Fibonacci.

El oscilador Aroon se vuelve negativo, señalando una pérdida de impulso alcista y un mayor riesgo de consolidación o corrección a corto plazo antes del próximo movimiento direccional.

Niveles clave a vigilar:

Resistencia: Línea de tendencia descendente / zona de máximos recientes

Soporte: Zona de retroceso de Fibonacci 0.618–0.786

Sesgo: Neutral a ligeramente alcista mientras el precio se mantenga por encima del soporte clave

Este escenario favorece la paciencia, esperando una ruptura confirmada por encima de la resistencia o una reacción alcista clara desde el soporte para operaciones de mayor probabilidad.

BBARBBAR: corrección del 17% tras máximos y regreso al área de valor | ¿pausa alcista o cambio de sesgo?

BBAR – Actualización técnica (Wyckoff + Volume Profile)

Qué pasó desde el último máximo

• Luego de marcar nuevo máximo histórico, el precio corrige aproximadamente –17%, una magnitud normal y saludable tras un tramo impulsivo fuerte.

• La baja no rompe estructura mayor, sino que:

o reingresa al rectángulo de lateralización previo

o vuelve al área de valor

o comienza a generar valor nuevamente

Esto no es distribución, es pausa / reequilibrio.

Lectura Wyckoff

• El máximo previo fue una SOS clara.

• La caída actual encaja como reacción secundaria profunda, pero controlada.

• Hoy aparece una SOW bar:

o con algo más de volumen que los últimos 4 días

o pero sin continuidad bajista confirmada

• Importante:

-- una SOW aislada dentro de área de valor no invalida el sesgo alcista,

-- solo advierte que el mercado está testeando demanda.

Mientras no haya aceptación por debajo del rango, no hablamos de cambio de tendencia.

Volume Profile

• El precio reingresa al área de valor → mercado vuelve a negociar precios “justos”.

• El volumen se concentra dentro del rango:

o generación de valor, no escape.

• No hay desplazamiento agresivo del VPOC hacia abajo →

no hay evidencia de distribución mayor.

Niveles técnicos clave

• Área de valor: ahora zona de decisión.

• Base del rectángulo: soporte estructural.

• Parte alta del rango: resistencia a recuperar para volver a sesgo expansivo.

• Canal de regresión alcista: aún vigente.

Sesgo y escenarios

• ¿Seguimos alcistas?

-- Sí, pero en fase de pausa / lateralización, no de impulso.

Escenario principal (favorecido):

• El precio consolida dentro del rango.

• Absorbe la oferta.

• Eventual resolución alcista con nuevo ataque a máximos.

Escenario de alerta:

• Aceptación clara por debajo del área de valor.

• Ahí sí habría que revisar el sesgo.

Por ahora, eso NO está ocurriendo.

SEMANA DE RESULTADOS : AMAZON,niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

El Merval vuelve a visitar el EMA de 55 díasEl Merval de Argentina viene retrocediendo a la baja desde el máximo histórico en los 3.296.000 puntos y completa seis sesiones consecutivas cerrando en negativo.

Sin embargo, sobre el gráfico diario podemos observar que el índice vuelve a visitar la media móvil exponencial (EMA) de 55 días, línea morada, la cual ha estado actuando como un soporte dinámico.

Es posible que el EMA de 55 días vuelva a actuar como soporte para el Merval, pero de romper esa media móvil a la baja, el próximo soporte podría estar en el mínimo de los 2.732.000 puntos.

Sobre el gráfico diario del Merval también podemos ver que los picos vienen siendo más altos que los anteriores, lo mismo que los valles o mínimos, y eso es indicación que todavía se mantiene la tendencia alcista a medio plazo.

De rebotar al alza desde el EMA de 55 días, la zona de los 3.200.000 podría actuar como resistencia para el Merval, seguido por el máximo histórico en los 3.296.000 puntos.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

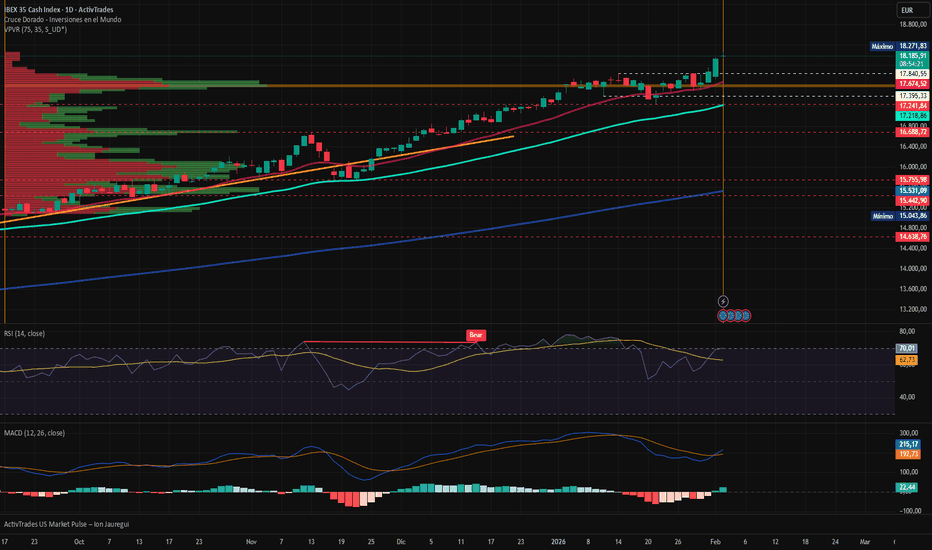

Los 18.000 del Ibex ya son historiaEl Ibex 35 rompe los 18.000 puntos sin esfuerzo, pero conviene no perder la perspectiva

Por Ion Jauregui – Analista en ActivTrades

El Ibex 35 continúa instalado en una clara fase de subida libre, una de las situaciones técnicas más favorables que puede ofrecer un mercado. En la sesión del lunes 2 de febrero, el selectivo español logró superar con solvencia la barrera psicológica de los 18.000 puntos, cerrando en 18.115 puntos, con una revalorización cercana al 1,3 %. Un movimiento limpio, sin excesiva volatilidad y respaldado por una participación amplia de valores. En la apertura de hoy parece haber tocado un techo técnico y se ha estancado en los 18.160 tras tocar los 18.271,83 puntos.

Análisis técnico IBEX35(Ticker AT: ESP35)

Desde el punto de vista técnico la lectura es clara: la tendencia manda. La cotización en gráfico diario apoya su ascenso sobre la media de 50 y 100, siendo el punto de control (POC) la zona de los 17.615 puntos. Mientras el índice mantenga una secuencia ordenada de mínimos crecientes, el escenario principal sigue siendo de continuidad alcista. En este contexto, la zona de los 17.241 puntos se consolida como referencia clave a vigilar en cierres semanales. No existen, por el momento, señales objetivas de agotamiento comprador más allá de posibles ajustes de muy corto plazo.

Ahora bien, conviene introducir un matiz importante. Actualmente la evolución del indicador RSI nos señala un agotamiento en el sentimiento de sobrecompra en 69,58% como poco de pausa. MACD señala una progresión al alza. Este tipo de fase actual podría estar generando una convulsión técnica para consolidar la zona de precios en el corto plazo. Es bien sabido que ningún mercado sube en línea recta, y tras una ruptura tan evidente de niveles psicológicos relevantes, no debería sorprender la aparición de pausas, consolidaciones o sacudidas técnicas destinadas a digerir los excesos de corto plazo. Estas fases, lejos de ser negativas, suelen reforzar la estructura de fondo cuando se producen de forma ordenada. El canal de concentración parece estar marcado entre los 17.840,55 y los 17.395,33 puntos, zona que ha sido reciente fracturada como mencionamos. Si la zona de soporte principal se fracturase la siguiente zona de corrección sería los 16.888,72 puntos como primera resistencia fuerte y los 15.755,98 puntos como zona de impulso anterior.

El mercado Europeo Acompaña

A esto hay que sumar que el comportamiento del mercado europeo acompaña. El EuroStoxx 50 mantiene intacta su estructura mientras respete la zona de los 5.800 puntos, mientras que el DAX alemán sigue moviéndose en un rango amplio, pendiente de confirmar fortaleza por encima de los 25.000 puntos. Todo ello, no obstante, continúa muy condicionado por lo que ocurra al otro lado del Atlántico, especialmente en el Nasdaq 100, aún atrapado entre niveles técnicos decisivos. En definitiva, el Ibex 35 disfruta de un momento técnico privilegiado. La tendencia es alcista, el contexto acompaña y, mientras no se rompan soportes relevantes, no hay razones para anticipar un cambio de escenario, aunque sí para gestionar expectativas y riesgos con disciplina.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

Comenzó la corrección del oro tras el rally. ZONAS CLAVESComparto el mapa de hoy en temporalidad H1 con las zonas a tener en cuenta.

De momento, el enfoque sigue siendo de ventas. El precio ha continuado corrigiendo y, por ahora, la estructura sigue siendo bajista.

Las zonas de venta que tengo marcadas son las siguientes:

– Primera zona: 5096–5120

– Segunda zona: 5230–5280

– Tercera zona: 5350–5378 aproximadamente

Mientras el precio no recupere y empiece a aceptar la zona de 5450–5500, el panorama sigue siendo correctivo, con posibilidad de que la caída se extienda hacia zonas inferiores.

Como siempre, lo importante será el comportamiento del precio dentro de cada zona y no anticiparse sin confirmación.

Si el precio pierde el último mínimo marcado hoy, el siguiente escenario más probable sería una extensión de la corrección hacia la zona de 4500–4550. Es una zona relevante porque fue el último tramo donde el precio estuvo acumulando y construyendo antes de la subida vertical que hemos visto estos días.

Después de un movimiento tan agresivo al alza, es normal que el mercado necesite corregir y volver a zonas donde sí hubo intercambio real de precio.

Si has llegado hasta aquí y te aporta este análisis, apóyalo con un boost o un comentario para que siga compartiendo análisis y contexto del oro.

No olvides seguirme para estar al día del XAU/USD.

Vuestro apoyo marca la diferencia y me motiva a seguir compartiendo.

THE GOLD TRADERS CLUB

By Selva