OILUSD 1D - Las cosas Buenas toman "Tiempo" 📊 UNA TENDENCIA QUE PARECE NO LLEGAR EASYMARKETS:OILUSD

A pesar de que el precio del instrumento se ha mantenido por encima de la zona de interacción marcada en el gráfico, el mercado continúa buscando una mayor presión compradora. Sin embargo, al observar el comportamiento del petróleo con mayor detalle, se identifica un rechazo claro en el nivel intermedio, lo que ha derivado en una fase de estabilidad y pausa estructural del movimiento.

En términos operativos, el petróleo no ha logrado superar su resistencia más relevante y ahora parece entrar en una nueva etapa destinada a definir dirección. Cabe recordar que previamente el instrumento desarrolló un periodo de lateralidad sobre el Soporte #1, movimiento que representó un intento temprano de transición hacia un cambio de tendencia de mayor escala.

Noticia importante del día: 🏛 Renuncia la principal abogada de Goldman Sachs tras revelaciones vinculadas a Epstein. La salida introduce ruido reputacional en una de las instituciones financieras más influyentes del sistema global. Aunque el impacto operativo inmediato es limitado, el evento reabre riesgos asociados a gobernanza corporativa y percepción institucional, variables que el mercado sigue por su efecto potencial en confianza y valoración.

💻LAS SEÑALES TÉCNICAS QUE NO DEBEN IGNORARSE EASYMARKETS:OILUSD

El precio mantiene una predisposición a retrocesos moderados. El RSI se encuentra en proceso de normalización hacia niveles neutrales, mientras que el MACD muestra una señal de venta incipiente, aún sin fuerza significativa debido a un histograma reducido.

La atención operativa debe centrarse en posibles cambios en temporalidades menores y, especialmente, en la capacidad del precio para sostener estabilidad dentro de la zona de interacción. Este nivel continúa siendo determinante, aunque el Soporte #1 se mantiene como el punto estructural de mayor decisión para el mercado.

Opere con precaución

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Crudo

Crudo (WTI) | Ruptura de estructura en desarrollo

El precio está rompiendo la parte alta del canal correctivo, un punto técnico relevante dentro del movimiento actual.

Ahora la clave no es la ruptura en sí, sino si el mercado es capaz de aceptar precios por encima de la estructura y construir continuación.

Un pullback bien definido sobre la zona rota reforzaría el escenario de reanudación alcista; de lo contrario, una falsa ruptura mantendría el contexto lateral-correctivo.

Momento de observar precio y reacción, no de anticipar.

#CrudeOil #WTI #Breakout #ChannelBreak #PriceAction #Futures

NYMEX:CL1!

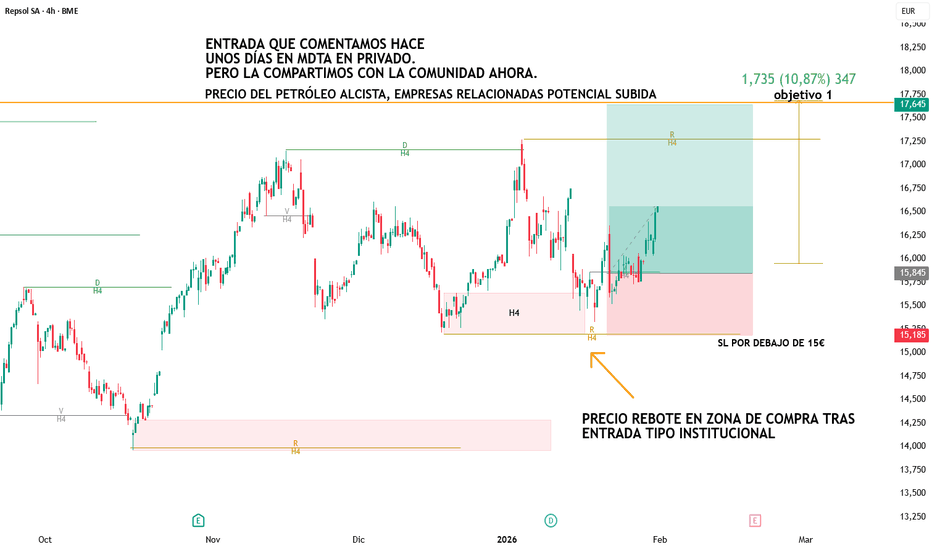

REPSOL OPORTUNIDAD DE COMPRA 📊 REPSOL oportunidad de compra alcista.

Esta oportunidad fue comentada hace unos días en el análisis en directo y operativa con alumnos de MDTAcademy. No obstante, en el siguiente post, la compartimos para todos.

Repsol mantiene una estructura sólida y defensiva mientras el petróleo consolida en zona alta. A diferencia de otros activos, el precio no acompaña las correcciones del crudo con caídas agresivas, señal clara de acumulación institucional 🏦📉.

Además presenta una estructura completamente alcista. Con una fuerte subida desde mitades de 2025.

Desde el enfoque institucional, esta divergencia es clave:

🔸 El petróleo mantiene sesgo y tendencia alcista

🔸 El mercado está preparando continuidad, no distribución

🔸 Petróleo fuerte = presión alcista para REPSOL

🔸 Petróleo corrige = REPSOL aguanta estructura

📈 Escenario principal:

Mientras el crudo no pierda estructura, REPSOL presenta ventaja estadística para posiciones LONG, compras por encima de los 15 euros.

Allí mismo es donde presenta su STOP LOSS.

Buscando ruptura de rango y continuación alcista, con el dividendo, muy bueno, actuando como colchón natural para el precio 💰.

Cortos Petróleo: Objetivo 50 USD ?Buenos días traders,

El petróleo sigue marcando mínimos descendentes. Cualquier reacción alcista a raíz de impactos geopolíticos en Oriente Medio, han sido cancelados sistemáticamente.

Mañana sale el dato de desempleo, que puede forzar la rotura de la línea tendencial de la última corrección. El objetivo serían los 50 USD .

El escenario quedaría cancelado por encima de la media móvil de 200 sesiones

1. No agregar más riesgo en una posición perdedora

2. No seas el primero en salir y el primero en entrar.

3. Piensa en el aspecto fundamental, gestiona en el aspecto técnico.

4. El análisis debe ser simple.

5. Empieza con pequeños lotes y aumenta posición si la tendencia es la correcta.

6. La posición complicada es generalmente la correcta.

Saludos

Josep Pocalles

Contexto geopolítico "Oro,Plata,Crudo" que esta pasando📊 ¿Por qué están subiendo las materias primas?

En las últimas semanas estamos viendo fuerte interés comprador en materias primas clave, especialmente en oro, plata y petróleo crudo. Este movimiento no es casual y responde a una combinación de factores geopolíticos, macroeconómicos y de flujo de capitales.

Desde Profit, analizamos el contexto para que puedas entender qué hay detrás del precio y no solo el movimiento superficial del gráfico.

🟡 Oro y Plata: activos refugio en acción

Cuando aumenta la incertidumbre global, el capital tiende a rotar hacia activos considerados reserva de valor.

Actualmente confluyen varios factores:

Tensiones geopolíticas crecientes.

Dudas sobre la estabilidad económica global.

Reacomodamiento de carteras institucionales.

Necesidad de cobertura frente a volatilidad en renta variable y bonos.

El oro lidera este movimiento como refugio histórico, mientras que la plata acompaña, combinando su rol monetario con su demanda industrial, lo que suele amplificar los movimientos cuando el ciclo es alcista.

🛢️ Petróleo crudo en foco: conflicto y prima de riesgo

El crudo vuelve al centro de la escena por el aumento del riesgo geopolítico, particularmente por las tensiones entre Estados Unidos y Venezuela.

Aunque la producción venezolana hoy no define el mercado global, el precio del petróleo no reacciona solo a la oferta actual, sino a la expectativa de disrupciones futuras.

En commodities energéticas, la prima de riesgo se adelanta al conflicto.

A esto se suma:

Fragilidad en otros polos energéticos.

Ajustes estratégicos de inventarios.

Movimientos especulativos de corto y mediano plazo.

Resultado: el crudo entra en una fase de mayor volatilidad y presión alcista.

🌍 Lectura macro: rotación hacia activos reales

En contextos como el actual, el mercado suele mostrar una señal clara:

📌 Salida parcial de activos financieros tradicionales

📌 Entrada en activos reales y tangibles

Esto explica por qué vemos fuerza simultánea en:

Metales preciosos

Energía

Otras materias primas estratégicas

No es solo una suba puntual, sino un reacomodamiento de capitales.

🎯 Enfoque Profit Trading

Como siempre, desde Profit recordamos que:

No se opera por noticias aisladas.

No se persigue el precio.

Se analiza el contexto, la estructura y el riesgo.

Seguimos de cerca estos activos aplicando nuestros 4 pilares fundamentales:

1️⃣ Análisis técnico

2️⃣ Análisis fundamental

3️⃣ Gestión del riesgo

4️⃣ Psicología del inversor

Este tipo de movimientos no son para improvisar, sino para entender y acompañar con estrategia.

📌 Aclaración importante

Este contenido es exclusivo con fines educativos e informativos, creado únicamente para aportar valor a la comunidad y brindar una visión cabal, clara y lúcida del análisis, según corresponda a cada activo y al contexto de mercado.

No constituye recomendación de inversión. Cada inversor es responsable de su propia gestión de riesgo y toma de decisiones.

Crudo WTI – ¿Cambio de ciclo en marcha? OPORTUNIDAD !!!!!11️⃣ CONTEXTO TÉCNICO GLOBAL

El gráfico diario del Crudo WTI muestra que el precio se encuentra en un punto de inflexión crítica. Tras varios meses de caída controlada, el mercado ha llegado a una zona de soporte estructural de alta relevancia en los 64–66 USD, que corresponde a:

Zona de ruptura estructural clave en 2020–2021.

Nivel técnico donde se originó el gran ciclo alcista post-COVID.

En la sesión del viernes 14 de junio, el precio testeó esta zona y fue rechazado al alza con una vela de intención clara y volumen creciente, lo que refuerza su validez como soporte de ciclo mayor.

2️⃣ DIRECTRIZ BAJISTA MACRO – TESTEO, NO RUPTURA

La directriz bajista que conecta los máximos descendentes desde 2022 todavía no ha sido rota. El precio la tocó y fue rechazado el viernes, lo que indica que sigue actuando como resistencia dinámica:

Se necesita una ruptura clara con volumen y cierre semanal por encima de 76 USD para validarla.

Mientras no ocurra, el mercado permanece en fase de testeo técnico.

3️⃣ VALIDACIÓN DEL SOPORTE EN 64–66 USD

Este rango de precios tiene alta importancia técnica y contextual:

Fue zona de consolidación técnica en 2019 antes de la caída por COVID.

Tras el colapso hacia los 10 USD en 2020, el precio hizo una vuelta en "V" y rompió los 65 USD con fuerza, activando el ciclo alcista.

Hoy actúa como "throwback estructural", validado con volumen creciente, típico de absorción institucional.

4️⃣ SEÑALES DE CAMBIO DE CICLO

El gráfico comienza a mostrar elementos técnicos compatibles con un cambio de fase:

Vela de rechazo fuerte en soporte de estructura.

Spike de volumen relevante tras semanas de compresión.

Media de 200 sesiones como soporte dinámico, comienza a girar levemente al alza.

Mínimos crecientes en 1D.

Todo esto apoya la hipótesis de un posible impulso direccional, pendiente de confirmación estructural.

5️⃣ OBJETIVOS TÉCNICOS RELEVANTES

Si se produce la ruptura sostenida de la directriz bajista, los siguientes niveles son probables:

80.00 TP1 Zona técnica limpia y pico de volumen

83.00 TP2 Reacción previa + confluencia institucional

87.00 TP3 Barrida de alta institucional anterior

92.00 TP4 Nivel estructural mayor / ciclo bajista

6️⃣ ESCENARIOS ESTRATÉGICOS

🔼 Escenario Alcista (prioritario si rompe directriz)

Confirmación: Cierre semanal > 76.00 USD

Validación: Volumen y pullback con estructura limpia

Objetivos: 80 / 83 / 87 / 92

Gestión: añadir en FVGs o retesteos de estructura

🔽 Escenario Bajista (secundario)

Condición: Falsa ruptura + pérdida de 70.50 USD

Riesgos: OPEP, reservas estratégicas, tensiones Irán–Israel

Objetivos: 66.50 / 64.00 / 61.80

7️⃣ CONCLUSIÓN PROFESIONAL

Nos encontramos en una fase determinante:

La estructura respalda una posible reactivación alcista: soporte validado, absorción institucional, cruce de medias.

Pero aún no hay confirmación de ruptura de la directriz bajista.

Si el precio rompe con volumen la zona de 76 USD, se libera el camino técnico hacia los niveles de 80 / 83 / 87 / 92.

La lectura multitemporal apoya el enfoque de acumulación táctica con potencial de expansión alcista multimensual.

🔁 Si te ha servido este análisis, dale impulso y sígueme para más ideas profesionales de índices, materias primas y activos clave.

#CrudoWTI #WTI #Oil #AnálisisTécnico #SmartMoney #TradingViewES #MercadoEnergético #MacroTrading #funesma79

CAPITALCOM:OIL_CRUDE

el crudo...se hundira??? todo parece que si...EL WTI tiene indicadores a la baja, y un fibo en 53 y otro por los 34, de mi parte tengo objetivo 45 dolares, ya que el crudo hace rato no puede superar ese 65, y es porque hay resistencias en esas zonas, lo cual si no rompe buscara soporte, de bajo de 53, tiene 45 y luego 34...trump quier energia barata, mas consumo, y exportar mas...y necesita que la guerra termine para cumplir lo que dijo...en su primer gobierno el crudo se movio entre 30 y 65 dolares...y yo creo que volvera hacer lo mismo...

OPORTUNIDAD !!!!!! En el crudo ?

¿Un HCH invertido como catalizador técnico... o solo un espejismo en medio del caos geopolítico?

Hoy quiero compartir con vosotros este grafico.

Crudo WTI (1H):

El precio acaba de testear la zona de 60.60 USD, coincidiendo con la línea clavicular de un Hombro-Cabeza-Hombro invertido perfectamente estructurado. Este patrón, reforzado por una acumulación visible entre los 54.90 y 56.50, podría estar anticipando una recuperación mayor si el mercado valida esta ruptura con volumen creciente.

El perfil de volumen nos deja una lectura muy clara:

Acumulación previa entre 58.00 y 59.50.

Vacío notable hasta 66.00 aprox lo que sugiere un tramo limpio si los compradores confirman la ruptura actual.

🌍 Pero lo más interesante es lo que pasa fuera del gráfico:

Tensión en el estrecho de Ormuz, rutas críticas amenazadas.

Disrupciones rusas en sus canales de exportación hacia Asia.

Inventarios de EE.UU. en caída mientras la demanda estacional aumenta.

Este es el tipo de escenarios donde la técnica y la geopolítica se alinean. Pero como siempre, la validación es clave. Porque ningún patrón vale sin confirmación.

¿Qué opinas tú?

¿Puede el crudo despegar hasta los 66 USD o estamos frente a un falso breakout en medio de un mercado altamente reactivo?

Me interesa tu visión técnica o fundamental. El análisis compartido es el análisis más valioso.

🔁 Si te gustó este análisis:

✅ Dale un impulso a la publicacion.

📌 Sígueme para más análisis estructurados y con visión profesional

🔁 Comparte este gráfico con tu comunidad y ayúdame a que más traders lo vean

🧠 ¡Déjame tu opinión en los comentarios!

#WTI #Petróleo #OilTrading #CrudeOil #AnálisisTécnico #TradingView #VolumeProfile #HCHInvertido #Geopolítica #MercadoEnergético #MacroTrading

CAPITALCOM:OIL_CRUDE

OILUSD 30M - EE.UU & CHINA ¡Una guerra que afecta al Petroleo!EASYMARKETS:OILUSD Tensión Geopolítica y Petróleo: Un Escenario de Alta volatilidad

En medio de una creciente incertidumbre global, China ha manifestado su disposición a entablar negociaciones comerciales con Estados Unidos, siempre que se mantenga un respeto mutuo. Esta postura se produce en un contexto donde las tensiones entre ambas potencias han escalado, afectando diversos sectores económicos.

Noticia importante del dìa📊

Nvidia ha anunciado posibles pérdidas de hasta $5,500 millones debido a nuevas restricciones estadounidenses que exigen licencias indefinidas para exportar su chip H20 a China. Esta medida ha impactado negativamente en su inventario y compromisos, provocando una caída del 6% en sus acciones.

Estos acontecimientos han generado nerviosismo en los mercados petroleros. El precio del crudo Brent ha caído a $64.49 por barril, mientras que el West Texas Intermediate (WTI) se sitúa en $61.17. La Agencia Internacional de Energía (AIE) ha reducido su previsión de crecimiento de la demanda global de petróleo para 2025 a 730,000 barriles por día, el ritmo más lento en cinco años.

💻 El análisis técnico señala que un escenario alcista, el precio del petróleo podría encontrar resistencia en niveles clave de Fibonacci, como el 38.2% y 23.6%, que coinciden con la fuerza de la tendencia alcista a corto plazo. Sin embargo, en un escenario bajista, una caída por debajo del 50% de Fibonacci podría ejercer una presión significativa sobre los precios.

En resumen, la combinación de tensiones geopolíticas, restricciones comerciales y proyecciones de demanda más débiles está configurando un panorama incierto para el mercado energético global.

Analista de easyMarkets Alfredo G

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero.

COMPRA EN EL PETROLEO BLACKBULL:WTI Trading Precision Method (TPM)

Simplemente compro por tema de precio para mi los 67,5 siempre ha sido una zona de reacción los por que he buscado la compra( Hoy ucrania a hecho el mayor ataque hacia Rusia )

Entrada: 66,48 $

Stop loss: 65,23 $ Perdida -500$

Breakeven: 67.62$

TakeProfit: 70,50 $ Ganancia +1565$

Crudo WTI: ¿Ruptura en Camino? 📊 Análisis Completo del Crudo WTI – Oportunidad de Ruptura Alcista

El gráfico muestra una estructura de triángulo simétrico, una formación técnica que generalmente anticipa una ruptura significativa en cualquiera de las dos direcciones. En este caso, el precio está probando la resistencia superior, lo que nos lleva a evaluar si puede producirse un movimiento alcista con un primer objetivo en 76 USD y una posible extensión a 82 USD en caso de confirmación.

🔍 Puntos Claves del Análisis Técnico

✅ Estructura del Triángulo

El crudo ha respetado la directriz alcista inferior, que ha funcionado como soporte en repetidas ocasiones.

La directriz superior descendente es la resistencia clave que el precio debe romper para confirmar la continuación alcista.

✅ Nivel : 73,52 USD

Actualmente, el precio ha alcanzado la parte media del triángulo.

Si logra mantenerse por encima de 73 USD, hay posibilidades de que continúe al alza.

Un quiebre fuerte por debajo invalidaría el escenario alcista y podría llevar el precio nuevamente hacia la base del triángulo en 68-70 USD.

✅ Objetivos de Precio 🎯

Primer objetivo: 76 USD – Resistencia anterior clave y zona de liquidez.

Segundo objetivo: 82 USD – Punto superior del triángulo, coincidiendo con una resistencia mayor.

Si el precio rompe con fuerza este segundo nivel, podríamos ver una aceleración hacia los 85-90 USD en el mediano plazo.

✅ Volumen y Confirmación

Se necesita un aumento en el volumen para validar una ruptura alcista.

El volumen ha mostrado actividad creciente en los últimos intentos de subida, lo que indica interés comprador.

✅ Indicadores de Apoyo

RSI en niveles neutros: aún hay espacio para un movimiento alcista antes de entrar en sobrecompra.

El volumen de perfil muestra acumulación en esta zona, lo que sugiere que el mercado está absorbiendo posiciones antes de un movimiento fuerte.

📢 Factores Fundamentales a Considerar

📌 Decisiones de la OPEP+ – Recortes adicionales en la producción podrían impulsar los precios.

📌 Inventarios en EE.UU. – Datos semanales sobre reservas de crudo pueden generar volatilidad.

📌 Tensión Geopolítica – Cualquier conflicto en regiones productoras de petróleo puede acelerar la tendencia alcista.

📌 Conclusión: ¿Qué Esperar del Crudo?

🔹 Si el precio mantiene los 73-74 USD, hay alta probabilidad de ruptura alcista con primer objetivo en 76 USD y extensión a 82 USD en caso de confirmación.

🔹 Si el precio cae bajo 72 USD, podría haber una corrección antes de un nuevo intento alcista.

📊 Seguimos atentos a la acción del precio y volumen para confirmar la dirección. ¿Qué opinas?

Déjalo en los comentarios y sígueme para más análisis. 🚀

#Petróleo #WTI #Trading #Inversión #AnálisisTécnico

CAPITALCOM:OIL_CRUDE

@Criptoinversores_BPV

OPORTUNIDAD EN EL CRUDO 15 MIN

🔥 ¡Operativa en Crudo WTI! ¿Te unes al impulso? 🚀

🌟 Hoy analizamos un setup con gran potencial:

🔹 Entrada: 68.54

🔹 Stop Loss: 67.90

🔹 Profit Target: 71.00

📌 ¿Por qué esta idea?

Soporte fuerte validado por el perfil de volumen.

Divergencia alcista en el oscilador.

Resistencia cercana que coincide con el objetivo de precio.

✅ Si te gusta esta idea y quieres más análisis como este, ¡dale like y sígueme para más contenido de trading!

📊 ¿Qué opinas? Comparte tu visión sobre el crudo en los comentarios.

#Crudo #TradingWTI #OperativaCrudo #TradingIdeas #TradingStrategy #TradingView #AnálisisTécnico #BolsaDeValores #Inversiones #FinanzasPersonales

CAPITALCOM:OIL_CRUDE

OPORTUNIDAD EN EL CRUDO A LA NOTICIA DE LA OPEP !!!

Análisis Técnico Completo del Crudo (WTI)

El gráfico del crudo (WTI) muestra una consolidación prolongada dentro de un triángulo descendente, una estructura técnica que usualmente señala una fase de acumulación o distribución, dependiendo del contexto del volumen y los niveles clave. Vamos a desglosar el análisis técnico punto por punto.

1. Estructura del Precio

Tendencia Principal: Bajista

El precio ha venido formando máximos decrecientes desde los niveles superiores a $120 en 2022.

Actualmente, se encuentra en una zona de consolidación lateral, entre el soporte de $64.87 y la resistencia dinámica del triángulo en $73.

Triángulo Descendente

La resistencia descendente conecta los máximos decrecientes, actuando como un techo dinámico para el precio.

El soporte horizontal en $64.87 ha sido defendido varias veces, formando un piso clave que puede indicar acumulación por parte de los compradores.

Zona Clave Actual

El precio está probando niveles cercanos al pico del triángulo, donde una ruptura podría desencadenar un movimiento direccional importante.

2. Zonas Clave de Soporte y Resistencia

Soporte

Primario: $64.87, nivel que ha sido defendido en múltiples ocasiones con alto volumen, lo que sugiere un fuerte interés comprador en esta zona.

Secundario: $60, nivel psicológico y zona histórica clave en caso de ruptura bajista.

Resistencia

Primaria: $73, nivel crítico donde el precio podría confirmar una ruptura alcista.

Secundaria: $87.22, resistencia superior donde se encuentra la siguiente gran barrera si el precio logra romper con fuerza.

3. Indicadores Técnicos

Volumen

Se observa un aumento de volumen en zonas de soporte ($64.87), lo que indica acumulación.

El volumen ha disminuido en cada intento de rompimiento de la resistencia descendente, mostrando debilidad en la fuerza vendedora.

Medias Móviles

Corto Plazo (20): Actúa como una resistencia dinámica inmediata cerca de $70.

Mediano Plazo (50): Cruce bajista aún activo, mostrando que la tendencia general sigue siendo negativa.

Largo Plazo (200): El precio permanece muy por debajo, lo que indica un sesgo bajista a largo plazo.

Indicador RSI

RSI (14) se encuentra en zona neutra (50), indicando que el mercado está consolidado sin fuerza definida por el momento. Una ruptura por encima de $73 podría empujar al RSI hacia niveles de sobrecompra.

Perfil de Volumen

Alta actividad en la zona de soporte $64-$66, reforzando la importancia de este nivel para los compradores.

Vacío de volumen entre $73 y $80, lo que podría permitir un movimiento rápido hacia la resistencia secundaria en caso de ruptura alcista.

4. Análisis de Ondas de Elliott

Onda 1: Impulso bajista desde los máximos de $120 hasta el soporte en $64.87.

Onda 2: Rebote correctivo hacia los $73, formando un máximo decreciente.

Onda 3 (en formación): Podría confirmarse con una ruptura del soporte de $64.87 o invalidarse con una ruptura alcista por encima de $73.

5. Método Wyckoff

El área de $64.87 parece estar en una fase de acumulación, dado el alto volumen observado en los rebotes.

Una ruptura por encima de $73 confirmaría el pase a la fase de markup, mientras que una caída por debajo de $64.87 indicaría una fase de distribución con presión vendedora.

6. Impacto de la Noticia de la OPEP+

Catalizador Alcista: El retraso en el aumento de la producción podría reducir la oferta en el mercado, impulsando los precios al alza. Esto se alinea con la posibilidad de una ruptura alcista del triángulo.

Escenario Fundamental: Si el mercado interpreta la noticia como positiva para los precios, podríamos ver un rompimiento hacia los $73-$80 rápidamente.

7. Escenarios Técnicos Probables

Escenario Alcista

Confirmación: Ruptura por encima de $73 con aumento en el volumen.

Objetivos:

Primario: $80, próximo nivel de resistencia relevante.

Secundario: $87.22, máxima resistencia visible en el gráfico.

Estrategia: Esperar un pullback a la resistencia rota en $73 para confirmar entrada.

Escenario Bajista

Confirmación: Ruptura del soporte en $64.87 con aumento en el volumen.

Objetivos:

Primario: $60, soporte psicológico clave.

Secundario: $55, nivel histórico de soporte.

Estrategia: Esperar rechazo claro en la resistencia del triángulo y confirmación de volumen bajista.

Conclusión

El crudo (WTI) está en un momento crítico dentro del triángulo descendente, con el soporte en $64.87 siendo un punto clave de defensa para los compradores. La noticia de la OPEP+ añade un sesgo alcista al análisis, aumentando las probabilidades de una ruptura hacia $73 o más.

¡Sígueme para más análisis detallados y aprovecha el mercado con precisión! Da un 🚀 si te gusto esta idea.

#TradingView #WTI #Crudo #OPEP #Petróleo #AnálisisTécnico #SoporteResistencia #TriánguloDescendente #Volumen #ImpulsoAlcista

CAPITALCOM:OIL_CRUDE

Rebote desde soporte en Crudo - Posible Objetivo $711. Contexto del Análisis Técnico

Soportes y Resistencias

Zona de soporte clave:

La operativa se encuentra apoyada en una zona de soporte identificada en la franja de 68.50-69.00 (área verde inferior). Esto refuerza la idea de un posible rebote técnico desde este nivel.

Resistencia inmediata:

La resistencia más relevante está en 71.00, que coincide con tu objetivo de profit. Este nivel también representa el último máximo relevante previo al retroceso actual.

Estructura del precio

El precio ha formado una estructura correctiva bajista tras un impulso previo, y parece estar en una fase de consolidación sobre el soporte.

La formación de volumen indica un interés significativo en la zona de soporte. Un rebote desde este nivel podría desencadenar un movimiento hacia la resistencia.

2. Relación Riesgo/Beneficio

Riesgo: 69.23 - 68.00 = 1.23

Beneficio: 71.00 - 69.23 = 1.77

Riesgo/Beneficio (R/R): 1:1.44

Este ratio es aceptable, pero no ideal. Se sugiere ajustar el take profit a un nivel más alto si las condiciones de mercado lo permiten, buscando un R/R superior a 1:2.

3. Probabilidad de Éxito

Factores que respaldan la operativa:

Zona de soporte sólido: El nivel de entrada está ubicado en una zona de soporte con alta probabilidad de rebote técnico.

Volumen elevado en el soporte: Indica acumulación de órdenes de compra, lo que aumenta las posibilidades de un movimiento alcista.

Tendencia general: Aunque el precio viene corrigiendo, la estructura mayor sigue siendo alcista, lo que apoya un rebote hacia los máximos previos.

Factores de riesgo:

Tendencia de corto plazo: La estructura reciente muestra un sesgo bajista, lo que podría provocar un rompimiento del soporte si el precio no reacciona rápidamente.

Volatilidad: La cercanía del stop loss a la zona de soporte podría exponer la operativa a barridos antes del movimiento esperado.

Porcentaje de acierto estimado: Basándonos en los factores técnicos, la probabilidad de éxito se estima en un 65%-70% para este trade.

4. Estrategia Adicional

Ajustes recomendados:

Si el precio muestra rechazo claro en la zona de soporte (velas alcistas con volumen creciente), considerar añadir posiciones.

Si el precio se acerca rápidamente al objetivo, pero muestra debilidad (divergencias bajistas en indicadores como RSI), considerar cerrar parcial o totalmente antes del take profit.

Monitoreo:

Vigilar el volumen durante el rebote. Un aumento significativo confirmará el interés comprador.

Ajustar el stop loss por debajo del soporte dinámico más cercano (si el precio sube hacia el objetivo).

#Soporte #Resistencia #Crudo #AnálisisTécnico #TradingView #Operativa

CAPITALCOM:OIL_CRUDE

¡El crudo WTI apunta a $78 tras posible rebote clave!Análisis Técnico:

Niveles de Fibonacci:

El retroceso de 38.2% se encuentra alrededor de los $73.45, que ha actuado como una resistencia importante recientemente.

El nivel del 50% está en $72.05, siendo un soporte relevante en el corto plazo.

El retroceso del 61.8% ($70.65) podría ser un nivel a considerar si el precio rompe hacia abajo.

Acción del Precio:

El precio ha mostrado un retroceso tras alcanzar niveles cercanos a $78, que coincide con una resistencia clave.

Hay un área de soporte en la zona de los $70.65 a $66, lo que podría proporcionar un rebote en caso de una caída adicional.

El gráfico sugiere una posible recuperación con un objetivo al alza en torno a los $78 si el precio logra consolidarse por encima del nivel del 50% de Fibonacci.

Volumen y Perfil de Volumen:

El perfil de volumen indica una alta actividad en el rango de $70 a $72, lo que podría ser un soporte sólido para mantener el precio por encima.

Un incremento en el volumen en las caídas recientes sugiere una posible absorción de la presión vendedora, lo que apoya la hipótesis de un rebote.

Indicadores Adicionales:

Los osciladores en la parte inferior muestran una posible reversión desde niveles sobrevendidos, lo que podría indicar un cambio de tendencia hacia el alza.

Posible Objetivo:

Alcista: Si el precio logra superar los $73.45 con un volumen considerable, el próximo objetivo sería el máximo reciente cerca de $78. Posteriormente, podría buscar niveles más altos como $80 si se mantiene el impulso.

Bajista: Si el precio rompe el soporte de $70.65, podríamos ver una caída hacia los $66 o incluso $64.75, donde existe un soporte estructural importante.

Noticias Relevantes para el Crudo:

La reciente inestabilidad en Medio Oriente y los recortes de producción por parte de la OPEP+ han influido en los precios del crudo, creando incertidumbre en el suministro.

La demanda de crudo podría ser afectada por la desaceleración económica global, especialmente en China, que es uno de los mayores consumidores de petróleo.

El próximo reporte de inventarios de crudo en Estados Unidos será crucial para determinar la dirección del mercado en el corto plazo. Una reducción significativa en los inventarios podría impulsar los precios.

La estrategia en este escenario podría ser esperar una confirmación de la ruptura por encima de $73.45 para entradas largas o buscar operaciones de corto si el precio rompe hacia abajo de $70.65 con fuerza.

CAPITALCOM:OIL_CRUDE

Crudo WTI: Decisión Clave en Zona de Soporte.Análisis de Tendencia:

Canal Descendente: El gráfico esta un canal bajista marcado por dos líneas de tendencia paralelas que están delineando máximos y mínimos más bajos desde mediados de 2022. Esto sugiere una tendencia bajista a largo plazo.

Soporte y Resistencia:

Zona de soporte fuerte alrededor de los 70-65 dólares (área verde). Esta es una zona de alta demanda en la que el precio ha rebotado anteriormente. Actualmente, el precio está testeando esta área.

Resistencia clave en torno a los 80 dólares, donde el precio ha encontrado dificultades para romper al alza en varias ocasiones.

Otra resistencia significativa en torno a los 120-125 dólares, nivel de máximos históricos previos marcados en 2022.

Medias Móviles:

Se observa una media móvil larga (probablemente de 200 períodos, en color blanco), que indica la tendencia general a largo plazo, apuntando hacia abajo, lo que refuerza la tendencia bajista.

Las medias móviles de menor plazo (posiblemente de 50 y 20 períodos, en color verde y rojo) están en un cruce bajista. Esto refuerza la presión a la baja en el corto plazo.

Análisis de Volumen:

El perfil de volumen a la izquierda del gráfico muestra un área de alta actividad en los precios entre 65 y 75 dólares, lo que indica una fuerte acumulación o distribución en esta zona.

Los picos de volumen en las caídas anteriores sugieren ventas agresivas, pero el volumen ha disminuido en los últimos movimientos bajistas, lo que podría indicar un agotamiento de los vendedores en estas áreas de soporte.

Indicadores Técnicos:

El indicador inferior parece ser una combinación de osciladores (probablemente RSI o Stochastic RSI) que muestra divergencias alcistas en relación con el precio. A medida que el precio hace nuevos mínimos, el oscilador está marcando mínimos más altos, lo que podría ser una señal de una posible reversión alcista en el corto plazo.

Perspectiva General:

Tendencia actual: A largo plazo, la tendencia sigue siendo bajista, ya que el precio ha estado operando dentro del canal descendente desde mediados de 2022.

Zona crítica: Actualmente el precio está cerca de una zona de soporte clave alrededor de los 70-65 dólares. Si rompe a la baja, podría continuar la tendencia bajista hacia niveles más bajos. Sin embargo, si rebota desde aquí, podría ser una oportunidad para un rally a corto plazo, al menos hasta la resistencia en torno a los 80 dólares.

Señales de agotamiento: El oscilador está mostrando señales de agotamiento de los vendedores, lo que podría ser un indicio de una reversión en los próximos días o semanas.

Recomendación:

Escenario Alcista: Si el precio respeta el soporte en torno a los 70 dólares y el oscilador confirma un cruce alcista, podría haber una oportunidad de compra con un objetivo en torno a los 80 dólares.

Escenario Bajista: Si el soporte en 65-70 dólares se rompe con un aumento en el volumen, podrías ver una continuación de la tendencia bajista hacia niveles inferiores, potencialmente hacia los 60 dólares o menos.

Este análisis está basado únicamente en el gráfico. Si deseas un análisis más detallado con datos macroeconómicos o fundamentales, házmelo saber.

CAPITALCOM:OIL_CRUDE

Crudo Sigue en Caída: ¿Es Hora de Comprar?Estamos cayendo más y más desde la primera vez que analizamos el petróleo hace 5 meses. La reciente caída en el precio del crudo se debe principalmente a un empeoramiento en las perspectivas de demanda, ya que la normalización post-pandemia del crecimiento de la demanda en China se detuvo abruptamente, según un informe de Commerzbank el pasado miércoles.

Entre abril y julio, la demanda fue incluso menor que el año anterior, y los datos publicados el fin de semana no sugieren ninguna mejora en el procesamiento de crudo en China para agosto, señaló Commerzbank.

La AIE también revisó su pronóstico de demanda mundial de petróleo a 900,000 barriles por día, con la participación de China representando solo alrededor del 20% del crecimiento. China ha pasado de ser un impulsor a un freno en la demanda mundial de petróleo, indicó el banco. Se espera que la demanda de petróleo en China aumente en 260,000 barriles por día en 2025.

Con esta lucha del petróleo por un lado y las tensiones en Oriente Medio por otro, parece válido establecer una orden límite, especialmente al ver cómo NYMEX:CL1! está respetando los niveles importantes en el gráfico. Seguimos apuntando a 63.23-57$ para una compra de petróleo.

Petróleo al borde: ¿Rebote inminente o caída libre?Análisis Técnico:

Canal Descendente: canal descendente bien definido, lo que indica una estructura técnica bajista en el corto a mediano plazo. La tendencia a la baja podría continuar si el soporte actual en los $67 no se sostiene.

Volumen y Osciladores: El volumen de negociación ha sido elevado en las caídas más recientes, lo que sugiere un interés significativo en esta área. El oscilador estocástico en la parte inferior del gráfico muestra señales de sobreventa, lo que podría indicar una próxima reversión al alza en el corto plazo.

Resistencias y Soportes: El nivel clave de resistencia a corto plazo está en torno a los $70-$72. Si el precio logra recuperarse y romper esta resistencia, podríamos ver un movimiento hacia los $75-$76. En caso contrario, si el soporte de $67 se rompe, podríamos ver una caída hacia los $65 o incluso más bajo.

Noticias Relevantes de la Semana:

Preocupaciones por la Demanda: Los datos recientes de la economía global han sido decepcionantes, especialmente en China y EE. UU., lo que ha reducido las expectativas de demanda de crudo. Los datos del empleo en EE. UU. mejoraron levemente, pero siguen por debajo de las expectativas, lo que refuerza el sentimiento negativo en los mercados de crudo

Recortes de Producción de OPEP+: La OPEP+ ha decidido extender los recortes voluntarios de producción de crudo hasta diciembre, lo que podría dar soporte a los precios en el mediano plazo si la demanda comienza a mejorar. Sin embargo, por el momento, la oferta sigue superando la demanda, lo que ha presionado a la baja los precios

Geopolítica: Aunque las tensiones en Ucrania y el Medio Oriente continúan, su impacto en los precios del crudo ha sido limitado debido a que los flujos de petróleo no se han interrumpido significativamente. La reanudación de las exportaciones desde Libia también ha ayudado a aliviar algunos de los riesgos de oferta

En resumen, aunque el petróleo WTI se encuentra en una zona de soporte crítica, el panorama general sigue siendo incierto, con riesgos a la baja debido a la debilidad económica mundial y a la oferta relativamente alta. Mantén vigilado el nivel de soporte actual, ya que una ruptura a la baja podría acelerar más caídas, mientras que un rebote podría ofrecer oportunidades alcistas a corto plazo.

CAPITALCOM:OIL_CRUDE

OILUSD 4H - El Petroleo y Conflicto del Medio OrienteANÁLISIS DE LA TENDENCIA GENERAL SOBRE EL EASYMARKETS:OILUSD

📊 A pesar de todos los cambios en la cotización del petróleo, el activo se mantiene estable y alcanza los dos precios objetivos más importantes situados de extremo a extremo. La zona de color verde y la roja, en su momento, sirvieron como referencia hacia donde era posible que hubiera un movimiento, los conflictos de Medio Oriente han causado estragos en la tendencia general y se espera que el precio lateralice durante el resto del día.

Por ahora las expectativas se sitúan a largo plazo📈 y muchos esperan que datos de decisiones de tipos de interés e inventarios de petróleo puedan dar el impulso que tanto busca el Crudo.

POSIBLES MOVIMIENTOS DEL INSTRUMENTO EASYMARKETS:OILUSD

Por ahora la tendencia es totalmente bajista📉 y no se puede concluir que cambie hasta que exista una subida por encima de la resistencia 1. En caso de que el precio rompa la fase de lateralización, se esperan caídas hasta la zona roja nuevamente.

Algunos indicadores como bandas de bollinger señalan que el activo está comenzando a lateralizar en una zona relevante, dando paso a la probabilidad de un movimiento fuerte.

Niveles Importantes

Resistencia #1

Zona A

Zona

Pivote

💻La zona de lateralización es primordial que no sea superada para que pueda completarse una fase elliot (1,2,3). Para niveles intradía, un rompimiento del "Pivote" se puede usar como señal de probables compras.

Analista de easyMarkets Alfredo G.

Petroleo : ¿Rebote Imminente o Desplome?Tendencia General:

El precio del petróleo parece estar en una consolidación dentro de un triángulo simétrico. Esto indica que puede haber una ruptura (breakout) inminente, ya sea al alza o a la baja, dependiendo de la fuerza del mercado.

Soportes y Resistencias:

Soporte: Hay un soporte significativo alrededor de los niveles de $70 a $72, con un rango más bajo en torno a $64.

Resistencia: Las resistencias clave se encuentran en los niveles de $82 a $86, con una resistencia psicológica adicional cerca de $90.

Indicadores Observados:

Volumen: Se nota un incremento en el volumen reciente, lo que podría indicar una mayor actividad e interés en el mercado.

Osciladores: El oscilador inferior parece estar en un punto de inflexión, lo que podría indicar un cambio de momentum.

Tendencias Actuales:

El mercado del petróleo ha mostrado signos de volatilidad y fluctuación significativa en las últimas semanas. Actualmente, los precios están bajo presión debido a un exceso de oferta en el mercado global, impulsado por un aumento en las exportaciones de países como Estados Unidos, Guyana y el Mar del Norte. Además, las existencias de crudo en los Estados Unidos han aumentado considerablemente, lo que ha contribuido a una caída en los precios.

Situación de Contango:

El mercado del petróleo se encuentra en una situación de "contango", donde los precios futuros son más altos que los precios actuales, lo que sugiere que los traders esperan que los precios aumenten en el futuro debido a una posible contracción de la oferta o un aumento de la demanda. Esto suele indicar una disposición del mercado a pagar más por la entrega futura del crudo, lo que refleja expectativas de un ajuste en el mercado en los próximos meses.

Intervenciones de la OPEP:

Se espera que la OPEP y sus aliados (OPEP+) jueguen un papel crucial en estabilizar el mercado. Hay una alta probabilidad de que la OPEP intervenga si los precios caen por debajo de los $80 por barril, lo que establece un "piso" para los precios, mientras que un "techo" alrededor de los $100 podría mantenerse debido a la capacidad limitada de la OPEP para aumentar la producción a corto plazo.

Expectativas para la Próxima Semana:

En la próxima semana, es crucial estar atento a la reunión de la OPEP+ programada, donde se discutirán posibles ajustes en la producción. Cualquier anuncio sobre recortes o aumentos en la producción podría tener un impacto inmediato en los precios del petróleo.

Estrategia de Trading Sugerida

Símbolo: OIL_CRUDE

Dirección: Largo (Buy)

Entrada: $76.20

Take Profit: $82.00

Stop Loss: $73.50

Resistencias: $80.00, $86.00

Soportes: $74.00, $70.00

Conclusión

Dada la situación actual de contango y las posibles intervenciones de la OPEP, una estrategia de compra es favorable, con una entrada sugerida en torno a los $76.20. El mercado podría experimentar un rebote hacia la resistencia de $80.00, con un objetivo más ambicioso en $82.00 si se confirma una intervención positiva de la OPEP.

Es importante monitorear de cerca los desarrollos de la próxima semana, especialmente la reunión de la OPEP, ya que podría influir significativamente en la dirección del mercado.

Noticias a Seguir

Reunión de la OPEP+: Se espera una posible decisión sobre la producción que podría influir en los precios.

Informe de Inventarios de Crudo en EE.UU.: Un aumento o disminución en las reservas podría mover el mercado.

Este análisis proporciona una visión general informativa y no constituye asesoramiento financiero. Es recomendable realizar una investigación adicional o consultar a un asesor antes de tomar decisiones de inversión.

CAPITALCOM:OIL_CRUDE

Crudo: Posible Ruptura Alcista por Tensión en Yemen!

Triángulo Simétrico: El gráfico muestra un triángulo simétrico, lo que indica una posible ruptura inminente. Este patrón suele preceder movimientos significativos en la dirección de la ruptura.

Soporte y Resistencia:

Resistencia: Hay una resistencia significativa alrededor de 90,000.

Soporte: El soporte clave se encuentra cerca de 70,000.

Indicadores Adicionales:

Medias Móviles: La media móvil de 200 días (línea blanca) muestra una tendencia alcista a largo plazo.

MACD: El MACD está en una fase de convergencia, lo que podría indicar un cambio de tendencia.

Volumen: El volumen ha mostrado fluctuaciones, con incrementos notables durante ciertos períodos, lo que sugiere interés y volatilidad.

Posibles Objetivos:

Alcista (si rompe al alza):

Primer objetivo: 90,000 (resistencia cercana).

Segundo objetivo: 100,000 (nivel psicológico y resistencia histórica).

Bajista (si rompe a la baja):

Primer objetivo: 70,000 (soporte inmediato).

Segundo objetivo: 60,000 (nivel psicológico y soporte histórico).

El reciente bombardeo en Yemen puede afectar el suministro de petróleo en la región, incrementando la volatilidad en los precios del crudo. Yemen, aunque no es un gran productor, está estratégicamente ubicado cerca de rutas marítimas críticas para el transporte de petróleo. Cualquier interrupción en esta área puede generar preocupaciones sobre el suministro global y, por lo tanto, aumentar los precios.

Otros Factores a Considerar:

Decisiones de la OPEP+: Las políticas de producción y ajustes de la OPEP+ tienen un impacto significativo en los precios del crudo.

Datos Macroeconómicos: Los informes de inventarios de petróleo de EE.UU., junto con datos de producción y consumo, influyen en las expectativas del mercado.

Geopolítica: Las tensiones en el Medio Oriente y otras áreas productoras de petróleo pueden causar fluctuaciones significativas en los precios.

Los analistas están monitoreando de cerca la situación en Yemen y otras tensiones geopolíticas. La expectativa es que, si las tensiones aumentan, los precios del crudo podrían ver un incremento significativo.

La incertidumbre económica global, incluidas las políticas de la Reserva Federal y el estado del crecimiento económico, también juega un papel crucial en la dirección de los precios del crudo.

Entrada: 80.00 (cerca del nivel de soporte actual y en anticipación a una ruptura alcista)

Take Profit (TP): 90.00 (primer nivel de resistencia significativa)

Stop Loss (SL): 75.00 (por debajo del soporte reciente para limitar el riesgo)

Soporte y Resistencia:

Soporte: 70.00, 75.00

Resistencia: 90.00, 100.00

Objetivos:

Primario: 90.00 (nivel de resistencia cercano)

Secundario: 100.00 (nivel psicológico y resistencia histórica)

Resumen

El análisis técnico y las noticias fundamentales sugieren una posible ruptura en los precios del crudo debido a la tensión geopolítica y la posible interrupción del suministro. Una posición larga con una entrada bien definida y un manejo adecuado del riesgo podría ser una estrategia viable.

Descargo de Responsabilidad

Este análisis se proporciona solo con fines informativos y no constituye asesoramiento financiero. Siempre es aconsejable realizar su propia investigación y consultar a un profesional antes de tomar decisiones de inversión.

CAPITALCOM:OIL_CRUDE