Análisis semanal: La Fed bajo presión y los aranceles acechando.Análisis Semanal del Mercado

1. Análisis Fundamental y Noticias Clave

Esta semana ha estado marcada por la incertidumbre y las tensiones macroeconómicas, con varios focos de atención que podrían influir en el rumbo del mercado.

Claves Macroeconómicas:

Aranceles: Existe una clara subestimación del riesgo arancelario en el mercado. Se anticipan aranceles del 15-20% con la Unión Europea, lo que impactaría directamente a los consumidores a través de precios más altos y una reducción del poder adquisitivo.

Confianza Económica: Los índices de aceptación económica de la administración Trump muestran un descenso, generando mayor desconfianza en la economía.

Reserva Federal y Casa Blanca:

Presión sobre los tipos de interés: El presidente Trump continúa presionando para que la Reserva Federal baje los tipos de interés al 1%. Una medida así, aunque podría estimular el crecimiento a corto plazo, encierra el riesgo de generar inflación y burbujas en el mercado.

Independencia de la Fed: La posibilidad de que Trump despida a Jerome Powell, actual presidente de la Reserva Federal, es una preocupación latente. Esto no solo generaría terror en los mercados, sino que también podría percibirse como una pérdida de independencia por parte del banco central, un pilar fundamental para la estabilidad económica.

Demanda de bonos americanos: La débil demanda de bonos americanos por parte de inversores extranjeros es un dato preocupante que merece atención, ya que podría indicar una menor confianza en la deuda estadounidense.

IPC y Temporada de Resultados:

IPC: El dato de IPC (Índice de Precios al Consumo) de esta semana no generó una alarma inmediata. Sin embargo, persiste la crítica sobre la metodología de cálculo, argumentando que subestima la inflación real, lo que podría llevar a decisiones de política monetaria desajustadas.

Temporada de Resultados: La temporada de resultados ha iniciado con una respuesta mixta por parte de los bancos. La atención se centrará en los "siete magníficos", cuyas presentaciones serán clave para dar dirección al mercado. Es notable que las recompras de acciones se encuentran apagadas, un factor que habitualmente impulsa al alza las cotizaciones.

Estacionalidad y Sentimiento del Mercado:

Estacionalidad: La segunda mitad de julio suele caracterizarse por la consolidación y la lateralidad en los mercados. Además, los meses de agosto y septiembre tienen una estacionalidad históricamente desfavorable, lo que invita a la cautela.

2. Rendimiento Semanal por Sectores

Esta semana, los sectores han mostrado un comportamiento dispar, reflejando las tendencias y la incertidumbre en el mercado.

Sector Rendimiento Semanal

Technology +2.2%

Utilities +1.62%

Consumer Cyclical +1.05%

Industrials +0.99%

Financial +0.86%

Communication Services +0.58%

Real Estate +0.16%

Consumer Defensive +0.01%

Basic Materials -1.53%

Healthcare -2.38%

Energy -2.69%

3. Principales Rendimientos en el S&P 500

A continuación, los valores con mejor y peor desempeño dentro del S&P 500 durante la semana:

🟢 Top 5 mejores (mayores subidas):

PLTR: +8.04%

TSLA: +5.15%

NVDA: +4.54%

ABT: +4.33%

GE: +4.07%

🔴 Top 5 peores (mayores caídas):

XOM: -6.64%

MU: -4.34%

LLY: -2.69%

NFLX: -2.88%

HD: -2.88%

4. Análisis Cuantitativo del S&P 500

El mercado de opciones sobre el S&P 500 revela un posicionamiento predominantemente defensivo, lo que sugiere cautela entre los inversores.

Alta concentración de Puts (6000-6400): Existe una alta demanda de opciones de venta (puts) en el rango de 6000 a 6400 puntos. Esto indica la presencia de coberturas profundas para protegerse de caídas drásticas, señal de un sentimiento defensivo que podría ser una respuesta a los riesgos macroeconómicos o geopolíticos latentes. Los inversores buscan salvaguardar sus carteras ante posibles eventos extremos.

Calls con bajo volumen: El bajo volumen de opciones de compra (calls) sugiere que los traders están apostando menos por subidas agresivas del índice.

A pesar de este sesgo defensivo, el leve optimismo en el cambio futuro y la estabilidad en la volatilidad abren la puerta a un posible rebote técnico si las condiciones del mercado acompañan.

5. Análisis Técnico del S&P 500

S&P 500 – Acción del precio en 1 hora: zona de batalla técnica

💥 El índice se encuentra en una zona de batalla clave, luchando por superar los 6300 puntos, un nivel que actúa como resistencia importante.

🔺 La presencia de una divergencia en máximos combinada con un triángulo de compresión sugiere la inminencia de un movimiento fuerte. Esta configuración técnica a menudo precede a rupturas significativas.

🧠 En ausencia de catalizadores positivos claros, el sesgo técnico favorece una corrección. El mercado parece estar esperando una señal clara.

🔍 En el corto plazo, la precaución es fundamental. La dirección del mercado aún no está definida y la volatilidad podría aumentar.

Contiene una imagen

La psicología representa el 80 % del éxito en el tradingLa psicología representa el 80 % del éxito en el trading – pero la mayoría de los traders la ignoran

¿Alguna vez hiciste una entrada perfecta… y aun así perdiste dinero?

La dirección era correcta.

El análisis técnico tenía sentido.

El mercado te daba confirmación.

Y sin embargo…

Cerraste la operación demasiado pronto.

O aguantaste una pérdida demasiado tiempo.

O volviste a entrar por impulso, buscando “recuperar lo perdido”.

No fue culpa de tu estrategia – fue tu psicología.

💡 La mayoría de los traders no fracasan por mal análisis, sino por no controlarse a sí mismos

Veamos tres situaciones reales que casi todo trader ha vivido alguna vez:

🎯 1. Cerrar la operación con ganancias demasiado pronto – por miedo a perder lo ganado

Ejemplo:

Compraste XAUUSD a 2360 con un objetivo en 2375.

Cuando el precio llegó a 2366, saliste antes de tiempo por miedo a una reversión.

Resultado: el precio alcanzó tu objetivo original… sin ti.

➡️ Este es un caso clásico de aversión a la pérdida – preferimos asegurar una pequeña ganancia antes que seguir el plan con disciplina.

🎯 2. No cortar las pérdidas – esperando que el mercado se dé la vuelta

Ejemplo:

Abriste una posición corta en EURUSD esperando una corrección.

El mercado siguió subiendo, pero no saliste.

Moviste el stop más lejos, con la esperanza de un retroceso.

Resultado: una pérdida más grande de la esperada.

➡️ Esto es negación – rechazar el error y dejarse llevar por la esperanza.

🎯 3. Aumentar el tamaño de la posición tras varias ganancias – “No puedo fallar”

Ejemplo:

Después de dos operaciones exitosas, te sentiste invencible.

Aumentaste el volumen de la siguiente operación, aunque el setup era débil.

Resultado: perdiste y borraste todas las ganancias anteriores.

➡️ Esto es sesgo de exceso de confianza – un error psicológico muy común tras una racha ganadora.

📊 El análisis técnico representa solo el 20 %. El 80 % restante depende de cómo te manejas mentalmente

Puedes:

Tener un sistema sólido

Conocer la acción del precio

Dominar los indicadores

Pero si:

No respetas tu stop loss

Tomas decisiones impulsivas

Operas por aburrimiento, ansiedad o venganza

Entonces tu estrategia pierde valor.

Sin fortaleza mental, el sistema más avanzado no servirá.

🧠 5 formas prácticas de mejorar tu psicología de trading

✅ Lleva un diario de trading – registra emociones y decisiones

Pregúntate: “¿Este trade estaba en mi plan, o fue por impulso?”

✅ Nunca muevas tu stop loss o take profit una vez abierta la operación

– La disciplina empieza con respetar tus propias reglas.

✅ Usa cuentas demo para entrenar la disciplina, no para ganar siempre

– Practica como si fuera dinero real.

✅ Haz pausas después de dos operaciones perdedoras seguidas

– Alejarte del mercado puede evitar decisiones emocionales costosas.

✅ Aprende a esperar – no operar también es una decisión válida

– Los traders profesionales operan menos, pero con más precisión.

🔁 El trading no es cuestión de controlar el mercado, sino de controlarte a ti mismo

Un sistema con solo 55 % de aciertos puede ser rentable,

si lo ejecutas con disciplina, paciencia y gestión de riesgo.

Pero…

Un sistema con 70 % de aciertos puede destruir tu cuenta,

si tus emociones toman el control.

🎯 Conclusión:

Los mercados no premian al que más sabe…

Sino al que mantiene la calma bajo presión.

No necesitas ser el más inteligente.

Ni operar todo el día.

Lo que necesitas es:

Autocontrol. Paciencia. Confianza en tu proceso.

El conocimiento te muestra el trade. La psicología determina si lo ejecutas bien.

🔔 Sígueme para más contenido sobre psicología del trading, disciplina y consistencia a largo plazo. Porque el verdadero éxito empieza en la mente.

Trading Precision Method (TPM) 1er Trimestre +15,5%🛠 Estrategia TPM (Trading Precision Method)

📓Estos son los elementos claves de tu estrategia TPM para GBP/USD :

Selección de POI (Point of Interest):

Zonas de oferta/demanda en temporalidades 4H y 15 min.

Refinamiento en 1 min mediante estructuras FC (Fair Value Gaps), BR (Breakers) e Iris.

📂 Modelos de entrada principales:

4H Primer TOKE (T) : Ejecución al primer cambio estructural en 1 min al llegar al POI 4H.

Estructural-Extremo (E) : Basado en cierre de rango 15 min y prueba de liquidez hacia el POI extremo.

Estructural-IRIS (X) : Similar al anterior, respetando el "Iris" como incentivo de continuidad.

15 Min Barrido (0) : Entrada tras barrido de liquidez externa en 15 min, con confirmación en 1 min.

Cierre-ChoCh (C) : Aprovecha el ChoCh de 15 min tras cierre de rango.

📂 Modelos de confirmación en 1 min :

Brecha + ChoCh (con o sin Iris)

FC + ChoCh

Brecha sin liquidez (espera liquidez externa para ejecución)

ChoCh externo + FC interno

⚠️ Gestión de riesgo y objetivos :

Tamaño de posición al 1% (o 0,5% en algunas entradas).

Stop Loss cubierto en estructura de confirmación.

Take Profit basado en ratios R de 1-3 a 1-5 según PIP de SL.

Break-even en rompimiento de 15 min.

🧠 P sicologicamente que se trabaja:

-Definir los objetivos psicológicos específicos al operar con TPM (p. ej., manejo de aversión a la pérdida, disciplina en la ejecución de reglas, control de la impaciencia).

-Identificar situaciones emocionales críticas para desarrollar intervenciones (p. ej., frustración tras una serie de pérdidas, euforia en rachas ganadoras).

📊 Análisis de desempeño: 13 semanas de trading

A continuación, evolución semanal con resultados, emociones principales y áreas técnicas de mejora según el registro:

13 semanas de trading con la estrategia TPM, el balance acumulado es:

Rentabilidad total: +15,55 % 🔥🔥🔥

📌 Observaciones clave:::**

Semanas 8 y 9 muestran la disciplina para no operar cuando no hay condiciones óptimas.

Pérdidas en semanas 1, 3, 10 y 12 coinciden con emociones de ansiedad y dudas, indicando un enfoque en reforzar la confianza y claridad de señales.

Rachas positivas (semanas 2, 4–6) están ligadas a calma y ejecución paciente.

📌 Propuesta de enfoque psicológico:

Refuerzo de anclajes de calma: Ejercicios pre-sesión para reducir urgencia en entradas.

Visualización de procesos: Recordar mentalmente la metodología TPM antes de cada trade.

Manejo de dudas post-trade: Uso de logs emocionales para diferenciar entre señales válidas y ruido.

Autorrefuerzo en disciplina: Validar semanas sin operaciones como éxitos.

La VERDAD sobre los Retrocesos de Fibonacci que NADIE te diceEl Dato que Cambiará tu Perspectiva para Siempre

Aquí tienes una estadística que te va a sorprender: según estudios académicos rigurosos que analizaron miles de operaciones en múltiples mercados, los retrocesos de Fibonacci no tienen mayor efectividad que lanzar una moneda al aire. Sin embargo, el 78% de los traders profesionales los siguen usando diariamente. ¿Cómo es posible esta paradoja?

Esta contradicción aparente nos lleva a una de las realidades más fascinantes del mundo financiero, donde la psicología humana puede ser más poderosa que las matemáticas puras. Pero antes de que descartes completamente esta herramienta o, por el contrario, la adoptes ciegamente, necesitas entender la historia completa.

El Origen de Todo: De las Flores a Wall Street

Para comprender realmente lo que está sucediendo, necesitamos viajar al siglo XIII, cuando Leonardo Fibonacci presentó su famosa secuencia: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89... Cada número es la suma de los dos anteriores. Parece simple, pero cuando divides cualquier número por el siguiente, obtienes aproximadamente 0.618, conocido como la proporción áurea.

Este número aparece en lugares sorprendentes en la naturaleza. Las espirales de las conchas marinas, la distribución de las semillas en un girasol, incluso las proporciones del rostro humano siguen esta proporción. Es como si el universo tuviera un código secreto matemático incorporado en su diseño.

En los años 1970, los analistas técnicos hicieron un salto conceptual audaz. Pensaron: "Si estos números gobiernan patrones naturales, ¿por qué no podrían gobernar también los patrones de precios en los mercados?" Nacieron así los retrocesos de Fibonacci en el trading.

La Mecánica del Sistema: Cómo Funciona en Teoría

El concepto es seductoramente elegante. Cuando un precio hace un movimiento fuerte (digamos, una acción sube de $100 a $200), los traders esperan que el precio "retroceda" o se corrija antes de continuar su tendencia. Los niveles de Fibonacci sugieren que este retroceso será del 23.6%, 38.2%, 50%, 61.8% o 78.6% del movimiento original.

Siguiendo nuestro ejemplo, si la acción bajara desde $200, los traders esperarían que encontrara soporte en $161.8 (retroceso del 38.2%) o en $138.2 (retroceso del 61.8%). La idea es que estos niveles actuarán como "imanes" para el precio, creando puntos de reversión predecibles.

Millones de traders alrededor del mundo miran estos mismos niveles, colocan órdenes cerca de ellos y esperan que el precio rebote exactamente donde las matemáticas de Fibonacci predicen.

La Bomba Científica: Lo que Revelan los Datos Reales

Aquí es donde la historia se vuelve realmente interesante. Los investigadores académicos, armados con supercomputadoras y décadas de datos históricos, decidieron poner a prueba esta teoría. Los resultados fueron devastadores para los creyentes en Fibonacci.

Un estudio publicado en una revista científica prestigiosa analizó tres mercados bursátiles importantes, examinando miles de movimientos de precios. Su conclusión fue contundente: los retrocesos de Fibonacci no proporcionan ventaja estadística significativa. Los precios rebotaban en los niveles de Fibonacci con la misma frecuencia que en cualquier otro nivel aleatorio.

Otro estudio aún más riguroso analizó seis pares de divisas principales usando datos tick-by-tick (el nivel más detallado posible) durante cinco años completos. Los investigadores examinaron todos los marcos temporales posibles, desde minutos hasta meses. Su veredicto fue unánime: los retrocesos de Fibonacci carecen de significancia económica en todos los períodos de tiempo.

Imagina la sorpresa. Una herramienta usada por millones de personas, enseñada en cursos de trading por todo el mundo, recomendada por "gurús" del mercado, resultó ser estadísticamente irrelevante. Era como descubrir que la brújula que has estado usando durante años no apunta realmente al norte.

El Misterio Psicológico: Por Qué Siguen Funcionando

Pero espera, aquí viene la parte verdaderamente fascinante. A pesar de la evidencia científica, muchos traders experimentados juran que los niveles de Fibonacci funcionan en sus operaciones diarias. No están mintiendo ni están locos. Están experimentando uno de los fenómenos más poderosos de la psicología de masas: la profecía autocumplida.

Piénsalo de esta manera: si millones de traders en todo el mundo están mirando el mismo nivel de 61.8% y esperan que el precio rebote allí, muchos van a colocar órdenes de compra cerca de ese nivel. Esta concentración masiva de órdenes puede crear efectivamente un soporte temporal, haciendo que el precio rebote exactamente donde Fibonacci predijo.

Es como un embotellamiento de tráfico. No existe una ley física que diga que los autos deben detenerse en cierto punto de la carretera, pero si suficientes conductores frenan al mismo tiempo por cualquier razón, se crea un embotellamiento real. Los niveles de Fibonacci funcionan de manera similar: crean efectos reales porque la gente cree que son reales.

El Engaño de Nuestro Cerebro: Los Sesgos Cognitivos en Acción

Nuestro cerebro está evolutivamente diseñado para encontrar patrones, incluso donde no existen. Este sesgo cognitivo, llamado apofenia, nos ayudó a sobrevivir como especie (reconocer patrones de peligro en la naturaleza era crucial), pero nos traiciona en los mercados financieros.

Cuando un trader ve que el precio rebota exactamente en el nivel 61.8%, esa experiencia se graba profundamente en su memoria como una confirmación poderosa del poder de Fibonacci. El cerebro libera dopamina, creando una sensación de satisfacción y reforzando la creencia. Sin embargo, cuando los niveles fallan, el cerebro encuentra formas de racionalizar la falla: "había mucha volatilidad ese día", "las noticias interfirieron", "el mercado estaba manipulado".

Además, opera el sesgo de confirmación. Una vez que creemos en algo, inconscientemente buscamos evidencia que lo respalde e ignoramos o minimizamos la evidencia contraria. Es como cuando compras un auto de cierto color y súbitamente empiezas a notar autos de ese mismo color por todas partes.

El Factor Temporal: Cuándo Parecen Funcionar y Cuándo Fallan

Los datos revelan patrones interesantes sobre cuándo los retrocesos de Fibonacci parecen tener más relevancia. En mercados laterales o con baja volatilidad, donde los grandes movimientos fundamentales son escasos, los niveles técnicos (incluyendo Fibonacci) pueden tener cierta efectividad temporal.

Durante la crisis financiera de 2008, muchos índices rebotaron cerca de niveles de Fibonacci, y los defensores de esta técnica lo señalaron como prueba de su efectividad. Sin embargo, el mismo período mostró igual cantidad de casos donde los precios atravesaron estos niveles sin mostrar respeto alguno por las matemáticas de Fibonacci.

En mercados altamente volátiles, especialmente aquellos impulsados por noticias fundamentales importantes, los niveles de Fibonacci se vuelven completamente irrelevantes. Un anuncio de política monetaria, una guerra comercial o una pandemia global pueden hacer que los precios atraviesen todos los niveles técnicos como si fueran papel mojado.

La Paradoja de la Efectividad: Cuando lo Falso se Vuelve Verdadero

Aquí encontramos una de las paradojas más fascinantes del mundo financiero. Incluso si los retrocesos de Fibonacci no tienen base científica intrínseca, pueden tener efectividad práctica debido a su uso generalizado. Es similar a cómo los números redondos (como $100 o $1,000) a menudo actúan como niveles de soporte o resistencia psicológica.

Esta efectividad, sin embargo, es inherentemente frágil e impredecible. Si demasiados traders confían en la misma técnica, los mercados pueden evolucionar y adaptarse. Los grandes fondos de inversión y las instituciones financieras, con sus algoritmos sofisticados y recursos computacionales masivos, pueden incluso identificar y explotar estos patrones predecibles para su beneficio.

Imagina un juego donde todos los jugadores usan la misma estrategia. Al principio, la estrategia puede funcionar porque todos la siguen. Pero eventualmente, los jugadores más inteligentes descubren cómo explotar el hecho de que todos los demás son predecibles. Los mercados financieros operan de manera similar.

La Aplicación Práctica: Cómo Usar Esta Información Inteligentemente

Entonces, ¿qué debe hacer un trader o inversor inteligente con toda esta información? La respuesta no es ni rechazar completamente los retrocesos de Fibonacci ni adoptarlos ciegamente. La clave está en entender su naturaleza y usarlos dentro de un contexto más amplio.

Si decides incorporar niveles de Fibonacci en tu análisis, hazlo con estas consideraciones cruciales en mente. Primero, nunca los uses como tu único criterio de decisión. Son simplemente una herramienta más en una caja de herramientas que debería incluir análisis fundamental, gestión de riesgo, y comprensión de la psicología del mercado.

Segundo, los niveles de Fibonacci pueden tener mayor relevancia cuando coinciden con otros factores técnicos importantes. Si un retroceso del 61.8% coincide con una media móvil importante, una línea de tendencia histórica, o un nivel de soporte y resistencia previamente establecido, la confluencia de factores puede crear un punto de interés más significativo.

Tercero, siempre considera el contexto del mercado más amplio. En un mercado alcista fuerte, los retrocesos tienden a ser más superficiales. En un mercado bajista, pueden ser más profundos. Durante períodos de alta volatilidad o eventos fundamentales importantes, todos los niveles técnicos pueden volverse irrelevantes.

La Gestión del Riesgo: La Única Constante Universal

Independientemente de si usas Fibonacci o cualquier otra herramienta técnica, la gestión del riesgo debe ser tu prioridad absoluta. Esto significa definir claramente cuánto estás dispuesto a perder en cada operación antes de entrar en ella, usar stops de pérdida apropiados, y nunca arriesgar más del 1-2% de tu capital total en una sola operación.

Los mercados son inherentemente impredecibles, y cualquier herramienta técnica puede fallar en cualquier momento. Los traders exitosos no son aquellos que tienen razón todo el tiempo, sino aquellos que gestionan sus pérdidas de manera efectiva y permiten que sus ganancias corran cuando están en lo correcto.

El Panorama Más Amplio: Comprendiendo la Naturaleza de los Mercados

Para desarrollar una perspectiva verdaderamente madura sobre el trading y la inversión, necesitas entender que los mercados financieros no son sistemas físicos regidos por leyes inmutables como la gravedad. Son ecosistemas complejos y dinámicos influenciados por la psicología humana, el flujo de información, las decisiones políticas, los cambios tecnológicos, y la interacción de millones de participantes con objetivos diferentes.

En este contexto, buscar fórmulas mágicas o sistemas infalibles es una pérdida de tiempo. Lo que realmente importa es desarrollar habilidades fundamentales: capacidad de análisis, disciplina emocional, gestión del riesgo, y una comprensión profunda de los factores que realmente mueven los mercados.

La Evolución Continua: Adaptándose a un Mundo Cambiante

Los mercados financieros están en constante evolución. Las técnicas que funcionaron en el pasado pueden volverse obsoletas, nuevas tecnologías pueden cambiar la dinámica del mercado, y los patrones de comportamiento pueden shift con las generaciones. Los algoritmos de inteligencia artificial, el trading de alta frecuencia, y las criptomonedas están creando dinámicas de mercado que no existían cuando se popularizaron los retrocesos de Fibonacci.

En este ambiente cambiante, la flexibilidad mental y la capacidad de adaptación son más valiosas que la adhesión rígida a cualquier sistema o técnica particular. Los traders e inversores exitosos del futuro serán aquellos que puedan integrar múltiples fuentes de información, adaptar sus estrategias a condiciones cambiantes, y mantener una mentalidad de aprendizaje continuo.

Conclusión: La Sabiduría Está en el Equilibrio

Los retrocesos de Fibonacci representan un microcosmos fascinante de la intersección entre matemáticas, psicología, y mercados financieros. Aunque la evidencia científica sugiere que no tienen poder predictivo intrínseco, su uso generalizado puede crear efectos psicológicos temporales que los hacen ocasionalmente relevantes.

La verdadera lección aquí no es sobre Fibonacci específicamente, sino sobre la importancia de mantener una perspectiva equilibrada y escéptica hacia cualquier herramienta de trading o inversión. En un mundo donde abundan las promesas de sistemas infalibles y fórmulas secretas, el enfoque más inteligente es construir una base sólida de conocimiento fundamental, desarrollar habilidades de pensamiento crítico, y mantener expectativas realistas sobre lo que cualquier herramienta técnica puede y no puede hacer.

Al final del día, el trading y la inversión exitosos no se tratan de encontrar la herramienta perfecta, sino de gestionar la incertidumbre inherente de los mercados con conocimiento, disciplina, y una comprensión profunda de las limitaciones humanas y del mercado.

Tu Experiencia Importa: Únete a la Conversación

Ahora quiero conocer tu perspectiva. ¿Has usado retrocesos de Fibonacci en tu trading? ¿Cuál ha sido tu experiencia? ¿Has notado si funcionan mejor en ciertos tipos de mercados o condiciones? ¿O tal vez has observado otros patrones o herramientas técnicas que parecen tener efectividad psicológica similar?

Comparte tus experiencias y observaciones en los comentarios. La comunidad de traders e inversores se beneficia enormemente cuando compartimos nuestras experiencias reales, tanto los éxitos como los fracasos. Tu historia podría ser exactamente lo que otro trader necesita escuchar para desarrollar su propia perspectiva equilibrada sobre estas herramientas.

¿Cuál es tu herramienta técnica favorita y por qué crees que funciona para ti? ¿Has experimentado la profecía autocumplida en acción? ¡Comparte tu historia!

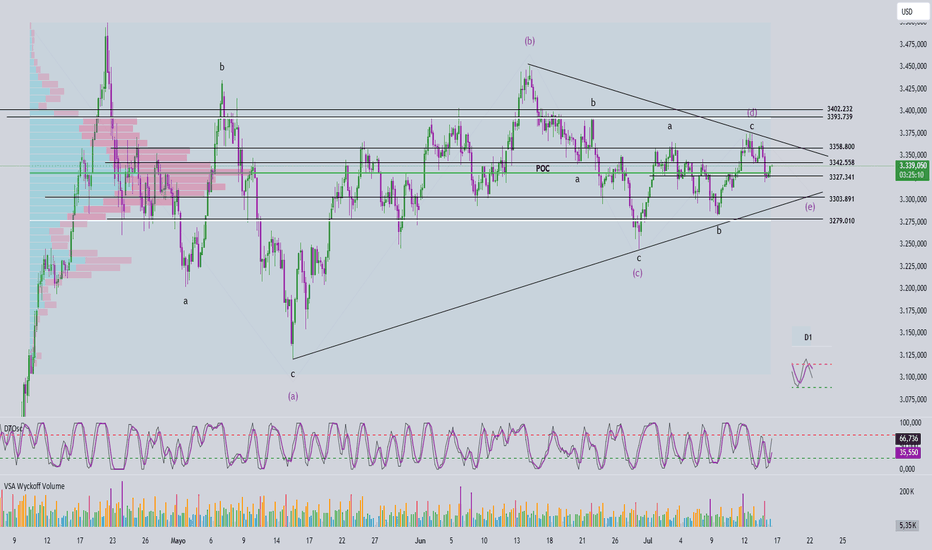

Análisis de Ondas de Elliott – XAUUSD – 18 de julio de 2025

🔍 Análisis de Momentum

Marco de tiempo D1: El momentum muestra señales de un giro alcista. Aunque es necesario esperar el cierre de la vela diaria para confirmarlo, el movimiento alcista de ayer probablemente marque la Onda 1, señalando el inicio de una nueva tendencia alcista.

Marco H4: El momentum se está preparando para un giro bajista → lo que sugiere una corrección potencial formando la Onda 2.

Marco H1: El momentum está a punto de girar al alza → lo que respalda la posibilidad de un movimiento alcista a corto plazo en la sesión actual.

🌀 Actualización de la estructura de Ondas de Elliott

En el gráfico H4, la estructura correctiva en triángulo abcde permanece prácticamente sin cambios.

Sin embargo, apareció ayer una fuerte vela alcista en H4, lo que indica un comportamiento inusual del mercado que merece atención.

Dos escenarios principales:

La Onda 1 (negra) ya ha finalizado y el mercado entra ahora en la Onda 2 (corrección).

Alternativamente, el movimiento actual podría ser la Onda 4 dentro de la Onda 1 (negra).

🔎 Combinando momentum y estructura de onda

Con el momentum en D1 indicando una posible tendencia alcista durante los próximos 4–5 días, es probable que la Onda e (azul) ya haya concluido.

Esto abre la puerta a una estructura impulsiva de 5 ondas. Específicamente:

Si H1 mantiene su giro alcista, el movimiento actual podría ser la Onda 5 de la Onda 1 (negra), con objetivo en 3358.

Posteriormente, una corrección hacia 3330–3323 formaría la Onda 2 (negra).

Alternativamente, el precio podría caer directamente a 3330–3323, lo que indicaría que la Onda 1 ya finalizó.

🎯 => Ambos escenarios coinciden en la zona de 3330–3323, convirtiéndola en una zona de compra con alta probabilidad.

🧭 Plan de trading

Zona de compra (BUY ZONE): 3330 – 3327

Stop Loss: 3320

Take Profits (objetivos):

TP1: 3342

TP2: 3358

TP3: 3402

📌 Nota: Dado que la zona de entrada es relativamente amplia, es preferible esperar confirmación del precio antes de abrir una posición.

BTC/USD Posible escenario en formaciónBuenas buenas ! Como compartí en un post en junio , btc terminó formando un rango de reacumulación que se encuentra aún en desarrollo , pienso que el precio podría hacer un shake out por debajo del gap del CME que hay sin llenar aún , por debajo del UA diario, sobre el nivel de los 110,000/111,000.

Saludos y buenos profits a todos/as :)

SP500 H1 direccion para inicios de semanaPlanteado en el video de Analisis semanal, esta zona, podria llevar al precio a los 6315 puntos, tenemos una muy buena entrada en largos desde la apertura semanal.

Mi duda y planteo es si a este movimiento correctivo le puede quedar un poco mas de caida, me planteo ese canal en Color claro, y el minimo relevante de 6201 puntos, desde mi punto de vista puede bajar a ese canal pero quizas no necesite tomar ese minimo y reaccione antes, continuando su direccion al alza, ya que ese minimo tomo bastante liquidez antes de reaccionar.

Coincide con 50% de retroceso desde punto importante y linea tendencial ademas de 6.618 de impulso bajista

Análisis de la Validez del Concepto "Smart Money" en los MercadoEl concepto de "smart money" es un tema fascinante que merece un análisis cuidadoso para separar la realidad de la especulación. Permíteme explicarte qué sabemos realmente sobre este concepto y su validez en los mercados financieros.

Para darte una respuesta completa y honesta, he creado un análisis detallado que examina la validez científica del concepto "smart money" desde múltiples perspectivas.

La conclusión principal es que el concepto tiene bases reales pero está muy distorsionado en su aplicación comercial. Te explico los puntos clave:

¿Qué es el "Smart Money"?

El término "smart money" se refiere tradicionalmente a inversiones realizadas por instituciones financieras sofisticadas, fondos de cobertura, bancos de inversión y otros participantes del mercado que supuestamente tienen acceso a información superior, recursos analíticos avanzados y mayor experiencia. En el contexto del trading retail, especialmente en forex y análisis técnico, el concepto ha evolucionado para describir el comportamiento de estos grandes actores del mercado.

Validez Académica y Científica

Evidencia Empírica Sólida

La literatura académica financiera respalda parcialmente algunos aspectos del concepto de smart money:

Estudios que apoyan la existencia de información privilegiada:

Investigaciones de Lakonishok, Shleifer y Vishny (1992) demostraron que los gestores de fondos de pensiones institucionales efectivamente superan consistentemente a los inversores individuales

El estudio de Grinblatt, Titman y Wermers (1995) encontró que los fondos mutuos con mejores rendimientos tienden a comprar acciones que posteriormente se desempeñan bien

Análisis de Chen, Hong y Jiang (2002) mostraron que los inversores institucionales tienen ventajas informativas significativas

Asimetrías de información documentadas:

Los participantes institucionales tienen acceso a research de alta calidad, análisis cuantitativo sofisticado y redes de información que los retail traders no poseen

Estudios de microestructura del mercado confirman que las órdenes grandes (típicamente institucionales) tienen mayor impacto en los precios y predicen mejor los movimientos futuros

Limitaciones y Críticas

Problemas con la generalización:

La evidencia de ventajas informativas no se traduce automáticamente en la capacidad de predecir todos los movimientos del mercado

Muchos estudios muestran que incluso los gestores profesionales luchan por superar consistentemente los índices de referencia después de considerar comisiones y riesgos

Eficiencia del mercado:

La hipótesis del mercado eficiente sugiere que la información se incorpora rápidamente a los precios, limitando las oportunidades de arbitraje

Estudios empíricos muestran que las ventajas informativas se erosionan rápidamente debido a la competencia

Conceptos Específicos en el Trading Retail

Order Flow y Footprint Trading

Validez: ALTA

Los datos de flujo de órdenes son reales y medibles

La información sobre dónde se ejecutan las órdenes grandes tiene valor predictivo documentado

Estudios de Easley, López de Prado y O'Hara (2012) muestran que el análisis de flujo de órdenes puede predecir movimientos de precios a corto plazo

Limitaciones :

-La información está disponible con retraso para la mayoría de traders retail

-Requiere herramientas y datos costosos para ser efectivo

-La ventaja se reduce cuando más traders utilizan las mismas técnicas

Conceptos de LValidez: MODERADA a ALTA

- Los niveles de liquidez son conceptos reales en la microestructura del mercado

- La investigación de Harris y Hasbrouck (1996) confirma que ciertos niveles de precios atraen más actividad de trading

-Los estudios de Biais, Hillion y Spatt (1995) muestran que el libro de órdenes contiene información predictivaiquidez y Zonas de Soporte/Resistencia

Problemas de interpretación:

- Muchos traders retail malinterpretan estos conceptos, aplicándolos de manera simplista

- La identificación precisa de "zonas de smart money" es extremadamente difícil sin acceso a datos institucionales

Market Maker Models y Wyckoff

Validez: MIXTA

-Los principios básicos de Wyckoff sobre acumulación y distribución tienen fundamentos sólidos

-Los market makers efectivamente tienen ventajas estructurales documentadas

-Sin embargo, muchas interpretaciones modernas carecen de rigor empírico

Problemas principales:

-Falta de backtesting riguroso en la mayoría de estrategias populares

-Sesgo de confirmación en la identificación de patrones

-Ausencia de estudios peer-reviewed que validen estrategias específicas

Estrategias Retail "Smart Money"

Problema crítico: La gran mayoría de cursos, mentores y estrategias que se promocionan como "smart money" NO publican estadísticas auditadas de rendimiento.

Banderas rojas comunes:

-Presentación de resultados sin periods de drawdown

-Ausencia de análisis de riesgo ajustado

-Falta de transparencia sobre el tamaño de las cuentas utilizadas

-No diferenciación entre backtesting y trading en vivo

Estudios Independientes

Investigaciones académicas sobre estrategias de trading retail muestran:

-La mayoría de traders individuales pierden dinero consistentemente

-El 80% de day traders pierden dinero en cualquier año dado

-Las estrategias basadas en análisis técnico tienen rendimientos mixtos cuando se prueban rigurosamente

Factores que Afectan la Validez

Cambios en la Estructura del Mercado

Trading Algorítmico:

Más del 60% del volumen en muchos mercados es ahora algorítmico

Esto ha cambiado fundamentalmente cómo se comporta el "smart money"

Las ventajas tradicionales de velocidad y procesamiento de información han cambiado

Acceso Democratizado:

Herramientas que antes eran exclusivas de instituciones ahora están disponibles para retail

Esto reduce las ventajas informativas tradicionales

Persistencia de las Ventajas

Factores que permanecen:

Acceso a capital para mover mercados

Redes de información privilegiada

Recursos para investigación fundamental profunda

Factores que se han erosionado:

Ventajas tecnológicas exclusivas

Acceso exclusivo a ciertos mercados

Monopolio sobre análisis cuantitativo

Recomendaciones Prácticas

Para Evaluación de Estrategias

Exigir transparencia: Cualquier estrategia seria debe mostrar estadísticas auditadas que incluyan:

Drawdown máximo

Sharpe ratio

Períodos de pérdidas consecutivas

Verificación independiente: Buscar validación en literatura académica o estudios independientes

Backtesting riguroso: Las estrategias deben probarse en múltiples períodos y condiciones de mercado

Para Aplicación Práctica

Conceptos con mayor validez:

Análisis de flujo de órdenes (con las herramientas adecuadas)

Identificación de niveles de liquidez significativos

Comprensión de la estructura del mercado

Conceptos con menor confiabilidad:

Predicción precisa de movimientos basada en "patrones de smart money"

Estrategias que prometen rendimientos extraordinarios sin riesgo correspondiente

Interpretaciones simplistas de comportamiento institucional

Lo que SÍ es válido:

Las instituciones financieras efectivamente tienen ventajas documentadas científicamente. Los estudios académicos confirman que tienen acceso a mejor información, recursos analíticos superiores y pueden mover mercados de maneras que los traders individuales no pueden. El análisis de flujo de órdenes y los conceptos de liquidez son reales y medibles.

Lo que ES problemático:

La gran mayoría de cursos, mentores y estrategias que se venden como "smart money" no publican estadísticas auditadas de rendimiento. Esto es una bandera roja enorme. Cuando los académicos estudian el rendimiento real de traders retail que usan estas estrategias, encuentran que el 80% pierde dinero consistentemente.

El problema fundamental:

Existe una brecha enorme entre entender que las instituciones tienen ventajas y poder replicar o predecir sus movimientos. Muchos vendedores de cursos explotan esta confusión, presentando interpretaciones simplistas de comportamientos institucionales complejos.

Mi recomendación:

Si alguien te está vendiendo una estrategia "smart money", exige ver estadísticas auditadas que incluyan períodos de pérdidas, drawdowns máximos y rendimientos ajustados por riesgo. La ausencia de esta transparencia es, en mi experiencia, indicativa de que la estrategia no funciona consistentemente.

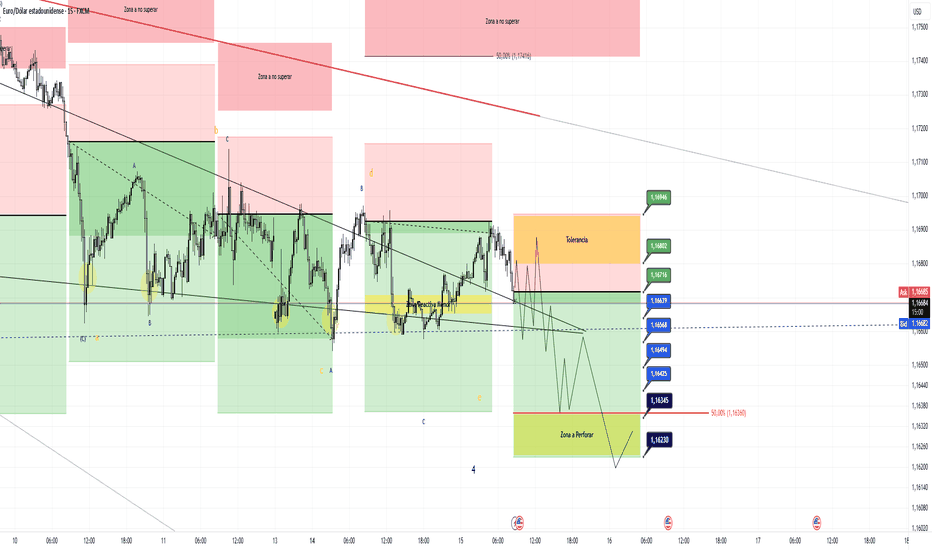

#EURUSD #INTRADAYEl EURO #EURUSD evaluamos desarrollo de continuidad correctiva, en espera de resolver estructura intermedia como z o c, ajustamos riesgo a retrocesos menores, evaluando continuidad correctiva, la cual superando rango de 1.16296 a 1.16637 habilita formación alcista, pero aun dentro de corrección intermedia. Luego de la recuperación de ayer, la cual evaluamos como X2 o B tiene resolución pendiente aún. Superar con cierres los 1.16200 reduce el escenario bajista de plazo intradiario.

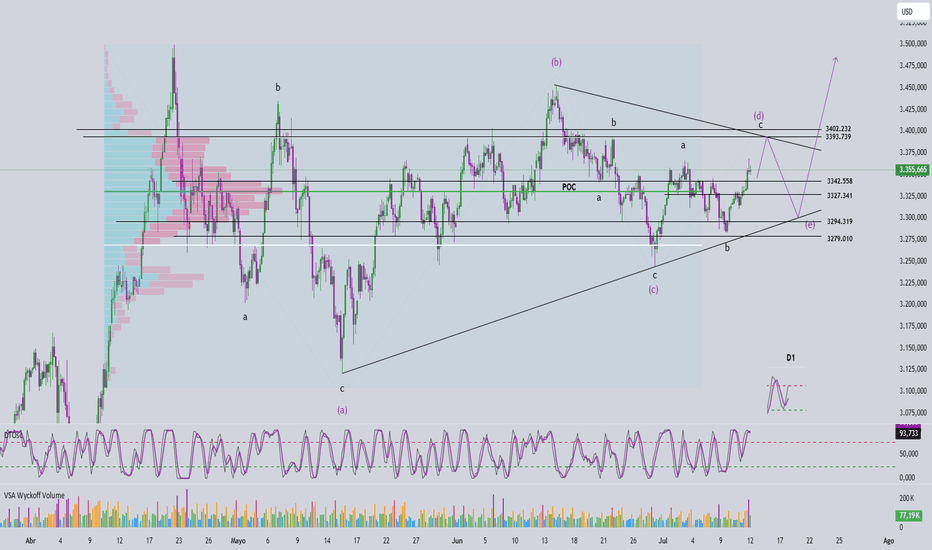

Análisis de Ondas de Elliott – XAUUSD 17 de julio de 2025

🔍 Análisis del Momentum

Marco temporal diario (D1): El momentum sigue siendo bajista, pero se observa una ligera convergencia entre las dos líneas del indicador, lo que requiere atención. Normalmente, se necesitarían unas dos velas más para alcanzar la zona de sobreventa y permitir un posible cambio de dirección. Sin embargo, este cierre entre líneas sugiere que el giro podría ocurrir antes de lo previsto. Es importante esperar el cierre de la vela diaria de hoy para confirmación.

Marco temporal H4: El momentum también está descendiendo, por lo que es probable que durante la jornada el precio continúe bajando o se mantenga en un movimiento lateral.

🌀 Estructura de Ondas de Elliott

En el gráfico H4, el precio se está comprimiendo en la parte final de un triángulo simétrico, según la teoría de Elliott. Este punto de compresión coincide con la POC (Point of Control), una zona donde se concentra el mayor volumen negociado.

La onda W (color negro) muestra una estructura de tres ondas. Ayer, el precio subió con fuerza hasta alcanzar el punto inicial de la onda W, pero luego retrocedió, lo que nos deja dos escenarios posibles:

Escenario 1 – Estructura WXY, actualmente completando la onda Y dentro de la onda e (color verde):

Objetivo 1: 3327

Objetivo 2: 3303

Escenario 2 – La onda e (verde) se desarrolla como un triángulo:

En este caso, el precio podría moverse lateralmente por encima de la zona de 3327.

🔗 Conclusión técnica (ondas + momentum)

A pesar de que el momentum en los marcos D1 y H4 continúa bajista, las velas muestran cuerpos pequeños, con superposición entre ellas, lo que indica una fase de compresión cerca del vértice del triángulo. Dado que esta zona coincide con el POC, existe una alta probabilidad de que el precio siga acumulando antes de una ruptura. En este contexto, lo más prudente es esperar una fuerte vela alcista en las zonas objetivo antes de entrar en una posición de compra (BUY).

📈 Plan de Trading

✅ Escenario 1 – Comprar en la zona 3327 – 3326

Stop Loss: 3317

Take Profit 1: 3342

Take Profit 2: 3358

Take Profit 3: 3402

✅ Escenario 2 – Comprar en la zona 3305 – 3302

Stop Loss: 3295

Take Profit 1: 3327

Take Profit 2: 3358

Take Profit 3: 3402

#EURUSD #INTRADAYEl EURO #EURUSD evaluamos la validación a mínimos relativos en busca de testear 61% de retroceso en un grado superior, el cual logrando ser perforado aumentará extensión correctiva nuevamente. Al momento evaluamos desarrollo pendiente en 5/C, el cual será desestimado si el precio consigue establecerse sobre la zona a superar. Ajustamos riesgo a formación de retroceso menor.

Análisis de Ondas de Elliott – XAUUSD, 16 de julio de 2025

🔄 Análisis de Momentum

Marco temporal diario (D1): El momentum está girando a la baja, lo que sugiere que el precio podría continuar con su tendencia descendente o entrar en una fase lateral (consolidación).

Marco temporal de 4 horas (H4): El momentum está en alza, lo que indica que el retroceso actual aún tiene margen para continuar. Las zonas de resistencia clave a tener en cuenta están en 3342 y 3358.

🌀 Estructura de Ondas de Elliott

Actualmente, el precio se está comprimiendo dentro de una estructura correctiva en forma de triángulo simétrico, con una amplitud que se reduce progresivamente — señal de acumulación en el mercado. Es crucial observar de cerca cuándo se producirá la ruptura de esta estructura.

Según la estructura actual, se estima que la onda d (verde) ya ha finalizado, y el movimiento bajista actual corresponde a la onda e (verde).

La estrategia es esperar a que el precio se acerque a la línea inferior del triángulo —trazada desde el mínimo de la onda a hasta el mínimo de la onda c— para buscar una zona de soporte confluente que nos permita ejecutar una entrada en compra (BUY).

🎯 Plan de Trading y Objetivos

Zona de compra (BUY ZONE): 3303 – 3300

Stop Loss (SL): 3290

Take Profit (TP):

TP1: 3327

TP2: 3358

TP3: 3402

Bitcoin seguirá subiendoBitcoin seguirá subiendo — Gráfico a largo plazo — Más de $200,000 en un nuevo máximo histórico

En noviembre de 2021, la semana posterior al máximo histórico se desplomó. Las semanas posteriores continuaron y el mercado se desplomó por completo y no dejó de caer hasta noviembre de 2022, un año después.

En mayo de 2025, la semana posterior al máximo histórico, se mantiene neutral, lateral. Cuatro semanas después, Bitcoin continúa lateralizándose, consolidándose cerca de la resistencia, listo para alcanzar nuevos máximos y seguir subiendo.

Las condiciones del mercado ahora son muy diferentes a las de 2021. Actualmente, estamos a mitad de camino del mercado alcista actual para Bitcoin y aún tenemos margen para un gran crecimiento.

En cuestión de días, quizás 5 o 6, alcanzaremos un nuevo máximo histórico, lo que significa no el final del mercado alcista, sino el comienzo de la siguiente y última ola alcista.

Estos objetivos en el gráfico son los más precisos de todos, ya que se basan en casi 5 años de datos.

El próximo objetivo y precio mínimo de Bitcoin en los próximos meses es de 155.601 dólares, pero sabemos que es probable que haya más, mucho más. Con la ola institucional en pleno auge, los bancos abriéndose a las criptomonedas porque no tienen otra opción y el mundo evolucionando más rápido de lo que creíamos posible, nuestro objetivo es alcanzar los 200.000 dólares o más.

El siguiente nivel relevante después de 155.600 dólares es 209.125 dólares. ¿Cuál es su objetivo para este nuevo máximo histórico de 2025?

¿Cree que Bitcoin alcanzará su punto máximo a finales de 2025 o principios de 2026?

¿Cree que tendrá éxito en esta ronda o está destinado a cometer los mismos errores? Sobreoperación, sobreapalancamiento, falta de paciencia, no esperar el momento adecuado para entrar y no vender cuando el mercado cotiza muy alto, avaricia. ¿Qué será?

¿Crees que tienes lo necesario para el éxito? ¡Sí lo tienes!

Incluso si cometiste errores en el pasado o si ya te va bien, tienes lo necesario.

Si te va mal, esta experiencia puede ayudarte a mejorar. Si te va bien, genial, mejorémoslo. Nunca hay suficiente crecimiento; estamos contentos, agradecidos, pero aceptamos la abundancia porque la recibimos gracias al trabajo duro.

Aún es muy pronto, pero el mercado está empezando a calentarse. Una vez que comience la acción alcista, nada podrá detenernos. El mundo cambiará para nosotros. Nos adaptaremos a todas las condiciones del mercado y geopolíticas, y seguiremos mejorando y evolucionando.

El mejor no es el que no comete errores, sino el que aprende de todas las experiencias. El éxito no es acertar siempre, el éxito es no rendirse nunca.

¿Te rendirás? ¿O seguirás operando a largo plazo?

» ¡Bitcoin está subiendo!

Los Fundamentos Brillantes - Parte 1: Líneas de TendenciaEl presente artículo no es relevante para el público residente en España.

"Los campeones son brillantes en lo básico." - John Robert Wooden, legendario entrenador de baloncesto. En el trading, al igual que en los deportes, dominar los fundamentos sienta las bases para un rendimiento excepcional.

Bienvenido a la primera parte de nuestra serie educativa, Los Fundamentos Brillantes. En esta serie, exploraremos cómo dominar los fundamentos sienta las bases para lograr un rendimiento de alto nivel en el trading. Hoy nos centramos en las líneas de tendencia, una herramienta crucial para cualquier operador que busque comprender el impulso del mercado.

Elegancia Simple

Las líneas de tendencia son tan simples en su diseño que su importancia a menudo puede ser subestimada. Un niño podría mapear los movimientos de un mercado y decirte si la línea tenía una pendiente ascendente o descendente. Sin embargo, esta simplicidad es precisamente lo que les da a las líneas de tendencia su potencia.

El rendimiento pasado no es un indicador fiable de resultados futuros.

La elegancia de las líneas de tendencia radica en su capacidad para destilar los movimientos del mercado en un formato fácilmente interpretable. Esta simplicidad no significa que carezcan de profundidad; más bien, significa que son accesibles para todos los operadores, independientemente de su nivel de experiencia. He aquí por qué su simplicidad es tan importante:

Claridad en el Caos: Los mercados pueden ser ruidosos e impredecibles, pero las líneas de tendencia ayudan a poner orden en este caos. Si se trazan correctamente, proporcionan una representación visual clara de la dirección general y la volatilidad del mercado.

Aplicación Universal: Las líneas de tendencia se pueden aplicar a cualquier mercado, en cualquier marco temporal. Ya sea que operes con acciones, materias primas o forex, las líneas de tendencia funcionan de la misma manera, lo que las convierte en una herramienta universal en el conjunto de herramientas de un operador.

Retroalimentación Constante: Las líneas de tendencia ofrecen retroalimentación visual inmediata sobre la acción del precio. Si el mercado respeta una línea de tendencia, esto refuerza tu análisis. Si se rompe, indica un posible cambio de impulso o tendencia.

Cómo Dibujar Líneas de Tendencia Correctamente

Dibujar líneas de tendencia puede parecer sencillo, pero existen pautas específicas para garantizar que sean precisas y útiles:

1. Identifica los Swings: Comienza identificando los máximos y mínimos de swing en tu gráfico. Para una línea de tendencia alcista, conecta al menos dos mínimos más altos. Para una línea de tendencia bajista, conecta al menos dos máximos más bajos. Asegúrate de que estos puntos sean swings significativos y no fluctuaciones menores.

El rendimiento pasado no es un indicador fiable de resultados futuros.

2. Evita Cortar Precios: Una línea de tendencia no debe intersecar ninguna acción de precios entre los puntos que conecta. Dibujar una línea de tendencia que corta a través de las barras de precios socava su validez y la información potencial que puede ofrecer. La línea debe tocar claramente los puntos de swing elegidos sin cortar la acción del precio intermedia. Dibuja múltiples líneas de tendencia de alta calidad en lugar de una "línea de mejor ajuste".

El rendimiento pasado no es un indicador fiable de resultados futuros.

3. Consistencia: Mantén un enfoque consistente al trazar líneas de tendencia. Utiliza los mismos criterios para identificar los puntos de swing y evita forzar una línea de tendencia para que se ajuste a los datos. Esta consistencia ayuda a tomar decisiones de trading objetivas y fiables.

Abanicos de Líneas de Tendencia y sus Perspectivas

Una sola línea de tendencia puede ofrecer información valiosa, pero usar múltiples líneas de tendencia —formando un abanico de líneas de tendencia— puede proporcionar una comprensión más profunda del impulso del mercado y de los posibles cambios de tendencia.

Impulso Ascendente: En una tendencia alcista, si las líneas de tendencia subsiguientes son más pronunciadas, esto indica un aumento del impulso. Cada línea más pronunciada muestra que los compradores están entrando de forma más agresiva. Sin embargo, si las líneas de tendencia aumentan su inclinación exponencialmente, esto deja la tendencia vulnerable al agotamiento.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Disminución del Impulso: Por el contrario, si las líneas de tendencia subsiguientes en una tendencia alcista son menos pronunciadas, esto indica una disminución del impulso. Esta situación sugiere que, si bien los precios siguen subiendo, la fuerza del movimiento ascendente está disminuyendo.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Aplicaciones Prácticas

Comprender la simplicidad de las líneas de tendencia mejora su aplicación práctica en el trading. Así es como puedes aprovechar su elegancia:

Evaluación del Impulso: Como hemos visto con los abanicos de líneas de tendencia, la inclinación de una línea de tendencia o la inclinación progresiva de un abanico de líneas de tendencia puede proporcionar una valiosa información en tiempo real sobre el impulso del mercado.

Soporte y Resistencia: Las líneas de tendencia actúan como niveles dinámicos de soporte y resistencia. En una tendencia alcista, la línea de tendencia o el abanico de líneas de tendencia sirven como niveles de soporte donde el precio puede rebotar al ser probado. En una tendencia bajista, la línea de tendencia actúa como resistencia, donde el precio podría revertir a la baja al tocarla.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Señales de Entrada: Las rupturas de líneas de tendencia pueden servir como señales de entrada, especialmente cuando se utilizan en múltiples marcos temporales. Una ruptura por encima de una línea de tendencia bajista en un marco temporal inferior, alineada con una tendencia alcista de mayor escala, podría crear una atractiva oportunidad de compra. Lo contrario ocurre con una ruptura por debajo de una línea de tendencia ascendente en un marco temporal inferior.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Señales de Salida: Las rupturas de líneas de tendencia pueden servir como señales de salida. Una ruptura por debajo de una línea de tendencia alcista o de múltiples líneas de tendencia en un abanico de líneas de tendencia podría indicar una posible reversión y un punto de salida.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Resumen:

La simple elegancia de las líneas de tendencia las convierte en una herramienta indispensable en el análisis técnico. Su naturaleza sencilla esconde la profundidad de la información que pueden proporcionar, haciéndolas accesibles y útiles a la vez. Al dominar los fundamentos del dibujo y la interpretación de las líneas de tendencia, los operadores pueden obtener una comprensión más clara de las tendencias del mercado y tomar decisiones de trading más informadas.

Mientras continuamos nuestra serie Los Fundamentos Brillantes, no te pierdas la Parte 2, donde exploraremos los niveles de soporte y resistencia. Comprender este concepto fundamental mejorará aún más tu capacidad para identificar posibles zonas de reversión.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no constituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 82.78% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

BTCUSDBTC rebota desde el soporte del canal con niveles críticos en la mira 🟢📉

La estructura se mantiene firmemente alcista y la acción del precio continúa desarrollándose según nuestro análisis anterior. Tras la ruptura por encima de la línea de tendencia amarilla, BTC ha entrado en un nuevo canal ascendente y ahora estamos probando el límite inferior de esta estructura ascendente.

El soporte principal se encuentra en 114.921, el nivel desde el que se produjo la ruptura, una zona esencial que podría o no volver a visitarse. Basándome en el comportamiento y el impulso del mercado, actualmente no espero que se vuelva a probar este nivel, pero es uno que siempre debe respetarse.

🟩 Una corrección más profunda podría llevarnos hacia el soporte del canal ascendente anterior cerca de 112.400. Este sería el último recurso para que los alcistas mantengan la estructura intacta.

⚠️ Una ruptura por debajo de 112.000 cambia la narrativa por completo. Eso significaría que nos estamos adentrando en una posible zona de reversión de tendencia, por lo que el mercado podría estar preparándose para algo más significativo si esto ocurre.

Dicho esto, mi expectativa se inclina hacia un repunte desde los niveles actuales. La liquidación podría haber eliminado las entradas largas tardías, creando espacio para un renovado impulso alcista. Sigamos los niveles y operemos según lo que vemos, no según lo que sentimos.

Aprende como forjar Tu Identidad como Trader Aprende cómo forjar Tu Identidad como Trader

Imagina por un momento que eres un herrero medieval. Tienes ante ti una masa de metal caliente, maleable pero sin forma definida. Con cada golpe de martillo, cada inmersión en agua fría, cada vuelta al fuego, vas moldeando lo que eventualmente se convertirá en una espada única e irrepetible. Tu identidad como trader sigue exactamente el mismo proceso: es un arte que requiere tiempo, dedicación y, sobre todo, autoconocimiento.

El Mito del Trader Nato

Antes de comenzar nuestro viaje de forja, destruyamos el mito más tóxico del trading: "Los traders exitosos nacen, no se hacen". Esta creencia limitante ha destruido más cuentas de trading que cualquier crash del mercado.

La realidad es completamente diferente. Jesse Livermore, uno de los especuladores más famosos de la historia, perdió y recuperó fortunas múltiples veces antes de desarrollar su identidad como trader. Paul Tudor Jones tardó años en perfeccionar su enfoque. Incluso Warren Buffett tuvo que evolucionar desde sus primeros días como inversor de "cigarros baratos" hasta convertirse en el maestro del value investing que conocemos hoy.

Tu identidad como trader no es algo que descubres una mañana tomando café. Es algo que construyes, deconstruyes y reconstruyes a través de la experiencia, el análisis y la reflexión constante.

Los Pilares de Tu Identidad Trading

1. Tu Filosofía de Mercado: El Fundamento de Todo

¿Crees que los mercados son eficientes o ineficientes? ¿Piensas que el precio refleja toda la información disponible o que existen distorsiones sistemáticas que pueden ser explotadas? Esta no es una pregunta teórica; es el DNA de tu estrategia.

Si crees en la eficiencia de mercados, probablemente te inclinarás hacia estrategias de momentum o seguimiento de tendencias. Si crees en las ineficiencias, buscarás oportunidades de arbitraje, reversiones a la media o situaciones especiales.

2. Tu Tolerancia al Riesgo: Más que Números

La tolerancia al riesgo no es solo cuánto puedes permitirte perder financieramente. Es cómo tu sistema nervioso, tu capacidad de concentración y tu vida personal se ven afectados por la incertidumbre.

Algunos traders prosperan en la volatilidad extrema del scalping, donde las decisiones se toman en milisegundos. Otros prefieren la tranquilidad relativa del swing trading, donde pueden tomarse días para analizar una posición. Ninguno es mejor que el otro; son simplemente diferentes identidades trading.

Señales de incompatibilidad: Si después de una sesión de trading te sientes físicamente agotado, si pierdes el sueño por posiciones abiertas, o si tu rendimiento en otras áreas de tu vida se ve afectado, tu estrategia no está alineada con tu identidad.

3. Tu Ventana Temporal: El Ritmo de Tu Corazón Trading

El time frame que elijas no es solo una preferencia técnica; es una extensión de tu personalidad y estilo de vida.

Los day traders suelen ser personas que disfrutan de la adrenalina inmediata, que pueden procesar información rápidamente y que prefieren cerrar cada día con cuentas limpias. Los position traders tienden a ser más contemplativos, pacientes y cómodos con la incertidumbre a largo plazo.

Reflexión profunda: ¿Cuándo sientes que piensas más claramente? ¿Bajo presión inmediata o con tiempo para reflexionar? ¿Prefieres muchas pequeñas victorias o pocas grandes? Tus respuestas te dirán mucho sobre tu ventana temporal natural.

La Anatomía de los Diferentes Tipos de Trader

El Cazador de Tendencias

Si eres de los que ve un movimiento fuerte y piensa "esto va a continuar", probablemente tengas alma de trend follower. Estos traders han forjado su identidad en torno a la paciencia y la disciplina. Pueden soportar múltiples señales falsas esperando la gran tendencia que compensará todas las pequeñas pérdidas.

Características psicológicas: Alto umbral de frustración, capacidad de ignorar el ruido del mercado, comodidad con drawdowns prolongados.

El Contrarian

Si tu primer instinto ante un movimiento extremo es "esto tiene que rebotar", tienes mentalidad contrarian. Estos traders han desarrollado una identidad basada en la independencia intelectual y la capacidad de ir contra la multitud.

Características psicológicas: Confianza en su análisis, comodidad con la soledad intelectual, capacidad de mantener posiciones impopulares.

El Técnico Puro

Si los gráficos te hablan más que los reportes financieros, si puedes identificar patrones que otros no ven, si el análisis técnico te resulta intuitivo, has forjado una identidad técnica.

Características psicológicas: Pensamiento visual, capacidad de reconocimiento de patrones, preferencia por la objetividad de los números sobre las narrativas.

El Fundamental

Si cada trade que haces tiene una historia detrás, si necesitas entender "por qué" se mueve un precio, si lees reportes financieros por placer, tu identidad está arraigada en el análisis fundamental.

Características psicológicas: Curiosidad intelectual, capacidad analítica, paciencia para esperar que el mercado reconozca el valor real.

El Proceso de Forja: De Novato a Profesional

Fase 1: La Exploración Caótica

Todo trader comienza aquí. Pruebas de todo: scalping, swing trading, day trading, inversión a largo plazo. Lees sobre todas las estrategias, sigues a todos los gurús, cambias de enfoque cada semana.

Esta fase es necesaria, pero también peligrosa. Es fácil perderse en la búsqueda del "santo grial" y nunca desarrollar una identidad coherente.

Señal de que estás aquí: Tu P&L parece una montaña rusa sin dirección clara. Tienes más estrategias que capital.

Fase 2: La Especialización Emergente

Comienzas a notar patrones en tus trades exitosos. Tal vez todos tus mejores trades fueron breakouts, o reversiones en soportes clave, o momentum plays después de earnings. Tu identidad trading comienza a cristalizarse.

Señal de que estás aquí: Tu winrate mejora en ciertos setups específicos. Empiezas a desarrollar "intuición" de mercado.

Fase 3: La Refinación Sistemática

Ya sabes qué funciona para ti. Ahora se trata de perfeccionar, sistematizar y escalar. Desarrollas reglas claras, backtesteas todo, documentas meticulosamente tu proceso.

Señal de que estás aquí: Tu trading se vuelve repetitivo (en el buen sentido). Puedes explicar claramente por qué tomas cada trade.

Fase 4: La Maestría Adaptativa

Tu identidad trading está completamente forjada, pero sigue siendo flexible. Puedes adaptar tu estrategia a diferentes condiciones de mercado sin perder tu esencia. Entiendes no solo qué hacer, sino cuándo no hacer nada.

Señal de que estás aquí: Tu P&L es consistentemente positivo a través de diferentes condiciones de mercado. Otros traders buscan tu consejo.

Las Trampas Comunes en el Proceso de Forja

La Trampa del Cambio Constante

Cada pérdida te hace dudar de tu identidad. Un mal día y ya estás buscando una nueva estrategia. Esta es la forma más rápida de nunca desarrollar expertise en nada.

Solución: Establece un período mínimo de prueba para cualquier nueva estrategia. Si vas a probar swing trading, hazlo por al menos 100 trades o 6 meses, lo que sea mayor.

La Trampa de la Comparación

Ves a un scalper ganando $500 en una hora y piensas que deberías cambiar tu estrategia de posición. O ves a un buy-and-hold investor con returns del 20% anual y dudas de tu day trading.

Solución: Recuerda que cada estrategia exitosa requiere una identidad específica. No puedes simplemente copiar los resultados sin adoptar completamente la mentalidad.

La Trampa de la Perfección

Crees que tu identidad trading debe ser perfecta desde el principio. Que no puedes permitirte pérdidas mientras "figuras las cosas".

Solución: Acepta que forjar tu identidad trading es un proceso caro. Budgetea para esta educación como lo harías para cualquier inversión en tu carrera.

Herramientas Prácticas para Forjar Tu Identidad

El Diario de Trading Evolutivo

No solo registres tus trades; registra tus pensamientos, emociones y reflexiones. Después de cada sesión, pregúntate:

¿Qué me hizo sentir más cómodo/incómodo?

¿En qué momentos sentí que estaba en "mi elemento"?

¿Qué decisiones tomé que se alinean con mi personalidad natural?

El Análisis de Clustering

Cada mes, revisa todos tus trades y agrúpalos por similitud. No solo por resultado, sino por:

Tipo de setup

Condiciones de mercado

Estado emocional cuando los tomaste

Razonamiento detrás de cada decisión

Los clusters que muestren consistentemente mejores resultados revelan aspectos de tu identidad trading natural.

El Experimento Controlado

Cada trimestre, dedica una pequeña porción de tu capital a experimentar con un aspecto nuevo de tu identidad. Tal vez probar un timeframe diferente, o una clase de activos nueva, o un enfoque de análisis distinto.

La clave es hacerlo de manera controlada y sistemática, no como una reacción emocional a pérdidas.

La Evolución Continua

Tu identidad trading no es algo que forjas una vez y permanece inmutable. Los mercados evolucionan, tú evolucionas, tu situación personal cambia. Un trader que comenzó haciendo scalping en sus 20s puede evolucionar hacia swing trading en sus 40s cuando tenga familia y responsabilidades diferentes.

La clave es evolucionar conscientemente, no reactivamente. Cada cambio en tu identidad trading debe ser el resultado de reflexión y análisis, no de frustración o desesperación.

El Momento de la Verdad

¿Cómo sabes que has forjado exitosamente tu identidad trading? No es cuando empiezas a ganar dinero consistentemente (aunque eso ayuda). Es cuando puedes sentarte frente a las pantallas y sentir que estás siendo completamente auténtico contigo mismo.

Es cuando un trade perdedor no te hace cuestionar toda tu estrategia, sino que lo ves como parte natural del proceso. Es cuando puedes explicar no solo qué haces, sino por qué eres la persona indicada para hacerlo.

Es cuando tu trading se convierte en una extensión natural de quien eres, no en una batalla constante contra tu naturaleza.

Conclusión: Tu Espada Única

Al final del día, tu identidad como trader es como una espada forjada a mano. Llevará tu marca única, será perfecta para tu estilo de combate, y será completamente inadecuada para cualquier otra persona.

No trates de convertirte en Paul Tudor Jones o Warren Buffett. El mercado ya tiene uno de cada uno. Lo que no tiene es un trader como tú, con tu perspectiva única, tu combinación específica de fortalezas y debilidades, tu forma particular de ver las oportunidades.

El proceso de forja nunca termina realmente. Cada año de experiencia añade una nueva capa de temple a tu identidad trading. Cada ciclo de mercado te enseña algo nuevo sobre ti mismo. Cada éxito y cada fracaso contribuyen a hacer tu identidad más fuerte y más refinada.

Así que sé paciente contigo mismo. Respeta el proceso. Y recuerda: no estás tratando de convertirte en el mejor trader del mundo. Estás tratando de convertirte en la mejor versión de ti mismo como trader.

Y esa es una meta que vale la pena perseguir.

#EURUSD #INTRADAYEl EURO #EURUSD con elevado riesgo vamos a zona de resolución estructural en grado intermedio, donde tenemos alternativa para concluir e/C contra formación de aceleración impulsiva en 3/c bajista, escenario correctivo que determinara continuidad diagonal intermedia contra formación vertical. Alternativamente en desarrollo correctivo de un mínimo relativo mas, con reacción superando inicio de movimiento de aceleración bajista, el escenario permitirá evaluar fin de e/c para estructura de grado intermedio mayor en w/IV como IV, otorgando potencial fuerza impulsiva contra tendencial para superar el 50-65 % de retroceso de toda la formación correctiva intermedia.

#AN021: Amenazas de TRUMP sobre aranceles y tensiones en FOREX#AN021: Amenazas de TRUMP sobre aranceles y tensiones en el mercado de divisas

Los mercados globales se están dando cuenta de una guerra fría de divisas. Hola, soy la trader Andrea Russo y hoy quiero compartir las últimas noticias con ustedes.

Donald Trump incendió el día con una lluvia de amenazas desde un mitin en Ohio:

"Si soy reelegido, impondré aranceles del 60% a toda China, del 20% a México y del 10% a la Unión Europea. Y se lo digo claramente a Putin: si continúa ayudando a China a evadir nuestros embargos, también atacaremos a Rusia".

Estas palabras resonaron en los bancos de inversión globales, provocando una reacción inmediata en el dólar y las divisas de los mercados emergentes.

Reacción de los mercados: El dólar estadounidense se dispara, la libra esterlina y la corona noruega en alerta

El dólar estadounidense ganó terreno frente a casi todas las divisas principales, mientras que la libra esterlina se desplomó bajo la presión de los temores a un recorte de tipos del Banco de Inglaterra y la desaceleración del mercado laboral.

El par GBP/NOK, en particular, muestra indicios de una ruptura bajista estructurada: la libra se encuentra bajo doble presión (política interna + guerra comercial), mientras que la corona noruega se beneficia indirectamente del aumento de los precios de la energía y del sentimiento favorable a las materias primas.

IPC de EE. UU. a las 14:30: El verdadero detonador

La cifra de inflación subyacente de EE. UU. se publicará a las 14:30, hora italiana. El consenso apunta a un +3,4%, pero una lectura más alta podría impulsar a la Fed a mantener una postura más restrictiva durante más tiempo. Esto fortalecería al dólar y generaría nuevas ondas de choque en las divisas débiles y de los mercados emergentes.

En concreto:

El USD/JPY podría superar los 162,00 con fuerza.

El GBP/USD corre el riesgo de caer por debajo de 1,29.

El USD/SEK y el USD/MXN son los pares clave a tener en cuenta ante posibles movimientos explosivos.

Trump vs. Powell: Un duelo

Mientras tanto, crece el temor a un ataque directo de Trump a la Fed. Según Deutsche Bank, los mercados subestiman la posibilidad de que Trump intente destituir a Jerome Powell si regresa a la Casa Blanca.

"El mercado ignora la varianza Trump-Powell. Si realmente lo intenta, el dólar podría caer un 4% en una semana", – Deutsche Bank.

Estamos a punto de entrar en el mejor momento del mes para el mercado de divisas. Quienes se equivoquen hoy perderán capital. Quienes esperen la señal correcta podrán aprovechar la tendencia derivada de una crisis global prevista.

Cuatro formas de mejorar la concentración al operarEl presente artículo no es relevante para el público residente en España.

" La ejecución lo es todo." Es una frase que oirás una y otra vez en los círculos de trading, y con razón. Tener una estrategia sólida es importante, pero significa muy poco si no puedes mantenerte lo suficientemente concentrado como para llevarla a cabo. Un momento de vacilación, un clic distraído, y la ventaja por la que tanto trabajaste puede desaparecer en un instante.

La concentración es la puerta de entrada a la ejecución. Sin ella, incluso las mejores configuraciones se desmoronan. Sin embargo, en un mundo de ruido constante con gráficos en vivo, alertas interminables, redes sociales y distracciones de fondo, nunca ha sido tan difícil mantenerse presente y en control. Aquí te presentamos cuatro formas de mejorar tu concentración mientras operas. Dos son fundamentales y prácticas. Dos son un poco más poco convencionales. Todas ellas pueden ayudarte a afinar tu concentración donde realmente importa en el momento de la decisión.

1. Empieza con un Plan de Juego Escrito

Esta es la base. Antes incluso de abrir tu plataforma de trading, anota tus ideas de operaciones, niveles clave y cualquier noticia o evento que pueda afectar tu mercado. No tiene que ser elaborado. Una simple lista de escenarios de "si esto, entonces aquello" es suficiente.

Al poner tu plan en papel, liberas espacio mental y reduces la interferencia emocional. Ya no reaccionas a cada tick o vela. Estás siguiendo algunas ideas claras y esperando que el precio confirme tu sesgo. Eso por sí solo puede mejorar drásticamente la concentración. Cuando tu cerebro conoce el plan, no necesita improvisar sobre la marcha.

Más importante aún, un plan escrito actúa como un ancla cuando la sesión se calienta. Si te desconcentras por una falsa ruptura o te sientes tentado por algo que no estaba en tu preparación, es fácil volver a consultarlo y restablecerte. Los mejores traders son aquellos que ejecutan ideas simples con disciplina, no aquellos que persiguen cada señal que aparece en la pantalla.

2. Silencia el Ruido a Tu Alrededor

La multitarea es el enemigo del trading. Una pestaña del navegador para noticias, otra para Twitter, cinco gráficos abiertos, notificaciones emergentes en tu teléfono, todo ello se suma al caos mental.

Limpia tu espacio de trabajo digital antes de empezar a operar. Cierra todas las pestañas que no sean directamente relevantes para tu sesión. Silencia los chats de grupo. Pon tu teléfono en silencio y boca abajo, o mejor aún, en un cajón. Mantén tu pantalla de trading lo más limpia posible. Usa uno o dos gráficos clave. Desactiva los indicadores que no necesites.

Si operas en un hogar ruidoso o en un espacio de oficina compartido, los auriculares con cancelación de ruido pueden cambiar las reglas del juego. Algunos traders incluso usan aplicaciones de sonido ambiental como brain.fm o simple ruido blanco para ahogar las distracciones y mantenerse concentrados. Una mente tranquila es una mente concentrada.

3. Ponte de Pie Antes de Entrar en una Operación

Aquí hay algo un poco poco ortodoxo, pero sorprendentemente efectivo. Antes de hacer clic en el botón de comprar o vender, levántate físicamente.

Esta pequeña acción física crea un momento de separación entre tu pensamiento y tu acción. Te obliga a detenerte, respirar y revisar contigo mismo. ¿Estoy actuando según el plan o la emoción? ¿Esta operación está alineada con mi preparación, o la estoy forzando por aburrimiento?

Todos hemos realizado operaciones impulsivas, solo para arrepentirnos segundos después. Levantarse añade una capa de intencionalidad. Rompe el ritmo de mirar fijamente la pantalla y devuelve a tu cerebro el control.

Piénsalo como tu interruptor de circuito personal. Te da la oportunidad de verificar tu lógica y evita que caigas en modo piloto automático. Algunos traders incluso van un paso más allá y se estiran o rotan los hombros antes de volver a interactuar con la pantalla. Puede sonar tonto, pero el efecto en tu mentalidad es real.

4. Usa un 'Activador de Enfoque' para Preparar Tu Cerebro

A nuestros cerebros les encantan las rutinas. Puedes usar eso a tu favor construyendo un ritual simple que le diga a tu mente: "Es hora de operar".

Esto no tiene por qué ser nada elaborado. Podría ser poner una canción que solo usas cuando operas o hacer un breve ejercicio de respiración. Algunos traders incluso usan el acto de limpiar su escritorio o hacerse una taza de café fresco como señal para pasar a un estado de concentración.

Con el tiempo, estos pequeños rituales se asocian con la preparación mental. Acondicionan tu cerebro para pasar del desplazamiento o la charla pasiva a la concentración activa. Eso es poderoso, especialmente en los días en que te sientes un poco confuso o distraído.

El objetivo no es crear una superstición. Es construir una rampa de acceso confiable a un estado mental concentrado, algo que te centre y establezca el tono de tu sesión.

Disclamer: Esta información es sólo para fines informativos y de aprendizaje. La información proporcionada no constituye asesoramiento de inversión ni tiene en cuenta las circunstancias financieras individuales u objetivos de ningún inversor. Cualquier información que se pueda proporcionar relacionada con el rendimiento pasado no es un indicador confiable de resultados o rendimientos futuros. Los canales de redes sociales no son relevantes para los residentes del Reino Unido o España.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 82.78% de las cuentas minoristas pierden dinero al operar CFD con este proveedor. Debe considerar si comprende cómo funcionan y si puede permitirse el riesgo de perder su dinero.

Capital Com Online Investments Ltd es una sociedad de responsabilidad limitada (número de sociedad 209236B) registrada en la Commonwealth de las Bahamas y autorizada a realizar negocios de valores por la Comisión de Valores de las Bahamas (SCB) con el número de licencia SIA-F245.

Análisis de Ondas de Elliott – XAUUSD | 14 de julio de 2025

🔍 Análisis del Momentum

Marco temporal diario (D1): El momentum está actualmente en una fase de reversión alcista, lo que sugiere que la tendencia ascendente podría continuar a principios de la próxima semana (lunes).

Marco temporal de 4 horas (H4): El momentum ha entrado en zona de sobrecompra, lo que indica una posible corrección a corto plazo para devolver el impulso a una zona de sobreventa.

🌀 Estructura de Ondas de Elliott

En el gráfico H4 se puede observar un patrón de triángulo contractivo (abcde) que se encuentra en su fase final de formación.

En el plan de trading del viernes, se asumió que la fase correctiva había finalizado y que el precio estaba entrando en una nueva onda impulsiva. Sin embargo, hay dos anomalías importantes que debemos tener en cuenta:

Apareció una vela con mecha superior larga y alto volumen en la zona de resistencia cercana a 3365, mientras que el momentum H4 se encuentra en sobrecompra. Esto sugiere una posible corrección de corto plazo — algo que no debería suceder si realmente estamos en la onda 3. Idealmente, el precio debería haber subido con fuerza hasta 3402 el viernes para validar claramente el escenario impulsivo.

En el gráfico H1, las velas alcistas son pequeñas y están entremezcladas, lo que refleja un impulso débil por parte de los compradores.

Estos dos factores sugieren que el precio podría seguir dentro de una fase correctiva, y el nivel de 3402 será clave para confirmar si esta corrección ha finalizado o no.

💡 Enfoque de Trading

El impulso alcista en el marco diario (D1) continúa respaldando posiciones de compra (BUY) para el inicio de la semana.

No obstante, debido a la sobrecompra en H4, es probable una corrección a corto plazo.

Se recomienda esperar una caída del precio hacia zonas de soporte inferiores para buscar oportunidades de compra en retroceso (Buy on Dip), con un objetivo de subida hacia 3393 – 3402, el mismo objetivo establecido en el plan del viernes con una entrada en la zona de 3332 – 3330.

📊 Plan de Trading

Zona de compra (BUY ZONE): 3342 – 3340

Stop Loss (SL): 3330

Take Profit 1 (TP1): 3370

Take Profit 2 (TP2): 3393

Análisis de Ondas de Elliott – XAUUSD | 15 de julio de 2025