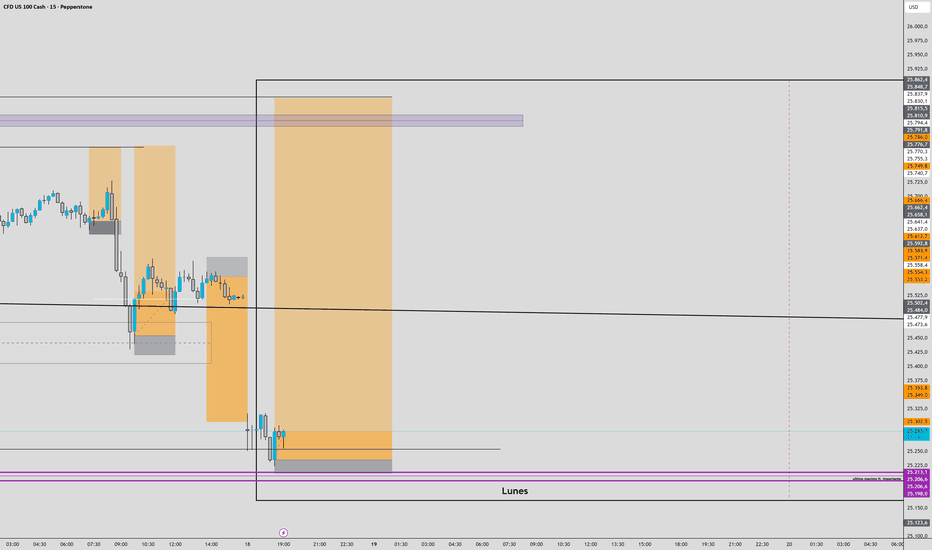

NasdaqMe encantaría verlo retomar direccion alcista despues de un GAP de mas de 200 puntos !

desde Abril del 2025 no se miraba un GAP de esa magnitud!

Lo que paso despues de eso es lo que me llama la atencion !

posible patron de subida ! a largo plazo !

me analisis a macro me indica que podria ser la manipulacion de los maximos para ver una caida real !

*si no pasara eso podemos ver continuaciones bajistas fuertes siempre y cuando el mercado nos confirme uno de los panoramas sobre la mesa

Más allá del análisis técnico

EUR/USD – Semana clave para el dólar y el euro📌 Análisis Técnico EUR/USD – Perspectiva Semanal (3ª semana de enero)

🌍 Contexto General:

El EUR/USD continúa mostrando debilidad estructural, mientras que el dólar mantiene una postura firme dentro del flujo macro actual.

Los movimientos recientes del precio reflejan un mercado que rebota, pero no se recupera, lo que sugiere que los compradores reaccionan… pero no controlan.

En paralelo, el índice del dólar (DXY) ha dejado atrás su fase de caída y ahora muestra un proceso de recuperación progresiva, lo que añade presión constante sobre el euro.

En resumen:

El euro resiste.

El dólar domina.

Y el mercado sigue operando en modo selección natural.

🔍 ¿Qué estamos observando en el precio?

Rechazos claros en zonas altas.

Rebotes cada vez más limitados.

Consolidación en zonas bajas, con presión vendedora latente.

El mercado se mantiene en fase de redistribución, preparando el siguiente tramo direccional.

No estamos viendo acumulación alcista real, sino pausas técnicas dentro de un contexto débil.

🔮 Escenarios Potenciales

🅰 Opción 1 – Continuación bajista (escenario principal)

Si el precio vuelve a reaccionar con debilidad en zonas altas y no logra sostener avances:

Podríamos ver renovada presión vendedora.

Ruptura de soportes recientes.

Búsqueda de liquidez en niveles inferiores.

Lectura:

El mercado respeta su narrativa actual y continúa drenando al euro.

🅱 Opción 2 – Rebote técnico (escenario alternativo)

Si el precio logra sostenerse en zonas bajas y aparece demanda real:

Podríamos ver un rebote hacia zonas de resistencia.

Movimiento correctivo, no cambio de tendencia.

Lectura:

Sería oxígeno… no resurrección.

📰 Fundamentales de la Semana

Esta semana el mercado estará atento a:

Inflación en Canadá (lunes).

Datos laborales del Reino Unido.

Declaraciones del BCE (Lagarde).

Datos clave de EE.UU.: vivienda, PMIs, PIB y PCE.

Decisión del Banco de Japón.

PMIs globales el viernes.

Aunque no todos impactan directamente al euro, el USD será protagonista, y cualquier sorpresa puede actuar como catalizador para romper la estructura actual.

⚖️ Observación Clave

Con fundamentales fuertes en el calendario:

El mercado podría inducir primero…

y decidir después.

Movimientos falsos, limpieza de liquidez y trampas son totalmente viables antes de definir dirección real.

🎯 Conclusión

El contexto sigue favoreciendo al dólar.

Mientras el EUR/USD no muestre fuerza sostenida y ruptura clara de su debilidad actual, el sesgo se mantiene ligeramente bajista.

El mercado está en fase de preparación, no de confirmación.

Paciencia > impulsividad.

⚠️ Aviso

Este análisis es únicamente informativo y educativo.

No constituye asesoría financiera.

Cada trader es responsable de su gestión de riesgo y de sus decisiones de operación.

🤝 Mensaje a la Comunidad

Si este tipo de análisis te aporta valor:

Un like 👍

Un comentario 💬

O compartirlo 🔄

ayuda más de lo que imaginas a que este proyecto siga creciendo y llegue a más traders que buscan mejorar, no apostar.

Autor: The ghost of trading...👉 👻

COMPRA DIAGEO PLC (DGE) -->CARTERA A LARGO PLAZOSector del consumo defensivo pasando por mala época, especialmente las bebidas alcohólicas. Diageo se posiciona como uno de los conglomerados de las mejores marcas, sobretodo de trago largo. El portafolio se especializa en bebidas premium y super premium y cada vez más se enfoca en elevar el nivel de marcas en el conglomerado, actualmente encontramos Johnnie Walker; Guinness; Tanqueray; Smirnoff; Baileys; Captain Morgan o Gordon's. Y las recientes compras de tequila Don Julio y ron Don Papá.

Considerado el sector de los destilados infravalorado en general, me enfoco en lo mejor del sector como es Diageo. La mejor métrica para medir la calidad de la empresa son los márgenes (Muy buen foso defensivo):

Margen Bruto: 60% (Normalizado)

Margen Operativo: 30% (Normalizado)

El castigo a esta empresa viene marcado, no solo por el relato "healthy" de la sociedad sino por el elevado nivel de deuda que tiene en balance (5veces FCF) y que deberá reducir y renegociar. En cuánto a la "nueva normalidad" que plantean para la sociedad "healthy and fit" no cabe el consumo de alcohol, pero mi pareja (que está en la "secta") me comenta que se van a tomar unos tragos después de entrenar.. con lo que yo no le veo mayor problema y menos teniendo marcas premium. La deuda me preocupa más, le haré seguimiento a la directiva para ir viendo como lo gestionan.

La valoración actual de la empresa es un punto clave a tener en cuenta, por múltiplos:

Precio/FCF: 11 veces (respecto las 20 de media de los últimos 10 años)

Precio/Libro o Valor Contable: 4,50 (respecto las 8,50 de media de los últimos 10 años)

EV/EBITDA: 11,20 veces (respecto las 18 de media de los últimos 10 años)

**Solo por expansión de múltiplos podríamos duplicar la inversión si volviera al equilibro**

No nos olvidemos del Dividendo, un factor clave a tener en cuenta. Actualmente reparte 0,79GBP por acción, un Yield del 4,80% que me da más tranquilidad en la inversión (aunque el pay-out del 95%)

A Nivel técnico detecto 3 puntos destacados:

1. 20,50 GBP, que es el POC de toda la caída y que se encuentra a un +23% del precio actual

2. Análisis Áureo: 24 GBP un nivel donde coinciden 2 deudas, a +45%; y 30 GBP otro nivel donde coinciden 2 deudas en base a análisis, a +80%.

3. Incremento de Volumen Comprador en las últimas semanas, lo que me da indicios de suelo y posible giro.

Síntesis: Inversión de sentido común, empresa infravalorada que meto en mi portafolio para mantener como troncal a largo plazo. Espero un total return superior al 10% anual a precios actuales entre el dividendo y la revalorización.

SBET📉 SBET – Microcap castigada, sin promesas y con reglas claras

SBET viene de 25 años de destrucción de valor.

Esto no es una historia de éxito, ni turnaround confirmado, ni “la nueva nada”.

Es una microcap ultra castigada que pasó años planchada, con volumen muerto, diluciones y desinterés total.

📌 Eso ya está en el precio.

📊 Qué muestra el gráfico (sin fantasía):

Lateralización muy larga en mínimos históricos

Vendedores agotados

Aparición de volumen donde antes no había nada

Estructura que empieza a dejar de caer

👉 No está subiendo porque sea buena empresa

👉 Está dejando de caer porque ya no queda quién venda

🎯 Zonas importantes:

Zona actual: área de base / aceptación

Mientras esté arriba de mínimos → estructura viva

Si pierde la base → se termina la idea, sin discutir

Acá no se adivina el futuro, se reacciona al precio.

🧠 Cómo se juega (si se juega):

❌ No es all-in

❌ No es largo plazo

❌ No es para enamorarse

✔️ Es trade especulativo

✔️ Tamaño chico

✔️ Stop claro

✔️ Paciencia

“Si sale bien, suma.

Si sale mal, no te saca del mercado.”

⚠️ Advertencia honesta:

SBET puede irse a cero como tantas microcaps.

También puede meter un movimiento violento si el mercado le presta atención.

📌 El riesgo es alto.

📌 La expectativa también.

📌 La gestión manda.

🧉 Para cerrar:

“Acá no se compra esperanza.

Se compra estructura… o no se compra nada.”

— Foncu

📉 Esto no es recomendación. Es lectura de precio.

Análisis semanal: Rotación de capital y alerta técnica .Análisis semanal del mercado

1. Análisis fundamental y noticias

a. El nuevo orden geopolítico y de mercado

Doctrina económica:

Se analiza cómo la actual administración estadounidense busca recuperar influencia económica en Latinoamérica con el objetivo de desplazar a China, redefiniendo las relaciones globales bajo un enfoque de soberanía económica.

Bloques globales:

El mundo se estructura en tres grandes áreas de influencia —Occidente, Asia y Rusia— donde el conflicto predominante es de carácter económico y arancelario.

Impacto en Europa:

Europa se encuentra en una posición de debilidad frente a los nuevos bloques. Los sectores de defensa, ciberseguridad y aeroespacial se perfilan como potenciales ganadores, mientras que la industria automotriz exportadora enfrenta riesgos significativos.

b. Situación de los mercados y flujos de capital

Inconsistencia de la volatilidad:

Existe una clara desconexión entre la elevada incertidumbre geopolítica y la baja volatilidad observada en bolsas y bonos. No obstante, varios indicadores técnicos sugieren que un repunte de tensión podría ser inminente.

Rotación de activos:

Se observa una salida de capital desde las grandes tecnológicas hacia sectores cíclicos, infraestructuras estratégicas como centros de datos y activos ligados a tierras raras.

Pequeñas compañías:

El índice Russell 2000 ha superado recientemente al S&P 500, lo que podría señalar un cambio de ciclo hacia empresas con mayor exposición a la economía doméstica estadounidense.

c. La Reserva Federal y los tipos de interés

Presión institucional:

Se debate la independencia de la Reserva Federal ante presiones políticas y posibles auditorías internas que podrían condicionar su toma de decisiones.

Perspectivas de tipos:

Aunque existe interés político en reducir los tipos de interés hasta el 1%, los datos macroeconómicos y una inflación persistente no justifican recortes agresivos en el corto plazo. Se anticipa un enfoque más riguroso en la futura dirección de la entidad.

2. Rendimiento semanal por sectores

Refugio en lo seguro:

Los inversores están reduciendo exposición a tecnología y buscando refugio en sectores defensivos como Consumo Básico y Servicios Públicos, que suelen resistir mejor los periodos de incertidumbre.

Liderazgo del sector energético:

La energía lidera las ganancias semanales (+3.57%), probablemente impulsada por el aumento del precio del crudo y las tensiones geopolíticas.

Freno al gasto:

La caída del Consumo Cíclico (-1.71%) sugiere preocupación por una posible desaceleración del gasto en bienes no esenciales.

En pocas palabras:

El mercado adopta un sesgo defensivo, rotando capital desde el crecimiento (tecnología) hacia el valor y los activos reales.

3. Rendimiento por índices mundiales

El comportamiento global refleja un sentimiento de cautela y protección frente a la volatilidad de las acciones tecnológicas.

Metales preciosos al alza:

El fuerte avance de la plata (+13.37%) y la subida del oro (+2.23%) confirman una clara búsqueda de refugio en activos tradicionales.

Debilidad en índices de crecimiento:

Mientras el Nasdaq 100 (-0.99%) y el S&P 500 (-0.39%) retroceden, las pequeñas capitalizaciones (Russell 2000 +2.12%) y el mercado europeo (Euro Stoxx 50 +0.63%) muestran mayor resiliencia.

Energía y materias primas:

Se aprecia fortaleza en derivados del petróleo como el Heating Oil (+4.54%) y en materias primas agrícolas como la madera (Lumber +7.79%), manteniendo la presión inflacionaria en el radar.

Criptoactivos:

Bitcoin (+5.81%) se desmarca de las caídas tecnológicas y actúa en esta sesión más como “oro digital” que como activo de riesgo.

Conclusión:

El mercado está penalizando a las grandes tecnológicas estadounidenses y redirigiendo el capital hacia metales, materias primas y mercados alternativos como las small caps y Europa.

4. Análisis cuantitativo del S&P 500

Niveles clave del S&P 500 resumidos para una ejecución ágil:

🎯 Objetivos y resistencias (al alza)

Techo psicológico: 7,000 puntos, principal barrera de corto plazo.

Máximo histórico: 6,997.52 puntos.

Objetivo final 2026: Entre 7,400 y 7,700 puntos, según consenso de analistas.

🛡️ Soportes y suelos (a la baja)

Soporte inmediato: 6,900 puntos, zona de contención actual.

Soporte técnico clave: 6,823.20 puntos; su pérdida confirmaría una corrección más profunda.

Suelo de largo plazo: 6,100 puntos, soporte histórico ante escenarios de crisis.

Resumen:

Mientras el índice se mantenga por encima de los 6,900 puntos, el sesgo continúa siendo alcista con objetivo en la zona de 7,000+.

5. Análisis técnico

Durante la semana, el mercado ha generado múltiples movimientos engañosos en el corto y medio plazo. Fue necesario modificar la estructura del triángulo técnico, reforzando zonas de fortaleza donde podrían producirse nuevos rechazos.

En la jornada anterior se ajustaron las directrices. Actualmente, el mercado podría necesitar una ruptura impulsiva, aún sin confirmar si será:

Por la parte superior, superando la resistencia de 7,000–7,025 puntos para posteriormente realizar un pullback o fase de consolidación.

O por la parte inferior, activando un escenario correctivo.

No se intenta anticipar el futuro. Por el momento, la estrategia es observar la acción del precio y mantener una posición neutral y vigilante.

Análisis SOLAl igual que con ETH & BTC, veo una caída más antes de el nuevo camino alcista 2026. Lo que digo en mi análisis es que si el precio cae a esas zonas de compra estaría interesado en invertir en ese activo porque estaría comprando barato. No intento predecir lo que el precio hará, porque nadie lo sabe. Lo que si se, es que si llega a esas zonas de alta probabilidad, compraré buscando nuevos altos. Si no llega, simplemente buscaré oportunidades de inversión en otro activo que si este a buen precio. Esta inversión tendría un retorno aproximado de un 400% si se compra en alguna de estas zonas.

Análisis ETHUn inversionista serio no trata de predecir hacia donde se dirige el precio o apostar a que hará esto o aquello. El trading profesional no se trata de adivinar lo que el precio hará en determinado tiempo. No es anticipar el precio es seguirlo a medida que nos va dando señales de lo que desea hacer y adaptarnos a sus cambios.

En este análisis enseño las zonas mas probables de caída en el ETH. Lo que intento decir es que SI Y SOLO SI, el precio cae en esas zonas, me interesaría comprar porque estaría a buen precio el activo. Si no cae a esas zonas, no me interesa invertir en esta moneda.

Creo que va a caer en base a análisis técnico? SI. Estoy seguro que va a caer? NO. Nadie lo sabe. Pero lo que si se, es que alrededor de 2.5k y 2.1k son mis 2 zonas de interés para comprar.

Viernes de Manipulación | Ping-Pong Institucional📝 DESCRIPCIÓN PARA TRADINGVIEW

📌 Este no es un día para perseguir rupturas.

Es un día para operar trampas.

En viernes, especialmente con vencimientos y baja intención direccional, el mercado suele hacer lo mismo:

👉 sacar stops arriba y abajo

👉 volver al centro

👉 cerrar neutral

💡 Hoy el juego es comprar barato y vender caro dentro del rango, no buscar tendencias.

🚦 ZONAS CLAVE DEL DÍA (SIMPLES Y CLARAS)

🔼 ZONAS DE VENTA (TRAMPAS ALCISTAS)

4615 – 4620 → Techo del rango

4640 – 4645 → Extremo del día (euforia)

👉 Si el precio sube aquí rápido y no se sostiene, es VENTA clara.

🔽 ZONAS DE COMPRA (DEFENSA INSTITUCIONAL)

4560 – 4565 → Base del rango semanal

4545 – 4550 → Limpieza final de stops

👉 Si el precio baja aquí y rechaza, es COMPRA de rebote.

🧠 PLAN OPERATIVO – “PING-PONG”

✅ Estrategia A: Compra en Soporte

Precio cae a 4560 – 4565

Vela de rechazo / mecha abajo

🎯 Target: 4590 – 4600

🛑 Stop: 4550

⚠️ Estrategia B: Venta de Trampa

Precio rompe 4620 pero vuelve al rango

Mecha larga arriba

🎯 Target: 4580

🛑 Stop: 4645

🚫 PROHIBIDO HOY

Comprar rupturas

Buscar “home runs”

Operar después de 11:30 AM NY

📌 RESUMEN RÁPIDO

Mercado atrapado en rango

Viernes = manipulación

Compra abajo, vende arriba

Si no llega a extremos → NO OPERAR

💰 El objetivo hoy no es ganar mucho.

Es NO devolver lo ganado en la semana.

📉 Cierra la semana verde y vete tranquilo al fin de semana.

NAS100 – Comprar el Soporte y Cerrar la SemanaEl mercado mostró recuperación real y hoy la idea es simple: comprar en soporte, no perseguir el precio.

Viernes es día de orden, no de heroísmo.

🎯 ZONAS CLAVE DEL DÍA (CLARO Y DIRECTO)

🟢 Zona ideal de compra: 25,610 – 25,635

Área donde el precio suele frenar y rebotar.

Aquí entran compradores con cabeza fría.

🔴 Zona objetivo: 25,695 – 25,720

Niveles naturales para tomar ganancias y cerrar la semana.

No esperes milagros un viernes.

⚠️ Zona de fallo: 25,550

Perder este nivel anula el escenario alcista del día.

📈 PLAN SIMPLE PARA HOY (VIERNES)

Estrategia: Comprar el soporte (Buy the Dip)

1️⃣ Espera que el precio baje con calma a la zona 25,610–25,635.

2️⃣ Si ves que el precio se detiene y no hay presión vendedora → COMPRA.

3️⃣ Toma ganancias rápido, es viernes.

Objetivos:

🎯 TP1: 25,695 → cerrar la mayor parte

🎯 TP2: 25,720 → solo si el mercado acompaña

Protección:

Si una vela de 1H cierra por debajo de 25,580, sal del trade.

🧠 MENSAJE CLAVE

📌 El mercado recuperó el control.

📌 Arriba hay beneficios, no promesas.

📌 Viernes = proteger lo ganado.

👉 Zona clave: mantenerse sobre 25,610

👉 Meta: cerrar la semana tranquilo cerca de 25,700

¡Buen cierre de semana y trades limpios! 💪📈

US30 | Viernes Alcista: Cierre Fuerte o Trampa FinalEl mercado llega al viernes con fuerza y con un solo objetivo claro: cerrar la semana arriba para presionar a los vendedores. Hoy no es un día para complicarse, es un día para seguir el flujo y operar zonas claras.

👉 Sesgo principal: ALCISTA, mientras se mantenga el soporte clave.

🎯 Zonas Clave del Día (Reglas simples)

🟢 ZONAS DE COMPRA (Pullbacks sanos)

49,400 – 49,440 → Soporte principal del día. Retrocesos aquí son oportunidad.

49,250 → Zona de compra secundaria. Si llega aquí, el mercado sigue siendo alcista.

🔴 ZONAS DE VENTA / TOMA DE GANANCIAS

49,608 – 49,650 → Resistencia fuerte. Zona natural para tomar parciales o buscar rechazo.

49,800 → Extensión máxima del día si entra fuerte el volumen.

📊 Plan de Juego (Muy fácil)

Compra retrocesos, no persigas el precio.

Si el mercado se mantiene arriba de 49,440, el control sigue siendo de los compradores.

Si rompe 49,610 con fuerza, deja correr la operación hacia la extensión.

Si no hay ruptura, el viernes suele quedarse en rango: compra abajo, vende arriba.

⚠️ Regla de Oro del Viernes

Después del mediodía la liquidez cae. Haz tu trading temprano y protege ganancias.

💡 Mercado fuerte, narrativa alcista y cierre semanal en juego. Opera simple, gestiona riesgo y termina la semana en verde.

Microsoft (MSFT) – Marco 4H📊 Microsoft (MSFT) – Marco 4H

Estructura armónica + Fibonacci

El precio desarrolla una estructura correctiva tipo AB=CD, actualmente en su zona de finalización.

🔹 Patrón

Tramo AB define el impulso inicial.

Tramo BC corrige dentro del rango esperado.

Tramo CD completa una extensión cercana a 1.618 de AB, señal típica de agotamiento del movimiento.

🔹 Fibonacci

La proyección AB=CD extendida converge con:

Extensión 1.618

Zona de soporte relevante

Esta confluencia define el PRZ (Potential Reversal Zone).

🔹 Lectura de precio

El precio muestra desaceleración al llegar al PRZ.

No se observa continuación limpia del impulso bajista.

El patrón queda completo o en fase final.

🔹 Escenario alcista

Reacción desde el PRZ.

Objetivo 1: retroceso 38.2% – 50% de CD.

Objetivo 2: retroceso 61.8% de CD.

Extensión mayor hacia zona de máximos previos si hay continuación.

🔹 Invalidación

Cierre sostenido por debajo del PRZ invalida el patrón.

🧠 Resumen

AB=CD completado con extensión 1.618.

Zona actual = PRZ.

El movimiento esperado es rebote correctivo, sujeto a validación por estructura.

Oportunidad de compra en NVIDIA (Swing Trading)🚀 NVIDIA ( NASDAQ:NVDA ): Oportunidad de compra – Swing Trading

Dirección: Largo (Long) 🟢

Metodología: Trading Institucional MDTA

Temporalidad: Diario (D)

📊 NVIDIA continúa mostrando una estructura sólida de mercado, con una tendencia clara alcista. Tras identificar la huella institucional en la zona de demanda diaria, establecemos un plan de ejecución tipo Swing para buscar la expansión hacia la liquidez externa (máximos).

Igualmente, también puede ser buena oportunidad de inversión para cartera.

⚙️ Parámetros de la Operación

Punto de Entrada (Entry): 180 (Zona de mitigación de demanda y nivel psicológico clave).

Stop Loss (SL): 165 (Protección estructural por debajo del último mínimo de validación diario).

Take Profit (TP): 220 (Objetivo en Máximos Históricos).

🛡️ Gestión de Riesgo (RR)

Ratio Riesgo/Beneficio: 1:2.67 Es decir, invertir 1 para ganar 2.67.

Este ratio nos permite mantener una esperanza matemática positiva, arriesgando 15 puntos para capturar 40. Es la gestión profesional que nos permite siempre ganar más de lo que invertimos.

PETROLEO CON NUEVO CAMBIO DE DIRECCION ?El 14 de enero el precio del crudo presentó una corrección bajista significativa, caracterizada por una aceleración del movimiento a la baja. No obstante, dicha caída se interpreta como un retroceso técnico dentro de la estructura general del mercado y no como un cambio de tendencia.

Al analizar los timeframes de H4 y diario, se observa que la tendencia principal continúa siendo claramente alcista, manteniendo una secuencia de máximos y mínimos ascendentes, lo que refuerza el sesgo comprador.

Actualmente, el precio se aproxima a una zona de resistencia clave en los 59.90 USD por barril, nivel que ha actuado previamente como área de oferta relevante. Un quiebre y cierre confirmado por encima de esta resistencia, acompañado de incremento en el volumen, abriría la probabilidad de un nuevo impulso alcista, con continuación de la tendencia en los marcos temporales de H4 y diario.

En este escenario, el volumen observado sugiere interés institucional, lo que incrementa la probabilidad de una ruptura válida y no un falso quiebre.

Plan de trading: La encrucijada de los 7.000 puntos.Plan de trading para hoy

1. Análisis fundamental y noticias

a. El S&P 500 y la barrera de los 7.000 puntos

El índice de referencia estadounidense se encuentra en una encrucijada técnica clave. Existe una clara lucha de poder en torno al nivel psicológico de los 7.000 puntos.

Escenario alcista: Si el mercado logra consolidarse por encima de este nivel, se proyecta un nuevo tramo alcista sin resistencias relevantes inmediatas.

Escenario bajista: Si fracasa tras múltiples intentos, aumenta el riesgo de una corrección significativa. En este contexto, el 10% más rico de la población estadounidense, que concentra aproximadamente el 49% del gasto en consumo, podría reducir su exposición al riesgo tras una caída bursátil, incrementando la probabilidad de una desaceleración económica o recesión.

b. Deuda pública y política monetaria

La situación fiscal de Estados Unidos presenta una contradicción cada vez más evidente:

El peso de la deuda: Actualmente, EE. UU. paga alrededor de 1,27 billones de dólares anuales solo en intereses de la deuda, una cifra que ya supera el presupuesto de defensa.

Presión sobre los tipos de interés: Aunque los datos macroeconómicos siguen siendo “persistentemente buenos” —lo que fortalece al dólar—, existe una fuerte presión política y fiscal para que la Reserva Federal reduzca los tipos con el objetivo de aliviar el coste del endeudamiento.

d. Energía y geopolítica

Inversión energética: Las recientes propuestas de subastas energéticas masivas se interpretan más como una estrategia de expansión tecnológica a largo plazo —enfocada en centros de datos e inteligencia artificial— que como una solución inmediata para reducir el coste de la electricidad doméstica.

Foco en el Ártico y aranceles: La atención geopolítica se desplaza hacia la posible “adquisición” de territorios estratégicos como Groenlandia y la imposición de nuevos aranceles (por ejemplo, un 15% a Taiwán). Por el momento, el mercado bursátil parece ignorar estos riesgos, priorizando el optimismo corporativo.

2. Calendario económico

15:15 (USD): Producción industrial (Anual) – Diciembre

17:00 (USD): Comparecencia de Bowman, miembro del FOMC

19:00 (USD): Número de plataformas petrolíferas Baker Hughes

19:00 (USD): Recuento de yacimientos activos en EE. UU. (Baker Hughes)

3. Análisis cuantitativo del S&P 500

El índice se encuentra en una zona de fricción extrema, muy próxima a máximos históricos.

Resistencias:

7.000 – 7.025: Nivel psicológico crítico y resistencia principal. Una ruptura limpia abriría el camino hacia los 7.040 y proyecciones de largo plazo en 7.800.

6.975 – 6.985: Resistencia inmediata (máximos recientes de enero).

Soportes:

6.920: Soporte inmediato y primera zona de control por parte de los compradores.

6.850 – 6.890: Área crítica de corto plazo. La pérdida de los 6.860 activaría una corrección técnica.

4. Sentimiento de mercado

El mercado continúa en un entorno de confianza. El VIX se mantiene en torno a los 15 puntos, lo que indica baja percepción de riesgo.

5. Análisis técnico del S&P 500

Actualmente se observa la posible formación de una figura de triángulo o bandera. En el corto plazo, el precio parece estar “mareando” al mercado, un comportamiento típico de fases de acumulación y distribución.

Por ello, es clave vigilar la figura del triángulo y evaluar qué líneas muestran mayor fortaleza (motivo por el cual se han ajustado los ángulos). A medio plazo, lo más importante sigue siendo el seguimiento de los niveles cuantitativos y psicológicos clave.

Oro refugio estratégico y sector minero protagonistaPor Ion Jauregui – Analista en ActivTrades

El oro ha iniciado 2026 con un impulso significativo, consolidándose como activo refugio frente a la creciente incertidumbre geopolítica y la volatilidad de los mercados financieros. En las primeras horas de negociación, el precio del oro (GOLD) alcanzó los 4.643 dólares por onza, reforzando el atractivo defensivo del metal y generando un renovado interés en las compañías dedicadas a su extracción.

Fundamentales del Oro

1.Geopolítica y demanda de refugio

El riesgo geopolítico se mantiene elevado en varias regiones del mundo, impulsando la inversión en metales preciosos como cobertura frente a la volatilidad y la fragmentación del comercio global. Este contexto ha beneficiado al sector minero, con compañías que registran fuertes avances bursátiles y consolidan su posición ante un escenario de precios sostenidos. En Europa, el índice de recursos básicos se sitúa entre los más alcistas del Stoxx 600, con subidas superiores al 8% en enero, prolongando la tendencia positiva de 2025, cuando el índice cerró el año con un repunte cercano al 28%. Firmas como Glencore, Aurubis, Boliden y KGHM lideran este impulso, reflejando la fuerza del sector y el interés inversor por activos reales.

2.Megafusiones y concentración del sector

El mercado también está atento a la posible megafusión entre Rio Tinto y Glencore, que crearía la mayor minera del mundo con un valor combinado superior a 200.000 millones de dólares. Operaciones de este calibre buscan eficiencia operativa y capacidad de inversión ante un entorno de costes crecientes, especialmente en energía, uno de los mayores gastos de la minería.

Superciclo de materias primas

Más allá del oro, se empiezan a percibir señales de un posible superciclo de materias primas, impulsado por la creciente demanda energética y las necesidades de materiales para el desarrollo de la inteligencia artificial. En este contexto, la diversificación entre metales preciosos, metales industriales y energía se perfila como una alternativa atractiva frente a la renta variable y los activos de renta fija en un entorno de tipos inciertos.

3.Enero, un mes históricamente favorable

El inicio del año es tradicionalmente el más favorable para el oro y la plata. Según datos históricos, enero concentra las mayores revalorizaciones del año, un patrón que también se refleja en las compañías mineras, lo que refuerza el interés de los inversores en este periodo.

4.Mineras líderes que marcan el ritmo

Entre las compañías más relevantes del sector destacan Newmont, Barrick Gold, Agnico Eagle, Zijin Mining, Wheaton Precious Metals, Franco-Nevada, Gold Fields, AngloGold Ashanti, Polyus y Kinross Gold. Estas empresas no solo reflejan la evolución del precio del oro, sino que también actúan como catalizadores de los movimientos del mercado, ofreciendo a los inversores exposición estratégica a los metales preciosos y a la dinámica bursátil global.

Análisis Técnico Ticker: GOLD

El oro ha comenzado el año con un fuerte impulso alcista, manteniéndose por encima de la media móvil de 50 periodos, lo que refleja un sesgo técnico positivo. En las últimas jornadas, el precio se ha acercado a los máximos históricos en 4.643,02 USD, marcados el miércoles, sin lograr superarlos.

El RSI se encuentra actualmente en 67,48%, dentro de la zona de sobrecompra, mientras que el MACD mantiene un histograma positivo con sus medias por encima, aunque con ligeras señales de agotamiento alcista. El punto de control actual se ubica alrededor de los 4.200 USD, configurando una estructura de “campana” del precio muy polarizada; esta zona actúa como soporte del impulso vigente, por lo que no se espera una corrección significativa en el corto plazo.

En el escenario inmediato, es probable que el precio lateralice en la zona alta de la campana antes de construir un nuevo nivel de precios previo a cualquier corrección. El soporte más cercano se encuentra en 4.381,16 USD, mientras que los niveles intermedios de referencia se sitúan en 4.550 USD y 4.500 USD, los cuales deberán testearse antes de considerar movimientos correctivos. La probabilidad de que el oro vuelva a probar y potencialmente supere los máximos históricos durante la próxima semana se mantiene relativamente alta.

Contexto Fundamental y Riesgos

El comportamiento del oro también está siendo influido por factores fundamentales recientes y expectativas de mercado:

• Los datos laborales estadounidenses han mostrado cierta fortaleza, impulsando la volatilidad del dólar y reforzando la demanda de oro como refugio.

• La búsqueda de un nuevo presidente de la Fed genera incertidumbre. Entre los candidatos favoritos de Donald Trump se encuentran Kevin Hassett (Director del National Economic Council) y Kevin Warsh (Ex gobernador de la Fed), con otros nombres destacados como Christopher Waller, Michelle Bowman, Rick Rieder y Stephen Miran.

• Las expectativas sobre recortes de política monetaria, junto con percepciones de falta de independencia de la Fed, podrían debilitar la autoridad del banco central frente al oro, favoreciendo su evolución alcista.

• Este mes, los principales factores de riesgo para el oro incluyen el IPC estadounidense, reportes macroeconómicos clave, y los discursos de la Reserva Federal, así como cualquier evento legal o político que pueda afectar al dólar.

Desde el punto de vista chartista, parece estar formándose un soporte dinámico sobre el máximo anterior, ubicado por encima de los 4.550 USD, que servirá como referencia clave para el desarrollo de los próximos movimientos.

En conclusión, tanto desde la perspectiva técnica como fundamental, el oro mantiene un sesgo alcista en el corto plazo, con posibilidad de consolidación lateral antes de atacar nuevamente los máximos históricos, mientras que la volatilidad macro y política seguirá actuando como catalizador para el metal como activo refugio.

Conclusión

Con el oro cotizando 4.643 USD, el metal enfrenta un escenario favorable respaldado por geopolítica, volatilidad, concentración minera y demanda estructural de materias primas. La combinación de inversión directa en oro y seguimiento de las principales mineras continúa siendo una estrategia clave para quienes buscan refugio y diversificación en un entorno económico incierto.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

Salida de Caja | Movimiento Explosivo Inminente📦 Hoy el mercado se comprimió.

Mañana se libera.

La sesión anterior fue pura acumulación. Cuando el precio pasa horas dentro de un rango estrecho, no es indecisión:

👉 es preparación para un movimiento fuerte.

⚠️ Mañana no se opera dentro de la caja.

Solo se opera la salida clara.

🚦 NIVELES CLAVE (SENCILLOS Y DIRECTOS)

🔼 ZONA DE COMPRA (RUPTURA ALCISTA)

4620

Si el precio rompe y CIERRA por encima de este nivel, la consolidación termina.

🎯 Objetivo: 4655 – 4660

🔽 ZONA DE VENTA (RUPTURA BAJISTA)

4570

Si el precio rompe y CIERRA por debajo, la estructura alcista falla.

🎯 Objetivo: 4530

🎯 PLAN DE JUEGO – “BREAKOUT CON CONFIRMACIÓN”

✅ Regla de Oro

No entres en el primer impulso.

Espera confirmación (vela cerrada fuera del rango).

🚀 Escenario A – Ruptura Real

Cierre claro fuera de la caja

Arriba de 4620 → COMPRA

Abajo de 4570 → VENTA

⚠️ Escenario B – Trampa Clásica

Rompe arriba

Se devuelve rápido al rango

Mecha larga → trampa

👉 Operar el regreso al lado opuesto de la caja.

🧠 RESUMEN RÁPIDO

Hoy cargaron el arma

Mañana disparan

📌 Arriba: 4620

📌 Abajo: 4570

Dentro del rango = NO OPERAR

💡 La paciencia paga más que la prisa.

Si el precio no rompe… no pasa nada, el capital se protege.

🚨 El mercado se mueve fuerte o no se mueve.

Mañana sabremos cuál de las dos.

Humanize 216 words