Idea de Trading GBPUSD.Busco entrada en una induccion de un punto liquido extremo de altas temporalidades con un patron de varias velas que lo forman.

Consigo una relacion de riesgo/recompensa de 1:3,5

No comprendo porque hay este volumen si estamos en navidad, los magnates y la banca no descansan???

jajaja

Más allá del análisis técnico

PROYECCIÓN PLATA (MACRO)1. ANÁLISIS CHARTISTA:

Como se ve en el gráfico tenemos los números 1 y 2, el 1 corresponde al período 1980-2011 y el 2 al período 2011-2025. Se trata de una taza (1980-2011) con asa (2011-2025) figura de análisis clásico o también llamado chartismo. Este patrón nos da unos objetivos de entre 88$ y 92$ desde su rotura de los 50$ este año 2025 . Objetivos no muy lejanos con un precio ya rozando los 76$.

Objetivo: 88-92$

2. Análisis MACRO (CPI ajustado):

En este análisis nos basaremos en los objetivos potenciales teniendo solamente en cuenta los máximos experimentados en 1980 y en 2011 ajustados a la inflación, es decir cuantos dólares necesitaríamos para igualar el poder adquisitivo del ATH de 1980 en los 48$, pues bien para los 48$ de 1980 necesitaríamos entre 188$ y 210$. Para el máximo de 2011 en los 50$ necesitaríamos unos 72$ (precio ya alcanzado), lo que significa que la plata ya esta en máximos históricos reales descontando la inflación si no tenemos en cuenta el máximo de 1980. Hay debates sobre si se debería considerar el máximo de 1980 como un máximo real ya que fue una manipulación histórica por parte de los hermanos Hunt, si no conocéis la historia os recomiendo que la investiguéis, fueron Nelson Bunker y William Herbert.

Objetivo: 72-210$

3. Análisis del Ratio ORO-PLATA:

Según ChatGPT el ratio que debería haber entre el oro y la plata es de 15 a 1, eso nos daría un precio de 300$ la onza con un oro en 4500$ la onza.

Pero si nos basamos en la historia, tenemos el ratio alcanzado en 1980 que coincide con el de ChatGPT y el ratio alcanzado en 2011 que fue de 30 a 1, este ratio nos daría un precio de 150$ por onza, algo ya más conservador.

Objetivo: 150-300$

4. Análisis comparando la subida de 1980 y la de 2011:

En 1980 la plata subió desde su media de 1.3$ la onza a los 48$. Subida de un x35

En 2011 la plata subio desde su media de 3.5$ la onza a los 50$. Subida de un x15

Si aplicamos la regla de las subidas decrecientes en este ciclo deberíamos multiplicar el precio medio de la base de 15-20$ por un x6 o x7. Esto nos daría una subida potencial entre los 90$ y 140$.

Objetivo: 90-140$

Temporalidad del movimiento:

Aunque hablar de los tiempos es arriesgado yo propongo una fecha máxima de subida para marzo del 2028. Por qué? De nuevo me baso en el pasado, en la subida de 1980 el precio tardo 48 años desde los mínimos del crash de 1929-1932 en alcanzar el pico en 1980 y 20 años en alcanzar el pico de 2011 desde los mínimos en 1991, por lo que aplicando de nuevo la regla decreciente la subida no debería de durar mas de 8 años desde los mínimos del crash del 2020. Marzo 2020 a marzo 2028.

CONCLUSIÓN:

La horquilla de posibles precios máximos es muy amplia pero considero que las circunstancias lo respaldan, cada uno de los precios en este análisis tienen una justificación bien fundamentada. El precio medio de todos los precios objetivos podrían ser los 150$.

Una vez alcanzado el máximo en algún punto de la esfera dibujada en la gráfica, debería empezar un periodo correctivo de al menos el 65% en un tiempo de al menos 6-7 años. Por que? Porque desde 1980 al 1991 cayó un 93% en 11 años (de 48$ a 3.5$) y del 2011 al 2020 cayó un 77% en 9 años (de 50$ a 15$), por lo que seria de esperar.

Igual desilusiona a alguien pero creo que no hay análisis más objetivo que este.

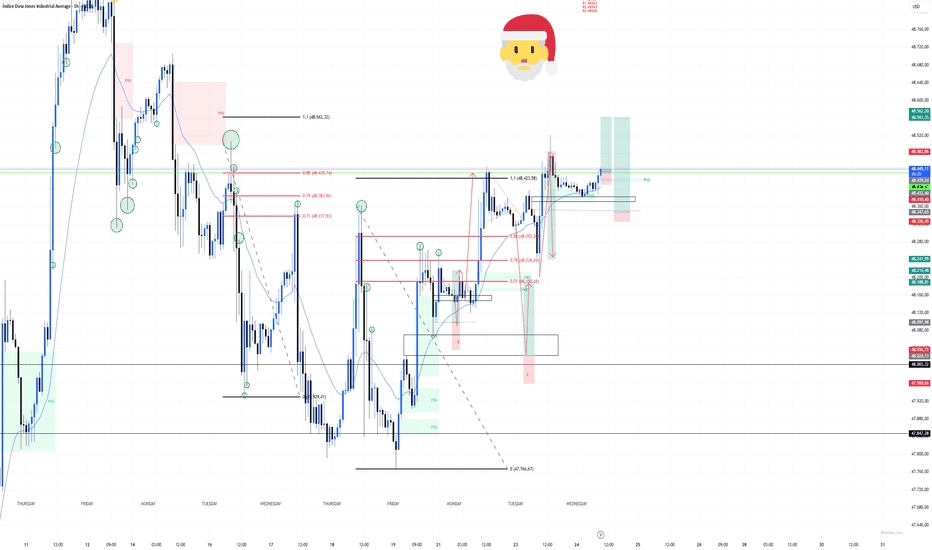

US30 – Buy the Dip en 48,562 y Objetivo 48,800 (Baja Liquidez)Sesión de baja liquidez y mercado lento. El precio tiende a probar rupturas previas y a reaccionar con movimientos rápidos (flash moves). La ventaja está en comprar retrocesos, no en perseguir el precio.

📊 Niveles Clave

R2 (Extensión): 48,910 → Prob. baja. Solo con “melt-up”.

R1 (Nuevo Techo): 48,800 → Prob. media. Número redondo y zona natural de toma de ganancias.

Pivote: 48,693 (cierre previo).

S1 (Piso de Oro): 48,562 → 🔥 Prob. muy alta. Zona de compra principal (retest de ruptura).

S2 (Soporte viejo): 48,436 → Prob. muy baja. Perderlo sería señal negativa.

🕒 Plan Operativo – Viernes 26

Advertencia: mercado lento; no fuerces operaciones. Reduce tamaño.

Sesión “Londres” (fantasma):

Muy poco movimiento. Observar.

Si aparece una caída rápida hacia 48,565 sin noticias → compra inmediata (falta de liquidez).

Apertura NY (09:30 ET):

Estrategia: defender la ruptura.

Entrada Long: 48,560–48,580 tras retroceso.

Confirmación: mechas inferiores en 15m.

TP: 48,750–48,800.

SL: 48,490 (debajo de la consolidación).

¿Ventas? No. Con volatilidad muy baja y en máximos, vender es arriesgado. Solo scalping ultra rápido cerca de 48,850 si hay sobrecompra extrema.

Resumen Visual

Soporte maestro: 48,562 (marcar en verde).

Objetivo: 48,800 (línea punteada).

Consejo final: opera con media posición. Si el precio se queda lateral 48,650–48,700, mejor cerrar la plataforma y disfrutar el fin de semana.

NAS100 – Drift & Hold (Boxing Day)Sesión de bajo volumen post-Navidad con el precio cerca de máximos.

El enfoque no es vender techos, sino acompañar el movimiento.

📊 Niveles Clave

R0 – 25,695 (68.2%) → Techo inmediato; probable testeo.

R1 – 25,740 (52.1%) → Imán técnico si NY despierta con fuerza.

R2 – 25,850 (15.4%) → Demasiado lejos para hoy.

S1 – 25,610 (75.5%) → Soporte clave y zona ideal para recargar compras.

S2 – 25,550 (42.8%) → Soporte secundario; aún válido para compras.

S3 – 25,480 (10.2%) → Ruptura cambia el sesgo.

🎯 Plan de Trading (Boxing Day)

Estrategia: Drift & Hold

Esperar retroceso lento hacia 25,610 – 25,620 y buscar señal de reversión.

Objetivos:

TP principal: 25,740

En mercado lento: tomar ganancias cerca de 25,690

Invalidación: ruptura clara de 25,580 → sesión correctiva.

📌 Resumen

El Santa Rally sigue vivo.

Soporte clave: 25,610

Objetivo del día: deslizarse hacia 25,740

Atención a spreads más altos post-Navidad.

Humanize 142 words

XAU/USD – Boxing DaySesión de baja liquidez (Boxing Day) con Londres festivo y Nueva York marcando el ritmo. El modelo sugiere un movimiento lento y direccional, más de “deriva” que de impulso.

📊 Rangos Proyectados

Londres (festivo):

68%: 4498 – 4516 | 95%: 4488 – 4522

Nueva York:

68%: 4492 – 4525 | 95%: 4475 – 4535

🧲 Niveles Clave

S1 (Psicológico): 4500 → Mientras se mantenga, el sesgo es alcista.

S2 (Muro): 4475–4480 → Rebote previo fuerte; poco probable hoy.

R1: 4518–4520 → Techo inmediato; sin volumen puede formar doble techo.

R2: 4535 → Extensión solo si NY aprieta.

🎯 Estrategia – “Quiet Drift”

Sesgo: Continuación alcista lenta.

Entrada: Retroceso suave a 4502–4505 con velas verdes escalonadas.

Objetivo: 4518–4520.

Advertencia: Si el spread se abre, no operar.

Resumen: Tras limpiar 4480, el camino de menor resistencia en Boxing Day es flotar al alza hacia 4515/4520. Mantente alcista mientras 4500 aguante.

Análisis de Mercados, Bitcoin y Gestión de Posición en SpreadAnálisis del Mercado de Metales y Macroeconomía

Auge de Metales Preciosos: El oro y la plata muestran un comportamiento excepcional. El oro supera consistentemente al S&P 500, reflejando desconfianza en las políticas fiscales occidentales. La plata ha registrado subidas superiores al 4% en una sola jornada.

Crisis del Sistema Fiduciario: Desde 1971, la inflación media global ha superado el objetivo del 2%, lo que posiciona al dinero fiduciario en una tendencia bajista a largo plazo frente a activos reales.

Baja Volatilidad y Niveles Técnicos: El índice VIX está en niveles mínimos, lo que sugiere complacencia. El S&P 500 enfrenta una resistencia en los 6,950 puntos, con una barrera psicológica en los 7,000 puntos difícil de batir antes de fin de año.

Situación de Bitcoin y Liquidez Global

Liberación de Bitcoin: Tras una expiración histórica de opciones, la cotización queda libre de las coberturas de grandes operadores. Si supera los 90,000$, el objetivo está en los 100,000$; de lo contrario, podría buscar soporte en los 85,000$.

Impacto de China: La inyección masiva de liquidez por parte del Banco Central de China sigue siendo el principal motor alcista para las bolsas y criptoactivos de cara a 2026.

Contexto Operativo Personal

Debido a las festividades y al bajo volumen característico de estas fechas, he decidido no realizar nuevas operaciones durante esta temporada para evitar la falta de liquidez y los movimientos erráticos.

No obstante, mantengo abierta una posición de spread alcista que inicié al principio de esta semana, alineada con la tendencia general de los mercados y las perspectivas de crecimiento de liquidez global comentadas.

US30 – Drift Alcista y Cierre en 48,562 (Half-Day)📊 Niveles Clave (Ptouch)

R2 (Target Final): 48,562 → 78.4% 🔥

Nivel Fib 1.1 y “número mágico” para cerrar el año.

R3 (Extensión): 48,650 → 15.2%

Poco probable por falta de tiempo.

Pivote / Nuevo Piso: 48,436

Antiguo techo ahora soporte; HFT compra cualquier retest.

S1 (Inversión): 48,350 → 12.0%

Perderlo implicaría liquidaciones grandes (fin del juego hoy).

Pinning al alza: subida constante, sin explosiones.

Call Wall: 48,500–48,600 actúa como imán.

Theta: opciones se degradan rápido; mejor índice directo hoy.

🕒 Plan NY (10:00–13:00 ET) – “Surfear la Deriva”

Compra (pullback): 48,440–48,450.

SL: 48,390 (corto).

TP1: 48,525 | TP2: 48,562 (orden limitada).

Horario: no abrir nuevas operaciones después de 11:00 ET; liquidez cae desde 11:30 ET.

Resumen: soporte sólido en 48,436, imán en 48,562. Data + estructura a favor. Toma ganancias y cierra temprano.

✨ Feliz Nochebuena. Que Jesús ilumine sus hogares, les regale unidad y paz, y puedan disfrutar en familia. 🙏🎄

NAS100 – El Último Regalo (Micro-Scalp NY)Londres ya hizo el trabajo difícil rompiendo la resistencia.

Nueva York solo tiene que mantener el impulso.

🎯 Estrategia: Micro-Scalping

Entrar, tomar y salir. Nada de sobre-operar.

Zona de Entrada (Retroceso):

No comprar en 25,591 (precio extendido).

Esperar sacudida inicial de NY.

Buscar apoyo en 25,565 – 25,570 (soporte de impulso).

Objetivo Único:

TP: 25,620

Si llega ahí → cerrar todo. El mercado se seca hoy.

Gestión de Riesgo (Strict):

Si el precio rompe 25,540 y vuelve a la caja vieja → salir.

Indica falta de compradores reales y lateralización.

Resumen:

Londres regaló la ruptura.

Soporte clave: 25,560.

Meta del día: 25,620 y cerrar la computadora.

🎄 Mensaje de Noche Buena 🎄

Que esta Noche Buena llegue con paz, unidad y gratitud a tu hogar.

Que Jesús ilumine cada familia y que el verdadero regalo sea estar juntos, en calma y con esperanza.

¡Feliz Navidad! ✨🙏

XAU/USD – Caja Navideña NY | ¿Operar o Mirar?e Nueva York en modo festivo, con volatilidad comprimida y alta probabilidad de rango estrecho.

📊 Escenarios del Modelo

70% – “El Aburrimiento”: 4488 – 4503

El precio queda atrapado en una caja de ~15 USD. Día para mirar y no tocar.

95% – “La Sorpresa”: 4475 – 4512

Solo si hay ruptura puntual para cerrar libros antes de Navidad.

🧲 Mapa de Liquidez

Resistencias (Venta):

R1: 4502 – 4503 → Techo de Londres. Probable rechazo para mantener el rango.

R2: 4515 → Muro mayor, muy poco probable hoy.

Soportes (Compra / Target):

S1: 4492 → Suelo de Londres.

S2: 4480 → Imán de liquidez si se rompe S1 para “soltar lastre”.

🎯 Estrategia Operativa – Micro-Scalping

Fade the Extremes (Ping-Pong):

Venta: 4502/4503 → TP: 4495 | SL: 4506

Compra: 4490/4492 → TP: 4498 | SL: 4487

⚠️ Advertencia: Desde 12:00–1:00 PM NY los spreads pueden abrirse fuerte. Mejor cerrar todo antes para evitar comisiones y huecos.

🎄 Mensaje Navideño

Londres nos dejó una caja: 4492 – 4503.

Si no hay señal clara, el mejor trade es no tradear.

Que esta Navidad traiga paz, salud y disciplina, y que el 2026 venga con buenas oportunidades y mejor gestión del riesgo.

✨ ¡Feliz Navidad y bendiciones para tu hogar!

XAU/USD – 4500 Imán Psicológico | ¿Extensión o Reversión?El Oro (XAU/USD) continúa en zona “Sky High”, con volatilidad extrema y el mercado operando en price discovery.

El modelo proyecta una altísima probabilidad de testeo del nivel psicológico 4500, donde se define la sesión.

📊 Rangos Proyectados

Londres

68%: 4460 – 4505

95%: 4445 – 4522

Nueva York

68%: 4450 – 4535

95%: 4420 – 4560

🧲 Niveles Clave del Día

4500 – El Imán: Número redondo y pared de órdenes. Probable testeo y reacción fuerte.

4515–4520 – Trampa de Toros: Extensión por euforia antes de posible colapso.

4465 – Piso intradía: Soporte menor.

4445–4450 – Soporte Real: Nivel crítico. Perderlo rompe la parábola y abre corrección.

🇬🇧 Apertura de LONDRES – ¿Continuación o Techo?

Londres puede “pinchar” máximos para atrapar compradores tardíos.

Si no logra sostenerse sobre 4500, aumenta la probabilidad de corrección.

🇺🇸 Apertura de NUEVA YORK – La Decisión

Escenario Alcista: Cierre H1 > 4505 → camino libre hacia 4550.

Escenario Correctivo (más probable): Rechazo en 4500–4510 y venta institucional (“sell the news”) hacia 4450.

🎯 Estrategia Operativa

⚠️ Mercado sobre-extendido. No perseguir precio.

Scalp Long (Toque al 4500):

Compra táctica en 4470–4480

TP: 4498–4500 (salir rápido)

Short Sniper (Reversión en Techo):

Esperar rechazo claro en 4500–4510 (M15)

SL: 4525

TP1: 4480

TP2: 4450

📌 Resumen

El día gira alrededor de 4500

Arriba: extensión limitada

Abajo: corrección rápida si falla

Gestiona riesgo: hoy el mercado puede moverse decenas de puntos en minutos.

NAS100 | Caja 25,410–25,550 · Barrida Londres → Break NYLondres: Sesgo de manipulación de bajos. Probable barrida bajo 25,410 buscando liquidez. Si cae a 25,380–25,350 y recupera rápido, es señal de compra por falsa ruptura.

New York: Sesgo de continuación alcista. Si Londres limpia los bajos, NY tiene el camino libre para romper 25,550. Tras ruptura y retest, objetivos en 25,650 → 25,740 (R1).

Niveles clave (Modelo Black-Scholes):

Techo caja: 25,550 (76%)

Piso caja: 25,410 (69%)

Barrida ideal: 25,350 (42%)

Target principal: 25,740 (55%)

Plan:

Operar Break & Retest o falsa ruptura. Evitar el centro del rango (25,480).

Mercado pre-navideño: paciencia y stops cortos.

US30 – Rango Pegajoso: Compra 48,000 y Vende 48,436Con VIX < 15, el mercado entra en régimen de gamma positiva: los dealers amortiguan movimientos. Resultado: rompimientos fallan y el precio regresa al rango. Hoy manda el scalping de rango.

📊 Niveles Clave (Low Vol)

R2 (Extensión): 48,562 → 22.4% (baja; solo con sorpresa en PIB)

R1 (Resistencia fuerte): 48,436 → 68.1% 🔴 techo de cristal

Pivote: 48,120 (zona de control)

S1 (Compra): 48,000–48,040 → 82.5% 🔥 FVG + número redondo

S2 (Soporte estructural): 47,847 → 15.0% (muy baja con VIX 14)

🕒 Plan Operativo – Martes 23

Mentalidad: Compra abajo, vende arriba. No persigas.

Londres (03:00–08:30 ET):

Long: 48,020–48,050 si cae lento/sin volumen.

SL: 47,950 (ajustado).

Nueva York (09:30 ET):

TP Longs: 48,350–48,400.

Short: solo en 48,436 con rechazo claro (RSI/velas). Ir contra tendencia es riesgoso con VIX bajo.

Resumen Visual

Rectángulo verde: 48,000–48,050 (zona de rebote).

Línea roja: 48,436 (techo del día).

⚠️ Nota: 23 de diciembre → el volumen cae tras 12:00 NY. Haz tu dinero en la apertura y cierra temprano.

Oro y S&P 500 en máximos históricos ante el cierre de NochebuenaSituación de los Mercados Financieros (24 de diciembre de 2025)

Materias Primas y Divisas

Oro en máximos históricos: El metal precioso mantiene una tendencia alcista firme, impulsado por la búsqueda de activos de refugio ante la desconfianza en las políticas gubernamentales y el incremento de las tensiones geopolíticas mundiales.

Debilidad del Dólar: La divisa estadounidense se encamina a cerrar su peor ejercicio en 20 años, con una depreciación cercana al 10%. En contrapartida, el euro registra su mejor desempeño anual desde 2003.

Petróleo: Los precios se mantienen estables en niveles moderados (aprox. 58,60), actuando como un factor favorable para la contención de la inflación global.

Renta Variable y Análisis Técnico

S&P 500: El índice continúa rompiendo máximos históricos, aunque bajo condiciones de escasa liquidez propias de las fechas. Técnicamente, tras superar la resistencia de los 6.920 puntos, el mercado proyecta un objetivo potencial hacia los 7.000 puntos.

Fundamentos Económicos: La solidez del PIB en EE. UU. ha reforzado el posicionamiento en valores cíclicos, mitigando el impacto de una posible ralentización en el ritmo de bajadas de tipos de interés por parte de la Reserva Federal.

Contexto Geopolítico y Operativo

Tensiones Comerciales: Persiste la incertidumbre ante las posibles represalias de China frente a los nuevos aranceles impuestos por EE. UU. a la industria de semiconductores.

Calendario de Sesiones: La actividad bursátil se verá reducida durante las próximas jornadas, con cierres totales en las principales plazas europeas y sesiones limitadas en Wall Street.

Nota informativa y felicitación

Aprovecho la ocasión para solicitarles sus más sinceras disculpas, ya que, con motivo de mi periodo de vacaciones, la frecuencia y extensión de las publicaciones se verán reducidas durante la presente semana. Agradezco de antemano su comprensión ante esta pausa necesaria en nuestra actividad habitual.

Finalmente, les extiendo mis más cordiales deseos de una feliz Navidad. Espero que disfruten de estas fechas en compañía de sus allegados y que tengan un próspero cierre de año.

miércoles 24 diciembre - último cuadro FELIZ NAVIDAD / AÑO NUEVOAsia siguió subiendo para luego retroceder al 61.8%

Londres consolidado sin pasar el 50% de Asia

NY puntos de interés en compras : ineficiencia 1h / Liquidez del bajo de Asia / Londres

En ventas: ineficiencia 1h / m15

En la zona del SL bajar a M1 o M3 y esperar reacción:

1.Choch y bos

2.OB + Envolvente c/s imbalance

3.Pullback sin cuerpo de velas a los costados

4.Doble FVG

5.Vela Pin Bar

6.Rebote de 03 velas en la misma zona de 10-20 pips

El color celeste es sesión Asia

El precio hace liquidez previa antes de reaccionar

Buy - Sell : Limit / Stop

¿Podrá una empresa de $89M ejecutar un contrato de $151.000M?Sidus Space (NASDAQ: SIDU) experimentó un drástico aumento del 97% en sus acciones tras ser seleccionada para el programa SHIELD de la Agencia de Defensa de Misiles, un contrato de Entrega Indefinida/Cantidad Indefinida (IDIQ) con un asombroso techo de 151.000 millones de dólares. Esto representa una asimetría de valoración extraordinaria; el techo del contrato es 1.696 veces la capitalización bursátil actual de la empresa, de aproximadamente 89 millones de dólares. La adjudicación de SHIELD valida la tecnología de satélites con IA de Sidus como crítica para la estrategia de defensa antimisiles "Cúpula Dorada" de Estados Unidos, posicionando a la empresa de microcapitalización junto a gigantes de la defensa como Parsons Corporation para competir por órdenes de trabajo durante la próxima década.

La plataforma LizzieSat de la empresa y el sistema de IA FeatherEdge abordan necesidades urgentes de seguridad nacional, en particular la amenaza de misiles hipersónicos de adversarios cercanos. Al procesar los datos en el borde (edge) en órbita en lugar de retransmitirlos a las estaciones terrestres, Sidus reduce la latencia de la "cadena de destrucción" (kill chain) de minutos a milisegundos, una capacidad esencial para rastrear vehículos de planeo hipersónicos que maniobran. El enfoque de fabricación de satélites impresos en 3D de la empresa permite ciclos de producción rápidos de 45 días, apoyando la doctrina de "Espacio Tácticamente Responsivo" del Pentágono para reconstituir rápidamente los activos destruidos en entornos disputados.

Sin embargo, persisten importantes riesgos de ejecución. En la actualidad, Sidus genera menos de 5 millones de dólares de ingresos anuales, mientras que "quema" aproximadamente 6 millones de dólares por trimestre, con sólo 12,7 millones de dólares en reservas de efectivo a partir del tercer trimestre de 2025. La empresa opera con márgenes brutos negativos y sobrevive mediante ampliaciones de capital dilusivas. El contrato SHIELD no es un ingreso garantizado, sino una "licencia de caza" que requiere licitaciones competitivas exitosas en órdenes de trabajo individuales. El camino hacia la rentabilidad depende de ganar suficientes órdenes de trabajo para alcanzar la escala necesaria para cubrir los elevados costes fijos y realizar la transición al modelo de Datos como Servicio, de alto margen. Para los inversores, esto representa una apuesta asimétrica de alto riesgo sobre si una microcapitalización puede navegar con éxito el "Valle de la Muerte" para convertirse en un contratista principal de defensa.

martes 23 diciembre penúltimo cuadroAsia inicio alcista dejando el gap, luego de una gran subida retrocedió a cubrir el imbalance de 1h.

Londres consolidado, no supera los cuerpos de la vela de 1h tanto de arriba como abajo

NY , al tener noticia es posible que busque cubrir el gap. Sin embargo si la vela de 1h pasa con cuerpo arriba o abajo, esperar un retesteo para el ingreso

En la zona del SL bajar a M1 M3 y esperar reacción:

1.Choch y bos

2.OB + Envolvente c/s imbalance

3.Pullback sin cuerpo de velas a los costados

4.Doble FVG

5.Vela Pin Bar

6.Rebote en la misma zona 3 velas de 10-20 pips

El color celeste es sesión Asia

El precio hace liquidez previa

Buy - Sell : Limit / Stop