EURUSD|ORO|PLATA |DOLAR - ¿Semana TRANQUILA?Hola, traders! ¡Feliz semana!

¿Listos para elevar vuestro trading? No os perdáis mi último análisis del BITSTAMP:BTCUSD TVC:SILVER OANDA:XAUUSD FX:EURUSD

. En este video, desgloso los aspectos técnicos y fundamentales para que podáis maximizar vuestras ganancias.

¿Dudas? ¿Preguntas? ¡Estoy aquí para ayudar! Dejad un comentario y os ayudare todo lo que pueda.

¡Manteneos conectados conmigo para más videos como este! Vuestra ruta hacia el éxito en trading comienza aquí.

Más allá del análisis técnico

Estamos ante una encrucijada?Buenos días.

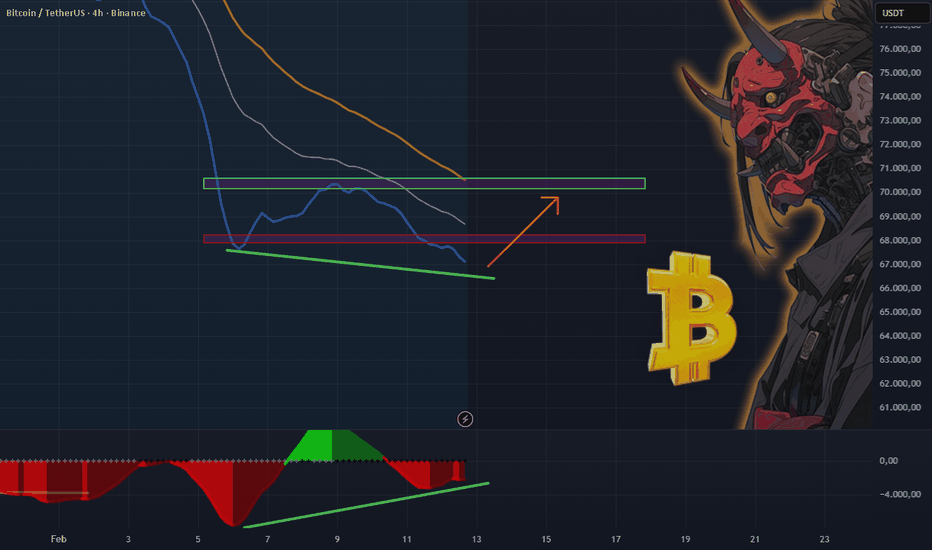

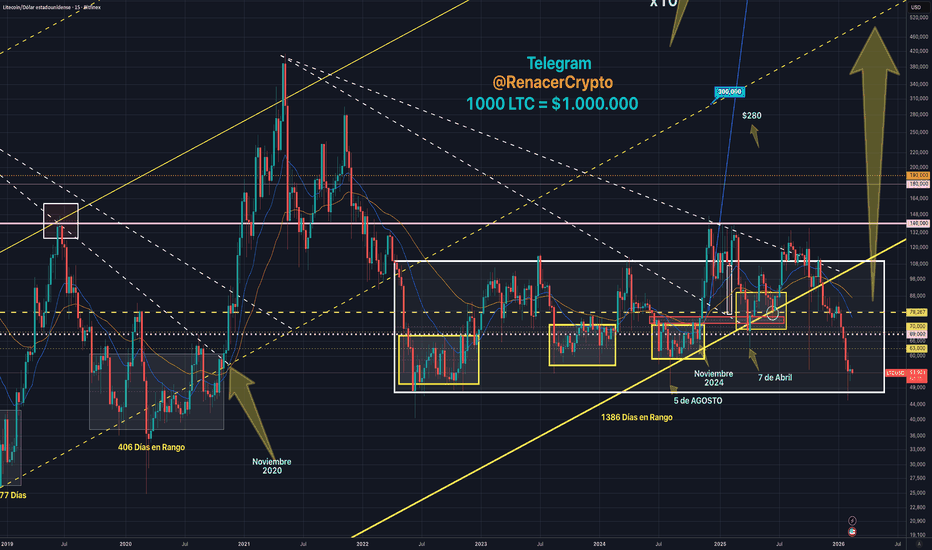

El pasado día 10 publiqué una idea con los posibles movimientos que, desde mi punto de vista btc podría realizar.

La idea que quiero exponer es una mera especulación que ya nombré en mi anterior idea, no quiero decir que vaya a suceder pero es una posibilidad que debemos tener en cuenta. Hay personas que han comprado este fondo de 60k-65k (el precio ha caído casi un 61.8% de la subida desde mínimos de noviembre del 2022, indicadores en sobreventa, soporte en la zonas de máximos del 2021...). Yo mismo estoy comprado desde 65k porque mi sistema así me lo indica, aunque no lo veo irse a máximos si veo una corrección de toda esta caída a precios de 100k-110k.

Pero........Y aquí viene el motivo de esta idea que es sólo una posibilidad que no digo que se cumpla, sólo que estemos preparados por si se da.

Como expliqué en mi anterior idea btc en la caída ha dibujado un abc claro (formación en zig zag) hasta aquí nada raro pero, y si ese zig zag aún no terminó y la caída desde 97k es una onda b fuerte de ese zig zag? Si así fuese estamos ante una encrucijada ya que la onda b retrocedió el avance de la onda a en un 210%, y cuando ocurre que la b retrocede el avance de la a en mas del 138% la onda c tiene todas las posibilidades de fallar ( no irnos por encima de 97k que fueron el máximo de la a). Pero no sólo esto sino que además retrocedió mas del 161.8% y eso indica que las probabilidades de que la c entre en la zona de precios de la onda a (80k-97k) son nulas y se formaría una plana continua.

Pues bien habrá que estar atentos a esa posibilidad, y de ocurrir debemos fijarnos en los tiempos y los precios. En estos casos la a y la c están relacionados entre el 61.8% y el 100% en precio de la onda a, es decir la b nunca será mayor que la a (onda a de 80k a 97k = 17k), lo que el precio nos llevaría a 77k aproximadamente. En tiempos pasa lo mismo con la salvedad que la b si podría ser la mayor en tiempo y la onda a ser el 61.8% de la b.

Explicado esto tenemos que estar atentos a que el precio se vaya a los 80k y anule esa posibilidad, de lo contrario btc puede marcar una subida lenta a la zona de 71k-77k como mínimo hasta el 10-11 de marzo para luego caer con fuerza a zonas bastante bajas, de chollo como le gusta decir a rubenkku.

Se que la lectura puede ser larga pero creo que es importante explicaros esta posibilidad.

Saludos a todos y suerte

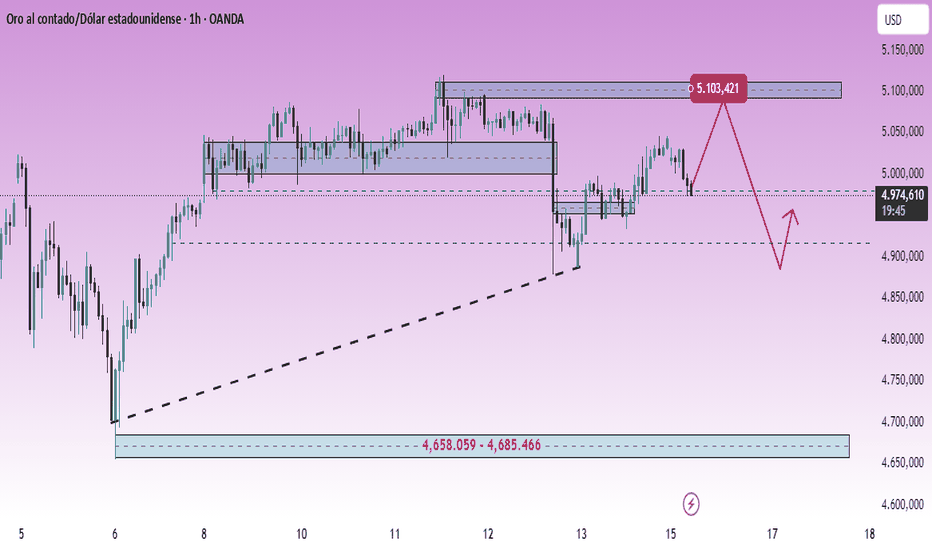

XAUUSD (H1) – Perspectiva semanal | GeopolíticaXAUUSD (H1) – Perspectiva Semanal | Geopolítica de Vuelta en el Foco

El oro abre la semana manteniéndose por encima del soporte a corto plazo después de la fuerte venta y recuperación de la semana pasada. El precio ahora está rotando por debajo de la zona de suministro de 5,100 mientras el riesgo geopolítico vuelve a entrar en la narrativa.

La postura firme de Netanyahu sobre la infraestructura nuclear de Irán y la visible tensión antes de las conversaciones entre EE. UU. e Irán aumentan la incertidumbre. Históricamente, cuando las primas de riesgo geopolítico aumentan, el oro atrae flujos defensivos, especialmente cuando el precio está técnicamente posicionado cerca de zonas de liquidez.

En este momento, la estructura y el macro están alineándose en un punto de decisión.

Estructura Técnica (H1)

Suministro mayor: 5,080 – 5,105

Precio actual rotando alrededor de: 4,980 – 5,000

Soporte intradía: 4,930 – 4,950

Demanda de mayor tiempo: 4,658 – 4,685

Después de barrer los mínimos cerca de 4,900, el precio recuperó 5,000, pero no logró romper 5,100. Esto indica un negocio pendiente en ambos lados de la liquidez.

El mercado está comprimiéndose — y la compresión lleva a la expansión.

Escenarios Semanales

Escenario A – Barrido de Liquidez por Encima de 5,100 (Expansión Alcista)

Si el precio acepta por encima de 5,105, las paradas por encima de los máximos del rango se convierten en combustible.

Es probable que la continuación al alza hacia 5,150+ se vuelva probable.

Los titulares geopolíticos podrían acelerar este movimiento.

Escenario B – Rechazo Desde el Suministro (Rotación Correctiva a la Baja)

El fracaso en recuperar 5,100 seguido de debilidad por debajo de 4,980 abre la retracción hacia:

Liquidez de 4,930

Soporte medio de 4,850

Demanda de mayor tiempo de 4,680

Esto sería una corrección técnica, no necesariamente bajista a nivel macro.

Perspectiva de Flujo

La liquidez del lado de venta fue despejada la semana pasada.

Ahora la liquidez del lado de compra por encima de 5,100 permanece intacta.

Los mercados rara vez dejan máximos iguales sin probar durante mucho tiempo.

La próxima semana es probable que sea una semana de liquidez — no una semana lateral.

Mentalidad de Ejecución

Observa la reacción en 5,080–5,105.

Por encima de esto → expansión.

Rechazo → rotación primero, luego reevaluar.

Opera el nivel.

Deja que la estructura confirme.

Zona de Batalla: ¿Quién Toma el Control?📌 EUR/USD — Análisis Semanal

🌍 Contexto General

El mercado sigue en una fase de pausa estratégica.

No hay una dirección dominante todavía.

El dólar viene de un movimiento fuerte, pero ahora está perdiendo velocidad.

El euro intenta sostenerse, pero aún no muestra fuerza real.

El resultado:

• Ninguno tiene el control total

• El precio se mueve dentro de un rango

• El mercado está esperando un detonante

En otras palabras:

No estamos en fase de movimiento.

Estamos en fase de preparación.

🔍 Qué está pasando en el mercado

💵 Dólar

El dólar tuvo impulso… pero ahora está en pausa.

No está cayendo fuerte, pero tampoco está subiendo con decisión.

Eso significa que el mercado está evaluando si el movimiento anterior fue real…

o solo un rebote temporal.

💶 EUR/USD

El par está moviéndose dentro de una zona intermedia.

No hay fuerza clara de compradores.

No hay presión fuerte de vendedores.

Cuando el precio se comporta así, normalmente está acumulando órdenes antes del próximo movimiento real.

🔮 Escenarios Posibles

🅰 Escenario Principal — Movimiento después de limpiar liquidez

El mercado podría primero moverse en dirección falsa, atrapar traders y luego hacer el movimiento verdadero.

Esto suele pasar cuando:

• Hay rango

• Hay noticias cercanas

• Hay indecisión

Primero engañan.

Después ejecutan.

🅱 Escenario Alternativo — Ruptura directa

Si aparece volumen fuerte y decisión clara:

• El precio rompe el rango

• Se activa un movimiento más limpio

• Se define dirección semanal

📰 Fundamentales Importantes

Esta semana el dólar vuelve a ser protagonista.

Eventos relevantes:

• Datos económicos de EE.UU.

• Indicadores de actividad

• Comentarios de bancos centrales

Cualquier sorpresa puede provocar un movimiento brusco.

Cuando hay noticias fuertes:

el mercado rara vez se queda quieto.

⚖️ Observación Clave

Cuando coinciden estas condiciones:

✔ Mercado en rango

✔ Moneda principal en evaluación

✔ Datos importantes cerca

Normalmente ocurre esto:

Ruido primero

Movimiento real después

🎯 Sesgo Actual

El mercado aún no confirma dirección definitiva.

Pero la lectura actual sugiere:

Probabilidad mayor de movimiento después de una manipulación previa.

No es momento de perseguir precio.

Es momento de esperar confirmación.

🏁 Conclusión

El mercado no está perdido.

Está preparándose.

Y cuando el mercado se prepara…

los movimientos que vienen suelen ser los más claros.

Paciencia ahora = ventaja después.

⚠️ Aviso:

Este análisis es educativo e informativo.

No es asesoría financiera.

Cada trader es responsable de sus decisiones.

🤝 Mensaje para la Comunidad

Si este análisis te aporta claridad:

👍 Apóyalo

💬 Comparte tu lectura

🔁 Difúndelo

Entre todos construimos una comunidad más preparada.

Autor: The Ghost of Trading 👻

L’Oréal acelera por Gucci Beauty. Reaviva la batalla por el LujoL’Oréal acelera por Gucci Beauty y reaviva la batalla por el lujo

Por Ion Jauregui – Analista en ActivTrades

L’Oréal quiere adelantarse al calendario. El grupo francés ha reconocido que mantiene conversaciones con Kering y con Coty para intentar asumir antes de 2028 la licencia de belleza de Gucci, actualmente en manos de la firma estadounidense.

El movimiento no es menor. La licencia fue uno de los pilares estratégicos del acuerdo firmado tras la venta de Creed por alrededor de 4.000 millones de euros. Ahora, L’Oréal busca tomar el control anticipado de un activo que considera clave para reforzar su división de lujo.

Coty, que mantiene el contrato hasta 2028, no ha realizado comentarios oficiales sobre una posible cesión anticipada. Sin embargo, su nuevo consejero delegado ha señalado que estudiará cualquier operación que genere valor para el accionista, dejando la puerta abierta a una negociación si el precio resulta atractivo.

Una oportunidad estratégica

Gucci es una de las marcas más reconocidas del sector del lujo, pero su negocio de belleza no ha alcanzado el mismo desarrollo que su división de moda y accesorios. Para L’Oréal, ahí reside la oportunidad: aplicar su estructura industrial, su red de distribución global y su experiencia en marketing premium para impulsar el crecimiento del segmento.

En un mercado de belleza cada vez más competitivo y maduro en Europa y Estados Unidos, las grandes multinacionales buscan activos con alto potencial de rentabilidad y capacidad de expansión internacional. Gucci Beauty encaja en ese perfil.

Análisis Fundamental

Desde el punto de vista financiero, L’Oréal parte con ventaja. El grupo mantiene:

• Márgenes operativos sólidos dentro del sector.

• Fuerte generación de caja.

• Endeudamiento contenido.

• Diversificación geográfica y por categorías.

Una integración anticipada de Gucci Beauty podría reforzar la división L’Oréal Luxe y mejorar el mix hacia productos de mayor margen. Si la operación se estructura de forma eficiente, el impacto podría ser positivo en beneficio por acción a medio plazo.

Para Coty, el escenario es distinto. La licencia de Gucci representa un activo relevante en su cartera. Una salida anticipada implicaría reajustar previsiones, aunque una compensación económica adecuada podría aliviar presión financiera y reforzar su balance.

Kering, por su parte, mantiene una estrategia de monetización de activos sin asumir el riesgo operativo directo, apoyándose en socios industriales para maximizar el valor de sus marcas.

Análisis Técnico L’Oréal (EPA: OR)

Desde el punto de vista técnico, L’Oréal mantiene una estructura alcista de largo plazo, aunque el precio lleva varios meses desarrollando una fase de consolidación en zona de máximos.

Uno de los niveles más relevantes es el Punto de Control (POC) situado en el entorno de 374 euros, zona que ha actuado como área de mayor negociación desde abril del pasado ejercicio y que continúa funcionando como referencia clave de equilibrio entre oferta y demanda.

En las últimas semanas, el valor ha corregido desde máximos, situándose por debajo de la media móvil de 50 sesiones (actualmente en 386,20 €) y oscilando cerca de la media de 100 sesiones, con un cierre reciente en torno a 372,35 euros. Este comportamiento sugiere una fase de ajuste técnico más que un deterioro estructural.

En cuanto a indicadores:

• El RSI retrocedió hacia niveles cercanos a 40%, aproximándose a zona de sobreventa técnica, lo que reduce presión bajista inmediata.

• El MACD ha confirmado cruce bajista en el corto plazo, señalando pérdida momentánea de momentum, aunque aún dentro de un contexto de tendencia principal positiva.

Niveles clave a vigilar:

• Resistencia principal: 400–410 euros, zona de máximos históricos recientes (408,35 €).

• Primer soporte dinámico: media de 100 sesiones en torno a 380,75 €.

• Soporte estructural relevante: área de 360 euros.

• Nivel de control (POC): 374 euros.

Mientras la cotización se mantenga por encima del área de 360–374 euros, la estructura de fondo continuará siendo constructiva. Una eventual confirmación de acuerdo anticipado sobre Gucci Beauty podría actuar como catalizador y favorecer un nuevo impulso hacia la zona de máximos históricos.

En términos técnicos, el escenario actual refleja consolidación dentro de tendencia, no cambio de ciclo.

El indicador ActivTrades Europe Market Pulse nos señala un aumento del RiskOn pero aún se mantiene en zona neutral/mixta por lo que podría darse una evolución al alza por el momento.

Coty (NYSE: COTY)

El comportamiento técnico es más lateral y sensible a noticias corporativas.

• Resistencia en torno a 13–14 dólares.

• Soporte relevante en la zona de 10 dólares.

Un desenlace negativo respecto a la licencia podría generar presión bajista, mientras que una compensación favorable podría estabilizar el valor.

Conclusión

La negociación por Gucci Beauty refleja la creciente competencia en el segmento de lujo y el interés de las grandes multinacionales por reforzar su posicionamiento estratégico.

L’Oréal busca adelantarse al vencimiento contractual y consolidar su liderazgo global en belleza premium. El mercado seguirá de cerca las conversaciones. En un entorno donde la escala y la marca marcan la diferencia, cada movimiento estratégico cuenta.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

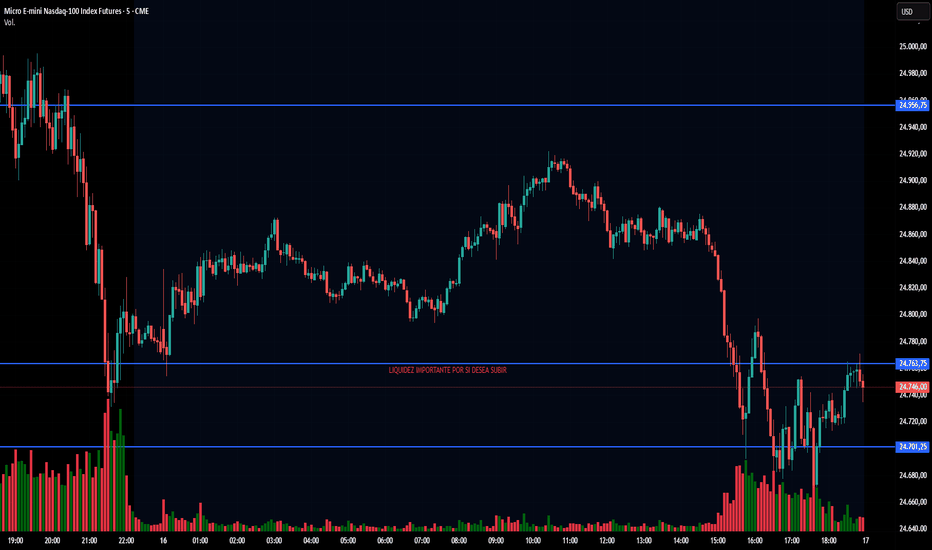

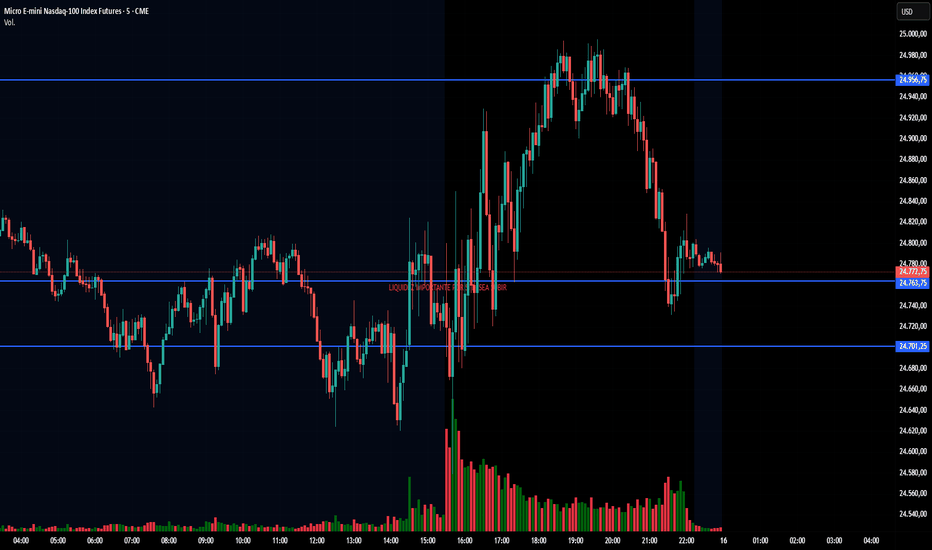

MNQ ASIA 15.02.26 - Analisis, Precios, Zona y Posibles EntradasBuenas tardes Traders, les dejo mi analisis espero les guste y los pueda ayudar.. traten de esperar en la zona de compra y ver que hace venta... ojo si inicia con ungap fuerte a la baja buscando la mayor liquidez posible y testear volumenes fuertes de compra.

EL CANALETE PERFECTO… HASTA QUE VIENE EL TÍO RECESIÓNMirá ese canal…

Ordenado.

Limpio.

Técnico.

De manual.

Parece dibujado por un ingeniero alemán con regla láser.

Sube.

Consolida.

Sube.

Hace V.

Sigue subiendo.

Todo hermoso.

Pero claro…

Siempre aparece el comentario:

“Che… si viene recesión en EE.UU., menos empleo, menos consumo… ¿no se tiene que caer todo?”

JAJAJA.

🧠 El miedo que siempre vuelve

Cada ciclo aparece el mismo:

“Ahora sí explota la burbuja”

“Ahora sí colapsa el sistema”

“Hace años que no hay caída grande”

“Esto necesita resetearse”

Y el mercado hace lo que mejor sabe hacer:

👉 Subir mientras todos esperan el crash.

📊 Lo técnico frío

Mientras respete el canal:

Tendencia primaria intacta

Máximos y mínimos crecientes

Volumen acompañando

Liquidez presente

Eso no es burbuja explotando.

Eso es tendencia viva.

💣 Ahora… si viene recesión posta

Si realmente:

Sube desempleo fuerte

Caen earnings

Se contrae crédito

Liquidez se seca

Ahí sí el canal se rompe.

Y cuando rompe…

No avisa.

No tuitea.

No pide permiso.

Simplemente cae.

😂 El “reset del sistema”

Siempre está el romántico del crash:

“Sería bueno que el sistema se reinicie…”

Claro… hasta que tu cartera se reinicia también.

El mercado no reinicia.

El mercado rota.

Y cuando cae fuerte:

Limpia apalancados

Limpia euforia

Limpia traders de 5 minutos

Y vuelve a construir desde abajo

No es fin del mundo.

Es parte del ciclo.

Dijo MI amigo CROMO GRAFIC

☕ Resumen estilo grupo

Mientras el canal esté sano:

No se pelea la tendencia.

Si se rompe con volumen y estructura:

Ahí sí empezamos a hablar de caída seria.

Pero por ahora…

El mercado sigue haciendo lo que más duele:

Subir mientras todos esperan el apocalipsis.

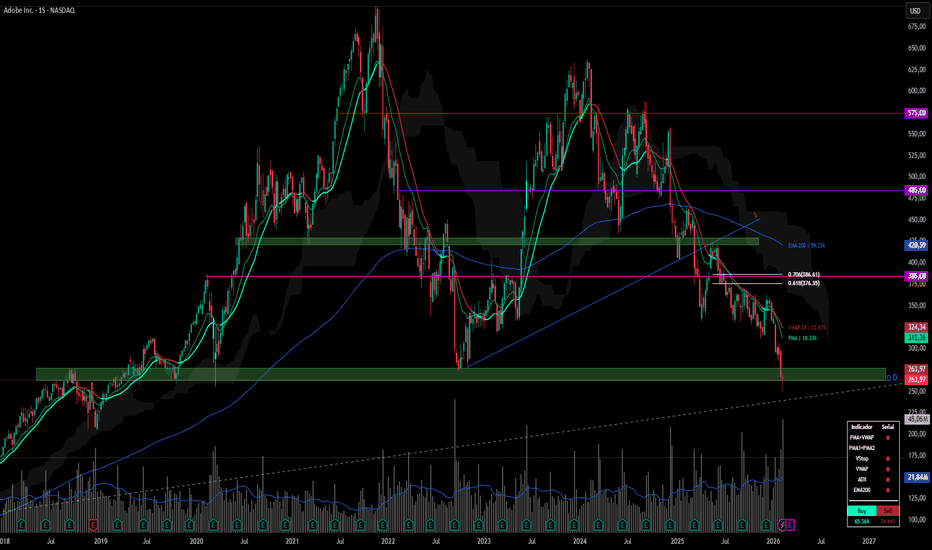

ADOBE — “EL DISEÑADOR SE QUEDÓ SIN COLOR”Bueno muchachos…

La empresa que te cobra suscripción hasta por respirar…

la que domina Photoshop, Illustrator y el ego de todos los diseñadores…

📉 decidió hacer un rediseño… pero del gráfico.

Y lo dejó en modo oscuro total.

📊 Lo técnico (sin anestesia)

Perdió EMA 200 hace rato.

Viene haciendo máximos y mínimos descendentes.

Rechazo en 485.

Rechazo en 385.

Y ahora está apoyando en la zona 260–265 como si fuera la última silla del Titanic.

Eso no es pullback.

Eso es tendencia bajista clara.

El precio está:

👉 Debajo de medias.

👉 Debajo de estructura.

👉 Debajo del humor del grupo cuando alguien opera en 5 minutos.

🧠 El cuento clásico que ya conocemos

“Está barata”

“Es empresa de calidad”

“Tiene caja”

“La IA la va a potenciar”

Baja otro 20%

Adobe no está rota como negocio.

Está rota como estructura técnica.

Y el mercado cuando decide comprimir múltiplos tech…

no pregunta si usás Photoshop.

🏢 Un poco de empresa (para que no digan que solo hacemos memes)

Adobe sigue siendo:

SaaS fuerte

Ingresos recurrentes

Margen alto

Moat real en creatividad

Compite en IA creativa.

Tiene Firefly.

Tiene integración.

Tiene ecosistema.

Pero…

El mercado no está pagando 30x earnings por crecimiento de 10–12%.

Hoy la narrativa es:

“Pagame crecimiento o te bajo el múltiplo.”

🎯 Niveles clave

🔹 260–265 → soporte psicológico fuerte

🔹 300 → primer rebote serio

🔹 385 → ahí empieza a cambiar el partido

🔹 420–450 → zona donde vuelve a hablar con EMA 200

Mientras esté abajo de 385…

es rebote técnico, no cambio de ciclo.

☕ Resumen para la banda

¿Es mala empresa?

No.

¿Es momento de casarse?

Tampoco.

Está en zona donde puede rebotar fuerte.

Pero no hay estructura alcista todavía.

Esto es:

Papel premium en rebaja… pero todavía el supermercado está vaciando góndolas.

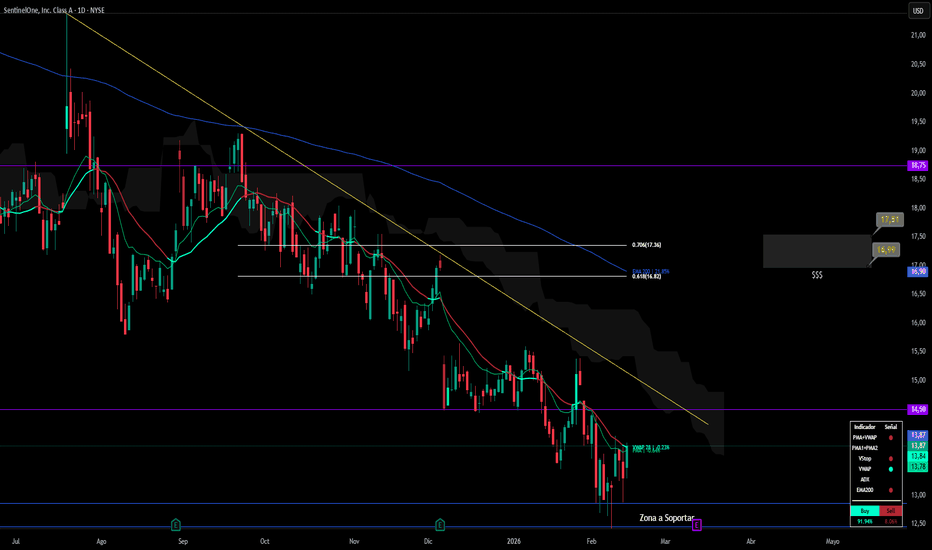

SENTINELONE — “DEL INFIERNO AL REBOTE DECENTE”Bueno banda…

Después de meses de caída libre, cuchillo cayendo, lloradera y psicólogo técnico…

📉 tuvimos limpieza de liquidez en zona 12,50–13

y ahí apareció el famoso:

“¿Y si este era el piso?”

📊 Lo técnico (sin humo)

Tendencia bajista clarísima bajo directriz amarilla.

Precio debajo de EMA 200 hace meses.

Rechazo continuo en la nube.

Pero…

🔥 Reacción fuerte desde zona marcada como “Zona a Soportar”

Velas con intención.

Mechas largas absorbiendo venta.

Recuperación del VWAP.

Eso no es casualidad.

Eso es:

Alguien dejó de vender.

🎯 El cuento clásico que hacemos siempre

Limpian stops.

Asustan a los últimos holders.

Capitulan los débiles.

Entra volumen inteligente.

Rebote técnico serio.

No es cambio de tendencia todavía.

Es rebote desde piso estructural.

Mientras no rompa la directriz bajista, esto es:

Recuperación dentro de estructura bajista mayor.

📈 Niveles clave

🔹 14,50 → primera resistencia fuerte

🔹 16,90–17 → zona donde pasa EMA 200

🔹 18,75 → nivel donde empieza a cambiar la película

Si supera 17 con volumen…

Ahí empezamos a hablar de algo más grande.

🏢 Un poco de la empresa (para que no digan que solo dibujamos rayas)

SentinelOne es empresa de ciberseguridad basada en IA.

Compite contra:

CrowdStrike

Palo Alto Networks

Modelo SaaS.

Ingresos recurrentes.

Todavía en fase de expansión y buscando rentabilidad sostenida.

👉 Sector con demanda estructural:

Las empresas no dejan de pagar seguridad aunque haya recesión.

Problema:

Valuaciones tech + tasas altas + rotación de mercado.

☕ Conclusión estilo grupo

¿Es el nuevo NVDA?

No.

¿Es basura?

Tampoco.

Es un papel que:

Viene castigado

Tiene sector fuerte

Está reaccionando desde soporte

Pero sigue bajo tendencia bajista mayor

Esto es trade de rebote técnico.

No casamiento.

🧠 Resumen para los muchachos

Mientras respete 12,50 → el piso está defendido.

Si rompe 17 con decisión → empieza la charla seria.

Si pierde 12,50 → volvemos al psicólogo.

US30 | Día de Decisión en 49,280¿Se defiende el mínimo… o se activa la corrección hacia 49k?

El nivel 49,280 es el gatillo.

Lo que pase ahí define el martes.

🎯 Niveles Clave

🔴 49,500 – 49,550 → Resistencia inmediata (zona de venta)

⚖️ 49,350 → Zona de batalla actual

🟢 49,280 → NIVEL CRÍTICO del día

🧲 49,000 – 49,050 → Objetivo natural si se pierde soporte

🚀 49,700 → Solo si hay sorpresa positiva fuerte en datos

🧠 Plan Simple y Aplicable

🌍 Londres

El momentum sigue débil.

✔️ Si rompe 49,280 con vela clara en 15m → VENTA

🎯 Objetivo: 49,100

🎯 Extensión: 49,000

Si solo hace mecha y rebota rápido, no persigas ventas. Espera confirmación.

🇺🇸 Nueva York (Dato Empire State)

🔹 Datos fuertes = Rebote

Si recupera 49,400 con fuerza,

👉 COMPRA

🎯 Objetivo: 49,600

🔹 Datos débiles o mixtos = Continuación bajista

Si se mantiene debajo de 49,350 y aumenta volatilidad,

👉 VENTA

🎯 Objetivo final: 49,000

📌 Mensaje Clave

49,280 es el interruptor.

Arriba de ahí: rebote técnico.

Debajo: corrección estructural hacia 49k.

No operes en medio del rango.

Opera el extremo que rompa primero.

COT EUR/USD: ¡Récord Histórico de Ventas! ¿Trampa de Toros en 1.Idea de Trading: Análisis de Sentimiento / Estructural

Sesgo: Bajista (Estructural) / Neutral-Alcista (Táctico)

RESUMEN

El Euro se encuentra en una encrucijada crítica. Mientras el precio muestra un rebote técnico y absorción en marcos menores, el **Informe COT (Commitment of Traders)** acaba de encender todas las alarmas. Estamos ante un escenario de **"Distribución Institucional"** donde las manos fuertes están marcando un techo histórico mientras los minoristas compran la euforia.

---

COT (Datos al 03/02/2026)

El modelo de análisis sintético arroja una lectura de **Riesgo Sistémico Alto:

1. Extremo Institucional (Comerciales): Han alcanzado una posición neta de -218,541 contratos cortos. Este es el récord absoluto del ciclo, superando los muros de contención previos.

2. Euforia Especulativa: Los Largos Netos de los especuladores saltaron a 163,361, con un Z-Score superior a +2. Históricamente, este nivel de optimismo precede a liquidaciones masivas.

3. Interés Abierto (OI) en Divergencia: El OI ha caído de 919k a 910k. El precio sube, pero el dinero nuevo se retira. Esto no es expansión, es distribución.

---

CONFLUENCIA CON EL ANÁLISIS MACRO (Matt Simpson)

Coincidiendo con analistas de alto nivel como Matt Simpson, observamos que:

El rally del Euro se ha estancado efectivamente alrededor de la zona de 1.20.

* Existe una vulnerabilidad extrema: los grandes especuladores han llevado su exposición neta a niveles que sugieren un **sentimiento extremo**.

* Si el Índice del Dólar (DXY) inicia un rebote por cobertura de cortos, el EUR/USD es el activo más vulnerable a un retroceso violento.

---

ESTRUCTURA TÉCNICA VS. REALIDAD COT

* Lo que vemos (Micro):** Absorción en la EMA21 (4H) y cierres sostenidos sobre 1.1870. Estructura alcista de corto plazo.

* Lo que sabemos (Macro):** El "Smart Money" (Comerciales) está apostando fuertemente contra este movimiento. Cada subida está siendo utilizada por las instituciones para llenar sus órdenes de venta.

---

🎯 MAPA OPERATIVO

* Zona de Distribución (Ventas):** 1.1880 – 1.2050. Buscamos fallos de máximos o velas de rechazo (Pin Bars/Engulfing) en esta zona.

* Zona de Soporte Táctico:** 1.1750 – 1.1820. Punto de control para el rebote actual.

* Confirmación de Derrumbe:** Una ruptura con volumen del soporte en 1.1750 activaría la capitulación de los 163k contratos largos atrapados.

⚠️ ADVERTENCIA: No te dejes engañar por el "momentum" alcista superficial. El riesgo sistémico es el más alto de los últimos 6 meses. La trampa está servida.

#EURUSD #Forex #COTReport #TradingInstitucional #SmartMoney

NEE vs VSTConectemos VST vs NEE con Utilities Select Sector SPDR Fund para entender el flujo sectorial real y no operar a ciegas.

1️⃣ Qué representa XLU realmente

XLU = utilities “clásicas” del S&P 500:

Dominadas por reguladas

Alta duration equity

Sensibles a yields

Baja volatilidad histórica

Peso relevante dentro del ETF:

NEE tiene peso alto

VST tiene peso menor (más merchant/menos regulada)

Por eso:

👉 Cuando entra flujo defensivo al sector, normalmente beneficia más a NEE que a VST.

👉 Cuando el flujo es “power scarcity / AI demand”, VST puede outperformar incluso si XLU está plano.

2️⃣ Regímenes posibles vía XLU

🔵 Escenario A – Flujos defensivos (Risk-off real)

Señales:

XLU rompe al alza

RSI relativo vs SPX mejora

Yields cayendo

ETF con entradas netas

Implicancia:

NEE > VST

Duration utilities lideran

¿Está rodando hacia la pista o todavía está en taxi lento? #APPLPrimero lo serio… después el show.

📊 Lo técnico limpio

Tenemos:

Tendencia primaria alcista (mínimos crecientes desde abril).

Precio apoyado en directriz amarilla.

EMA 200 respetada como si fuera ley.

Recuperó zona 255–260.

Medias cortas girando al alza.

Eso no es bajista.

Eso es:

👉 Pullback dentro de tendencia.

🎯 Nivel clave ahora

Zona 275–280 es la torre de control.

Si rompe 280 con volumen…

Ahí sí hablamos de:

“Autorizado para despegar.”

Si no rompe y vuelve bajo 255…

Puede volver a hacer escala técnica.

🧠 El contexto macro

Si el mercado sigue firme y el canal del S&P aguanta…

Apple suele acompañar.

No es papel meme.

Es locomotora.

Cuando se mueve fuerte,

arrastra índice.

😂 Versión grupo mesa chica

Apple no despega como Tesla.

Apple despega elegante.

Primero:

Se acomoda

Ajusta alas

Cierra puertas

Hace earnings

Y después vuela

No hace show.

Hace tendencia.

☕ Conclusión

Hoy está:

En modo “alineado en pista”.

Motores encendidos.

Pero esperando autorización del mercado.

Si rompe 280 con intención…

Prepárense.

Si pierde 255…

Vuelve a zona de mantenimiento.

EL CEMENTO NO SE ROMPE… PERO TE DESGASTA * LOMA *Bueno muchachos…

Este papel no sube vertical.

No vuela.

No emociona.

Pero tampoco se desploma fácil.

Es el típico activo que:

Te hace dudar… pero sigue de pie.

📊 Lo técnico frío

Tenemos:

🔹 Rango clarísimo 10.35 – 12.90

🔹 Precio ahora 11.40 aprox

🔹 Zona media del rango

🔹 EMA larga sosteniendo abajo

Esto es:

👉 Lateral estructural.

👉 Mercado esperando definición macro argentina.

🧠 ¿Puede corregir un poco más?

Sí.

De hecho, sería lo más sano.

Zona interesante si corrige:

10.35 (soporte horizontal)

9.35–9.00 (zona donde pasa media larga)

8.80 aprox (zona acumulación anterior)

Mientras no pierda 10.35 con volumen fuerte…

No está roto.

Solo está haciendo lo que mejor sabe hacer:

Aburrir.

🏗️ El lado empresa (para que no digan que solo dibujamos líneas)

Loma Negra es:

Principal productor de cemento en Argentina.

Juega con obra pública y privada.

Depende del ciclo económico local.

Apalancada al humor país.

Si Argentina mejora consumo + crédito + obra:

Vuela.

Si Argentina se frena:

Se pone pesado como bolsa de portland.

😂 Traducción grupo

¿Es papel para adrenalina?

No.

¿Es papel para paciencia?

Sí.

El cemento no explota.

Se fragua.

Y cuando rompe rango…

Suele hacerlo fuerte.

🎯 Plan lógico

Mientras esté en el medio del rango:

No es zona premium.

Zona interesante sería:

✔️ Cerca de 10.35

✔️ O ruptura limpia arriba de 12.90 con volumen

En el medio…

Es mate y esperar.