S&P 500 "Actualizamos", mapa semanal "lo debes ver"📈 ACTUALIZACIÓN S&P 500 – SEMANA 17 📉

🔥 ¡Buenas inversores! El mercado sigue en movimiento y nosotros, como siempre, atentos analizando oportunidades reales con estructura. 🔍

🧠 Como bien sabemos, mantener una visión de contexto histórico es clave para entender el presente.

🔹 En el año 2022, el índice S&P 500 sufrió un fuerte retroceso de aproximadamente -24%, marcando una fase correctiva significativa.

📊 A partir de allí, y durante los siguientes dos años, el mercado mostró una recuperación sólida del orden del +69%, reflejando el optimismo del mercado frente a los estímulos económicos y resultados corporativos.

🚨 Sin embargo, este 2025 el panorama muestra señales distintas. El índice presenta un retroceso técnico en curso, con una caída acumulada del -15%, reflejando un cambio de comportamiento en los grandes capitales institucionales.

🗞️ NOTICIAS Y ACONTECIMIENTOS RELEVANTES DE LA SEMANA:

📉 Resultados de grandes empresas tecnológicas como Tesla y Alphabet no alcanzaron las expectativas, arrastrando a sectores clave y generando presión sobre el índice.

🇺🇸 Datos de inflación en EE.UU. siguen por encima del objetivo de la Fed. Esto aumenta la posibilidad de mantener tasas altas por más tiempo, lo que frena las expectativas de crecimiento y afecta la renta variable.

📉 El índice de miedo (VIX) vuelve a repuntar, superando los 18 puntos, señal de mayor volatilidad e incertidumbre entre inversores.

📆 Esta semana también se esperan declaraciones clave del presidente de la Reserva Federal, Jerome Powell, lo que podría marcar el tono de las próximas sesiones.

🔍 ¿Qué observar esta semana en el S&P 500?

1️⃣ Estamos atentos a la zona de soporte cercana a los 4.800 pts, donde el precio podría buscar reacción para frenar la caída o bien confirmar una estructura bajista más profunda.

2️⃣ En caso de rebote técnico, analizaremos si es una mitigación de ordenes o un verdadero intento de recuperación.

3️⃣ La ruptura o defensa de estos niveles nos dará señales sobre la continuidad del retroceso o una posible reactivación alcista.

📢 Recordá: el análisis técnico estructurado, acompañado de fundamentos macroeconómicos, es nuestra mejor herramienta para anticipar los movimientos del mercado.

💪 ¡Nosotros en Profit Trading estamos preparados para cada escenario!

Analisis

Semana 17: Bitcoin "Actualizamos" RECUPERACION??? lo vemossss..🚨 Actualización Bitcoin – Semana 17

📍 El mercado no duerme... y nosotros tampoco. ¡Vamos con todo!

👤 Buenas inversores, el mercado sigue en movimiento constante, y desde Profit Trading abrimos la Semana 17 con el radar puesto sobre Bitcoin (BTC). 🔍

📉 Análisis Técnico Profit

🔸 Zona de los $92.000 → Nivel clave que estamos observando con lupa 🔍

🔸 Alta probabilidad de que el precio busque liquidez por encima de esa zona o incluso intente un nuevo ataque a la resistencia principal, lo cual marcaría intención de retomar la tendencia alcista que venía desarrollando 🟢

Escenarios posibles esta semana:

🟡 Escenario 1 (alcista):

Si se quiebra la resistencia con fuerza, BTC podría iniciar una nueva estructura alcista en temporalidades mayores.

🔴 Escenario 2 (bajista):

Si falla el rompimiento y se rechaza la zona de GETTEX:92K , podría derivar en una caída hacia niveles inferiores para buscar nuevamente demanda institucional.

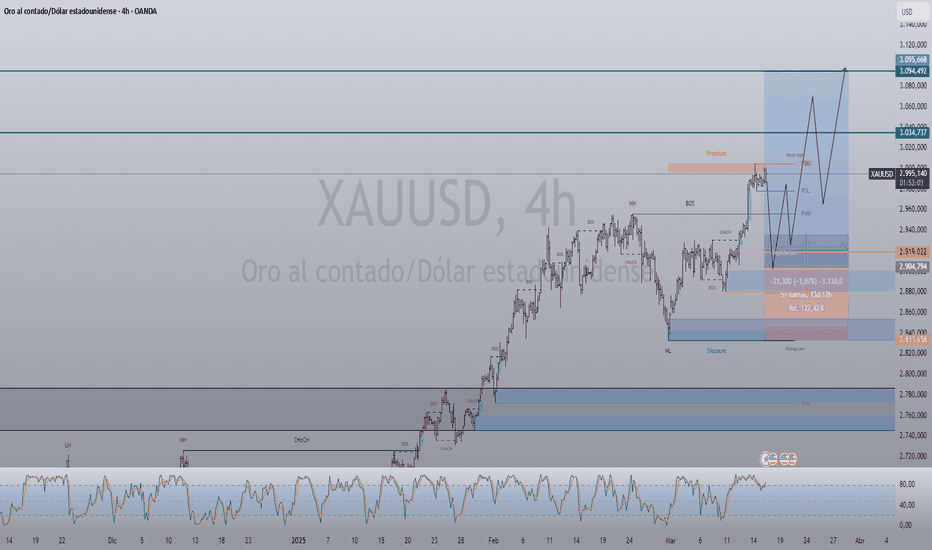

🟢 estaremos atentos al oro para detectar probable distribución, lo que podría generar toma de ganancia y liquidez a los mercados.

🔍 Estamos evaluando:

✅ Estructura del mercado en 4H y diario

✅ Confirmaciones mediante rupturas de rango y CHOCH

✅ Volumen en zonas críticas

✅ Reacciones en soportes y resistencias

🌐 Noticias y Eventos Clave – Semana 17

🗓️ Miércoles 24: Decisión de tasas por parte de la Fed – podría generar volatilidad en todo el mercado cripto 🏦

📈 Índice de inflación PCE en EE.UU. (viernes) – clave para determinar la próxima política monetaria

🇺🇸 ETF de BTC al contado: sigue habiendo entradas constantes, pero con menor volumen que semanas anteriores

💰Dominancia BTC estable cerca del 52% – indicando neutralidad entre BTC y altcoins

📌 Conclusión Profit

📣 Semana con alta expectativa y potencial movimiento direccional fuerte.

⚠️ No operamos sin confirmación. Esperamos estructura clara + volumen + reacción institucional.

💡 Recuerden: el precio se mueve por intención, liquidez y zonas de desequilibrio. ¡Analizamos con criterio, no con impulso!

🔔 ¿Ves quiebre o rechazo en la zona de los GETTEX:92K ?

#Bitcoin #BTC #ProfitTrading #Semana17 #Cripto #AnálisisTécnico #Liquidez #CryptoNews #MercadoCripto

¡Que se resuelva pronto!Hola analistas, traders y público en general,

Agitadas semanas las que se han vivido en los mercados... muchos podríamos especular sobre lo que va a pasar pero pocos podríamos tener la claridad; hay mucha incertidumbre aún. Esperemos se vaya resolviendo pronto.

En la parte de Bitcoin, nos encontramos justo en este momento en la zona entre los $84,000.00 - $85,000.00 usd, área de precios que es muy relevante porque se decide el futuro del precio de BTC para los próximos días.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL; BAJISTA para el mediano plazo. Explico que mantenemos el estatus bajista porque todavía es bastante posible nuevos mínimos, romper los $74,501.00usd

ESCENARIO 1; Nos encontramos en la onda "C" del "ABC" bajista representado en color azul. Dentro de esa onda "C" nos encontramos en lo que puede ser el fin de la onda 4 representada en color amarillo, para entrar a la onda 5 que nos llevaría a romper el mínimo de $74,501.00usd. La ventaja sobre este escenario es que resulta descartable de manera sencilla, prácticamente si rompemos la base de ese rectángulo o los $70,968.00usd, además, significaría que la corrección tiene que ser más profunda y/o más duradera (en tiempo). Por la parte superior romper los $88,868.00usd también descartaría el presente escenario. Esto significaría que volveríamos a zonas cercanas a los 100mil y abre una posibilidad al fin de la corrección.

CONCLUSIONES

Para ir cerrando esta publicación quiero acentuar los siguientes puntos;

1.- El presente análisis se tiene que resolver pronto porque ya estamos en una zona donde el mercado no tardaría en tomar la decisión.

2.- Recuerda que los parámetros que descartan el presente escenario.

3.- Si identificas que la cuña de la onda "c" finalmente se concluye así, habrá una oportunidad de entrada muy clara. La cuña se confirma al romper la línea de resistencia amarilla superior que le dibuja.

4.- Como ya mencioné, si el mercado se comporta bajo este escenario podría ser el fin de la corrección, pero también hay que tener claro que, mientras el precio va subiendo, en el mercado podría estarse preparando para una nueva caída y más profunda. En este momento no hay forma de saberlo, pero seguirán llegando nuevas velas de mercado y con análisis podremos identificar señales tempranas que nos preparen para la acción.

Si has llegado hasta aquí no olvides dejar un "boost" o "like" a este análisis.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión, tiene propósitos educativos y no de una asesoría personalizada. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES, tan solo se consideran los más probables. El presente análisis no cuenta con el nivel de detalle para que el que el lector se sirva para operar mercados.

Guia de Analisis tecnico y fudamentaL "TE PUEDES SERVIR"🔄 DIAGRAMA DE FLUJO - ANÁLISIS TÉCNICO PROFIT TRADING ARG (Versión Refinada)

📍Inicio del análisis técnico

⬇️

🔹 1. Selección del activo

📊 Cripto, Acciones, Índices, Oro

🔍 Elegir el activo según la coyuntura del mercado y noticias clave

⬇️

🔹 2. Análisis en temporalidades mayores

🕒 Mensual > Semanal > Diario

✅ Identificar estructura general: ¿Alcista, Bajista o Rango?

⬇️

🔹 3. Marcado de zonas clave

📌 Soportes / Resistencias / Zonas de Liquidez

⚡︎ Usar niveles donde hubo reacción fuerte (volumen o mechas)

⬇️

🔹 4. Identificación de estructura de mercado

📈 Estructura Alcista: HL-HH

📉 Estructura Bajista: LH-LL

📦 Rango: consolidación, zona de manipulación

⬇️

🔹 5. Confirmaciones de entrada

🚀 Confirmar con ruptura de rangos al alza o baja

🔁 Detectar CHOCH (Change of Character) como señal clave

⚠️ Estas señales indican posible inicio de movimiento direccional

⬇️

🔹 6. Acción del precio + Volumen + Leyes Wyckoff

🔍 Analizar el comportamiento del precio en los soportes y resistencias del rango

📊 Observar el volumen en cada reacción y ruptura

⚖️ Evaluar si se cumplen las leyes de causa-efecto y esfuerzo-resultado

📈 Esto nos ayuda a validar si el precio tiene fuerza para continuar con la tendencia predominante

⬇️

🔹 7. Escenarios posibles

📅 Trazar hipótesis:

👉 Si rompe resistencia = continuación

👉 Si rechaza = retroceso o cambio de estructura

⬇️

🔹 8. Confirmar con fundamentos (si aplica)

🗞️ Noticias clave, tasas de interés, datos macro

💬 Opinión de mercado (sentimiento)

⬇️

🔹 9. Plan de entrada y gestión de riesgo

🎯 Entry, Stop Loss, Take Profit

📏 1R, 2R o más – gestión emocional y técnica

⬇️

🔹 10. Seguimiento y actualización

📅 Revisar el trade según el plan

📉 Ajustar niveles si hay cambios estructurales

⬇️

🏁 Fin del análisis técnico – Preparado para operar

Semana 16 "ACTUALIZAMOS INFLACIÓN" FMI Y MAS...Lo Vemos???🇦🇷 Inflación y Mercado Financiero en Argentina - Abril 2025

📊 Inflación en Marzo 2025:

Inflación mensual: 3,7%

Acumulado en 2025: 8,6%

Interanual: 55,9%

📈 Rendimiento del S&P Merval:

Variación en marzo: +6%

Variación anual: +83,14%

Valor actual: 2.177.975 puntos

🏢 Principales acciones destacadas:

Loma Negra: +9%

Grupo Supervielle: +7,6%

Transportadora de Gas del Sur: +6,7%

💰 Préstamo del FMI:

Monto total: USD 20.000 millones

Desembolso inicial: USD 12.000 millones

Objetivos: Reforzar reservas y estabilizar el tipo de cambio

🔄 Nuevo régimen cambiario:

Banda de flotación: 1.000 - 1.400 pesos por dólar

Expansión mensual de la banda: 1%

📉 Riesgo país:

Nivel actual: 725 puntos básicos

🔮 Escenarios posibles con el préstamo del FMI

✅ Escenario optimista:

Estabilidad cambiaria: El fortalecimiento de reservas podría estabilizar el tipo de cambio.

Reducción de la inflación: Medidas fiscales y monetarias podrían disminuir la inflación.

Acceso a mercados internacionales: Cumplimiento de metas podría facilitar el acceso a financiamiento externo.

El País

⚠️ Escenario pesimista:

Presión inflacionaria: Una devaluación significativa podría aumentar la inflación.

Ajustes fiscales: Recortes en el gasto público podrían generar tensiones sociales.

Volatilidad del mercado: Incertidumbre podría afectar la inversión y el crecimiento económico.

📌 ¿Qué opinás sobre estas medidas y su impacto en la economía argentina?

Si estas operando en futuros: "DEBER LEER ESTO" y saberlodéjame decirte que en mis inicios cometí muchos errores por no buscar información que me ayude a entender cosas tan importantes como las que te dejo en este post, son solo unos minutos que pueden salvar tus inversiones, y crecer como trader(comerciante) de contratos futuros, para los expertos es algo sencillo, pero hay personas que incluso operan sin saber lo que hacen, sin mas va el post. estoy seguro que será de utilidad.

pd: también te sera de utilidad visitar mi canal de youtube: estoy actualizando poco a poco los videos debido a que tengo muchos analisis para ofrecerte. en mi perfil encontraras el enlace directo.

💥 ¿Qué es el apalancamiento?

El apalancamiento te permite abrir una posición más grande con poco capital. Es como operar con dinero prestado del exchange.

Si usás 10x de apalancamiento, con $100 controlás $1.000.

Multiplicás tus ganancias… pero también tus pérdidas.

📊 Tabla de apalancamiento

Apalancamiento Capital propio Tamaño de posición

1x $100 $100

2x $100 $200

5x $100 $500

10x $100 $1.000

20x $100 $2.000

50x $100 $5.000

📍 Supuesto de mercado:

Precio BTC actual: $30.000

Inversión base: $100

Se aplican distintos niveles de apalancamiento

🔹 2x Apalancamiento:

Posición: $200 → 0.0067 BTC

Si BTC sube 5% (a $31.500): Ganás $11 → +11% ROI

Si baja 5% (a $28.500): Perdés $9 → -9% ROI

🔒 Liquidación: aproximadamente con -50% del movimiento adverso

🔹 5x Apalancamiento:

Posición: $500 → 0.0167 BTC

Subida 5%: Ganás $25 → +25% ROI

Bajada 5%: Perdés $25 → -25% ROI

🔒 Liquidación: -20%

🔹 10x Apalancamiento:

Posición: $1.000 → 0.0333 BTC

Subida 5%: Ganás $50 → +50% ROI

Bajada 5%: Perdés $50 → -50% ROI

🔒 Liquidación: -10%

🔹 20x Apalancamiento:

Posición: $2.000 → 0.0666 BTC

Subida 5%: Ganás $100 → +100% ROI

Bajada 5%: Perdés $100 → -100% ❌ Liquidación total

🔒 Liquidación: -5%

🔹 50x Apalancamiento:

Posición: $5.000 → 0.1666 BTC

Subida 2%: Ganás $100 → +100% ROI

Bajada 2%: Perdés $100 → -100% ❌ Liquidación total

🔒 Liquidación: -2%

🧠 ¿Dónde va tu dinero cuando perdés?

Cuando usás apalancamiento, no estás contra el exchange… estás contra otros traders.

Si ganás, el dinero viene de quienes pierden.

Si perdés, tu dinero va a quien estaba en la posición opuesta (por ejemplo, si vos ibas long, y alguien shorteaba).

El exchange solo cobra comisiones. No se beneficia directamente de tu pérdida.

Si te liquidan, el sistema usa tu margen (tu capital inicial) para cubrir tu pérdida y proteger al mercado. Ese dinero va al "insurance fund" del exchange o al trader ganador.

🎯 Es un sistema de suma cero: lo que uno gana, otro lo pierde.

⚠️ Riesgos del apalancamiento

❌ Las pérdidas se amplifican con la misma velocidad que las ganancias

❌ Con alto apalancamiento, un movimiento de 1% o 2% puede liquidarte

❌ Si no usás stop loss, podés perder todo tu capital

🛡️ Tips para operar con apalancamiento:

✅ Empezá con 2x o 3x si sos principiante

✅ Usá stop loss siempre

✅ Nunca arriesgues más del 1%-2% de tu capital total por operación

✅ Operá con cabeza, no con emoción

✅ Aprendé gestión de riesgo antes de pensar en multiplicar ganancias

📌 Conclusión:

El apalancamiento en futuros cripto es una herramienta poderosa, pero peligrosa si no se usa con estrategia. Entender cómo funciona, qué podés ganar y perder, y dónde va tu dinero es la base para operar de forma consciente y rentable.

ETH en caida libre sin parar: "que esta pasando"🟣 ¿QUÉ ESTÁ PASANDO CON ETHEREUM?

📉 Caída superior al 11% en las últimas 24 horas

🚨 Ethereum (ETH) ha sufrido una fuerte corrección, cotizando actualmente alrededor de $1.580 USD, lo que representa una disminución del -11.89% en el último día. Pero… ¿qué tan grave es esta caída?

🔍 Pérdidas desde su Máximo Histórico

🔺 ATH de Ethereum: $4.891,70 USD (noviembre 2021)

📉 Caída acumulada: Aproximadamente -67.7% desde su máximo

📆 Desempeño en 2025: ETH ha perdido más del 47% en lo que va del año

🧠 ¿Qué está provocando esta baja?

⚠️ Tensiones Geopolíticas

EE.UU. anunció nuevos aranceles del 10%, lo que generó miedo en los mercados. Los inversores se alejan de activos volátiles como las criptomonedas.

💸 Salidas de capital en ETFs

Ethereum registró importantes retiros en sus fondos cotizados. Menor confianza institucional = presión bajista.

🔻 Menor actividad en la red principal

Las soluciones de Capa 2 están desplazando el tráfico, reduciendo comisiones y la quema de ETH. Esto enfría su atractivo como activo deflacionario.

📊 Panorama macroeconómico incierto

La inflación global y la búsqueda de refugios seguros están empujando a los inversores fuera del mercado cripto.

🐋 ¿Y las ballenas?

Mientras muchos venden por pánico, las grandes billeteras están acumulando ETH a precios de descuento. Confianza a largo plazo y mentalidad estratégica.

📌 Reflexión Final

Ethereum está atravesando una fase bajista, pero los ciclos son parte del juego. Las correcciones pueden doler, pero también revelan oportunidades para quienes piensan en el largo plazo.

🔐 La clave está en no reaccionar por miedo, sino actuar con información.

Aranceles de EEUU (tienes que saberlo)"¿Vuelven los aranceles en EE.UU.? Impacto directo en los mercados globales"

🧠 INTRODUCCIÓN

Estados Unidos vuelve a poner sobre la mesa la posibilidad de aumentar aranceles a ciertos países y sectores estratégicos. Esta medida, aunque busca proteger la industria local, podría tener consecuencias importantes en los mercados financieros, desde la renta variable hasta las materias primas.

🔍 ¿QUÉ SON LOS ARANCELES Y POR QUÉ IMPORTAN?

Los aranceles son impuestos que un país impone a los productos importados. Su objetivo principal es encarecer los productos extranjeros para beneficiar a la producción nacional. Sin embargo, también pueden provocar represalias comerciales y distorsionar los flujos de comercio global.

🇺🇸 EE. UU. Y SUS NUEVOS ARANCELES (2025)

Según las últimas declaraciones del gobierno estadounidense, se está considerando:

Aumentar aranceles a productos chinos (tecnología y autos eléctricos)

Proteger sectores estratégicos como semiconductores y energía renovable

Revisar tratados con países que tienen superávits comerciales con EE.UU.

📉 IMPACTO EN LOS MERCADOS

1. Acciones

Las acciones de empresas importadoras podrían verse afectadas (como retail y manufactura).

Posible volatilidad en empresas tecnológicas si se incluyen restricciones a componentes claves de Asia.

2. Materias primas

Posible presión en los precios de metales como cobre, aluminio o litio, si hay guerra comercial.

El oro podría subir como refugio ante incertidumbre.

3. Dólar e inflación

Aranceles generan mayor inflación a corto plazo.

La Fed podría verse obligada a mantener tasas altas más tiempo.

Posible fortalecimiento del dólar, lo que presiona a los mercados emergentes.

4. Criptomonedas

En escenarios de tensión geopolítica y de mercados, las criptos como Bitcoin pueden actuar como activos alternativos.

📊 CONCLUSIÓN

Los aranceles no solo afectan el comercio: son una herramienta de política económica con repercusiones directas en los mercados globales. Inversores, traders y analistas deben estar atentos a este tipo de medidas, ya que podrían generar nuevas oportunidades o riesgos según el sector y la región.

✅ LLAMADO A LA ACCIÓN

¿Te gustaría que analice cómo afectaría esto a acciones específicas o criptomonedas? Comentá o escribime, y lo vemos en próximos posts 📈

Grupo F. Galicia en Pesos "Analisis CompleTo" alta Probabilidad.Consideraciones técnicas por "Profit"

luego de una excelente tendencia durante el año pasado tocando máximos en el orden de los $8700, vemos retrocesos normales. hay un soporte formado en los $6500 y es un soporte de referencia importante, cerca de los máximos cualquier activo esta "caro" y hay que tomar mucha prudencia al momento de tomar una posición de compra. dicho esto hay alta posibilidad que la acción baje a tomar liquidez (dinero) para seguir su camino. sigue en estructura alcista hasta que se demuestre los contrario como bien decimos siempre, y recuerda siempre "el precio sigue el camino de menor resistencia".

Consideraciones fundamentales

📊💸 ¿Conviene invertir en Galicia (GGAL) este 2025?

🔥 ¡Atención inversores argentinos! Galicia sigue dando que hablar en el mercado bursátil local. Te cuento por qué este 2025 podría ser un año clave para esta acción:

📈 Precio actual

👉 Al 1/04/25: $7.250 ARS

📉 Acumulado 2025: -2,68%

⚠️ A pesar de una leve caída en lo que va del año, los analistas siguen viendo potencial alcista.

🚀 Proyecciones 2025

📌 Estimado optimista: $12.577 ARS

📌 Precio objetivo promedio: $11.292 ARS

📈 ¡Eso representa un upside del +57,7% desde el precio actual!

🔍 Recomendación: CAUTELA INVERSIÓN ESCALONADA ✅

🧠 ¿Qué está impulsando esta acción?

✅ Adquisición estratégica: Galicia compró el 99,99% de HSBC Argentina, reforzando su liderazgo en el sistema bancario local.

✅ Convocatoria clave: El 29 de abril se define el futuro en una Asamblea de Accionistas por videoconferencia.

🧾 Lo que tenés que saber

🔹 Galicia sigue siendo un activo con alta exposición al riesgo argentino, pero también uno de los bancos más sólidos del país.

🔹 Si el contexto económico se estabiliza, podría convertirse en una joya de cartera.

📌 CONCLUSIÓN

¿Vale la pena?

✔️ Si sos un inversor con perfil moderado/agresivo y buscás potencial de crecimiento, Galicia puede ser una jugada inteligente.

🚧 Ojo con la coyuntura: inflación, tipo de cambio y política económica serán claves.

📲 ¿Te interesa más info de acciones locales?

💬 Comentá “👊 INFO” y te paso el próximo análisis.

Alphabet/Google "Analisis Completo"📉 ¿Por qué cae Alphabet?

Preocupaciones por la competencia en inteligencia artificial:

El mercado reaccionó con cautela a los avances de rivales como OpenAI y Microsoft, que están ganando terreno en IA generativa. Aunque Google lidera con Gemini, los inversores esperan más adopción real y monetización.

Costos crecientes en infraestructura y data centers:

Alphabet invirtió fuertemente en sus centros de datos y chips personalizados para IA, lo que presiona sus márgenes operativos a corto plazo.

Publicidad digital en desaceleración:

A pesar de seguir siendo líder, su negocio principal enfrenta una desaceleración en el crecimiento publicitario frente a TikTok y Amazon Ads.

la acción de una de las empresas lideres esta de oferta??

con una caída continua del 26% aprox, poco a poco quiebra la resistencia de la tendencia semanal que inicia en 2023.

🔍 ¿Oportunidad de Compra?

✅ Sí, si pensás a largo plazo. Alphabet sigue siendo una máquina de generar dinero, con dominio en publicidad, nube (Google Cloud) y avances sólidos en IA. La corrección puede ser una pausa saludable para un gigante que subió más del 50% el año pasado.

🚫 No, si esperás crecimiento explosivo en el corto plazo. La monetización de su IA todavía es una promesa, y el mercado es cada vez más competitivo.

Analisis de "INFLACIÓN" Argentina "completo"📊 Inflación en Argentina 2025: ¿Una tregua o el inicio de la estabilidad?

En un contexto económico siempre desafiante, la inflación en Argentina ha comenzado el 2025 con señales de desaceleración, generando expectativas —y también cautela— entre analistas, consumidores y empresarios.

🔍 Datos Clave (Enero - Febrero 2025)

✅ Enero 2025

Inflación mensual: 2,2%, la más baja en casi 5 años.

Inflación interanual: 84,5%.

Rubros más afectados:

Restaurantes y hoteles (+5,3%)

Vivienda, agua, electricidad y gas (+4%)

Notable: Prendas de vestir y calzado bajaron un 0,7%, un alivio inesperado.

✅ Febrero 2025

Inflación mensual: 2,4%

Inflación interanual: 66,9%

Rubros con mayor aumento:

Vivienda y servicios básicos (+3,7%)

Alimentos y bebidas (+3,2%), especialmente carnes y derivados.

🔜 Marzo 2025

Aún sin datos oficiales, pero estimaciones privadas apuntan a una inflación alrededor del 2,2%.

🧠 ¿Qué significa esto para los argentinos?

Aunque estas cifras parecen pequeñas comparadas con los picos de 2023-2024, el impacto real en los bolsillos sigue siendo fuerte. Los aumentos en servicios y alimentos —dos categorías sensibles— aún presionan el costo de vida. Sin embargo, el freno en la velocidad de los aumentos es una señal positiva y habla de cierta contención monetaria por parte del Gobierno.

📈 Opinión: ¿Qué esperar de la economía argentina en 2025?

La Argentina está transitando una fase de ajuste, con un objetivo claro: estabilizar la macroeconomía sin detonar el consumo ni el empleo. Si bien las señales de desaceleración inflacionaria son alentadoras, la economía sigue extremadamente frágil. Las variables clave a seguir serán:

Nivel de reservas del BCRA

Tipo de cambio y brecha cambiaria

Reactivación del crédito

Inflación núcleo (sin estacionales ni regulados)

💬 Conclusión: Si el gobierno logra mantener este ritmo, mejorar la confianza y reactivar algunos sectores productivos, 2025 podría marcar el inicio de una recuperación lenta pero sostenida. La clave será resistir las presiones políticas y no retroceder en los avances logrados hasta ahora.

💡 ¿Te gustaría seguir recibiendo estos resúmenes cada mes? Comentalo abajo o compartí este post.

¿Cómo va esa corrección?Hola analistas, traders y público en general,

El día de hoy vamos a abordar un poco sobre la corrección en la que se encuentra Bitcoin. Como vimos en publicaciones anteriores, romper los $81,059.80usd fue la confirmación de finalización del impulso, además, de entender que al romper este valor ya entramos en una etapa distinta, vaya en una corrección de mayor magnitud que puede ser en tiempo y/o en profundidad.

¡VAMOS AL ANALISIS! (porque traigo prisa)

TENDENCIA PRINCIPAL; BAJISTA para el mediano plazo.

ESCENARIO 1; Triángulo de distribución representado en el gráfico con 2 líneas de color naranja. Así es con este triángulo se está ganando algo de tiempo el mercado para seguir colocando ventas a "buen precio". Recuerda que el impulso viene desde la zona de lo 15mil usd, el mercado desde su máximo en la zona de los 110mil usd ha caído un poco más del 20%, por tanto sigue siendo una zona buena para distribuir. Si esto es así estaríamos por terminar la onda (c) representada en color naranja.

ESCENARIO 2; Si el mercado trae prisa por caer, por la razón que sea. Entonces este es el escenario desde donde la estructura permite una caída con mayor fuerza y profundidad. Si notas bien la onda (c) del escenario uno se "acuñó" es decir, en este momento parece una cuña (representada con 2 líneas verdes) y eso abre la puerta del infierno. ¿Por qué? porque estructuralmente la onda (a), (b) y (c) podrían ser también un plano irregular y, si esto sucede así, nos estaríamos yendo muy rápido a la zona de los 62-67mil usd. De hecho, lo que espero siga, es una onda de IMPULSO BAJISTA.

ESCENARIO 3; (para los que piensan que solo soy pesimista) Tenemos una esperanza de encontrar nuevas subidas (NO CAMBIAN LA TENDENCIA PRINCIPAL). Estas subidas igual son para aprovechar momentos solamente y se darían bajo el siguiente escenario. Así como en el ESCENARIO 2 identificamos una cuña con 2 líneas verdes, vendrá una corrección a la cuña, pero, si el mercado logra NO ROMPER el piso de la misma, ubicado en $77,041.00usd y nos rompe la línea de tendencia bajista del canal (es la línea en color azul), seguro iremos a una zona de precios cercana al al máximo de todos los tiempos del momento. Yo, adrián, a pesar de que esto suceda esperaría una nueva caída del mercado, pero... si sube no deja de ser bueno porque va haciendo que la posibilidad de una corrección profunda, disminuya.

Ya saben que para los que no entienden mucho de análisis técnico yo les ayudo con una representación gráfica de mas o menos como van a suceder las cosas mediante la herramienta "plumón"

Escenario 1; plumón de color naranja

Escenario 2; plumón de color verde

Escenario 3; plumón de color azul.

CONCLUSIONES;

Operador, ¡ándese con cuidado!

Espero que el presente análisis te sea de utilidad y que lleves a buen puerto tu inversión.

Si has llegado hasta aquí no olvides dejar un "boost" o "like" a este análisis.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión, tiene propósitos educativos y no de una asesoría personalizada. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES, tan solo se consideran los más probables. El presente análisis no cuenta con el nivel de detalle para que el que el lector se sirva para operar mercados.

gbpjpy 193.000 cierre fvgbasandonos en estructura y metodo de identificacion de velas con las entradas de fvg tenemos una oportunidad de compras apoyandonos de las temporalidades menores para poder capitalizar en mejores entradas impulsivas

5min 1 minutos, el volumen ya paso pero tenemos una estructura formandose en soporte de combinacion ....

¡Con ánimos de ayudar!Hola analistas, traders y público en general,

El día de hoy voy a presentar un análisis de BABA con ánimos de ayudar al público que me lee y a la vez, como una invitación para que se formen lo más posible en esta hermosa materia, análisis técnico mediante la aplicación de ondas de Elliott. Siendo así, se que tus ojos y los míos serán capaces de detectar "señales tempranas de alarma".

Para no hacerla muy cansada vamos entrando a tema; Alibaba Group Holdings (BABA), solo en este año 2025, ha obtenido una revalorización de +68.35% (al momento del cierre del mercado con fecha de esta publicación) ¡Monumental!

Datos básicos del gráfico; Hoy la cotización cerró en $142.74usd, tiene su ATH (all time high) en los $319.32usd y su Mínimo Ortodoxo en los $57.20 usd. Esto representa una buena recuperación en el valor de la acción y parecería que queda mucho por subir pero la verdad es que NO ES TAN SENCILLO, hay señales que nos invitan a pensar lo contrario.

¡VAMOS AL ANALISIS!

ESCENARIO 1 (bajista); Podríamos estar llegando al final de una onda 4, si esto es cierto (ya el gráfico nos lo dirá con el tiempo) estamos obligados a hacer un nuevo "mínimo ortodoxo". En palabras sencillas vamos con todo a romper ese piso ubicado en los $57.20usd. ¿Hasta donde podrás preguntar? No se... hasta 0 dólares si es necesario. ¡Así de plano!

ESCENARIO 2 (bajista); La presente subida pertenece a una onda A o W (esta última si se convierte en compleja). ¿Qué significa esto? que la acción como quiera va a caer, va a perder valor pero tiene esperanzas de sobrevivir. Que mas da si rompe o no los $57.20usd, vas a perder mucho tiempo invertido para quizás y solo quizás, ver recuperarse el precio de esta acción.

ESCENARIO 3 (bajista); No es una onda 4, pero sí es una onda B. ¿Qué significa esto? es tan catastrófico como el escenario 1, pero nos tocará ver una bajada de precio con una estructura diferente, eso es todo. Igual podemos bajo este escenario ir a 0 dólares. eh eh!

ESCENARIO 4 (alcista); Si observas bien en la gráfica tenemos por ahí una pequeña cuña justo en la zona donde anda ahorita el precio. De hecho, las cuñas la mayoría de las veces nos avisan de la terminación de una tendencia de mercado, otras veces estas "fallan" (y lo pongo entre comillas porque no me bastarían palabras para explicar este tema). Si (léase bien es un si condicional) y solo si, la cuña falla a la alza ¡felicidades! por BABA porque está peleando fuerte y si nos proyecta el precio objetivo a una zona bastante mas elevada. Ahora bien, todo puede pasar, los mercados son irracionales pero, "el horno no está para bollos" en el "mundo real" geo-político y geo-económico. Mi juventud no me alcanza para una aventura tan grande operando esta emisora.

CONCLUSIONES;

Alerta 1.- Resistencia en los $150.20 mediante una media móvil "384p" en velas "S"

Alerta 2.- La estructura desde los $57.20usd tiene toda la "fachada" de ser cualquier cosa menos IMPULSO

Alerta 3.- Si se tratara de una onda 4, A o B, el retroceso de fibonacci ya empieza a pesar.

Alerta 4.- La onda (B) representada en color verde del triángulo la hizo en "plano irregular", siempre le digo a los alumnos que esto es una "connotación negativa" que el mercado ya te está dejando ahí; frente a nuestras narices.

Alerta 5.- En el círculo amarillo que les dibujé con la herramienta plumón hay una peligrosa "cuña". Cuidado que termina, se rompe y se viene abajo el precio con rapidez.

Alerta 6.- ¡La mía! jajaja ¿Qué mas quieres?, nombre fuera de broma hago esta publicación con gusto y esperando a que muchos la lean para que entiendan los riesgos de la zona. $150usd es zona de kamikazes.

Espero que el presente análisis te sea de utilidad, ojalá que BABA se salve y haga lo suyo, pero sobre todo, que tú lleves a buen puerto tu inversión.

Si has llegado hasta aquí no olvides dejar un "boost" o "like" a este análisis.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión, tiene propósitos educativos y no de una asesoría personalizada. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES, tan solo se consideran los más probables. El presente análisis no cuenta con el nivel de detalle para que el que el lector se sirva para operar mercados.

¿Qué hubiera pasado si invertías $10,000 en ORO en 2015?En un mundo donde la economía global se sacude constantemente, hay una inversión que no pierde su brillo: el oro. Si hace 10 años hubieras confiado en este activo, hoy estarías duplicando tu capital… y algo más. ¿Querés saber cuánto? Acá tenés todos los detalles 👇

📅 Marzo 2015:

Precio oro: USD 1,150 por onza

Inversión: $10,000

Adquiriste: 8.7 onzas de oro

🚀 Marzo 2025:

Precio oro: USD 3,000 por onza (¡máximo histórico!) 📈

Valor actual: $26,100

Rentabilidad total: +161% en 10 años

Rentabilidad anual promedio: ≈ 10.1% compuesto

Evolución de tu inversión año a año:

En 2015 compraste 8.7 onzas de oro. A medida que el precio fue variando, tu inversión acompañó ese crecimiento.

Por ejemplo:

-En 2020, con el oro a USD 1,900, tu inversión valía unos $16,530.

-En 2024, cuando alcanzó USD 2,500, tu capital ya había crecido a $21,750.

-Hoy, con el oro a USD 3,000, tu inversión vale $26,100.

¿Fue una buena inversión comparada al mercado?

Para tener una idea más clara, comparemos la rentabilidad anual promedio (2015-2025) del oro frente a otros activos populares:

Bonos del Tesoro de EE.UU.: entre 2.5% y 3.5% anual

Índice S&P 500 (acciones): aproximadamente 12% anual

Oro: 10.1% anual

Conclusión:

El oro superó ampliamente a los bonos y tuvo un rendimiento muy competitivo frente al S&P 500, pero con menor riesgo y volatilidad. Además, durante momentos de crisis económicas o tensiones globales, el oro suele mantener o aumentar su valor, algo que no siempre ocurre con las acciones.

¿Por qué el oro sigue brillando?

Incertidumbre global: tensiones geopolíticas, crisis financieras y guerras.

Inflación: el oro protege tu poder adquisitivo.

Activo refugio: cuando otros activos caen, el oro tiende a mantenerse fuerte o incluso subir.

En resumen:

Tu inversión de $10,000 se habría transformado en $26,100, con un crecimiento constante a lo largo de los años.

El oro sigue siendo una excelente alternativa para diversificar y proteger tu capital en el largo plazo.

¿Querés un análisis más dinámico y visual?

📺 Mirá el análisis completo en mi canal de YouTube:

👉 @Pro.Fit.Trading-Arg

Sumate para conocer más oportunidades de inversión, análisis de oro, criptomonedas, acciones y mucho más.

Te dejo el análisis de rendimiento del sp500 para una mejor comparativa.!

Tesla, consideraciones antes de invertir "Analisis completo"La cotización de la acción a regresado al inicio, justo al soporte de la semana del 21 de octubre del año pasado, como bien dice el dicho que: "EN LAS CRISIS ESTÁN LAS MEJORES OPORTUNIDADES", esta ves le toca a tesla, lleva una caida acumulada del %55 aprox, en su cotización.

Desde el punto de vista técnico, un retroceso hay a la vista, a la espera del mismo y analizar acción del precio, para poder determinar pista de continuación de la posible estructura bajista, que se forme en un futuro. paso a paso vamos a estar analizando ese posible retroceso.

PANORAMA FUNDAMENTAR

Las acciones de Tesla, Inc. han experimentado una caída significativa en los últimos meses, con una disminución de aproximadamente el 50% desde su máximo histórico en diciembre de 2024, cuando alcanzaron una capitalización de mercado de 1,54 billones de dólares, reduciéndose a 777.000 millones de dólares en marzo de 2025.

Factores que han contribuido a esta caída:

Asociación política de Elon Musk: La implicación de Elon Musk en la administración del presidente Donald Trump ha generado controversia y afectado la percepción de la marca Tesla. Su rol en el Departamento de Eficiencia Gubernamental (DOGE) ha sido criticado, y su cercanía a Trump ha llevado a protestas y actos de vandalismo en instalaciones de Tesla.

Disminución de ventas en mercados clave: Tesla ha experimentado una caída en las ventas en mercados importantes. Por ejemplo, en Alemania, las matriculaciones de vehículos Tesla disminuyeron un 54% en enero, y en Francia, la caída fue del 63%. En China, las entregas al por mayor alcanzaron su nivel más bajo en más de dos años y medio en febrero.

Entorno económico y políticas comerciales: Las políticas comerciales de la administración Trump, incluyendo aranceles dirigidos a Canadá, China y México, han afectado la confianza de los inversores y la demanda de vehículos eléctricos de Tesla en estos mercados. China, siendo el segundo mercado más grande para Tesla, ha implementado medidas que impactan negativamente las ventas de la compañía.

Preocupaciones de inversores y analistas: Encuestas recientes indican que la mayoría de los inversores creen que la actividad política de Elon Musk está perjudicando a Tesla. Un sondeo de Morgan Stanley reveló que el 85% de los participantes considera que la implicación política de Musk es negativa para los fundamentos comerciales de la empresa.

Competencia creciente: Empresas como BYD en China han aumentado su participación en el mercado de vehículos eléctricos, ofreciendo productos competitivos que desafían la posición de Tesla. En China, el 76% de los consumidores son indiferentes a la marca Tesla, lo que podría intensificar la competencia de precios en ese mercado.

Conclusión: La combinación de factores políticos, disminución de ventas en mercados clave, políticas comerciales adversas, preocupaciones de inversores y una competencia creciente han contribuido a la notable caída en la cotización de las acciones de Tesla en los últimos meses.

GBPJPY/ CT / FVG Movimiento de velas que supuestamente no rellenan zonas , esa zona debe de ser rellenada despues de esa movimiento o dependen de el retroceso y si sigue respetando los ultimos bajos /altos que van creando o romiendo

estructura de 5 pero siguiendo la estructura general de las tendencias alcistas.

ya sea por la zona de los 192.4xx numero psi o que haga un flip la vela de 4 hrs y 1 dia se mire en que se comience a rellenar el cuerpo nuevamente..

192.xxx queda invalido

XAUUSD 2915COMPRAS ACUMULAMIENTO DE ORDENESTenemos zona de acumulamiento...

Zona de ordenes que tienen que ser rellenadas y estructura que se debe validar o invalidar de una manera.

Rellenar zona hasta 2920 e invalidar la estructura como primera parada que se debe de usar como un fvg, retroceso, correccion...

Utilizamiento mental util de una CTL linea de contratendencia si es que optamos por ver eso tambien.... sigo esperando el movimiento hasta los 192.000

Antes de Invertir en el NASDAQ "Debes Seber ESTO" Analisis Tecnico "manteniendo la filosofía de trading de Profit"

Buenas inversores, mas abajo les dejo el post directo a la filosofía de como analizo los mercados para la comunidad, como podemos ver venimos de una tendencia alcista bastante marcada desde enero del 2023 a la fecha incluyendo estos dos meses del corriente año.

el indice tocó máximos en 22.200 aporx, generando un retroceso del -8,9% por el momento aprox, vamos a estar analizando y actualizando por el momento vemos 3 semanas de retroceso pero todo normal nada de que preocuparse, este año arranco negativo pero todavía esta en tendencia.

para los que desean entrar, pueden ser precavidos a las espera de poder analizar por si se profundiza la caída o bien ir acumulando parte del capital, teniendo en cuenta que lleva varios años positivo.

Análisis Fundamental del Nasdaq-100 Consideraciones importantes.

El Nasdaq-100 es un índice bursátil que agrupa a las 100 principales empresas no financieras que cotizan en el mercado Nasdaq. Este índice se caracteriza por una alta concentración de compañías tecnológicas, aunque también incluye empresas de sectores como telecomunicaciones, biotecnología y servicios al consumidor.

Principales empresas del Nasdaq-100

A continuación, proporciono la lista actualizada de las diez principales empresas que conforman el Nasdaq-100, ordenadas por su peso en el índice:

Apple Inc.

Microsoft Corporation

eleconomista.es+7ig.com+7slickcharts.com+7

Amazon.com Inc.

NVIDIA Corporation

bolsamania.com+5slickcharts.com+5eleconomista.es+5

Tesla Inc.

Meta Platforms Inc.

Alphabet Inc. (GOOGL)

es.statista.com+4eleconomista.es+4es.tradingview.com+4

Broadcom Inc.

PepsiCo Inc.

Costco Wholesale Corporation

Rentabilidad Anual en los Últimos 5 Años:

A continuación, se detallan las rentabilidades anuales del Nasdaq-100 en los últimos cinco años:

2020: +47.58%

2021: +26.63%

2022: -32.97%

2023: +53.81%

2024: +24.88%

Promedio de Rentabilidad Anual: +23.99%

Consideraciones Adicionales:

La alta ponderación de empresas tecnológicas en el Nasdaq-100 implica una mayor volatilidad en comparación con otros índices más diversificados, como el S&P 500. Por ello, es fundamental que los inversores consideren su tolerancia al riesgo y sus objetivos financieros antes de invertir en este índice.

Además, factores macroeconómicos, políticas comerciales y avances tecnológicos pueden influir significativamente en el desempeño del Nasdaq-100. Por lo tanto, es recomendable mantenerse informado sobre las tendencias del mercado y las noticias relevantes que puedan afectar a las principales empresas del índice.

Tesla "Analisis Macro" Completo actualizadoBuenas inversores, pasaron unos meses que no analizo tesla, actualizamos para este 2025, vamos a ello.

Análisis técnico consideraciones de profit aplicamos (Estructura de mercado clásico)

vemos un notable "raly" alcista desde $217 aprox. hasta los $480 (ultimo max) +125% en dos meses aproximadamente en ganancias. tenemos un rango no muy prolongado y el quiebre como se aprecia en el grafico, es muy importante mencionar que por medio del estudio de estructura de mercado podemos salir lo mas pronto posible tomando buenas ganancias e incluso reduciendo lo mas mínimo las perdidas en caso de inversores que esperaban continuidad y entraron en el soporte de ese rango de distribución en este caso.

testa lleva -45% de caida libre sin importantes retrocesos en busca de liquidez para continuar. estaremos analizando desde el punto de vista tecnico posibles retrocesos y ver como se va conformado su estructura.

Análisis fundamental y panorama 2025

En los últimos meses, la acción de Tesla ha experimentado una notable volatilidad, influenciada por diversos factores que abarcan desde decisiones estratégicas hasta el entorno político y la competencia en el mercado de vehículos eléctricos.

Desempeño reciente de la acción

A principios de marzo de 2025, las acciones de Tesla registraron una caída significativa, eliminando aproximadamente 700.000 millones de dólares en ganancias acumuladas desde la victoria electoral de Donald Trump. Este descenso se atribuye a una combinación de factores, incluyendo una disminución en las ventas trimestrales, pérdida de cuota de mercado en Europa y China, y preocupaciones sobre la implicación política de Elon Musk, que podrían estar distrayéndolo de la gestión de la compañía.

Impacto de la política y la imagen de marca

La participación activa de Musk en la política ha generado reacciones mixtas. Su apoyo al partido de ultraderecha alemán AfD ha provocado una disminución significativa en las ventas de Tesla en Europa, con protestas y boicots que han afectado negativamente la percepción de la marca y su valor de mercado.

Además, su cercanía con la administración de Trump le ha permitido influir en regulaciones que podrían beneficiar a Tesla, especialmente en áreas como la conducción autónoma y los lanzamientos espaciales. Esta relación ha generado críticas y debates sobre posibles conflictos de interés.

Desafíos operativos y competencia

Tesla enfrenta desafíos operativos significativos. Las ventas de vehículos fabricados en China cayeron un 49% en febrero en comparación con el año anterior, marcando el nivel más bajo desde agosto de 2022. Este descenso se atribuye a factores como la competencia creciente de fabricantes chinos como BYD y a la percepción pública influenciada por las acciones políticas de Musk.

Perspectivas futuras

A pesar de los desafíos actuales, algunos analistas mantienen una perspectiva optimista sobre el futuro de Tesla. Dan Ives, de Wedbush, destaca que la verdadera fortaleza de Tesla reside en su capacidad de innovación y tecnología, especialmente en áreas como la conducción autónoma y la robótica, lo que podría llevar la valoración de la compañía por encima de los 2 billones de dólares en el largo plazo.

En resumen, la acción de Tesla se encuentra en una encrucijada, afectada por factores internos y externos. La capacidad de la compañía para navegar estos desafíos y capitalizar sus oportunidades tecnológicas será crucial para su desempeño futuro en el mercado bursátil.

consideración y propuesta de ProFit

somos capaces de hacer un 5% mensual en el mercado? teniendo en cuenta que nos dedicamos a operar diferentes instrumentos de renta variable (acciones, criptos..etc)

Elige tu activo, te ayudamos con el análisis, la rentabilidad no es mas que la consistencia y la suma positiva de nuestras operaciones en el tiempo, a largo plazo.

"no te frustres", yo lo hice hace un tiempo.

El promedio anual del SP500 es de 10% anual neto lo que podríamos hacer en "dos meses" lo cual suma un 60% en 12 meses. (5% mensual * 12 meses)

Quieres tener menos exposición o bien quieres empezar por algo menor?

te propongo 3% mensual * 12 meses => 36% total. descontamos inflación del dólar aprox -3%.

ganancia neta 33%.

todo comienza con pasos pequeños y mucha paciencia.

espero te haya servido este análisis, te leo en los comentarios.

¿Es el fin para Bitcoin?Hola analistas, traders y público en general,

Vaya jornadas las que hemos venido observando con bitcoin pues no para de caer. Seguro mucho de nosotros nos estamos preguntando si ya ¡valió m...s! y, la realidad es que justo en este momento es complicadísimo saber pero vamos a ver que información tenemos a la mano para plantear algunos escenarios.

Antes de continuar, te recuerdo que este 2025 he ofrecido 2 publicaciones relacionadas a Bitcoin, donde se abordaban los riesgos que representaban en ese entonces encontrarnos por encima de los 100mil usd. Considero que vale la pena las leas y las estudies, que observes que ha pasado desde entonces porque, lo que hoy voy a analizar, sigue muy relacionado.

Del 22 de Enero del 2025;

¡A cuidarse de la euforia!

Del 12 de febrero del 2025;

¡A cuidarse de la euforia! (parte 2)

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL DE BITCOIN; ALCISTA A LARGO PLAZO (así se mantiene hasta que no rompa los $81,059.80 usd).

NOTA IMPORTANTE; Justo en este momento la zona de precio es crucial porque estamos cercas de nuestro parámetro de $81,059.90usd, donde básicamente romperlo/perforarlo nos confirma que la corrección es de "ciclo" por lo que podríamos esperar a que la corrección sea mas profunda y/o larga.

¿Estas diciendo que se va a ir de corridito en dirección a 0usd? NO; el mercado suele subir y luego tener un movimiento que corrige a la subida ó bajar y tener un movimiento que corrige a la bajada.

- ¿Si nos confirma la corrección de ciclo y estoy comprado? Habrá que estar atentos a encontrar "tu mejor salida" del mercado.

- ¿Si estoy en efectivo y no violamos los $81,059.80usd? Habrá que estar atentos para encontrar "tu mejor entrada" del mercado.

Pasemos a los escenarios;

ESCENARIO 1 (alcista); Onda (4) intermedia terminando o por terminar, lo que nos abre la fase de la última onda de impulso "1,2,3,4,5" representada en color amarillo.- Sin romper los $81,059.80usd el mercado debería comenzar a subir con una estructura de impulso ¡perfecto!, rompe la resistencia marcada en los $89,630.00 usd mejorando nuestra perspectiva alcista a largo plazo. Bien, será el momento de estar atentos y buscarnos una entrada. Objetivos de precio a mediano plazo;

¿Zona de precios objetivo?

a- "zona checkpoint" representada con un recuadro verde, empieza en los $109,590.00usd

b- "zona ideal", si es que el mercado nos la da.

c- "zona checkpoint" límite superior; recuerda que es posible llegar ahí, inclusive pasarse pero se vuelve menos probable... ¡cuida tu capital!

He puesto un trazo con la herramienta plumón en color AMARILLO que explica aproximadamente que se espera que haga el mercado bajo este escenario.

ESCENARIO 2; (de rebote), Rompemos los $81,059.80usd... no sabemos exactamente hasta donde el mercado va ir a parar. Podrás decidir vender cuando esto suceda o esperar al rebote para encontrar una salida que pudiera o no resultar; depende de ti. Cuando terminemos de bajar la onda tendrá por nombre "onda a", vendrá en algún momento el "rebote" pero no sabemos hasta que precio llegará, así que puedes aprovechar (si estas comprado), porque entonces el mercado volverá a bajar y volverá a ser igual de importante. Si te das cuenta, este escenario es menos operativo, da menos información, pues solo se limita a confirmar que las condiciones del mercado a mediano y largo plazo han cambiado.

He puesto un trazo con la herramienta plumón en color AZUL que explica aproximadamente que se espera que haga el mercado bajo este escenario.

CONCLUSIONES;

Las próximas horas/días serán decisivos para determinar un cambio de postura/tendencia del mercado. Nos ayudará saber que está pasando, claro, para determinar el proceder operativo de cada inversionista.

Espero que el presente análisis te sea de utilidad y que lleves a buen puerto tu inversión.

Si has llegado hasta aquí no olvides dejar un "boost" o "like" a este análisis.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión, tiene propósitos educativos y no de una asesoría personalizada. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES, tan solo se consideran los más probables. El presente análisis no cuenta con el nivel de detalle para que el que el lector se sirva para operar mercados.

COMPRAR-BUY ---->USD/CHF ---> PROBABILIDAD 65%🟢USD/CHF🟢

Contexto: Precio que rompe una zona de resistencia, formando un throwback para buscar compras. Sumamos probabilidades a favor de la tendencia con EMAS 50, 20.

Context: Price that breaks a resistance zone, forming a throwback to look for purchases. We add probabilities in favor of the trend with EMAS 50, 20.

BUY🟢= 0.89898

STOP LOSS❌= 0.89765

TAKE PROFIT 1👌= 0.90050 R/R 1-1

TAKE PROFIT 2👌= 0.90222 R/R 2-1

TAKE PROFIT 3👌= 0.90479 R/R 4-1

.

.

.

VascoTrading By: Alejo Concla