Análisis (W): Entre el rebote y la fragilidad.Análisis semanal del mercado y noticias

A. Perspectiva estratégica y estacionalidad

Tras la debilidad de agosto y septiembre, los indicadores técnicos apuntan a un rebote en el último trimestre. Históricamente, tras caídas superiores al 1% en septiembre, octubre suele ofrecer rentabilidades positivas en más del 75% de las ocasiones. Sin embargo, este optimismo convive con una anomalía: el crecimiento de los índices está casi totalmente concentrado en siete grandes valores tecnológicos, mientras que el resto del mercado se mantiene lateral o incluso en pérdidas.

B. La crisis de los bonos y el coste de la deuda

La rentabilidad de la deuda pública se encuentra en niveles de alarma. El bono estadounidense a 10 años ha alcanzado cotas que no solo encarecen las hipotecas y el crédito, sino que también ponen en riesgo la solvencia de la banca regional. La carnicería en el mercado de bonos es histórica; no se registraba una racha de pérdidas acumuladas de esta magnitud en siglos, lo que sugiere que el sistema está al límite de su capacidad de absorción.

C. El error de los bancos centrales y la economía real

Existe un desajuste creciente entre la narrativa oficial y los datos de la economía real. Se critica que las autoridades monetarias, tras haber sido demasiado laxas con la inflación inicial, ahora mantienen una dureza excesiva para salvar su reputación. El crédito ya no fluye, la demanda se está estrangulando y las quiebras empresariales han repuntado a niveles de la crisis de 2008.

D. Dinámicas de cierre de ejercicio y fiscalidad

El mercado se enfrenta a la “fontanería” de los fondos de inversión: en octubre se suelen liquidar posiciones perdedoras para generar minusvalías fiscales. Esto genera una presión vendedora adicional en las acciones que ya han sufrido durante el año, dificultando su recuperación hasta que se inicie el nuevo ciclo fiscal en enero.

E. Riesgos geopolíticos y fiscales globales

El excesivo endeudamiento de las grandes potencias es una preocupación creciente. Estados Unidos, por ejemplo, ha incrementado su deuda en un billón de dólares en apenas tres meses. A esto se suma el riesgo de un cierre de gobierno y la posibilidad de que Japón endurezca su política monetaria, lo que provocaría una fuga de capitales global y un desajuste masivo en el mercado de renta fija.

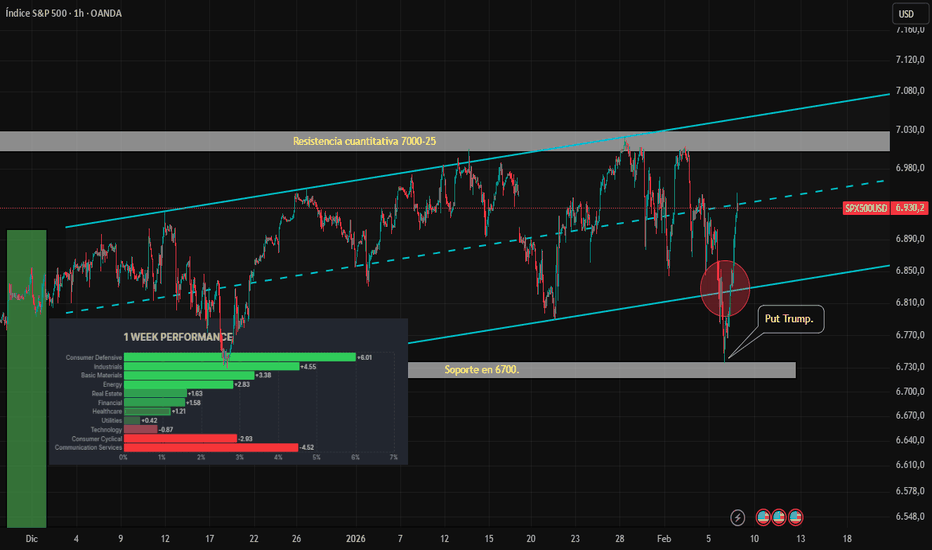

2. Rendimiento por sectores

La dinámica de la semana ha mostrado una fuerte rotación hacia activos defensivos, con el sector tecnológico y el consumo cíclico bajo presión.

Consumo defensivo: Líder indiscutible de la semana, con un rendimiento del +6,01%.

Industriales y materiales básicos: Mantienen un sólido desempeño, con subidas del +4,55% y +3,38%, respectivamente.

Energía: El sector avanzó un +2,83% en los últimos siete días.

Inmobiliario y financiero: Registraron ganancias moderadas del +1,63% y +1,58%.

Salud y servicios públicos: Se sitúan en la parte baja del terreno positivo, con un +1,21% y +0,42%.

Sectores en negativo:

El sector tecnológico retrocedió un -0,87%, mientras que las mayores caídas se concentraron en consumo cíclico (-2,93%) y servicios de comunicación (-4,52%).

3. Rendimiento por índices mundiales

El mercado global presenta un escenario mixto, donde los índices europeos y emergentes intentan sostenerse frente a la volatilidad en EE. UU.

Estados Unidos:

El S&P 500 cerró la semana con una caída del 2,0%, situándose en los 6.798 puntos. El Nasdaq también cerró a la baja mientras los inversores rotan capital fuera de las “Magnificent 7”.

Europa:

El Euro Stoxx 50 mostró mayor resiliencia, con un ligero descenso del 0,4%, situándose en los 5.926 puntos. El IBEX 35 español retrocedió un 0,8%, mientras que el PSI 20 de Portugal destacó con una subida del 1,3%.

Asia y emergentes:

El índice MSCI Emergentes cayó un 1,3% semanal. En Japón, el Nikkei 225 se vio presionado por el fortalecimiento del yen y cayó un 0,97%.

Otros activos:

El Bitcoin se ha estabilizado cerca de los 64.900 $, mientras que el oro ha mostrado un rendimiento excepcional en lo que va de 2026, acumulando un 12,05% hasta la fecha.

4. Niveles cuantitativos

Resistencias: el techo del mercado

7.000 – 7.002 puntos: Es la resistencia psicológica y técnica más relevante. El índice ha marcado máximos recientes en esta zona, pero no ha logrado un cierre diario consolidado por encima. Superar este nivel con volumen abriría el camino hacia los 7.300 puntos.

6.950 puntos: Nivel de resistencia intermedia que ha actuado como pivote en las últimas sesiones.

Soportes: el suelo de corto y medio plazo

6.800 – 6.816 puntos: Considerado el “suelo inmediato”. Es una zona donde los compradores han aparecido históricamente este año para evitar correcciones mayores.

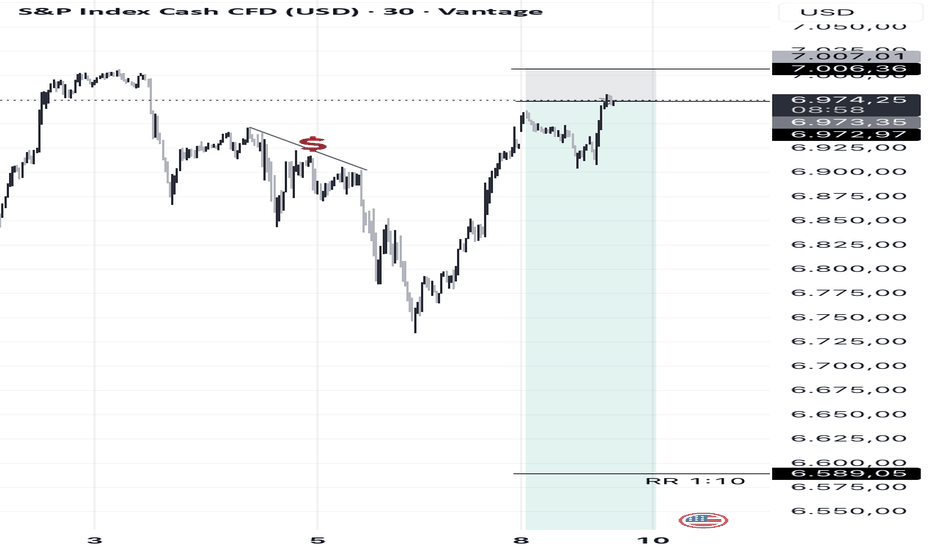

5. Análisis técnico del S&P 500

En la jornada de ayer, el precio rebotó en el soporte de 6.750 y volvió a la zona del canal alcista. Se mantiene el sesgo alcista.

S&P Index Cash CFD (USD)

No hay operaciones

Lo que dicen los traders

Sectores que podrían superar al S&P 500 (metodología)Mientras el S&P 500 sigue cotizando en máximos históricos y presenta valoraciones muy elevadas, ¿es posible optimizar y diversificar identificando sectores que podrían superar al S&P 500 en los próximos meses? Vincent Ganne propone su respuesta metodológica.

El análisis se realiza dentro de los 11 “supersectores” del índice S&P 500.

Metodología de análisis aplicada a los 11 supersectores del S&P 500: ratio CAPE + margen neto + puntuación técnica media a medio/largo plazo

1) PER de Shiller (ratio CAPE)

El ratio CAPE (Cyclically Adjusted Price-to-Earnings) mide el nivel de valoración de un mercado relacionando su precio con el promedio de los beneficios reales (ajustados por inflación) de los últimos 10 años.

Permite suavizar los ciclos económicos y contables y se utiliza principalmente para evaluar el nivel relativo de encarecimiento de un mercado a largo plazo. Históricamente, un CAPE elevado se asocia con menores rendimientos futuros a lo largo de varios años.

2) Margen neto

El margen neto de un sector mide la rentabilidad final media de las empresas del sector, es decir, la parte de los ingresos que permanece como beneficio neto después de todos los costes. A nivel sectorial, se trata de una media ponderada de los márgenes netos de las compañías del sector (normalmente ponderada por capitalización bursátil).

3) Puntuación técnica media a medio/largo plazo

Una puntuación técnica que califica la madurez de la tendencia según las categorías “early”, “mature” y “late”. Desde el punto de vista del análisis técnico, la posible superación del mercado se encuentra principalmente en las categorías “early” y “mature”. La clasificación se basa en el análisis técnico de gráficos semanales y mensuales.

Al cruzar estos tres criterios, el objetivo es identificar sectores que combinen una valoración razonable, una rentabilidad estructural suficiente y una dinámica técnica aún aprovechable. Este enfoque busca evitar sectores que, aunque muy sólidos en términos de crecimiento de beneficios, ya estén fuertemente sobrevalorados y en una fase técnica avanzada del ciclo.

Los datos de crecimiento de ventas y beneficios muestran una fuerte concentración del rendimiento reciente en el sector tecnológico y, en menor medida, en el industrial. Sin embargo, estos sectores también se encuentran entre los más caros en términos de ratio CAPE, lo que limita su potencial de superación relativa a medio plazo, a pesar de sus elevados márgenes y sólido crecimiento de beneficios.

La tabla siguiente muestra los resultados del análisis. Las mejores oportunidades se encuentran en sectores baratos (véase el ratio CAPE), con un margen neto superior a la media y una puntuación técnica que no esté clasificada como “late”.

Por el contrario, varios sectores presentan un perfil más equilibrado. El sector financiero destaca por un ratio CAPE claramente inferior a la media, márgenes netos sólidos y una posición técnica aún favorable. Los sectores defensivos, como consumo básico y salud, también muestran valoraciones más moderadas, con puntuaciones técnicas clasificadas como “early”, lo que sugiere un potencial de rotación sectorial a su favor en caso de desaceleración económica o aumento de la volatilidad.

El sector inmobiliario y los servicios públicos también merecen una atención especial. Aunque su crecimiento de beneficios es más modesto, sus elevados márgenes y una valoración que vuelve a ser atractiva tras varios trimestres de bajo rendimiento podrían convertirlos en candidatos creíbles para una superación relativa si las condiciones monetarias se relajan.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Plan trading: 7.000 puntos o nada...1. Análisis fundamental y noticias

Análisis de mercado para el 3 de febrero de 2026

a. Estrategia de deuda en EE. UU.

Se está consolidando una nueva hoja de ruta económica basada en el concepto de “crecer para diluir la deuda”. Los pilares de este plan son:

Crecimiento nominal: El objetivo es impulsar un crecimiento del PIB que, combinado con una inflación controlada del 3 %–4 %, reduzca el peso real de la deuda pública.

Cambio de enfoque: Se busca transitar desde un modelo basado en consumo financiado por deuda y subsidios hacia uno centrado en la inversión privada (CAPEX), la reindustrialización y el aumento de la productividad.

Papel de la Fed: El reciente movimiento en la cúpula de la Reserva Federal apunta a una mayor coordinación entre la política monetaria y los objetivos del gobierno, con el fin de mantener la confianza del mercado mientras se desarrolla este experimento económico.

b. Comportamiento de activos y metales

Oro: Tras una corrección severa provocada por un exceso de apalancamiento, el metal ha rebotado con fuerza (más del 6 %), posicionándose nuevamente cerca del nivel psicológico de los 5.000 $ por onza.

Renta variable: El mercado muestra señales de estabilización. El S&P 500 vuelve a situarse en la zona de los 7.000 puntos, un nivel de resistencia donde se concentra un volumen excepcionalmente alto de posiciones.

c. Actualidad macroeconómica

Suspensión de datos: Debido al cierre administrativo en EE. UU., no se publicarán las cifras de empleo (Non-Farm Payrolls) este viernes ni los datos de vacantes JOLTS, lo que deja a los inversores operando prácticamente a oscuras.

Giro en Australia: El banco central australiano ha sorprendido con una subida de tipos de 25 puntos básicos, hasta el 3,85 %, la primera en dos años. Esto refuerza la idea de que las presiones inflacionarias globales siguen presentes.

Geopolítica y aranceles: EE. UU. e India han acordado una reducción arancelaria hasta el 18 %, condicionada a inversiones masivas en territorio estadounidense y al cese de las compras de crudo ruso.

Sector tecnológico: Se proyecta la creación de un nuevo gigante valorado en 1,25 billones de dólares, resultado de la fusión de divisiones de inteligencia artificial y aeroespacial vinculadas a Elon Musk.

2. Calendario económico

16:00 (USD): Encuesta JOLTS de ofertas de empleo (diciembre)

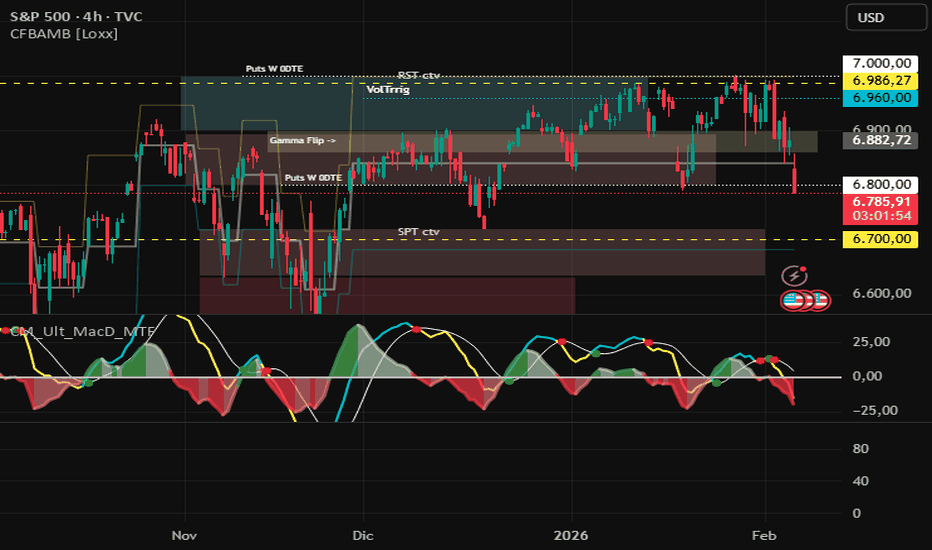

3. Análisis cuantitativo del S&P 500

El muro de los 7.000 puntos

Nivel clave: Los 7.000 puntos representan actualmente el nivel más crítico del índice. Se observa una acumulación de posiciones extremadamente elevada, lo que convierte esta zona en una resistencia formidable donde los creadores de mercado concentran su mayor exposición.

Zona de extensión (7.026 – 7.100): En caso de que el índice logre romper los 7.000 puntos, el flujo de opciones sugiere interés suficiente para impulsar el precio hacia los 7.050 o incluso 7.100, ya que el mercado no descarta un nuevo tramo alcista tras superar el muro principal.

Soportes institucionales: El soporte más relevante se sitúa en los 6.900 puntos. Por debajo, aparecen soportes escalonados cada 50 puntos (6.850 y 6.800), siendo el nivel de 6.800 el muro defensivo más sólido en la parte baja.

4. Sentimiento de mercado

El sentimiento actual es de “recuperación técnica”. Los inversores han pasado del pánico total del fin de semana a una fase de observación, en la que el desempeño de los resultados trimestrales (como los de AMD hoy) será clave para determinar si regresamos a un entorno de codicia extrema o si el muro de los 7.000 puntos en el S&P 500 resulta, por ahora, infranqueable.

Mercado de acciones (S&P 500): Se encuentra en zona de Codicia (Greed), con una puntuación de 64. A pesar de la incertidumbre política en EE. UU. (cierre del gobierno y tensiones con la Fed), los inversores siguen comprando la narrativa de crecimiento económico y reindustrialización.

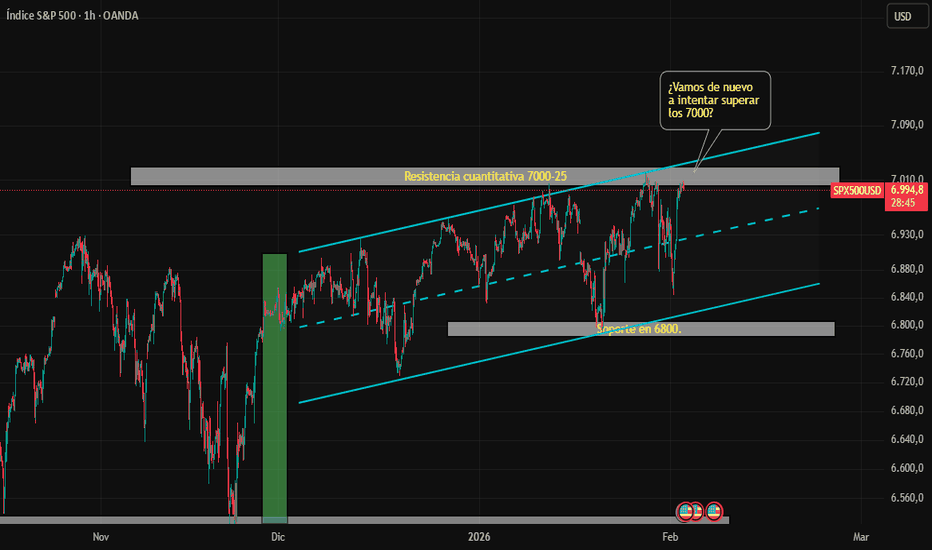

5. Análisis técnico del S&P 500

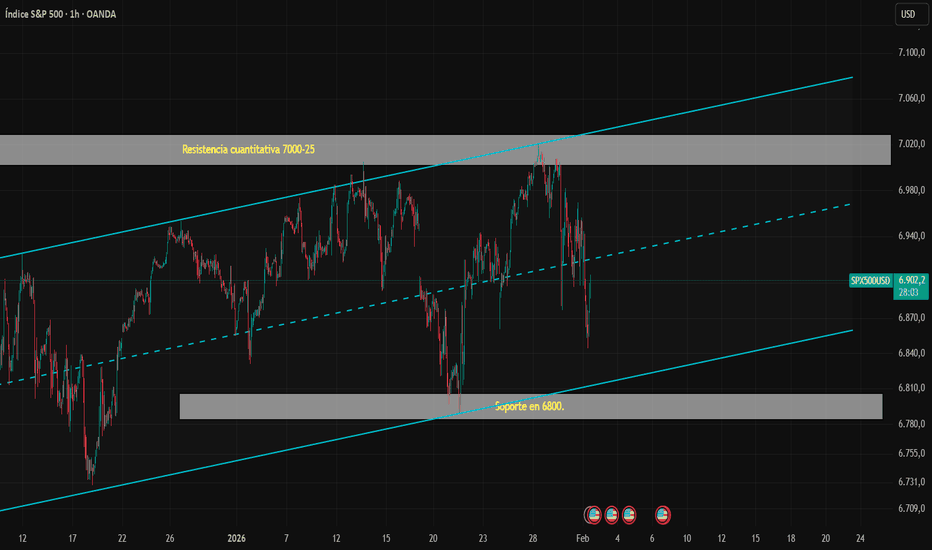

A largo plazo, el S&P 500 mantiene intacta su estructura alcista. Las caídas recientes no han alterado esta tendencia.

A medio plazo, el índice continúa moviéndose dentro del rango comprendido entre los 7.000 y los 6.500 puntos.

En el corto plazo, y dentro de dicho rango, tras el impulso iniciado el 21 de noviembre de 2025 (rebote en zona de soporte), el precio se desarrolla dentro de un canal alcista.

Actualmente, el S&P 500 se encuentra nuevamente cerca de la frontera de los 7.000 puntos, un nivel de decisión clave para el mercado.

¿Un presidente de la Fed pro-bolsa?Kevin Warsh será, por tanto, el próximo presidente de la Reserva Federal de Estados Unidos (Fed) cuando Jerome Powell deje su cargo a partir del próximo mes de mayo. Hemos entrado ahora en este período particular en el que coexistirán Jerome Powell y Kevin Warsh, teniendo este último el estatus de “Shadow Fed Chair”.

Es decir, el futuro presidente de la Fed al que el mercado comenzará a escuchar, ya que las tendencias bursátiles siempre anticipan con varios meses de antelación las perspectivas de política monetaria.

Surgen varias preguntas sobre si Kevin Warsh tendrá, a largo plazo, un impacto favorable en la tendencia de fondo del mercado de acciones:

• ¿Cuál es su credibilidad histórica dentro de Wall Street y de las altas finanzas estadounidenses en general? ¿Es considerado influenciable por la Administración Trump?

• ¿Cuál es su visión sobre la desinflación y el nivel de inflación a partir del cual la Fed puede reanudar la bajada del tipo de interés de los fondos federales?

• ¿Cuál es su visión sobre el tipo de interés neutral de la Fed: 3 %, 2,5 %, 2 %? Es decir, el tipo que la Fed podría intentar alcanzar bajo su presidencia.

• ¿Es favorable a una modificación del objetivo de inflación de la Fed una vez alcanzado el objetivo del 2 %?

• ¿Es sensible a la preservación de la tendencia alcista de los activos de riesgo en los mercados bursátiles?

Las respuestas a todas estas preguntas permitirán evaluar el impacto de la llegada de Kevin Warsh a la cabeza de la Fed sobre la tendencia de fondo del mercado de acciones, así como sobre los bonos, el dólar estadounidense, las materias primas y las criptomonedas.

Desde un punto de vista histórico, Kevin Warsh goza de una sólida credibilidad en Wall Street.

Exgobernador de la Fed durante la crisis financiera de 2008, estuvo en el centro de las decisiones monetarias más críticas de las últimas décadas. Su perfil es el de un tecnócrata con un profundo conocimiento de los mecanismos de mercado, cercano a las grandes instituciones financieras y respetado por su comprensión de los riesgos sistémicos. Esto tiende a tranquilizar a los inversores sobre su capacidad para dirigir la política monetaria sin improvisación.

No obstante, su reciente acercamiento a Donald Trump plantea una cuestión central: la de la independencia de la Fed. Si bien Kevin Warsh se ha posicionado históricamente como un “halcón” de la inflación, sus posturas más acomodaticias en 2025 sugieren que podría adoptar, al menos inicialmente, una actitud más favorable a una relajación monetaria. El mercado podría interpretarlo como una señal positiva, especialmente si la desinflación se confirma sin un deterioro significativo del mercado laboral.

En cuanto al tipo de interés neutral, Kevin Warsh parece más inclinado que Jerome Powell a considerar que este tipo es estructuralmente más bajo que en el pasado, lo que abriría la puerta a una política monetaria menos restrictiva a medio plazo. Tal orientación sería claramente favorable para los mercados de acciones, pero también para los activos sensibles a la liquidez, como las criptomonedas.

Por último, aunque nunca lo exprese explícitamente, Kevin Warsh es plenamente consciente del papel clave que desempeña la estabilidad de los mercados financieros en la transmisión de la política monetaria. En este sentido, es probable que procure evitar un choque negativo importante sobre los activos de riesgo, siempre que la inflación permanezca bajo control.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Plan de trading: ISM y resistencia crítica.Plan de trading para hoy

04 de febrero de 2026

1. Análisis fundamental y noticias

a. Alerta de burbujas: Metales preciosos vs. tecnología

Según los indicadores de flujo de capital y el análisis técnico de grandes entidades bancarias, el panorama se divide de la siguiente manera:

Zona de alto riesgo: El oro y la plata presentan lecturas de “burbuja” extremadamente elevadas (por encima de 0,8), junto con el índice de Corea del Sur y determinadas materias primas como el cobre.

Zona de seguridad relativa: A pesar de las valoraciones actuales, el Nasdaq, el S&P 500 y Bitcoin no muestran señales técnicas claras de agotamiento ni de burbuja inminente, manteniéndose en niveles moderados.

b. El sector tecnológico bajo presión

El mercado está asimilando cambios estructurales relevantes:

Crisis en el software: Se ha registrado una caída cercana al 5 % en las empresas de software tradicional. La causa principal es la irrupción de nuevos modelos de IA con capacidades avanzadas de programación, que amenazan con desplazar las herramientas de desarrollo actuales.

Restricciones a China: La prohibición de exportar el chip H200 de Nvidia a China ha generado frustración entre los clientes asiáticos, que comienzan a cancelar pedidos ante la inestabilidad y falta de claridad en las normativas estadounidenses.

c. Dinámica de mercado y geopolítica

Tensiones en Oriente Medio: Los recientes incidentes con drones y la escalada retórica entre EE. UU. e Irán han añadido volatilidad al mercado, aunque sin provocar un pánico generalizado.

Acuerdo presupuestario: El gobierno de EE. UU. ha logrado evitar el cierre administrativo (shutdown), aportando cierta calma al mercado de deuda.

Datos clave: La atención de hoy se centra en el ISM de servicios, un termómetro clave para evaluar la salud económica de EE. UU., así como en los planes de emisión de deuda del Tesoro.

2. Calendario económico

15:45 h | PMI de Servicios de S&P Global (final):

Dato secundario, pero relevante para confirmar la tendencia del sector servicios.

16:00 h | ISM de Servicios (enero):

¡La cita clave del día! Es el dato con mayor impacto potencial sobre el S&P 500.

Previsión: 53,8 – 54,0

Por qué importa: El sector servicios representa más del 70 % de la economía estadounidense. Un dato superior a lo esperado podría impulsar los rendimientos de los bonos y presionar a la baja al sector tecnológico.

16:00 h | Índice de precios pagados del ISM:

Subíndice incluido en el informe. Mide la inflación en el sector servicios. Una lectura al alza suele generar reacciones bajistas por temor a una Fed más restrictiva.

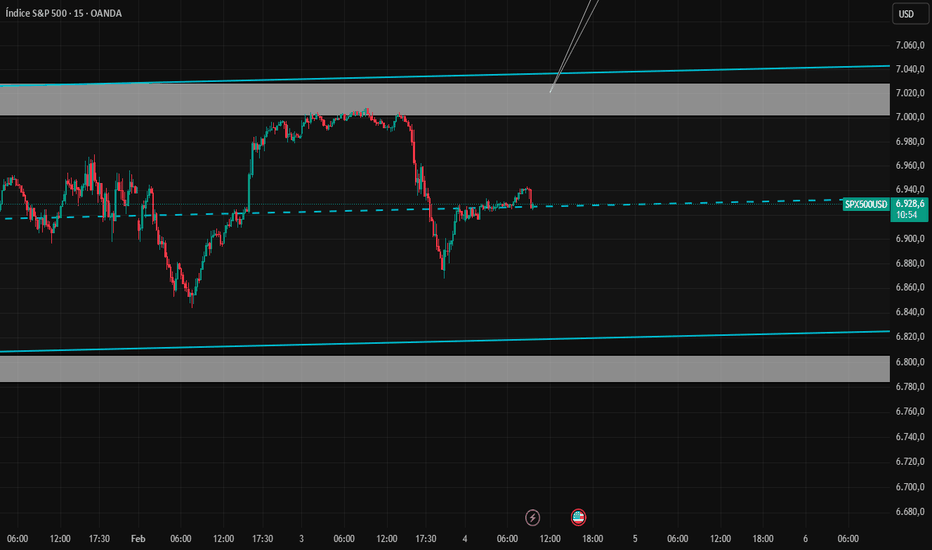

3. Análisis cuantitativo del S&P 500

Resistencia crítica: 7.000 puntos

Es el principal “muro” del mercado. En este nivel existe una fuerte acumulación de órdenes de venta. Mientras no se supere con claridad, el índice tendrá dificultades para retomar una subida sostenida.

Punto de control (pivote): 6.945 puntos

Nivel frontera de la sesión.

Por encima: los alcistas mantienen el control y pueden volver a atacar máximos.

Por debajo: el sesgo pasa a ser vendedor para el resto del día.

Soporte operativo: 6.900 puntos

Primer nivel de defensa institucional. Si se pierde, la caída podría acelerarse de forma significativa.

4. Sentimiento de mercado

Miedo vs. codicia: El sentimiento ha retrocedido desde “codicia extrema” hacia una zona neutral.

Smart Money (institucional): cauteloso (0,37).

Dumb Money (minoristas): optimismo elevado (0,73), lo que suele anticipar correcciones o fases laterales.

VIX (volatilidad): Se mantiene en el rango 16,5 – 17 puntos. Indica un mercado en estado de alerta, pero no de pánico. Mientras no supere los 20, el movimiento se considera una corrección técnica dentro de una tendencia alcista.

5. Análisis técnico del S&P 500

El mercado continúa en fase lateral desde comienzos de año. Ayer se intentó nuevamente superar la zona de los 7.000 puntos, donde reaparecieron ventas intensas que provocaron otra corrección del precio.

Por ahora, mantengo un sesgo neutral hasta que se produzca:

Una ruptura clara por encima de 7.000 puntos (escenario alcista), o

Una pérdida del soporte cuantitativo en torno a los 6.800 puntos, muy próximo a la base del canal alcista (escenario bajista).

En posiciones cortas, máxima precaución, ya que operar contra la tendencia principal no es recomendable según la metodología.

Plan de trading: Refugios en divergencia. Plan de trading para hoy — 5 de febrero de 2026

1. Análisis fundamental y noticias

a. El dilema del gasto en IA

A pesar de que gigantes tecnológicos como Alphabet (Google) han reportado beneficios por encima de lo esperado, el mercado ha reaccionado con ventas agresivas. El foco de preocupación no es la falta de ingresos, sino el exceso de Capex (gasto en capital).

Con proyecciones de inversión que duplican las del año anterior para infraestructura de IA, los inversores empiezan a exigir pruebas tangibles de rentabilidad inmediata frente a ese nivel de gasto.

b. Divergencia en la amplitud del mercado

Se está observando un fenómeno técnico inusual en el S&P 500: mientras el índice general retrocede, la mayoría de las acciones individuales (aprox. 75%) cierran en positivo.

Lectura:

La caída está extremadamente concentrada en los grandes valores de crecimiento y en el factor Momentum, que ha registrado su mayor corrección diaria en años.

Implicación:

Históricamente, este tipo de desajuste —donde la base del mercado sube pero el índice cae por el peso de las tecnológicas— suele preceder a rebotes de corto plazo.

c. Rotación interna

El mercado no está viviendo una huida generalizada hacia liquidez, sino una liquidación desordenada de posiciones saturadas.

El capital está saliendo de sectores ligados a IA y crecimiento agresivo.

Está rotando hacia sectores defensivos y valores de baja valoración.

Esto genera fuertes caídas internas en carteras tecnológicas sin provocar un colapso total del índice.

d. Metales y criptoactivos

Se observa divergencia entre refugios tradicionales y digitales:

Oro: fuerte como refugio ante incertidumbre macro y geopolítica.

Plata: fuerte volatilidad reciente.

Bitcoin: debilidad técnica, comportándose más como activo de riesgo que como “oro digital”.

2. Calendario económico

Hoy es un día de transición antes del informe oficial de empleo de EE. UU. del viernes, pero con citas clave en Europa.

13:00 h — Decisión de tipos del Banco de Inglaterra (BoE)

Expectativa: mantenimiento en 3,75%.

14:15 h — Decisión de tipos del BCE

Consenso: mantenimiento alrededor del 2%, con inflación cayendo por debajo del objetivo.

14:30 h — Peticiones semanales de desempleo EE. UU.

Dato clave antes del informe laboral mensual.

14:45 h — Rueda de prensa de Christine Lagarde (BCE)

Suele generar volatilidad en EUR/USD y en futuros americanos.

3. Niveles cuantitativos del S&P 500

Muro de Call (Resistencia): 7.000

Barrera psicológica y técnica principal.

Gamma Neutral / Pivote: 6.940 – 6.950

Debajo → aumenta volatilidad y presión bajista

Encima → entorno más estable y potencialmente alcista

Muro de Put (Soporte): 6.900

Primera zona institucional de defensa.

4. Sentimiento del mercado

El sentimiento ha girado hacia cautela extrema en ciertos segmentos:

Fear & Greed Cripto: 14/100 → Miedo extremo

AAII:

Alcistas: 39,7%

Neutral: 31,3%

→ Mercado en “espera tensa”

VIX: zona 17–18

No hay pánico, pero sí encarecimiento de coberturas.

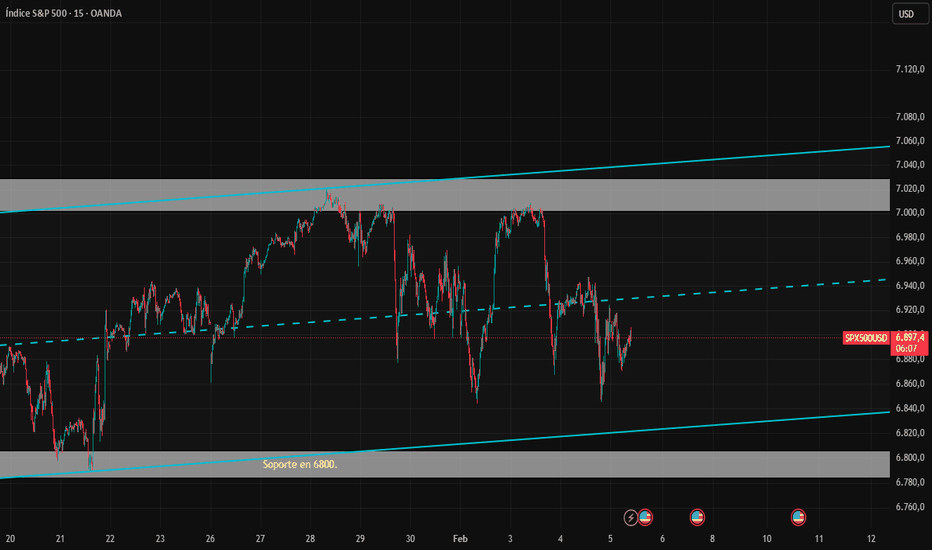

5. Análisis técnico del S&P 500

El índice mantiene canal alcista de medio plazo, pero con señales de fatiga.

Indicadores:

RSI con divergencias bajistas: el precio intenta máximos mientras la fuerza compradora cae.

La trampa del momentum:

La corrección puede ser saludable para limpiar exceso de optimismo en tecnológicas.

El riesgo: que la rotación hacia defensivos no compense si el gasto en IA sigue presionando el sentimiento.

Viernes de decisión: El mercado frente a la prueba Macro.Plan de trading para hoy — Viernes, 6 de febrero de 2026

1. Análisis fundamental y noticias

Este viernes 6 de febrero, la atención de los mercados está marcada por el contexto macro y corporativo, pero con un matiz importante: el informe oficial de empleo de EE. UU. podría no publicarse según lo previsto debido a interrupciones administrativas en el gobierno estadounidense, lo que reduce la visibilidad macro de corto plazo.

Estado de los mercados y rotación de activos

Movimiento hacia sectores defensivos

Se observa rotación de capital desde valores growth hacia sectores defensivos, reflejando una mayor aversión al riesgo ante la incertidumbre macro y de tipos.

Agotamiento en índices

Tras los tramos alcistas previos, los mercados muestran señales de fatiga. La falta de referencias macro clave está limitando la direccionalidad clara del mercado.

2. Indicadores macroeconómicos determinantes

Foco en el empleo (EE. UU.)

Normalmente, el informe NFP es el principal catalizador para expectativas de política monetaria. Sin embargo, el retraso del dato introduce un vacío informativo relevante para el mercado.

Expectativas de tipos

El mercado sigue recalibrando el calendario de recortes de tipos ante:

Inflación todavía resistente

Mercado laboral históricamente sólido

Dependencia total de próximos datos macro

3. Niveles cuantitativos del S&P 500

Referencia reciente aproximada: zona 6.900 – 6.950 puntos a inicios de febrero.

Soportes (zonas de defensa)

6.800 puntos → soporte psicológico relevante

6.700 – 6.720 puntos → soporte estructural medio plazo

Resistencias

6.900 puntos → resistencia inmediata / pivote de estructura

7.000 puntos → zona psicológica clave

4. Sentimiento del mercado

El sentimiento actual puede definirse como:

“Cautela defensiva”

Aversión al riesgo

El dinero institucional rota hacia:

Salud

Consumo básico

Utilities

Dependencia de datos

Sin datos laborales, el mercado queda en modo “espera”, con menor convicción direccional.

Efecto vértigo

Niveles altos tras rally prolongado → incentiva toma de beneficios antes de fin de semana.

5. Análisis técnico del S&P 500

En la sesión previa:

Ruptura del canal alcista inferior

Pérdida puntual de zona 6.800

Rebote técnico en torno a 6.700

Escenarios probables hoy

a) Escenario alcista

Recuperación del canal alcista y consolidación > 6.900

b) Escenario lateral (más probable)

Rango entre:

Soporte: 6.700

Resistencia: base del canal / zona 6.850 – 6.900

c) Escenario bajista

Continuación de caídas si pierde 6.700 con volumen

👉 Bias personal: Escenario B — lateral / rango, por falta de catalizador macro claro.

SPX500|Confirmación estructural tras la operativa de corto plazoTras completarse la operativa de corto plazo , el precio alcanzó una zona técnica relevante, donde no se anticipó entrada. Se priorizó la espera de confirmación para evaluar la reacción del mercado dentro de un contexto de mayor temporalidad.

Estructura y sesgo

Desde un enfoque de mediano plazo, el escenario queda condicionado a la ruptura y cierre por debajo de la EMA 50 en temporalidad 4H. De validarse este quiebre, el movimiento actual se interpretaría como una fase correctiva dentro de un fractal de mayor jerarquía, aumentando la probabilidad de continuidad del tramo bajista.

Zonas clave

La zona de S/R semanal (1W) actúa como nivel decisivo. Mientras el precio se mantenga por debajo de esta área, se espera debilidad en los impulsos alcistas, descartando estructuras de reversión sin confirmación.

Ejecución de la operativa

La entrada se ejecutó únicamente después de confirmarse el escenario técnico, alineando estructura, temporalidad y gestión del riesgo. No se realizaron entradas reactivas ni basadas en suposiciones.

Conclusión

Esta operativa se fundamenta en confirmación estructural, paciencia y disciplina, no en predicción. El objetivo es operar escenarios validados y mantener consistencia a largo plazo.

SP500: El Collar de J.P. Morgan y la Trampa de Liquidez Geopolít📅 S&P 500 se posiciona tras la cortina geopolítica

Contexto Macro: Geopolítica como Catalizador, no como Causa

Mientras los titulares se centran en la escalada de tensiones en Oriente Medio y los movimientos estratégicos en el Ártico/Groenlandia, debemos entender que, para las instituciones, el conflicto es el vehículo de volatilidad, no la razón del movimiento. El mercado no cae por la guerra; cae porque el capital inteligente decide liquidar posiciones de riesgo.

• Excusa vs. Realidad: La narrativa geopolítica sirve para justificar el pánico minorista, permitiendo que las "ballenas" ejecuten órdenes de venta masivas sin alertar prematuramente al mercado.

El Factor J.P. Morgan: El Collar de las Manos Fuertes

Un punto crítico a vigilar es el famoso Collar de J.P. Morgan. Las manos fuertes han estado estableciendo coberturas (hedging) masivas. Cuando el precio alcanza ciertos niveles de resistencia, la ejecución de estas opciones de venta actúa como un techo de hierro.

• Las ballenas no están esperando a ver qué pasa; ya están posicionadas en corto, esperando que la liquidez de los compradores minoristas sea absorbida para iniciar la expansión bajista.

Análisis Técnico: Distribución y Liquidez

• Captura de Liquidez ($): En el gráfico observamos una clara toma de liquidez en máximos locales antes del giro estructural.

• Ratio Riesgo/Beneficio (RR 1:10): El setup plantea una entrada en la zona de descuento de la distribución actual, buscando un objetivo ambicioso en los 6,589.05.

S&P 500 – Zona de oferta y continuación bajistaEl S&P 500 se encuentra actualmente en una zona técnica de venta con confluencias claras de estructura, desplazamiento y aceptación previa, lo que sugiere un escenario favorable para continuación bajista.

Contexto de marco mayor (Diario):

El precio presenta rechazo en máximos relativos seguido de un desplazamiento bajista impulsivo, validando un sesgo vendedor dominante. No se observa cambio estructural que invalide este contexto.

Zona clave (H4):

Se identifica una zona de oferta bien definida, correspondiente a un área donde el precio realizó negociación significativa antes del movimiento bajista.

Esta zona coincide con el nivel de mayor volumen negociado del rango, lo que refuerza su carácter de redistribución institucional y no de soporte para reversión.

Estructura de llegada (H1):

El precio se aproxima a la zona con estructura interna débil, sin ruptura de máximos ni señales de intención alcista, lo que sugiere un retroceso correctivo dentro de una tendencia bajista activa.

Escenario esperado:

Reacción bajista desde la zona de oferta y continuación del movimiento descendente, mientras no se produzca una ruptura estructural alcista con desplazamiento claro.

Sesgo: Bajista

Enfoque: Ventas en retrocesos hacia zona de oferta.

Si la zona cambia parametros, cancelaré la operación antes de llegada y actualizamos aqui.

Plan trading: Alerta de liquidez y niveles clave del S&P 500.1. Análisis Fundamental

El mercado atraviesa una fase de tensión por un shock de liquidez externo. El desplome histórico de la plata (41% en dos sesiones) y la caída del oro han activado "margin calls" masivas, obligando a fondos e inversores institucionales a vender acciones del S&P 500 para cubrir garantías en metales.

En el frente político, la nominación de Kevin Warsh para la Fed mantiene al dólar fuerte, lo que presiona a los activos de riesgo. Mientras tanto, el sector tecnológico se enfrenta a una mayor exigencia de resultados reales en IA, alejándose de la narrativa de mera especulación.

2. Calendario Económico de EEUU para hoy

Los datos macroeconómicos de esta tarde serán los catalizadores de volatilidad:

15:45: PMI Manufacturero de S&P Global (Dato Final). Consenso: 51.9.

16:00: ISM Manufacturero. Es el indicador clave del día; se espera un 48.2.

16:00: Gasto en Construcción mensual. Previsión: 0.4%.

19:00: Encuesta SLOOS. Informe sobre las condiciones de crédito bancario, fundamental para detectar tensiones de liquidez en el sistema.

3. Análisis Cuantitativo del S&P 500

La estructura del mercado de opciones dicta los siguientes niveles de control:

Pivote de Gamma Neutral: 6,950. Por debajo de este nivel, aumenta la volatilidad y la presión vendedora por parte de los creadores de mercado.

Muro de Puts: 6,900. Es la zona de mayor defensa institucional; su pérdida podría acelerar las ventas hacia el siguiente nivel técnico.

Sesgo Estacional: Históricamente, la primera quincena de febrero mantiene una propensión alcista del +0.73%, lo que sugiere que las manos fuertes podrían intentar comprar esta corrección.

4. Sentimiento del Mercado y VIX (CNN)

Fear & Greed Index: Se sitúa en 58 (Codicia), bajando desde los niveles de euforia de enero. Esto indica un proceso de enfriamiento necesario pero controlado.

VIX: Se mantiene en 17.44. Ha salido de la zona de complacencia (12-14), lo que confirma que el coste de protección contra caídas está subiendo ante la incertidumbre actual.

5. Análisis Técnico del S&P 500

El comportamiento del precio muestra una corrección técnica dentro de una estructura mayor que sigue siendo constructiva:

Estructura de Medio Plazo: El mercado se está moviendo con claridad dentro de un Canal Alcista. Bajo esta premisa, es probable encontrar rebotes significativos en los extremos del canal, tanto en la base (zona de soporte) como en la parte superior (resistencia), lo que ofrece oportunidades para el "swing trading".

Resistencia Inmediata: 7,000 puntos. Es el techo psicológico y la parte alta del canal que ha rechazado el precio recientemente.

Soporte de Corto Plazo: 6,800 puntos, donde coinciden el muro cuantitativo y la zona de pivote.

Índice S&P 500: Posiciones Alcistas (por encima de 6,947)SP:SPX

Saludos traders!

Aqui mi analasis para el Índice S&P 500

Posiciones alcista por encima del precio 6,947

-Take Profit 1: 7,020

-Take Profit 2: 7.100

-Stop Loss:6,897 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:1.86

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

Análisis (W). Ni compradores ni vendedores dominantes.Análisis semanal del mercado (Fundamental, rendimientos y técnicos)

1. Análisis fundamental y noticias

A. Movimientos en la Reserva Federal y el Dólar

El nombramiento de Kevin Warsh impulsa al dólar y provoca una corrección inmediata en el oro. Aumenta la tensión institucional entre el Ejecutivo y Jerome Powell, aunque el mercado asume que la independencia de la Fed se mantiene.

B. Corrección en materias primas

Corrección técnica severa en oro y plata tras un movimiento parabólico previo, amplificada por cierres de posiciones apalancadas. A pesar del ajuste, el oro mantiene su función como cobertura frente al deterioro fiscal global.

C. Estrategias de inversión sugeridas

La cartera permanente (25% acciones, bonos, oro y efectivo) sigue mostrando resiliencia. El bono a 30 años gana atractivo cerca del 5%, mientras que las mid-caps podrían beneficiarse del proceso de reindustrialización en EE. UU.

D. Sector tecnológico e Inteligencia Artificial

El mercado penaliza el elevado CAPEX en IA ante la falta de monetización inmediata. El encarecimiento del hardware beneficia a fabricantes de memoria, pero presiona los márgenes del resto del sector.

E. Geopolítica y energía

El petróleo sube con fuerza por la inestabilidad en Irán. Un posible alto el fuego en Ucrania tendría un impacto mixto: apoyo a las bolsas europeas y presión bajista en los precios energéticos.

2. Rendimiento por sectores del S&P 500

Semana de sesgo defensivo. Lideran Energy y Communication Services. Utilities y Consumer Defensive muestran fortaleza relativa. Debilidad en Basic Materials, Consumer Cyclical y Healthcare. Tecnología corrige de forma ordenada tras semanas de liderazgo.

3. Rendimiento por futuros mundiales

a. Materias primas energéticas lideran

Fuerte repunte en gas natural, heating oil y crudo, apoyado por factores geopolíticos y climáticos.

b. Metales preciosos en corrección

Semana muy negativa para plata y platino. El oro pierde tracción defensiva a corto plazo.

c. Índices mixtos

Solo el Nikkei cierra en positivo. Debilidad en small caps y repunte del VIX, señalando aumento de volatilidad.

d. Bonos estables, dólar débil

Bonos estables en la parte corta y media de la curva. El dólar retrocede frente a divisas G7, destacando CHF y NZD.

e. Bitcoin en corrección

Bitcoin corrige tras el rally previo, en línea con el ajuste de activos de mayor beta.

4. Análisis cuantitativo del S&P 500

Resistencia inmediata en 7.000 puntos. Soporte de control crítico en 6.785 puntos; mientras se mantenga por encima, la estructura alcista sigue intacta.

Plan de trading. El Mercado contiene la respiración en los 7.000PLAN DE TRADING – SESIÓN

1. Contexto macro y noticias

FED

Reunión sin cambios en tipos → evento de baja volatilidad.

Destacan dos votos disidentes a favor de una bajada de 25 pb, vinculados a sectores cercanos a la nueva administración.

Powell mantiene un tono prudente y evita el choque político.

Big Tech

Escenario mixto, con la IA y el capex como eje central:

Tesla (+2%): El mercado prioriza la narrativa IA (CyberCab + inversión en computación) frente a las métricas tradicionales de ventas.

Microsoft (-6%): Castigo por el elevado gasto en centros de datos de Azure; el mercado cuestiona la velocidad del ROI.

Meta (+6%): Mejor recibida gracias a la fortaleza del negocio publicitario y expectativas de recompras.

Geopolítica y materias primas

Petróleo: Fuerte subida por riesgo de escalada en Oriente Medio (posibles ataques selectivos a infraestructuras iraníes).

Oro (+4,49%): Euforia especulativa. Tendencia estructural alcista, pero niveles exigentes → riesgo de corrección técnica.

FX: El CHF se consolida como refugio frente a la debilidad relativa del USD.

Renta variable

El S&P 500 consolida bajo la resistencia psicológica de los 7.000 puntos.

Riesgo fiscal EE. UU.: Se reduce la probabilidad de government shutdown por avances en las negociaciones presupuestarias.

2. Calendario económico

14:30 (USD) – Nuevas peticiones de subsidio por desempleo

22:30 (USD) – Declaraciones de Trump

3. Análisis cuantitativo S&P 500 (Opciones)

El mercado de derivados domina la acción del precio:

Muro de Call: 7.000 → resistencia clave (cobertura de market makers).

Muro de Put: 6.900 → soporte relevante.

Gamma Flip: 6.940 → por encima, las caídas tienden a ser compradas.

4. Sentimiento

Sesgo de confianza, aunque con repunte de volatilidad.

VIX en 17.

5. Análisis técnico S&P 500

Cuantitativamente se abre una ventana alcista, pero técnicamente no hay confirmación aún.

Falta catalizador: dato macro, resultados o titular político.

Plan operativo:

Largos solo si rompe y consolida > 7.025.

Cortos si pierde la zona clave (línea roja).

Gestión muy prudente y take profit cortos mientras el precio siga encajonado.

Plan de trading: Efecto Warsh.Plan de trading para hoy:

1. Análisis fundamental y noticias:

a. El Desplome del Oro y el Efecto Contagio

El mercado de materias primas ha experimentado una corrección masiva. El oro ha caído cerca de un 10% desde sus máximos recientes, perdiendo momentáneamente el soporte psicológico de los 5.000 $. Esta capitulación ha arrastrado consigo a otros activos de riesgo, como las criptomonedas y ciertos índices bursátiles, debido a la liquidación forzada de posiciones para cubrir garantías.

b. Cambio de Rumbo en la Reserva Federal

La nominación de Kevin Warsh para presidir la FED ha alterado las expectativas monetarias:

Sector Bancario: Ha reaccionado con optimismo (subidas superiores al 1,5%), interpretando que Warsh mantendrá una postura firme contra la inflación.

Divisas y Deuda: El dólar se ha fortalecido notablemente, mientras que los bonos han mostrado debilidad ante la perspectiva de tipos de interés más altos por más tiempo.

c. Crisis en el Sector Tecnológico

A pesar de la importancia de los últimos resultados trimestrales, el sentimiento es de cautela:

Apple: Presenta una dicotomía; aunque resiste en el mercado chino, la debilidad del iPhone en Estados Unidos genera dudas sobre su crecimiento a corto plazo.

Costes de Producción: Existe una preocupación creciente por el sector de memorias, donde se han detectado aumentos de precio desorbitados que podrían lastrar los márgenes de beneficio de toda la industria tecnológica.

d. La Barrera de los 7.000 Puntos

El S&P 500 se enfrenta a una resistencia técnica crítica en los 7.000 puntos. Históricamente, este nivel ha actuado como un techo psicológico donde la oferta supera drásticamente a la demanda, impidiendo que el índice consolide nuevas subidas y forzando retrocesos cada vez que se intenta rebasar.

e. Riesgos Geopolíticos y Administrativos

La incertidumbre sigue siendo el factor dominante en el cierre de la semana:

Conflicto en Oriente Medio: La tensión bélica con Irán mantiene a los inversores en alerta ante posibles escaladas durante el fin de semana.

Política Arancelaria: La amenaza de nuevos gravámenes comerciales por parte de EE. UU. a los proveedores de petróleo de terceros países añade presión a la inflación.

Techo de Gasto: Persiste la duda sobre si se evitará un cierre de gobierno total, lo que mantiene la volatilidad en niveles elevados.

2. Calendario económico:

14:30 USD: IPP (Mensual) (Dic). Prev: 0,2% | Ant: 0,2%

14:30 USD: IPP subyacente (Mensual) (Dic). Prev: 0,2% | Ant: 0,0%

15:45 USD: PMI de Chicago (Ene). Prev: 43,5 | Ant: 43,5

19:00 USD: Número de plataformas petrolíferas, Baker Hughes. Ant: 411

19:00 USD: Recuento de yacimientos activos en EE.UU. de Baker Hughes. Ant: 544

21:30 USD: Posiciones netas especulativas en el S&P 500.

3. Niveles cuantitativos del Sp500:

Resistencia Crítica (S&P 500): 7.000 puntos. Se confirma como el nivel psicológico y técnico más relevante. El "papelón" (volumen de venta) en esta zona es masivo.

Soporte Inmediato: Se sitúa en la zona de los 6.900 - 6.880 puntos. Una pérdida de este nivel podría acelerar las ventas hacia la media de 50 sesiones.

4. Sentimiento del mercado:

Seguimos en Confianza. El VIX sube hasta los 17 puntos.

5. Análisis técnico del Sp500:

El S&P 500 antes de la apertura del mercado rompió la directriz (línea roja) a la baja, hasta que rebotó por niveles técnicos. Ha rebotado con fuerza, pero manteniendo la estructura bajista. El precio muestra que hay operadores que compran en las caídas (buy the dip), lo que genera grandes rebotes unido al efecto de la Gamma. Sin embargo, no ha roto la frontera de los 7.000 puntos. Al ser hoy fin de mes, con vencimiento de opciones y resultados, la probabilidad de que forme una Pauta Plana (desarrollando la onda C) es elevada, para una posible continuación la próxima semana. Vigilancia extrema.

S&P 500 al asalto de los 7.000: El Oro vuela, dolar pierde...PLAN DE TRADING

1. CONTEXTO FUNDAMENTAL

Dólar (DXY)

El Dólar Index rompe mínimos tras mensajes desde la administración estadounidense minimizando su debilidad con el objetivo de mejorar la competitividad exterior. Sesgo bajista estructural mientras no recupere niveles clave.

Metales

El oro marca máximos históricos por encima de 5.200 $, apoyado por la debilidad del dólar y compras continuadas de bancos centrales. Tendencia primaria alcista intacta.

Energía

El crudo mantiene presión alcista, cotizando en torno a 62,42 $, con prima geopolítica asociada a la presencia naval de EE. UU. en zonas de tensión con Irán.

2. TECNOLOGÍA E IA

Resultados (Big Tech)

Semana clave para Microsoft, Meta, Apple y Tesla. El mercado penaliza crecimiento sin retorno. El foco pasa de “capacidad IA” a rentabilidad, márgenes y disciplina en CapEx / OpEx.

NVIDIA / China

Confirmada la aprobación china para la compra de chips H200. Factor de soporte relevante para el sector de semiconductores.

Europa

El sector tecnológico europeo gana peso relativo. ASML se consolida como referencia estratégica del sector en la región.

3. CONTEXTO MACRO

Bancos centrales

FED: reunión hoy sin expectativas de cambios en tipos. Clave el tono del comunicado.

Europa: aumenta la probabilidad de recortes si el euro continúa apreciándose frente al dólar.

Riesgo político (EE. UU.)

Probabilidad estimada del 75 % de cierre parcial del gobierno el sábado 31 de enero. Riesgo de volatilidad puntual.

4. CALENDARIO ECONÓMICO

16:30 (USD) – Inventarios de crudo AIE (previo: +3,602M)

20:00 (USD) – Decisión de tipos FED

20:00 (USD) – Comunicado FOMC

20:30 (USD) – Rueda de prensa FOMC

5. S&P 500 – ANÁLISIS CUANTITATIVO

7.000 → Muro de Call / resistencia mayor

Nivel psicológico y de máxima concentración de gamma. Zona de venta estructural por cobertura de creadores de mercado.

6.950 → Gamma Neutral / pivote

Por encima: volatilidad contenida.

Por debajo: aumento de velocidad direccional.

6.900 → Muro de Put / soporte operativo

Defensa institucional. Pérdida del nivel abre recorrido rápido hacia 6.840.

6. SENTIMIENTO

VIX ≈ 16

Entorno de confianza controlada. No complacencia extrema, pero sin miedo estructural.

7. S&P 500 – PLAN OPERATIVO

Durante la sesión asiática y overnight (hora Madrid), el índice ha testeado la zona de los 7.000 puntos.

Sesgo actual: NEUTRAL

Escenarios operativos:

Cortos → solo si hay ruptura clara de la línea roja, con confirmación y gestión de riesgo estricta.

Largos → únicamente si rompe 7.000, consolida o realiza pullback válido.

Sin confirmación, no se fuerza operativa.

Plan de trading: La batalla por los 7.000 puntos .Plan de trading

1. Análisis fundamental y noticias: Claves del mercado

Tecnología al mando

El capital regresa a las grandes tecnológicas tras un inicio de año volátil. El S&P 500 lucha por consolidarse por encima de los 7.000 puntos, apoyado en los nuevos avances en chips de inteligencia artificial.

Divisas y liquidez

La intervención del Banco de Japón para frenar la caída del yen ha debilitado al dólar. Esta mayor liquidez global está impulsando los activos de riesgo y a los mercados emergentes, especialmente México, Brasil y Argentina.

Materias primas y cripto

Metales preciosos

Tras meses de subidas, el oro y la plata entran en una fase de consolidación. Se trata de una pausa técnica necesaria antes de buscar nuevos máximos (objetivo oro: 3.000 $), favorecida por la fragilidad del sistema financiero.

Guerra bancaria vs. cripto

Fuerte tensión regulatoria en EE. UU. La banca tradicional teme una fuga de depósitos hacia la tokenización, lo que genera volatilidad en Bitcoin mientras se define el nuevo marco legal.

Geopolítica y energía

Aranceles

Nuevas tensiones comerciales tras la subida de aranceles de EE. UU. a Corea del Sur.

Hito energético

En Europa, las ventas de coches eléctricos ya superan a las de gasolina, marcando un punto de inflexión en la industria automotriz.

2. Calendario económico

16:00 (USD) – Confianza del consumidor de The Conference Board (enero)

20:00 (USD) – Declaraciones de Donald Trump, presidente de EE. UU.

3. Análisis cuantitativo del S&P 500

Resistencias (objetivos al alza)

7.000 – 7.040 puntos: Resistencia principal. Techo psicológico y zona de alta fricción donde el mercado ha tenido dificultades para consolidarse.

6.975 – 6.985 puntos: Resistencia inmediata de corto plazo, marcada por los máximos recientes de enero. Su ruptura habilita el testeo de los 7.000.

Soportes (niveles de defensa)

6.900 – 6.920 puntos: Soporte inmediato y zona de control comprador. Mientras se mantenga, la estructura alcista de corto plazo permanece intacta.

6.820 – 6.860 puntos: Área crítica. La pérdida de este nivel (especialmente 6.823) confirmaría una corrección técnica más profunda y un deterioro del sentimiento.

4. Sentimiento del mercado

Entorno de confianza, con el VIX en 16,5 puntos. Volatilidad contenida y riesgo de complacencia.

5. Análisis técnico del S&P 500

El S&P 500 ha subido con fuerza a finales de la semana pasada y durante la sesión anterior. Movimiento sólido en apariencia, pero típico de mercados bajistas de medio plazo, donde las compras en caídas generan rebotes técnicos.

La gamma de los dealers contribuye a sostener el movimiento en el corto plazo.

Por ahora, mantengo un sesgo neutral–bajista en el medio plazo, encuadrado dentro de un rango entre 7.000 y 6.850 puntos.

El sesgo cambiaría únicamente si el mercado:

Rompe con claridad los 7.000,

Consolida por encima o genera un pullback controlado,

Y el order flow comprador acompaña.

Plan de trading: Entre máximos hº y riesgo de caidas.Plan de trading

1. Análisis fundamental y noticias

a. Rotación de sectores y la "economía real"

El mercado atraviesa una fase de gran rotación. El liderazgo de las grandes tecnológicas se está desplazando hacia la economía real, con un renovado interés en:

Energía e industria: Sectores como el petróleo y los materiales básicos están ganando fuerza.

Banca regional: A pesar de los titulares negativos, este sector muestra una clara tendencia alcista.

Valor vs. crecimiento: Las empresas de valor (value), con balances sólidos y flujos de caja constantes, están superando a las de crecimiento.

b. Crisis en el software y oportunidades en IA

El sector del software está sufriendo una corrección severa (con caídas superiores al 30% en algunos indicadores). Se interpreta que la Inteligencia Artificial está obligando a una reestructuración de sus modelos de negocio.

Mientras el software tradicional se debilita, la fortaleza se mantiene en sectores tecnológicos tangibles como los semiconductores y el hardware de redes.

c. Desdolarización y refugio en el oro

Existe un proceso global de desconfianza hacia el dólar estadounidense. Los datos muestran una tendencia estructural en la que grandes potencias están vendiendo bonos del Tesoro de EE. UU. para comprar oro.

Esta incertidumbre sobre la moneda estadounidense está favoreciendo la inversión en mercados europeos y en países emergentes.

d. Psicología y sentimiento del mercado

A pesar de la volatilidad interna, los índices principales como el S&P 500 se mantienen cerca de máximos históricos, apoyados por resultados empresariales que superan las expectativas en un 80% de los casos.

No obstante, se advierte sobre:

Datos macro críticos: Se espera con cautela la publicación de cifras de empleo e inflación, con previsiones de creación de empleo por debajo del consenso.

Posicionamiento de fondos: Los gestores están abriendo posiciones cortas a un ritmo récord para cubrir pérdidas en el sector tecnológico.

e. Geopolítica y aranceles

La política comercial de EE. UU. genera incertidumbre debido a las tensiones arancelarias con socios estratégicos como Canadá. Se estima que estos aranceles suponen un coste anual de aproximadamente 1.000 dólares por hogar en EE. UU., actuando como un "autoimpuesto" para el consumidor.

En contraste, mercados como el japonés están en máximos históricos, impulsados por expectativas de mayor gasto público.

2. Calendario económico

14:30 — USD

Ventas minoristas (mensual) — diciembre

14:30 — USD

Ventas minoristas subyacentes (mensual) — diciembre

3. Análisis cuantitativo del S&P 500

Resistencias

7.000 – 7.020: Parte alta del amplio lateral en el que se encuentra el índice desde finales de octubre. Actúa como una resistencia técnica muy fuerte.

Soportes

6.800: Nivel crítico. Ha demostrado ser el soporte más fiable recientemente.

4. Sentimiento del mercado

VIX (Índice del miedo): Cotiza en el entorno de 17,36 – 18,60. Aunque no es un nivel de pánico total, ha subido recientemente, reflejando que la complacencia ha terminado.

Skew del S&P 500: Se encuentra en el percentil 99, lo que significa que el mercado percibe un riesgo de caída brusca (tail risk) mucho más alto de lo normal.

CNN Fear & Greed Index: Actualmente marca 45 (neutral). Sin embargo, hace unos días estaba en niveles de miedo, lo que muestra una recuperación rápida pero inestable tras las ventas de la semana pasada.

Put/Call Ratio (VIX): Se sitúa en 0,69, lo que indica un sentimiento neutral. No obstante, el ratio de primas pagadas es de 3,67, lo que implica que quienes apuestan por caídas están pagando mucho más por sus contratos.

5 . Análisis técnico del S&P 500

A nivel macro, seguimos dentro del rango entre 7.000 y 6.750 desde octubre del año pasado.

A medio plazo, hemos vuelto dentro del canal alcista, pero nos mantenemos en neutralidad. Hoy es un día más orientado al intradía, donde la tendencia es menos importante.

Pistas Técnicas 9/02/26 De regreso a la acción, los mercados cerraron una semana agitada con una fuerte recuperación en sus principales índices. El DJW alcanzó los 50 mil puntos, un hito sin precedentes en la industria americana. Sin embargo, estas marcadas subidas podrían entrar en un entorno de incertidumbre, generado por la falta de confianza en los altos gastos de capital (capex) en inteligencia artificial (IA). Los inversores comienzan a asegurar ganancias y el mercado empieza a cuestionar los desembolsos desmesurados. Los niveles clave para el principal índice TVC:SPX incluyen el “muro de puts” en 6,800 bps, que actuó como una fuerte resistencia conteniendo las caídas del mercado. Los puntos de inflexión en el Gamma Flip funcionaron como detonantes que amplificaron la aceleración de las subidas, obligando a los market makers a comprar, lo cual activó un cierre masivo de cortos. Los objetivos se mantienen en el nivel clave de hoy en el VolTrigger, 6,960 bps, y consolidar estos niveles con un catalizador macro a favor del mercado podría llevarnos hacia los 7,030 bps.

Largo SP500 para rally de navidadAnálisis técnico:

-Entrada en el toque de un FVG en temporalidad diaria, confluencia con la media móvil simpre de 50 periódos en velas diarias.

Análisis fundamental:

-Rally de navidad, 80% de la veces se cumple. Reciente bajada de tasas en USA. Datos de inflación del 18-12-25 muy por debajo de las previsiones.

S&P500, sp500, SPX, SPYHabiendo llegado a rozar los 7mil puntos, está peleando con esa resistencia psicológica, donde los inversores podrían haber estado mirando esos niveles para su toma de ganancias.

Para poder entender algo del movimiento del Sp500, hay que hablar de lo que es el Sp500:

Breve información:

El S&P 500 está compuesto por las 500 empresas líderes de Estados Unidos. Para pertenecer a él, las empresas deben cumplir alguns estándares como los criterios estrictos de liquidez y rentabilidad (beneficios positivos en el último año).

Un dato crucial es que el índice está ponderado por capitalización bursátil, lo que otorga una enorme influencia a un grupo reducido de gigantes tecnológicos. Actualmente, las 5 empresas con mayor peso en porcentajes aproximados son: NVIDIA (7%), Apple (6%), Microsoft (6%), Amazon (4%) y Meta (3%). En conjunto, estas empresas representan aproximadamente el 26% de la dominancia total del índice.

Conclusión técnica: El hecho de que el S&P 500 no logre perforar la resistencia psicológica de los 7.000 puntos se explica por un periodo de consolidación o "descanso" en este grupo de empresas dominantes.

Entonces, ¿dónde nos lleva esta información?: que por un descanso en las empresas que más pesan en el índice es que ahora no puede romper su barrera de los 7mil puntos.

Mientras las empresas con mayor dominancia no reanuden su tendencia alcista, el índice mostrará dificultades para establecer nuevos máximos.

Si el índice no logra romper los 7.000 puntos de inmediato, el gráfico sugiere tres niveles de soporte donde el precio podría buscar liquidez antes de un nuevo intento:

1. Soporte Inmediato (6.700 pts): Una corrección leve del -1,22%. Es el escenario más optimista para una continuación rápida.

2. 2do Soporte (6.500 pts): Una caída del -3,90%. Aquí buscaría la base del canal alcista.

3. 3er Soporte (6.100 pts): Un retroceso del -10,20%. Esto sería una corrección sana de mercado (o "reentry") que limpiaría el exceso de optimismo.

Indicadores Técnicos:

1. RSI buscando el 50% en grafico semanal: Aunque para mí el RSI en este índice no es tan relevante; se puede inferir en que todavía no está en sobreventa y que está limpiando su sobrecompra, ¿por qué para mí no es tan relevante? En el pasado se ha visto que el índice puede subir con dos RSI diferentes: Uno_ el RSI en sobrecompra y seguir subiendo; Dos_ el RSI en lateral (y me arriesgo a decir hasta bajista) y seguir subiendo.

2. El ATR: Lo que se puede observar en el ATR es que cuando el S&P500 busca una vuelta alcista, el ATR empieza con picos altos en referencia a los niveles anteriores, que es cómo una alarma de observación, de que el precio está buscando el inicio de la tendencia alcista.

Por último:

Este Índice debería compararse con esas empresas para ver su salud a corto plazo.

Se podría hacer un seguimiento de las empresas como NVIDIA y APPLE

O también se podría observar el ETF de tecnología: XLK.

Pistas Técnicas 5/02/26NoTa : JJ. Montolla

El SPX cerró en 6.883 (–0,51%), prolongando la presión bajista. La volatilidad volvió a repuntar, con el VIX cerrando en 18,63 (+3,44%) y el VVIX en 106,16 (+2,25%), reflejando una mayor demanda de protección.

En términos de estructura intradía, los vendedores de puts 0DTE en la zona de 6.800 proporcionaron soporte clave, ayudando a estabilizar el mercado y a evitar un cierre más débil. En paralelo, la volatilidad implícita a strike fijo subió en los vencimientos de febrero, señal clara de un incremento en las coberturas.

Desde el punto de vista técnico y de estructura de opciones, se observa un soporte relevante en la zona de 6.850, mientras que la Put Wall se mantiene en 6.800, nivel clave que, por ahora, actúa como ancla estructural del mercado. En caso de que el SPX ponga a prueba la zona de 6.800 y este nivel sea perforado con claridad, el escenario pasaría a ser más defensivo, con potencial para ver al VIX desplazarse rápidamente hacia la zona de 25, dada la estructura de gamma negativa y la probable aceleración de coberturas.

En el VIX, la presión alcista se extiende a lo largo de toda la curva, con los dealers concentrando ahora gamma negativa entre 20 y 25, niveles especialmente relevantes a vigilar, ya que pueden amplificar los movimientos direccionales.

Por último, el gamma de los dealers en el SPX se mantiene en territorio negativo, lo que implica que la liquidez sigue siendo limitada y que la ausencia de flujos estabilizadores por parte de los dealers deja al mercado expuesto a movimientos bruscos en cualquier momento.

Se produjo un drawdown severo en el factor Momentum (–10%), el mayor en años, con volúmenes explosivos. No hubo un catalizador único y claro; más bien, el factor partía de un posicionamiento exigente y la volatilidad de la narrativa aumentó (VIX al alza, volatilidad en IA y materias primas, cripto corrigiendo). Aun así, la amplitud se mantuvo saludable: 75% del índice en verde y 16% marcando máximos de 52 semanas (el S&P Equal Weightsuperó al índice en ~1,5%).

Momentum sigue extremadamente congestionado (percentil 99 a 1 año; 100 a 5 años). Un desmonte adicional de ganadores podría generar más dolor que una rotación ordenada, dado el nivel de exposición neta. Nuestro sesgo: cobertura táctica a corto plazo, ya que no se observan aún señales claras de pánico o capitulación.

NoTa : Charlie McElligott de Nomura.

La volatilidad vuelve a despertar, sobre todo en Nasdaq y QQQ, y el mercado empieza a mostrar miedo a lo que no controla. Cada vez más inversores están comprando protección a la baja, lo que hace que suban los precios de las opciones y las coberturas, tanto en el S&P como en el VIX.

Esto ocurre mientras el trade de la IA empieza a romperse desde dentro del sector tecnológico. El software, que había sido uno de los grandes ganadores, entra en crisis, el problema se extiende al crédito, y el liderazgo del mercado empieza a cambiar: se sale del crecimiento caro y se rota hacia value más barato y defensivo.

Mirando a 2025–2026, el riesgo es que la IA deje de ayudar a la bolsa y empiece a pesar. Las grandes tecnológicas están gastando mucho dinero en inversión, necesitan financiarse más, emitir más deuda y eso puede presionar al crédito. Además, al gastar más caja, tienen menos dinero para recomprar acciones, quitando un soporte importante al mercado.

En paralelo, a nivel macro, cada vez gana más fuerza la idea de que es mejor estar en activos reales que en dinero fiat. Los déficits elevados, la política fiscal dominante y la incertidumbre política en EE. UU. están apoyando el buen comportamiento de los metales, sobre todo los metales preciosos, en línea con el miedo a la devaluación del dinero y la desdolarización.

En el mercado se está viendo muy claro un cambio: lo “real” empieza a pesar más que lo digital. Este giro está siendo rápido y brusco.

Las empresas que viven de productos digitales (como el software por suscripción o incluso Bitcoin) están siendo castigadas, mientras que las compañías ligadas a cosas físicas y producción real aguantan mucho mejor. El motivo es el miedo a que la IA empiece a sustituir estos modelos de negocio antes de lo que se esperaba.

En la práctica, Anthropic y su herramienta Clawdbot han actuado como el detonante, acelerando la caída del sector software en las últimas semanas.

Mi opinión personal

NOTA: CME:BTC1! Las criptomonedas están en caída libre, no por el gusto de las ballenas o los gurús, sino debido al temor generado por la escasez de software, memorias RAM y chips de GPU. A nivel estructural Técnico Están en un Momento Favorables para las compras.