BTC ANALISIS LARGO PLAZO ( ACTUALIZACION ) ( ULTIMA TRAMPA ) ?AMIGOS

Actualizo idea que se subio desde octubre

Llegamos a la zona de compra

En mi humilde opinión btc hará una nueva trampa para los últimos toros

que quedan en el mercado a 88600 hasta 103000 como Maximo

testaría el rango antes de generar el choch bajista que esta en 103 como Maximo

después de la trampa si logra el rebote buscaremos los 36 a 23k

Importante

Si btc pierde los 46000 olviden rebote y buscaremos los 36 a 23 k

Nota:

La entrada esta en 65600 pero como perforo el soporte puede bajar mas

a 61 57 maximo 48 k se debe tener el stop como maximo en 46 k

si estoy en lo correcto aun puede bajar un poco mas ya si no logra perder los

65600 de aqui poderia comenzar un rebote es análisis en semanal amigos

cuando recupere los 69200 y 70200 con velas diarias

descartare mas caida

espero que sea de apoyo

atte

Efrain

bit Brokers

Ideas de la comunidad

BTC PERFORA SOPORTE 65600 : ). + CAIDAAMIGOS

Paciencia btc perforo soporte si rebota lo perdera despues

siguinte soporte 6400 61000 y 57500

Mientras no supere 69150 y 70200 buscara buscara siguientes soportes

si estan operando a la baja agrego stops de osos

espero que sea de apoyo

atte

Efrain

bit Brokers

BTC SOPORTE Y RESISTENCIAS ( POSIBLE TRIANGULO ) + caidaAMIGOS

Actualizo soportes y Resistencias !

si btc no logra superar esas resistencias buscara los 57 y 48 k

Solo subo lo que veo amigos no es que quiera que caiga mas

pero todo cuadra

Yo entre en 60900 y ya en be por el momento

si no supera resistencias tomare ganancias en ellas de mi operativa a la alza

y es probable que busque operativas a la baja ya actualizare en su momento

por el momento el que entro debajo de 61000 ya stop en precio de entrada

Atte

Efrain

Bit Brokers

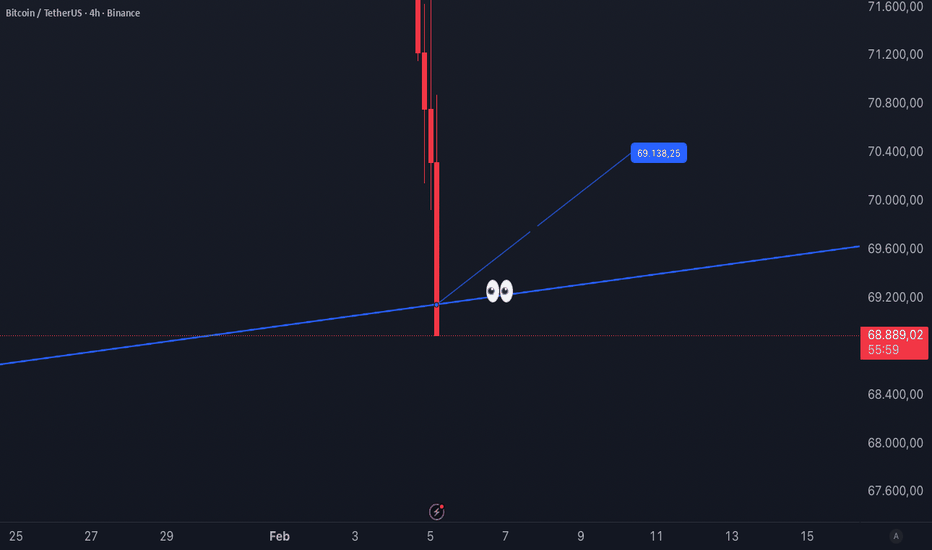

Oportunidad BITCOIN!!!!Evaluemos BTC en gráfico semanal, algo que muy pocas veces hacemos,

Claramente, repite está repitiendo el ciclo pasado, que luego de un bull market after halving, se nos vino con todo la caída.

Apreciamos una llegada limpia hasta la EMA200, estaremos atentos a ver si rebota o rompe hacia abajo.

Quieres un tip long term?

El precio de bitcoin comprándolo ahora en 69k, así se vaya hasta 50k-55k, si lo ves para un holding a 2028, tranquilamente podrías sacar un +30% anual en un escenario super conservador.

Se acomoda con tu estrategia?

Dame tu opinión en los comentarios...te leo

BTC VISITA RESISTENCIA 70200 ! OSOS AMIGOS

atentos en esta zona posible corrección !!

Si perfora resistencia buscaremos los 73,000, después de una corrección

estamos en resistencias parte alta del rango o posible triangulo

zonas de OSOS NO DE TOROS. 70200 y 73000

si corrige de estas resistencias los tg son 65600 62500 61000 y soporte que no

a visitado los 57400

Cierre de vela por debajo de 69200 corrección

para tal vez después buscar los 73 k

espero que sea de apoyo

atte

Efrain

bit Brokers

BTC MALAS NOTICIAS ! MSTR VS BTC. ( PRECAUCION )AMIGOS

Malas noticias btc perfora los 61000 dlls !! MALA SENAL

EXPLICO

Si MSTR esta liderando el mov ! el hizo un triangulo antes de caer

y cumplir el tg de el patron adan y eva

Tengan mucho cuidado si btc no logra supera los 70200 o 74000 dlls

haremos un triangulo para caer a 48000

QUE HACER?

Yo entre por debajo de 61000 ! ya stop en precio de entrada

si busca los 70200 o 74 y no los supera eso indicara que

es el techo del rango o triangulo para caer de nuevo y podríamos buscar operaciones

a la baja

Nota:

Se que en la idea a largo placo esta un armónico alcista pero todo dependerá

de que mantenga los 61000 o 46000 dlls

comente que en ocaciones los armónicos alcistas en tendencia bajista no

funcionan igual si el pierde los 46000 buscaremos el armónico que esta mas abajo

los 36000 a 23000 dlls

si mantiene los 48000 o 61000 vamos a subir y mínimo buscaremos los 85000

espero que sea de apoyo

atte

Efrain

bit Brokers

Buscando zonas de. Interés Señoras y señores, colegas del sector financiero y analistas de mercado, tengan todos ustedes un excelente día.

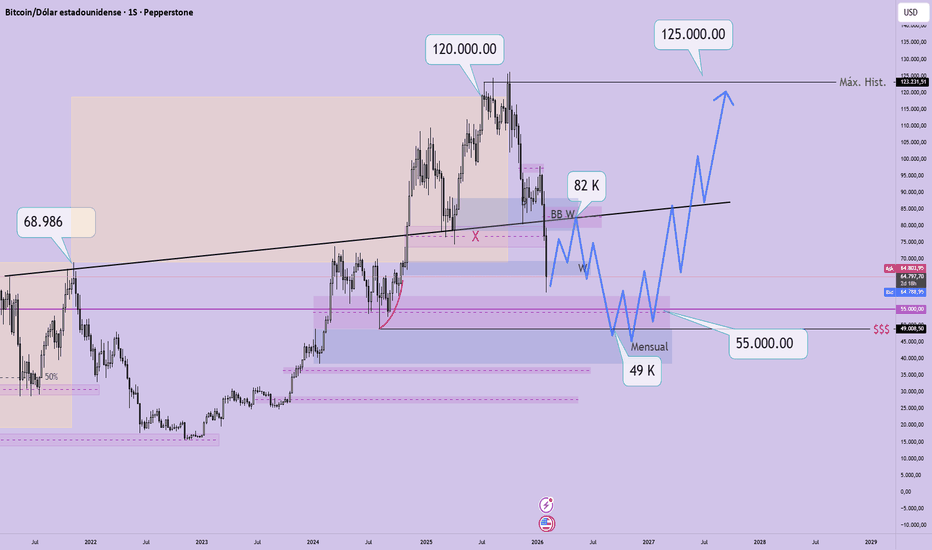

Lo que tienen en pantalla es la radiografía técnica actual del par BTC/USDT en temporalidad semanal (1S), analizado a través de la metodología de Smart Money Concepts (SMC) y Acción del Precio. Estamos ante un punto de inflexión macroeconómico que definirá la dirección del activo para el resto del año.

Permítanme desglosar los hitos técnicos que validan nuestra tesis actual:

1. Fractura de la Tendencia Estructural (Trendline Break)

Observen la línea de tendencia ascendente trazada en azul, la cual ha servido como soporte dinámico desde principios de 2023. El precio no solo ha perforado esta línea, sino que lo ha hecho con una vela de intención bajista de alto volumen. En términos profesionales, esto invalida la continuidad inmediata del canal alcista y nos sitúa en una fase de transición o distribución.

2. Cambio de Carácter (ChoCH) y Estructura de Mercado

Si dirigen su mirada a los máximos recientes, el gráfico ya ha señalizado múltiples ChoCH (Change of Character). Tras una serie sostenida de BOS (Break of Structure) al alza, el precio no logró establecer un nuevo máximo histórico por encima de los $100,000, fallando en la demanda y rompiendo el último mínimo estructural. Esto confirma que el control del mercado ha pasado de los "toros" a los "osos" en el corto/mediano plazo.

3. El Área de Valor: Bloque de Órdenes Semanal

Actualmente, el precio se encuentra interactuando con una zona de alta liquidez marcada en el recuadro amarillo (aprox. $65,000 - $53,000).

Soporte Crítico: Los $53,362 representan el "piso" de esta consolidación previa.

Estado Actual: Estamos presenciando una "búsqueda de liquidez". El precio está cayendo para capitalizar las órdenes de compra pendientes antes de decidir su próximo movimiento macro.

No es una señal de compra ,es un análisis donde deberíamos encontrar un punto de apoyo para ejecutar una buena operación. Suerte 💪 les saluda MMTRADEROAXACA

BITCOIN, ¿qué hacer ahora?Plan por escenarios:

1) Rebote técnico desde demanda (setup de reacción)

- Zona de compra: 60,3k – 58,0k

- Confirmación que busco: rechazo claro + cierre semanal recuperando 63,6k (ideal: mecha abajo y cuerpo cerrando arriba de la zona).

Objetivos de rebote (por etapas):

- 70k – 75k (primer alivio / retesteo)

- 87,3k (nivel de media/estructura)

- 95,9k – 100,1k (zona de oferta + medias superiores)

2) Pérdida de demanda (continuación bajista)

Si el precio cierra semana por debajo de 58k, asumo que la demanda falló y el flujo apunta a la siguiente liquidez:

- Siguiente zona: 50,4k

- Extensión si hay pánico / capitulación: 42,3k

________________________________________________________

⚠️ Disclaimer:

Este análisis es solo con fines educativos e informativos. No es asesoría financiera, legal ni fiscal, ni constituye una recomendación de compra/venta de cualquier activo. El trading de criptomonedas implica alto riesgo y puedes perder total o parcialmente tu capital. Opera únicamente con dinero que puedas permitirte perder y aplica gestión de riesgo (tamaño de posición, stop, exposición total). Los escenarios y niveles mostrados son probabilísticos, pueden invalidarse sin previo aviso y están basados en mi lectura técnica actual. Antes de tomar decisiones, realiza tu propia investigación (DYOR) y, si lo consideras necesario, consulta con un asesor financiero autorizado.

SE desploma el mercado cripto, lo vemos...Muy buenas, inversores. Actualización corta del mercado.

El mercado cripto se encuentra bajo fuerte presión.

Bitcoin está tocando la zona de los 67K, una caída más profunda de lo que veníamos estudiando, especialmente luego de haber marcado los 80K como último LL dentro de la estructura.

Este movimiento implica algo clave:

👉 BTC pierde la estructura alcista semanal, oficiando esa zona como el soporte final de la tendencia que veníamos siguiendo.

A partir de ahora, el foco no está en adivinar pisos, sino en estudiar el retroceso y ver si el precio logra:

Confirmar reversión, o

Continuar con una fase correctiva más prolongada

Mirando el panorama macro, el análisis se traslada inevitablemente a cómo puede desarrollarse 2026, teniendo en cuenta que el año pasado Bitcoin cerró el anual con un -6%, algo que muchos subestiman pero que marca un antecedente importante.

La pregunta queda abierta:

👉 ¿Creen que 2026 puede ser un año aún más complejo para el mercado cripto?

👉 ¿O estamos frente a una limpieza necesaria antes de una nueva etapa?

Los leo 👀📉📊

BTC (1H) - Riesgos abundan para Bitcoin!Bitcoin experimentó un repunte técnico, pero la tendencia principal sigue siendo bajista.

Tras una fuerte caída, el BTC/USD mantiene una estructura de máximos y mínimos más baja, con el precio reaccionando continuamente en las zonas superiores de FVG, lo que indica que la presión de venta se mantiene bajo control a corto plazo.

La capitalización del mercado de criptomonedas es cautelosa, ya que el USD mantiene su fortaleza y el apetito por el riesgo se debilita, lo que hace que los rebotes sean principalmente correctivos en lugar de cambios de tendencia.

El escenario principal es un ligero repunte del precio hacia la zona de desequilibrio más cercana para ganar liquidez antes de continuar la tendencia a la baja, apuntando al área de menor liquidez alrededor de los $61,000.

Bitcoin se derrite. pero que es lo que nos espera???Si esta semana Bitcoin cierra por debajo de los 65.2K lo estaríamos viendo caer aún mas. sería una locura, pero puede llegar a los 49k tomando toda la liquidez acumulada y esperando que respete el OB mensual para después ir al alza. niveles donde puede, reaccionar son los 82k que coincide con un Breaker Block Semanal + FVG + línea de tendencia que rompió con mucha fuerza y sería utilizada como techo.

SOLANA confirma figura de vuelta en gráfico semanalCOINBASE:SOLUSD

📊 SOLANA (SOL) – Análisis Técnico Temporalidad Semanal

Solana presenta actualmente una señal técnica relevante en gráfico semanal, tras confirmar la ruptura bajista del nivel clave en 95,91 USD. Este nivel actuaba como soporte estructural dentro del rango de consolidación desarrollado durante los últimos meses.

🔍 Contexto Técnico

Esta distribución en la parte alta ha creado una figura de vuelta, cuya pérdida del soporte ha activado la estructura, lo que incrementa la probabilidad de continuidad bajista en el medio plazo. Además, esta ruptura coincide con la pérdida de la directriz alcista que venía guiando el movimiento desde los mínimos de 2023, reforzando el sesgo negativo actual.

🎯 Proyección y Objetivo Bajista

El objetivo técnico estimado de esta estructura se sitúa en torno a los 31,50 USD, nivel que presenta una confluencia técnica relevante:

• Coincide con el 61,8% de retroceso de Fibonacci de todo el impulso alcista previo.

• Se alinea con una zona pivote, que anteriormente actuó como área de reacción del precio.

• Implicaría un movimiento correctivo aproximado del 60% desde la zona de ruptura.

📌 Conclusión

Mientras el precio se mantenga por debajo del nivel perdido, la estructura técnica favorece la continuidad correctiva dentro del marco temporal semanal.

💬 ¿Crees que SOL continuará desarrollando esta estructura bajista o veremos una recuperación inesperada?

📊 Déjame tu análisis en comentarios y sígueme para más análisis del mercado crypto.

¿Distribución en MSFT? Señales técnicas clave en semanalNASDAQ:MSFT

📊 MSFT · Temporalidad Semanal

Señales de agotamiento y posible cambio de estructura

Microsoft comienza a mostrar debilidad estructural tras varios años de tendencia alcista bien definida.

🔴 Divergencia bajista en marco mensual

Mientras el precio marcaba nuevos máximos, el momentum no acompañaba, dejando una divergencia clara que suele anticipar correcciones más profundas o cambios de fase.

⚠️ Primer aviso: ruptura de la directriz alcista

La pérdida de la directriz que guiaba el movimiento desde mínimos previos es la primera señal objetiva de que la tendencia dominante pierde fuerza.

📐 Posible formación de Hombro-Cabeza-Hombro (HCH)

La estructura actual encaja con un patrón de distribución, con indicios de hombro izquierdo y cabeza ya formados. Falta confirmar el desarrollo completo, pero el contexto acompaña.

📉 Escenario principal

Si el precio continúa perdiendo soportes, el movimiento podría extenderse hacia la zona de soporte clave en torno a los 350$, área donde se decidirá si esto es solo una corrección dentro de tendencia o un cambio más profundo.

🧠 Conclusión

No es una señal de venta directa, pero sí un aviso serio para dejar de comprar sin confirmación y empezar a pensar en gestión de riesgo, reducción de exposición o escenarios bajistas si se confirman las rupturas.

¿Crees que esto es solo una corrección o el inicio de algo mayor?

Dale 👍 si te sirve el análisis y síguelo para ver cómo se desarrolla el escenario.

Opinión PersonalBTCUSD — Análisis Mensual 📉

Después de alcanzar la zona superior del canal alcista, BTC mostró rechazo claro en resistencia y rompió la línea de tendencia ascendente (línea amarilla), señalando pérdida de momentum alcista en temporalidad alta.

El precio actualmente está reaccionando sobre una zona clave marcada como order block, pero mientras no recupere la estructura, el escenario más probable sigue siendo una continuación correctiva.

De perder el soporte actual, el siguiente objetivo técnico se encuentra en la zona de 55,000 – 53,000, área que coincide con soporte previo y posible zona de acumulación antes de un nuevo impulso.

Escenarios posibles:

• Rebote corto hacia resistencia y continuación bajista.

• Consolidación antes de buscar liquidez en niveles inferiores.

La ruptura de estructura en mensual cambia el enfoque a protección de capital y paciencia hasta que el mercado confirme dirección.

⚠️ Análisis educativo, no es consejo financiero.

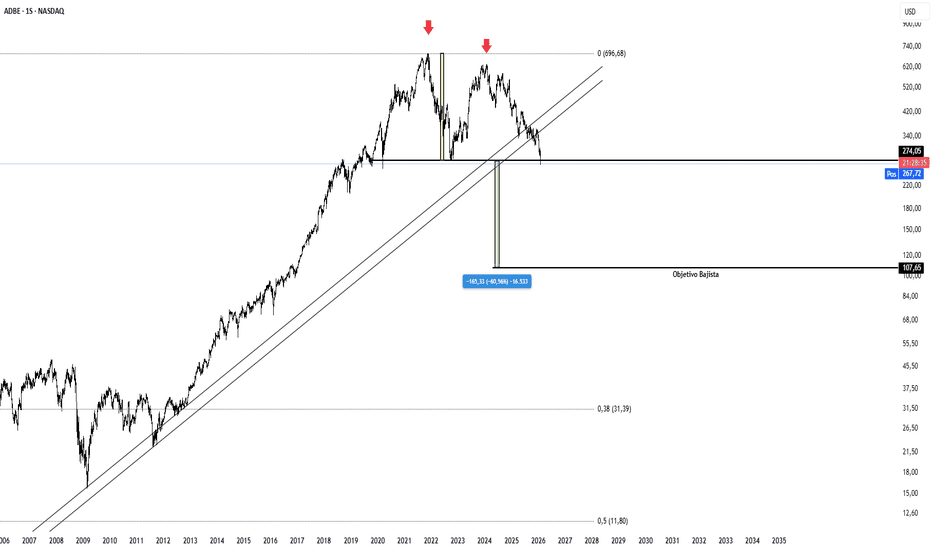

ADOBE pierde estructura tras años de tendencia alcistaNASDAQ:ADBE

📊 ADOBE (ADBE) · Análisis Multi-Temporal

📆 Temporalidad Mensual

Distribución y ruptura de directriz de largo plazo

Tras años de tendencia alcista sólida, Adobe muestra signos claros de distribución en la parte alta del ciclo.

La ruptura de la directriz alcista de largo plazo es un evento relevante: no es ruido de corto plazo, sino una señal estructural que cambia el contexto del activo.

Este tipo de rupturas suele marcar:

Fin de fase expansiva

Inicio de fase correctiva prolongada

Cambio en el comportamiento del capital institucional

📅 Temporalidad Semanal

Doble techo y pérdida de zona clave de soporte

En semanal se observa una estructura de doble techo bien definida, acompañada de:

Incapacidad de marcar nuevos máximos

Presión vendedora creciente

Pérdida de la zona de soporte clave (pendiente de confirmar con cierre de vela)

La ruptura de este nivel activa un escenario bajista de mayor recorrido.

📉 Proyección del movimiento

De confirmarse el cierre semanal por debajo del soporte, el escenario técnico abre la puerta a una caída aproximada del -60%, con objetivo en la zona 107–108$.

🧠 Conclusión

Adobe pasa de ser un activo de “comprar correcciones” a uno de gestión defensiva del riesgo.

Mientras no recupere niveles clave y estructura, el sesgo sigue siendo bajista en medio/largo plazo.

No es momento de anticiparse: confirmación > opinión.

¿Ves esta caída como oportunidad a largo plazo o prefieres esperar reconstrucción de estructura?

Guarda el análisis ⭐ y deja tu escenario en comentarios 👇

ETH PROXIMO A SOPORTE 1,873AMIGOS

La idea ala baja perdiendo con vela de 4 hroas los 2200 va muy bien

estamos próximos a un soporte si lo perfora y rebota es para

perderlo en un futuro

mientras siga perforando soportes y no recupere los 2200

es para abajo en cada soporte puede venir un rebote

el cual se puede intentar operar con stop debajo de soporte siempre

espero que sea de apoyo

atte

Efrain

Bit Brokers

El BTCUSD continua con claro control por parte de los bearsEl soporte extremo apuntado hace tan solo una semana atrás para esta instancia ( ver informe adjunto ) me refiero a la zona entre 81000/84000 ptos ha sido penetrado y ello habilito un nuevo y hasta ahora incontrolable movimiento declinante, que siendo la 1.20pm horario NY lo encuentra prácticamente en el mínimo de toda la caída desde su máximo. Tal es así, que en esta oportunidad vuelvo sobre el chart de largo plazo, algo que no hacia hace ya un tiempo atrás, para mostrar de manera clara y contundente, toda la secuencia descendente, lo que en primer lugar fue impactar y respetar su resistencia de fondo y luego ir penetrando cada soporte apuntado desde entonces, destacándose fundamentalmente entre estos la linea tendencial ascendente originada en el año 2015 previo a cerrar el año 2025 y recientemente el 38.2% del ultimo movimiento ascendente entre el mínimo del año 2022 y su máximo histórico, lo cual ha significado continuar estrechando la distancia con el siguiente potencial soporte en esta nueva instancia, me refiero al 61.8% del citado movimiento alcista previo. Sin duda, los bears se han apoderado de la escena hace tiempo y aun no hay signos reales de reversión en puerta.

BTC SOPORTE 61000 ( LARGO )AMIGOS

En mi humilde opinión btc buscara los 61 k pero antes de eso puede tener rebotes

en 65600 y 62600 ! pero mientras no tenga cierres de vela diaria

arriba de 70200 va a buscar los 61 k seria la mejor zona para intentar un rebote

Nota:

si perfora los 61000 y rebota es para seguir bajando peor puede buscar la resistencia

70200 antes de volver a caer un rango

espero que sea de apoyo

atte

Efrain

bit Brokers

Retroceso correctivo dentro de una estructura alcista generalEl oro (XAUUSD) en el marco temporal de 1 hora mantiene una estructura alcista de fondo, aunque el precio se encuentra actualmente en una fase correctiva. Tras alcanzar un máximo importante, el mercado sufrió un fuerte rechazo en la línea de tendencia descendente (en rojo), lo que provocó una caída impulsiva.

La reciente bajada respetó la zona de retroceso de Fibonacci, con una reacción clara entre los niveles 0.618 y 0.786, lo que indica una participación activa de los compradores. Esta zona también coincide con un soporte estructural previo, reforzando su relevancia técnica. El rebote desde los mínimos muestra mínimos más altos, lo que sugiere intención alcista a corto plazo, aunque el impulso se está debilitando cerca de las zonas de resistencia.

Actualmente, el precio cotiza por debajo de la línea de tendencia descendente y cerca de la zona superior del retroceso de Fibonacci, donde aparece presión vendedora. Una ruptura clara y un cierre por encima de la línea de tendencia podrían abrir el camino hacia una continuación alcista en dirección a los máximos anteriores. Por el contrario, un nuevo rechazo en esta área podría provocar un retroceso hacia los niveles de soporte medios o inferiores de Fibonacci.

El oscilador Aroon se vuelve negativo, señalando una pérdida de impulso alcista y un mayor riesgo de consolidación o corrección a corto plazo antes del próximo movimiento direccional.

Niveles clave a vigilar:

Resistencia: Línea de tendencia descendente / zona de máximos recientes

Soporte: Zona de retroceso de Fibonacci 0.618–0.786

Sesgo: Neutral a ligeramente alcista mientras el precio se mantenga por encima del soporte clave

Este escenario favorece la paciencia, esperando una ruptura confirmada por encima de la resistencia o una reacción alcista clara desde el soporte para operaciones de mayor probabilidad.