¿Distribución en MSFT? Señales técnicas clave en semanalNASDAQ:MSFT

📊 MSFT · Temporalidad Semanal

Señales de agotamiento y posible cambio de estructura

Microsoft comienza a mostrar debilidad estructural tras varios años de tendencia alcista bien definida.

🔴 Divergencia bajista en marco mensual

Mientras el precio marcaba nuevos máximos, el momentum no acompañaba, dejando una divergencia clara que suele anticipar correcciones más profundas o cambios de fase.

⚠️ Primer aviso: ruptura de la directriz alcista

La pérdida de la directriz que guiaba el movimiento desde mínimos previos es la primera señal objetiva de que la tendencia dominante pierde fuerza.

📐 Posible formación de Hombro-Cabeza-Hombro (HCH)

La estructura actual encaja con un patrón de distribución, con indicios de hombro izquierdo y cabeza ya formados. Falta confirmar el desarrollo completo, pero el contexto acompaña.

📉 Escenario principal

Si el precio continúa perdiendo soportes, el movimiento podría extenderse hacia la zona de soporte clave en torno a los 350$, área donde se decidirá si esto es solo una corrección dentro de tendencia o un cambio más profundo.

🧠 Conclusión

No es una señal de venta directa, pero sí un aviso serio para dejar de comprar sin confirmación y empezar a pensar en gestión de riesgo, reducción de exposición o escenarios bajistas si se confirman las rupturas.

¿Crees que esto es solo una corrección o el inicio de algo mayor?

Dale 👍 si te sirve el análisis y síguelo para ver cómo se desarrolla el escenario.

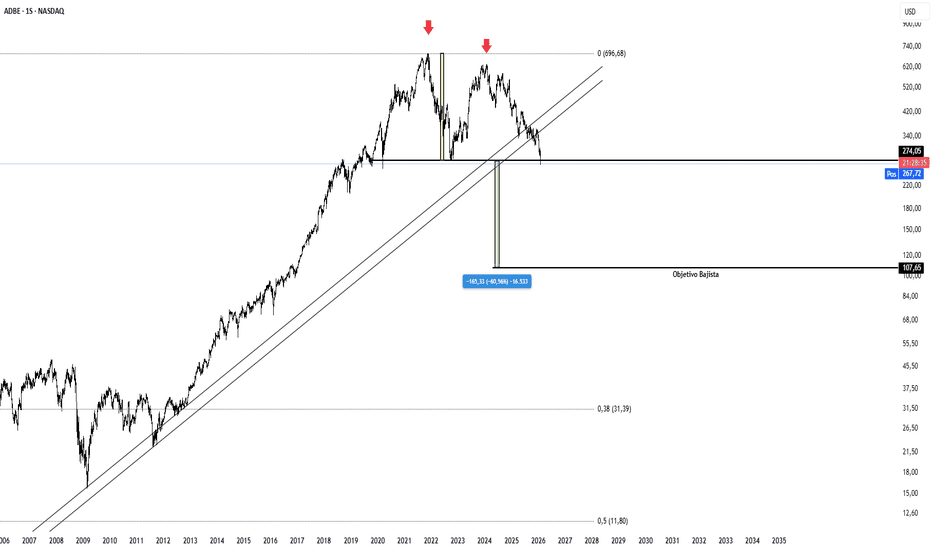

ADOBE pierde estructura tras años de tendencia alcistaNASDAQ:ADBE

📊 ADOBE (ADBE) · Análisis Multi-Temporal

📆 Temporalidad Mensual

Distribución y ruptura de directriz de largo plazo

Tras años de tendencia alcista sólida, Adobe muestra signos claros de distribución en la parte alta del ciclo.

La ruptura de la directriz alcista de largo plazo es un evento relevante: no es ruido de corto plazo, sino una señal estructural que cambia el contexto del activo.

Este tipo de rupturas suele marcar:

Fin de fase expansiva

Inicio de fase correctiva prolongada

Cambio en el comportamiento del capital institucional

📅 Temporalidad Semanal

Doble techo y pérdida de zona clave de soporte

En semanal se observa una estructura de doble techo bien definida, acompañada de:

Incapacidad de marcar nuevos máximos

Presión vendedora creciente

Pérdida de la zona de soporte clave (pendiente de confirmar con cierre de vela)

La ruptura de este nivel activa un escenario bajista de mayor recorrido.

📉 Proyección del movimiento

De confirmarse el cierre semanal por debajo del soporte, el escenario técnico abre la puerta a una caída aproximada del -60%, con objetivo en la zona 107–108$.

🧠 Conclusión

Adobe pasa de ser un activo de “comprar correcciones” a uno de gestión defensiva del riesgo.

Mientras no recupere niveles clave y estructura, el sesgo sigue siendo bajista en medio/largo plazo.

No es momento de anticiparse: confirmación > opinión.

¿Ves esta caída como oportunidad a largo plazo o prefieres esperar reconstrucción de estructura?

Guarda el análisis ⭐ y deja tu escenario en comentarios 👇

MFSTEl mercado ha dictado sentencia y la estructura no miente! Tras un proceso distributivo de manual en la parte alta, Microsoft ha confirmado la ruptura del 'Ice' con un gap de intención y un volumen climático que marca un claro cambio de carácter (CHoCH). La pérdida del VPOC sin apenas oposición nos deja un escenario donde la oferta ha tomado el control absoluto, invalidando las zonas de valor superiores. ¿Estamos ante el inicio del Markdown definitivo hacia los $376 o veremos una parada técnica antes de tocar fondo? Analicemos los detalles detrás de este movimiento post-balance

Informe Técnico: Microsoft Corp. (MSFT) - Temporalidad Diaria

El gráfico muestra el fin de una tendencia alcista macro y el inicio de una fase de Markdown (caída) acelerada tras una distribución fallida en la parte alta.

1. Análisis de Metodología Wyckoff

La identificación de eventos:

• Acumulación Previa: El "Spring" y el posterior "Test" en la zona de los $380 fueron la base del movimiento alcista previo.

• Salto del Arroyo (Creek): El precio rompió la resistencia con un gap de intención, lo que validó la fuerza de la demanda en ese momento.

• Fase de Distribución: El "Doble Techo" cerca de los $550-$560 marcó el agotamiento. No hubo nuevos máximos, y la incapacidad de mantenerse sobre el VAH (Value Area High) activó las alarmas.

• Sign of Weakness (SOW): El gap bajista actual, acompañado de "Volumen Climático", es una señal inequívoca de debilidad. Estamos rompiendo el "hielo" (ice) de la estructura de distribución superior.

2. Lectura de Volume Profile

El perfil de volumen nos da la hoja de ruta de los imanes del precio:

• VAH ($479.62): Actuó como resistencia tras la pérdida de valor.

• VPOC ($415.57): El punto de control donde hubo mayor intercambio. El hecho de que el precio haya "brincado" este nivel con un gap sugiere que el mercado no tiene interés en negociar ahí; los vendedores tienen el control total.

• VAL ($376.72): Este es tu objetivo técnico principal. Es la base de la zona de valor anterior y donde el "Spring" original tuvo lugar. Es muy probable que el precio busque liquidez en esta zona.

3. El Factor Fundamental (Post-Balance)

A pesar de que Microsoft suele presentar números sólidos, el mercado está castigando dos frentes en 2026:

1. Capex en IA: El mercado está dejando de premiar solo el "anuncio" de IA y ahora exige ver el retorno de la inversión (ROI) tras el masivo gasto en infraestructura (chips y data centers).

2. Guía de Crecimiento (Guidance): El gap sugiere que, aunque el trimestre pasado fue bueno, las proyecciones para los próximos meses han decepcionado o se han desacelerado en el sector Azure (nube).

Niveles Clave y Perspectiva

Resistencia Inmediata $415.00 (VPOC) Zona de ventas en posibles rebotes técnicos (Pullback).

Soporte Crítico $376.00 (VAL) Nivel donde se esperaría la aparición de la demanda (posible fase de re-acumulación).

RSI ~24.55 (Oversold) Indica una sobreventa extrema; un rebote de gato muerto es posible, pero la tendencia es bajista.

Conclusión Técnica

Estamos en un proceso de re-test de niveles de 2025. El volumen climático indica una capitulación de manos débiles, pero hasta que no veamos una "parada" (Stopping Volume) y una fase de lateralización (TR), el cuchillo sigue cayendo.

Nota: El gap es tan profundo que ha invalidado la zona de "generando valor" caja amarilla). Ahora esa caja actuará como una losa de concreto si el precio intenta subir.

Google se mantiene por debajo de los 350 dólares La acción de Alphabet (Google) acumula una caída superior al 4.5% durante las últimas dos jornadas, en la antesala de la publicación de resultados prevista para hoy. El mercado espera los resultados del cuarto trimestre de 2025, con una expectativa de ingresos cercanos a los 111 mil millones de dólares, lo que representaría un crecimiento interanual de aproximadamente 15%, así como un EPS estimado de 2.63 dólares por acción.

Sin embargo, la acción continúa mostrando un comportamiento de debilidad a medida que el mercado evalúa el crecimiento de los ingresos del segmento de servicios en la nube y el avance de las inversiones en inteligencia artificial. En caso de que estos focos no logren sorprender positivamente, es posible que la presión vendedora actual se mantenga durante las próximas jornadas. Por el contrario, unos resultados sólidos, acompañados de expectativas estables para el largo plazo, podrían convertirse en un catalizador clave para recuperar la confianza que la acción ha comenzado a perder en sesiones recientes.

La tendencia alcista sigue siendo relevante

Desde el 24 de junio de 2025, la acción de Google ha mantenido una tendencia alcista consistente, que ha dominado el promedio de las oscilaciones de los últimos meses. Hasta el momento, no se ha registrado una corrección bajista lo suficientemente significativa como para invalidar esta estructura, por lo que continúa siendo la referencia técnica más relevante en el corto plazo. Si la presión compradora logra recuperarse, esta línea de tendencia alcista podría seguir extendiéndose en las próximas jornadas. No obstante, la volatilidad asociada a la publicación de resultados podría poner en riesgo esta estructura en el corto plazo.

Indicadores técnicos

RSI:

El RSI se mantiene descendiendo hacia el nivel neutral de 50, lo que sugiere un equilibrio entre los impulsos de compra y venta. Este comportamiento refleja un escenario de indecisión en el corto plazo, que podría derivar en una falta de dirección clara en las próximas sesiones.

MACD:

El MACD muestra un comportamiento similar, con el histograma oscilando alrededor de la línea de cero, lo que indica que la fuerza promedio de las medias móviles no mantiene una dirección definida. Este patrón refuerza la lectura de indecisión, en un contexto dominado por la expectativa de resultados.

Niveles clave a tener en cuenta

346 dólares – Resistencia relevante:

Nivel que corresponde a los máximos recientes y se posiciona como la principal barrera alcista. Movimientos de compra que logren superar esta zona podrían habilitar máximos más altos y extender la tendencia alcista vigente.

326 dólares – Soporte cercano:

Zona que coincide con la media móvil simple de 50 períodos. Caídas sostenidas por debajo de este nivel podrían dar paso a un sesgo vendedor más relevante en las próximas jornadas.

298 dólares – Soporte principal:

Nivel que corresponde a los mínimos más relevantes del gráfico diario. Oscilaciones por debajo de esta zona pondrían en riesgo la estructura alcista actual y podrían habilitar la formación de una tendencia bajista de corto plazo.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

SEMANA DE RESULTADOS : AMAZON,niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

BBARBBAR: corrección del 17% tras máximos y regreso al área de valor | ¿pausa alcista o cambio de sesgo?

BBAR – Actualización técnica (Wyckoff + Volume Profile)

Qué pasó desde el último máximo

• Luego de marcar nuevo máximo histórico, el precio corrige aproximadamente –17%, una magnitud normal y saludable tras un tramo impulsivo fuerte.

• La baja no rompe estructura mayor, sino que:

o reingresa al rectángulo de lateralización previo

o vuelve al área de valor

o comienza a generar valor nuevamente

Esto no es distribución, es pausa / reequilibrio.

Lectura Wyckoff

• El máximo previo fue una SOS clara.

• La caída actual encaja como reacción secundaria profunda, pero controlada.

• Hoy aparece una SOW bar:

o con algo más de volumen que los últimos 4 días

o pero sin continuidad bajista confirmada

• Importante:

-- una SOW aislada dentro de área de valor no invalida el sesgo alcista,

-- solo advierte que el mercado está testeando demanda.

Mientras no haya aceptación por debajo del rango, no hablamos de cambio de tendencia.

Volume Profile

• El precio reingresa al área de valor → mercado vuelve a negociar precios “justos”.

• El volumen se concentra dentro del rango:

o generación de valor, no escape.

• No hay desplazamiento agresivo del VPOC hacia abajo →

no hay evidencia de distribución mayor.

Niveles técnicos clave

• Área de valor: ahora zona de decisión.

• Base del rectángulo: soporte estructural.

• Parte alta del rango: resistencia a recuperar para volver a sesgo expansivo.

• Canal de regresión alcista: aún vigente.

Sesgo y escenarios

• ¿Seguimos alcistas?

-- Sí, pero en fase de pausa / lateralización, no de impulso.

Escenario principal (favorecido):

• El precio consolida dentro del rango.

• Absorbe la oferta.

• Eventual resolución alcista con nuevo ataque a máximos.

Escenario de alerta:

• Aceptación clara por debajo del área de valor.

• Ahí sí habría que revisar el sesgo.

Por ahora, eso NO está ocurriendo.

WMTWMT: ¿Buying Climax en Máximos Históricos? Análisis Wyckoff y Volumen.

Informe Técnico: Walmart Inc. (WMT) - Fase de Markup (Tendencia)

El precio ha pasado de una fase de acumulación lateral a un descubrimiento de precios en Máximos Históricos.

1. Metodología Wyckoff:

• La Base: Identificaste perfectamente el Spring en la zona de los $80-$84. Fue la sacudida necesaria para limpiar manos débiles antes del rally.

• SOS (Sign of Strength): Las barras de fortaleza tras el "Creek" confirmaron que la demanda tenía el control total.

• Fase E: Actualmente, WMT se encuentra en la Fase E de Wyckoff. El precio ha abandonado el rango y está en pleno Markup (tendencia alcista acelerada).

• Volumen Climático: Ojo aquí. He marcado con mucha puntería el volumen climático en el máximo. En Wyckoff, esto suele señalar un Buying Climax (BC). No significa que vaya a colapsar, pero sí que el movimiento necesita "respirar" o lateralizar para digerir esas compras masivas.

2. Volume Profile: La Gravedad del Valor

• Desequilibrio (Imbalance): El precio está cotizando muy por encima del VAH ($107.91). Esto significa que WMT está buscando activamente un nuevo valor.

• LVN (Low Volume Node): "Zona Operativa" cerca de los $116 coincide con un nodo de bajo volumen. En caso de corrección, este es el primer soporte dinámico importante antes de buscar niveles más profundos.

• VWAP: El precio está "respetando como eje" el VWAP, lo que indica que los compradores institucionales están cómodos pagando los precios actuales para mantener su exposición.

3. Apoyo Fundamental: ¿Por qué Walmart no deja de subir?

Walmart se ha convertido en el refugio perfecto en 2026 por tres pilares clave:

• Resiliencia del Consumo: En un entorno donde el consumidor cuida el bolsillo, Walmart gana cuota de mercado frente a competidores más caros. Es el "rey del valor".

• Eficiencia en E-commerce: Han logrado optimizar su logística al punto de competir cara a cara con Amazon en márgenes de entrega, lo que ha impulsado sus últimos balances.

• Defensiva con Crecimiento: Los inversores están rotando desde tecnología volátil hacia activos "Value" que pagan dividendos y muestran crecimiento constante, y WMT es el líder de ese sector.

Niveles de Control y Hoja de Ruta Estratégica

La Zona de Techo: El Clímax en Máximos Históricos

Actualmente, Walmart se encuentra testeando la zona de los $128 - $132. El "Volumen Climático" que he señalado coincide con el impacto en la parte superior del canal de regresión. En la metodología Wyckoff, esto sugiere un Buying Climax (BC): un punto donde la demanda institucional empiezan a liquidar sus posiciones frente a la euforia de los minoristas. No es necesariamente un punto de giro inmediato, pero sí una zona donde el riesgo de comprar supera con creces el beneficio potencial.

La Zona de Soporte y Re-entrada: El "Back to the Creek"

El nivel de control más importante a vigilar en una corrección es el rango entre los $116 y $118. Esta es tu "Zona Operativa" señalada en el gráfico, y técnicamente es una confluencia poderosa:

• Es un LVN (Low Volume Node), lo que significa que el precio pasó rápido por ahí y ahora debería actuar como un imán para testear si hay demanda real.

• Coincide con la media del canal de regresión y el antiguo techo (Creek) que ahora debe confirmarse como suelo (LPS o Last Point of Support).

El Ancla de Valor: VAH y el "Gap de Valor"

Si la corrección fuera más profunda, el VAH (Value Area High) en $107.91 es la frontera final. Perder este nivel invalidaría la estructura de aceleración actual. Sin embargo, dada la pendiente del VWAP y el soporte institucional, es poco probable que lo visitemos a corto plazo a menos que cambie el panorama fundamental.

Lectura de Momentum (RSI)

Con el RSI en 75.38, el activo nos está entrando en sobrecompra extrema que está "overextended"( estirado). Históricamente, cuando WMT alcanza estos niveles de sobrecompra junto a un volumen de parada, el precio tiende a lateralizar o buscar una divergencia bajista antes de continuar el rally. Es el momento de gestionar stops, no de añadir posiciones pesadas.

Estrategia

La actitud debería ser de paciencia estratégica. El plan ideal tras este análisis es:

1. Observar la absorción: Ver si el precio logra mantenerse lateral sobre los $124. Si el volumen baja drásticamente en la lateralización, la tendencia sigue sana.

2. Cazar el Pullback: La entrada de alta probabilidad está en el testeo de la zona de los $116, buscando un patrón de giro (velas de rechazo o aumento de volumen relativo en soporte).

3. Objetivo: Tras consolidar, el siguiente nivel psicológico y técnico por expansión de fibonacci o proyección de rango apunta hacia los $140 - $145.

Conclusión Técnica

Walmart está en rally alcista, pero el Volumen Climático sugiere que entrar ahora es comprar el entusiasmo. Lo ideal, siguiendo la ortodoxia de Wyckoff, es esperar un LPS (Last Point of Support) o un testeo a la línea de regresión superior que ahora actuará como soporte.

El dibujo del canal de regresión es muy preciso; noten cómo el precio está luchando justo en la parte alta. Una consolidación lateral aquí sería la señal más alcista posible.

AMAZON Confirma el sentimiento BajistaAunque Amazon reportó ingresos sólidos, el mercado ha ignorado los aciertos para centrarse en una cifra terrorífica:

Guía de CapEx 2026: Amazon planea gastar $200,000 millones en infraestructura de IA el próximo año. Es una cifra astronómica que supera las expectativas de Wall Street por casi $50,000 millones y devora casi todo su flujo de caja operativo.

El "Miss" en EPS: Reportaron un beneficio por acción de $1.95, quedando por debajo de los $1.97 esperados.

AWS, el único brillo: La nube creció un 24% ($35.6B), superando el consenso, pero no ha sido suficiente para calmar el miedo a que Amazon se esté convirtiendo en una "aspiradora de efectivo" sin retornos inmediatos por la IA.

Análisis técnico:

Aunque Amazon reportó ingresos sólidos, el mercado ha ignorado los aciertos para centrarse en una cifra terrorífica:

Guía de CapEx 2026: Amazon planea gastar $200,000 millones en infraestructura de IA el próximo año. Es una cifra astronómica que supera las expectativas de Wall Street por casi $50,000 millones y devora casi todo su flujo de caja operativo.

El "Miss" en EPS: Reportaron un beneficio por acción de $1.95, quedando por debajo de los $1.97 esperados.

AWS, el único brillo: La nube creció un 24% ($35.6B), superando el consenso, pero no ha sido suficiente para calmar el miedo a que Amazon se esté convirtiendo en una "aspiradora de efectivo" sin retornos inmediatos por la IA.

Vacío de Liquidez: Por debajo de los $200, el mapa muestra un vacío importante. El precio está actualmente "flotando" en los $204.7 sin una red de seguridad clara.

El Imán Institucional: El pool de liquidez más pesado (marcado en amarillo) no aparece hasta la franja de los $150 - $160. Esto sugiere que, en una corrección profunda, el mercado tiene el camino despejado para ir a buscar esas órdenes institucionales mucho más abajo.

Santander se desmarca de la banca europea comprado WebsterSantander se desmarca de la banca europea con la compra de Webster en EE. UU.

Por Ion Jauregui – Analista en ActivTrades

Banco Santander ha dado un paso decisivo en su estrategia de crecimiento internacional con la adquisición de Webster Bank por 10.300 millones de euros, una de las mayores operaciones bancarias transfronterizas de la última década. Según datos de LSEG, la transacción se sitúa como la tercera mayor desde 2016, solo por detrás de la compra de Bank of the West por parte de BMO y de Hang Seng Bank por HSBC, lo que pone de relieve la magnitud y ambición del movimiento. La operación adquiere aún más relevancia si se observa el contexto sectorial. En los últimos años, varias entidades europeas han optado por replegarse del mercado estadounidense ante la elevada competencia y las exigencias de capital. BNP Paribas, BBVA y la propia HSBC redujeron o vendieron sus negocios minoristas en EE. UU., priorizando la optimización de balance y la rentabilidad a corto plazo. Santander, sin embargo, adopta una estrategia contracíclica, apostando por escala, diversificación geográfica y rentabilidad estructural en la mayor economía del mundo. Desde el punto de vista operativo, Webster encaja de forma estratégica en el modelo del grupo, permitiendo un reequilibrio de la cartera crediticia: menor peso del crédito al consumo y mayor exposición al negocio corporativo y al segmento hipotecario, tradicionalmente más estables y con mejor perfil riesgo-retorno. Esta adquisición se integra en una hoja de ruta más amplia diseñada por Ana Botín —junto con la compra de TSB y la venta de la filial polaca— orientada a alcanzar un RoTE del 20% en 2028. En términos de mercado, la reacción inicial suele ser contenida. El repunte del M&A bancario transfronterizo en las primeras semanas del año, que ya supera los 13.000 millones de dólares, contrasta con un 2024 especialmente activo, lo que explica una lectura más selectiva por parte de los inversores ante operaciones de gran tamaño.

Análisis técnico de Banco Santander (TICKER AT: SAN)

Desde el punto de vista técnico, la acción mantiene una estructura alcista de largo plazo, aunque en el corto plazo ha entrado en una fase de corrección hacia la media móvil de 50 sesiones, tras marcar máximos históricos este mes apoyados por unos sólidos resultados empresariales. El precio respeta por el momento el soporte clave en la zona de 10,12 euros, origen del último impulso alcista. El escenario más probable a corto plazo pasa por una evolución lateral que permita al mercado digerir tanto los resultados como la adquisición de Webster, antes de retomar la tendencia principal. La estructura de volumen muestra un punto de control relevante en torno a los 8,80 euros, mientras que las siguientes zonas de referencia se sitúan en los 9,60–9,90 euros (máximos de 2025) y en los 10,48 euros, área de alta negociación cercana a la cotización actual.

En cuanto a indicadores, el RSI ha corregido la fuerte sobrecompra reciente y se sitúa en niveles neutrales, mientras que el MACD refleja una pérdida de pendiente alcista, coherente con un proceso de consolidación. La superación sostenida de los máximos históricos confirmaría la continuidad del movimiento de largo plazo, mientras que una pérdida clara de los soportes abriría la puerta a correcciones hacia las zonas de precio previamente mencionadas. El indicador ActivTrades Europe Market Pulse señala un aumento del riesgo, aunque aún dentro de zona mixta, lo que vincula parcialmente la evolución del valor al tono general del mercado europeo.

Apuesta contracíclica en un sector en transformación

Mientras gran parte de la banca europea opta por la cautela y el repliegue internacional, Santander elige crecer donde otros se retiran. En un entorno de desaceleración económica en Europa, presión regulatoria y márgenes más ajustados, la apuesta por Estados Unidos responde a una visión de crecimiento estructural a largo plazo, apoyada en escala, diversificación y eficiencia operativa.

A corto plazo, el mercado seguirá evaluando los riesgos de integración y consumo de capital. Sin embargo, a medio y largo plazo, la operación refuerza el perfil estratégico de Santander en un sector bancario global cada vez más concentrado, donde solo las entidades con tamaño, presencia internacional y capacidad de adaptación podrán sostener niveles elevados de rentabilidad.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

AMAZON...NUNCA HAY QUE CASARSE CON UN ACTIVO....AMAZON, activo de mil amores...pero tmb de temores...el mundo va pichando la burbuja de ia...y se v aa sentir...amazon tiene linda zona de compras de bajo de 200, hoy abrira en ese precio por lo que se ve...asi que atentos...amazon es linda para tenerla pero a alrgo siempre y cuando me baje de 200 ahi sumare....

Retroceso bajista en Ecopetrol ADRDesde el 19 de diciembre del año pasado, la acción de Ecopetrol ADR que cotiza en la bolsa de Nueva York empezó a subir desde el 9,21 hasta el 13,27, nivel que no visitaba desde junio del 2022.

Ecopetrol estuvo recuperando terreno apoyada en parte por la recuperación que tuvo el precio del crudo y por mejores expectativas sobre su flujo de caja a futuro. También se redujeron los costos asociados a los programas de ADR (American Depository Receipts) las cuales son acciones de empresas extranjeras que cotizan en Estados Unidos y facilitan las operaciones para los inversores.

Sin embargo, al llegar al 13,27 hacia finales de enero de este año, la acción empezó a retroceder a la baja, lo cual coincide con el retroceso bajista que ha tenido el crudo, y cae hasta la zona del 11,73.

Un poco más abajo, es posible que el 11,50 actúe como soporte para Ecopetrol, seguido por la media móvil exponencial de 55 días, línea morada, que se encuentra alrededor del 11,00. El pico en el 10,67, también podría cambiar de función de resistencia a soporte para la acción.

De regresar al alza, el pico en el 13,27 podría actuar de nuevo como resistencia para Ecopetrol.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

SEMANA DE RESULTADOS :TOYOTA, para esperar entradas

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

ASTS en zona de techo: el momentum se agotaNASDAQ:ASTS

📊 ASTS · Gráfico Diario

Divergencia bajista y señales de distribución en zona de techo

ASTS empieza a mostrar signos claros de agotamiento tras el fuerte impulso alcista previo. El contexto actual invita más a prudencia que a buscar nuevas entradas largas.

🔴 Divergencia bajista + mini distribución

En el tramo final del movimiento se aprecia una divergencia bajista, acompañada de una pequeña fase de distribución que ya ha sido rota a la baja, señal temprana de pérdida de control por parte de los compradores.

⚠️ Zona de freno técnico

El precio se encuentra reaccionando en una confluencia relevante:

Directrices alcistas activas

Nivel Fibonacci clave

Esta zona puede generar rebotes técnicos, pero no invalida el sesgo correctivo mientras no se recupere estructura.

📉 Lectura de las velas semanales

Las velas semanales en zona de techo muestran rechazo y falta de continuidad alcista. Este tipo de comportamiento suele anticipar:

Fases laterales

Correcciones más profundas

O procesos de distribución más amplios

🧠 Conclusión

Aunque la tendencia de fondo sigue siendo alcista, el timing no es favorable para compras.

El contexto actual exige confirmaciones claras antes de plantear continuación alcista. Mientras tanto, el riesgo está desbalanceado a la baja.

¿Rebote técnico o inicio de corrección mayor?

Guarda el análisis ⭐ y deja tu escenario en comentarios 👇

ONDS en descanso técnico dentro de tendencia alcistaNASDAQ:ONDS

📊 ONDS · Temporalidad Diaria

Corrección técnica dentro de una tendencia alcista de largo plazo

ONDS presenta una fase correctiva tras un fuerte impulso alcista, pero por ahora el movimiento encaja más como descanso de mercado que como cambio de tendencia.

🔴 Divergencia bajista en marco semanal

El momentum comenzó a deteriorarse mientras el precio marcaba máximos crecientes, anticipando la corrección actual. Señal de agotamiento en el corto/medio plazo, no necesariamente estructural.

⚠️ Ruptura de la directriz alcista de corto plazo

La pérdida de la directriz acelerada confirma el inicio del retroceso y valida la fase de corrección tras el tramo impulsivo previo.

📉 Zona de soporte clave

El precio se dirige hacia una confluencia técnica importante:

Zona de soporte horizontal

Último mínimo relevante

Área de retroceso Fibonacci

Esta zona será clave para evaluar la fortaleza del movimiento alcista.

📐 Posibles estructuras en desarrollo

En el área de soporte podrían activarse:

Doble suelo

Hombro-Cabeza-Hombro invertido (HCHi)

Ambas estructuras serían continuación alcista si se confirman con reacción y volumen.

📈 Contexto de fondo

Mientras no se pierdan los mínimos clave, la tendencia de largo plazo sigue siendo alcista, y este movimiento puede interpretarse como una corrección saludable dentro de una estructura mayor.

🧠 Conclusión

Zona decisiva para el precio. Aquí se separan dos escenarios:

rebote técnico y continuación de tendencia, o pérdida de soporte y corrección más profunda. Paciencia y confirmación.

¿Zona de compra técnica o aún queda corrección?

Déjalo en comentarios 👇 y guarda el análisis para seguir la reacción del precio.