Índices de mercados

EuroStoxx 50: el mercado corrige, pero aún lejos del pánicoPor Ion Jauregui – Analista en ActivTrades

Las bolsas europeas están atravesando una fase de corrección contenida en un contexto geopolítico cada vez más tenso, marcado por el choque diplomático entre Estados Unidos y la Unión Europea tras las amenazas de Donald Trump en torno a Groenlandia y la posible imposición de nuevos aranceles. Aun así, el mercado, por ahora, está evitando claramente el “modo pánico”.

Desde los máximos de enero, el EuroStoxx 50 corrige en torno a un 2,5%, un movimiento que empieza a incomodar al inversor más corto de plazo, pero que sigue siendo muy moderado si se analiza en perspectiva histórica. Basta recordar que en episodios recientes, como el denominado “Día de la Liberación” del año pasado, el índice llegó a perder cerca de un 13%, triplicando ampliamente la corrección actual.

El flujo hacia activos refugio, especialmente el oro, confirma que existe inquietud, pero no capitulación. El capital no está saliendo de forma desordenada de la renta variable, sino ajustando exposición y reduciendo riesgo táctico ante un aumento de la incertidumbre política y comercial. El desplome reciente en sectores como utilities, especialmente sensibles al ruido regulatorio y geopolítico, es una muestra clara de este comportamiento selectivo.

Desde una lectura más amplia, las grandes correcciones de los últimos cinco años han tenido una media cercana al 9%, en contextos mucho más extremos: crisis inflacionaria, subidas agresivas de tipos, guerra en Ucrania, tensiones en el sistema bancario o disrupciones en el mercado de divisas. Frente a ese historial, el ajuste actual del EuroStoxx 50 sigue encajando dentro de una fase de consolidación normal tras un tramo alcista maduro.

Análisis Técnico EuroStoxx 50 (Ticker AT: EURO50)

Desde el punto de vista técnico, con una tendencia de largo plazo alcista, el índice europeo venía de romper resistencias relevantes a comienzos de año, lo que refuerza la idea de que las caídas actuales responden más a una digestión de subidas que a un cambio estructural de tendencia. Mientras no se pierdan los soportes clave construidos en noviembre, el sesgo de fondo continúa siendo alcista. Este tipo de correcciones, en ausencia de un deterioro macro severo o de una guerra comercial plenamente desatada, suelen actuar como zonas de reequilibrio, no como antesala de un mercado bajista. El riesgo existe y no debe ignorarse, pero el comportamiento del precio sigue siendo coherente con un mercado que ajusta expectativas, no que entra en pánico.

Observando el gráfico, el soporte de la media de 50 se ha perdido en las jornada de ayer y el mercado inició en positivo pero aún sin la fuerza que debería tener para recuperar la zona de máximos en esta semana. RSI en zona media 53,50% y MACD en corrección, aún en positivo pero con un histograma en rojo nos confirma la teoría de un aumento de volumen del Riesgo Europeo con un indicador ActivTrades Europe Market Pulse aún al alza tras las correcciones de máximos. El punto de control en la zona de 5.735 puntos, zona de consolidación anterior, podría confirmar la teoría plausible de una vuelta a zona de consolidación anterior si se pierde la media de 100. Si esta se sostiene podríamos ver un nuevo testeo de máximos.

Contramedidas Europeas

El EuroStoxx 50 se enfrenta a un entorno complejo, con geopolítica, amenazas arancelarias y volatilidad sectorial, pero la magnitud de la corrección todavía no justifica lecturas extremas. Mientras el mercado no empiece a perder niveles técnicos clave y la incertidumbre no se traduzca en medidas concretas, el escenario base sigue siendo el de correcciones controladas dentro de una tendencia principal aún constructiva. Todo muy dependiente de la evolución europea sobre los conflictos arancelarios y la aplicación del posible “bazooka de medidas de protección Europeas” que podría afectar a ambas economías de forma muy drástica. Por el momento, queda esperar resultados empresariales para ver si los datos impulsan este nuevo test al alza. Entre estas, se encuentran ASML, SAP, Siemens, TotalEnergies, LVMH, Bayer, o Allianz entre otras que podrían impulsar o consolidar una lateralización del índice.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

US30 | Regresa la Liquidez: Zona de Venta ClaveVuelve el volumen real al mercado y con él los movimientos fuertes. Tras el feriado y la tensión por aranceles, el US30 entra en una fase decisiva donde los rebotes débiles suelen ser oportunidades y no señales de fortaleza.

👉 Idea central: no perseguir el precio. Dejar que el mercado muestre su mano y operar en zonas claras.

🎯 Niveles Clave del Día

49,000 – 49,050 → Zona de trampa. Si el precio sube aquí, es área ideal para ventas, no para confiarse.

48,800 → Punto de quiebre. Mientras esté por debajo, el sesgo sigue bajista.

48,436 → Nivel objetivo principal. Zona donde el mercado puede frenar y tomar decisiones importantes.

48,150 – 48,000 → Escenario de pánico si la presión continúa.

📊 Plan Simple

Sesgo: Bajista mientras estemos bajo 49k.

Estrategia: Vender rebotes, no vender mínimos.

Apertura de NY: Espera el primer movimiento, luego busca rechazo en zonas altas.

Gestión: Movimientos amplios → reduce tamaño y protege ganancias.

⚠️ Mensaje Clave

Cuando regresa la liquidez, el mercado ya no perdona errores. Opera zonas, no emociones.

Si el precio no recupera niveles importantes, la presión sigue abajo.

💡 Día de decisiones, no de impulsos. Marca tus niveles, espera el rechazo y deja que el mercado haga el trabajo.

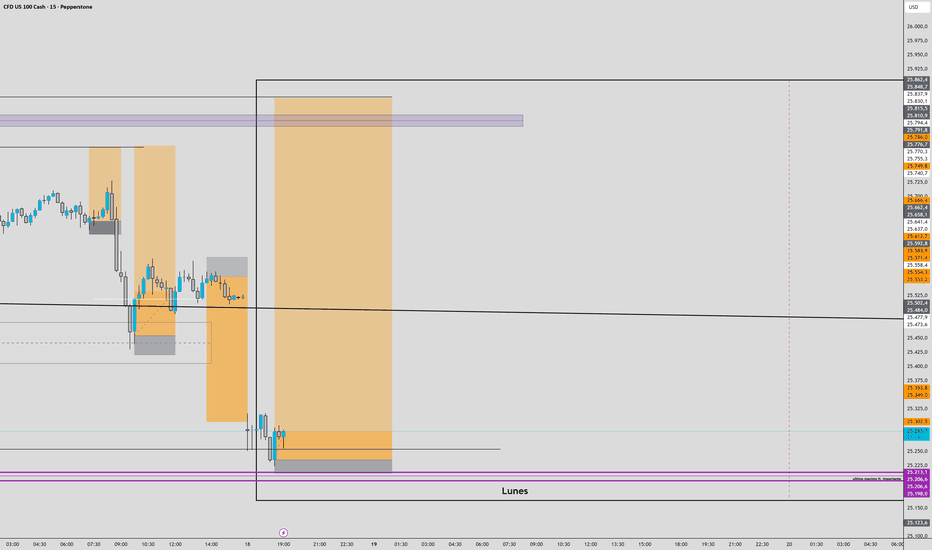

NAS100 – Trampa de Rebote antes de CaerEl mercado solo descansó, no se recuperó.

La estructura sigue bajista y hoy la oportunidad no está en comprar… está en esperar el rebote para vender mejor.

🎯 ZONAS CLAVE (CLARAS Y OPERABLES)

🔴 Zona ideal de VENTA: 25,325 – 25,360

Área donde el precio suele engañar con rebotes.

Perfecta para vender a compradores tardíos.

🟡 Soporte inmediato: 25,200

Piso del feriado.

Si se rompe con fuerza, la caída acelera.

🟢 Objetivo bajista principal: 25,165

Nivel técnico pendiente.

Imán natural del precio si vuelve el volumen.

⚠️ Zona extrema: 25,135

Solo si entra presión fuerte en la apertura de NY.

📉 PLAN SIMPLE PARA EL MARTES

Estrategia principal: Vender el rebote (Sell the Rally)

1️⃣ No vendas en el piso actual.

2️⃣ Espera que Londres suba el precio hacia 25,350 aprox.

3️⃣ Si ves rechazo o debilidad → VENTA.

Objetivos:

🎯 25,200

🎯 25,165

🎯 25,135 (solo si hay impulso)

🧠 PLAN B (si no rebota)

Si NY rompe 25,200 directo, espera un pequeño pullback a 25,220 y vende la continuación.

📌 MENSAJE CLAVE

📉 Tendencia: Bajista

🎯 Mejor precio = mejor trade

⏰ Mañana vuelve el volumen real

👉 La zona de 25,350 es la trampa.

Ahí se decide el dinero inteligente.

Prepárate para una apertura explosiva.

Paciencia primero… ejecución después.

SPX 500: Testeo en resistencia de fractal menor y proyección hacEl índice se encuentra actualmente testeando una zona de resistencia en un fractal menor, operando bajo una línea de tendencia de corto plazo que ha guiado el movimiento reciente. Sin embargo, la estructura comienza a mostrar señales de agotamiento que sugieren un cambio de prioridad en el flujo de órdenes.

Puntos Clave:

Confluencia de Resistencia: El precio interactúa con un techo técnico en el fractal menor donde la presión vendedora ha comenzado a incrementarse.

Divergencia Bajista en RSI: Un factor determinante en este análisis es la presencia de una divergencia negativa en el RSI. Mientras el precio intenta sostenerse en niveles altos, el oscilador muestra máximos decrecientes, lo que confirma una pérdida de fuerza (momentum) en la tendencia actual.

Hipótesis de Rotura: Ante la pérdida de la línea tendencial del fractal menor, el escenario más probable es una corrección técnica. El objetivo principal de este movimiento sería buscar un apoyo sólido en la directriz tendencial del fractal mayor, la cual actúa como el soporte estructural de largo plazo.

Esperando próxima oportunidad?🎯 Lectura operativa

US100 = buy the dip

Entradas solo:

en retrocesos controlados

con riesgo pequeño

NO vender contra estructura

📌 Es un activo para:

paciencia

continuación

no sobreoperar

🧠 Regla ancla para este gráfico

Mientras una onda 4 no rompe estructura,

solo está preparando la 5.

Y eso es exactamente lo que muestra este US100.

El Dow Jones retrocede a la bajaEl índice del Dow Jones viene retrocediendo a la baja desde la zona de máximos históricos en los 49.720 puntos y cae hasta los 48.460 puntos, nivel que fue resistencia en el pasado y que ahora podría cambiar de función a soporte.

De continuar retrocediendo a la baja, la media móvil exponencial (EMA) de 55 días en los 48.132 puntos, también podría actuar como soporte para el Dow Jones.

El índice ha sido presionado a la baja, al aumentar la aversión al riesgo en los mercados financieros, tras los comentarios del presidente de Estados Unidos, Donald Trump, de apoderarse de Groenlandia, a las buenas o a la fuerza.

Eso ocasionó que los índices de bolsa estadounidenses se debilitaran, junto con el dólar, ya que se pierde la confianza en la economía de Estados Unidos a futuro.

Sin embargo, pese al retroceso bajista en el Dow Jones, el índice mantiene una tendencia alcista a medio plazo y es posible que regrese al alza. De regresar al alza, la zona del máximo histórico en los 49.720 puntos podría actuar como resistencia para el índice.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

DXY al alza para Semanal ¿Corrección en los mercados?Hola a todos, usualmente estoy pendiente de los mercados cripto pero lo que observo en el DXY en Semanal puede afectar a todos de manera general.

Podemos especular una subida a los 102 una vez que haya hecho suelo por los 98 . Este patrón ya lo hemos visualizado por ejemplo con el ( CRYPTOCAP:USDT.D ) en Semanal.

Este análisis al ser en semanal, puede llevar varios días, máximo 13 días para concretarse o no desde la fecha en el que publico el análisis.

Así que precaución con las operaciones, porque los mercados estarán volátiles en lo que queda de mes.

Suerte a todos.

NASDAQ (US100) – 1H | Precio en zona clave dentro de rango 4HEl IG:NASDAQ continúa desarrollándose dentro de un rango bien definido en marco 4H, luego de un cambio de carácter previo que sugiere pérdida de momentum direccional. Bajo este contexto, el marco 1H se utiliza para evaluar cómo reacciona el precio al llegar a zonas relevantes, no para anticipar movimientos.

Actualmente, el precio se aproxima a una zona de oferta relevante, que coincide con el retroceso 0.786 del último impulso y ha actuado como resistencia en varias ocasiones. Esta confluencia convierte el nivel en un punto de decisión estructural, donde la confirmación es clave.

Escenario principal (rechazo):

Si el precio muestra señales de debilidad al interactuar con la zona —como incapacidad de continuar marcando máximos, ruptura de estructura en 1H o pérdida de soportes dinámicos (EMA), se mantendría el sesgo de continuación correctiva dentro del rango 4H.

Escenario alternativo (aceptación):

Una aceptación clara por encima de la zona, con estructura sostenida y recuperación de medias dinámicas, podría habilitar una expansión hacia la resistencia superior del rango, donde nuevamente se evaluaría la reacción del precio para definir continuidad o rechazo.

Escenario en resistencia superior:

En caso de alcanzar la parte alta del rango, el comportamiento del precio será determinante: señales de agotamiento o debilidad estructural reforzarían un escenario de consolidación, mientras que una aceptación clara abriría la posibilidad de ruptura del rango.

Contexto macroeconómico actual:

Los mercados están siendo influidos por factores globales y de Estados Unidos esta semana. La agenda macro ha destacado datos de empleo e inflación que pueden impactar las expectativas sobre la política monetaria de la Reserva Federal en 2026, y se anticipa que cifras como empleo y consumo modulen la percepción sobre tasas y riesgo global en renta variable. Esto coloca al Nasdaq en una dinámica de atención al comportamiento de activos de riesgo ante posibles sorpresas macro.

Contexto corporativo reciente:

En el sector tecnológico, el sentimiento ha mostrado volatilidad: las acciones tecnológicas han tenido jornadas negativas por resultados mixtos en bancos y tech, lo que ha presionado índices y reforzado la sensibilidad del Nasdaq a reacciones corporativas.

Además, se observa que inversiones y gasto de capital en infraestructuras de IA por parte de grandes del sector tecnológico continúan siendo un motor estructural para el crecimiento de beneficios en 2026, lo que puede actuar como soporte en escenarios de aceptación por encima de niveles técnicos clave.

Este contexto refuerza la importancia de esperar confirmación de precio en la zona técnica, incorporando estructura, comportamiento del precio y eventos macro y corporativos, en lugar de reaccionar solo a niveles.

Si te interesa este enfoque completo que combina estructura, contexto macro y fundamentos sectoriales, puedes seguirme para más ideas educativas y de calidad sobre índices y mercados globales.

El gap semanal marca el pulso del mercadoTras la apertura semanal con un gap bajista entre 25.680 y 25.470, el mercado ha mantenido un sesgo claramente bajista durante las sesiones asiática y europea, para luego recuperar terreno desde mínimos en la sesión americana. Ese mismo patrón se ha repetido tanto el lunes como el martes, marcando el comportamiento dominante de la semana. Mientras el precio se mantenga por debajo del gap semanal, la presión bajista sigue siendo la fuerza principal del mercado.

A nivel técnico, las zonas más relevantes se concentran en el máximo y el mínimo del día, ubicados en 25.310 y 25.100 respectivamente. La dinámica de esta semana será clave para definir si el gap bajista responde a un movimiento de miedo, destinado a redistribuir posiciones y acumular compras, o si estamos frente al inicio de una nueva fase de caídas impulsadas por la narrativa arancelaria.

Un cierre sostenido por encima del gap podría habilitar una recuperación alcista más agresiva, mientras que la formación de nuevos mínimos semanales abriría la puerta a una aceleración bajista. La gran incógnita es si la sesión americana seguirá absorbiendo la oferta, como lo ha hecho hasta ahora, o si el apetito comprador comenzará a diluirse.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

S&P 500: ¿Transición de Fractal? Confirmación Clave en la EMA 50El Índice S&P 500 presenta actualmente una estructura de transición técnica sumamente interesante. Tras reaccionar con precisión a un máximo previo (penúltimo alto antes de la ruptura del CISD), el precio ha comenzado a mostrar signos de agotamiento en el fractal intermedio (4h - 1h).

Puntos Clave del Análisis:

Cambio de Estructura a Corto Plazo: Observamos una reacción de debilidad en zonas de resistencia clave, lo que sugiere que el impulso alcista inmediato está perdiendo tracción.

Zona de Decisión (EMA 50) : El pivote fundamental para validar un escenario bajista de mayor alcance es la EMA de 50 periodos en temporalidad de 4h. Actualmente, el precio se apoya en ella; una ruptura sólida y un cierre por debajo actuarían como el disparador (trigger) para el cambio estructural.

Proyección de Mediano Plazo: De confirmarse el quiebre de la media móvil y el respeto de la zona de resistencia actual, estaríamos ante la formación de un fractal mayor correctivo. Este movimiento buscaría niveles de soporte inferiores, alineándose con la línea tendencial analizada en mi idea anterior.

Escenarios:

SPX

Bajista (Principal): Ruptura de EMA 50 -> Confirmación de debilidad -> Objetivo en línea tendencial macro.

Alcista (Invalidación): Si el precio logra consolidar por encima del rango 4h - 1h marcado, la estructura correctiva quedaría invalidada, manteniendo el sesgo pro-tendencia.

Nota: La gestión de riesgo es vital en este punto de inflexión. Esperar la confirmación del "ChoCh" o la ruptura de la EMA 50 es prudente para evitar falsos quiebres.

Plan trading: Tormenta geopolítica y huida al refugio.Plan de trading

1. Análisis fundamental y noticias

Situación actual (20 de enero de 2026):

a. El detonante: guerra comercial agresiva

Amenaza a Francia:

EE. UU. ha amenazado con imponer aranceles del 200 % al vino y al champán francés. El motivo es político: presionar a Macron para que se una al “Consejo de Paz” liderado por Trump para Gaza.

Presión por Groenlandia:

Se mantienen amenazas de aranceles (del 10 % en febrero al 25 % en junio) contra ocho países europeos (incluidos Alemania y Reino Unido) si no facilitan la compra de Groenlandia por parte de EE. UU.

b. Reacción de los mercados (hoy)

Dólar a la baja:

Los inversores están vendiendo dólares ante la incertidumbre fiscal y política. El euro se fortalece, cotizando cerca de 1,17–1,18 USD.

Oro en máximos:

El oro se dispara como activo refugio, alcanzando récords históricos (cerca de 4.690 USD/onza).

Bolsas en rojo:

Caídas generalizadas, especialmente en el sector tecnológico (Nvidia, Tesla), ante posibles represalias europeas que afectarían a los servicios digitales estadounidenses.

c. Otros factores clave

Crisis de deuda:

Los bonos del Tesoro de EE. UU. sufren por la falta de confianza, sumado a una caída en los bonos japoneses que eleva los tipos de interés a nivel global.

Davos:

La atención está puesta en el Foro Económico Mundial, donde se esperan declaraciones de Trump o de líderes europeos que puedan calmar o intensificar el conflicto.

En una frase:

El mercado huye del dólar y de la renta variable hacia el oro, ante el temor de una ruptura comercial masiva entre EE. UU. y Europa.

2. Calendario económico

14:15 – USD

Variación semanal del empleo según ADP

22:30 – USD

Reservas semanales de crudo del API

3. Niveles cuantitativos del S&P 500

🟢 Soportes (zonas de compra)

6.840 – 6.850 puntos:

Zona crítica de soporte inmediato. Aquí coinciden indicadores técnicos como la media móvil de 50 sesiones y el soporte cuantitativo. Si el índice abre o cae por debajo de este rango, la presión vendedora podría intensificarse.

6.800 – 6.820 puntos:

Nivel psicológico y soporte técnico clave. Se considera el “suelo” de corto plazo; perderlo confirmaría una corrección técnica más profunda.

🔴 Resistencias (zonas de venta)

6.900 puntos:

Primera gran barrera cuantitativa. El mercado ha mostrado dificultades para consolidarse por encima de este nivel en las últimas sesiones.

6.975 – 6.985 puntos:

Resistencia inmediata que marca los máximos recientes de enero. Zona de “techo” previo al gran objetivo.

7.000 puntos:

Techo psicológico. Existe un volumen muy elevado de órdenes de venta (“papelón”), lo que lo convierte en una resistencia extremadamente difícil de superar sin un catalizador muy positivo.

4. Sentimiento del mercado

El sentimiento ha bajado a nivel neutral, mientras que el VIX sube hasta la zona de los 20 puntos.

5. Análisis técnico del S&P 500

El precio rompió ayer por la parte inferior del triángulo, alcanzando el nivel 1.618 de Fibonacci, donde realizó una pausa. Durante la sesión fuera de horario, el índice continuó con la caída.

Por ahora, el mercado se encuentra en fase de revisión de los soportes en la zona de 6.800 puntos.

Escenario en NAS100Este lunes el mercado abrió con un GAP, y nos dejó un volumen de session B-Shaped profile , un equilibrio de compradores a vendedores. Hoy martes, el mercado hizo hizo un Thin Profile , lo que indica una tendencia bajista fuerte.

Tenemos 2 escenarios, el primero es seguir vendiendo, ya que hoy bajo con una tendencia fuerte, el mercado tiene tendencia bajista, se vendería en la resistencia en 25.177-25.172 (rojo). El segundo escenario es esperar un rompimiento de la resistencia y comprar en un Pullback, la resistencia pasaría a soporte (verde).

NAS100 – Alerta Máxima: Pánico EuropeoEl mercado entra en zona de alto riesgo.

Tenemos una combinación peligrosa: precio rompiendo soportes + noticia negativa global + feriado en EE.UU.

Esto suele generar movimientos bruscos y poco limpios.

⚠️ CONTEXTO CLAVE (FÁCIL DE ENTENDER)

El precio cerró en mínimos, rompiendo niveles importantes.

Europa abre con noticias muy negativas que afectan directamente a sus índices.

Wall Street está cerrado → menos liquidez, más volatilidad.

👉 Resultado típico: caídas rápidas, rebotes débiles y falsas ilusiones.

🎯 ZONAS IMPORTANTES DEL DÍA

🔴 Zona de venta en rebotes: 25,320 – 25,350

Área donde el precio suele intentar “respirar”.

Ideal para vender rebotes, no para comprar.

🟡 Primer objetivo bajista: 25,165

Nivel claro donde el precio puede ir a buscar apoyo rápido.

🟠 Zona de pánico: 25,083 – 25,000

Solo si la presión europea es fuerte.

Posible freno del movimiento en día de feriado.

📉 PLAN SIMPLE PARA EL LUNES

Estrategia: Seguir la tendencia bajista con cabeza fría

1️⃣ No compres caídas en este contexto.

2️⃣ Si el precio rompe 25,220 con fuerza, la caída puede acelerar hacia 25,165.

3️⃣ Si el precio rebota, espera rechazo en 25,320 – 25,350 para VENDER.

🧠 GESTIÓN ESPECIAL DE FERIADO

Spreads más amplios de lo normal.

Movimientos rápidos y engañosos.

Opera solo la apertura de Europa y cierra temprano.

🎯 Si entras, toma ganancias rápido. No es día de dejar posiciones abiertas.

📌 MENSAJE FINAL

📉 La noticia es combustible bajista.

🇪🇺 Europa recibe el golpe primero.

⚠️ Baja liquidez = movimientos peligrosos.

👉 Hoy gana el trader paciente y preciso, no el impulsivo.

Un buen trade… y pantalla cerrada. 💣📉

US30 | Shock Geopolítico: Semana de Alta VolatilidadFin de semana explosivo en noticias y el mercado entra en modo riesgo total. Los nuevos aranceles a economías clave de Europa reactivan el miedo a una guerra comercial, justo antes de un lunes feriado en EE.UU. (baja liquidez = movimientos bruscos).

👉 Contexto clave: cuando hay incertidumbre + poca liquidez, el precio se mueve rápido y sin avisar.

🎯 Zonas Clave para la Semana

49,000 → Antigua zona importante. Si el precio vuelve aquí, es solo para tomar decisiones, no para confiarse.

48,800 – 48,850 → Zona crítica de reacción. Aquí se define si el mercado sigue cayendo o intenta respirar.

48,436 → Soporte mayor. Nivel donde el mercado podría frenar y buscar equilibrio tras el susto.

48,200 – 48,000 → Escenario de pánico si la presión continúa.

📊 Plan Práctico (sin complicaciones)

Sesgo inicial: Bajista mientras el precio esté bajo 49,000.

Evita operar impulsivamente el lunes: poca liquidez = trampas.

El martes, deja pasar los primeros minutos y opera el retroceso, no el primer movimiento.

Si el precio rebota débil y vuelve a fallar, la presión sigue hacia abajo.

Si recupera con fuerza zonas clave, el mercado podría estabilizarse.

⚠️ Regla de Oro

En semanas de noticias fuertes, no persigas el precio. Marca niveles, espera confirmación y gestiona riesgo más pequeño de lo normal.

💡 Semana de nervios, titulares y oportunidades. Mantén la cabeza fría, el plan claro y deja que el precio haga el trabajo.

NASDAQ Nasdaq podria seguir cayendo. La caida del Nasdaq se debe a la guerra comercial que estamos presenciando sobre USA y EU por Groelandia. El mercado ha reaccionadoa bajista. Esto hace que la volatilidad sea alta y veamos incertidumbre en el mercado.

Tenemos un Gap que falta ver si sera rellenado. Mi analisis es esperar si rompe el ultimo alto marcado comprare, si no lo hace y rompe hacia abajo seguire vendiendo.

Magnificent 7: compresión técnica decisiva a corto plazo¿Puede el índice S&P 500 evitar un escenario de corrección hacia su antiguo máximo histórico (6.150–6.200 puntos) tras encadenar nueve meses consecutivos de subidas y mostrar valoraciones bursátiles muy exigentes? Esta es la cuestión central del primer trimestre de 2026 en los mercados, y la respuesta depende en gran medida del sector tecnológico, en particular de las acciones de los Magnificent Seven.

Los factores fundamentales y técnicos dominantes son los siguientes:

• El sector tecnológico representa el 34 % del cálculo del S&P 500.

• Los Magnificent Seven comenzarán a publicar sus resultados trimestrales a partir de finales de enero.

• El análisis técnico del índice sectorial tecnológico revela una figura de compresión chartista cuya resolución es inminente, y la dirección de la ruptura tendrá un impacto significativo en el S&P 500.

• En la actualidad, los analistas financieros se muestran optimistas sobre el comportamiento de las acciones de los Magnificent Seven a 12 meses.

Desde el punto de vista técnico, el índice sectorial tecnológico lleva varias semanas moviéndose dentro de una figura de compresión en forma de triángulo simétrico. Esta configuración refleja un equilibrio temporal entre compradores y vendedores tras la fuerte subida registrada en 2025. Cuanto más madura la compresión, más direccional e impulsiva suele ser la salida. La dirección de la ruptura será clave para definir la tendencia del S&P 500 hacia finales de enero.

El mercado parece, por tanto, a la espera de un catalizador claro capaz de desencadenar un arbitraje decisivo. Dicho catalizador podría ser la temporada de resultados de los Magnificent Seven, que concentran expectativas de crecimiento, múltiplos de valoración elevados y una parte significativa de la capitalización del mercado estadounidense.

En el plano fundamental, el consenso sigue siendo globalmente favorable. Las proyecciones a 12 meses indican todavía potencial alcista para la mayoría de los valores del grupo, especialmente Nvidia, Microsoft y Meta, apoyados en las temáticas de inteligencia artificial, cloud y monetización de plataformas. Esta confianza contrasta con el caso de Tesla, para la cual las expectativas son más prudentes, e incluso negativas, debido a la presión sobre los márgenes y a un entorno competitivo más exigente.

El histograma inferior muestra la subida media esperada por los analistas financieros (según Bloomberg) para las acciones de los Magnificent Seven en los próximos 12 meses.

Por último, conviene situar este análisis en un contexto más amplio de concentración sectorial. Con cerca de un tercio del peso del S&P 500, la tecnología actúa como un verdadero pivote del mercado. Una ruptura alcista de la compresión técnica reforzaría el escenario de un S&P 500 capaz de consolidar lateralmente o de seguir avanzando sin una corrección profunda. Por el contrario, una ruptura bajista, aunque sea limitada, podría desencadenar una fase de ajuste más marcada, con un retorno hacia zonas de soporte de medio plazo.

La tabla inferior muestra el peso de los once supersectores en el cálculo del índice S&P 500. El sector tecnológico representa por sí solo el 34 % del índice.

En resumen, el mercado entra en una fase de decisión. A corto plazo, la trayectoria del S&P 500 dependerá en gran medida de la reacción del sector tecnológico a sus resultados y de la capacidad de los Magnificent Seven para justificar, con cifras, valoraciones ya muy exigentes.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

NasdaqMe encantaría verlo retomar direccion alcista despues de un GAP de mas de 200 puntos !

desde Abril del 2025 no se miraba un GAP de esa magnitud!

Lo que paso despues de eso es lo que me llama la atencion !

posible patron de subida ! a largo plazo !

me analisis a macro me indica que podria ser la manipulacion de los maximos para ver una caida real !

*si no pasara eso podemos ver continuaciones bajistas fuertes siempre y cuando el mercado nos confirme uno de los panoramas sobre la mesa

Nuevo máximo histórico en el Colcap de ColombiaEl índice de bolsa del Colcap de Colombia completó seis sesiones consecutivas cerrando en positivo durante la semana pasada y registró un nuevo máximo histórico en los 2.345 puntos.

De hecho, de las últimas nueve sesiones, ocho han sido positivas para el Colcap, el cual podría continuar subiendo hacia la zona de los 2.500 puntos.

El Colcap queda al mismo tiempo sobre-extendido al alza y propenso a una corrección bajista, pero hacia abajo, la zona de los 2.200 puntos podría actuar como soporte para el índice, seguido por el 2.124, nivel que fue resistencia en el pasado y que podría cambiar de función a soporte.

El movimiento ha sido acompañado por mayor actividad y liquidez. En las sesiones de máximos se reportaron montos negociados elevados, lo que suele confirmar la entrada de flujo y el interés institucional en acciones de alta ponderación del índice.

Por último, el inicio de 2026 ha mostrado un mejor tono para la renta variable local (el Colcap venía con valorización de doble dígito en enero), lo que refuerza la inercia alcista mientras no aparezca un catalizador que cambie el sentimiento.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.