BTC/USDT – Demanda en juego, potencial alcistaBTC se mantiene firme en la zona de demanda de 86.800-87.500, siguiendo de cerca la línea de tendencia alcista a medio plazo.

El precio ha bajado varias veces, pero se recuperó rápidamente, lo que indica una buena presión de compra.

La EMA se ha aplanado de nuevo → una señal de acumulación antes de expandir el rango.

Mientras BTC se mantenga por encima de la línea de tendencia y la zona de demanda, el escenario ideal es crear un mínimo más alto → rompiendo la región de 88.800-89.200.

Tras una ruptura clara, el precio podría abrir una tendencia alcista hacia la región de 90.500-91.000 (objetivo en el gráfico).

No hay una fuerte presión de venta tras los alzas previas → el mercado espera la confirmación de la ruptura, no para cerrar posiciones.

La estructura actual es más consistente con una fase de continuación que con una reversión.

Los traders de tendencia se mantienen alineados con la estructura.

Un retroceso es una oportunidad, no una advertencia.

X-indicator

Patrón del oro: Reacción de la demanda tras un fuerte retrocesoEl oro corrigió bruscamente desde el canal superior y ahora se mantiene por encima de una zona clave de demanda. La presión vendedora se está desvaneciendo a medida que el precio se consolida en lugar de extenderse a la baja.

Con la disminución de la liquidez a finales de año y el enfriamiento del impulso del dólar, el oro se mantiene respaldado por flujos defensivos, lo que favorece una estabilización en lugar de una ruptura.

Si esta base se mantiene, el precio podría generar aceptación antes de intentar una recuperación. Una pérdida significativa de demanda abriría el camino para una consolidación más profunda.

¿Están los alcistas volviendo a entrar en esta zona o es solo una pausa antes de otra caída?

Retroceso en tendencia alcista – Comprar en zonas claveContexto del Mercado (Corto Plazo)

Después de la reciente venta masiva, el Oro se ha recuperado y ha vuelto a un canal ascendente. La acción del precio actual sugiere un rebote técnico y una fase de reequilibrio, no una reversión total de la tendencia.

La estructura del mercado está formando máximos más altos dentro del canal, indicando que los compradores aún tienen el control del flujo a corto plazo.

Estructura Técnica & Zonas Clave

El precio se está consolidando alrededor del nivel medio del canal ascendente.

Las correcciones siguen siendo superficiales, mostrando un comportamiento alcista saludable.

Niveles técnicos clave en el gráfico:

Vender / Zona de Resistencia: 4,461 – 4,465

Zona de Pivot: 4,422

Zona de Compra 1: 4,393

Zona de Compra 2 (GAP / Demanda): 4,366 – 4,350

Zona de Compra Profunda: 4,329

→ Las zonas de compra inferiores se alinean con el soporte de la línea de tendencia ascendente + demanda + brecha de precio, lo que las convierte en áreas de reacción de alta probabilidad.

Plan de Trading – Estilo MMF

Escenario Primario (Seguimiento de Tendencia COMPRA):

Espera a que el precio retroceda a 4,393 → 4,366.

Busca confirmación alcista (mechas de rechazo, cierres fuertes, estructura que se mantiene).

COMPRA en confirmación.

Objetivos:

TP1: 4,422

TP2: 4,461

Escenario Secundario (VENTA a Corto Plazo):

Si el precio alcanza 4,461 – 4,465 y no logra romper y mantenerse, puede ocurrir una corrección a corto plazo.

Las configuraciones de VENTA aquí son scalps en contra de la tendencia únicamente, con gestión de riesgo ajustada.

Notas de Invalidación & Riesgo

La estructura alcista se invalida si el precio cierra de manera decisiva por debajo de 4,329.

Evita el FOMO en medio del rango.

Ejecuta operaciones solo en zonas clave predefinidas.

Ajusta el tamaño de la posición con cuidado, ya que el mercado aún se encuentra en una fase de retroceso técnico.

XAUUSD (H1) – Hombros Inversos en juegoLana se enfoca en compras en retroceso por encima de la liquidez clave 💛

Resumen rápido

Marco de tiempo: H1

Patrón: Hombros Invertidos confirmado en el gráfico

Sesgo: Continuación alcista mientras el precio se mantenga por encima de la línea del cuello

Estrategia: Comprar en retrocesos en zonas de liquidez, evitar perseguir máximos

Vista técnica – Hombros Invertidos

En H1, el oro ha completado una estructura limpia de Hombros Invertidos:

Hombro izquierdo: Formado después de la primera venta abrupta

Cabeza: Barrido de liquidez más profundo, seguido de un fuerte rechazo

Hombro derecho: Mínimo más alto, mostrando debilitamiento en la presión de venta

Línea del cuello: Alrededor de la zona de resistencia 4030–4040 (ahora siendo probada)

La reciente ruptura y el fuerte seguimiento sugieren que los compradores han recuperado el control. Mientras el precio se mantenga por encima de la línea del cuello, la estructura favorece la continuación hacia arriba.

Niveles clave que Lana está observando

Zona de compra primaria – Entrada en retroceso

Comprar: 4363 – 4367

Esta área se alinea con el soporte de la estructura anterior y se encuentra dentro de una zona de retroceso saludable. Si el precio revisita y muestra aceptación, ofrece una buena relación riesgo-recompensa para comprar.

Zona de riesgo de liquidez – Retroceso más profundo

Riesgo de liquidez: 4333 – 4349

Si la volatilidad aumenta y el precio barre liquidez más profunda, esta zona se convierte en el área secundaria a observar para la absorción alcista.

Objetivos al alza y resistencia

Área de alta liquidez: 4512 – 4517

Zona de ATH: Por encima del anterior máximo histórico

Se espera que estas zonas atraigan toma de ganancias o reacciones a corto plazo, por lo que Lana evita perseguir el precio cerca de estos niveles.

Contexto fundamental (conductores del mercado)

Geopolítica: La creciente tensión tras los comentarios sobre una posible intervención militar en Colombia añade soporte de fondo para el oro como refugio seguro.

Goldman Sachs: Considera que los desarrollos relacionados con Venezuela tienen un impacto limitado en el petróleo, manteniendo estable el sentimiento general de las materias primas.

ISM Manufacturing PMI (EE. UU.): Cualquier señal de desaceleración en la manufactura puede presionar al USD y apoyar indirectamente al oro.

En general, los fundamentos permanecen favorables para el oro, reforzando la estructura técnica alcista.

Plan de trading (enfoque de Lana)

Preferir comprar en retrocesos en 4363–4367 mientras la estructura se mantenga.

Ser paciente si el precio cae en 4333–4349 y esperar confirmación antes de entrar.

Si el precio cae por debajo de la línea del cuello y no logra recuperarla, Lana se aparta y reevalúa.

Esta es la opinión personal de Lana sobre el mercado y no un consejo financiero. Por favor, gestiona tu propio riesgo antes de operar. 💛

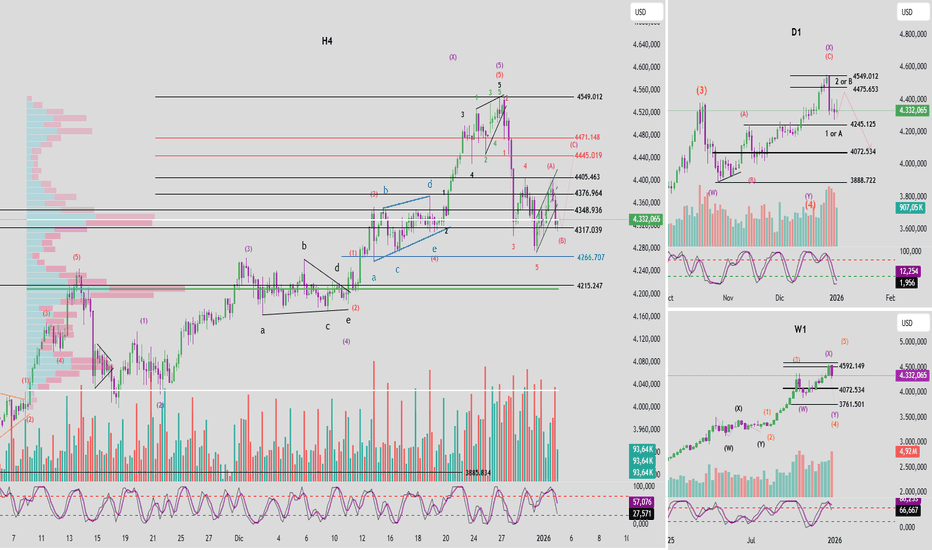

Análisis de Ondas de Elliott XAUUSD – Segunda semana de enero

1. Análisis de Momentum

Marco temporal semanal (W1)

El momentum en el marco semanal (W1) se está girando claramente a la baja,

por lo tanto, en el mediano plazo la tendencia principal sigue siendo bajista.

Marco temporal diario (D1)

El momentum diario (D1) se está preparando para un giro alcista,

lo que sugiere una alta probabilidad de un movimiento correctivo alcista que podría durar varios días durante esta semana.

Marco temporal H4

El momentum H4 permanece bajista,

sin embargo, esta señal fue confirmada con el cierre de la vela del viernes.

Debido al cierre del mercado durante el fin de semana y a los riesgos geopolíticos (Estados Unidos – Venezuela),

esperaremos la apertura del mercado el lunes para observar la reacción del precio antes de tomar decisiones.

2. Estructura de Ondas de Elliott

Estructura semanal (W1)

El fuerte cierre semanal bajista,

junto con la confirmación del giro bajista del momentum W1,

aporta una validación adicional de que la onda Y (color púrpura) de la onda 4 (color amarillo) se está formando.

Objetivos de la onda Y (púrpura)

– Primer objetivo: 4072

– Segundo objetivo: 3761

Estructura diaria (D1)

La fuerte caída desde la zona de 4549

puede haber completado la onda 1 o la onda A de la estructura de la onda Y (púrpura).

Dado que el momentum D1 se está preparando para girar al alza,

es probable que el mercado desarrolle una onda correctiva 2 o B durante los próximos días.

Condición de invalidación (importante)

– Si el momentum D1 entra en zona de sobrecompra y luego gira a la baja

– y al mismo tiempo el precio rompe por encima de 4549

→ este conteo de Ondas de Elliott quedará invalidado y deberá ser reevaluado.

Estructura H4

En el marco temporal H4, espero la formación de una estructura correctiva alcista ABC (en rojo).

– El precio se encuentra actualmente dentro de una zona de alta liquidez entre 4317 y 4348

– Esta zona actúa como un soporte fuerte

– Es probable que la onda B (roja) finalice dentro de esta área

Posteriormente

– la onda C (roja) podría avanzar hacia la zona de liquidez superior

– alrededor de 4471

– para completar la estructura ABC antes de reanudar la tendencia bajista principal

Zonas de resistencia clave

– 4445

– Nivel de retroceso de Fibonacci 0.618 del movimiento bajista previo

– Zona de confluencia donde la onda C (roja) es igual a la onda A (roja)

→ Primera zona para buscar oportunidades de venta (Sell)

– 4471

– Límite entre zonas de alta y baja liquidez

→ Zona de venta de reserva

3. Plan de Trading

Escenario Sell 1

– Zona de venta: 4444 – 4446

– Stop Loss: 4455

– TP1: 4405

– TP2: 4348

– TP3: 4072

Escenario Sell 2

– Zona de venta: 4470 – 4472

– Stop Loss: 4490

– TP1: 4405

– TP2: 4348

– TP3: 4072

Análisis del precio del oro el 5 de eneroEl oro abrió la sesión asiática con un impulso muy positivo, lo que indica un fuerte retorno de la demanda. En el gráfico técnico, se completa gradualmente un patrón de cabeza y hombros invertido, con la línea de cuello clave alrededor de 4400. Si este nivel se rompe claramente, es muy probable que el oro entre en una nueva fase alcista, dirigiéndose hacia la zona de resistencia de 4480 y posiblemente a picos aún más altos.

Dada la tendencia alcista predominante, la estrategia de trading intradía prioriza las oportunidades de compra y minimiza las ventas contra la tendencia. La presión vendedora solo será significativa si el precio rompe y cierra por debajo de la sólida zona de soporte alrededor de 4300, rompiendo así la estructura alcista.

📈 Estrategia de trading sugerida

COMPRAR alrededor de 4390

COMPRAR ante una señal de rechazo del precio en la zona de soporte de 4352 a 4304

Objetivo esperado: 4480

⚠️ Gestión de riesgos

El escenario alcista se invalida si el precio de cierre cae por debajo de la zona de soporte clave (confirmando una ruptura de la estructura).

Leve retroceso alcista en el índice del dólarEl índice del dólar ha estado retrocediendo al alza desde el mínimo en el 97,41 y llega hasta la zona del 98,27. Sin embargo, un poco más arriba, la media móvil exponencial de 55 días en el 98,50 podría actuar como resistencia para el índice.

De llegar a romper por encima de la media móvil exponencial de 55 días, la próxima resistencia podría estar alrededor del 99,43, que es donde está la media móvil exponencial de 200 días.

De regresar a la baja, el mínimo en el 97,41 podría actuar de nuevo como soporte para el índice del dólar.

El índice mantiene una tendencia bajista a medio plazo, y es posible que de regresar a la baja llegue a visitar incluso la zona del 97,00.

El índice del dólar DXY, mide al dólar contra una canasta de seis divisas: euro, yen, libra, dólar canadiense, corona sueca y franco suizo.

En 2025 predominó la presión bajista para el índice, debido a la flexibilización de la Reserva Federal. El 10 de diciembre, la Fed recortó 25 puntos básicos y dejó la tasa de referencia en 3,50% – 3,75%, tras recortes acumulados de 75 puntos básicos en el año pasado.

En ese mismo contexto, el dólar cayó cerca del 9,5% en 2025, su peor desempeño anual desde 2017.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

todo cuadra para un bitcoin alcista en estos reyes magoscon periodo de 30 min vemos un grafico con tendencia alcista, tenemos el rango de volumen y las burbujas de volumen leyendo el mercado segun oferta y demanda, el sabado hemos tenido bajos volumenes de actividad pero ya indica una direccion mas con lo acontecido en estos dias en venezuela mas las declaraciones de JM segun del bitcoin puede que se empiece a inyectar gran liquidez por parte de las compañias financieras elevando el precio aun mas

BITCOIN A LA ESPERA DE.... 2026Buen dia estimados

Les comparto mis percepciones y opinión del activo BITCOIN , dentro del primer trimestre del año entrante 2026; todo con base a mi análisis tecnico junto a percepciónes fundamentalistas.

1- Bitcoin mantuvo fortalecimiento y apoyo de unidades de capital privado muy grandes en USA en el cierre del 2025, ¿porqué? sencillo! sabemos que USA pretende estar siempre del lado correcto de la historia y de los momentos mas importantes de la misma, la ejecución de cambio de riqueza moneda a riqueza virtual (rastreaba y controlable) es una de las principales fuentes de interés para el gobierno estadounidense, lo cual permitió que por lo menos el 15% del activo fuera minado y adquirido en el trimestre final del 2025 = una estructura definida para dar valor y soporte al rally siguiente.

2- En un tema técnico, BTC da la pauta para llegar al nivel de extension máximo como parte de retroceso para sacar a la mayor parte de los inversionistas retail antes de definir su trayectoria alcista, pero esta vez con el consejo y estructura de los bancos internacionales, por lo cual los 74,000 se convierten en el soporte definitivo por lo menos en los próximos meses del 2026, donde ha encontrado inyección de un 5-7% que da la señal de empezar a comprar, hablo de una rally primario que nos llevaría por lo menos a los 107,000 (ojo no como una promesa de subir hasta el cielo ) sino de próximos 3 meses.

3- A mayor confusión para el inversionista, mayor posicionamiento de los actores principales de la tokenizacion monetaria, por lo cual en este momento se valen de "mantas políticas" movimientos organizados de nivel internacional que pueda ser escaladle a medida que se necesita y sobretodo una valuación ficticia de las principales divisas mundiales, todo esto dará tiempo y madurará hasta alejar a casi todos a las materias primas mientras el BTC se hace mas fuerte en su estructura y próximos fines de uso.

RESUMEN: Veo a bitcoin en un ambiente alcista llegando a los 107-108,000, atentos solamente a los movimientos de ORO,PLATA,SELENIO. CRYPTO:BTCUSD

Saludos cordiales.

El cambio de régimen en Venezuela podría significar más barrilesEl cambio de régimen en Venezuela podría significar más barriles, no menos

El riesgo de titulares indicaría que habrá caos en el mercado petrolero tras la invasión de Venezuela y la extracción de su dictador a Estados Unidos durante el fin de semana.

Sin embargo, los mercados ya habían comenzado a descontar las perturbaciones relacionadas con Venezuela. Las estimaciones sitúan la producción venezolana en aproximadamente un millón de barriles diarios, lo que representa menos del 1 % de la producción mundial, y las exportaciones se han acercado más a la mitad de esa cifra en las últimas semanas.

Esto ayuda a explicar por qué el movimiento del petróleo podría limitarse al alza.

También existe la posibilidad de que los precios bajen en lugar de subir. Un cambio de régimen aumenta la posibilidad de que la producción venezolana aumente con el tiempo si se relajan las sanciones y las restricciones a la inversión. Trump ha dicho que las principales compañías petroleras estadounidenses comenzarán a invertir miles de millones para restaurar la producción. En la actualidad, Chevron es la única gran empresa estadounidense que opera en Venezuela con una licencia especial.

Análisis BTC/USDT – Ejecución en largo y toma de beneficiosEn BTC/USDT, la estrategia logra mantener una posición en largo durante una fase de impulso alcista bien definida, capturando el tramo más eficiente del movimiento.

La entrada se ejecuta en la zona de los 89.xxx, cuando el precio confirma continuidad y fortaleza, permitiendo posicionarse antes de la expansión principal. Posteriormente, la estrategia gestiona la posición de forma disciplinada, manteniéndose en estado long mientras el impulso se mantiene vigente.

La salida se realiza en la zona de los 91.xxx, asegurando el take profit tras señales de desaceleración, lo que permite consolidar el beneficio y evitar la exposición a la corrección posterior.

Este ejemplo refleja una operativa estructurada, basada en timing, confirmación de momentum y gestión activa de salidas, priorizando consistencia y control del riesgo.

Análisis con fines educativos, basado en una estrategia de ejecución sistemática.

ARM Holdings (ARM) – Rebote en Zona de DescuentoTras una corrección significativa desde sus máximos históricos, ARM presenta una configuración de alta probabilidad para un movimiento de reversión alcista. Aquí los puntos clave de mi tesis:

1. Llegada a Zona de "Discount" Profunda

El precio ha abandonado el rango de equilibrio para testear la zona de Discount (marcada en verde), niveles donde institucionalmente el activo se considera "barato". Históricamente, estas zonas actúan como imanes de liquidez para compras a largo plazo.

2. Barrido de Liquidez y "Weak Low"

Hemos visto la toma del PWL (Previous Weekly Low) y el testeo de un Weak Low. El precio ha rechazado niveles inferiores a los $110,00 con una vela de recuperación rápida, lo que sugiere que la oferta se está agotando y la demanda está tomando el control en estos niveles críticos.

3. Confluencia con el Perfil de Volumen

Si observamos el Volume Profile a la derecha:

El precio se encuentra actualmente por debajo de los nodos de alto volumen (nodos de aceptación).

El objetivo natural es el regreso al Equilibrium ($140,00 - $145,00), donde se encuentra la mayor concentración de transacciones previas.

4. Estructura de Mercado y CHoCH

Aunque venimos de una tendencia bajista de corto plazo (marcada por el CHoCH bajista previo), el respeto a la zona de demanda inferior sugiere que estamos ante una fase de acumulación. Un cierre sólido por encima del PWH (Previous Weekly High) validaría el inicio del impulso hacia la zona de Premium.

Ethereum activa escenario bullish tras pullback confirmado💎 ETH/USDT – ETHEREUM VS TETHER | Plan TRADER THIEF 🕵️♂️ Bullish Setup + Entradas en Capas 💰📈

📊 Activo: ETH/USDT (Ethereum vs Tether) — Cripto Mercado

📅 Temporalidad: Day / Swing Trade

🔍 Visión General:

¡Bullish confirmado! El precio ha respetado el retroceso al Hull Moving Average 786 y los rompimientos por encima del Triangular 386 indican control de compradores. Esta confluencia técnica sugiere probable continuación al alza.

💥 PLAN THIEF — Estrategia + Entradas en Capas

🕵️♂️ Thief Strategy: Usamos múltiples órdenes limit por niveles para optimizar entrada y “robar liquidez” en zonas clave.

📥 Entradas (Layered Limit Orders):

• 2950 🟢

• 3000 🟢

• 3050 🟢

• 3100 🟢

(Puedes agregar más niveles según tu propio análisis y riesgo)

🔁 Entradas en capas ayudan a mejorar el precio medio de entrada y gestionar riesgo si el mercado retrocede antes de confirmar impulso.

🛑 Stop Loss (SL)

🚨 SL Principal (Thief SL): 2900 – Nivel técnico donde invalida el sesgo alcista.

⚠️ Ajusta tu stop según tu gestión de riesgo y tamaño de posición.

👉 Nota: Esto no es recomendación única de SL — ¡TU riesgo, TU control! Ajusta como mejor te convenga.

🎯 Targets / Objetivos de Ganancia

🔝 Objetivo principal: 3400

📌 El nivel de 3400 coincide con posible resistencia estructural, sobrecompra y zonas de trampa del mercado (liquidity grab).

⚠️ Recuerda: Tú decides cuándo tomar ganancias. Yo marco niveles objetivo, tú ejecuta según tu plan.

🔄 Pares Relacionados a Observar

📌 Para correlaciones y confirmaciones del movimiento alcista, vigila:

• BTC/USDT – Tendencia del cripto rey afecta impulso general de mercado

• SOL/USDT, AVAX/USDT, BNB/USDT – Activos de alta beta con Ethereum

Explicación clave: Si ETH sube con fuertes volúmenes y correlación del mercado cripto en general, hay más probabilidad de extensión al alza. Si BTC se debilita, podría frenar impulsos en altcoins.

🧠 Factores Fundamentales & Noticias (Impacto Actual)

📌 Datos clave a considerar al operar este setup:

• Indicadores on-chain de ETH (tasa de financiamiento, entradas/salidas de exchanges)

• Sentimiento del Bitcoin (líder del mercado cripto)

• Eventos macro recientes que afecten riesgo global (por ejemplo, decisiones de tasa de interés y flujos de capital a activos de riesgo).

Estos factores pueden amplificar o frenar el movimiento técnico en ETH.

BTCUSD 1H – Estructura alcista con resistencia de corto plazo y Estructura de mercado

Bitcoin muestra una estructura de mercado claramente alcista en el marco temporal de 1H.

Múltiples BOS (Break of Structure) confirman la continuación de la tendencia al alza.

Los CHoCH (Change of Character) previos indican el cambio desde una fase lateral/bajista hacia la actual tendencia alcista.

La secuencia de máximos y mínimos crecientes confirma el control de los compradores.

Precio y zonas clave

Precio actual: ≈ 91.395 USD

El precio se encuentra cerca de los máximos recientes, justo debajo de una resistencia en línea de tendencia descendente (línea azul discontinua).

Esta área actúa como zona premium, lo que sugiere una posible sobreextensión a corto plazo.

Por debajo del precio actual:

FVG (Fair Value Gap) como zona de demanda alcista.

Área ideal para un retroceso y continuación de la tendencia.

Indicadores de momentum

RSI (~64,7):

Momentum alcista, cercano a sobrecompra.

Indica fuerza, pero con probabilidad de consolidación a corto plazo.

MACD:

Por encima de la línea cero → momentum positivo.

El histograma comienza a perder fuerza → posible desaceleración temporal.

Volumen

Volumen estable y saludable.

No se observan divergencias bajistas claras por el momento.

Escenarios y sesgo

Escenario alcista (principal)

Retroceso hacia la zona FVG / demanda, seguido de continuación alcista.

Una ruptura clara y cierre por encima de 91.800–92.000 USD abriría el camino hacia 93.500 USD o más.

Escenario correctivo (alternativo)

Rechazo en la línea de tendencia y zona premium → corrección técnica saludable.

La pérdida de la FVG podría llevar el precio hacia 89.800–88.800 USD, manteniendo aún una estructura alcista mayor.

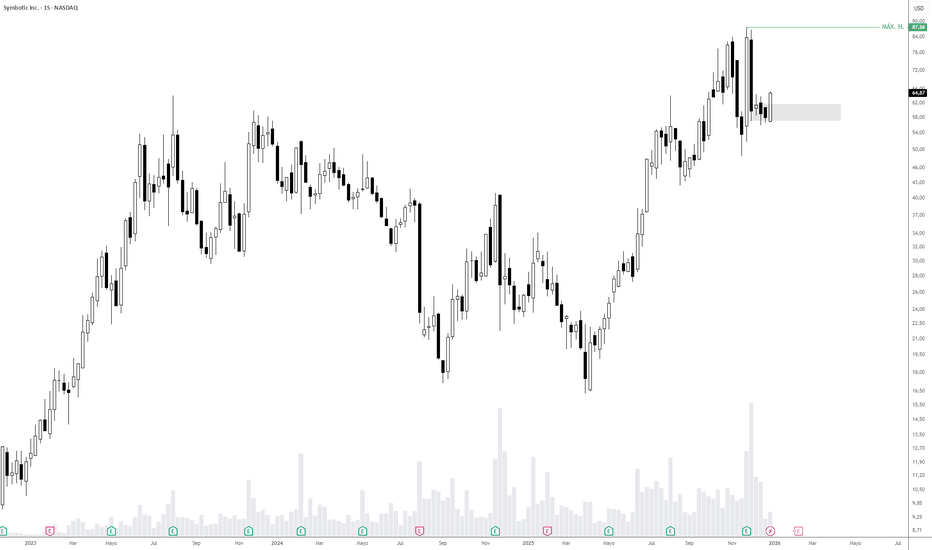

$SYM semanal; envolvente alcista.Está en zona interesante: mayor rango del histórico en este contexto con área de interés en la parte baja y además, cerró la semana con envolvente alcista.

La activación de la envolvente pasa por la dilatación de los máximos semanales previos durante las próximas sesiones.

Gráfico diario de Bitcoin (BTCUSD): Posible reversión alcista po1. Estructura del Mercado

Tras un fuerte movimiento bajista desde el máximo de octubre, Bitcoin formó una fase de base / consolidación en diciembre.

El precio ahora muestra mínimos más altos, lo que sugiere un posible cambio de tendencia o el inicio de una fase alcista.

La línea de tendencia ascendente (azul discontinua) respalda este escenario mientras se mantenga.

2. Soportes y Resistencias

Soporte clave:

~ 89.150 USD (nivel marcado)

Zona psicológica: 85.000 – 88.000 USD

Resistencia inmediata:

92.000 – 94.000 USD

Resistencia principal:

100.000 – 102.000 USD (antigua zona de soporte)

3. RSI (Índice de Fuerza Relativa)

El RSI se sitúa alrededor de 54 y continúa subiendo.

Indica un aumento del impulso alcista, sin estar en zona de sobrecompra.

Refleja una recuperación saludable del precio.

4. MACD

Las líneas del MACD están convergiendo al alza.

El histograma mejora hacia la línea cero → la presión bajista se debilita.

Un cruce alcista reforzaría la confirmación del escenario positivo.

5. Momentum / Volumen

La presión vendedora ha disminuido claramente.

Los indicadores apuntan más a acumulación que a distribución.

BTC/USDT | Continuación alcista validada🔥 BTC/USDT — CAMINO DE GANANCIAS / SETUP CRIPTO (Swing Trade) 🏴☠️

📌 Activo: BTC/USDT — Bitcoin vs Tether

📈 Mercado: CRYPTO — Swing Trade Estratégico

🧠 PLAN THIEF (Bullish Confirmado)

Este setup es alcista 👑

La estructura técnica muestra rechazos bajistas múltiples + retesteos + pullbacks comprados por los toros.

La zona de confluencia 0.786 triangular + medias dinámicas confirma fuerza para seguir subiendo.

🚀 ENTRADAS — Estrategia de Capas / “LAYER THIEF”

Usamos múltiples órdenes limite estrategicas (layering) para entrar con ventaja 🤫

📍 Entradas sugeridas – Capas de órdenes limit:

💠 86,000

💠 87,000

💠 88,000

💠 89,000

💠 90,000

(Puedes ajustar capas / añadir niveles según tu estilo y riesgo)

💼 Thief style: múltiples límites para capturar el impulso con precisión ⚡️

🛑 STOP LOSS (SL) — Zona THIEF

🔒 SL principal sugerido: 85,000

👥 Querid@s Ladies & Gentleman (Thief OG’s)

Ajusta tu SL según tu estrategia y gestión de riesgo propia — esta es solo referencia.

📌 No es una recomendación rígida — tu gestión manda 🧠

🎯 TARGET / OBJETIVO

📊 La media Ichimoku Kijun actúa como fuerte resistencia + estado de sobrecompra + posible squeeze = salida con profits 🙌

🎯 Objetivo principal: ~ 100,000 🚀

Recuerda: tu toma de ganancias es decisión propia — administra tus exits con disciplina 🧭

👀 PARES RELACIONADOS A SEGUIR

🔗 ETH/USDT — Correlación alta con BTC → Confirmar fuerza de impulso al alza

🔗 SOL/USDT / BNB/USDT → Indicadores de riesgo y sentimiento del mercado

🔗 CRIX y Altcoins líderes → Liquidez y rotación de entradas/salidas

🔎 Si BTC muestra presión alcista, estos pares suelen seguir con mayor o menor fuerza.

📈 FACTORES FUNDAMENTALES & ECONÓMICOS A CONSIDERAR

📅 Noticias Macro + Eventos Clave que pueden impactar este setup:

Adopción y regulación cripto global

💹 Informe CPI / datos de inflación USA → Afecta riesgo y apetito cripto

🏦 Política de tasas de la FED → Liquidez global influye en cripto

📊 Reportes de inversión institucional → Flujos de capital en BTC

⏱️ Mantente atento a próximos eventos económicos y anuncios regulatorios, pueden acelerar el movimiento.

💬 NOTA FINAL — Estilo Thief

Querid@s Thief OG’s 🤘

No tomes mi SL / TP como mandato…

Haz tus entradas, salidas y gestión con sabiduría.

Este plan es un camino — tú decides cuánto quieres ganar ✨

¡Stick to the plan y mantente afilado! 🏴☠️🔥

Patrón de Oro – Escenario BajistaEl precio se ha distribuido en la zona de oferta, creando un doble rechazo, lo que indica una fuerte presión de venta.

La estructura actual presenta un máximo más bajo, con una tendencia bajista a corto plazo.

Tras un retroceso débil, el precio regresó a la antigua zona de venta (nueva prueba de oferta), pero sin una continuación alcista, lo que indica un debilitamiento de la presión de compra.

La estructura Ichimoku no favorece una ruptura alcista.

Escenario preferido:

VENTA según la estructura cuando el precio sea rechazado en la zona de resistencia.

Objetivo: la zona de demanda inferior (~4258)

Conflicto geopolítico impulsa la demanda de refugio seguro; el pConflicto geopolítico impulsa la demanda de refugio seguro; el precio del oro podría enfrentar una corrección técnica tras un breve repunte

Resumen del evento: Acción militar de EE. UU. desencadena volatilidad en el mercado

La madrugada del sábado 3 de enero, Estados Unidos lanzó una operación militar a gran escala contra Venezuela, denominada "Operación Resolución Absoluta". La operación incluyó ataques aéreos contra múltiples objetivos militares y el arresto exitoso del presidente venezolano y su esposa. Posteriormente, el Departamento de Justicia de EE. UU. presentó cargos contra los detenidos por múltiples cargos, incluyendo "conspiración terrorista relacionada con narcóticos". EE. UU. anunció que asumiría temporalmente el control de Venezuela hasta que se complete una transición segura.

Este repentino evento marca una de las mayores intervenciones geopolíticas en el hemisferio occidental en los últimos años, generando amplia atención y controversia internacional. Tras el evento, la aversión al riesgo del mercado aumentó significativamente, lo que impulsó directamente a activos refugio tradicionales como el oro.

Reacción del Mercado: Análisis del Precio del Oro

Influencia en el Refugio a Corto Plazo:

Tras el evento, el oro, como activo refugio clásico, registró entradas de fondos.

El precio del oro ha subido casi un 65% acumulado hasta 2025, cerrando cerca de los 4333 $/onza el viernes pasado.

La incertidumbre geopolítica ha fortalecido las características del oro como refugio.

Rendimiento Técnico:

El precio del oro probó el nivel de resistencia clave de los 4400 $ el viernes pasado, pero no logró superarlo con éxito.

Por la tarde se produjo un fuerte retroceso, alcanzando un mínimo de 4308 $, una fluctuación diaria de casi 100 $.

El nivel de 4400 $ mostró una resistencia significativa, formando una resistencia técnica a corto plazo.

Perspectiva: Factores Mixtos

Factores de Soporte alcista:

La prima de riesgo geopolítico se mantiene.

Es poco probable que la confianza global en el refugio disminuya rápidamente a corto plazo.

Técnicamente, existe soporte alrededor de $4300.

Factores de riesgo a la baja:

La acción militar fue relativamente breve y el impacto a largo plazo del evento es limitado.

Fuerte resistencia técnica por encima de $4400.

Si la situación no se agrava, es posible que se realicen compras de refugio seguro gradualmente. Niveles técnicos clave:

Niveles de resistencia: $4366, $4384, $4403 (máximo de la semana pasada)

Nivel de soporte: Nivel psicológico de $4300

Cabeza clave: Una ruptura decisiva por debajo de $4300 podría abrir un mayor potencial de caída.

Recomendaciones de estrategia de trading

Estrategia a corto plazo:

Preste atención al rendimiento de apertura del lunes. Si el mercado abre al alza debido a los eventos, observe la zona de resistencia de $4366-$4384.

Los operadores agresivos pueden considerar una pequeña posición corta en la zona de resistencia, con un stop-loss por encima de $4403.

Los operadores conservadores deberían esperar un retroceso al nivel de soporte en torno a los 4300 $. Una vez que se estabilice, consideren una posición larga a corto plazo.

Advertencia de riesgo:

Los eventos geopolíticos presentan incertidumbre y podrían generar una volatilidad significativa en el mercado.

Se recomienda controlar estrictamente el tamaño de las posiciones y evitar la búsqueda excesiva de tendencias a corto plazo.

Céntrese en la dirección de ruptura del rango entre 4300 $ y 4400 $.

Perspectiva a largo plazo: La lógica de inversión en oro se mantiene inalterada

En retrospectiva, hacia 2025, el mercado del oro experimentó una fuerte tendencia alcista impulsada por múltiples factores, como la incertidumbre macroeconómica, las presiones inflacionarias y los riesgos geopolíticos. Esto confirma aún más el valor del oro como refugio seguro y su función de cobertura en la asignación de activos.

De cara a 2026, el mercado del oro seguirá influenciado por los siguientes factores fundamentales:

Evolución del ciclo macroeconómico global

Principales políticas monetarias de los bancos centrales

Cambios en el panorama geopolítico

Tendencia del índice del dólar estadounidense

Tipos de interés reales

Consejo profesional: En la inversión en el mercado del oro, la gestión emocional suele ser más importante que el análisis técnico. En el entorno de mercado actual, los inversores deberían:

Evitar perseguir máximos y mínimos: Los movimientos del mercado impulsados por eventos geopolíticos suelen ser muy volátiles y tienen una sostenibilidad limitada.

Adherirse al control de riesgos: Evitar posiciones demasiado grandes en operaciones individuales y establecer órdenes de stop-loss claras.

Dominar el ritmo: Prestar atención a los cambios entre el sentimiento alcista y bajista en los niveles clave de soporte y resistencia.

Mirar a largo plazo: No permitir que los eventos a corto plazo alteren la lógica de asignación de activos a largo plazo.

Conclusión: Quince años de experiencia en el mercado me han enseñado que en la inversión en oro no existen fórmulas inmutables ni predicciones infalibles. Solo existe el aprendizaje continuo de los patrones del mercado, la estricta adherencia a la gestión de riesgos y el cultivo constante de la propia mentalidad. Cada tendencia del mercado cuenta una historia diferente, pero la lógica de la rentabilidad sigue siendo la misma: mantener la calma en medio del ruido y adherirse a los principios en medio de la volatilidad.

Si usted también está explorando este camino, con ganas de progresar constantemente evitando los obstáculos comunes, estoy dispuesto a compartir con usted la experiencia práctica, los sistemas técnicos y los métodos de control de riesgos que he acumulado a lo largo de los años. Invertir no es una carrera de velocidad, sino un maratón que pone a prueba la paciencia y la sabiduría. Sigamos caminando juntos en 2026, iluminando el camino con racionalidad y protegiendo nuestras ganancias con disciplina en este mercado lleno de oportunidades y desafíos. El camino puede ser largo, pero la perseverancia nos llevará a nuestro destino; la tarea puede ser difícil, pero la determinación garantizará el éxito.