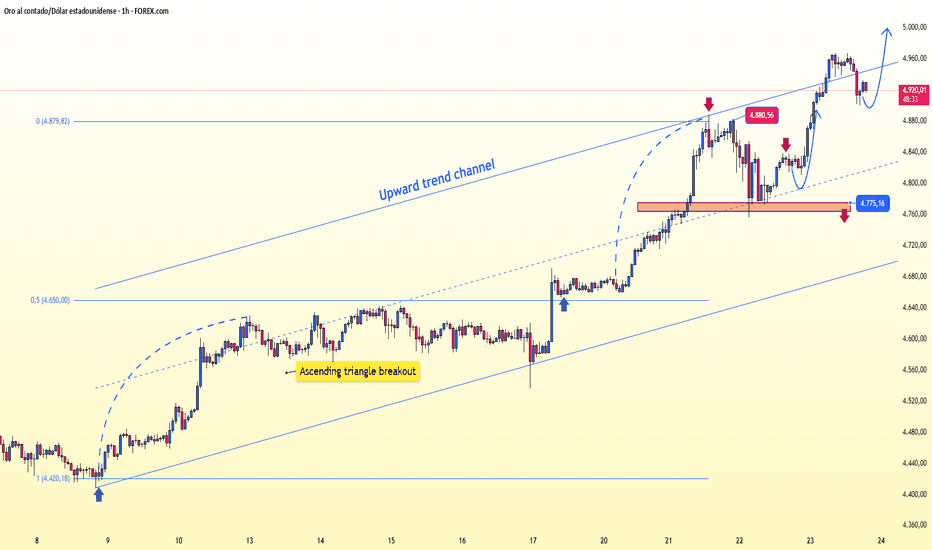

XAUUSD – H1: Tendencia FuerteXAUUSD – Perspectiva Técnica H1: Riesgo de Extensión Cerca de Máximos mientras Aumenta la Tensión Geopolítica | Lana ✨

El oro continúa negociándose en una estructura alcista fuerte, con el precio subiendo a lo largo de una línea de tendencia ascendente. Sin embargo, a medida que el mercado se acerca a las zonas de resistencia superiores, la acción del precio sugiere que el repunte puede estar entrando en una fase más sensible, donde el riesgo de extensión y la volatilidad aumentan.

📈 Estructura del Mercado y Acción del Precio

La tendencia a corto plazo sigue siendo alcista, con el precio respetando la línea de tendencia ascendente.

La acción del precio reciente muestra una fuerte compra impulsiva, seguida de retrocesos superficiales, una señal de demanda agresiva.

Sin embargo, el precio ahora se encuentra negociando cerca del límite superior del canal de tendencia, donde la continuación al alza a menudo se vuelve menos eficiente y más reactiva.

La estructura actual favorece la continuación, pero el riesgo aumenta a medida que el precio se aleja más del valor.

🔍 Zonas Técnicas Clave en H1

Resistencia inmediata / zona de reacción: 4987 – 5000

Esta área representa un techo a corto plazo donde el precio puede vacilar o formar una consolidación temporal.

Zona de venta (área de extensión): 5053 – 5070

Una zona premium donde el alza se vuelve cada vez más extendida y la toma de ganancias o reacciones correctivas son más probables.

Zonas clave de soporte y valor por debajo:

4663 – 4629 (aceptación previa + soporte estructural)

4595 – 4570 (área de valor más profunda alineada con el retroceso de Fibonacci)

Estas zonas inferiores siguen siendo puntos de referencia importantes si el precio transiciona de extensión a corrección.

🎯 Escenarios de Trading

Escenario principal (continuación alcista):

Si el precio se consolida por encima de 4987 y acepta niveles más altos, el mercado puede extenderse hacia la zona de 5053–5070. Cualquier movimiento hacia esta área debe ser monitoreado de cerca en busca de señales de agotamiento en lugar de perseguir un breakout tardío.

Escenario alternativo (retroceso hacia la estructura):

Un fallo para mantenerse por encima de 4987–5000 podría desencadenar un movimiento correctivo de regreso hacia 4663–4629, donde los compradores podrían buscar reengancharse a un mejor valor.

Lana prefiere esperar reacciones en las zonas clave, no perseguir el precio cuando ya está extendido.

🌍 Contexto Geopolítico (Por Qué la Volatilidad Importa Ahora)

Informes recientes indican que el grupo de portaaviones USS Abraham Lincoln ha entrado en el Océano Índico, con expectativas de dirigirse hacia el Mar Arábigo en los próximos días. La creciente presencia militar de EE. UU. en el Medio Oriente, en medio de preocupaciones sobre una posible escalada que involucre a Irán, agrega una capa de incertidumbre geopolítica.

Históricamente, tales desarrollos tienden a:

Aumentar la volatilidad a corto plazo en el oro

Apoyar al oro como una cobertura, mientras que también desencadenan oscilaciones agudas en la toma de ganancias

Este contexto refuerza la importancia de la gestión del riesgo y la paciencia, especialmente cuando el precio está negociándose cerca de zonas premium.

🧠 Perspectiva de Lana

El oro sigue siendo alcista, pero no cada fase alcista es un buen lugar para comprar.

A medida que el precio sube hacia zonas premium y de extensión, Lana se enfoca en la estructura, el valor y la reacción, no en el momentum emocional.

✨ Respeta la tendencia, gestiona el riesgo de extensión y permite que el precio llegue a tus niveles.

X-indicator

SECRETOS COMERCIALES INTELIGENTES !¿Por qué algunos traders aciertan muchas veces… pero su cuenta nunca crece?

Si llevas suficiente tiempo haciendo trading, tarde o temprano notarás una verdad incómoda:

Los traders que pierden no carecen de conocimiento.

Los traders que pierden carecen de disciplina en la gestión del dinero.

Mismo mercado – resultados totalmente distintos

🔹 Trader A (lado izquierdo del gráfico)

Opera pocas veces

Espera condiciones claras

Acepta perder oportunidades

Prioriza proteger el equity

🔹 Trader B (lado derecho del gráfico)

Siempre tiene posiciones abiertas

Miedo a perderse el movimiento (FOMO)

Añade posiciones cuando va en pérdida

Deja que las emociones decidan el exit

👉 Ambos pueden usar los mismos indicators, pero los resultados son opuestos.

La diferencia clave: Smart Trading no está en el ENTRY

La mayoría de traders se enfoca en:

Entry perfecto

Cazar tops y bottoms

RR alto en teoría

Mientras que los traders rentables se enfocan en:

Cuándo NO operar

Cuándo parar

Cuándo proteger profit en lugar de buscar más

👉 El entry solo te da una oportunidad.

👉 La gestión de la operación decide si conservas el dinero.

🧠 Secretos del Smart Trader

No intenta demostrar que tiene razón

No intenta recuperar pérdidas de inmediato

No convierte una operación ganadora en perdedora

Entiende que el market siempre estará ahí, pero la account no

👉 El trader que sobrevive lo suficiente es el que tiene oportunidad de hacerse rico.

¿Dónde pierdes más dinero: cuando estás en pérdida…

o cuando estás en profit pero no quieres salir?

🎯 Conclusión

Smart Trading no es operar más.

Smart Trading es operar menos, pero proteger el capital.

Si te viste reflejado en este post, vas por el camino correcto.

De estudiar indicadores a leer el mercadoHubo una etapa en la que creía que el mercado podía “descifrarse” con indicadores. Estudié muchos: RSI, MACD, Bandas de Bollinger… probé combinaciones y sistemas sin parar, convencido de que, si encontraba la fórmula correcta, el precio obedecería.

Cuando una operación salía bien, pensaba que estaba más cerca de la verdad. Cuando perdía, asumía que el indicador no era lo suficientemente bueno. Entonces lo cambiaba. Ese ciclo duró más de lo que me gustaría admitir.

Hasta que empecé a darme cuenta de una verdad incómoda, pero real:

los indicadores no anticipan nada.

Solo describen lo que el mercado ya ha hecho. Todas las señales en las que confiaba llegaban, en realidad, después del movimiento del precio.

El cambio real en mi forma de pensar no vino de aprender un nuevo indicador, sino de eliminar algunos. Dejé de preguntarme “¿este indicador da compra o venta?” y empecé a hacerme preguntas más difíciles, pero más realistas:

¿En qué fase está el mercado ahora?

¿Es tendencia, corrección o simple ruido?

¿Dónde el precio es aceptado y dónde es rechazado?

Y lo más importante: ¿quién está controlando realmente el mercado en este momento?

Al mirar el mercado de esta forma, entendí que el precio no se mueve al azar. Se mueve por comportamiento, por flujo de dinero y por psicología colectiva. Lo que antes llamaba “señales” no eran más que el resultado de una historia que ya se había desarrollado en el gráfico.

Desde entonces, los indicadores dejaron de ser el centro. No porque sean inútiles, sino porque entendí que solo ayudan a ver con más claridad; no cuentan la historia.

La historia real está en el precio. Cada vela ya no es solo verde o roja, sino una expresión de duda, aceptación, rechazo y decisiones que se toman dentro del mercado. Cuando lees eso, dejas de obsesionarte con el techo o el suelo perfecto y te concentras en hacia dónde quiere ir el mercado — y si debes participar o mantenerte fuera.

El mayor cambio llegó cuando acepté algo casi paradójico:

un trader no necesita predecir el futuro.

Mi tarea es leer correctamente el presente.

Cuando leo bien, sé cuándo no operar. Acepto perder oportunidades poco claras. Entiendo que la paciencia también es una posición — y a veces la mejor.

Los indicadores siguen ahí, pero en su lugar correcto: como apoyo a la visión, no como el centro de la decisión. Y desde que pasé de “buscar señales” a “leer el mercado”, no opero más — pero entiendo mucho mejor lo que hago y por qué lo hago.

Si alguna vez pasaste por la fase de estudiar indicadores como yo, probablemente lo entiendas:

el problema nunca fue la herramienta, sino la forma en que miramos el mercado.

¿Y tú? ¿Cómo estás leyendo tu gráfico hoy?

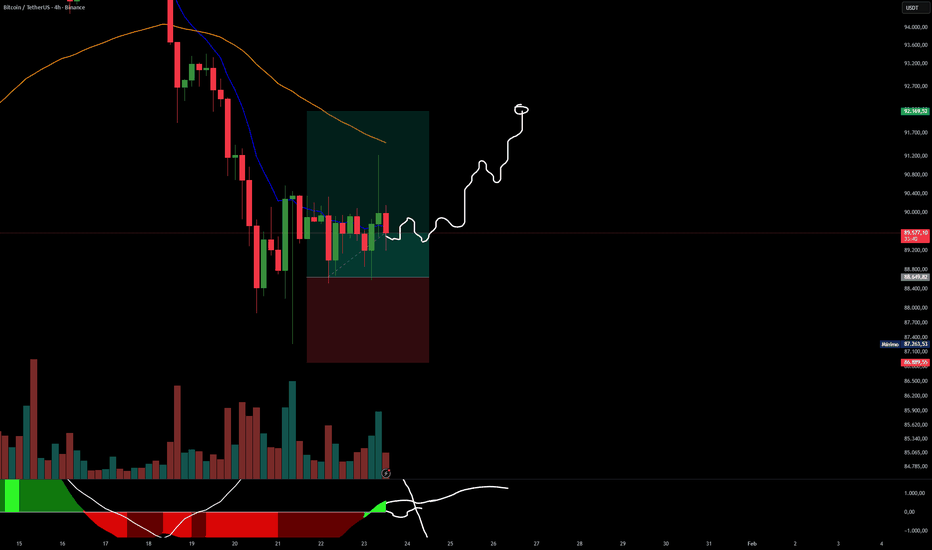

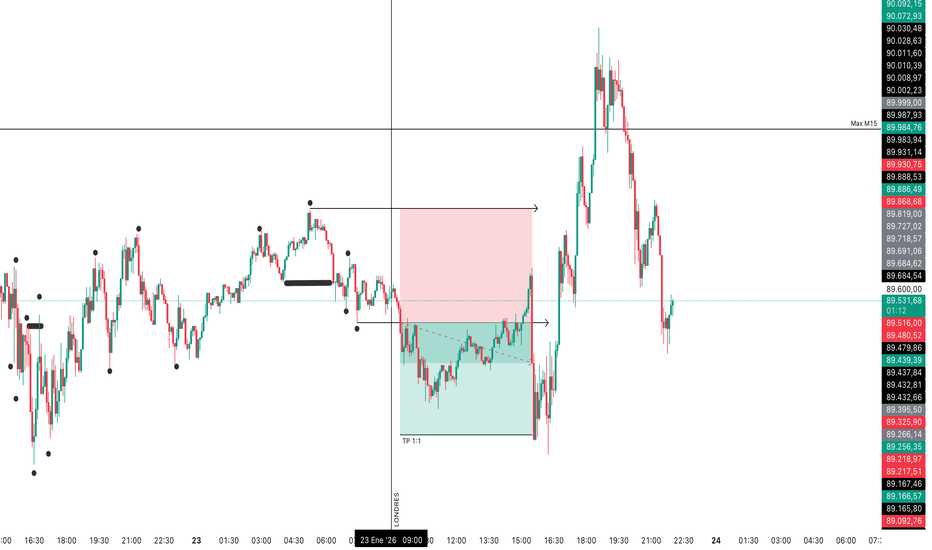

Análisis del Oro y Estrategia de Trading | 23–24 de enero✅ En el marco temporal de 4 horas (4H), el oro continúa moviéndose dentro de una tendencia alcista general. El precio se mantiene firmemente por encima de las medias móviles MA20 y MA50, con una alineación alcista de las medias y mínimos crecientes, lo que indica que la estructura alcista de medio plazo sigue intacta. No obstante, el precio ha entrado en una zona de fuerte resistencia cerca de los máximos previos y de la banda superior de Bollinger. Como resultado, el impulso alcista se ha desacelerado y el mercado ha pasado de un rally unidireccional a una fase de consolidación en niveles elevados.

✅ En el marco temporal de 1 hora (1H), la acción del precio a corto plazo sigue mostrando un sesgo alcista, aunque la consolidación es evidente. El sistema de medias móviles continúa apuntando al alza, pero el precio sube y retrocede repetidamente cerca de las zonas de resistencia, reflejando un patrón típico de sacudida institucional (shakeout). Ayer, el precio consolidó durante un periodo prolongado alrededor de 4880 antes de romper al alza, y la estructura de hoy es muy similar, lo que sugiere que el mercado vuelve a esperar una decisión direccional en los niveles clave de resistencia.

🔴 Niveles de resistencia: 4960–4980 / 4995–5000

🟢 Niveles de soporte: 4900–4910 / 4880–4865

✅ Referencia de Estrategia de Trading en Oro

🔰 Estrategia 1 — Comprar en retrocesos (estrategia principal)

📍 Zona de compra 1: 4900–4910

📍 Zona de compra 2: 4880–4865

🎯 Objetivos: 4960 / 4980 / 4995

🔰 Estrategia 2 — Seguimiento de ruptura a corto plazo (agresiva)

📍 Zona de venta 1: 4980–4988

📍 Zona de venta 2: 4995–5000

🎯 Objetivos: 4960 / 4950 / 4910

✅ Resumen de la Tendencia

👉 Medio plazo: la tendencia alcista se mantiene intacta

👉 Corto plazo: consolidación en niveles altos; no es adecuado perseguir el precio agresivamente

👉 Por debajo de 4965 → tratar el mercado como lateral

👉 Mantenerse por encima de 4965 → se abre potencial alcista hacia 5000

👉 Ruptura por debajo de 4905 → se espera un retroceso

👉 Mientras 4880 se mantenga → los retrocesos siguen siendo oportunidades de compra

👉 Si 4880 se rompe de forma decisiva → la estructura se debilita; se requiere cautela

01/23/26//LONG HOOD PLAN 20 QUANTUN SYSTEM

💎 PLAN 20 MASTER | LONG

🌊 CONTEXTO • Onda (4H): Fin Corrección / Inicio Impulso (Divergencia) • Tendencia: Alcista (Rebote Táctico vs Estructura Mayor)

📍 KILL ZONE (3 Confluencias)

Estructura : Soporte Sniper $105.80 - $106.00 (Retest Intradía)

Dinámico (EMA/Fib): Divergencia Momentum (SQZ) + RSI saliendo de Sobreventa

Gatillo VSA: Secado de Volumen en retroceso (Absorción)

🛡️ DATOS DE TIRO • Modo: (Limit Order) • Entrada: $106.00 • Stop Loss: $102.85 (Bajo Mínimo Local) • Target: $117.20 (Proyección EMA 55 Dinámica) • Riesgo: $3.15 por acción • Ratio: 3.55 : 1

Nota del Auditor: Operación de retorno a la media ("Mean Reversion"). Gestión activa requerida al tocar el muro de los $116.30 (EMA 200 4H).

Análisis de Ondas de Elliott – XAUUSD | 23 de enero de 2025

Momentum

– El momentum en el marco temporal diario (D1) aún se encuentra en fase de preparación para un posible giro, pero todavía no hay una confirmación clara. Por ello, en el marco diario seguimos esperando el cierre de la vela para confirmar la señal.

– El momentum en H4 actualmente se está preparando para un giro bajista, lo que sugiere que en el marco H4 podríamos ver un movimiento correctivo a la baja.

– El momentum en H1 se aproxima a la zona de sobreventa, indicando que a corto plazo en H1 es probable que aparezca un rebote correctivo al alza.

Estructura de ondas

Marco temporal diario (D1)

– En D1, el precio permanece dentro de la estructura de la onda 5 de color azul.

– El precio ya ha alcanzado la zona objetivo, por lo que hoy debemos vigilar de cerca la posibilidad de un giro, especialmente cuando el momentum D1 también se está preparando para revertir.

Marco temporal H4

– En H4, la estructura de la onda 3 de color naranja sigue desarrollándose, con una estructura interna de 5 ondas de color verde.

– Actualmente, el precio se encuentra en la onda 5 verde.

– Una vez completada la onda 5 verde, el precio finalizará la onda 3 naranja y posteriormente entrará en la fase correctiva de la onda 4 naranja.

Marco temporal H1

– Dentro de la onda 5 verde, se observa una estructura de 5 ondas de color morado (1–2–3–4–5), con el precio actualmente en la onda 5 morada.

– Dentro de la onda 5 morada, es posible que se esté formando una estructura más pequeña de 5 ondas de color negro (1–2–3–4–5).

– En este momento, es probable que la onda 3 negra ya haya finalizado, y el precio se esté preparando para desarrollar la onda 4 negra.

– Este escenario coincide con el momentum H4 que se está preparando para un giro bajista, reforzando la probabilidad de una corrección.

Zona objetivo y confluencia

– El objetivo para la onda 4 negra se estima actualmente en el retroceso de Fibonacci 0.382 de la onda 3, alrededor de la zona 4908.

– Esta zona también es mi principal zona de compra, especialmente con la confluencia del momentum H4 dirigiéndose hacia la zona de sobreventa.

Plan de trading

Zona de Compra: 4909 – 4907

Stop Loss: 4889

Take Profit 1: 4929

Take Profit 2: 4957

La batalla por los 5000: El frenesí y las preocupaciones ocultasLa batalla por los 5000: El frenesí y las preocupaciones ocultas tras el repunte de cinco días del oro, ¿se producirá el evento del Cisne Negro del viernes? 🔥

El oro ha experimentado un fuerte repunte de cinco días, con un sentimiento del mercado tan intenso como un campo de batalla 🔥. Los fundamentos positivos siguen impulsando el alza del precio, negándose a cubrir incluso múltiples brechas técnicas, como si los alcistas estuvieran sedientos de sangre; su deseo de alcanzar los 5000 es tan firme como un guerrero que se lanza a la batalla 💪. Esta es precisamente la lógica detrás de la preferencia del oro por una consolidación de alto nivel en lugar de una caída rápida: las posiciones bajistas siguen acechando, y sin señales claras de disipación del riesgo, prefieren observar antes que entrar precipitadamente en el mercado.

Sin embargo, con precios tan altos, si los alcistas quieren continuar su asalto a los 5000, inevitablemente necesitarán importantes entradas de capital, el llamado "dumping del mercado". En este momento crucial, no hay necesidad de apresurarse ⚠️, ya que mientras los grandes fondos se mueven, existe otra posibilidad: dado que el mercado ha acumulado una gran cantidad de posiciones apostando por una tendencia alcista, ¿no sería más acorde con la naturaleza especulativa retirar ganancias en niveles altos y salir del mercado? Especialmente dada la alta volatilidad actual, con fluctuaciones que superan los diez puntos por minuto, el momento para la toma de ganancias es prácticamente "perfecto" 😏. Además, hoy es viernes, y el riesgo inherente de un evento de cisne negro aumenta aún más la posibilidad de una reversión del mercado.

Desde la apertura de la sesión nocturna, los precios del oro se han mantenido volátiles, e incluso el plazo de reversión comúnmente utilizado no se ha materializado, lo que ha provocado un breve estancamiento entre alcistas y bajistas. Se recomienda vigilar de cerca el nivel 4880 como nivel clave de soporte/resistencia. Si el precio cae por debajo de la zona de 4900-4880 consecutivamente durante el día, tenga cuidado con un evento de cisne negro que podría desencadenar una corrección 🦢.

Operativa:

Se pueden considerar posiciones largas alrededor de 4910.

Dependiendo del capital, aumente las posiciones en lotes dentro del rango de 4900-4885.

Detenga las pérdidas si cae por debajo de 4880.

Los objetivos son 4935-4940-4970; una ruptura podría llevar al nivel de 5000.

El mercado ha entrado en un período delicado; la racionalidad y la paciencia son igualmente importantes. Que todos mantengan la mente despejada en medio de la volatilidad y aprovechen las oportunidades dentro de las tendencias.

XAUUSD – Perspectiva técnica H2XAUUSD – Perspectiva Técnica H2: Retroceso de Liquidez Dentro de una Fuerte Estructura Alcista | Lana ✨

El oro continúa negociándose dentro de una estructura alcista bien definida en el marco de tiempo H2. El reciente aumento fue impulsivo, seguido de un retroceso sano que parece estar reequilibrando la liquidez en lugar de señalar un cambio de tendencia.

La acción del precio permanece constructiva siempre y cuando el mercado respete los niveles estructurales clave y la línea de tendencia ascendente.

📈 Estructura del Mercado & Contexto de la Tendencia

La tendencia general sigue siendo alcista, con máximos más altos y mínimos más altos aún intactos.

El precio sigue respetando la línea de tendencia ascendente, que ha actuado como un soporte dinámico confiable a lo largo de la tendencia alcista.

El reciente retroceso ocurrió después de una expansión agresiva al alza, encajando en la secuencia clásica:

Impulso → Retroceso → Continuación

No se observa un patrón de distribución claro en esta etapa. Mientras el soporte estructural se mantenga, la inclinación sigue siendo COMPRAR en retrocesos, no vender en fuerza.

🔍 Zonas Técnicas Clave & Áreas de Valor

Zona POC de Compra Primaria: 4764 – 4770

Esta área representa un nodo de alto volumen (POC) y se alinea estrechamente con la línea de tendencia ascendente.

Es una zona natural donde el precio puede reequilibrarse antes de reanudar la tendencia alcista.

Área de Valor Secundaria (VAL–VAH): 4714 – 4718

Una zona de liquidez más profunda que podría actuar como soporte si la presión de venta aumenta temporalmente.

Resistencia a corto plazo: 4843

La aceptación por encima de este nivel refuerza el escenario de continuación.

Zona de reacción psicológica: 4900

Probablemente genere vacilaciones a corto plazo o toma de ganancias.

Objetivos de expansión en marcos de tiempo más altos:

5000 (nivel psicológico)

Extensión de Fibonacci 2.618, donde puede descansar una gran liquidez.

🎯 Plan de Trading – Basado en la Estructura H2

✅ Escenario Primario: COMPRAR el Retroceso

Entrada de Compra:

👉 4766 – 4770

Lana prefiere participar solo si el precio retrocede a la zona POC y muestra confirmación alcista en H1–H2 (mantener la línea de tendencia, fuerte rechazo de precios más bajos, o seguimiento alcista).

Stop Loss:

👉 4756 – 4758

(Colocado ~8–10 puntos por debajo de la entrada, debajo de la zona POC y de la línea de tendencia ascendente)

🎯 Objetivos de Toma de Ganancias (Salidas Escalonadas)

TP1: 4843

Primera zona de resistencia — se recomienda tomar ganancias parciales.

TP2: 4900

Nivel psicológico con posibles reacciones a corto plazo.

TP3: 5000

Hito psicológico importante y objetivo de expansión al alza.

TP4 (extensión): 5050 – 5080

Área alineada con la extensión de Fibonacci 2.618 y liquidez en marcos de tiempo más altos.

El enfoque preferido es salir gradualmente y proteger la posición, ajustando el riesgo a medida que el precio confirma la continuación.

🌍 Contexto Macro (Breve)

Según Goldman Sachs, se espera que los bancos centrales en mercados emergentes continúen diversificando reservas lejos de activos tradicionales y hacia el oro.

Se proyecta que las compras de oro por parte de los bancos centrales alcancen aproximadamente 60 toneladas anuales para 2026, reforzando la demanda estructural de oro.

Esta acumulación continua apoya la idea de que los retrocesos son más propensos a estar impulsados por posicionamiento y toma de ganancias, en lugar de un cambio en los fundamentos a largo plazo.

🧠 Perspectiva de Lana

Esto sigue siendo un retroceso dentro de una tendencia alcista, no un cambio de tendencia bajista.

El enfoque se mantiene en comprar valor en zonas clave de liquidez, no en perseguir el precio en máximos.

La paciencia, la estructura y la ejecución disciplinada siguen siendo la ventaja.

✨ Respeta la tendencia, opera la estructura y deja que el precio llegue a tu zona.

XAUUSD (H4) – Plan de continuación LiamXAUUSD (H4) – Plan de Continuación de Liam

La tendencia se mantiene fuerte, pero el precio está extendido | Comprar retrocesos, no máximos

Resumen rápido

El oro continúa comerciándose firmemente dentro de una fuerte estructura alcista. La presión macro sobre la demanda de refugio seguro ha disminuido ligeramente a medida que las tensiones geopolíticas y comerciales entre EE. UU. y la UE se enfrían, mientras que los precios del petróleo en aumento (respaldados por las perspectivas de demanda de Saudi Aramco) mantienen vivas las expectativas de inflación.

A pesar de la tendencia alcista, el precio está actualmente extendido cerca del rango superior, por lo que la ejecución de hoy debería centrarse en comprar retrocesos en la estructura, no en perseguir rompimientos.

Contexto macro (apoyo, pero menos explosivo)

La reducción de la fricción geopolítica entre EE. UU. y Europa ha aliviado los flujos impulsados por el pánico.

El aumento de los precios del petróleo mantiene las expectativas de inflación pegajosas, limitando la presión a la baja sobre el oro.

El USD sigue siendo relativamente estable (USD/CAD se mantiene firme), lo que sugiere que la fortaleza del oro está impulsada por la estructura en lugar de por un miedo puro.

➡️ Conclusión: entorno favorable para la tendencia, pero la volatilidad ahora es más técnica que impulsada por titulares.

Vista técnica (H4 – basada en el gráfico)

El oro está respetando una línea de tendencia ascendente limpia, con piernas impulsivas seguidas de retrocesos superficiales.

Niveles clave del gráfico:

✅ Objetivo de extensión / continuación superior: zona de 5000+

✅ Zona de compra de continuación alcista: 4580 – 4620 (rompimiento anterior + soporte de fib)

✅ Soporte de línea de tendencia: dinámico (ascendente)

✅ Soporte de corrección más profunda: 4400 – 4450

El precio se está comerciando actualmente por encima de la expansión de fib 1.618, lo que aumenta la probabilidad de consolidación o retroceso a corto plazo antes de la continuación.

Escenarios de trading (estilo Liam: comerciar el nivel)

1️⃣ Escenarios de COMPRA (prioridad – continuación de tendencia)

A. COMPRAR retroceso en la estructura (configuración preferida)

✅ Zona de compra: 4580 – 4620

Condición: mantenerse por encima de la línea de tendencia + reacción alcista en M15–H1

SL: por debajo de la estructura / línea de tendencia

TP1: máximo reciente

TP2: 4900

TP3: extensión hacia 5000+

Lógica: Esta zona se alinea con la resistencia anterior convertida en soporte y retroceso de fib — una entrada de continuación de mayor probabilidad que comprar máximos.

B. COMPRAR caída más profunda (solo si aumenta la volatilidad)

✅ Zona de compra: 4400 – 4450

Condición: fuerte rechazo / barrido de liquidez

TP: 4580 → 4800+

Lógica: Este es el último soporte estructural limpio dentro de la tendencia actual. Una caída aquí probablemente sería correctiva, no final de tendencia.

2️⃣ Escenario de VENTA (contratendencia, solo táctico)

❌ No hay sesgo de VENTA en swing mientras el precio se mantenga por encima de la línea de tendencia ascendente. Las posiciones cortas solo tienen sentido como scalps a muy corto plazo en máximos con un claro rechazo en marcos de tiempo más bajos.

Notas clave

Las tendencias fuertes castigan la impaciencia: espera retrocesos.

Evita entradas en medio de piernas después de velas impulsivas.

Si el precio acelera verticalmente sin retroceso, mantente al margen.

¿Cuál es tu enfoque: esperar el retroceso de 4580–4620 para unirte a la tendencia, o permanecer plano hasta una corrección más profunda hacia 4450?

— Liam

XAU (3H) – ¡Continúa en un canal de precio ascendente!Estructura del mercado

XAUUSD mantiene un máximo-máximo-mínimo más alto, con un movimiento de precio estable dentro de un canal ascendente → la tendencia principal se mantiene alcista.

Contexto técnico

Las correcciones recientes han sido retrocesos positivos, con el precio reaccionando consistentemente y manteniéndose por encima de la zona de demanda y el FVG por debajo. El RSI se mantiene alto, pero aún no se ha observado una señal de distribución clara.

El escenario ideal es un ligero rebote del precio para completar el FVG → el movimiento alcista continúa dentro del canal, apuntando a la región de $5,090, como se muestra en el gráfico.

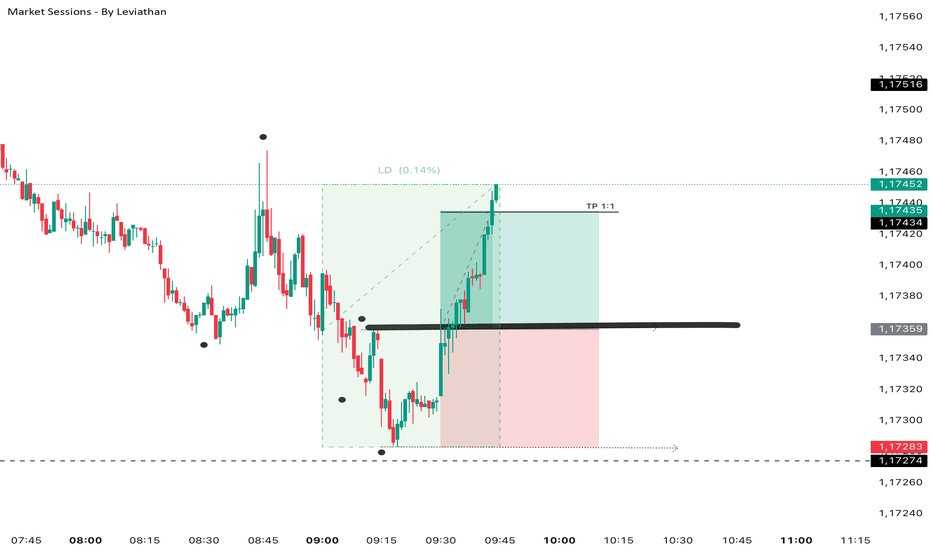

Ethereum vs Bitcoin: ¡Atención a este breakoutEn este nuevo análisis cripto publicado en TradingView (no dudes en seguir la cuenta de Swissquote en TradingView para ser notificado de nuestras próximas publicaciones sobre criptomonedas y otras clases de activos), destacaré la relación relativa entre el token ETH y el token BTC. Independientemente de la decisión técnica de corto plazo del bitcoin, es posible que Ethereum logre una mejor performance en las próximas semanas.

El análisis técnico del ratio ETH/BTC en gráficos semanales y diarios sugiere que Ethereum debería superar al bitcoin en los próximos meses. A continuación, explicaré:

• En qué consiste el análisis técnico de un ratio como ETH/BTC para medir la sobreperformance y la subperformance

• Las señales técnicas potencialmente alcistas en el ratio ETH/BTC si el mercado rompe al alza la nube semanal del sistema Ichimoku

El análisis de un ratio como ETH/BTC permite medir la performance relativa de dos activos independientemente de la dirección general del mercado. Un aumento del ratio indica que Ethereum supera al bitcoin, mientras que una caída señala una subperformance de ETH frente a BTC. Este tipo de análisis es especialmente relevante en fases de recuperación del mercado, cuando los flujos de capital tienden a desplazarse progresivamente del bitcoin hacia altcoins con mayor beta.

Históricamente, los ciclos alcistas del mercado cripto suelen comenzar con un primer impulso liderado por el bitcoin, seguido por una fase de sobreperformance de Ethereum y posteriormente de las altcoins. El ratio ETH/BTC es, por tanto, un indicador clave para anticipar una posible rotación sectorial dentro del mercado cripto.

En el gráfico semanal, el ratio ETH/BTC se ha movido durante varios meses dentro de la nube Ichimoku, tras encontrar soporte en una zona de largo plazo defendida históricamente desde 2019. Esta zona corresponde a un soporte extremo, lo que refuerza su relevancia técnica.

Actualmente, los precios se acercan al límite superior de la nube semanal. Una ruptura alcista clara por encima del Kumo constituiría una señal técnica de primer orden, indicando un cambio de régimen de mercado a favor de Ethereum. En el pasado, este tipo de configuración ha precedido fases prolongadas de sobreperformance de ETH frente a BTC.

En gráficos diarios, el ratio ETH/BTC se mantiene por encima de una directriz alcista de medio plazo, mostrando una estructura de mínimos y máximos crecientes. Las medias móviles comienzan a girar al alza y el RSI se mantiene en una zona neutral-alcista, dejando margen para una aceleración sin una situación inmediata de sobrecompra.

Un breakout confirmado por encima de las resistencias intermedias reforzaría el escenario de una salida alcista de la nube semanal, con un posible objetivo hacia los máximos previos del ratio.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

XAUUSD – ATH es lo nuevo, $5,000 a la vistaContexto del Mercado – Cuando ATH Ya No Es Un Pico

El oro ha entrado en una fase donde cada retroceso está siendo comprado agresivamente, señalando una fuerte aceptación institucional de precios más altos. El mercado ya no está reaccionando emocionalmente a los nuevos máximos; en su lugar, los ATH se están formando dentro de una estructura, no como un agotamiento.

Con:

Demanda persistente de refugio seguro

Una perspectiva cautelosa de la Fed

Incertidumbre geopolítica y macroeconómica en curso

➡️ 5,000$ se está transformando de un nivel psicológico a un objetivo técnico realista.

Estructura y Acción del Precio (H1)

La estructura alcista sigue intacta con Máximos Más Altos y Mínimos Más Altos.

Las caídas actuales son retrocesos correctivos, no inversiones; no se ha confirmado un CHoCH bajista.

El precio continúa respetando el canal ascendente y las zonas de demanda, confirmando la continuidad de la tendencia.

Conclusión clave:

👉 No hay signos de distribución en la parte superior; los ATH están siendo defendidos por la estructura.

Plan de Trading – Estilo MMF

Escenario Primario – COMPRA siguiendo la tendencia

Enfocarse en comprar retrocesos, no en perseguir ATH:

Zona de COMPRA 1: 4,837 – 4,782 (Demanda + confluencia de línea de tendencia)

Zona de COMPRA 2: 4,713 (IP más profunda / zona de demanda)

➡️ Ejecutar compras solo después de reacciones alcistas claras.

➡️ Evitar el FOMO en niveles extendidos.

Objetivos al Alza (Continuación de ATH):

TP1: 4,919

TP2: 5,027 (Zona de extensión acercándose al hito de 5,000$)

Escenario Alternativo

Si el precio se mantiene por encima de 4,919 sin un retroceso significativo, espera una ruptura y una nueva prueba antes de buscar compras de continuación.

Invalidación

Cierre en H1 por debajo de 4,713 invalida la estructura alcista y requiere una re-evaluación completa.

Resumen

El oro permanece en modo de continuación de ATH. La estrategia óptima no es intentar elegir el máximo, sino comprar pacientemente retrocesos en alineación con el flujo de marcos temporales más altos. En esta etapa, 5,000$ ya no es una cuestión de "si", sino solo de "cuándo".