X-indicator

PROYECCION BTC/USD 2026-2029📈 Proyección Ambiciosa de Bitcoin (2026–2029)

Halving, Resistencias y Escenarios de Expansión

🔹 Contexto

Basándonos en el comportamiento histórico de Bitcoin y en el impacto esperado del halving de 2028, proyectamos un escenario de acumulación y posterior explosión de precios hacia finales de la década.

🔹 Zonas de Compra Estratégicas

- 60,000 USD

- 50,000 USD

- 40,000 USD

- 25,000 USD (zona difícil de alcanzar, pero considerada como oportunidad excepcional)

Ciclo de Corrección y Expansión

🔹 Fase de Corrección (2026–2027)

• Probable retroceso hacia zonas de 40,000–50,000 USD.

• El nivel de 25,000 USD lo veo como menos probable, salvo un evento macroeconómico fuerte.

• Periodo ideal para acumulación escalonada, similar a tu planteamiento.

🔹 Fase de Catalizador (2028)

• El halving de 2028 será el punto de inflexión.

• Históricamente, los halvings generan un rally fuerte en los 12–18 meses posteriores.

🔹 Fase de Expansión (2029)

• Objetivos razonables de explosión:

• 200,000–250,000 USD como escenario base.

• 400,000–500,000 USD como escenario extendido si la adopción institucional se acelera.

BTC: ¿Fin de la corrección?En este análisis diario de BTC/USDT, observamos una estructura correctiva que parece estar llegando a su fin tras testear niveles de liquidez importantes. Aquí los puntos clave de mi tesis:

Soporte de Fib: El precio ha descendido hasta la zona del 23.60% de Fibonacci (~$69,923), coincidiendo con un bloque de órdenes previo y una zona de alta demanda (marcada en verde).

Estructura de Cuña/Canal: Se aprecia el rompimiento de la línea de tendencia bajista de corto plazo (las líneas negras descendentes), lo que sugiere un cambio de momentum.

Zonas de Resistencia a Vigilar: 1. La primera gran prueba será recuperar los $80,639 (38.20% Fib). 2. De consolidar por encima, el objetivo a mediano plazo se sitúa nuevamente en el rango de los $89,300 - $97,900.

Conclusión: Mientras el precio se mantenga por encima de la zona de los $69,000, la estructura macro sigue siendo alcista. El escenario más probable es un movimiento ascendente escalonado buscando nuevos máximos.

XAUUSD: ¿Cómo operar a continuación?📉 Después de la corrección a la baja, el oro ha vuelto a la tendencia alcista.

💰 Las señales de compra que envié lograron enormes ganancias.

✅ El impacto de las noticias bajistas anteriores que causaron la caída rápida del oro ya ha sido absorbido por el mercado.

🚀 El oro seguirá subiendo constantemente desde aquí, solo debemos seguir la tendencia y seguir comprando.

📊 Estrategia de trading XAUUSD para hoy:

🎯 XAUUSD buy@4850-4900

🎯 tp:4950-5000

✔️ Todos los señales han sido exactos durante un mes completo.

💡 Seguiré enviando señales precisas para ayudarte a obtener más ganancias.

⚠️ El mercado es muy volátil ahora mismo — no te pierdas los señales de trading diarios!

Pullback alcista en zona de demanda con objetivo en resistencia

Análisis del gráfico

Estructura del mercado:

Tras un movimiento bajista fuerte, el precio comienza a formar una base con mínimos más altos, lo que indica una corrección alcista a corto plazo, no aún un cambio de tendencia confirmado.

Zona de demanda / entrada (zona verde ~4.900):

Esta zona fue una consolidación previa antes del impulso alcista. El retroceso actual vuelve a testearla, validándola como zona de demanda clave. Mientras el precio se mantenga por encima, el sesgo sigue siendo alcista.

Acción del precio:

El retroceso es ordenado y sin velas bajistas impulsivas, lo que sugiere que los compradores siguen defendiendo la zona.

Zona de resistencia / oferta (zona roja ~5.200):

Coincide con estructura previa y fuerte presión vendedora. Es un objetivo lógico (TP) para posiciones largas.

Escenario proyectado (flechas blancas):

Reacción en demanda → nuevo máximo más alto → continuación hacia resistencia: patrón clásico de pullback y continuación.

Sesgo

Sesgo a corto plazo: Alcista mientras el precio se mantenga sobre la zona de demanda

Invalidación: Ruptura clara y cierre por debajo de la zona verde

Contexto: Operación contra la tendencia mayor → gestión de riesgo estricta

BTC: Acercándose a los 100K📢 Después de una corrección a la baja, BTC ha confirmado un fuerte soporte en 74K. Hemos estado acumulando posiciones largas en los mínimos, y el mercado ahora muestra signos de recuperación. Si bien el mercado alcista completo aún necesita tiempo para desarrollarse, debemos prepararnos por debajo del nivel 80K y esperar que el mercado rompa al alza.

💡 Estrategia de trading BTC para hoy:

💰 Compra BTCUSDT@75K-76K

🎯 TP: 82K-85K

⚠️⚠️⚠️ Todas las señales han sido precisas durante un mes completo. Seguiré enviando señales precisas para ayudarte a obtener más ganancias. El mercado es muy volátil en este momento: no te pierdas las señales de trading diarias!

Google se mantiene por debajo de los 350 dólares La acción de Alphabet (Google) acumula una caída superior al 4.5% durante las últimas dos jornadas, en la antesala de la publicación de resultados prevista para hoy. El mercado espera los resultados del cuarto trimestre de 2025, con una expectativa de ingresos cercanos a los 111 mil millones de dólares, lo que representaría un crecimiento interanual de aproximadamente 15%, así como un EPS estimado de 2.63 dólares por acción.

Sin embargo, la acción continúa mostrando un comportamiento de debilidad a medida que el mercado evalúa el crecimiento de los ingresos del segmento de servicios en la nube y el avance de las inversiones en inteligencia artificial. En caso de que estos focos no logren sorprender positivamente, es posible que la presión vendedora actual se mantenga durante las próximas jornadas. Por el contrario, unos resultados sólidos, acompañados de expectativas estables para el largo plazo, podrían convertirse en un catalizador clave para recuperar la confianza que la acción ha comenzado a perder en sesiones recientes.

La tendencia alcista sigue siendo relevante

Desde el 24 de junio de 2025, la acción de Google ha mantenido una tendencia alcista consistente, que ha dominado el promedio de las oscilaciones de los últimos meses. Hasta el momento, no se ha registrado una corrección bajista lo suficientemente significativa como para invalidar esta estructura, por lo que continúa siendo la referencia técnica más relevante en el corto plazo. Si la presión compradora logra recuperarse, esta línea de tendencia alcista podría seguir extendiéndose en las próximas jornadas. No obstante, la volatilidad asociada a la publicación de resultados podría poner en riesgo esta estructura en el corto plazo.

Indicadores técnicos

RSI:

El RSI se mantiene descendiendo hacia el nivel neutral de 50, lo que sugiere un equilibrio entre los impulsos de compra y venta. Este comportamiento refleja un escenario de indecisión en el corto plazo, que podría derivar en una falta de dirección clara en las próximas sesiones.

MACD:

El MACD muestra un comportamiento similar, con el histograma oscilando alrededor de la línea de cero, lo que indica que la fuerza promedio de las medias móviles no mantiene una dirección definida. Este patrón refuerza la lectura de indecisión, en un contexto dominado por la expectativa de resultados.

Niveles clave a tener en cuenta

346 dólares – Resistencia relevante:

Nivel que corresponde a los máximos recientes y se posiciona como la principal barrera alcista. Movimientos de compra que logren superar esta zona podrían habilitar máximos más altos y extender la tendencia alcista vigente.

326 dólares – Soporte cercano:

Zona que coincide con la media móvil simple de 50 períodos. Caídas sostenidas por debajo de este nivel podrían dar paso a un sesgo vendedor más relevante en las próximas jornadas.

298 dólares – Soporte principal:

Nivel que corresponde a los mínimos más relevantes del gráfico diario. Oscilaciones por debajo de esta zona pondrían en riesgo la estructura alcista actual y podrían habilitar la formación de una tendencia bajista de corto plazo.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

El Merval vuelve a visitar el EMA de 55 díasEl Merval de Argentina viene retrocediendo a la baja desde el máximo histórico en los 3.296.000 puntos y completa seis sesiones consecutivas cerrando en negativo.

Sin embargo, sobre el gráfico diario podemos observar que el índice vuelve a visitar la media móvil exponencial (EMA) de 55 días, línea morada, la cual ha estado actuando como un soporte dinámico.

Es posible que el EMA de 55 días vuelva a actuar como soporte para el Merval, pero de romper esa media móvil a la baja, el próximo soporte podría estar en el mínimo de los 2.732.000 puntos.

Sobre el gráfico diario del Merval también podemos ver que los picos vienen siendo más altos que los anteriores, lo mismo que los valles o mínimos, y eso es indicación que todavía se mantiene la tendencia alcista a medio plazo.

De rebotar al alza desde el EMA de 55 días, la zona de los 3.200.000 podría actuar como resistencia para el Merval, seguido por el máximo histórico en los 3.296.000 puntos.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

Análisis del Oro y Estrategia de Trading | 4–5 de febrero✅ Análisis de la estructura en 4H

En el gráfico de 4 horas, el precio ha caído por debajo de MA10 y MA20, y ahora está retrocediendo hacia la zona de MA30 / la banda media de Bollinger (aproximadamente 4900–4950). Esto indica que el impulso del rebote unidireccional anterior se ha debilitado claramente.

La zona 4900–4870 es un área clave de soporte estructural en el marco de 4H y fue una zona importante de acumulación durante el rebote previo. Si este nivel se rompe de manera decisiva, la estructura puede pasar a una corrección más profunda.

📌 Conclusión 4H:

No se trata de una fuerte tendencia alcista, sino de una fase correctiva después de un rebote. Mientras 4870 no sea roto de forma efectiva, la estructura general sigue siendo una consolidación dentro de una tendencia alcista, no un cambio de tendencia.

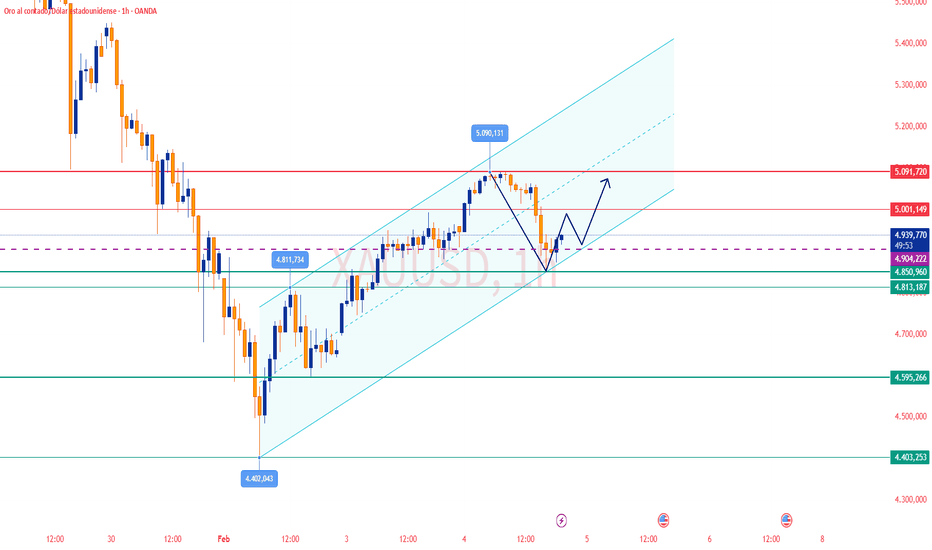

✅ Análisis de la estructura en 1H

En el gráfico de 1 hora, después de formar un techo a corto plazo alrededor de 5090, el precio cayó con velas bajistas consecutivas. Las medias móviles a corto plazo (MA5 / MA10) se han inclinado claramente hacia abajo.

La zona 4870–4900 muestra mechas inferiores largas y señales de soporte comprador, lo que indica una demanda real en este nivel.

Si el precio no logra recuperar rápidamente la MA20 (aproximadamente 4980), la estructura en 1H probablemente continuará con el patrón de consolidación débil → nuevo test del soporte.

📌 Conclusión 1H:

El mercado se encuentra al final de un retroceso y en una fase de decisión, necesitando confirmación del soporte o de una estructura de rebote para determinar el próximo impulso.

🔴 Resistencias

• 4980–5020 (MA20 en 1H + presión del retroceso)

• 5070–5100 (máximo previo y resistencia estructural en 4H)

🟢 Soportes

• 4900–4870 (soporte estructural clave)

• 4800–4750 (zona defensiva de retroceso en 4H)

✅ Referencia de Estrategia de Trading

El enfoque principal es comprar en las caídas, con ventas ligeras en niveles altos. Operar estrictamente según la estructura y evitar perseguir el precio.

🔰 Estrategia Long (comprar el retroceso)

👉 Zona de entrada: 4870–4900, entrar de forma escalonada

🎯 Objetivo 1: 4980

🎯 Objetivo 2: 5070

🎯 Objetivo extendido: 5150

📍 Lógica:

Esta zona coincide con la banda media de 4H y el área de acumulación previa. Mientras no haya una ruptura efectiva en 4H, la estructura alcista aún tiene espacio para recuperarse y realizar otro impulso al alza.

🔰 Estrategia Short (venta ligera en el rebote)

👉 Zona de entrada: 5020–5050

🎯 Objetivo 1: 4950

🎯 Objetivo 2: 4880

📍 Lógica:

Se trata de una venta técnica dentro de la tendencia, adecuada solo para cobertura o trades de corto plazo, no para posiciones grandes ni para mantener a largo plazo.

✅ Recordatorios de Control de Riesgo

👉 Esta no es una tendencia bajista principal — las posiciones cortas deben ser ligeras y rápidas

👉 Si 4870 se rompe de manera decisiva en 4H, la estructura de la tendencia debe reevaluarse

👉 Si el precio recupera y se mantiene por encima de 5000, la corrección habrá terminado y los compradores retomarán el control

👉 En una fase lateral, la prioridad es: ritmo > dirección > tamaño de posición

💕 El mercado siempre estará ahí. Tu capital, quizá no.

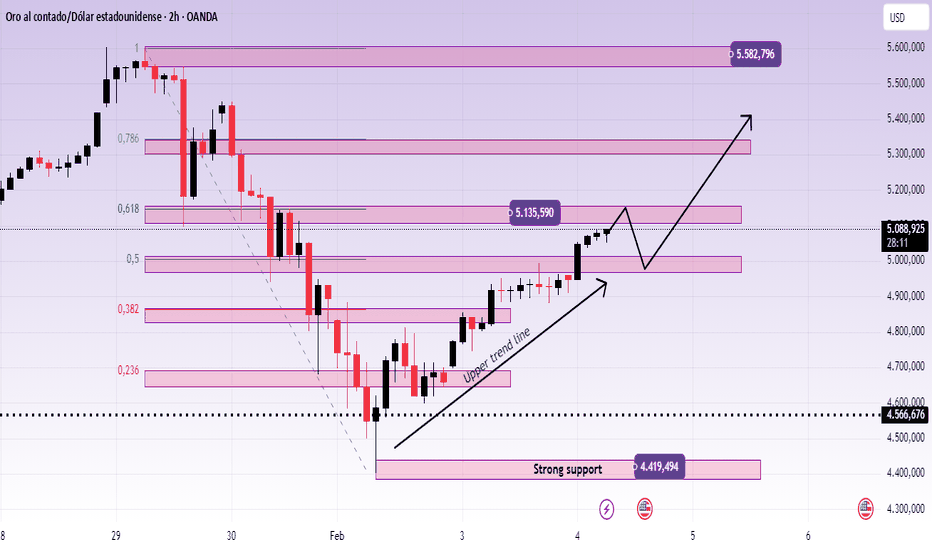

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva Técnica H2: Reconstrucción de Estructura Bullish a Medida que los Metales Preciosos Aumentan | Lana ✨

Los metales preciosos están de vuelta en el foco mientras la plata sube bruscamente, añadiendo impulso al complejo de metales más amplio. En este contexto, el oro muestra signos de reconstrucción de estructura después de una corrección saludable, preparando el escenario para una posible continuación.

📈 Estructura del Mercado y Contexto Técnico

Después de una fuerte caída impulsiva, el oro defendió con éxito la zona de soporte fuerte de 4,420–4,450, donde los compradores intervinieron de manera decisiva. Desde entonces, el precio ha estado formando mínimos más altos a lo largo de una línea de tendencia ascendente, señalando un cambio de distribución a recuperación.

La acción actual del precio sugiere que este movimiento es correctivo-a-bullish, no solo un rebote efímero.

🔍 Niveles Clave a Observar

Soporte Fuerte: 4,420 – 4,450

Esta zona sigue siendo la base estructural. Mientras el precio se mantenga por encima, los escenarios bullish siguen siendo válidos.

Resistencia Media / Zona de Reacción: ~5,050 – 5,080

El precio se está consolidando aquí, absorbiendo la oferta después del rebote.

Siguiente Resistencia: ~5,135

Una ruptura limpia y aceptación por encima de este nivel confirmaría la fuerza de continuación.

Objetivos Superiores: ~5,300 – 5,350

Alineados con extensiones de Fibonacci y zonas de oferta anteriores.

Objetivo Más Alto: ~5,580

Solo en juego si el impulso bullish se acelera en el mercado de metales.

🎯 Escenarios Bullish

Si el oro sigue respetando la línea de tendencia superior y se mantiene por encima del nivel psicológico de 5,000:

Un breve retroceso hacia 5,000–5,050 podría ofrecer estructura para la continuación.

La aceptación por encima de 5,135 abre el camino hacia 5,300+.

Un fuerte impulso, apoyado por la ruptura de la plata, podría extender los movimientos hacia 5,580.

Cualquier retroceso hacia el soporte se considera actualmente correcciones constructivas, no debilidad.

🌍 Perspectiva Intermarket

El repunte agudo de la plata resalta la demanda renovada en los metales preciosos, actuando a menudo como una señal líder de la fortaleza del sector más amplio. Este trasfondo respalda la idea de que la reciente corrección del oro fue un reinicio, no una reversión.

🧠 Visión de Lana

El oro está reconstruyendo su estructura bullish paso a paso. El enfoque no está en perseguir el precio, sino en cómo reacciona el precio en niveles clave. Mientras la estructura y el impulso permanezcan alineados, la tendencia más amplia se mantiene constructiva.

✨ Mantente paciente, respeta las zonas y deja que el mercado confirme la próxima expansión.

Comenzó la corrección del oro tras el rally. ZONAS CLAVESComparto el mapa de hoy en temporalidad H1 con las zonas a tener en cuenta.

De momento, el enfoque sigue siendo de ventas. El precio ha continuado corrigiendo y, por ahora, la estructura sigue siendo bajista.

Las zonas de venta que tengo marcadas son las siguientes:

– Primera zona: 5096–5120

– Segunda zona: 5230–5280

– Tercera zona: 5350–5378 aproximadamente

Mientras el precio no recupere y empiece a aceptar la zona de 5450–5500, el panorama sigue siendo correctivo, con posibilidad de que la caída se extienda hacia zonas inferiores.

Como siempre, lo importante será el comportamiento del precio dentro de cada zona y no anticiparse sin confirmación.

Si el precio pierde el último mínimo marcado hoy, el siguiente escenario más probable sería una extensión de la corrección hacia la zona de 4500–4550. Es una zona relevante porque fue el último tramo donde el precio estuvo acumulando y construyendo antes de la subida vertical que hemos visto estos días.

Después de un movimiento tan agresivo al alza, es normal que el mercado necesite corregir y volver a zonas donde sí hubo intercambio real de precio.

Si has llegado hasta aquí y te aporta este análisis, apóyalo con un boost o un comentario para que siga compartiendo análisis y contexto del oro.

No olvides seguirme para estar al día del XAU/USD.

Vuestro apoyo marca la diferencia y me motiva a seguir compartiendo.

THE GOLD TRADERS CLUB

By Selva

Analisis y Liquidez de Bitcoin 3 de Marzo 1H - Corto PlazoAnálisis Técnico y Liquidez

El precio presenta una estructura alcista respaldada por flujos institucionales, pero con puntos de retorno necesarios para equilibrar el mercado

Gaps y Liquidez: Existe un gap pendiente en los $81,000. El mercado suele buscar cerrar estos vacíos. Contamos con zonas de liquidez importantes en $79,483 y $86,500.

Soportes Clave: El área de los $74,000 se consolida como el soporte principal (piso) en caso de corrección.

Proyección de Elliot: Basado en el retroceso/extensión de Fibonacci, los objetivos se sitúan en $81,000, $83,000 y $86,000.

Sentimiento del Mercado: Actividad institucional fuerte (BlackRock acumulando) y presencia de ballenas en posiciones largas (Longs).

🛡️ Reglas de Oro (Gestión de Riesgo)Para sobrevivir en el mercado, la disciplina es innegociable:

Apalancamiento Controlado: Prohibido el uso de ratios excesivos (X20, X50, X75, X125). Mantén el apalancamiento bajo.

Salidas Estratégicas: No esperes al "infinito". Toma ganancias (Take Profit) de forma escalonada.

Protección de Capital: El uso de Stop Loss (SL) es obligatorio en cada operación para evitar liquidaciones.

NDX: El Techo se ConfirmaZona de Resistencia: He marcado un techo fuerte entre los 26,000 y 26,400. El precio ha intentado romper ese nivel dos veces sin éxito, formando un "doble techo" que suele ser una señal bajista.

La Línea de Tendencia: El precio está justo encima de la línea de tendencia alcista (la línea negra diagonal). Si el precio cierra hoy por debajo de esa línea, se confirmaría la pérdida del impulso alcista de corto plazo.

Soporte Objetivo: Si la caída continúa, tu zona marcada en verde cerca de los 23,400 es el objetivo más probable. Es un nivel donde anteriormente hubo mucha actividad y donde los compradores suelen reaparecer.

VEREMOS COMO PINTA PERO ESTO VA A POR UN DESCANSO..

Resultados Tecnológicos: Recientemente, empresas como Microsoft y Tesla presentaron resultados que decepcionaron al mercado, principalmente por un gasto de capital (Capex) más alto de lo esperado para sostener la Inteligencia Artificial.

Incertidumbre en la Fed: La nominación de Kevin Warsh como próximo presidente de la Reserva Federal está generando volatilidad. El mercado está intentando adivinar si será más agresivo o flexible con las tasas de interés.

Tensiones Geopolíticas: Hay reportes recientes de incidentes en el Medio Oriente (como el derribo de drones) que han disparado la aversión al riesgo, haciendo que los inversores saquen dinero de acciones tecnológicas para refugiarse en activos más seguros.

Un cierre diario por debajo de la línea de tendencia abre la puerta a una corrección más profunda hacia los 23,400 - 23,000.

Esperamos en esa zona de momento

osososososososos!!!!

El oro y la plata reaccionan ante el bloqueo de la NFPLa Oficina de Estadísticas Laborales de EE. UU. informó a los mercados que se suspenderá la publicación prevista para el viernes de los últimos datos sobre las nóminas no agrícolas.

Esta falta de visibilidad aumenta la probabilidad de que se produzca una elevada volatilidad en las próximas semanas. Ya lo estamos viendo en los metales preciosos.

Los precios del oro están en camino de registrar su mayor subida diaria desde noviembre de 2008. El oro al contado subió más de un 5 % hasta situarse en torno a los 4913 dólares por onza.

La plata también ha subido de forma agresiva, con un aumento de los precios al contado de más del 9 % hasta situarse en torno a los 86,89 dólares por onza.

Desde una perspectiva técnica, tanto el oro como la plata están reaccionando claramente en torno a los niveles clave de retroceso de Fibonacci. La recuperación del oro ha empujado ahora el precio hacia el retroceso del 38,2 %, que actúa como la primera zona de resistencia significativa. La plata muestra una estructura similar, pero con mayor volatilidad. El nivel del 23,6 % actúa ahora como soporte a corto plazo, mientras que el retroceso del 38,2 % se sitúa por encima.

ANALISIS Y PROYECCION FUTURA BTCHola soy CriptoLN,aca dejo mi analisis para un posible escenario que espero posteriormente en BTC,sin una intervencion fundamental simplemente analisis de mercado o tecnico.

1) El primer escenario que a mi entender se pueda encontrar es un area de valor que conlleve a una acumulacion del mercado,estamos sobre precios a mi entender sobrevendidos en donde espero una respuesta de demanda buscando un area de valor rondando los 80k-84k,manteniendose en esos precios.

2)El segundo es un descuento mas agresivo,volviendo a testear zonas de resistencias o FVG con un descuento de un 50%-60% tocando nuevamente los 90k,si es verdad que es un escenario para un poco menos probable,en donde vemos ventas masivas en los ETF,pero puede encontar la suficiente demanda para testear nuevamente esos precios.

Hay que tener en cuenta la politica monetaria de EEUU que esta influyendo demaciado en la incertidumbre economica global lo que puede provocar ciertos comportamientos agresivos.

Este es mi humilde analisis siguiendo el ANALISIS ANUAL QUE HICE CON EL CICLO BAJISTA 2026.Gracias

XAUUSD - Brian | Perspectiva Técnica H2XAUUSD – Brian | Perspectiva Técnica H2 – Fase de Consolidación y Formación de Rango

Después de la reciente fuerte venta, el oro ahora está transitando a una fase de consolidación en el marco de tiempo H2. El fuerte impulso bajista ha disminuido, y la acción del precio actual sugiere que el mercado está cambiando de movimiento direccional a formación de rango y acumulación, en lugar de continuar a la baja de inmediato.

Este tipo de comportamiento es típico tras una volatilidad agresiva, ya que el mercado reevalúa el valor y equilibra la oferta y la demanda.

Estructura del Mercado y Comportamiento Actual

Estructuralmente, el precio ha caído por debajo de la pierna alcista anterior y ahora está comerciando dentro de un rango de valor definido:

La presión de venta ha aflojado tras la expansión a la baja.

El precio está rotando alrededor del VAL y áreas de menor valor, indicando aceptación en lugar de rechazo.

El momentum ya no es impulsivo, apuntando a un desarrollo lateral en lugar de a la continuación de la tendencia.

Mientras el precio permanezca dentro de este rango de valor, las condiciones de trading en rango dominarán.

Zonas Clave de Valor y Liquidez

Resistencia Superior / Oferta

Liquidez de venta: 5,330

POC de la zona de venta: 5,045

Estas zonas actúan como oferta superior donde los intentos de alza pueden estar limitados durante la consolidación.

Soporte Inferior / Demanda

Zona VAL

POC de compra escalping: 4,673

Esta área inferior representa demanda a corto plazo, donde los movimientos a la baja son más propensos a detenerse durante la fase de acumulación.

Expectativa Intradía

Para la sesión de hoy:

Expectativa principal: Consolidación lateral dentro del rango establecido

Es probable que el precio rote entre los extremos de valor en lugar de tener una tendencia fuerte

Las rupturas requieren una aceptación clara por encima de la resistencia o por debajo del soporte para cambiar la tendencia

Hasta que ocurra tal aceptación, la paciencia y la conciencia del rango son más efectivas que la convicción direccional.

Conclusión Clave

Después de una fuerte volatilidad, los mercados a menudo pausan para reconstruir la estructura. Por ahora, el oro parece estar absorbiendo órdenes y formando equilibrio, haciendo de la consolidación el escenario de mayor probabilidad.

Consulte el gráfico para ver las zonas de valor resaltadas y el comportamiento proyectado del rango.

✅ Siga el canal de TradingView para recibir actualizaciones tempranas de la estructura del mercado y perspectivas intradía.

XAUUSD – Fase de alta volatilidad, mirar zonas clave.📌 Contexto del Mercado

El oro se encuentra actualmente negociando en un entorno de alta volatilidad después de una caída brusca por debajo del nivel de 5,000$, reflejando un ajuste agresivo ante una gran incertidumbre macroeconómica. El mercado ha pasado de un comportamiento de tendencia suave a una fase impulsada por la liquidez y de reacción rápida, donde el precio se mueve bruscamente entre zonas técnicas clave.

Con los cambios en el liderazgo de la Fed y la incertidumbre en torno a la dirección futura de la política monetaria, el oro sigue siendo extremadamente sensible a las expectativas, flujos y noticias.

➡️ Estado actual: Condiciones volátiles – espera confirmación, evita operaciones emocionales.

📊 Estructura y Acción del Precio (M30)

El impulso bajista anterior está perdiendo momento, con mínimos más altos a corto plazo comenzando a formarse.

El precio se encuentra actualmente en una fase de recuperación técnica, aún no es una reversión de tendencia confirmada.

El mercado sigue respetando la Demanda y Niveles Clave, produciendo reacciones bruscas.

No hay un CHoCH alcista confirmado en esta etapa — se requiere una validación adicional.

🔎 Perspectiva clave:

El oro está negociando dentro de una zona de decisión, donde cada nivel clave puede desencadenar movimientos direccionales fuertes.

🎯 Plan de Trading – Estilo MMF

🔵 Escenario Primario – Comprar el Retroceso Técnico

Enfócate en la ejecución basada en reacciones, no en anticipaciones.

ZONA DE COMPRA 1: 4,667 – 4,650

(Demanda a corto plazo + primera base de recuperación)

ZONA DE COMPRA 2: 4,496 – 4,480

(Demanda profunda + bajo de barrido de liquidez previo)

➡️ Ejecuta COMPRAS solo si:

Aparece una clara reacción de vela alcista

O se forma una estructura de Mínimo Más Alto en M30

Objetivos al Alza:

TP1: 4,932

TP2: 5,124 (Resistencia de recuperación mayor / zona de suministro)

🔴 Escenario Alternativo – Vender en Reacción de Resistencia

Si el precio retrocede hacia el suministro y no logra mantener el momento alcista:

ZONA DE VENTA: 5,120 – 5,140

→ Busca un rechazo a corto plazo siguiendo la estructura de M30

❌ Invalidación

Un cierre M30 confirmado por debajo de 4,480 invalida la estructura de recuperación y requiere una reevaluación completa.

🧠 Resumen

El oro está en una fase de alta volatilidad y construcción de estructura, no en un entorno para posicionamientos emocionales o agresivos. La ventaja radica en:

Negociar niveles clave, no impulsos

Esperar la confirmación del precio

Priorizar la gestión del riesgo sobre la predicción

📌 En mercados volátiles, la disciplina supera la frecuencia.

ETHUSD 1D - Las Criptomonedas retroceden FUERTE📊 EASYMARKETS:ETHUSD ETHEREUM GENERÁ DUDAS SOBRE SU TENDENCIA ALCISTA

Tras el reciente retroceso del mercado cripto, los operadores han vuelto a centrar la atención en Ethereum, especialmente después de la caída de Bitcoin por debajo de los 90k. Desde el punto de vista técnico, se observa un rompimiento claro por debajo del Soporte A, lo que incrementa la probabilidad de nuevas caídas al quedar expuestos niveles estructurales relevantes. En este contexto, el mercado podría buscar una extensión bajista hacia la línea de tendencia diagonal marcada en el gráfico, zona donde podrían evaluarse posibles reacciones del precio.

A nivel macro, los cambios recientes en el entorno político y económico de Estados Unidos, junto con el deterioro del sentimiento de mercado, han acelerado la corrección. No obstante, el movimiento aún no puede considerarse completamente extendido, lo que mantiene abiertas varias hipótesis de corto plazo.

Noticia importante del día: 📉 Bitcoin cae a mínimos de dos meses tras la nominación de Kevin Warsh a la Fed

El retroceso del principal criptoactivo responde a la percepción de un posible endurecimiento del tono monetario, fortaleciendo al dólar y reduciendo temporalmente el atractivo de activos de riesgo como las criptomonedas.

👁️PERSPECTIVA INTRADIA PARA OPERADORES DE CORTO PLAZO EASYMARKETS:ETHUSD

Para el trading intradía, el activo muestra un empuje bajista progresivo, con riesgo de profundizar caídas por debajo del Soporte #2. De materializarse este escenario, el siguiente objetivo natural sería la zona de la tendencia principal. En contraste, para planteamientos alcistas, los niveles Soporte B y Soporte A siguen siendo referencias clave, ya que podrían actuar como áreas de estabilización del precio. Cabe destacar que indicadores como el RSI reflejan una condición de sobreventa significativa, lo que incrementa la probabilidad de rebotes técnicos puntuales.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

EUR - Análisis de fin de semanaEl EUR/USD cierra la semana justo por debajo del soporte clave de 1,1850, tras formar un techo redondeado, un patrón que suele indicar un debilitamiento de la tendencia y la posibilidad de nuevas caídas.

Indicadores técnicos clave:

El precio completó la curva de distribución y rompió la línea de tendencia menor.

La zona de 1,1850 se ha probado varias veces → la presión de compra se está debilitando.

Si rompe por encima de 1,1830 a principios de semana → el objetivo a la baja esperado es 1,1751, como se muestra en el gráfico.

La macroeconomía refuerza el escenario bajista:

El DXY se mantiene por encima de un fuerte soporte, el USD se recupera ligeramente al final de la semana → lo que ejerce presión a la baja sobre el EUR/USD.

Expectativas de que la Fed mantenga los tipos de interés altos durante más tiempo tras una serie de datos económicos estables en EE. UU. (PIB, gasto del consumidor) → El USD tiene ventaja.

Europa sigue registrando PMI débiles y una inflación a la baja, lo que justifica al BCE una flexibilización monetaria más rápida → El EUR se debilita aún más.

Escenario de la próxima semana:

Romper 1,1830 → Confirmar la tendencia bajista, objetivo 1,1751.

🤝 ¿Qué opinan? ¡Compartan sus opiniones!