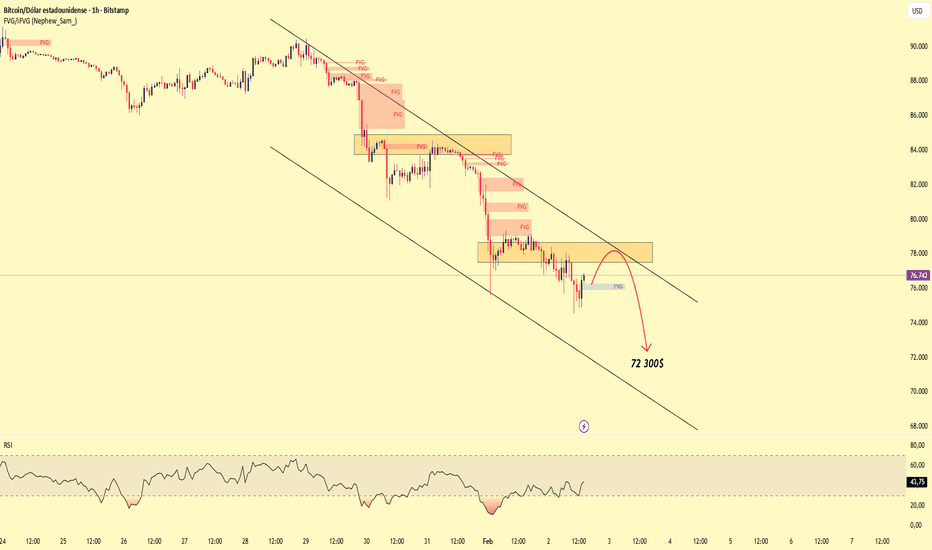

BTC (1H) – La tendencia bajista se mantiene dominanteBTC continúa moviéndose dentro de un canal descendente claro, con una serie consistente de máximos y mínimos decrecientes.

Los repuntes recientes han sido rechazados en la zona de oferta/FVG anterior, lo que indica una demanda insuficiente para cambiar la estructura actual.

La incapacidad del precio para cerrar por encima de la resistencia del canal refleja la cautela de los inversores. El RSI fluctúa por debajo de la neutralidad, lo que sugiere que el impulso de rebote es puramente técnico y aún no es suficiente para confirmar un cambio de tendencia.

Dada la estructura sin mejoras:

BTC tiende a rebotar ligeramente hasta la zona de resistencia del canal y luego a enfrentar una renovada presión de venta.

El escenario ideal es una continuación de la tendencia bajista, con la posibilidad de extender la corrección hasta la zona de $72,300, como se muestra en el gráfico.

👉 ¿Cuál es tu opinión? ¿Estás de acuerdo o en desacuerdo?

Análisis de ondas

Paladio cruce dorado+patron clasico Paladio ( PSE:PA ) – Febrero 2026 Perspectiva Técnica: Ruptura de Ciclo y Confirmación de Impulso Alcista

El mercado del paladio ha completado una de las estructuras técnicas más sólidas del sector de materias primas, señalando el inicio de una fase de revalorización acelerada.1. Análisis de Estructura (Ondas de Elliott)Tras finalizar un ciclo correctivo profundo, el activo ha validado un nuevo conteo de grado mayor:inicio de Onda 4: La fase correctiva concluyó recientemente tras respetar soportes críticos en el rango de los 1.530 $ - 1.570 $, cumpliendo los niveles de retroceso de Fibonacci y el principio de alternancia.Inicio de Onda 4: El movimiento actual se identifica como el arranque 4 onda en parte inferior. Esta fase suele caracterizarse por ser la de reacumulacion y zig-zag largo para el ultimo impulso en 5 ondas (medio plazo) Formación Chartista: Cup and Handle (Taza con Asa)El gráfico semanal confirma la ruptura de un patrón de Cup and Handle:

Validación: El precio ha perforado con volumen la línea de tendencia superior del "asa", recuperando con fuerza el nivel psicológico de los 1.800 $.

Proyección: El objetivo técnico del patrón (measured move) sitúa la resistencia de medio plazo en los 2.640 $, con una escala intermedia en los máximos previos de los 2.170 $ - 2.200 $.3. Indicadores y Medias Móviles (Cruce Dorado)La configuración de medias móviles confirma un cambio de tendencia estructural:

Cruce de Medias: La media móvil de 21 semanas ha cruzado al alza la de 200 semanas. Este "Cruce Dorado" de largo plazo indica que el impulso ha pasado de ser un rebote técnico a una tendencia de ciclo mayor.

MACD Semanal: El oscilador ha generado un cruce alcista por encima de la línea de cero, con un histograma en expansión que confirma la entrada de flujo institucional.

Tesis Macroeconómica: Los Motores de la Subida

El respaldo fundamental para esta estructura técnica se basa en tres pilares estratégicos de 2026:Giro hacia la Movilidad Híbrida:

La demanda industrial se ha visto impulsada por el auge de los vehículos híbridos (PHEV), que requieren cargas de paladio superiores a los modelos tradicionales, compensando la ralentización de los eléctricos puros.

Déficit Estructural de Suministro: El mercado enfrenta un ajuste severo tras el cierre de operaciones mineras de alto coste en Norteamérica y Sudáfrica, sumado a la incertidumbre logística sobre el suministro ruso (Norilsk Nickel).

Refugio en Activos Físicos: En el contexto de la administración Trump, la política de aranceles y la reindustrialización de EE. UU. están favoreciendo la rotación de capital desde el sector software hacia activos reales escasos. El paladio actúa hoy como un activo de soberanía tecnológica y energética.

Niveles Clave a Vigilar:Soporte de Seguridad: 1.700 $ (antigua resistencia del asa).Objetivo 1: 2.170 $ (máximo de Onda 3).Objetivo 2 (Proyección de Onda 5): 2.640 $- 3.000$.

Conclusión: La confluencia de la ruptura del Cup and Handle, el cruce de medias de ciclo mayor y un déficit físico real, posiciona al paladio como uno de los activos con mejor perfil riesgo/recompensa para el primer trimestre de 2026.

Explicación de posible cambio de tendencia (MSS)1. Identificar el "Market Structure Shift" (MSS)

Antes de buscar un FVG, necesitamos ver una ruptura en la estructura. Si BTC viene cayendo, debe romper el último máximo relevante (Lower High) para indicarnos que la tendencia está rotando al alza.

2. Localizar el FVG de Reversión🪤

Una vez ocurre el desplazamiento fuerte que rompe la estructura, se suele crear un desequilibrio. El FVG es un hueco entre tres velas donde la mecha de la primera y la mecha de la tercera no se tocan.

En una reversión alcista: Buscamos un hueco alcista que actúe como un "imán" 🧲de liquidez antes de continuar la subida.

Por qué funciona: Representa una zona donde el precio se movió tan rápido que quedaron órdenes institucionales pendientes por rellenar.

Un consejo de amigo.

❌️Evita entrar si el FVG es demasiado pequeño o si el precio tarda demasiado en regresar a él; queremos ver un retroceso rápido y un rechazo claro.

Comparte tu opinión con nosotros y ayúdanos a impulsar nuestras ideas si crees que estamos compartiendo información que aporta conocimiento y valor. ✅️MMTRADEROAXACA comparte su visión del mercado y comportamiento antes de que suceda el movimiento, suerte a todos y nos vemos en el siguiente análisis.

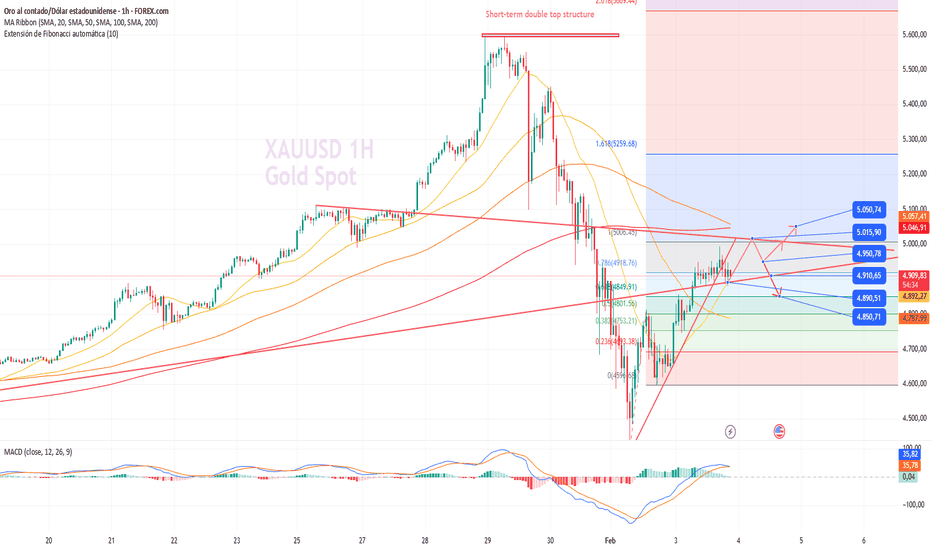

El oro vuelve a probar los $5,000

Análisis de Mercado

Sesión Matutina en Asia: En la primera hora tras la apertura del mercado asiático el martes, el precio del oro experimentó fuertes fluctuaciones, subiendo casi $100. Si bien este repunte pareció sólido, no refleja la dirección completa del mercado. Dada la excesiva volatilidad, no es aconsejable perseguir este repunte a ciegas. Se recomienda a los operadores mantener la calma.

Análisis de Patrones de Velas: El gráfico técnico muestra posibles señales de fondo, pero no es aconsejable perseguir la subida impulsivamente. En el nivel de precio actual ($4,800), sin soporte claro ni señales de confirmación, no se recomienda entrar directamente.

Niveles Clave de Precio:

$4,600: Este es un nivel crítico para un fondo a corto plazo en el oro. Si el precio cae por debajo de $4,600, podría generar riesgos a la baja significativos, con objetivos en $4,400 o incluso inferiores.

$4,800: Este es un nivel de resistencia clave en el rango de precios actual. Si se supera este nivel, podría confirmarse un mínimo, con el próximo objetivo en 5.000 $.

Evaluación actual del mercado

Confirmación de mínimo: El lunes, el oro retrocedió hasta alrededor de 4.600 $ y experimentó un fuerte repunte, superando posteriormente los 4.800 $. Esto indica que el oro ha confirmado su mínimo y no hay preocupación inmediata sobre nuevas caídas por debajo de 4.600 $.

Patrón de triángulo ascendente: Técnicamente, el oro está formando un patrón de triángulo ascendente, lo que sugiere un posible impulso alcista. Si el oro continúa consolidándose por encima de 4.800 $ y supera niveles de resistencia clave, podría seguir subiendo, con un objetivo en 5.000 $.

Estrategia de trading

Punto de entrada:

En caso de retroceso al rango de 4.890 $–4.900 $: Considere comprar en las caídas y entrar en largo en oro cuando el precio retroceda a este rango.

Ajuste del stop-loss:

Establezca el stop-loss en 4.870 $. Si el precio cae por debajo de este nivel, indica que el mercado podría volver a probar los $4,600 o menos. En tal escenario, se recomienda ejecutar stop loss con prontitud para evitar mayores pérdidas.

Precio Objetivo:

El precio objetivo se establece en $5,000. Según el patrón alcista actual, tras superar los $4,800, el rango objetivo alcista se puede establecer en $5,000. Se espera que el oro encuentre nueva resistencia en esta zona.

Gestión de Riesgos

Operación Cautelosa: Aunque el mercado muestra ciertas señales alcistas, el oro ha experimentado una volatilidad significativa recientemente. Por lo tanto, es esencial mantener la cautela y evitar un optimismo excesivo. Especialmente tras fuertes fluctuaciones, se debe priorizar la gestión adecuada del capital.

Precaución con los Riesgos de Reversión: Si el precio cae por debajo de $4,600, podría indicar una posible reversión del mercado. Los operadores deben preparar medidas defensivas e implementar stop loss con antelación para mitigar las pérdidas.

Mantener la calma, controlar el tamaño de las posiciones y los riesgos y aprovechar las oportunidades de entrada adecuadas pueden maximizar los retornos y minimizar las pérdidas potenciales.

ORO | Contexto técnico tras rebote correctivo

Tras un impulso bajista definido, el precio desarrolla un rebote técnico que alcanza una zona de confluencia estructural dentro de la corrección.

Este movimiento puede interpretarse como una fase correctiva más que como una reversión confirmada.

Mientras no se recupere estructura de máximos relevantes, el escenario sigue abierto a la posibilidad de un segundo tramo bajista, condicionado a la reacción del precio tras completarse el rebote.

Claves técnicas:

Rebote sin ruptura estructural previa

Pendiente correctiva y falta de expansión

Zona actual como área de validación o rechazo

El mercado se encuentra en un punto de decisión. La confirmación vendrá de la estructura, no de la anticipación.

#Gold #XAUUSD #AnálisisTécnico #MarketStructure #PriceAction #SmartMoney #TradingView #funesma79

Si quieres, puedo:

COMEX_MINI:MGC1!

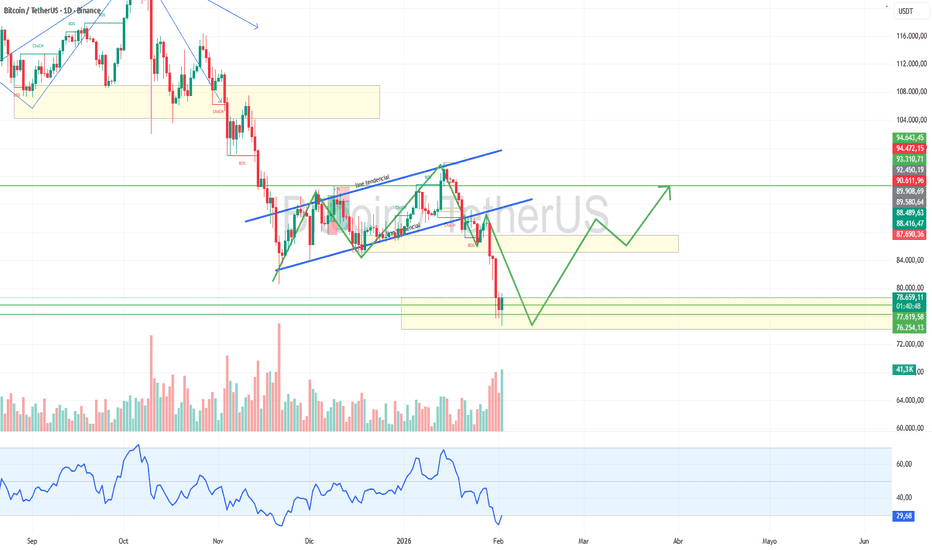

ANALISIS Y PROYECCION FUTURA BTCHola soy CriptoLN,aca dejo mi analisis para un posible escenario que espero posteriormente en BTC,sin una intervencion fundamental simplemente analisis de mercado o tecnico.

1) El primer escenario que a mi entender se pueda encontrar es un area de valor que conlleve a una acumulacion del mercado,estamos sobre precios a mi entender sobrevendidos en donde espero una respuesta de demanda buscando un area de valor rondando los 80k-84k,manteniendose en esos precios.

2)El segundo es un descuento mas agresivo,volviendo a testear zonas de resistencias o FVG con un descuento de un 50%-60% tocando nuevamente los 90k,si es verdad que es un escenario para un poco menos probable,en donde vemos ventas masivas en los ETF,pero puede encontar la suficiente demanda para testear nuevamente esos precios.

Hay que tener en cuenta la politica monetaria de EEUU que esta influyendo demaciado en la incertidumbre economica global lo que puede provocar ciertos comportamientos agresivos.

Este es mi humilde analisis siguiendo el ANALISIS ANUAL QUE HICE CON EL CICLO BAJISTA 2026.Gracias

Los alcistas del oro comienzan a recuperar el terreno perdido

I. Visión Fundamental

Integrando el análisis fundamental y técnico, el mercado del oro se ve actualmente influenciado por una moderación en las tensiones geopolíticas y las fluctuaciones del dólar estadounidense. La demanda de refugio seguro se ha debilitado a corto plazo, mientras que los indicadores técnicos sugieren una tendencia correctiva. Se espera que el precio del oro busque principalmente soporte en niveles más bajos a corto plazo. El enfoque de trading recomendado es vender en los repuntes, buscando con cautela las oportunidades de rebote a corto plazo.

II. Análisis Fundamental

Factores Negativos:

Disminución del Riesgo Geopolítico: La reanudación de las conversaciones de alto nivel entre EE. UU. y Venezuela indica una distensión estructural en las relaciones bilaterales. Esto reduce una fuente de incertidumbre geopolítica global y disminuye el atractivo del oro como refugio seguro a corto plazo.

Expectativas Políticas: Si las relaciones entre EE. UU. y Venezuela continúan mejorando, esto podría llevar a una futura relajación de las tácticas de máxima presión de EE. UU., incluidas las sanciones. Esto reduciría aún más la aversión al riesgo del mercado y ejercería presión a la baja sobre los precios del oro. Enfoque de Seguimiento: Avances específicos en las negociaciones, políticas estadounidenses hacia otros focos geopolíticos conflictivos (por ejemplo, Oriente Medio) y futuras señales de política monetaria de la Reserva Federal.

III. Análisis Técnico

Tendencia Reciente: El precio del oro subió a principios de la semana pasada, pero luego retrocedió bruscamente, con una caída máxima de casi 1000 $ desde su máximo. El precio rompió directamente por debajo del nivel psicológico clave de 5000, lo que refleja una corrección técnica significativa y presión de venta institucional.

Niveles Clave:

Resistencia: 4820 - 4870 (una zona de resistencia sólida para los rebotes recientes y un punto de pivote crítico para la transición entre el sentimiento alcista y el bajista).

Soporte: 4650 - 4600 (la principal zona de soporte a corto plazo), 4630 - 4620 (la brecha de este mes y una línea de defensa psicológica clave para el sentimiento alcista; una ruptura por debajo podría desencadenar ajustes más profundos basados en la tendencia).

Patrones Técnicos: El precio del oro ha superado la brecha formada la semana pasada entre 5000 y 4990, lo que confirma la estructura bajista a corto plazo. La brecha inferior en 4630-4620 es el objetivo técnico más significativo y el nivel de soporte psicológico.

IV. Recomendaciones de Estrategia de Trading

Dirección Principal: Centrarse en la venta durante los rebotes.

Entrada y Objetivos:

Oportunidad de Venta: Considere abrir posiciones cortas en lotes cuando el precio del oro rebote hacia la zona de resistencia de 4820-4870 y muestre señales de estancamiento o reversión. El objetivo inicial es la zona de 4650-4600, con el objetivo clave en la zona de 4630-4620.

Oportunidad de compra (Estrategia secundaria, mayor riesgo): Si el precio del oro alcanza primero la zona de soporte de 4600-4620 y muestra señales claras de estabilización y rebote (por ejemplo, patrones de reversión en el gráfico horario o de 4 horas), considere una posición larga ligera para un rebote a corto plazo, con el objetivo en la zona de 4780-4800.

Control de riesgo:

Stop loss para posiciones cortas: Recomendado por encima de 4890.

Stop loss para posiciones largas: Recomendado por debajo de 4590.

Gestión de capital: Mantenga la exposición general dentro de límites razonables. Se recomienda que la exposición al riesgo de una sola operación no supere el 2% del capital total. Dada la alta volatilidad actual, es esencial un tamaño de posición estricto y una disciplina de stop loss.

V. Notas especiales

Si el precio del oro rompe decisivamente por debajo del nivel de soporte de 4600, podría indicar un cambio fundamental en el sentimiento alcista. Esto podría abrir la puerta a nuevas caídas, por lo que todas las estrategias a largo plazo deberían pausarse mientras se buscan oportunidades para seguir la tendencia bajista.

Si el precio del oro experimenta un fuerte repunte y se estabiliza por encima de 4900, la tendencia bajista a corto plazo podría invalidarse, lo que obligaría a reevaluar la dirección del mercado.

SEMANA BAJISTA PARA EL DAX PATRÓN A-B-C

Vamos a fijarnos en el gráfico de 4H.

Venía de una tendencia alcista muy extendida y tenemos una perdida de momentum de la zona de máximos. El gráfico parece indicar lo siguiente: estamos en una corrección en desarrollo de tipo A-B-C.

1️⃣Medias móviles (clave)

👉El precio está por debajo de las EMAs cortas

👉Las medias empiezan a aplanarse y girarse

👉La EMA 200 (naranja) ha sido perdida y rechazada

📌 Clásico comportamiento de mercado en fase correctiva

3️⃣ Fibonacci y estructura ABC

Lo que marcas encaja bien con una corrección tipo ABC:

A: caída fuerte inicial (impulsiva)

B: rebote débil hasta zona 0,5 la onda B no logra superar los 25mil puntos, y termina por debajo de los mínimos de la onda A, los cuales fueron finalmente rotos, confirmando el movimiento bajista.

C: caída en desarrollo lo que nos puede llevar a los 23.800 caída aproximada de un 3%.

4️⃣ OBJETIVO Y STOP.

🎯 OBJETIVO LA ZONA DE 23.800

👉Soy bajista mientras:

❌ No recupere la EMA 200

❌ No supere con fuerza la zona 24.900 – 25.000

El oro y las caídas Tras el desplome masivo de finales de enero desde los máximos históricos de $5,597, el mercado se encuentra en una fase de recuperación técnica tras haber tocado fondo cerca de los $4,400.

📊

1. Estructura de Mercado (Market Structure)

Contexto: Bajista en 4H debido al fuerte impulso vendedor previo. Sin embargo, estamos presenciando un Pullback complejo hacia zonas de oferta.

Rango de Operación (Dealing Range): El precio está atrapado entre el mínimo reciente de $4,400 y el último máximo de relevancia antes del desplome cerca de los $5,000.

El precio cotiza actualmente alrededor de los $4,820. Ha mostrado fuerza compradora al recuperar el nivel psicológico de los $4,600.

2. Zonas de Interés (POIs) - Smart Money

Zona de Oferta (Supply Zone / Premium): Ubicada entre $4,950 y $5,000. Este es un "Order Block" (OB) decisional donde se originó el último tramo de la caída. Es la zona de mayor probabilidad para buscar ventas si el precio muestra rechazo (MSB en 15m).

Zona de Demanda (Demand Zone / Discount): La zona de $4,580 - $4,620 ha sido validada como un soporte institucional tras el rebote en el 78.6% de Fibonacci.

Fair Value Gap (FVG): Existe un vacío de liquidez importante cerca de los $4,880 - $4,920. El "Smart Money" suele atraer el precio a estas zonas para reequilibrar antes de continuar la tendencia.

3. Liquidez (Liquidity)

Buy-Side Liquidity (BSL): Identificada por encima de los $4,885 (máximos iguales de corto plazo). El precio podría barrer esta zona antes de una caída.

MMTRADEROAXACA en la disposición de Apoyar a los compañeros que inician en este mundo de el trading.

EUR – Reacción alcista desde una zona claveTras una corrección desde el máximo, el EURUSD ha regresado a una zona de demanda crucial, que sirvió como base de consolidación antes de la fuerte ruptura.

El precio actualmente reacciona positivamente en el nivel de soporte, lo que indica un debilitamiento de la presión de venta tras la corrección.

La EMA20 y la EMA50 están convergiendo, actuando como una zona de equilibrio a corto plazo.

El hecho de que el precio se mantenga por encima del nivel de demanda sugiere que la tendencia alcista general no se ha roto; la reciente caída fue un retroceso dentro de la tendencia alcista.

Si la zona de demanda actual se mantiene, es probable que el EURUSD se consolide, formando mínimos más altos y recuperándose hacia el área de 1,19+, donde podría regresar la presión de oferta.

La estructura general se mantiene alcista; priorice la vigilancia de la reacción del precio en la zona de soporte antes de esperar el próximo movimiento alcista.

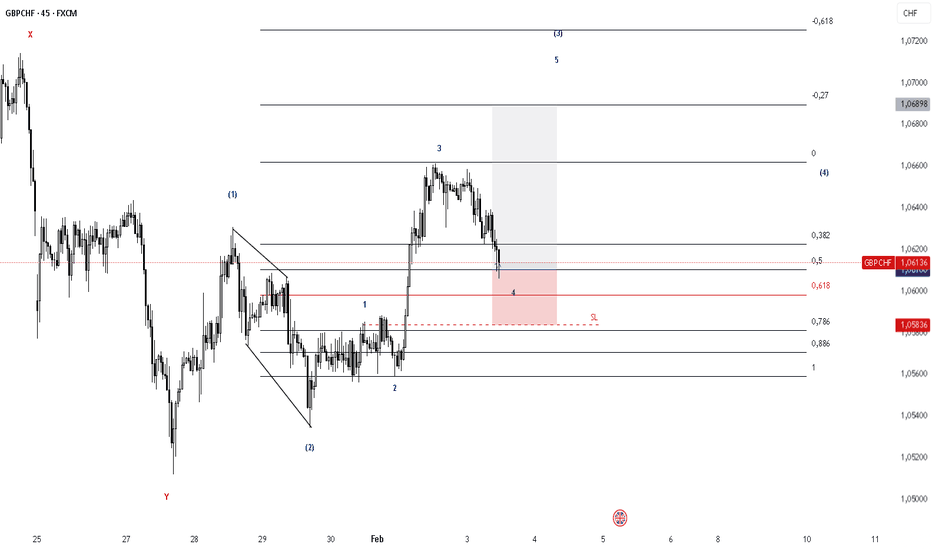

Algo mas de manual buscando lo simpleLo unico que no me gusta de este escenario es que hay un leve overlap en la onda 3 interna (overlap de la 1 con la 4), pero tambien depende del grafico que estemos analizando. Tendría que verlo en el grafico del CME si es que esta invalidación esta presente, pero si no esta, es un escenario probable tambien para darle seguimiento.

La opinion contraria (alcista)En algún analisis publique un escenario que se llamaba ''veremos''.

En ese escenario, podríamos estar por ver una caída mas (fuerte) antes de comenzar a subir para ver precios en ATH. Probablemente poco forzado pero interesante para dar seguimiento por ser un escenario valido sin invalidaciones.

análisis diario en bitcoinen el análisis anterior ,esperábamos el precio retrocediera para seguir cayendo ,esto se fue mas allá de la zona de parada con prisa de llegar a un punto pivote ,ahora funciona como soporte fuerte ante esta caída inminente ,mi escenario de acuerdo a indicadores es poder recuperar parte de esa caída y ver si el precio quiere romper zona de inflexión.

el indicador rsi nos dice que el precio esta sobrecomprado y podría ocasionar un breve impulso antes de seguir la tendencia bajista ,pero estos nos da la oportunidad de comprar en el punto de interés y mantenernos firmes ante esa próxima resistencia que posiblemente los institucionales quieran romper al adquirir la sobrecompra. Esperen el análisis siguiente de temporalidades menores para scalpin ,bendiciones amigos compañeros y analistas profesionales.

Índice S&P 500: Posiciones Alcistas (por encima de 6,947)SP:SPX

Saludos traders!

Aqui mi analasis para el Índice S&P 500

Posiciones alcista por encima del precio 6,947

-Take Profit 1: 7,020

-Take Profit 2: 7.100

-Stop Loss:6,897 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:1.86

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

Bitcoin: Posiciones Bajistas (por debajo de 89,813)COINBASE:BTCUSD

Saludos traders!

Aqui mi analasis para el Bitcoin:

Posiciones Bajistas (por debajo de 89,813)

-Take Profit :84,426

-Stop Loss: 90,321

-Ratio riesgo/beneficio: 1:3

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

El oro se desploma y vuelve a los 3900.

Llevo un tiempo con una postura bajista sobre el oro, lanzando advertencias y pronosticando una caída durante varios días, pero mucha gente no me creyó.

Estos dos últimos días han confirmado mis predicciones anteriores.

Así que mi nueva predicción es que el oro caerá por debajo de los 4000. ¡Y se dirige hacia los 3700!

¡Es un buen momento para vender! ¡No dejen pasar esta oportunidad!

No duden en dejar comentarios y debatir.