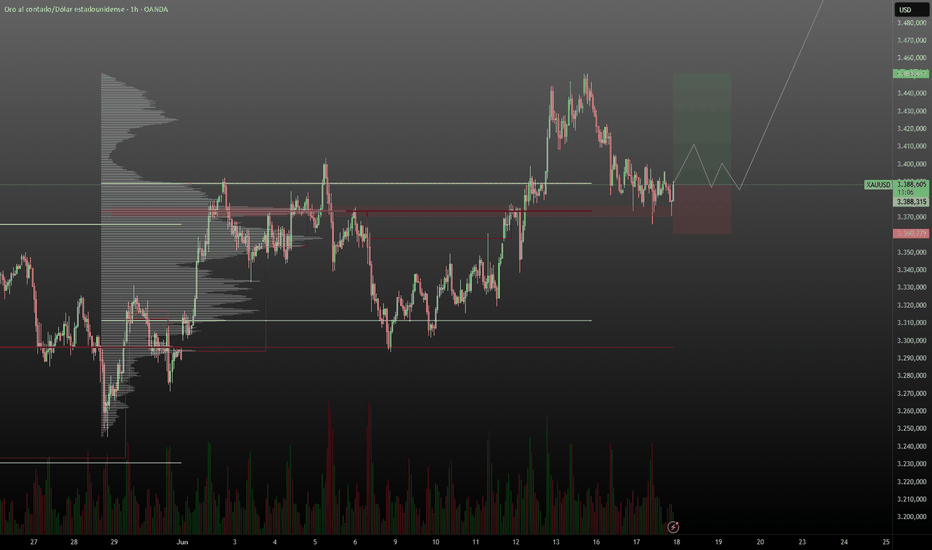

ORO MOVIMIENTO ALCISTA Les dejo el análisis de una entrada en el ORO en temporalidad alta la entrada es en base a análisis de volumen por medio del Perfil de Volumen VPOC Y VAH tenemos una zona de comercio alto donde el precio reacciona con velas y acción de precio alcista lo que nos sugiere que compradores tienen el control del mercado en estos momentos

VAH

Diario de Trader VI: Estrategias con Perfil de Volumen (II)¡¡ Feliz semana amigos y amigas de Formación en Inversión, bienvenidos una vez más a otra entrega de Diario de Trader !!

Aquí comentamos análisis exhaustivos, toma de decisiones en operaciones realizadas en la academia, todo con el mero propósito de proveer información a la comunidad sobre métodos y estrategias, objetivos y resultados de la manera en la que cualquier trader profesional apuntaría cada semana en su cuaderno de "journaling" o backtesting las operaciones realizadas.

Esta es la sexta entrega de esta serie tutorial en la que hacemos una continuación de la anterior publicación sobre Estrategias de Perfil de volumen la cual adjuntamos al final de este post para que nadie pierda el hilo. Si la anterior publicación fue una introducción a esta estrategia, aquí continuamos desgranándola paso a paso, mostrando cuales serían los niveles primarios de entrada al mercado, de salida y haciendo continuas menciones al contexto del precio, ya que si lo entendemos marcamos la diferencia. Comenzamos.

1. LOS POC Y VWAP, LA IMPORTANCIA DE COMPRAR BARATO Y VENDER CARO

Una de las cosas más importantes durante el análisis con perfil de volumen es reconocer la situacion en la que se encuentra el precio respecto a lo sucedido durante los 7 y 14 sesiones previas.

Esto significa que necesitamos saber si la cotización se ha movido de manera tendencial o lateral durante la mayor parte de dicho período.

Por ejemplo, esto lo podemos reconocer fácilmente si tan sólo dejaramos la huella del perfil de volumen de las sesiones previas y nos limitáramos a observar el rumbo que han tenido los puntos de control, como en la imagen inferior:

Se puede observar cómo el precio llevó a cabo el mismo recorrido en la imagen inferior:

Lo que tratamos de decir con esto es que la manera en la se comportan los puntos de control de cada sesión con respecto a las sesiones previas aporta una información clara: si observamos una serie de sesiones con puntos de control crecientes, el precio nos presentará una tendencia alcista; y viceversa, si los puntos de control son decrecientes, la tendencia será bajista.

Este punto es importante entenderlo: El punto de control previo a una sesión en la que el mercado fue alcista es un punto fuerte de soporte volumétrico intradiario.

Podemos saber que esa sesión ha sido alcista si también nos apoyamos en la VWAP de la sesión (Volume Weighted Average Price, en castellano "precio medio ponderado por volumen", el cual tiene forma de media móvil pero sin ninguna relación en su cálculo), otro indicador de trading institucional, el cual nos dice que si la sesión fue alcista el precio estuvo la mayor parte del tiempo por encima de VWAP y si fue lateral, el precio se movió constantemente por encima y por debajo sin un claro rumbo. Pongamos el ejemplo con una imagen:

De cara a la sesión del día siguiente, si un trader institucional que opera con perfil de volumen quisiera realizar una operación de seguimiento de tendencia, lo más normal es que quisiera comprar por debajo de VWAP y lo más cercano a un punto de control de una sesión previa en la que el precio estuvo muy alcista. Os preguntaréis por qué... aquí os dejamos la solución a la incógnita:

Para la labor de un trader institucional, que normalmente no opera con su capital sino con dinero externo, el hecho de decirle a sus clientes que ha comprado por debajo del precio medio ponderado normalmente le recompensa. En el mundo institucional, cuando los grandes fondos preparan grandes paquetes de compra al mercado, siempre consideran que un buen precio de compra siempre será por debajo de la VWAP (el promedio) porque se interpreta como comprar barato. De la misma forma que vender por encima de VWAP se interpreta como vender caro. Y todos los clientes de estos traders y fondos, es decir sus inversores, es lo mínimo que le van a exigir a sus gestores de capital.

Volviendo al tema:

Ahora ya os vais haciendo una idea de cómo funcionan las bases del trading institucional.

2. EJEMPLO PRÁCTICO DE OPERATIVA

Como comentábamos en la anterior publicación, el área de valor es de extrema importancia según las características de esa sesión (alcista, lateral, bajista). Más allá de los puntos de control, la zona alta del área de valor de una sesión alcista (VAH o Value Area High) representa un primer nivel de soporte de cara al desarrollo de la cotización futura. Esto se debe a que, por lógica, ese área de valor fue una zona en la que la demanda tomó el control total de los niveles del precio en los que se realizaron las suficientes compras como para disparar el precio al alza.

Cuando decidimos establecer potenciales niveles de soporte y resistencia al precio, debemos marcar dichos niveles, tanto el punto de control como el área de valor. Ejemplo:

Como véis, sólo marcamos los VAH y los POCs de las sesiones alcistas. Los datos de las sesiones laterales de cara a tomar el riesgo en operaciones de seguimiento de tendencia no son viables, aunque sus VAH actuan como zonas de resistencia que comentaremos próximamente.

Se puede observar lo siguiente:

Es importante recordar la Teoría de la Subasta a la cuál hicimos mención en la anterior publicación. Para observar cómo los compradores hallan consenso a la hora de comprar a precios cada vez más altos, alimentando de esta forma a la tendencia alcista, el área de valor de las sesiones alcistas iniciales a la tendencia deben ser respetadas. Sabremos que la demanda defiende esos niveles y que los traders volverán a comprar para propulsar el precio observando velas de rechazo (tipo martillo o envolventes alcistas) y alto volumen transado (ventana inferior de volumen) en los límites superiores.

Este sería el ejemplo de una simple operación de scalping con un ratio riesgo/beneficio superior a un 1:1, en la que observamos el potencial de una compra en el VAH de la sesión más alcista en nuestro gráfico ha medida que el precio corrige desde una sesión plenamente lateral.

Existen dos opciones para la apertura: la primera esperando la reacción del precio y el volumen a dicho nivel (en la imagen se observa una vela martillo con un volumen casi climático en el que reconocemos cómo la demanda ha entrado en juego con fuerza), lo que nos ofrece mayores garantías por confirmación; y otra más arriesgada que sería alojar una orden límite de compra justamente ha dicho nivel, lo que nos otorga un ratio beneficio/riesgo mucho mayor pero no ofrece una señal de confirmación en la entrada. Si las ventas se hacen fuertes e irrumpen en el área de valor de esa antigua sesión alcista, el siguiente nivel más importante donde reaccionaría con fuerza la demanda es el POC y es por eso que nuestro Stop-Loss se fija unos puntos por debajo de ese nivel, ya que consideramos que si el precio lo perfora debemos de estar fuera de mercado lo antes posible e interiorizar el potencial bajista de cara a las siguientes sesiones.

El take-profit se situaría justo en el VAL (Value Area Low o zona baja del área de valor) de la anterior sesión lateral.

Esto tiene también un porqué, y no es ni más ni menos que comprender que el precio descendió/corrigió desde ese rango en esa sesión debido a que las ventas que se acumularon en el mercado y que hicieron caer el precio se concentraron en dicha zona, por lo que si el precio retorna a ella desde nuestra zona de compra, lo más probable es que los vendedores continúen defendiéndola temporalmente ya que esos niveles son los precios que ellos entienden como justos/justificados para continuar vendiendo. Se puede observar como justo después de nuestra toma de beneficios el precio volvió a corregir para realizar un doble suelo sobre nuestra anterior nivel de compra antes de volver a subir, en lo que entendemos como los compradores absorbieron las ventas de esa sesión lateral y los vendedores ya no consideraban esos precios como justos para vender.

Esperamos haberos deleitado con esta lectura y os animamos a poner en práctica (siempre partiendo desde una cuenta con dinero virtual) este tipo de operativa intradiaria en vuestros activos de mayor especialización.

Un cordial saludo, vuestro amigo Mike

Miguel Sánchez Blázquez

Senior Market Analyst

Formación en Inversión

¿Termina el pánico?Luego del pánico en el mercado Crypto, como anteriormente dijimos, esto es una reacción automática(AR), luego de una subida de mas del 100% en BTC, se nos va formando una estructura de precio, en donde buscamos una migración de las zonas de valor marcadas, posteriormente a la ruptura de la zona inferior, buscamos una migración con impulsos y retrocesos hacia la zona superior, para terminar de formar esta estructura macro. Podríamos ver en este movimiento, testeos y re testeos a esta área inferior, por este motivo nuestro stop no debe ser ajustado y nuestro capital debe soportar estos movimientos.