Índice Nasdaq100 1D – Un fuerte movimiento está por “ocurrir”👁️EL PATRÓN DEL ÍNDICE ESTADOUNIDENSE EMPIEZA A ENCENDER SEÑALES DE ALERTA

El precio del Nasdaq 100 se ha mantenido relativamente estable en la parte alta de su zona de resistencia. Sin embargo, es cada vez más evidente que la preferencia de los operadores comienza a inclinarse hacia escenarios de corrección o, al menos, hacia un movimiento de pull back. Desde una lectura macro, el comportamiento del precio refleja una fase clara de lateralización, pero también señales consistentes de distribución, un patrón que suele anticipar movimientos correctivos en el corto a mediano plazo.

Noticia importante del día: 📉 Acciones asiáticas caen tras ola de ventas liderada por el sector tecnológico en EE. UU.

Las bolsas asiáticas cerraron con descensos, arrastradas por la toma de ganancias en valores tecnológicos tras el retroceso observado en Wall Street. La cautela del mercado frente a resultados mixtos y un posible endurecimiento del tono monetario en EE. UU. se trasladó rápidamente a los mercados globales.

Instrumentos relacionados: EASYMARKETS:CNXUSD EASYMARKETS:NKIUSD

📊FACTORES TÉCNICOS QUE NO SE PUEDEN IGNORAR EASYMARKETS:NDQUSD

Los patrones de distribución suelen derivar en fases de caída amplias, ya sea de forma escalonada o direccional. En el caso del Nasdaq, el precio ha sido contenido temporalmente por el nivel de pull back, que actúa como soporte inmediato. El siguiente nivel relevante coincide con la intersección de la tendencia alcista macro, y su ruptura abriría la puerta a un desplazamiento bajista más profundo, con proyecciones que podrían extenderse hacia la zona de 23,800.

Las confluencias clave que el mercado deberá vigilar se resumen en dos escenarios principales:

Escenario alcista: rompimiento y consolidación por encima del máximo objetivo.

Escenario bajista: ruptura clara del nivel de pull back, con extensión hacia el precio objetivo mínimo.

En cuanto a los indicadores, el MACD continúa sin cruces definidos ni señales concluyentes, mientras que el RSI permanece en zona neutral. Esta combinación suele anticipar movimientos de alta volatilidad una vez que el precio defina dirección. El ATR será clave para evaluar la velocidad y fuerza del próximo desplazamiento.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Ideas de la comunidad

Google se mantiene por debajo de los 350 dólares La acción de Alphabet (Google) acumula una caída superior al 4.5% durante las últimas dos jornadas, en la antesala de la publicación de resultados prevista para hoy. El mercado espera los resultados del cuarto trimestre de 2025, con una expectativa de ingresos cercanos a los 111 mil millones de dólares, lo que representaría un crecimiento interanual de aproximadamente 15%, así como un EPS estimado de 2.63 dólares por acción.

Sin embargo, la acción continúa mostrando un comportamiento de debilidad a medida que el mercado evalúa el crecimiento de los ingresos del segmento de servicios en la nube y el avance de las inversiones en inteligencia artificial. En caso de que estos focos no logren sorprender positivamente, es posible que la presión vendedora actual se mantenga durante las próximas jornadas. Por el contrario, unos resultados sólidos, acompañados de expectativas estables para el largo plazo, podrían convertirse en un catalizador clave para recuperar la confianza que la acción ha comenzado a perder en sesiones recientes.

La tendencia alcista sigue siendo relevante

Desde el 24 de junio de 2025, la acción de Google ha mantenido una tendencia alcista consistente, que ha dominado el promedio de las oscilaciones de los últimos meses. Hasta el momento, no se ha registrado una corrección bajista lo suficientemente significativa como para invalidar esta estructura, por lo que continúa siendo la referencia técnica más relevante en el corto plazo. Si la presión compradora logra recuperarse, esta línea de tendencia alcista podría seguir extendiéndose en las próximas jornadas. No obstante, la volatilidad asociada a la publicación de resultados podría poner en riesgo esta estructura en el corto plazo.

Indicadores técnicos

RSI:

El RSI se mantiene descendiendo hacia el nivel neutral de 50, lo que sugiere un equilibrio entre los impulsos de compra y venta. Este comportamiento refleja un escenario de indecisión en el corto plazo, que podría derivar en una falta de dirección clara en las próximas sesiones.

MACD:

El MACD muestra un comportamiento similar, con el histograma oscilando alrededor de la línea de cero, lo que indica que la fuerza promedio de las medias móviles no mantiene una dirección definida. Este patrón refuerza la lectura de indecisión, en un contexto dominado por la expectativa de resultados.

Niveles clave a tener en cuenta

346 dólares – Resistencia relevante:

Nivel que corresponde a los máximos recientes y se posiciona como la principal barrera alcista. Movimientos de compra que logren superar esta zona podrían habilitar máximos más altos y extender la tendencia alcista vigente.

326 dólares – Soporte cercano:

Zona que coincide con la media móvil simple de 50 períodos. Caídas sostenidas por debajo de este nivel podrían dar paso a un sesgo vendedor más relevante en las próximas jornadas.

298 dólares – Soporte principal:

Nivel que corresponde a los mínimos más relevantes del gráfico diario. Oscilaciones por debajo de esta zona pondrían en riesgo la estructura alcista actual y podrían habilitar la formación de una tendencia bajista de corto plazo.

Escrito por Julian Pineda, CFA, CMT – Analista de Mercados

Retroceso correctivo dentro de una estructura alcista generalEl oro (XAUUSD) en el marco temporal de 1 hora mantiene una estructura alcista de fondo, aunque el precio se encuentra actualmente en una fase correctiva. Tras alcanzar un máximo importante, el mercado sufrió un fuerte rechazo en la línea de tendencia descendente (en rojo), lo que provocó una caída impulsiva.

La reciente bajada respetó la zona de retroceso de Fibonacci, con una reacción clara entre los niveles 0.618 y 0.786, lo que indica una participación activa de los compradores. Esta zona también coincide con un soporte estructural previo, reforzando su relevancia técnica. El rebote desde los mínimos muestra mínimos más altos, lo que sugiere intención alcista a corto plazo, aunque el impulso se está debilitando cerca de las zonas de resistencia.

Actualmente, el precio cotiza por debajo de la línea de tendencia descendente y cerca de la zona superior del retroceso de Fibonacci, donde aparece presión vendedora. Una ruptura clara y un cierre por encima de la línea de tendencia podrían abrir el camino hacia una continuación alcista en dirección a los máximos anteriores. Por el contrario, un nuevo rechazo en esta área podría provocar un retroceso hacia los niveles de soporte medios o inferiores de Fibonacci.

El oscilador Aroon se vuelve negativo, señalando una pérdida de impulso alcista y un mayor riesgo de consolidación o corrección a corto plazo antes del próximo movimiento direccional.

Niveles clave a vigilar:

Resistencia: Línea de tendencia descendente / zona de máximos recientes

Soporte: Zona de retroceso de Fibonacci 0.618–0.786

Sesgo: Neutral a ligeramente alcista mientras el precio se mantenga por encima del soporte clave

Este escenario favorece la paciencia, esperando una ruptura confirmada por encima de la resistencia o una reacción alcista clara desde el soporte para operaciones de mayor probabilidad.

BBARBBAR: corrección del 17% tras máximos y regreso al área de valor | ¿pausa alcista o cambio de sesgo?

BBAR – Actualización técnica (Wyckoff + Volume Profile)

Qué pasó desde el último máximo

• Luego de marcar nuevo máximo histórico, el precio corrige aproximadamente –17%, una magnitud normal y saludable tras un tramo impulsivo fuerte.

• La baja no rompe estructura mayor, sino que:

o reingresa al rectángulo de lateralización previo

o vuelve al área de valor

o comienza a generar valor nuevamente

Esto no es distribución, es pausa / reequilibrio.

Lectura Wyckoff

• El máximo previo fue una SOS clara.

• La caída actual encaja como reacción secundaria profunda, pero controlada.

• Hoy aparece una SOW bar:

o con algo más de volumen que los últimos 4 días

o pero sin continuidad bajista confirmada

• Importante:

-- una SOW aislada dentro de área de valor no invalida el sesgo alcista,

-- solo advierte que el mercado está testeando demanda.

Mientras no haya aceptación por debajo del rango, no hablamos de cambio de tendencia.

Volume Profile

• El precio reingresa al área de valor → mercado vuelve a negociar precios “justos”.

• El volumen se concentra dentro del rango:

o generación de valor, no escape.

• No hay desplazamiento agresivo del VPOC hacia abajo →

no hay evidencia de distribución mayor.

Niveles técnicos clave

• Área de valor: ahora zona de decisión.

• Base del rectángulo: soporte estructural.

• Parte alta del rango: resistencia a recuperar para volver a sesgo expansivo.

• Canal de regresión alcista: aún vigente.

Sesgo y escenarios

• ¿Seguimos alcistas?

-- Sí, pero en fase de pausa / lateralización, no de impulso.

Escenario principal (favorecido):

• El precio consolida dentro del rango.

• Absorbe la oferta.

• Eventual resolución alcista con nuevo ataque a máximos.

Escenario de alerta:

• Aceptación clara por debajo del área de valor.

• Ahí sí habría que revisar el sesgo.

Por ahora, eso NO está ocurriendo.

SEMANA DE RESULTADOS : AMAZON,niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

El Merval vuelve a visitar el EMA de 55 díasEl Merval de Argentina viene retrocediendo a la baja desde el máximo histórico en los 3.296.000 puntos y completa seis sesiones consecutivas cerrando en negativo.

Sin embargo, sobre el gráfico diario podemos observar que el índice vuelve a visitar la media móvil exponencial (EMA) de 55 días, línea morada, la cual ha estado actuando como un soporte dinámico.

Es posible que el EMA de 55 días vuelva a actuar como soporte para el Merval, pero de romper esa media móvil a la baja, el próximo soporte podría estar en el mínimo de los 2.732.000 puntos.

Sobre el gráfico diario del Merval también podemos ver que los picos vienen siendo más altos que los anteriores, lo mismo que los valles o mínimos, y eso es indicación que todavía se mantiene la tendencia alcista a medio plazo.

De rebotar al alza desde el EMA de 55 días, la zona de los 3.200.000 podría actuar como resistencia para el Merval, seguido por el máximo histórico en los 3.296.000 puntos.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

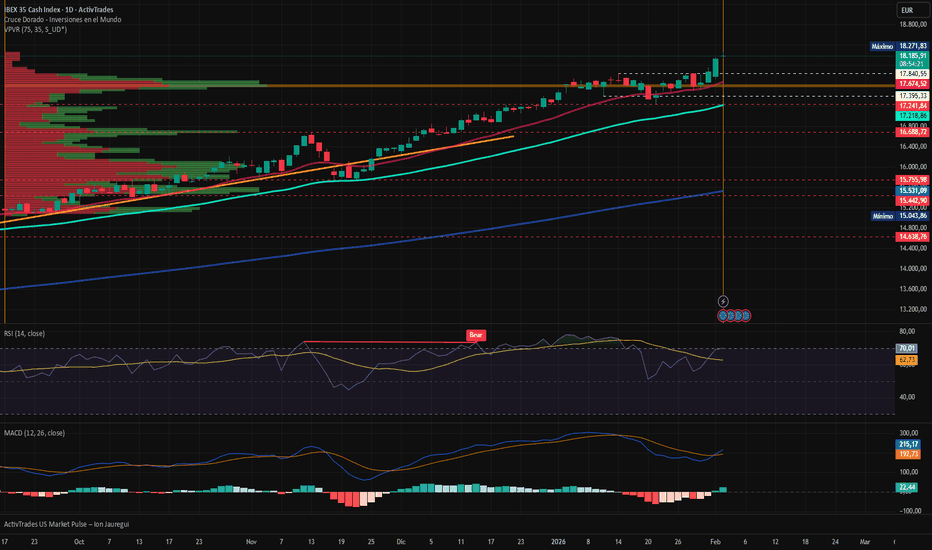

Los 18.000 del Ibex ya son historiaEl Ibex 35 rompe los 18.000 puntos sin esfuerzo, pero conviene no perder la perspectiva

Por Ion Jauregui – Analista en ActivTrades

El Ibex 35 continúa instalado en una clara fase de subida libre, una de las situaciones técnicas más favorables que puede ofrecer un mercado. En la sesión del lunes 2 de febrero, el selectivo español logró superar con solvencia la barrera psicológica de los 18.000 puntos, cerrando en 18.115 puntos, con una revalorización cercana al 1,3 %. Un movimiento limpio, sin excesiva volatilidad y respaldado por una participación amplia de valores. En la apertura de hoy parece haber tocado un techo técnico y se ha estancado en los 18.160 tras tocar los 18.271,83 puntos.

Análisis técnico IBEX35(Ticker AT: ESP35)

Desde el punto de vista técnico la lectura es clara: la tendencia manda. La cotización en gráfico diario apoya su ascenso sobre la media de 50 y 100, siendo el punto de control (POC) la zona de los 17.615 puntos. Mientras el índice mantenga una secuencia ordenada de mínimos crecientes, el escenario principal sigue siendo de continuidad alcista. En este contexto, la zona de los 17.241 puntos se consolida como referencia clave a vigilar en cierres semanales. No existen, por el momento, señales objetivas de agotamiento comprador más allá de posibles ajustes de muy corto plazo.

Ahora bien, conviene introducir un matiz importante. Actualmente la evolución del indicador RSI nos señala un agotamiento en el sentimiento de sobrecompra en 69,58% como poco de pausa. MACD señala una progresión al alza. Este tipo de fase actual podría estar generando una convulsión técnica para consolidar la zona de precios en el corto plazo. Es bien sabido que ningún mercado sube en línea recta, y tras una ruptura tan evidente de niveles psicológicos relevantes, no debería sorprender la aparición de pausas, consolidaciones o sacudidas técnicas destinadas a digerir los excesos de corto plazo. Estas fases, lejos de ser negativas, suelen reforzar la estructura de fondo cuando se producen de forma ordenada. El canal de concentración parece estar marcado entre los 17.840,55 y los 17.395,33 puntos, zona que ha sido reciente fracturada como mencionamos. Si la zona de soporte principal se fracturase la siguiente zona de corrección sería los 16.888,72 puntos como primera resistencia fuerte y los 15.755,98 puntos como zona de impulso anterior.

El mercado Europeo Acompaña

A esto hay que sumar que el comportamiento del mercado europeo acompaña. El EuroStoxx 50 mantiene intacta su estructura mientras respete la zona de los 5.800 puntos, mientras que el DAX alemán sigue moviéndose en un rango amplio, pendiente de confirmar fortaleza por encima de los 25.000 puntos. Todo ello, no obstante, continúa muy condicionado por lo que ocurra al otro lado del Atlántico, especialmente en el Nasdaq 100, aún atrapado entre niveles técnicos decisivos. En definitiva, el Ibex 35 disfruta de un momento técnico privilegiado. La tendencia es alcista, el contexto acompaña y, mientras no se rompan soportes relevantes, no hay razones para anticipar un cambio de escenario, aunque sí para gestionar expectativas y riesgos con disciplina.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

Comenzó la corrección del oro tras el rally. ZONAS CLAVESComparto el mapa de hoy en temporalidad H1 con las zonas a tener en cuenta.

De momento, el enfoque sigue siendo de ventas. El precio ha continuado corrigiendo y, por ahora, la estructura sigue siendo bajista.

Las zonas de venta que tengo marcadas son las siguientes:

– Primera zona: 5096–5120

– Segunda zona: 5230–5280

– Tercera zona: 5350–5378 aproximadamente

Mientras el precio no recupere y empiece a aceptar la zona de 5450–5500, el panorama sigue siendo correctivo, con posibilidad de que la caída se extienda hacia zonas inferiores.

Como siempre, lo importante será el comportamiento del precio dentro de cada zona y no anticiparse sin confirmación.

Si el precio pierde el último mínimo marcado hoy, el siguiente escenario más probable sería una extensión de la corrección hacia la zona de 4500–4550. Es una zona relevante porque fue el último tramo donde el precio estuvo acumulando y construyendo antes de la subida vertical que hemos visto estos días.

Después de un movimiento tan agresivo al alza, es normal que el mercado necesite corregir y volver a zonas donde sí hubo intercambio real de precio.

Si has llegado hasta aquí y te aporta este análisis, apóyalo con un boost o un comentario para que siga compartiendo análisis y contexto del oro.

No olvides seguirme para estar al día del XAU/USD.

Vuestro apoyo marca la diferencia y me motiva a seguir compartiendo.

THE GOLD TRADERS CLUB

By Selva

COMPRA AMDNASDAQ:AMD PODRÍA EXPLOTAR E INICIAR UNA TENDENCIA DE MESES.

NASDAQ:AMD A PUNTO DE EXPLOTAR e INICIAR TENDENCIA?

NASDAQ:AMD tiene síntomas de ACUMULACIÓN INSTITUCIONAL de todos los colores...

Y durante las últimas semanas...

Se observa que la OFERTA y la DEMANDA han preparado un gráfico para explotar.

(Gráfico MENSUAL)

En el gráfico MENSUAL podemos observar como la empresa acaba de salir de un periodo de ACUMULACIÓN de 2 años.

Además, esta salida viene acompañada por el mayor VOLUMEN del último año (vela del mes de octubre)...

Confirmando que esas declaraciones de intenciones no han venido acompañas por 4 gatos.

(Gráfico SEMANAL)

En el gráfico SEMANAL podemos observar 2 síntomas de ACUMULACIÓN:

1ª Enorme GAP sin cerrar: Esto es una señal de que los millones que entraron en ese movimiento (que no son pocos) todavía NO HAN SALIDO.

2ª CUP & HANDLE: Lo que nos indica que la OFERTA y la DEMANDA se están comprimiendo cada vez más en zonas de máximos históricos.

Esto se ve amplificado al detectar que la semana pasada tuvo una contracción tanto en PRECIO como en VOLUMEN...

Indicando que NO HAY OFERTA.

Tras observar esto, podemos determinar que estamos bajo ACUMULACIÓN INSTITUCIONAL...

Y que, por lo tanto, el institucional está esperando un catalizador de liquidez para lanzar su último paquete de compra.

Los resultados podrían ser el evento que estamos esperando.

NASDAQ:AMD PODRÍA EXPLOTAR E INICIAR UNA TENDENCIA DE MESES.

ETHUSD 1D - Las Criptomonedas retroceden FUERTE📊 EASYMARKETS:ETHUSD ETHEREUM GENERÁ DUDAS SOBRE SU TENDENCIA ALCISTA

Tras el reciente retroceso del mercado cripto, los operadores han vuelto a centrar la atención en Ethereum, especialmente después de la caída de Bitcoin por debajo de los 90k. Desde el punto de vista técnico, se observa un rompimiento claro por debajo del Soporte A, lo que incrementa la probabilidad de nuevas caídas al quedar expuestos niveles estructurales relevantes. En este contexto, el mercado podría buscar una extensión bajista hacia la línea de tendencia diagonal marcada en el gráfico, zona donde podrían evaluarse posibles reacciones del precio.

A nivel macro, los cambios recientes en el entorno político y económico de Estados Unidos, junto con el deterioro del sentimiento de mercado, han acelerado la corrección. No obstante, el movimiento aún no puede considerarse completamente extendido, lo que mantiene abiertas varias hipótesis de corto plazo.

Noticia importante del día: 📉 Bitcoin cae a mínimos de dos meses tras la nominación de Kevin Warsh a la Fed

El retroceso del principal criptoactivo responde a la percepción de un posible endurecimiento del tono monetario, fortaleciendo al dólar y reduciendo temporalmente el atractivo de activos de riesgo como las criptomonedas.

👁️PERSPECTIVA INTRADIA PARA OPERADORES DE CORTO PLAZO EASYMARKETS:ETHUSD

Para el trading intradía, el activo muestra un empuje bajista progresivo, con riesgo de profundizar caídas por debajo del Soporte #2. De materializarse este escenario, el siguiente objetivo natural sería la zona de la tendencia principal. En contraste, para planteamientos alcistas, los niveles Soporte B y Soporte A siguen siendo referencias clave, ya que podrían actuar como áreas de estabilización del precio. Cabe destacar que indicadores como el RSI reflejan una condición de sobreventa significativa, lo que incrementa la probabilidad de rebotes técnicos puntuales.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

EUR/USD - Rechazo en Supply Mayor (1.2098-1.2100) | Setup Potenc

¡Buenas noches traders! 📊

Análisis actualizado del EUR/USD al cierre del 1 de febrero 2026 (datos Capital.com). Precio spot ~1.1846-1.1866 (consolidando después de rally +14-15% anual desde lows 2025 ~1.02).

Estructura clave (estilo ICT/Smart Money):

Rally fuerte con BOS alcista en ~1.1922 → capturó buyside liquidity arriba.

Rechazo claro en zona roja de supply: 1.20981-1.20991 (pmh/pwh + dh anterior). Flecha roja ↓ confirma sellside pressure tras liquidity grab.

DXY ~96.85-97.23 (rebote modesto desde lows ~96.60, BBW comprimida → posible expansión volátil).

Correlación inversa intacta: DXY débil sigue apoyando euro, pero si expande >97.20 podría presionar pullback.

Zonas críticas marcadas:

Resistencia mayor (sellside): 1.2098-1.2100 (bloque rojo) → rechazo actual, posible bearish OB en formación.

Demanda / Buyside zones (para longs):

1.1755-1.1815 (bloques azules mitigation / pdl/pwl → ideal para dip-buy).

1.1494-1.1600 (deep liquidity swipe / old range → si deeper correction).

Estructura macro: Alcista higher TF (rally desde 2025 intacto), pero corrección de corto plazo probable tras overextension.

Idea de trade (Long conservador en retroceso):

Entrada: 1.1750-1.1780 (zona demand media, vela de rechazo 4H/1H).

Stop Loss: 1.1700 (debajo low mitigation ~1.1715).

Targets:

TP1: 1.1920 (BOS anterior) → R:R ~1:2

TP2: 1.2000-1.2030 (psicológico/resistencia intermedia)

TP3: 1.2080-1.2100 (retest supply roja) → extender si break clean arriba.

Riesgo: 1-2% capital max. Trailing SL a BE +50 pips.

Bias actual: Mixto → precaución bajista corto plazo (pullback a demand para limpiar liquidez), pero bias alcista macro si respeta zonas azules y DXY no rompe fuerte upward. Pronósticos febrero: rango especulativo 1.1840-1.2120 (DailyForex), potencial upside si >1.20.

¿Ven el mismo setup? ¿O prefieren short desde resistencia? Compartan sus ideas y stops/targets. ¡Gestión de riesgo siempre primero! 💪

Análisis (W). Ni compradores ni vendedores dominantes.Análisis semanal del mercado (Fundamental, rendimientos y técnicos)

1. Análisis fundamental y noticias

A. Movimientos en la Reserva Federal y el Dólar

El nombramiento de Kevin Warsh impulsa al dólar y provoca una corrección inmediata en el oro. Aumenta la tensión institucional entre el Ejecutivo y Jerome Powell, aunque el mercado asume que la independencia de la Fed se mantiene.

B. Corrección en materias primas

Corrección técnica severa en oro y plata tras un movimiento parabólico previo, amplificada por cierres de posiciones apalancadas. A pesar del ajuste, el oro mantiene su función como cobertura frente al deterioro fiscal global.

C. Estrategias de inversión sugeridas

La cartera permanente (25% acciones, bonos, oro y efectivo) sigue mostrando resiliencia. El bono a 30 años gana atractivo cerca del 5%, mientras que las mid-caps podrían beneficiarse del proceso de reindustrialización en EE. UU.

D. Sector tecnológico e Inteligencia Artificial

El mercado penaliza el elevado CAPEX en IA ante la falta de monetización inmediata. El encarecimiento del hardware beneficia a fabricantes de memoria, pero presiona los márgenes del resto del sector.

E. Geopolítica y energía

El petróleo sube con fuerza por la inestabilidad en Irán. Un posible alto el fuego en Ucrania tendría un impacto mixto: apoyo a las bolsas europeas y presión bajista en los precios energéticos.

2. Rendimiento por sectores del S&P 500

Semana de sesgo defensivo. Lideran Energy y Communication Services. Utilities y Consumer Defensive muestran fortaleza relativa. Debilidad en Basic Materials, Consumer Cyclical y Healthcare. Tecnología corrige de forma ordenada tras semanas de liderazgo.

3. Rendimiento por futuros mundiales

a. Materias primas energéticas lideran

Fuerte repunte en gas natural, heating oil y crudo, apoyado por factores geopolíticos y climáticos.

b. Metales preciosos en corrección

Semana muy negativa para plata y platino. El oro pierde tracción defensiva a corto plazo.

c. Índices mixtos

Solo el Nikkei cierra en positivo. Debilidad en small caps y repunte del VIX, señalando aumento de volatilidad.

d. Bonos estables, dólar débil

Bonos estables en la parte corta y media de la curva. El dólar retrocede frente a divisas G7, destacando CHF y NZD.

e. Bitcoin en corrección

Bitcoin corrige tras el rally previo, en línea con el ajuste de activos de mayor beta.

4. Análisis cuantitativo del S&P 500

Resistencia inmediata en 7.000 puntos. Soporte de control crítico en 6.785 puntos; mientras se mantenga por encima, la estructura alcista sigue intacta.

¿POR QUÉ NO EXITE UNA VERDAD ABSOLUTA EN EL TRADING?Hola de nuevo. El maestro hoy os trae un tutorial sobre el concepto de la verdad en el trading.

Ésta es una de las cuestiones más difíciles de comprender. Por regla general, la gente piensa que el precio está sujeto a la posibilidad que uno imagina. No contemplar otras posibilidades es lo que conduce a permanecer estático en el error cuando el precio simplemente decide optar por otra dirección.

El precio está repleto de posibilidades, y no contemplarlas todas nos deja a su merced, sin opciones para adaptarnos al cambio.

Es por esa razón que siempre digo que la iluminación en El Arte del Trading no consiste en la predicción, sino en la adaptación.

El maestro siempre duda, mientras que el aficionado siempre afirma.

Solo cuando el precio agota otras posibilidades es cuando se puede afirmar. Mientras tanto, hacerlo es propio de charlatanes y vendehúmos.

Pero el problema es que decidir que el precio va a hacer una cosa también nos impide aceptar que estamos equivocados cuando llega el momento de reconocerlo.

Quien contempla diferentes posibilidades nunca se equivoca, porque no necesita tener razón. Lo único que le importa al maestro es comprender la razón que el precio encierra y aceptar que, del mismo modo, el precio siempre tiene la razón y nunca se equivoca.

No busques seguridad donde no existe. No busques tener razón cuando el precio te la niega. No busques encerrarte en tus propias ideas si hacerlo solo te conduce al desastre.

Solo cuando nos vaciamos de ego para llenarnos de claridad es cuando empezamos a dominar el Arte del Trading.

SEMANA DE RESULTADOS : CHEVRON, la debes tener en 2026

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

Alta volatilidad en el cobreEl cobre registró un nuevo máximo histórico alrededor del 658,00, impulsado por un posible aumento de la demanda en China.

Recordemos que el cobre es uno de los metales industriales más usados en infraestructura y tecnología, y en China hay planes de expansión en construcción lo cual requeriría de altas cantidades del metal industrial.

Sin embargo, tras haber registrado el máximo histórico en el 658,00, el cobre retrocede rápidamente a la baja y cae de nuevo al 589,00, en donde encuentra algo de soporte.

De todos modos, pese al retroceso bajista en el cobre, la tendencia alcista a medio plazo todavía se mantiene y si se llegan a confirmar los rumores de la inversión de China en el sector de construcción, el metal industrial podría regresar al alza.

Por otro lado, de continuar retrocediendo a la baja, la zona del 580,00 podría actuar como soporte, seguido por la media móvil exponencial de 55 días que se encuentra alrededor del 563,00.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

SPAIN35 análisis de mercado con enfoque tendencial🇪🇸 SPAIN35 (IBEX 35) - PLAN ALCISTA CONFIRMADO 📈 | Guía Profesional Day/Swing Trade

💎 CONFIGURACIÓN TÉCNICA DEL THIEF OG

📊 Activo: SPAIN35 Index CFD (IBEX 35)

🎯 Tipo de Operación: Compra (Bullish/Alcista)

⏰ Marco Temporal: Day Trading & Swing Trading

✅ CONFIRMACIÓN DE ENTRADA - HULL MOVING AVERAGE PULLBACK

La señal alcista ha sido CONFIRMADA mediante el retroceso del Hull Moving Average, mostrando una estructura sólida para movimientos al alza. El índice español está mostrando fortaleza estructural después del pullback técnico.

🚀 ZONAS DE ENTRADA ESTRATÉGICAS (Método Thief Limit Layers)

🎯 Estrategia de Entrada por Capas:

Capa 1: 17,600 EUR 💰

Capa 2: 17,700 EUR 💰💰

Capa 3: 17,800 EUR 💰💰💰

NOTA IMPORTANTE: Puedes entrar a CUALQUIER NIVEL DE PRECIO, pero la estrategia Thief OG utiliza entradas límite escalonadas para maximizar el promedio de precio y gestión de riesgo óptima.

🎯 OBJETIVO DE BENEFICIOS (TAKE PROFIT)

🏁 TP Principal: 18,200 EUR

⚠️ Zona de Resistencia Crítica:

La policía (resistencia fuerte) actúa como barrera en esta zona

Condiciones de sobrecompra detectadas

Zona de trampa alcista posible

Correlación confirmada con mercados europeos

💡 ESCAPE CON BENEFICIOS: Toma tus ganancias sabiamente en el objetivo establecido.

🛡️ GESTIÓN DE RIESGO - STOP LOSS

❌ SL Thief OG: 17,450 EUR

⚠️ AVISO LEGAL - Damas y Caballeros (Thief OG's):

No es una recomendación obligatoria establecer SOLO mi TP o SL. Es TU DECISIÓN y TU RIESGO. Si haces dinero, toma el dinero. Opera bajo tu propia responsabilidad y gestión de capital.

📊 PARES RELACIONADOS PARA VIGILAR

💵 Índices Europeos Correlacionados:

GER40 (DAX) - Índice alemán líder

FRA40 (CAC 40) - Índice francés

EUR50 (EURO STOXX 50) - Índice pan-europeo

UK100 (FTSE 100) - Índice británico

💱 Correlación Forex:

EUR/USD - Par de divisas principal (actualmente ~1.17-1.19)

EUR/GBP - Correlación intra-europea

DXY (Índice Dólar) - Correlación inversa

🔍 Análisis de Correlación:

El SPAIN35 muestra correlación positiva fuerte con índices europeos y correlación inversa con la fortaleza del dólar estadounidense. El EUR/USD trading en zona de 1.17-1.19 favorece activos europeos denominados en EUR.

📰 FACTORES FUNDAMENTALES Y ECONÓMICOS

🇪🇸 Economía Española - Estado Actual:

✨ Datos Macroeconómicos Positivos:

España cerró 2025 con crecimiento económico del 2.9%, el doble del ritmo de la eurozona

Proyección de crecimiento 2026: 2.2%

Se espera que el empleo aumente un 2.3% en 2026, con tasa de desempleo proyectada en 10%

El sector servicios español terminó 2025 en su nivel más fuerte del año (PMI 57.1)

💪 Catalizadores de Fortaleza:

Implementación continua de fondos Next Generation EU (NGEU)

Demanda doméstica robusta impulsando consumo e inversión privada

Migración impulsó aproximadamente el 80% de la expansión económica española en los últimos seis años

Sectores clave: Banca, construcción, energía, telecomunicaciones

📈 Próximos Eventos Económicos a Considerar:

Datos de inflación eurozona

Decisiones de política monetaria del BCE

Datos de empleo español

Implementación de salario mínimo elevado (~€1,221/mes en 2026)

🌍 Contexto Europeo:

EUR fortaleciéndose - acuerdo comercial UE-India impulsa sentimiento

Expectativas de tasas de interés BCE estables en 2.0%

Volatilidad del USD beneficia activos denominados en EUR

💎 ANÁLISIS TÉCNICO PROFESIONAL

📊 Estructura de Mercado:

Tendencia primaria: ALCISTA 📈

Retroceso de Hull MA confirmado ✅

Soporte estructural mantenido en zona 17,450-17,600

Resistencia clave en 18,200 (objetivo TP)

Índice subió 2.98% en el último mes, +45.70% año tras año

🔥 Setup Técnico:

Patrón de acumulación completado

Momentum alcista intacto

Volumen confirmando movimiento

RSI en zona neutral-alcista

🎭 THIEF TRADER STYLE - MOTIVACIÓN OG

🏴☠️ "El mercado recompensa a los pacientes y disciplinados, no a los codiciosos."

💎 Filosofía Thief OG:

Entrada escalonada = Riesgo controlado

Gestión de capital > Predicción perfecta

Los beneficios se toman, no se sueñan

La disciplina vence a la emoción

🔥 MENSAJE MOTIVACIONAL:

"En el trading, como en la vida, los ladrones inteligentes no roban - toman lo que el mercado ofrece con estrategia y paciencia. Que tus ganancias sean grandes y tus pérdidas pequeñas. ¡Opera con cabeza, no con corazón!"

⚠️ DISCLAIMER FINAL

📢 IMPORTANTE: Esta idea de trading es solo para fines educativos y de análisis técnico. No constituye asesoramiento financiero. Los CFDs son instrumentos complejos y conllevan alto riesgo de perder dinero rápidamente debido al apalancamiento. Opera solo con capital que puedas permitirte perder.

✅ Siempre:

Usa gestión de riesgo adecuada

No arriesgues más del 1-2% por operación

Ajusta el tamaño de posición a tu capital

Mantén disciplina emocional

📱 INTERACCIÓN

¿Te gustó este análisis? 👍 DALE LIKE | 💬 COMENTA | 🔄 COMPARTE

🔔 SÍGUEME para más setups profesionales del Thief OG Trading System!

🎯 #SPAIN35 #IBEX35 #TradingEspañol #DayTrading #SwingTrading #ThiefOG #TradingView #CFDTrading #AnálisisTécnico #MercadoEuropeo

💰 Trade Smart, Trade Thief Style! 🏴☠️

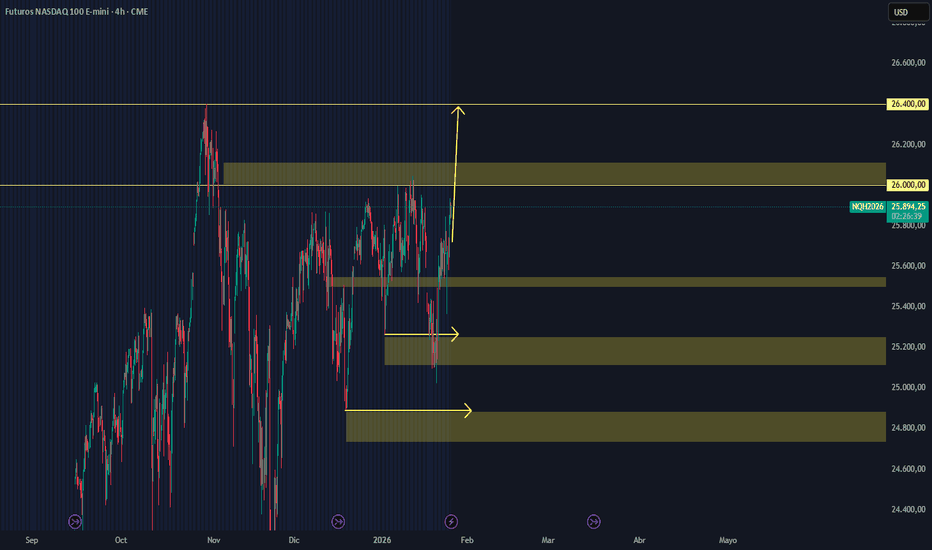

El Nasdaq gana tracción alcista antes del dato de tasasDurante esta semana, el precio ha confirmado la relevancia del gap de apertura semanal actual, ubicado entre 25.680 y 25.580, así como del gap de apertura de la semana pasada, comprendido entre 25.680 y 25.470. Ambos gaps se solapan, formando una zona técnica de alta importancia. Una vez que el precio logró cerrar por encima de este rango, el momentum alcista se activó y dio lugar a los movimientos al alza observados durante la sesión americana del lunes y lo que va del martes, marcando dos jornadas con direccionalidad clara.

Sin embargo, considerando que el miércoles se publicará el dato de tasas de interés, es prudente mantener cautela. Desde el punto de vista estructural, existen niveles a los que el precio podría retroceder antes de intentar una continuación alcista. Estos niveles son el mínimo de hoy en 25.830, el borde superior del gap de apertura semanal en 25.680 y el borde inferior del mismo en 25.460.

No se pueden descartar movimientos inesperados durante la publicación del dato de tasas. Aun así, hasta ahora el escenario previsto se ha desarrollado de forma ordenada, con un impulso alcista válido tras la superación del gap. Quedará por ver si el mercado logra avanzar hacia el escenario más optimista, que sería una extensión del movimiento hasta los máximos históricos en la zona de 26.400. Todo esto ocurre en un contexto de debilidad del DXY, que ha favorecido un entorno de Risk On durante los últimos días.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.

"Más allá del Voltaje: Por qué la IA necesita a Iridium ""Mientras el mundo se pelea por los chips, el verdadero poder reside en quien controla el pulso que los mantiene encendidos."

Bajo el título "Iridium: El Sistema Nervioso de la IA—Infraestructura Crítica hacia los 42 $", aquí tenemos la tesis de inversión que integra nuestra visión estratégica con los datos actuales:

Tesis de Inversión: Iridium Communications (IRDM)

La revolución de la Inteligencia Artificial ha entrado en una fase donde la infraestructura física es el factor limitante. No basta con tener chips potentes; se requiere una gestión energética masiva y ultraprecisa. Aquí es donde Iridium se vuelve indispensable.

1. El Catalizador Energético y Logístico

La IA demanda una red eléctrica inteligente y resiliente. Iridium, a través de su nueva adquisición de tecnología STL (Satellite Time and Location), ofrece una sincronización temporal 1,000 veces más potente que el GPS. Esta precisión es crítica para:

Optimización de Redes: Coordinar el suministro de energía hacia centros de datos de IA de forma ininterrumpida.

Seguridad de Infraestructura: Proteger las plantas de energía y nodos de datos contra interferencias o ataques cibernéticos a la señal GPS.

2. Fundamentales y Crecimiento

La compañía no es solo una apuesta especulativa; tiene una base financiera sólida:

Contratos Estatales: Ha asegurado recientemente contratos de defensa por 85.8 millones de dólares, lo que garantiza estabilidad de flujo de caja mientras expande sus servicios civiles de IA.

Ingresos Recurrentes: Se proyecta que sus servicios de posicionamiento y tiempo aporten más de 100 millones de dólares anuales para el final de la década.

3. Análisis de Ruta al Objetivo de 42 $

El gráfico muestra una capitulación (suelo) en la zona de los 16$ - 18$, nivel donde el valor se vuelve irresistible para el capital institucional.

Confirmación Técnica: La superación de los 25$ activará el "swing" alcista, validando el cambio de tendencia hacia la zona de control de los 32$.

Potencial de Revalorización: El objetivo de 42$ representa el retorno a niveles de valoración de crecimiento acelerado, alineado con las previsiones más altas de los analistas para 2026-2027.

Conclusión: Invertir en Iridium hoy es invertir en la "capa de control" que la IA necesita para operar en el mundo real. Mientras el mercado se enfoca en el software, la oportunidad real está en la infraestructura que permite que la energía y los datos fluyan sin errores.

Objetivo 42 $ paciencia y buenas inversiones

El dólar frente al real brasileño acelera su impulso bajistaEl dólar frente al real brasileño rompió por debajo del 5,26, zona de soporte, y aceleró su impulso bajista hacia la zona del 5,18. Ese movimiento deja al USD/BRL en niveles que no visitaba desde mayo del 2024.

La presión bajista sobre el dólar se ha visto reforzada por el cambio en expectativas de política monetaria en Estados Unidos: para la reunión de la Fed del 27-28 de enero el consenso apunta a una pausa, pero el debate del mercado gira en torno a cuándo se reanudarían recortes durante el 2026.

Además, el tono político también pesa. Trump ha reiterado su preferencia por tasas más bajas y ha sugerido que, con su próxima elección para la presidencia de la Fed, las tasas “bajarían”, lo que tiende a interpretarse como un sesgo hacia un dólar menos fuerte.

Del lado de Brasil, el real se beneficia del diferencial de tasas: el mercado espera que el Banco Central mantenga la Selic en 15% en su reunión del 28 de enero. A eso se suma un telón de fondo externo relativamente favorable, con proyecciones oficiales de un superávit comercial elevado en el 2026.

De continuar cayendo por debajo del 5,18, el próximo soporte podría estar alrededor del 5,10. Por otro lado, de llegar a retroceder al alza, la misma zona del 5,26 que estuvo actuando como soporte en el pasado, podría cambiar de función a resistencia.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

NASDAQ 100: La "Tormenta Perfecta" (Earnings Big Tech + Fed)PANORAMA SEMANAL (26 - 30 ENERO 2026)

Entramos en la semana más volátil del trimestre. El análisis técnico puro pasa a un segundo plano para dar paso al Fundamental de Impacto.

Tenemos una convergencia de catalizadores que definirán la tendencia para el resto de Q1:

Earnings (Resultados): Microsoft, Meta, Apple, Tesla presentan cuentas. Estas 4 empresas mueven el índice, no el gráfico.

FOMC (La Fed): Decisión de Tipos de Interés el Miércoles (14:00 NY).

1. ESTRUCTURA TÉCNICA: EL ATAQUE A MÁXIMOS 🐂

El mercado ha absorbido la oferta de la semana pasada y ha recuperado la zona de valor.

Predisposición: 100% Alcista mientras el precio se mantenga sobre la Apertura Americana.

Objetivo: La ruptura de los 26.000 tiene vía libre hacia la liquidez superior en 26.400.

2. GESTIÓN DE RIESGO Y NIVELES CLAVE 🛡️

La volatilidad será extrema en las tardes (post-cierre).

Zona de Compra: Retrocesos hacia 25.500 - 25.600 para buscar continuación.

Zona de INVALIDACIÓN (Stop Run): Si los resultados decepcionan y perdemos los 25.300 con volumen, la tesis alcista se cancela. Ese es nuestro "suelo de cristal".

3. CALENDARIO DE PELIGRO ⚠️

Miércoles: Fed (Tarde) + Tesla/Meta/Microsoft. (Cierre).

Jueves: Apple.

CONCLUSIÓN:

El camino de menor resistencia es el ALZA. Los institucionales están posicionados para una ruptura, pero usarán los datos para limpiar stops antes del movimiento real.

Paciencia y esperar confirmación post-noticia.

Operad con responsabilidad.

Jhon Jaiver Trading

Apple Inc.: Ecosistema, Marca y Dominio TecnológicoApple Inc. ( NASDAQ:AAPL ) es una de las empresas tecnológicas más influyentes y valiosas del mundo, con una trayectoria marcada por la innovación, el diseño y la creación de un ecosistema integrado de productos y servicios. Fue fundada en 1976 por Steve Jobs, Steve Wozniak y Ronald Wayne en Estados Unidos, con la visión de desarrollar computadoras personales accesibles para el público general.

Con el paso del tiempo, Apple dejó de ser únicamente una empresa de computadoras para convertirse en un ecosistema completo de hardware, software y servicios que forma parte del día a día de millones de personas en todo el mundo.

🔍 Modelo de Negocio

El negocio principal de Apple se basa en la integración entre hardware, software y servicios. Sus productos más reconocidos incluyen el iPhone, iPad, Mac, Apple Watch y AirPods, todos diseñados para funcionar de manera sincronizada dentro de su ecosistema.

A diferencia de muchas empresas tecnológicas que dependen principalmente del software o la publicidad, Apple obtiene una parte significativa de sus ingresos de la venta directa de dispositivos premium, respaldados por altos márgenes gracias a su marca, reputación y fidelidad de usuarios.

Además, la compañía ha desarrollado una división de servicios cada vez más relevante, que incluye App Store, Apple Music, iCloud, Apple TV+, Apple Pay y Apple Fitness+. Estos servicios generan ingresos recurrentes y estables, reduciendo la dependencia de los ciclos de venta de dispositivos, que suelen ser más volátiles.

📘 Análisis Fundamental

Apple cuenta con métricas y ratios sólidos en términos de crecimiento, rentabilidad y valoración. Sin embargo, presenta debilidades relativas en liquidez y solvencia, ya que mantiene un nivel de deuda considerable en relación con su capital disponible y su flujo de caja.

Para este análisis se utilizan los promedios de los últimos cinco años en términos de valuación, considerando la solidez y estabilidad de su modelo de negocio.

Actualmente, la acción cotiza cerca del promedio quinquenal de su Price to Earnings (P/E), situado en 32.39, con un valor aproximado de 241.62 USD. Su promedio de Price to Sales (P/S) es de 8.23, mientras que el Price to Free Cash Flow (P/FCF) se ubica en 26.91, con un valor cercano a 202.90 USD.

Estos niveles indican que Apple se encuentra aproximándose a zonas críticas de valuación desde la perspectiva histórica de los últimos cinco años, adoptando un enfoque poco conservador.

📈 Análisis Técnico

Desde el punto de vista técnico, las zonas identificadas en el análisis fundamental coinciden con niveles estructurales relevantes y con la media móvil de 200 períodos, especialmente en relación con los rangos del P/E y el P/S. Esto posiciona dichas áreas como posibles puntos clave para comenzar a construir posición.

Si adicionalmente el Índice de Fuerza Relativa (RSI) se sitúa entre 20 y 30 en estas zonas, se obtendría una confirmación técnica adicional para una entrada progresiva.

Análisis (W) del mercado: Preservar capital en la incertidumbre.Informe semanal de mercados

1. Contexto macroeconómico y análisis fundamental

Metales preciosos y geopolítica

Durante la semana se ha observado un fortalecimiento significativo de los metales preciosos. El oro se aproxima a la zona de 5.000 y la plata supera el nivel de 100, impulsados por una mayor demanda de activos refugio. Este movimiento viene respaldado tanto por compras de bancos centrales —destacando el de Polonia— como por flujos institucionales privados, en un entorno de elevada incertidumbre geopolítica y macroeconómica.

El mercado muestra una clara preferencia por la preservación del capital frente a la búsqueda de rentabilidad, con un incremento de la exposición a activos físicos independientemente de su nivel de precio.

2. Estructura del mercado y factores de riesgo

Coberturas y apalancamiento

Los niveles de cobertura se sitúan en mínimos no observados desde 2018, lo que implica una vulnerabilidad elevada ante movimientos abruptos de mercado. De forma paralela, el apalancamiento agregado alcanza máximos históricos, aumentando el riesgo de liquidaciones forzadas en caso de correcciones relevantes.

Liquidez

El porcentaje de efectivo en cartera de los gestores se encuentra en torno al 3,2%, nivel históricamente bajo. Esta circunstancia limita la capacidad del mercado para absorber shocks negativos mediante nuevas entradas de capital.

3. Comportamiento sectorial e indicadores técnicos

Renta variable estadounidense

El S&P 500 continúa consolidando dentro de un rango comprendido entre 6.900 y 7.000 puntos, a la espera de nuevos catalizadores, principalmente relacionados con la temporada de resultados.

El segmento de pequeñas capitalizaciones muestra un comportamiento relativo inferior, con estructuras técnicas menos constructivas, lo que indica una concentración del crecimiento en un número reducido de compañías de gran capitalización.

Sector tecnológico e inteligencia artificial

Pese al buen comportamiento estructural del sector tecnológico, comienzan a detectarse tensiones en la cadena de suministro, especialmente en componentes específicos de memoria, lo que podría impactar en márgenes y ritmos de crecimiento a medio plazo.

4. Entorno macro y divisas

Las políticas arancelarias y proteccionistas vuelven a situarse en el centro del debate económico. La evidencia histórica sugiere que aproximadamente el 96% del impacto de los aranceles se traslada al consumidor final, lo que introduce riesgos adicionales de presión inflacionista.

En el mercado de divisas, el cruce USD/JPY se mantiene en una zona sensible en torno a 160, nivel que históricamente ha requerido actuaciones por parte de las autoridades monetarias para evitar movimientos desordenados.

Asimismo, persiste la preocupación por la pérdida de competitividad industrial en Europa, derivada de mayores costes regulatorios y energéticos frente a otras regiones.

5. Rendimiento sectorial semanal

Sectores con mejor comportamiento

Materiales Básicos (+4,51%)

Energía (+3,63%)

El liderazgo de estos sectores suele asociarse a expectativas de inflación estructuralmente más elevada y a un incremento de la demanda industrial. En el contexto actual, el impulso está estrechamente ligado al desarrollo de infraestructuras vinculadas a la inteligencia artificial y a la transición energética.

Los sectores Consumer Defensive y Healthcare presentan un comportamiento positivo, reflejando una asignación prudente del riesgo por parte de los inversores.

Sectores con comportamiento neutral o negativo

Tecnología (-0,75%): rotación parcial de capital tras fuertes revalorizaciones acumuladas.

Consumo cíclico (-0,04%): comportamiento plano, coherente con la incertidumbre sobre la evolución del consumo.

Sectores con peor comportamiento

Financiero (-1,50%): presionado por incertidumbre regulatoria y resultados desiguales del sector bancario.

Utilities (-1,33%): afectadas por el entorno de tipos de interés elevados y su elevada dependencia de financiación externa.

6. Futuros globales y activos alternativos

El mercado refleja un incremento claro de la aversión al riesgo. Se observa una reducción de exposición a activos digitales y a renta variable, en favor de activos reales.

Platino (+19,40%)

Plata (+16,63%)

Oro (+8,44%)

Por el contrario, Bitcoin (-6,61%) y los principales índices bursátiles europeos y estadounidenses registran descensos semanales.

7. Niveles cuantitativos relevantes – S&P 500

Resistencias

7.000 – 7.040 puntos: resistencia principal de carácter técnico y psicológico.

6.920 – 6.940 puntos: resistencia intermedia de corto plazo.

Soportes

6.900 – 6.925 puntos: soporte inmediato con respaldo de volumen.

6.780 – 6.800 puntos: soporte técnico clave; su pérdida implicaría un deterioro adicional de la estructura de mercado.

8. Valoración técnica y posicionamiento

En el largo plazo, el índice continúa oscilando dentro de un rango amplio entre 6.500 y 7.000 puntos. En el medio plazo, la ruptura previa de la figura de consolidación por la parte inferior mantiene una estructura técnicamente frágil, a pesar de los rebotes puntuales observados.

El escenario central contempla un sesgo bajista-neutral, sin adoptar posicionamientos contrarios a la tendencia dominante, hasta que el índice recupere de forma consistente la zona de 7.000 – 7.025 puntos.

No se descartan movimientos tácticos al alza a corto plazo, que deberán ser evaluados con cautela y acompañados de una estricta gestión del riesg

Mucho cuidado con el BITCOIN en las próximas semanas.Sabes lo que es un fractal?

Hace unos meses postee este articulo sobre tesla (click aquí)

En él puedes aprender sobre la idea de que es un Fractal.

Pues el BITCOIN BITSTAMP:BTCUSD tiene ahora uno que de darse, cuidado!

De cumplirse y ya lo hizo en el pasado dos veces exactamente igual, podría caer un -50%.

Basado en datos recientes (desde diciembre de 2025 hasta enero de 2026, con enfoque en las últimas semanas de enero), varias instituciones y grandes inversores han registrado ventas significativas de Bitcoin (BTC) o ETFs relacionados. Esto incluye salidas netas de fondos en ETFs de Bitcoin al contado en EE.UU., así como movimientos de ballenas y exchanges. Los datos provienen de flujos de ETFs, transacciones on-chain y reportes financieros. Nota: Las ventas en ETFs no siempre implican ventas directas de BTC por parte de la institución, sino redenciones de inversores que llevan a salidas netas.

BlackRock lideró las salidas netas en ETFs de BTC durante cuatro días consecutivos, con un total de $1.62B. Esto representa una reversión de las compras institucionales de la semana anterior.

Fidelity contribuyó significativamente a las salidas masivas de ETFs, con instituciones reduciendo riesgos. Parte de un éxodo de $1.58B en 72 horas.

Coinbase (exchange/institucional), Venta directa de BTC 2,417 BTC (~$217M) en una hora; 2,656 BTC en 19 de Enero.

Binance (exchange/institucional) Venta directa de BTC 2,301 BTC (~$207M) en una hora; 2,205 BTC en otra Enero 19, 2026.

Con todo lo expuesto en este post yo sería muy prudente para comprar a estos precios.