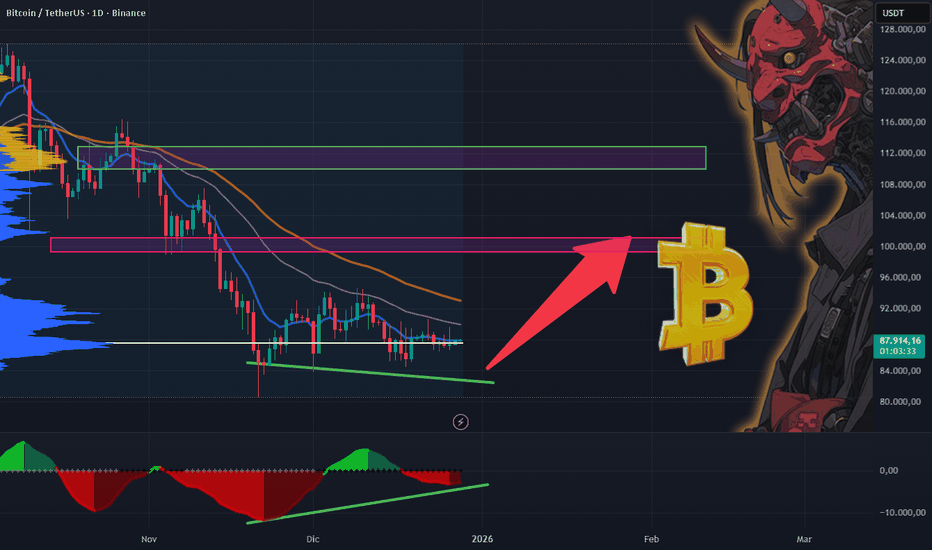

BTC 1DTenemos en el semanal, diario y 4h, patrón alcista. Con un sentimiento de mercado según el indíce de miedo y codicia oscilando entre los 27 y 29 puntos de MIEDOOOOO. Los especuladores de bien ya estamos listos para el escenario planteado, ya oliendo las intenciones de los market makers, y el aroma a miedo de las masas.

Análisis de tendencia

META, atorada entre los 670 y 690Observemos como META se traba entre la zona de los 670 y 690 USD, la forma de las ultimas 2 velas con mechas indica que hay mucha venta en esa region.

El piso del canal sigue vigente.

Viendo los indicadores, vemos al MACD queriendo dar cruce al alza a la zona compradora, pero sin mucho impetu.

Desde el punto de vista del Koncorde, la media ingreso a la montaña, dando señal de compra, peeeeeero, manos grandes vendiendo, nos quieren engañar con un amague? por eso las dos ultimas velas tienen mecha superior? de momento, sigo expectante.

BTC, idea bajista intactaPor lo pronto, seguimos viendo al BTC con mirada bajista, referirse a ideas previas.

Ha hecho hasta el momento 3 contactos (casi) a la TL inferior de la cuña alcista de resolucion bajista, pero rompio al alza la TL bajista de trazos rojos gruesos. De momento se encuentra en zona de conflicto, ya que los 85.000 usd han sido soportes recientemente, de romperlos y romper la TL bajista de trazo rojo, entonces se encienden las alarmas y iremos a buscar piso en la zonas planteadas por Fibonacci.

Desde el punto de vista de indicadores, MACD divirgiendo a la baja, con todos los hitogramas claramente rojos, o sea, bajista.

Desde la mirada del Koncorde, hemos salido de la montaña, y hay manos grandes vendiendo.

sugiero repasar ideas anteriores.

El Merval de Argentina encuentra zona de soporteSobre el gráfico diario del Merval de Argentina podemos observar que el índice registró un máximo histórico alrededor de los 3.190.000 puntos, en donde encuentra una resistencia.

El índice ha intentado romper por encima de los 3.190.000 puntos, pero todavía no lo ha podido lograr. De hecho, el Merval ha retrocedido a la baja en varias ocasiones, pero aún así, la tendencia alcista a medio plazo todavía se mantiene.

Tras la primera visita que el Merval hizo a los 3.190.000 puntos, retrocedió a la baja, hacia la zona de los 2.728.000 puntos, en donde encuentra un soporte y rebota de nuevo al alza.

Después de dicho rebote alcista, el índice se consolidó un poco justo por debajo de la zona de máximos históricos, pero vuelve a retroceder a la baja, hacia la media móvil exponencial de 55 días en los 2.900.000 puntos.

La media móvil exponencial de 55 días ha estado actuando como un buen soporte dinámico para el Merval, de donde intenta rebotar al alza.

Sobre el gráfico diario del índice también vemos que los valles o mínimos vienen siendo más altos que los anteriores y eso es indicación de que posiblemente la presión se esté acumulando al alza.

Durante la semana pasada, el Merval completó cuatro sesiones consecutivas cerrando en positivo y eso también es otra señal de que posiblemente llegue a visitar de nuevo el máximo histórico en los 3.190.000 puntos.

Alexander Londoño - Analista de Mercados, ActivTrades

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial. Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información. Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada no es un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. Los pronósticos no son garantías. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito. El estatus regulado no garantiza la seguridad.

BTC – FIN DE SEMANA DE CONTINUACIÓN BAJISTAEl precio rompió la estructura alcista, se desprendió de la nube Ichimoku → la tendencia a corto plazo se volvió bajista.

La recuperación actual es sólo un retroceso técnico, el precio está estancado por debajo de la zona de oferta/resistencia.

La zona lateral actual es la zona de distribución, con una alta posibilidad de acumulación justa antes de continuar la caída.

Escenario prioritario: mantenerse por debajo de la zona de resistencia → ruptura hasta el antiguo mínimo, ampliando el margen de caída.

Macroconsolidación:

• Los rendimientos de los bonos del gobierno estadounidense y del DXY siguen altos → ejerciendo presión sobre los activos de riesgo

• El flujo de criptomonedas se debilitó durante el fin de semana, la liquidez fue escasa → es probable que se produzcan volcados

• La psicología de la aversión al riesgo sigue prevaleciendo a corto plazo

📌 Sesgo del fin de semana: continuación bajista – prioridad para vender el rally.

EUR (3H) – Ruptura, apertura de una tendencia alcistaEstructura del Mercado

El EURUSD ha superado el canal de tendencia bajista, creando simultáneamente el primer mínimo más alto → una señal de reversión estructural a corto plazo.

Contexto Técnico

El precio se consolida por encima de la zona de demanda + FVG, lo que indica una fuerte presión de compra tras la ruptura. El RSI se mantiene por encima de la zona neutral, manteniendo el impulso alcista.

Escenario

Preferiblemente, el precio volverá a probar la zona de demanda/FVG → continuará subiendo, apuntando al área de 1.1589, como se muestra en el gráfico.

BTC (2H) – Continuación bajista tras la distribuciónEstructura del mercado

BTC ha completado su fase de distribución y posteriormente ha formado una serie de máximos y mínimos decrecientes, confirmando una estructura bajista a corto plazo.

Contexto técnico

El precio se mueve lateralmente dentro de la zona de oferta + FVG, lo que indica que la presión de venta se mantiene bajo control. Cada rebote es rechazado rápidamente → con tendencia a la acumulación antes de nuevas caídas. El RSI ha rebotado ligeramente, pero se mantiene por debajo del umbral neutral, con un impulso débil.

El escenario ideal es que el precio se mantenga por debajo de la zona de oferta actual → continuación de la tendencia bajista, con el objetivo en la zona de $86,100, como se muestra en el gráfico.

El rango es donde el mercado se prepara para su próximo movimiento.

BTC (3H) – Tendencia bajista, continuando a la bajaResumen de la estructura

BTC completó su fase ascendente y formó un patrón de distribución. Posteriormente, rompió la estructura ascendente y entró en un claro canal de tendencia bajista en el marco temporal de 3H. Los picos posteriores son inferiores a los anteriores → la tendencia bajista se mantiene.

El precio sufre un rechazo continuo en la línea de tendencia superior del canal bajista.

Muchas líneas de distribución de flujo superior (FVG) permanecen sin completar, actuando como zonas de oferta.

El área actual se superpone a la oferta y las FVG, con un débil movimiento lateral del precio y sin señales de absorber la presión de venta.

El RSI se mantiene por debajo de la zona neutral → débil impulso alcista, aún insuficiente para una reversión.

Preferiblemente, un escenario de consolidación estrecha dentro de la zona actual → ruptura siguiendo la tendencia principal.

El objetivo se dirige hacia la región de $87,300, donde convergen la liquidez y el fondo de reacción anterior.

XAU-USD compra queridos amigos, pensaba tomar beneficios de todas las compras publicadas de oro alrededor de los 3k, pero los 5k se los paso con un GAB jaja, es probable que retroceda si, donde, no importa, buscar patrón de reversión y continuación, niveles Fibonacci para seguir comprando. 6k en 3 a 6 meses

Análisis Oro (XAU/USD):El oro mantiene una estructura claramente alcista, y mientras el precio se sostenga por encima del nivel clave de 4885, se favorece la continuidad del movimiento ascendente con proyecciones hacia 4980 y 5040.

Un quiebre por debajo de 4885 invalidaría este escenario, abriendo espacio para una corrección técnica con posibles descensos hacia 4838 y 4800.

Desde el punto de vista técnico, el precio actual en 4948 confirma la fortaleza del impulso. El quiebre por encima de 4885 ha actuado como señal positiva, abriendo un camino claro hacia 4980, mientras no se pierda el soporte clave.

#Oro #XAUUSD #AnálisisTécnico #SesgoAlcista #SoporteYResistencia

#PriceAction #TradingIntradía #GestiónDeRiesgo #MercadosFinancieros

Estructura de acumulación multianual.

La Directriz Bajista (Línea de Tendencia): Lo que más me gusta es cómo el precio está "atacando" esa línea negra descendente. En el análisis gráfico, cuanto más veces se golpea una resistencia, más débil se vuelve. Febrero podría ser el mes del breakout.

La Zona de Control (Soporte en ~8.40$): Stop en ese nivel de 8,40$ ha sido el "suelo de hormigón" desde 2021. Si el precio respeta los 10.25$ actuales, estamos ante un mínimo creciente de largo plazo, lo cual es extremadamente alcista.

El Potencial (+52% y +37%): Nuestras proyecciones son ambiciosas pero realistas dentro de la estructura. Si rompe la directriz, el siguiente nivel magnético es la resistencia horizontal de los 11.50$ - 12.00$, y de ahí al cielo (o a los 16$).

Para validar esa subida del +52%, necesitamos que la ruptura de la línea de tendencia venga acompañada de un pico de volumen semanal que destaque sobre el promedio de los últimos dos meses.

Con ese stop amplio consideramos el ratio Riesgo/Beneficio (1:3 o 1:4) es matemáticamente muy atractivo.

Dos datos curiosos Compras de Insiders Recientes (Diciembre 2025 - Enero 2026)

Los resultados del 4Q se presentan el 19 de febrero.

Buenass inversiones !!

EUR/USD — El mapa antes del movimiento!📊 Análisis Técnico Semanal – EUR/USD

Contexto general 🌍

La semana pasada el mercado respetó con alta precisión el mapa planteado. El dólar continuó debilitándose de forma estructural y eso permitió al EUR/USD desarrollar el impulso alcista hasta alcanzar la zona objetivo en temporalidades altas. ✅

Ese movimiento ya está cumplido.

Actualmente el precio se encuentra en zona premium, tras un desplazamiento fuerte y acelerado. Esto cambia la dinámica: pasamos de fase de expansión a una fase natural de distribución / pausa institucional, donde el mercado evalúa si continuar o corregir.

En gráficos altos se mantiene estructura alcista válida, pero en H4 el precio muestra extensión, desequilibrios pendientes por debajo y pérdida de momentum progresiva. Esto sugiere que el mercado entra en una etapa de toma de decisiones, no de continuación limpia.

El DXY, por su parte, confirmó ruptura de soportes relevantes en H4, manteniendo presión bajista sobre el dólar 💵⬇️, aunque ya en niveles donde suelen aparecer rebotes técnicos.

🗺️ Mapa técnico actual

Zonas clave observadas:

Zona de oferta / premium 📦⬆️: área donde el precio se encuentra actualmente. Región de alta probabilidad de distribución o barrido de liquidez.

Zona media ⚖️:($$$) área natural de retroceso técnico si el mercado corrige.

Zona de demanda mayor 🧲: soporte estructural donde se esperaría reacción institucional en caso de corrección profunda.

Este es el terreno de juego de la semana.

📈 Escenario A – Continuación alcista controlada

El precio realiza una corrección moderada hacia zonas medias, mitiga desequilibrios, encuentra soporte válido y desde ahí retoma el movimiento alcista, buscando romper máximos recientes 🚀

Condiciones:

DXY mantiene debilidad

Correcciones con estructura sana

Rechazo claro en zonas medias

Sesgo macro alcista se mantiene activo.

📉 Escenario B – Distribución y corrección profunda

El precio extiende ligeramente al alza para capturar liquidez restante en zona premium, muestra fallo en sostener máximos y activa una corrección más amplia hacia zonas de demanda.

Favorecido si:

El dólar reacciona al alza 💵⬆️

Fundamentales generan presión sobre el euro

Ruptura estructural en intradía

No invalida tendencia macro, pero sí implica fase correctiva.

📰 Fundamentales de la semana

Entramos en la ultimas semanas del mes, fase típica de distribución institucional 🏦

Eventos clave:

Datos de consumo y manufactura en EE. UU.

Confianza del consumidor

Decisión de tipos FED

Comunicado FOMC y conferencia de Powell 🎤

Alta probabilidad de manipulación previa y expansión posterior.

Esta semana los fundamentales no acompañan: dirigen.

✅ Conclusión

El objetivo previo se cumplió con precisión 🎯

Ahora el mercado está en zona de decisión.

La estructura macro favorece al EUR/USD mientras el dólar siga débil, pero el precio está extendido y requiere validación.

No es semana de impulsos.

Es semana de mapa, paciencia y ejecución quirúrgica 🧭

Nosotros trazamos el mapa.

Cada trader decide cómo navegarlo.

⚠️ Nota para la comunidad

Este análisis es educativo y técnico. No constituye asesoría financiera. Cada operación debe ejecutarse con gestión de riesgo propia y responsabilidad individual.

Si este contenido aporta valor, interactúen, comenten y compartan 🤝

La comunidad crece cuando el conocimiento se mueve.

Autor: The ghost of trading . 👻

ANALISIS Y PROYECCION SEMANAL BTC //01/11/255//A MARZO 20261. Estructura de Precio: El Rango de Acumulación/Distribución

Tienes identificado un rango operativo muy claro de 8 semanas:

Techo (Resistencia): 97,000 USD - 100,000 USD (POC).

Suelo (Soporte): 80,600 USD (SC).

Pivote Actual: ~87,000 USD (Posible OB y soporte intermedio).

Interpretación: El hecho de que el precio no haya logrado romper los 80k a la baja en 8 semanas, a pesar de la estructura bajista mensual, sugiere que hay absorción de ventas. Los "Smart Money" están defendiendo la zona de 80k-87k, pero no tienen la fuerza (aún) para romper los 97k.

2. Indicadores: La "Ventana de Tiempo" Alcista

Aquí es donde tu análisis se vuelve interesante y contrasta con el mensual:

Estocástico y RSI (Señales de Rebote):

El Estocástico en sobreventa intentando cruzar al alza es una señal clásica de "gatillo" para un swing alcista.

El RSI (42.25) saliendo de la zona baja con pendiente positiva indica que el momentum bajista agresivo se ha frenado. No es un mercado alcista per se (RSI < 50), pero es un mercado que está intentando rebotar.

Squeeze Momentum (Valle Rojo -> Verde):

Mencionas una proyección de "Valle Verde para Marzo 2026". Esto es vital. Significa que estamos en la fase de transición. El "Valle Rojo Oscuro" (fuerza bajista agresiva) se está tornando en "Valle Rojo Claro" (fuerza bajista disminuyendo).

Esto nos da una ventana de tiempo (desde ahora hasta marzo) donde el precio podría lateralizar o subir lentamente mientras el indicador se "sanea" para un nuevo impulso.

3. Volumen y Volatilidad (El eslabón débil)

Volumen (62.68K vs Media): Señalas que el volumen es bajo ("intrascendente") y no supera la media. Esto es una espada de doble filo:

Positivo: La presión de venta se está agotando (no hay pánico masivo).

Negativo: No hay demanda agresiva ("inyección de capital") para romper los 100k todavía.

ATR (8306): Una volatilidad de 8,000 USD por semana significa que cualquier movimiento hacia los bordes del rango (80k o 97k) puede ocurrir en una sola vela.

Conclusión Analítica Semanal

El gráfico semanal presenta una oportunidad operativa (Trade Setup) dentro de una tendencia macro correctiva.

La Tesis: Estamos en un suelo de rango. Los osciladores (RSI/Estocástico) están "cargados" para un movimiento al alza, pero la falta de volumen sugiere que será un movimiento correctivo (rebote) y no necesariamente un cambio de tendencia inmediato a nuevos máximos históricos.

El Plan (Lógica de Rango):

Zona de Compra Defensiva: Entre 80,600 y 87,000. Mientras el precio cierre semanas por encima de 87k, el objetivo es la parte alta.

Objetivo Inmediato: Ir a buscar la liquidez en 97,000 - 100,000 USD. Allí convergen la resistencia del rango y el POC (Point of Control). Es una zona de venta muy fuerte.

El Riesgo: Si el DXY (que vimos antes) se dispara y rompe su resistencia, BTC podría ignorar la sobreventa del estocástico y romper los 80,600. Si esa zona se pierde, se activa el imán mensual de los 74,000 USD.

En resumen: Semanalmente, BTC está pidiendo un respiro al alza. Técnicamente es válido buscar compras (Longs) cerca de los 87k con la mira en 97k, entendiendo que es un trade "contra-tendencia" respecto al gráfico mensual, pero a favor de la estructura de rango semanal.

VEREDICTO BTC/ (MENSUAL): "WINTER IS COMING"1. 🧬 DIAGNÓSTICO ESTRUCTURAL (EL GRÁFICO MAESTRO)

A. La Batalla de las EMAs:

🟢 Lo Positivo: El precio ($86k) sigue muy por encima de la EMA 55 Mensual ($56,169).

Veredicto: Técnicamente, la Tendencia Secular sigue siendo ALCISTA. No hemos entrado en "Bear Market Estructural" todavía.

🔴 Lo Negativo (Alerta Inmediata): Hemos perdido la EMA 11 ($95,566).

Lectura: La EMA 11 es la "velocidad de crucero". Perderla significa que el impulso parabólico ha muerto. Ahora entramos en fase de Rango/Corrección. El precio buscará "soporte de hormigón" más abajo.

B. Momentum & Ciclos (La Amenaza Fantasma):

SQZ Momentum: Valle Verde Oscuro (Contracción).

La Proyección: Tu línea vertical azul proyectando un valle bajo para Nov 2026 es una lectura válida de Ciclos de Tiempo. Si el momentum apenas empieza a oscurecerse ahora, nos esperan meses de "enfriamiento" o caída lenta.

Estocástico (35 vs 52): Cruce BAJISTA confirmado con pendiente negativa.

Interpretación: Los osciladores mensuales no mienten. Indican que el ciclo de "dinero fácil" terminó. La fuerza vendedora domina el trimestre.

2. 📉 LA FRONTERA DEL "BEAR MARKET" (EL NIVEL DE LOS $74K)

Tu análisis sobre el nivel de $74,000 - $74,900 es correcto y crítico.

La Lógica: Ese nivel representa el Order Block (OB) previo y la zona de ruptura del ATH anterior.

La Regla de Estructura:

Si BTC aguanta los $74k, esto es solo un Retroceso Profundo (Deep Pullback) dentro de un Bull Market. (Onda 4 Macro).

❌ EL QUIEBRE: Si una vela mensual cierra debajo de $74,000 (haciendo un Lower Low bajo tu SC), confirmamos el Cambio de Carácter (CHoCH) Mensual. Ahí sí, oficialmente, iniciamos el "Crypto Winter" con objetivo a la EMA 55 ($56k).

3. 🕯️ PROYECCIÓN DE CIERRE DE VELA (ENERO)

Falta 1 semana para el cierre mensual. Basado en el Volumen Bajo (193k) y la estructura de absorción superior:

Escenario Más Probable: La vela cerrará como un "Spinning Top" (Peonza) o una vela bajista de cuerpo medio, atrapada entre los $85,000 y $89,000.

Implicación para Febrero:

Cerrar debajo de la EMA 11 ($95.5k) garantiza que Febrero abrirá con presión bajista. La EMA 11 actuará ahora como Techo/Resistencia. Cualquier subida a $95k en febrero será para vender.

🛡️ VEREDICTO FASE 1 (MENSUAL): "WINTER IS COMING"

El gráfico mensual nos grita PRECAUCIÓN. Aunque la tendencia macro (años) es alcista, el ciclo de mediano plazo (meses) ha girado a la baja.

Análisis Técnico: La Estrategia en el Gráfico"Donde la estabilidad eléctrica se une con el impulso industrial: El despertar técnico de OTTR"

Ruptura del "Rectángulo": El precio ha logrado salir de un rectángulo muy amplio en el tiempo (fase de acumulación) que mantenía a la acción lateralizada entre los $74 y los $85 aproximadamente.

Zona de Entrada: La tesis propone una entrada justo en el soporte de los $85, aprovechando el antiguo techo que ahora debería actuar como suelo técnico (el famoso throwback).

Objetivo (Take Profit): El gráfico proyecta una subida hacia la zona de máximos en los $98, lo que ofrece un recorrido alcista muy interesante para una utility.

Gestión de Riesgo: El Stop Loss se sitúa en los $79.50, protegiendo la operación por debajo de los últimos mínimos relativos dentro de la estructura de consolidación.

"Como veis en el gráfico, la 'Brújula' no solo apunta a un sector fuerte, sino a una acción que acaba de romper una resistencia histórica. ¿Creéis que el impulso del sector eléctrico será suficiente para llevar a Otter Tail hasta esos $98 o el enfriamiento tecnológico pesará en el mercado general? ¡Os leo en los comentarios!"

Buenas inversiones !!!

BTCUSD – H4Ruptura de estructura alcista confirmada.

El precio entrega impulso bajista limpio y ahora entra en zona de pullback.

📌 Zona naranja = área de mitigación / posible reentrada institucional

📌 Mientras no recupere el nivel clave, el sesgo sigue siendo short

📌 Cuidado con longs anticipados: el mercado aún no muestra confirmación de reversión

Paciencia > FOMO

Que el precio haga el trabajo.

No es consejo financiero.

01/23/26/SHORT SOL: DISTRIB WYCKOFF (LPSY) + FALLA MOMENTUM🛡️ CONFLUENCIAS TÉCNICAS (QUANTUM SYSTEM v2.2)

Acción de Precio: Rechazo de mecha (Absorción de Oferta) en la zona de $130.xx. La subida posterior carece de volumen, validando la trampa.

Fuerza (ADX): En 15M, el ADX (30.15) muestra pendiente negativa durante el rebote, indicando divergencia de esfuerzo/resultado (subida sin fuerza real).

Gatillo de Precisión (5M): Cruce bajista de Estocástico saliendo de zona de Sobrecompra (>80) + Momentum (SQZ) mostrando debilidad en el Valle Verde (Agotamiento).

🎯 MAPA DE RUTA & GESTIÓN

Entrada: Zona de $129.11 (Ejecución por confirmación de cierre).

Stop Loss (Invalidez): $131.15. (Estrictamente sobre el máximo de la mecha de absorción de 1H. Si el precio recupera este nivel, la tesis bajista falla).

Target 1 (Gestión): $128.00 (EMA 55 de 1H / Soporte Local).

Target 2 (Estructural): $124.90 (POC / Mínimos previos).

Target 3 (Swing): $118.00 (Deuda de Liquidez Mayor).

⚠️ NOTA DE RIESGO: Operación de alta volatilidad correlacionada con la zona de decisión de BTC. Se sugiere asegurar parciales en TP1.

• Bitcoin: Long-Term Swing Setup Based on HTF Demand📊 Análisis BTCUSD – Swing de Largo Plazo (1D)

Bitcoin se encuentra actualmente en una fase correctiva dentro de una estructura de marco temporal alto. El precio continúa respetando zonas clave de oferta y demanda, y comienza a acercarse a una zona de demanda diaria que previamente actuó como área de acumulación institucional.

La zona marcada en verde representa un nivel de alta probabilidad para compras en swing / largo plazo, donde históricamente el precio ha reaccionado con fuerza. Esta área coincide con una corrección profunda desde máximos recientes, lo que aumenta la probabilidad de absorción de ventas.

📌 Plan general:

• Enfoque: Swing / inversión de largo plazo

• Estrategia: Compras escalonadas dentro de la zona

• Confirmación adicional: estructura en temporalidades menores

• Invalidez del escenario: cierre diario sólido por debajo de la zona

⚠️ No se recomienda anticipar entradas. La paciencia y la gestión de riesgo son clave en este tipo de operaciones. El mercado siempre dará confirmación antes de continuar el movimiento principal.

📈 Sesgo: Alcista a largo plazo mientras la zona de demanda se mantenga.

"Oportunidad de Swing Trading: Compras en WMB tras ruptura de baWMB: El despertar de un gigante (Ruptura de Continuación)

A veces, la paciencia es la herramienta más rentable en el trading. Williams Companies (WMB) ha pasado meses consolidando en un rango lateral, pero el gráfico acaba de lanzar una señal inequívoca de fortaleza.

Análisis Técnico: La Geometría del Éxito

Ruptura de Triángulo/Bandera: Tras una subida vertical, el precio ha comprimido la volatilidad en un triángulo de continuación. La vela actual está rompiendo la directriz bajista de corto plazo con decisión.

Soporte Estructural Convertido: La zona amarilla (cerca de los 59$ - 60$) que antes fue resistencia, ahora actúa como un suelo de granito, validando la salud de la tendencia.

Objetivo Ambicioso: La proyección técnica nos marca un objetivo de 73$, lo que supone un recorrido al alza muy atractivo desde los niveles actuales.

Riesgo Definido: Mantenemos la disciplina con un Stop Loss ajustado del -7%, ofreciendo una relación riesgo/beneficio muy favorable para la operativa.

Conclusión: ¿Para qué tipo de inversor es esta idea?

Esta oportunidad es perfecta para el Inversor de Tendencia (Trend Follower).

Es el perfil que entiende que no hace falta adivinar el suelo de un activo que cae, sino que es mucho más seguro "subirse al tren" de un activo que ya está subiendo y acaba de renovar sus fuerzas. Es ideal para quien busca:

Confirmación sobre especulación: Entrar cuando el precio ya ha validado la dirección.

Operativas de Swing Trading: Con un horizonte temporal de semanas a pocos meses para alcanzar el objetivo de los 73$.

Tranquilidad técnica: Un valor que respeta sus niveles y permite gestionar el riesgo de forma matemática.

Resumen de la Operación

Entrada: Niveles actuales (Ruptura confirmada).

Objetivo: 73$.

Stop Loss: -7%.

Buenas inversiones