Análisis de tendencia

META (1D) – Long-term trend support and structural reboundOn the daily chart of Meta Platforms (META), price continues to respect a well-defined long-term bullish structure supported by an ascending trendline that has been in place since the April–May 2025 lows. This trendline has acted as dynamic support, repeatedly marking areas where corrective behavior fades and directional coherence starts to rebuild.

After the impulsive advance that led to new highs in September, price failed to break higher during the October attempt. This created a consolidation zone that could be interpreted as a potential double top. However, this structure was never confirmed, as there was no decisive breakdown or sustained bearish continuation. Instead, price transitioned into a controlled corrective phase.

Since then, price behavior has remained highly technical. Each corrective leg has found support precisely at the rising trendline, producing orderly rebounds rather than impulsive sell-offs. This type of reaction suggests that downside pressure is being absorbed rather than expanded, keeping the broader bullish structure intact.

From the EdoControl perspective, bearish sequences during pullbacks lack persistence and strength, while momentum loss becomes evident as price approaches key support. After each rebound, directional coherence gradually returns, reinforcing the idea that these corrections are part of a larger constructive process rather than signs of distribution.

This approach is not about predicting exact turning points, but about aligning with the dominant trend once corrective phases lose effectiveness. The objective is to identify when price resumes moving with the prevailing structural direction and position accordingly, always with the trend as the primary reference.

From a relative valuation standpoint, META is currently trading around a 27x P/E ratio, placing it among the more reasonably valued names within the large-cap technology group. While fundamentals do not define the entry, they provide additional context supporting a long-term constructive bias.

In this context, I have taken a position around the 617 USD area, coinciding with another clean reaction off the long-term ascending trendline. This is not a short-term or swing-oriented setup, but a long-term view that allows price to develop over time.

In a constructive scenario, a return toward previous highs and a confirmed breakout with volume would open the door to broader extensions. The 800 USD area stands as a conservative objective if the structure continues to hold. On the other hand, failure to break prior highs or the formation of a clear lower high would increase the risk of a double top and require a more defensive approach or a full reassessment.

As with any long-term setup, patience and discipline are essential. While the bullish structure remains intact, the context stays constructive, but no scenario is permanent. A clear loss of the ascending trendline, a sustained increase in selling pressure, or a meaningful structural shift would invalidate the current thesis and demand a full reevaluation. Trading is not about being right, but about adapting to what price is actually doing as new information unfolds.

XRP/USDT Recuperación progresiva y consistencia operativa | 55m – Recuperación progresiva y consistencia operativa durante el mes

El comportamiento de la estrategia en XRP/USDT, operando en un timeframe de 55 minutos, refleja un proceso claro de recuperación y estabilización a lo largo del mes en curso.

Tras un período inicial de corrección, la estrategia logró reorganizar la operativa, adaptándose a las nuevas condiciones del mercado y retomando una secuencia ordenada de entradas y salidas. Este ajuste permitió reconstruir el rendimiento, alcanzando ganancias mensuales superiores al 11%, mientras mantiene un resultado anual acumulado positivo.

La operativa muestra:

Entradas bien distribuidas tras confirmaciones técnicas

Gestión activa de salidas durante fases de debilidad

Reincorporación controlada en zonas de recuperación

En este marco temporal, la estrategia evita la sobreexposición y prioriza la continuidad operativa, lo que resulta clave para atravesar fases de volatilidad sin comprometer la estructura del sistema.

Más allá de movimientos puntuales del precio, lo relevante es la capacidad del modelo para recuperar rendimiento, sostener resultados positivos y mantener coherencia en la ejecución a lo largo del mes.

👉 Este escenario pone en valor un enfoque sistemático:

no se trata de evitar las correcciones, sino de contar con una estrategia capaz de adaptarse y recuperar de forma ordenada.

Ojo! EEUU anuncia que atacara Groenlandia, ¿que pasara en CL1?HOLA SEÑORES INVERSORES, Aqui traigo algo de luz al Petroleo.

EEUU acaba de anunciar que atacara a Groenlandia, ¿sera un buen momento de compra en los futuros del petroleo?

Lo veremos en los proximos dias, pero mi apuesta es que SI.

¡ATENCIÓN! IMPORTANTE DISCLAIMER

Todos mis análisis, comentarios y contenido son únicamente con fines educativos e informativos.

NO constituyen recomendación de inversión, asesoramiento financiero, ni invitación a realizar operaciones en los mercados financieros.

El trading y la inversión en petróleo, commodities o cualquier activo conllevan un riesgo extremadamente alto de pérdida total o parcial del capital. La gran mayoría de los participantes en estos mercados pierden dinero.

Cada persona es total y exclusivamente responsable de sus decisiones, acciones y operaciones. Opera solo con dinero que puedas permitirte perder por completo.

El mercado es altamente manipulado y está diseñado para que ganen los grandes tenedores e instituciones.

¡Tú decides, tú asumes las consecuencias al 100%!

No soy asesor financiero regulado.

IMVIMV – Actualización técnica (Diario)

Desde el máximo en Zona Operativa 5, el índice entró en un proceso lógico de distribución / toma de ganancias, desarrollando una lateralización entre Z5 y Z4.

La pérdida momentánea de la Zona Operativa 4 activó una corrección ordenada, sin ruptura estructural, típica de un mercado fuerte.

-- Situación actual:

• El precio se aproxima a un pull-back técnico hacia Zona Operativa 4, nivel clave.

• La estructura alcista mayor sigue intacta (canal de regresión respetado).

• RSI descargado, saliendo de sobrecompra → condición saludable.

• No se observa volumen de distribución agresiva, sino corrección por tiempo/precio.

-- Lectura Wyckoff:

Movimiento compatible con back-up to the edge of the range, previo a una posible reanudación alcista si la Z4 actúa como soporte.

Contexto macro – Apoyo fundamental

-- Informe del Fondo Monetario Internacional

El FMI destacó positivamente la acumulación de reservas del Banco Central de la República Argentina, validando:

• Cumplimiento de metas clave del programa.

• Menor riesgo cambiario y financiero.

• Mejora en la estabilidad macro de corto y mediano plazo.

Para el mercado: reduce el riesgo sistémico y sostiene valuaciones.

-- Visión de Wall Street

Desde el lado de los grandes bancos y analistas internacionales, Argentina vuelve a entrar en el radar:

• Mejora del perfil macro y fiscal.

• Expectativa de retorno gradual al mercado global de capitales.

• Re-rating potencial de activos argentinos si el proceso se consolida.

Esto explica por qué, pese a la corrección, no aparece venta estructural fuerte.

Conclusión

• Corrección técnica normal y sana tras fuerte rally.

• Zona Operativa 4 = nivel clave a monitorear.

• Macro acompaña: FMI + visión externa refuerzan el escenario de fondo.

• Mientras no se pierda Z4 con volumen, el movimiento luce como pausa dentro de una tendencia alcista mayor.

IBKR rompe resistencia 1hEn gráfico horario de IBKR observamos una potente ruptura con volumen y vela de confirmación de un nivel de resistencia.

Es buen momento para colocar una orden limite con la entrada en 70.51, stop loss en 67.63 y profit en 83.35. Se espera una subida del 18% a partir del punto de entrada. Lo que busco con esto es una caza de stops tras la ruptura de la resistencia.

Si el precio llega antes al profit que al punto de entrada se descarta el trade porque ya dió el movimiento completo de ruptura.

NVTSNavitas Semiconductor ( NASDAQ:NVTS ): Estrategia 2.0 y el giro hacia la IA

Navitas es un actor ambicioso en el mercado de semiconductores de potencia (GaN y SiC). La compañía está revolucionando su negocio tradicional de carga móvil, con bajos márgenes de beneficio, para reinventarse como un proveedor de alto margen para centros de datos de IA e infraestructura industrial.

Impulsores de crecimiento estratégico

La estrategia "Navitas 2.0" se centra en captar sectores de alto crecimiento mediante dos tecnologías clave:

GaN (nitruro de galio): Soluciones compactas de alta frecuencia para racks de servidores.

SiC (carburo de silicio): Módulos de ultraalta tensión para redes eléctricas y estaciones de vehículos eléctricos.

Catalizadores clave:

Colaboración con NVIDIA: Desarrollo de nuevas arquitecturas de suministro de energía de 800 V para fábricas de IA.

Módulos de nueva generación: Lanzamiento de módulos de SiC de 2,3 kV y 3,3 kV para redes inteligentes y almacenamiento de energía.

Manufactura en EE. UU.: Alianza con GlobalFoundries para producir chips de GaN en EE. UU., reduciendo la dependencia de Taiwán y facilitando contratos gubernamentales.

Alianza estratégica: Colaboración con Cyient para la entrada en el sector de las energías renovables y la infraestructura de vehículos eléctricos.

Salud financiera y proyecciones

La empresa se encuentra actualmente en la fase más baja de su transformación. Si bien los ingresos actuales se encuentran contenidos, el balance general se mantiene sin deudas.

Último panorama financiero (2025-2026):

Ingresos (4T 2025): ~7,0 millones de dólares (el mínimo cíclico proyectado).

Posición de caja: ~150 millones de dólares (deuda cero), lo que proporciona una sólida trayectoria.

Margen bruto (TTM): 24 %.

Valoración: El ratio precio/ventas se mantiene alto, ~35, ya que los mercados incorporan un crecimiento futuro impulsado por la IA.

Hoja de Ruta de Ingresos (Estimaciones):

2025: ~$45 millones (Año de Transición)

2026: ~$36 millones (Finalización del pivote)

2027: ~$66 millones (+80% interanual) – Lanzamiento proyectado de importantes proyectos de IA.

2028: ~$130 millones (+96% interanual) – Punto de equilibrio/Beneficio Operativo Esperado.

Tesis de Inversión

Apuesta por la Infraestructura de IA: Si Navitas se integra con éxito en la cadena de suministro de hiperescaladores (Amazon, Google, Microsoft) a través de su alianza con NVIDIA, la acción podría experimentar un crecimiento explosivo.

Pivote Operativo: La transición de cargadores móviles a soluciones de energía industriales/de IA mejora significativamente los márgenes a largo plazo.

Sentimiento del Mercado: El principal detonante para un cambio de tendencia será el fin de las caídas trimestrales de ingresos, lo que indica que la transición a "Navitas 2.0" ha finalizado.

SEMANA DE RESULTADOS :BAC , fuerza alcista 2026

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

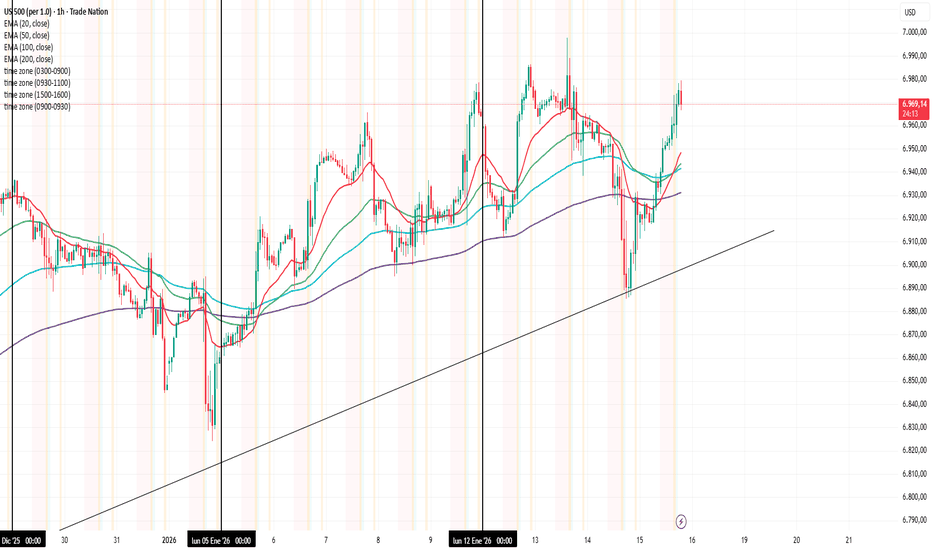

SP500 REBOTE EN LINEA DE TENDENCIA, SE RECOMIENDA ESPERAR LONGEn la tarde del 14 de enero, “El benchmark del mercado” tomó liquidez en la línea de tendencia alcista que se viene dando desde el pasado mes de noviembre. En este momento exacto no recomendaría entrar en LONG, ya que sería mejor esperar a que el precio nuevamente descienda ligeramente para una pequeña toma de liquidez preferentemente apoyando en alguna de las EMAS.

BTCUSD - ALCISTAAl parecer, tengo la expectativa de que este par continue a la alza, hay varias temporalidades que indican la entrada de demanda al igual que ha experimentado múltiples acumulaciones, espero que el precio continue en una dirección alcista en estos próximos días.

Para mí existen esos dos posibles escenarios, si no se cumple ninguno deberemos de esperar más tiempo a que el precio acumule y continue.

HIJO DE TRUMP COMPRAAMEX:UMAC - Al lado de una mina de oro encontrarás otra mina de oro

Dicen que si quieres encontrar un yacimiento de oro, el lugar donde tienes más probabilidades de encontrarlo es al lado de otro yacimiento de oro.

En bolsa sucede lo mismo.

Si quieres encontrar a una gran empresa, el primer lugar donde deberías buscar es al lado de otra gran empresa.

¿Cuál es la empresa LIDER del mercado?

¿A qué SECTOR pertenece?

¿Cuál es su CATALIZADOR que hay detrás?

Así es como encontré a AMEX:UMAC

Una empresa de drones de defensa nacional asesorada por el hijo de Donald Trump.

Sí, el hijo de Donald Trump es el asesor estratégico de AMEX:UMAC

AMEX:UMAC es una SMALL CAP con un crecimiento exponencial esperado para los próximos trimestres.

Alternativa de riesgo, pero con mucho potencial para este año.

¡Compra en retrocesos!

El oro abrió con un alza significativa el lunes en medio de la preocupación del mercado, alcanzando repetidamente nuevos máximos en torno a 4630. Parece estar listo para una tendencia alcista sostenida en diciembre. El nivel clave a medio plazo a tener en cuenta sigue siendo el anterior nivel de soporte/resistencia de 4550. Las operaciones a corto plazo deberían centrarse en comprar en retrocesos, evitando adivinar los máximos. Esto no significa que no se puedan abrir posiciones largas en niveles superiores; mientras se mantenga por encima de 4550, se considera un nivel de soporte sólido. La tendencia principal actual es la oscilación alcista. Las Bandas de Bollinger de 1 hora se están estrechando gradualmente, lo que indica un mercado saludable y un posible movimiento direccional. Hoy, la atención se centra en si 4550 se mantiene (mantenga una perspectiva alcista por encima de este nivel). Abrir posiciones largas en niveles superiores requiere una considerable habilidad técnica. El mercado actual obliga a abrir posiciones largas; si duda y adivina los máximos a ciegas, probablemente se equivoque. Evite participar en la oscilación neutral del gráfico de 1 hora. Ayer, un amigo siguió mi consejo y abrió una posición larga tras una ruptura por encima de 4560, obteniendo una ganancia perfecta en 4600. Sigo manteniendo el principio de seguir la tendencia y ser cauteloso.

En general, considere abrir una pequeña posición larga en el rango de 4570-4575 y añada más posiciones largas en el rango de 4560-4555. Si se produce un fuerte movimiento alcista y una nueva prueba del rango de 4530-4520, seguida de un retroceso, considere abrir una posición larga en el rango de 4610-4600. Actualmente, el nivel de precios no es adecuado para participar.

OKLO (1)Compro OKLO (primera compra), que se encuentra en la base de una directriz alcista que inició en septiembre de 2024.

Considero la compra casi como una inversión de capital privado. La empresa todavía debe obtener los permisos regulatorios para poder vender su producto, que son generadores nucleares a pequeña escala.

La semana pasada se difundió que firmó un acuerdo con Meta para ser una de las empresas que provea energía a sus centros de datos. Se encontraba testeando oferta sobre la directriz y el resultado fue una barra alcista de mucho volumen y amplio spread, un signo de fortaleza. Sin embargo, los vendedores que están posicionados entre 110 y 114 dólares, nivel que ya defendieron que no se superara en diciembre, lograron que esta semana desande una parte importante del alza de la semana pasada.

Previa zona de acumulacion (4H/1H) Objetivo 4H high,CAT D Zone D.Low Generado por Condicionandote de D para el fractal bajista ( tendencia ) de 4H, lo liquida, alcista en 4H , apoyado por D.Low , busca catalizador bajista en zona de descuento del fractal que esta en creacion desde el W low que genera MMI en D, por lo tanto el D low comienza un recorrido alcista que es el retroceso para buscar catalizador para este 4H al alza que tiene como objetivo (el W) tomar el D low

Mercado que deja un nuevo 4H high tras tomar en MMi el 1H y deja tendencia bajista en 4H con Estructura interna de 1H a la baja, si buscamos liquidar el 4H high necesitamos un D catalyst, lo que confluye con el hecho de condicionar al 4H a traves de la estructura de 1H que a su vez conflye porque es bajista , es muy posible que liquide el 4H low en su STF retracement y veo que erradique el 1H low disponible por ser el inicio de un MMXM (B) donde por debajo tengo el FVG de 1H dentro del catalizador D para 4H , y considero que hara IOFEd 15 para asi generar 1H low que liquide el 4H high y ahi tendriamos respuesta de 4H al D Cat, fin de la "" tendencia de 1H ""

***********( dia anterior )La toma del 1H low como SMR en un MMXM se me hace muy plausible, de hecho todo esto puede verse como una curva de ventas , y creo muy posible que nos deje un nuevo modelo de compra a la toma del low de 1H

Considero entonces que el retroceso de 4H reaccione en el Bloque D y como este condiciona a 4H se refleje en la Estructura interna (1H)

Busco la zona del bloque D por debajo del inicio del MMXM ( detectado) que se alinea con la erradicacion de 1Hs’ dispo, no se llena el FVG de 1H ( igual se alinea con el hehco de como me dejara primero un MMI en 15 se puede mirar que 15 hace iofed de 1H

Todo esto ocurriendo en el OB D

CEPU (2)Segunda compra de CEPU, que viene lateralizando desde fin del año pasado y se encuentra cerca de los 2400, que es una zona donde fue primero de toma de ganancias posterior a las elecciones legislativas nacionales, que se logró superar a principios de diciembre y hasta ahora fue defendida.

Por alguna razón, me parece que el mercado está castigando en especial a las acciones de compañías eléctricas. Justo al día siguiente de que se publicó el llamado a licitación de la participación estatal en Transener, se vieron ventas agresivas en el sector (en el cual soy particularmente alcista).

En términos macroeconómicos, estamos atravesando semanas de iliquidez, por lo que el mercado en general está bajista. Las tasas a corto plazo son muy altas, las cauciones a un día operan en torno al 40 % de TNA, con inflación proyectada de 24 % anual, que puede incluso ser menor. Es un incentivo a mantener liquidez a corto plazo, manteniendo el poder adquisitivo en términos reales prácticamente sin riesgo.

En la licitación de letras de ayer el ministerio de economía aceptó tasas similares para refinanciar toda la deuda que vencía, entiendo que incluso sus intereses. Financiándose caro y cada vez a más corto plazo. Los vencimientos más largos ofrecían retornos un poco menores, lo cual refuerza la idea de contracción monetaria. Quizás el objetivo sea contener la inflación.

Este apretón desincentiva, en mi opinión, la inversión en renta variable. Por lo que veo posible que el mercado local siga cayendo. Pero no creo que los buenos precios duren mucho tiempo. Supongo que a partir de febrero, con actividad en el congreso, en los meses siguientes con las liquidaciones del agro, y en el segundo semestre con (espero que) la inflación un poco más controlada, el mercado vuelva a testear los máximos del rango de consolidación que parece estar formándose.

Rango definido en el oro tras el fuerte impulsoTras el gap de apertura semanal y el impulso alcista del martes, que dejó marcado el máximo de la semana, el mercado ha entrado en una fase de lateralización en la parte alta del gráfico. Este rango se encuentra bien delimitado entre los mínimos del martes en 4.580 y los máximos semanales en 4.645.

Dentro de este contexto, el precio ofrece oportunidades claras: compras apoyadas en la parte baja del rango y ventas contratendenciales en la zona alta, siempre con cautela. Es importante mantenerse atentos a posibles rupturas del rango, especialmente si se producen con cierre de vela por encima o por debajo de estos niveles, y evitar operar en la zona media, donde el mercado suele perder claridad.

Seguimos atentos al comportamiento del DXY, que ha iniciado el año con movimientos alcistas relevantes y puede seguir influyendo en la dinámica del oro en las próximas sesiones.

---

Advertencia: Cualquier opinión, noticia, investigación, análisis, precios u otra información contenida en este sitio web se proporciona únicamente como comentario general del mercado y no constituye asesoramiento de inversión. ThinkMarkets no aceptará responsabilidad por ninguna pérdida o daño, incluyendo, sin limitación, la pérdida de beneficios, que pueda surgir directa o indirectamente del uso o la confianza en dicha información.