Análisis de tendencia

Ruptura del Banderín de tendencia AlcistaActualización de Bitcoin en gráfico de un día. El activo debe confirmar o no la ruptura del banderín de tendencia alcista.

⚠️Analice la información suministrada con sus conocimientos y experiencia en el #Trading antes de invertir y recuerde que este mercado es muy volátil y puede ocasionar grandes ganancias como pérdidas, si decide operar la señal todas las consecuencias que deriven de ella será totalmente su responsabilidad. En el caso que decida hacer apalancamiento recuerde colocar el Stop Loss según su criterio de inversión.

$BTC cotiza actualmente alrededor de 89k.CRYPTOCAP:BTC cotiza actualmente alrededor de 89k.

BTC cotiza actualmente alrededor de 89k. Han pasado casi cinco meses desde que cambié mi perspectiva bajista, y mi perspectiva se mantiene sin cambios. Mantengo mis posiciones cortas.

¿Por qué?

Tensiones geopolíticas: Preveo que la inestabilidad global volverá a aumentar, lo que probablemente provocará una caída del mercado bursátil mientras el oro y la plata continúan su alza.

Reunión del FOMC: Esta semana, la atención se centra en la Reserva Federal. Vemos a los inversores "insider" vendiendo sin parar en estos niveles. 😂

Actualmente, BTC mantiene la media móvil exponencial (EMA) de 1W99 (alrededor de 86,400) con bastante fuerza. Sin embargo, una vez que una vela cierre por debajo de ese nivel, mi próximo objetivo es la región de 72k. Ya he aumentado mis posiciones cortas en 97k y buscaré aumentarlas si el mercado ofrece entradas más altas, como se puede ver en el gráfico.

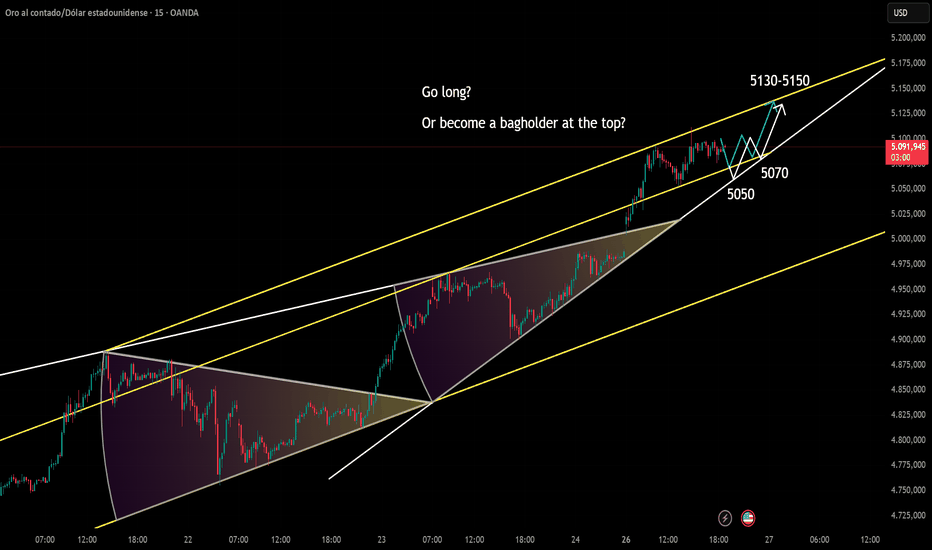

El oro sigue comprando en las caídasEl oro sigue comprando en las caídas

---------------------

¿Comprar?

¿O vender en corto en niveles más altos?

La clave es comprender que la estabilización del precio del oro por encima de los 5000 $ se ve respaldada por múltiples factores: política monetaria, flujos de capital y crisis geopolíticas.

Solo esperando un retroceso y una corrección genuinos, y con paciencia a que los precios bajen para comprar, se puede lograr un verdadero seguimiento de la tendencia.

Recomendaciones para operar intradía:

1. Actualmente, concéntrese en el nivel de soporte del oro de 5050 $-5070 $.

2. Recomendaciones para operar:

Precio de compra: 5050 $-5060 $

Stop Loss: 5045 $

Take Profit: 5100 $-5135 $-5150 $

3. Antes de usar esta estrategia para comprar, espere con paciencia a que el precio del oro se consolide lo suficiente y confirme la validez del rango de soporte de 5050 $-5070 $. Establezca órdenes de stop-loss estrictas. Siga la tendencia.

4. Abandone temporalmente la idea de vender en corto. No es que las ventas en corto no sean rentables, pero actualmente, van en contra de la tendencia, alterando fácilmente su ritmo de negociación original, interfiriendo con su juicio y mentalidad, y, en última instancia, potencialmente provocando pérdidas.

Los precios del oro han entrado en territorio desconocido.

El principal impulsor del mercado sigue siendo la aversión al riesgo. Por un lado, aunque Rusia y Ucrania están negociando, la cuestión territorial sigue siendo un obstáculo importante para llegar a un acuerdo. Estados Unidos y los países europeos han roto relaciones en la práctica por los derechos de tránsito de Groenlandia. Aunque Trump ha declarado que no usará la fuerza para resolver este problema, otras disputas están presionando al mercado. La más grave de ellas es la nueva ronda de presión de Estados Unidos sobre Irán, que incluso insinúa un arancel del 25% a los países que comercian con Irán, al tiempo que despliega un gran número de tropas en el Golfo Pérsico y Oriente Medio. La aversión al riesgo ha impulsado los precios del oro considerablemente al alza.

Continuaremos con nuestro ritmo de negociación actual. Publicaré una o dos señales de trading de alta calidad a diario. Mi canal es gratuito por tiempo limitado. Si tienes alguna pregunta, déjame un mensaje y te responderé lo antes posible.

Análisis del Oro y Estrategia de Trading | 26–27 de Enero✅ Análisis del gráfico de 4 horas (H4)

Desde la temporalidad de 4 horas, el oro continúa moviéndose dentro de una estructura alcista sólida y bien definida. El precio sigue formando máximos más altos y mínimos más altos, lo que confirma que la tendencia alcista de medio plazo permanece intacta.

Las medias móviles (MA5 / MA10 / MA20 / MA60) están alineadas claramente al alza y se abren progresivamente, lo que indica un impulso comprador sostenido y una clara dominancia de los toros, en lugar de señales de agotamiento del mercado.

Al mismo tiempo, el precio se desplaza a lo largo de la banda superior de Bollinger, una característica típica de mercados con fuerte tendencia. Aunque el oro se está acercando al máximo anterior cerca de 5110 y enfrenta una resistencia a corto plazo, no se observan señales claras de reversión ni patrones de techo.

La reciente consolidación parece más bien una pausa técnica saludable para absorber ganancias y preparar el próximo movimiento alcista.

Mientras el precio se mantenga por encima de la zona de soporte clave 5020–5045, la estructura general seguirá siendo alcista, y los retrocesos deben considerarse oportunidades de compra.

✅ Análisis del gráfico de 1 hora (H1)

En la temporalidad de 1 hora, el oro ha entrado en una fase de consolidación estrecha en niveles altos tras el reciente rally. El precio prueba repetidamente la resistencia de 5110 mientras forma velas pequeñas y retrocesos poco profundos, lo que demuestra una presión vendedora limitada y compras constantes en las caídas.

Las medias móviles a corto plazo se están aplanando y girando ligeramente al alza, mientras el precio se mantiene estable por encima de la zona de soporte 5070–5080. Este comportamiento sugiere acumulación más que distribución.

Estructuralmente, este tipo de movimiento lateral cerca de los máximos suele actuar como un patrón de continuación antes de una ruptura.

Por lo tanto, el sesgo a corto plazo sigue siendo alcista, y la probabilidad de una ruptura hacia nuevos máximos es mayor, siempre que los soportes no se rompan de forma decisiva.

🔴 Niveles de Resistencia

5095–5110

5130–5150

🟢 Niveles de Soporte

5070–5080

5045–5050

5015–5020

📌 Estrategia de Trading

🔰 Estrategia 1: Comprar en retrocesos (Plan principal ✅)

📍 Entrada: 5050–5060

🎯 TP1: 5100

🎯 TP2: 5115

🎯 TP3: 5130+

⛔ SL: por debajo de 5045

Razones:

• Soporte en H1 + soporte de medias móviles

• Fuerte estructura alcista en H4

• Mejor relación riesgo/beneficio

🔰 Estrategia 2: Compra por ruptura (Plan de momentum)

📍 Entrada: ruptura y consolidación por encima de 5110–5115

🎯 TP1: 5130

🎯 TP2: 5150

⛔ SL: por debajo de 5095

Razones:

• La ruptura del máximo previo puede acelerar el movimiento

• Alto potencial de continuación de tendencia

🔰 Estrategia 3: Venta (solo si se rompe la estructura ❌)

Las posiciones cortas solo se consideran si:

• el precio rompe por debajo de 5045

• la estructura H4 se debilita

• las medias móviles giran a bajistas

De lo contrario, evitar operar en contra de la tendencia.

✅ Resumen

El oro mantiene una tendencia alcista clara tanto en H4 como en H1.

La consolidación actual cerca de los máximos parece un patrón de continuación más que un techo.

👉 Enfoque preferido: comprar en retrocesos, evitar ventas contra tendencia.

👉 Vigilar una ruptura por encima de 5110 para el próximo impulso alcista.

Barrick Gold y el oro: Una decisión estratégicaBarrick Gold y el oro: una decisión estratégica que puede redefinir su valor en bolsa

Ion Jauregui – Analista en ActivTrades

El oro continúa afianzándose como uno de los activos clave del actual escenario macroeconómico. La persistencia de riesgos geopolíticos, la incertidumbre sobre la trayectoria futura de los tipos de interés y la creciente demanda por parte de bancos centrales han reforzado su papel como activo refugio y sostén estructural del mercado. Este entorno favorable para el metal precioso vuelve a situar en primer plano a las grandes compañías mineras, entre ellas Barrick Gold (TICKER AT: B.US), no solo por su exposición directa al oro, sino por una decisión estratégica de gran calado que puede marcar su evolución bursátil en los próximos años. Barrick estudia la escisión y posterior salida a bolsa de su negocio en Norteamérica, una operación orientada a aflorar valor y otorgar mayor visibilidad a activos de primer nivel. Sin embargo, el plan no depende únicamente de la voluntad de la compañía canadiense. El elemento clave se encuentra en Nevada Gold Mines, la mayor joint venture aurífera del mundo, donde Barrick controla el 61,5 % del capital, frente al 38,5 % de Newmont (TICKER AT: NEM.US). A pesar de esta mayoría, el acuerdo societario concede a Newmont un derecho preferente sobre cualquier venta o reorganización, convirtiéndola en el actor decisivo del proceso. La operación incluiría también activos estratégicos como Pueblo Viejo, en República Dominicana, y Fourmile, uno de los yacimientos con mayor potencial de crecimiento del grupo. En conjunto, estos activos están valorados en torno a 42.000 millones de dólares, una cifra que refleja tanto la calidad de las reservas como las expectativas de largo plazo sobre el precio del oro. En un contexto de cotizaciones elevadas del metal, la escisión podría resultar especialmente atractiva para el mercado, ofreciendo a los inversores una exposición más directa y focalizada a minas de alta rentabilidad.

Análisis técnico de Barrick Gold

Desde el punto de vista técnico, la estructura de Barrick Gold mantiene un sesgo claramente alcista en el medio y largo plazo. En gráficos diarios, el precio se sitúa de forma consistente por encima de sus medias móviles de 50, 100 y 200 sesiones, lo que confirma una tendencia positiva bien definida. La media de 200 sesiones actúa como soporte dinámico de largo plazo, reforzando la solidez del movimiento actual.

A nivel técnico, el precio ha logrado consolidar por encima de una antigua zona de resistencia entorno a los 46,45 dólares , ahora transformada en soporte clave del impulso actual, lo que refuerza el escenario de continuidad mientras dicho nivel no sea vulnerado. Por la parte superior, las resistencias se concentran en la zona de máximos recientes en 51,09 dólares, cuya superación con volumen abriría la puerta a nuevos tramos alcistas en línea con la evolución del oro que ha escalado durante un mes de los 4.309,59 dólares hasta los 5092 dólares actuales, un crecimiento del 18,6% en un único mes.

En cuanto a indicadores de momento, el RSI se mantiene en niveles elevados en 70,70%, reflejando cierta sobrecompra a corto plazo y la posibilidad de correcciones técnicas o fases de consolidación lateral. No obstante, el MACD continúa mostrando un cruce positivo estable en el tiempo, lo que sugiere que el impulso principal sigue siendo favorable y que cualquier ajuste podría interpretarse como una corrección técnica dentro de una tendencia alcista mayor. El índicador ActivTrades US Market Pulse nos señala un mercado en riesgo neutral, por lo que esta sobrevaloración está intimamente relacionada al precio del preciado metal.

Respaldado por el Oro

Barrick Gold y otras empresas del rubro, se encuentran en un momento decisivo. El respaldo fundamental del oro proporciona un soporte estructural a la cotización, mientras que la posible escisión del negocio norteamericano introduce un catalizador estratégico de primer orden. Desde el punto de vista técnico, la tendencia sigue siendo constructiva, aunque no exenta de ajustes en el corto plazo. En este equilibrio entre metal, mercado y decisiones corporativas, el próximo gran movimiento de la acción dependerá tanto de la evolución del oro como, en última instancia, de la postura que adopte Newmont.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

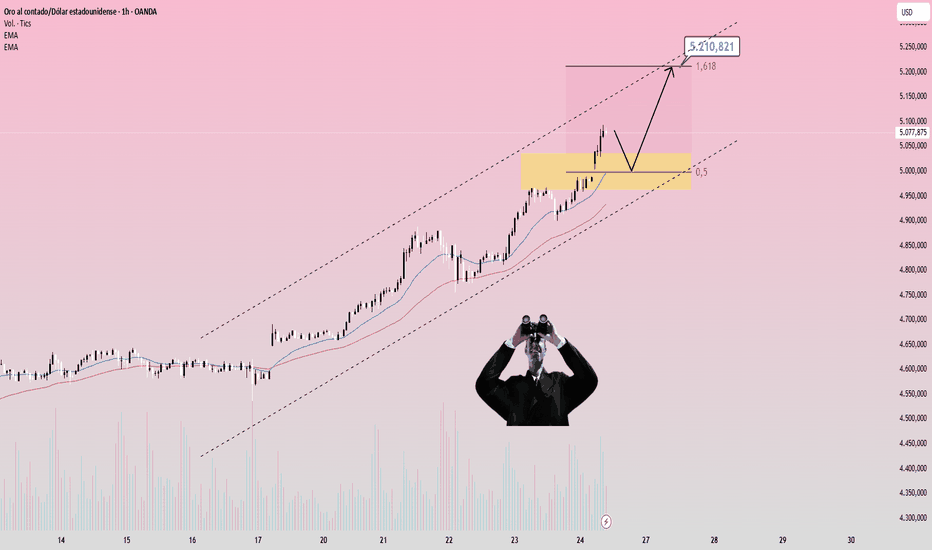

Patrón XAU: estructura alcista aún intactaEl oro continúa manteniendo una clara estructura alcista en el primer semestre mientras el precio se mueve de manera estable en el canal ascendente.

La EMA a corto plazo desempeña un papel de soporte dinámico, lo que demuestra que el flujo de caja todavía favorece a los compradores.

La zona de precios alrededor del área de retroceso de Fibonacci de 0,5 actúa como zona de demanda, donde anteriormente el precio había reaccionado positivamente.

Escenario

En el escenario base, si el precio mantiene la zona de demanda actual, existe una alta posibilidad de que XAUUSD continúe aumentando de acuerdo con la estructura del canal, moviéndose hacia la zona de extensión de Fibonacci de 1,618 arriba.

La corrección (si la hay) se considera un retroceso técnico de la tendencia principal, en lugar de una reversión.

👉 ¿Cuál es su opinión sobre XAUUSD en esta zona? ¿De acuerdo o en desacuerdo?

EURUSD – Continuación alcista la próxima semanaHead & Shoulders inverso está claramente formado.

El precio se rompió y se mantuvo por encima del escote → la estructura se vuelve alcista.

Ichimoku confirma la fortaleza de la tendencia:

Precio por encima de la nube, la nube se vuelve alcista → impulso respaldado.

Mientras el precio se mantenga por encima de la zona de ruptura, los retrocesos se consideran oportunidades de compra en caídas.

Enfoque de la próxima semana:

Continuación hacia máximos más altos si la estructura alcista se mantiene intacta.

Sesgo: Alcista 📈

Invalidación: romper la espalda debajo del escote.

XAUUSD – Brian | Análisis Técnico H3El oro ha superado oficialmente el nivel de 5,000 por primera vez, confirmando un cambio estructural importante en marcos de tiempo más altos. La ruptura refuerza la narrativa alcista más amplia, con el precio ahora operando firmemente en modo de expansión en lugar de consolidación.

El movimiento por encima de 5,000 refleja una demanda sostenida como refugio seguro en medio de una elevada incertidumbre global. Si bien la volatilidad a corto plazo sigue siendo posible, el entorno más amplio continúa favoreciendo al oro como un activo defensivo, apoyando escenarios de continuación al alza.

Estructura del Mercado y Contexto de Tendencia (H3)

En el marco de tiempo H3, XAUUSD se mantiene bien contenido dentro de un canal de precios ascendente, con una estructura definida por máximos más altos y mínimos más altos. La reciente pierna impulsiva confirma la continuación dentro de la tendencia dominante en lugar de un movimiento terminal.

Observaciones estructurales clave del gráfico:

El precio se sostiene por encima de la línea de tendencia ascendente, que ha actuado como soporte dinámico a lo largo del avance.

Un empuje impulsivo limpio por encima de 5,000 seguido de retrocesos superficiales sugiere una fuerte aceptación por parte de los compradores a precios más altos.

La estructura más amplia de Elliott sigue siendo constructiva, con el precio avanzando a través de extensiones de onda superiores en lugar de mostrar signos de distribución.

Zonas Técnicas Clave para Monitorear

Varios áreas técnicas importantes se destacan:

5,000 - zona de retesteo de la línea de tendencia: Un área potencial para que el precio se estabilice si se desarrolla un retroceso técnico.

Zona de liquidez fuerte alrededor de 4,787: Un área de soporte más profunda donde se concentra la liquidez del lado de compra, alineada con la estructura previa.

Zona FVG por debajo del precio actual: Representa negocios incompletos en caso de un aumento de la volatilidad.

Zona de resistencia superior / extensión cerca de 5,315 (Fibonacci 1.618): Un área clave de reacción al alza donde el precio puede pausar o consolidar antes de una mayor expansión.

Mientras el precio se mantenga por encima de la línea de tendencia y los soportes clave de liquidez, la estructura alcista permanece intacta.

Liquidez y Perspectivas Futuras

La ruptura por encima de 5,000 abre un nuevo régimen de liquidez. Con resistencia histórica limitada por encima, el precio ahora está impulsado más por la expansión de liquidez y el impulso que por zonas de oferta tradicionales.

Los retrocesos a corto plazo deben verse en el contexto de la continuación de la tendencia en lugar de una reversión, a menos que haya un desglose claro en la estructura. La aceptación por encima de 5,000 fortalecería aún más el caso para continuar al alza hacia extensiones superiores de Fibonacci.

Sesgo de Trading

Sesgo primario: Continuación alcista mientras se mantenga la estructura

Áreas clave de interés:

Zona de retesteo de la línea de tendencia / 5,000

Soporte de liquidez en 4,787

Resistencia de extensión en 5,315

Marco de tiempo preferido para confirmación: H1–H4

Las tendencias fuertes rara vez se mueven en línea recta. La paciencia y la alineación con la estructura siguen siendo críticas en esta fase del mercado.

Consulta el gráfico adjunto para una vista detallada de la estructura de tendencia, zonas de liquidez y extensiones de Fibonacci.

Sigue el canal de TradingView para obtener acceso temprano a actualizaciones estructurales y únete a la discusión.

SEMANA DE RESULTADOS : AMERICAN AIRLINES con niveles claves

Los nuevos datos trimestrales de las principales compañías ya están sobre la mesa… y traen mucho más que números: nos muestran hacia dónde se está moviendo el dinero inteligente. Ventas, márgenes, crecimiento interanual y revisiones de proyecciones están marcando la cancha para los próximos movimientos del mercado.

Este video no es solo una lectura de resultados. Es una guía estratégica para detectar qué acciones están en zonas de acumulación, en ruptura o en pleno impulso. Vamos a analizar empresas que han sorprendido al alza, otras que decepcionaron, y sobre todo, cuáles están generando oportunidades reales de entrada.

Te voy a mostrar niveles técnicos clave: zonas de soporte ideales para posicionarse, objetivos de salida donde el precio podría tomar ganancias, y estructuras que anticipan movimientos de mayor magnitud. Porque en este mercado volátil, no se trata solo de saber qué empresa gana más… se trata de leer con precisión hacia dónde fluye el mercado.

Este análisis está pensado para quien quiere operar con criterio, y no quedarse reaccionando tarde. Si sabés interpretar los datos, podés posicionarte con ventaja antes del próximo movimiento fuerte.

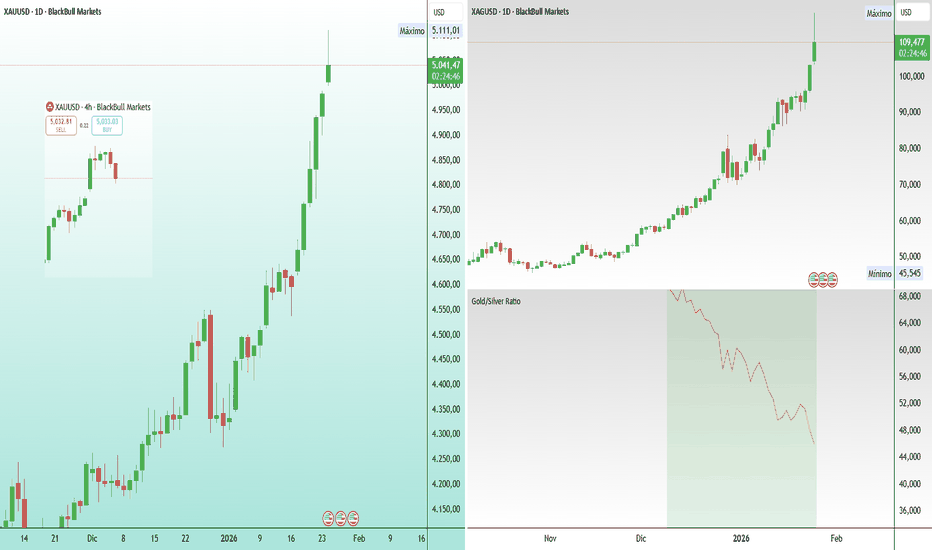

El oro supera los 5000, se estanca en 4H y la plata se disparaEl oro ha subido alrededor de un 17 % en lo que va de año, a medida que se desvanece la confianza en el dólar estadounidense.

Hoy, el oro al contado ha subido alrededor de un 0,9 % hasta situarse cerca de los 5030 dólares, tras superar brevemente los 5100 dólares anteriormente. También superó los 5000 dólares por primera vez durante la sesión bursátil de Asia-Pacífico, pero el impulso parece estar ralentizándose en el gráfico de 4 horas. Sin embargo, Goldman Sachs ha elevado su objetivo para el oro en diciembre de 2026 a 5400 dólares por onza.

La plata se ha movido aún más rápido. La relación entre el oro y la plata ha caído por debajo de 50 por primera vez desde marzo de 2012. En pocas palabras, la plata se cotiza ahora en su nivel más alto en relación con el oro en casi 14 años.

Si el oro se mantiene cerca de los 5100 dólares y la relación vuelve a su media a largo plazo, en torno a 70, la plata tendrá que bajar hasta aproximadamente 72 dólares para volver a esa relación histórica.

US30 | Lunes de Resaca: Rebotes para VenderEl mercado arrancó la semana con miedo geopolítico y máxima cautela antes de la Fed. Al perder 49,000 y 48,880, el mensaje es directo: el control es bajista. Cuando un soporte importante cae con noticias, se convierte en resistencia dura. Hoy, las subidas son oportunidades, no señales de compra.

📍 Niveles que importan hoy

48,850 – 48,880 → ZONA DE VENTA CLAVE. Antiguo soporte, ahora techo.

48,700 → Zona de batalla intradía.

48,600 → Primer objetivo natural.

48,436 → OBJETIVO PRINCIPAL. Nivel estructural que el precio busca en correcciones fuertes.

49,000 → Techo mayor (poco probable mientras dure la presión).

🧭 Plan simple

Mentalidad: Sell the Rip (vender los rebotes).

Evita compras heroicas antes de la Fed.

🌍 Londres

Si el precio rebota hacia 48,800 – 48,850 y muestra rechazo → VENTA.

Stop: 48,920 | Objetivo: 48,725 → 48,600.

🇺🇸 Nueva York

Si pierde 48,700 con decisión → continuación hacia 48,600 y 48,436.

Si entra en rango (48,600 – 48,900), opera extremos con cautela: vende arriba, scalps abajo.

⚠️ Clave del día

Volatilidad alta = rebotes rápidos y engañosos. No persigas velas verdes.

🎯 Resumen rápido

🔴 Sesgo: Bajista

🟥 Resistencia: 48,880

🎯 Objetivos: 48,600 → 48,436

⏳ Contexto: Semana de Fed = paciencia y disciplina

Tip final: En días de incertidumbre, manda el riesgo. Espera el rebote, ejecuta con calma y protege capital.

EURUSD recupera impulso y mira al alzaHola a todos,

¿qué opinan sobre el FX:EURUSD ?

El EURUSD mantiene una recuperación sólida, cotizando alrededor de 1.185 – 1.186 tras salir de un canal bajista prolongado. Este movimiento sugiere que el sentimiento del mercado comienza a inclinarse hacia los compradores, aunque a corto plazo aún pueden aparecer algunas fluctuaciones.

En cuanto al contexto fundamental, el dólar estadounidense se debilita a medida que el mercado reajusta las expectativas sobre la política monetaria de la Reserva Federal. Los datos económicos recientes de EE. UU. muestran un crecimiento estable, pero insuficiente para fortalecer de forma clara al USD, lo que abre espacio para una mayor recuperación del euro. Por su parte, la zona euro no presenta noticias negativas relevantes, lo que permite al EUR mantener una ventaja relativa.

Desde el punto de vista técnico, el EURUSD ha roto la línea de tendencia bajista y ha desarrollado un impulso alcista claro. Actualmente, el precio se encuentra en una corrección técnica, y se espera un retroceso hacia la zona Fibo 0.5 – 0.618 para formar un soporte de corto plazo antes de un posible nuevo tramo al alza.

¿Y tú, cómo ves el futuro del EURUSD?

S&P 500: ¿Está activable el Fed Put en este momento?A medida que la volatilidad ha aumentado en los mercados bursátiles por razones macroeconómicas globales y geopolíticas, la primera decisión de política monetaria de la Fed del año, prevista para el miércoles 28 de enero, es muy esperada. Sin embargo, es poco probable que la Fed salga en apoyo de los mercados en esta fase: el Fed Put no es activable actualmente. Pero ¿qué es exactamente el Fed Put?

El Fed Put se refiere a la creencia de que, si los mercados caen de forma demasiado violenta o si el sistema financiero se ve amenazado, la Reserva Federal relajará su política monetaria.

En la práctica, esto puede materializarse mediante: recortes de tipos de interés, una pausa o el fin del endurecimiento monetario, inyecciones de liquidez a corto plazo o programas de compra de activos de larga duración (QE). Sin una inflación claramente controlada, el Fed Put sigue estando muy lejos, incluso en caso de caídas bursátiles, ya que no protege frente a mercados bajistas normales.

Puntos clave a tener en cuenta:

• El Fed Put puede activarse si el S&P 500 cae más de un 20–30% en un periodo muy corto y si la inflación no está muy por encima del objetivo de la Fed

• Una corrección normal del mercado no permite la activación del Fed Put

• El Fed Put puede activarse en caso de estrés financiero grave en EE. UU., como un bloqueo total del mercado interbancario, monetario o de bonos

• El Fed Put puede activarse en caso de un gran shock deflacionario

• En todos los casos, la inflación debe haber regresado hacia el objetivo del 2% de la Fed

Para comprender por qué el Fed Put no es activable hoy, es importante recordar que la Fed no reacciona prioritariamente a los mercados bursátiles, sino a la estabilidad del sistema financiero y a su mandato de inflación y empleo. Una caída del S&P 500, incluso significativa, no es suficiente mientras sea ordenada, progresiva y sin contagio sistémico.

Históricamente, las verdaderas activaciones del Fed Put se produjeron en contextos extremos: la crisis financiera de 2008, la crisis del mercado repo en 2019, el shock del Covid en 2020 o el estrés bancario regional en 2023. En todos estos episodios, el factor común no fue la caída de las acciones en sí, sino el riesgo de ruptura del funcionamiento normal de los mercados financieros.

Hoy, a pesar del aumento de la volatilidad, los mercados de financiación en dólares siguen funcionando, la liquidez permanece disponible en términos generales y los diferenciales de crédito —aunque tensionados— no indican un estrés sistémico inminente. El mercado laboral estadounidense sigue siendo resiliente, el consumo se mantiene y la economía no muestra señales claras de una recesión profunda.

Sobre todo, la inflación sigue siendo el elemento clave. Mientras la inflación subyacente y las expectativas de inflación no hayan regresado de forma sostenible hacia el 2%, la Fed no puede permitirse apoyar agresivamente a los mercados. Un Fed Put prematuro podría reavivar las presiones inflacionistas y socavar la credibilidad de la política monetaria.

En resumen, el Fed Put no es una red de seguridad permanente para los inversores en acciones. Solo se activa cuando la estabilidad financiera está amenazada y cuando la inflación lo permite. En el entorno actual, los mercados aún deben aceptar una fase de volatilidad y ajuste sin esperar un apoyo explícito de la Fed.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

CERRAMOS OPERATIVAS EN COMPRA !! EL PRECIO CAERA !!En el timeframe semanal, el movimiento actual del precio se interpreta como un retroceso correctivo, el cual podría extenderse hasta la zona de los 90,000 USD, nivel que coincide con una zona técnica relevante de equilibrio y reacción previa del mercado.

Este retroceso no invalida el escenario bajista principal, sino que forma parte de la estructura del precio. Mi enfoque es esperar que el precio llegue a la zona marcada, donde buscaré señales claras de rechazo para tomar posiciones de venta.

Una vez que el precio complete este retroceso y confirme debilidad en dicha área, el escenario bajista toma mayor fuerza, con una proyección hacia la zona de demanda semanal ubicada alrededor de los 78,000 USD, nivel que actúa como objetivo final del movimiento.

Mientras el precio se mantenga por debajo de las zonas de oferta superiores, el sesgo sigue siendo bajista y cualquier subida se considera un retroceso dentro de la tendencia dominante

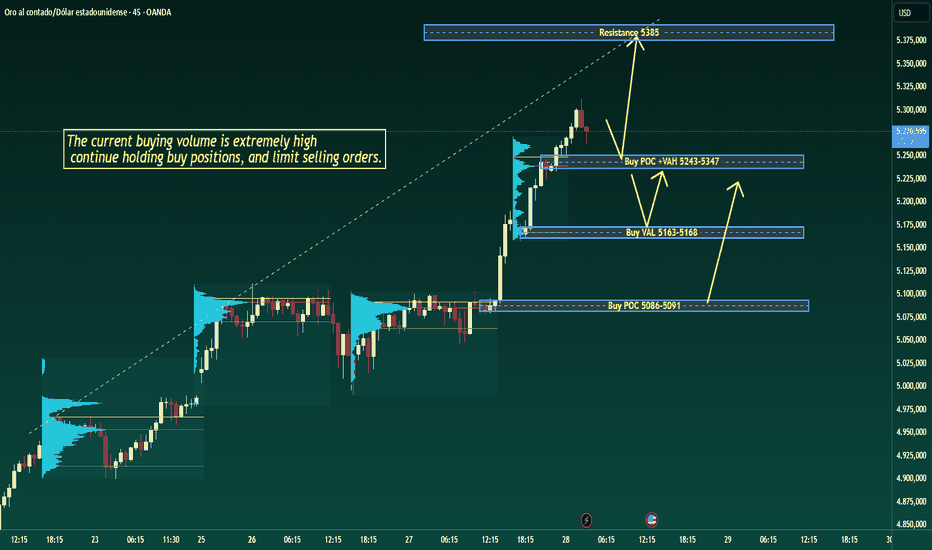

XAUUSD – Brian | Perspectiva Técnica M45— Los compradores aún están en control por encima de 5,200

El oro continúa negociándose firmemente por encima de la marca de 5,000, con la acción del precio confirmando una fuerte aceptación alcista en niveles más altos. En el marco temporal M45, el mercado se mantiene en una fase de expansión, apoyado por un volumen de compra agresivo y áreas de valor bien defendidas.

Las condiciones actuales sugieren que los compradores siguen en control, con retrocesos siendo absorbidos en lugar de vendidos. Este comportamiento caracteriza típicamente un entorno de tendencia fuerte en lugar de una fase de distribución.

Contexto Macro (Resumen Breve)

Desde una perspectiva fundamental, la posición institucional se mantiene estable, sin signos de desinversión defensiva a pesar de que el oro cotiza en máximos históricos. Al mismo tiempo, el mercado sigue siendo sensible a los próximos eventos macro, que pueden introducir volatilidad a corto plazo pero no han alterado la tendencia alcista más amplia hasta ahora.

Mientras persista la incertidumbre y fluctúe el apetito por el riesgo, el oro continúa beneficiándose de su función como cobertura estratégica.

Estructura del Mercado & Contexto de Volumen (M45)

La estructura actual en M45 se mantiene constructiva:

El precio se sostiene por encima de la línea de tendencia ascendente.

El volumen de compra permanece elevado, indicando una fuerte demanda y una menor disposición a vender.

Los retrocesos continúan desarrollándose de manera correctiva en lugar de caídas impulsivas.

En tendencias fuertes, un alto volumen combinado con retrocesos superficiales a menudo señaliza continuidad en lugar de agotamiento.

Zonas Técnicas Clave a Observar

Basado en la estructura del gráfico y el perfil de volumen, destacan varias zonas:

Zona de Reacción al Alza

5,385: Un área de resistencia principal y de extensión donde el precio puede detenerse, consolidarse o reaccionar antes de decidir la siguiente pierna direccional.

Soporte de Valor Primario

POC + VAH: 5,243 – 5,347

Esta es la zona más crítica para la continuación. La aceptación y permanencia dentro de este rango reforzarían la estructura alcista.

Soporte Secundario

VAL: 5,163 – 5,168

Un retroceso más profundo en esta zona aún se consideraría correctivo siempre que el precio se estabilice y recupere valor.

Soporte Estructural Más Profundo

POC: 5,086 – 5,091

Este nivel representa un valor más amplio y probablemente solo se activará durante una volatilidad elevada.

Expectativas y Tendencia Futura

Tendencia primaria: Continuación alcista mientras el precio se mantenga por encima de las zonas de valor.

Los retrocesos se ven actualmente como oportunidades de reacumulación en lugar de reversión de tendencia.

Se espera volatilidad a corto plazo, pero la estructura sigue siendo el punto de referencia clave en lugar de velas individuales.

Las tendencias fuertes rara vez se mueven en líneas rectas. La capacidad del oro para mantener valor durante las pausas sigue apoyando el argumento para más alza.

Consulte el gráfico adjunto para una vista detallada de las áreas de valor, la estructura de tendencia y los caminos proyectados.

Siga el canal de TradingView para obtener actualizaciones tempranas de la estructura y únase a la discusión sobre niveles clave del mercado.

EUR/USD: Caos entorno al DólarIon Jauregui – Analista en ActivTrades

El mercado de divisas vuelve a situarse en el centro de atención. El cruce EUR/USD ha alcanzado la zona de 1,20, niveles no vistos desde hace más de cuatro años, en un contexto marcado por la creciente debilidad del dólar estadounidense y por un entorno político y monetario cada vez más complejo en Estados Unidos.

Este movimiento se produce en una jornada especialmente relevante para los mercados, con la decisión de tipos de la Reserva Federal, la comparecencia de Jerome Powell y una intensa agenda de resultados empresariales, factores que incrementan la sensibilidad del mercado a cualquier cambio en el tono de los bancos centrales.

Presión política sobre el dólar

La reciente caída del dólar se ha visto acelerada por comentarios del expresidente Donald Trump, interpretados por el mercado como una señal de comodidad por parte de la Casa Blanca ante un dólar depreciado. No es una postura nueva: la administración Trump ha defendido de forma reiterada que el dólar se encuentra sobrevalorado y que otras economías mantienen sus divisas artificialmente débiles para favorecer sus exportaciones. Un dólar más débil puede beneficiar a las multinacionales estadounidenses, pero también implica mayores costes de importación y riesgos inflacionarios, en un momento en el que la confianza de los inversores en la estabilidad macroeconómica de Estados Unidos ya se encuentra deteriorada.

La Reserva Federal, sin efecto soporte y el mercado reflejando un dólar más y más débil

Desde el punto de vista monetario, el mercado descuenta un mensaje continuista por parte de la Reserva Federal, sin cambios inmediatos en los tipos de interés. Esta falta de catalizadores refuerza la presión bajista sobre el dólar, que se queda sin un elemento claro de apoyo en el corto plazo.

En este contexto, el movimiento alcista del EUR/USD responde más a la debilidad estructural del dólar que a una mejora significativa del escenario macroeconómico en la zona euro.

Adicionalmente nos encontramos con un gobierno japonés en pleno proceso electoral debido al alto endeudamiento y las políticas de su anterior presidencia siguiendo el modelo de Shinzo Abe. Y sumado a esto solicitudes de devolución de oro por parte de Suecia y Alemania. Todo esto podría afectar, de una parte al mercado de bonos y deuda estadounidense, de otro, al oro y en primer lugar a su divisa de referencia, el dólar sumando mayor presión inflacionaria en la divisa. La debilidad del dólar está impulsando con fuerza a las materias primas, que actúan como termómetro del deterioro del billete verde.

El oro supera los 5.250 dólares por onza, mientras que el petróleo Brent se mantiene estable en torno a los 66–67 dólares por barril. Este comportamiento refleja un aumento de la demanda de activos refugio y estrategias de cobertura frente a la depreciación del dólar, un patrón que históricamente ha ido acompañado de mayor inestabilidad en el mercado de divisas.

Un euro fuerte, reto para el BCE

La apreciación del euro plantea un dilema para el Banco Central Europeo. Un euro excesivamente fuerte puede lastrar la competitividad exterior y dificultar el cumplimiento del objetivo de inflación. De hecho, recientes declaraciones de miembros del BCE dejan abierta la posibilidad de nuevas bajadas de tipos si el dólar continúa perdiendo terreno y el euro mantiene su tendencia alcista. Este factor limita el recorrido del EUR/USD a medio plazo y añade un componente adicional de volatilidad al cruce.

Riesgos políticos adicionales en Estados Unidos

A este escenario se suman tensiones políticas internas en Estados Unidos, con el riesgo de un cierre del gobierno federal ganando peso en las expectativas del mercado. Este tipo de episodios suele penalizar al dólar en el corto plazo, especialmente cuando coinciden con dudas sobre la dirección de la política monetaria.

Análisis Técnico EURUSD:

El comportamiento CarryTrade que ha sostenido la divisa durante 2025 podría haberse fracturado en la sesión de ayer con una vela que hizo fluctuar más de 2 céntimos en una sola sesión. El rango entre los 1,12 y los 1,18 que había sido la tónica del año pasado tocó ayer un máximo de 1,20827 dólares por euro. La sesión actual ha corregido parcialmente revolviendo hacia los 1,19990 el valor. Si observamos el RSI, podemos analizar que el máximo de sobrecompra se mantiene pero parece haber iniciado un posible rebote aunque se haya aún en los 72,30%. MACD mantiene un aspecto alcista con el histograma en ascenso. Si observamos el cruce de medias podemos ver que le movimiento actual se apoya sobre las medias de 50 y 100 días por encima del punto de control que se ubica entorno a los 1,16769 dólares, lo que podría señalar una posible subida libre en un periodo indeterminado de días esta semana hasta ver resultados europeos de datos de esta semana siendo los datos más relevantes los de Alemania. Si el valor europeo sigue reforzando el impulso, podríamos ver un avance de otros 2 céntimos en esta misma semana. Si los datos no acompañan la corrección podría desplazar a la zona de apoyo de este impulso entorno a los 1,18853 el techo del rango de consolidación de 2025.

Problemas de confianza

El avance del EUR/USD hacia la zona de 1,20 refleja un problema de confianza en el dólar, más que una fortaleza estructural del euro. A corto plazo, la evolución del cruce estará condicionada por el mensaje de la Reserva Federal, la situación política en Estados Unidos y la reacción del BCE ante un euro apreciado.

En este entorno, la gestión del riesgo y el seguimiento de la comunicación de los bancos centrales resultan clave, ya que el mercado de divisas podría seguir registrando movimientos bruscos en las próximas sesiones.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

EURUSD - Estructura Alsista en MovimientoEURUSD mostró un fuerte impulso alcista impulsado por volatilidad temprana, dejando un desplazamiento claro que posteriormente perdió continuidad. Tras el máximo, el precio comenzó a desarrollar una estructura correctiva, generando un BOS bajista en temporalidad menor, lo que indica pérdida de intención compradora. Actualmente el mercado se encuentra reaccionando dentro de una zona de demanda, donde se observa desaceleración del movimiento y posibles respuestas técnicas. Mientras esta zona se mantenga, podría darse un rebote correctivo; sin embargo, una ruptura clara por debajo abriría el escenario para continuaciones bajistas hacia niveles inferiores. La gestión del riesgo es clave en este contexto.

⚠️ Análisis con fines educativos, no constituye consejo financiero.

SANA🧬 Sana Biotechnology: Reescribiendo las reglas de la medicina con células modificadas

NASDAQ:SANA es una empresa ambiciosa en el sector biotecnológico que busca transformar la atención médica mediante la ingeniería celular avanzada. Estas son las razones por las que está captando la atención de los inversores:

Principales impulsores del crecimiento

Revolución en diabetes: El principal catalizador de la compañía es su programa UP421. En 2025, NASDAQ:SANA presentó datos que demostraban que los pacientes que recibieron trasplantes de células de islotes (modificadas con tecnología hipoinmune) pudieron producir su propia insulina durante más de 6 meses sin inmunosupresores. Esta sigue siendo la clave para millones de personas que viven con diabetes.

Enfoque estratégico: En noviembre de 2025, la dirección anunció un cambio de estrategia para priorizar sus programas más prometedores: SC451 (diabetes) y SG293 (terapia CAR T in vivo). Al eliminar los programas menos eficaces, la compañía está reduciendo el gasto de capital y acelerando su comercialización.

Próximos logros: Sana está en camino de presentar una solicitud de Nuevo Medicamento en Investigación (IND) para SC451 (terapia para la diabetes basada en células madre) a partir de 2026.

⚠️ Factores de riesgo

Como startup en fase clínica, Sana actualmente no genera ingresos. Esto es habitual en el sector biotecnológico, donde los precios de las acciones son muy sensibles a las noticias de la FDA y a los resultados de los ensayos clínicos.

Perspectivas de los analistas

El sentimiento del mercado se mantiene alcista. El precio objetivo promedio de consenso a 12 meses es de 8,57 $.

Conclusión

Sana Biotechnology representa una atractiva oportunidad de crecimiento, aunque especulativa. La combinación de datos clínicos innovadores, una cartera de productos optimizada y la sólida convicción de los analistas crea una base sólida para una posible apreciación del precio de las acciones.

XAUUSD – Perspectiva Técnica M45XAUUSD - Perspectiva Técnica M45: Fuerte Momentum, Ahora Observa las Reacciones de Liquidez | Lana ✨

El oro ha aumentado por encima de $5,250, extendiendo su tendencia de compra con un fuerte momentum. La acción del precio sigue siendo constructiva, pero a medida que el mercado se adentra más en territorio de prima, las reacciones de liquidez se vuelven más importantes que el momentum bruto.

📈 Estructura de Mercado y Acción del Precio

El oro continúa comerciando dentro de un canal ascendente bien definido, confirmando una fuerte estructura de compra.

Múltiples puntos de BOS (Ruptura de Estructura) en el gráfico destacan el control persistente de los compradores.

La reciente subida fue agresiva, indicando compra impulsada por momentum, pero también aumenta la probabilidad de reacciones a corto plazo.

En los niveles actuales, el mercado está extendido por encima del valor, lo que a menudo precede a una consolidación o a un retroceso controlado.

🔍 Zonas Técnicas Clave en M45

Zona de Oferta Superior / Zona de Reacción: 5280 - 5310

Esta área representa una zona de prima donde el precio puede enfrentar toma de ganancias o barridos de liquidez antes de elegir dirección.

Soporte Inmediato (Medio del Canal / Zona de Retesteo): 5200 - 5220

Un área clave donde el precio podría retroceder e intentar mantener la estructura.

Zona de Liquidez Fuerte del Lado de Venta: alrededor de 5050

Marcada claramente en el gráfico, este es un nivel más profundo donde descansa la liquidez y donde podrían emerger reacciones de compradores más fuertes si el retroceso se extiende.

Mientras el precio permanezca dentro del canal, la inclinación de compra más amplia se mantiene intacta.

🎯 Escenarios de Comercio

Escenario 1 - Extensión con Precaución:

Si el precio continúa subiendo hacia la zona de 5280-5310, espera una mayor volatilidad y posible rechazo a corto plazo. Esta área es mejor para la gestión de riesgos y la observación, no para una persecución agresiva.

Escenario 2 - Retroceso Saludable (Preferido):

Un retroceso hacia 5200-5220 permitiría al precio reequilibrar la liquidez mientras mantiene la estructura. Mantenerse en esta zona apoya la continuación dentro del canal.

Escenario 3 - Barrido de Liquidez Más Profundo:

Si la volatilidad se expande, podría ocurrir un movimiento hacia la zona de liquidez del lado de venta ~5050 antes de que se desarrolle una pierna de continuación más fuerte.

🌍 Contexto del Mercado (Breve)

El movimiento agudo del oro por encima de $5,250 refleja la demanda continua de activos refugio en medio de la persistente incertidumbre macro y geopolítica. Fuertes ganancias diarias refuerzan el sentimiento de compra, pero tales movimientos verticales también tienden a atraer toma de ganancias a corto plazo, haciendo que la estructura y los niveles de liquidez sean críticos.

🧠 Perspectiva de Lana

La tendencia es de compra, pero no todo movimiento de compra es una oportunidad de compra.

En niveles extendidos, Lana se enfoca en cómo reacciona el precio en las zonas de liquidez, no en perseguir el momentum.

✨ Respeta la estructura, mantente paciente cerca de los extremos y deja que el mercado venga a tus niveles.

XAUUSD (H2) – Plan Liam (28 Enero)XAUUSD (H2) – Plan de Liam (28 de enero)

Nuevo ATH, fuerte flujo hacia activos refugio | Sigue la tendencia, compra solo retrocesos FVG

Resumen rápido

El oro continúa marcando nuevos máximos históricos a medida que el capital global rota hacia activos refugio en medio de la persistente incertidumbre económica y geopolítica vinculada a las recientes decisiones de política de EE. UU. Un apoyo adicional proviene de las preocupaciones sobre la independencia de la Fed y las expectativas de tasas más bajas en EE. UU., manteniendo los rendimientos reales limitados.

A pesar del contexto alcista, el precio ahora está extendido por encima del equilibrio. La ventaja no está en perseguir fuerza, sino en esperar retrocesos hacia zonas de desequilibrio y liquidez.

➡️ La tendencia se mantiene alcista, la ejecución se mantiene paciente.

Contexto macro (por qué el oro se mantiene comprado, pero volátil)

La incertidumbre geopolítica en curso mantiene intacta la demanda estructural de oro.

Las expectativas de recortes de tasas y las dudas sobre la autonomía de la Fed debilitan el atractivo a largo plazo del USD.

El USD está intentando un rebote técnico, pero esto no ha cambiado la oferta subyacente de oro.

➡️ Conclusión: el macroapoyo respalda precios más altos, pero los movimientos a corto plazo probablemente rotarán para reequilibrar ineficiencias.

Vista técnica (H2 – basado en el gráfico)

El precio está en una tendencia limpia al alza tras múltiples rupturas alcistas, montando una estructura ascendente y expandiéndose hacia el premium.

Niveles clave del gráfico:

✅ Extensión mayor / objetivo de venta: 5280 – 5320 (expansión fib de 2.618)

✅ FVG / zona de compra de continuación: 5155 – 5170

✅ Soporte de estructura: 5000 – 5050

✅ Invalidación de tendencia (más profundo): por debajo de 4950

La acción del precio actual sugiere un camino probable de empuje → retroceso → continuación, en lugar de expansión en línea recta.

Escenarios de trading (estilo Liam: operar el nivel)

1️⃣ Escenarios de COMPRA (prioridad – continuación de tendencia)

A. COMPRAR el retroceso FVG (configuración más limpia)

✅ Zona de compra: 5155 – 5170

Condición: el precio toca FVG y muestra reacción alcista (recuperación / HL / desplazamiento en M15–H1)

SL (guía): por debajo de 5125 o por debajo del mínimo de reacción

TP1: máximo reciente

TP2: 5280

TP3: 5320+ si el momentum se expande

Lógica: Este FVG se alinea con liquidez y estructura de compra previas — una zona de continuación de alta probabilidad.

B. COMPRAR soporte de estructura más profundo (solo si la volatilidad se dispara)

✅ Zona de compra: 5000 – 5050

Condición: barrido de liquidez + fuerte rechazo

TP: 5170 → 5280

Lógica: Este es valor dentro de la tendencia. Sin interés en compras por encima del premium si este nivel se rompe.

2️⃣ Escenarios de VENTA (secundarios – reacción solo)

VENDER en extensión (scalp / táctico solo)

✅ Zona de venta: 5280 – 5320

Condición: rechazo claro / fallo en mantener máximos en TF más bajos

TP: 5200 → 5170

Lógica: Las zonas de extensión son para toma de ganancias y rotación media a corto plazo, no para llamadas de reversión de tendencia.

Notas clave

Nuevos ATH invitan al FOMO — no seas esa liquidez.

Las mejores operaciones vienen después de retrocesos, no durante velas de impulso.

Reduce el tamaño alrededor de los titulares de la Fed.

¿Cuál es tu plan:

comprar el retroceso FVG de 5155-5170, o esperar una extensión hacia 5280-5320 para deshacer la reacción?

— Liam