Romper Máximos – No Siempre Es un Breakout RealEn el trading, hay un momento tan familiar que resulta… doloroso:

El precio rompe el máximo anterior, la vela cierra muy bien y el volumen parece aceptable.

Presionas Buy.

Unos minutos después… el stop loss desaparece, el precio se da la vuelta y se mueve exactamente en la dirección que habías anticipado, pero sin ti dentro.

El problema no es que hayas sido lento.

El problema es una verdad difícil de aceptar:

No toda ruptura de máximos es un breakout real.

1. Romper máximos – lo que todo el mundo ve

El máximo anterior es el lugar donde:

Los traders minoristas esperan el breakout

Los stop loss de las posiciones sell están justo por encima

La liquidez está claramente concentrada

El mercado lo sabe muy bien.

Y cuando el precio se acerca al máximo, su primera misión no es avanzar,

sino comprobar si hay suficiente liquidez para tomarla.

2. Cuando “romper” solo significa tomar liquidez

Muchas rupturas de máximos en realidad solo hacen una cosa:

Barrer stop loss

Activar compras por FOMO

Acumular suficiente liquidez

Después… el precio se gira.

Lo que ves es:

Velas de ruptura muy fuertes

Pero sin continuidad (follow-through)

El precio no logra mantenerse por encima de la zona recién rota

Esto no es un fallo aleatorio.

Es un guion habitual del mercado.

3. Un breakout real siempre tiene condiciones

Una ruptura de máximos fiable suele cumplir al menos uno de los siguientes factores:

Ruptura después de una fase de acumulación, no tras un impulso vertical

El precio vuelve a testear la zona del máximo anterior y logra mantenerse

La ruptura viene acompañada de una estructura de mercado clara (higher low protegido)

El momentum se mantiene, sin rechazo inmediato

Si solo hay una vela bonita — no es suficiente.

4. Los traders no pierden por falta de análisis

La mayoría de los traders pierden en las rupturas de máximos porque:

Se fijan en una sola vela e ignoran el contexto

Entran por miedo a perder la oportunidad (FOMO)

Creen que “si rompe, tiene que correr”

Mientras que el mercado opera con una lógica diferente:

Primero la liquidez — luego la tendencia.

5. La lección más importante

La próxima vez que veas al precio romper un máximo, pregúntate:

Rompe para continuar, o rompe para tomar liquidez?

El precio es aceptado en la zona superior?

Análisis de tendencia

#050: Oportunidad de inversión en USD/SGD en corto

Tras una subida ordenada, el tipo de cambio mostró claras señales de desaceleración dentro de una zona ya conocida por reacciones anteriores. El movimiento alcista perdió impulso gradualmente, mientras que las últimas velas evidenciaron repetidos rechazos y la imposibilidad de superar la zona de oferta. Este tipo de comportamiento es típico de las fases de distribución, en las que los grandes operadores aprovechan la liquidez residual para reducir las posiciones largas.

La estructura no es impulsiva, sino correctiva. El precio no se acelera, sino que oscila, marcando máximos cada vez menos convincentes. El volumen no acompaña la subida y el impulso se deteriora, lo que sugiere que el impulso principal está perdiendo fuerza. En este escenario, el mercado no está construyendo una nueva tendencia alcista, sino preparando el terreno para un movimiento opuesto.

Por lo tanto, la negociación en corto no se considera una apuesta contra la fortaleza, sino una respuesta lógica a una pérdida de equilibrio. La idea de la negociación se basa en esperar a que el precio complete su proceso de distribución antes de volver a niveles inferiores, donde ha surgido una demanda más estructurada en el pasado.

Desde una perspectiva de gestión, la operación está diseñada para ser rápida. No se trata de una operación que se mantenga durante mucho tiempo, sino de una configuración que busca aprovechar una ventana temporal específica, antes de que factores externos o nuevos flujos puedan alterar la situación. Si no hay aceleración, la paciencia se convierte en un precio; sin embargo, cuando el movimiento comienza, tiende a ser decisivo.

En resumen, esta posición corta en USD/SGD representa un ejemplo clásico de trading basado en la comprensión del contexto, en lugar de en el ruido a corto plazo. No nace de la urgencia por entrar, sino de la conciencia de que el mercado, en algunas áreas, habla con claridad a quienes saben escuchar.

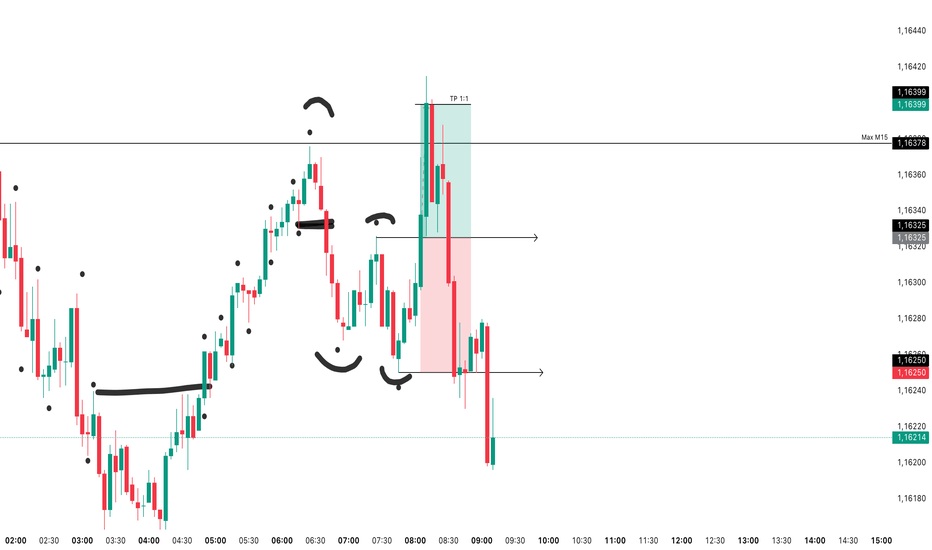

EURUSD pierde impulso mientras el dólar marca el ritmoEl par EURUSD continúa mostrando debilidad, en un entorno donde el dólar estadounidense se mantiene firme y los mercados globales adoptan una postura cada vez más cautelosa. En este contexto, los flujos de capital siguen orientándose hacia activos refugio, limitando las posibilidades de una recuperación sólida del euro.

Desde el punto de vista fundamental, los inversores permanecen atentos a nuevas señales sobre la política monetaria de la Reserva Federal. La percepción de que la Fed mantendrá un enfoque prudente, sin acelerar un ciclo de relajación monetaria, continúa respaldando al dólar. En contraste, la zona euro carece por ahora de datos macroeconómicos suficientemente fuertes que impulsen de forma decisiva a la moneda común, especialmente en un escenario de crecimiento moderado y presiones inflacionarias en descenso.

En el plano técnico, mientras no surjan catalizadores positivos inesperados para el euro, el EURUSD sigue expuesto a nuevas correcciones. El hecho de que el precio se mantenga por debajo de la línea de tendencia bajista refuerza la visión negativa a corto plazo, con el mercado apuntando a niveles de soporte más bajos. Solo una ruptura clara y sostenida por encima de dicha tendencia y de zonas clave de resistencia abriría la puerta a un cambio real en la dirección actual.

Magnificent 7: compresión técnica decisiva a corto plazo¿Puede el índice S&P 500 evitar un escenario de corrección hacia su antiguo máximo histórico (6.150–6.200 puntos) tras encadenar nueve meses consecutivos de subidas y mostrar valoraciones bursátiles muy exigentes? Esta es la cuestión central del primer trimestre de 2026 en los mercados, y la respuesta depende en gran medida del sector tecnológico, en particular de las acciones de los Magnificent Seven.

Los factores fundamentales y técnicos dominantes son los siguientes:

• El sector tecnológico representa el 34 % del cálculo del S&P 500.

• Los Magnificent Seven comenzarán a publicar sus resultados trimestrales a partir de finales de enero.

• El análisis técnico del índice sectorial tecnológico revela una figura de compresión chartista cuya resolución es inminente, y la dirección de la ruptura tendrá un impacto significativo en el S&P 500.

• En la actualidad, los analistas financieros se muestran optimistas sobre el comportamiento de las acciones de los Magnificent Seven a 12 meses.

Desde el punto de vista técnico, el índice sectorial tecnológico lleva varias semanas moviéndose dentro de una figura de compresión en forma de triángulo simétrico. Esta configuración refleja un equilibrio temporal entre compradores y vendedores tras la fuerte subida registrada en 2025. Cuanto más madura la compresión, más direccional e impulsiva suele ser la salida. La dirección de la ruptura será clave para definir la tendencia del S&P 500 hacia finales de enero.

El mercado parece, por tanto, a la espera de un catalizador claro capaz de desencadenar un arbitraje decisivo. Dicho catalizador podría ser la temporada de resultados de los Magnificent Seven, que concentran expectativas de crecimiento, múltiplos de valoración elevados y una parte significativa de la capitalización del mercado estadounidense.

En el plano fundamental, el consenso sigue siendo globalmente favorable. Las proyecciones a 12 meses indican todavía potencial alcista para la mayoría de los valores del grupo, especialmente Nvidia, Microsoft y Meta, apoyados en las temáticas de inteligencia artificial, cloud y monetización de plataformas. Esta confianza contrasta con el caso de Tesla, para la cual las expectativas son más prudentes, e incluso negativas, debido a la presión sobre los márgenes y a un entorno competitivo más exigente.

El histograma inferior muestra la subida media esperada por los analistas financieros (según Bloomberg) para las acciones de los Magnificent Seven en los próximos 12 meses.

Por último, conviene situar este análisis en un contexto más amplio de concentración sectorial. Con cerca de un tercio del peso del S&P 500, la tecnología actúa como un verdadero pivote del mercado. Una ruptura alcista de la compresión técnica reforzaría el escenario de un S&P 500 capaz de consolidar lateralmente o de seguir avanzando sin una corrección profunda. Por el contrario, una ruptura bajista, aunque sea limitada, podría desencadenar una fase de ajuste más marcada, con un retorno hacia zonas de soporte de medio plazo.

La tabla inferior muestra el peso de los once supersectores en el cálculo del índice S&P 500. El sector tecnológico representa por sí solo el 34 % del índice.

En resumen, el mercado entra en una fase de decisión. A corto plazo, la trayectoria del S&P 500 dependerá en gran medida de la reacción del sector tecnológico a sus resultados y de la capacidad de los Magnificent Seven para justificar, con cifras, valoraciones ya muy exigentes.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Bitcoin: Posiciones Alcistas (por encima de 94.385)COINBASE:BTCUSD

Saludos traders!

Aqui mi analasis para el Bitcoin:

Posiciones alcista por encima del precio 94.385

-Take Profit 1: 102, 172

-Take Profit 2: 106,716

-Stop Loss: 93,707 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:2.6

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

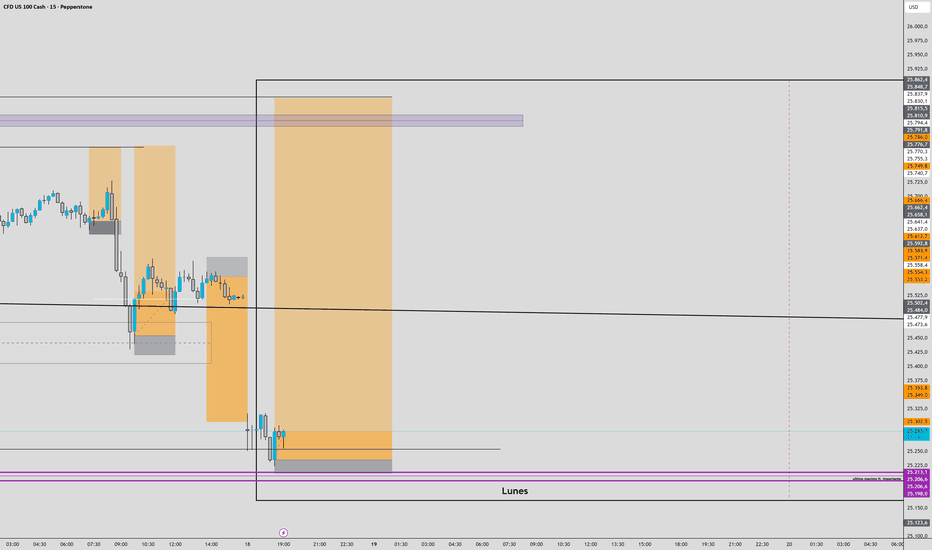

El S&P choca con los 7.000 ¿Ruptura inminente debajo?CONTEXTO MACRO (19 - 23 ENERO 2026)

El mercado nos ha dado una señal clara de agotamiento. La semana pasada, el S&P 500 (ES) intentó conquistar la barrera psicológica de los 7.000 puntos , pero el rechazo fue inmediato y violento (Toma de Liquidez en Máximos).

1. LA CORRELACIÓN (CAUSA Y EFECTO) 🔗

El NASDAQ (NQ) no puede sostener una estructura alcista sana si el "hermano mayor" (S&P 500) está distribuyendo en máximos.

El rechazo en 7.000 del ES ha generado una presión bajista que ha empujado al NQ contra su soporte clave.

Situación Actual: El precio está comprimiendo contra la zona de ]25.200 - 25.300. [/b

2. ANÁLISIS TÉCNICO NQ: LA RUPTURA 📉

Ya no estamos en modo "comprar soportes", estamos vigilando la ruptura.

Zona Crítica: 25.200.

La Señal: Si vemos una ruptura con intención y volumen (no solo una mecha rápida).

Objetivo: La liquidez expuesta en los mínimos anteriores (24.800 - 24.900) .

3. EL FACTOR DAVOS (WEF) ⚠️

Semana de Foro Económico Mundial + Discurso de Trump (Miércoles).

La volatilidad geopolítica puede acelerar la ruptura o generar falsos movimientos.

Estrategia: Esperar confirmación de cierre de vela (15m/1h) por debajo de 25.200 antes de buscar ventas.

CONCLUSIÓN:

La estructura inmediata es de debilidad. Mientras el S&P 500 no recupere los 7.000 (improbable esta semana), favorecemos las ventas en los rebotes (Sell the Rips) y la ruptura del soporte en el NASDAQ.

Gestión de riesgo estricta. No operéis el ruido de las noticias.

Jhon Jaiver Trading

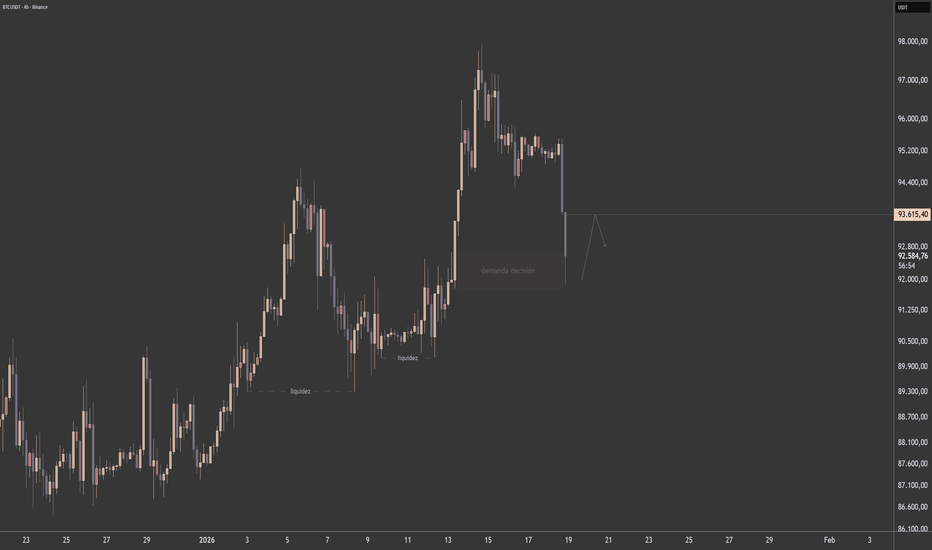

Bitcoin - Momentos de desiciónEn continuidad con la lectura de liquidez planteada en el análisis anterior, el precio de Bitcoin se encuentra actualmente en una zona clara de decisión, donde el mercado deberá definir dirección.

No es posible anticipar con certeza el movimiento, pero un fallo de la demanda actual en la zona de $92.600 abriría la puerta a un escenario correctivo. En ese caso, esperaríamos una mitigación hacia la zona de oferta en $93.615, desde donde un rechazo sólido validaría presión vendedora.

De confirmarse dicho rechazo, el precio quedaría habilitado para ir a buscar la liquidez pendiente en la zona de los $90.000 y $89.000, niveles ya identificados en análisis previos.

No se trata de tiempos ni de anticipación, sino de paciencia y confirmación. Una vez que el mercado muestre direccionalidad clara, el escenario se vuelve operable en temporalidades menores, siempre respetando estructura y contexto.

ORO $5000 ASEGURA CITIBANKVarios grandes bancos de inversión ven “creíble” que el oro se acerque o incluso supere los 5.000 USD por onza hacia 2026, aunque con un escenario base algo más bajo (entorno 4.000‑4.900 USD) y riesgos significativos a la baja.

| Probabilidades y rangos de precio |

Varios informes citados asignan una probabilidad moderada de ver el oro en 5.000 USD en 2026, con un caso base en torno a 4.000‑4.500 USD y escenarios bajistas alrededor de 3.500‑4.000 USD. Bank of America proyecta un promedio cercano a 4.400‑4.538 USD en 2026 y ve los 5.000 USD como un objetivo de escenario alcista a fin de año si la demanda inversora repite crecimientos de dos dígitos.

Goldman Sachs sitúa su escenario base en unos 4.900 USD a finales de 2026 y considera que superar los 5.000 USD es posible si se intensifican las compras de oro por parte de inversores vía ETFs.

|Factores impulsores alcistas |

Los factores clave que respaldan estas previsiones son: compras muy fuertes y persistentes de bancos centrales (en torno a 80 toneladas mensuales y hasta 15‑20% de la demanda global), alta demanda física desde China y otros emergentes, y mayores flujos a ETFs de oro. Se suma la previsión de recortes de tipos de la Reserva Federal, déficits fiscales elevados en EE. UU., deuda creciente y un dólar estructuralmente más débil, todo lo cual favorece activos refugio como el oro.

La incertidumbre geopolítica y el papel del oro como “seguro” ante tensiones financieras también refuerzan el sesgo alcista de las proyecciones.

Principales riesgos a la baja

El riesgo de un posible repunte del dólar por un crecimiento económico más fuerte en EE. UU. o una Fed más agresiva de lo esperado, lo que encarecería el oro en otras divisas y frenaría la demanda. Otro riesgo importante es una caída de la demanda asiática si los precios muy altos desincentivan compras físicas, lo que podría dejar el oro en un rango de 3.500‑4.500 USD en lugar de acercarse a 5.000.

ORO ACERCANDOSE A LOS $5000 US

🟡 GOLD (XAUUSD) – Elliott Wave Analysis

Timeframe: 4H | Contexto: Impulso macro alcista

⸻

🧠 Estructura Elliott Wave (visión clara)

El gráfico muestra una estructura impulsiva limpia y madura, consistente con un ciclo mayor alcista en desarrollo.

🔹 Onda (1)

• Inicio del movimiento impulsivo tras fase de acumulación.

• Momentum creciente y ruptura de resistencias previas.

• Comportamiento clásico de onda inicial.

🔹 Onda (2)

• Corrección profunda pero ordenada.

• Retroceso cercano al 61.8% – 78.6%, sin romper estructura.

• Confirma fortaleza del trend principal.

🔹 Onda (3) – ⚡ La más poderosa

• Expansión clara, fuerte aceleración del precio.

• Ruptura de máximos previos con momentum sostenido.

• Proyección Fibonacci superando el 161.8%, típico de una onda 3 extendida.

👉 Esto valida que el mercado está en modo impulso, no distribución.

🔹 Onda (4)

• Corrección lateral / compleja, no profunda.

• Respeta canal alcista y medias dinámicas.

• Señal inequívoca de mercado fuerte (las ondas 4 no caen con violencia en bull markets).

🔹 Onda (5) – 🚀 En desarrollo

• El precio ya está desarrollando una onda 5 activa.

• Rompe máximos con estructura interna saludable.

• Aún no se observan divergencias bajistas relevantes, lo que sugiere que no es un final inmediato.

⸻

📐 Proyecciones Fibonacci clave

Basándonos en la extensión clásica de Elliott:

• Extensión 100% – 161.8% de (1–3)

👉 Objetivos entre 4,950 – 5,150 USD

• La zona de 5,000 USD:

• No es solo psicológica

• Coincide con proyección técnica + momentum estructural

📌 Esto convierte los 5,000 USD en un objetivo altamente probable, no especulativo.

⸻

🟢 ¿Por qué el escenario alcista es dominante?

✔ Tendencia mayor claramente alcista

✔ Secuencia completa de 5 ondas (no correctiva)

✔ Correcciones poco profundas → señal de fuerza

✔ No hay estructura de techo

✔ Flujo institucional evidente

✔ El oro actúa como activo refugio macro

⸻

🔥 Escenario más probable (base case)

Continuación impulsiva hacia la zona 5,000 – 5,150 USD,

con retrocesos menores como oportunidades de continuación, no de reversión.

⸻

⚠️ Escenario alternativo (menos probable)

• Consolidación corta bajo máximos

• Pullback técnico hacia zona de onda 4

• Mientras no se rompa la estructura, el bias sigue siendo alcista

⸻

🧩 Conclusión para traders

🟡 El oro NO está sobreextendido estructuralmente

🟡 Está en una fase avanzada pero sana de impulso

🟡 La ruptura de 5,000 USD es un evento técnico probable, no un deseo

En Elliott Wave, cuando la onda 5 no muestra divergencias claras, el mercado suele sorprender al alza.

⸻

¡Análisis Multi-Timeframe de EUR/USD: Mensual (1M), Semanal (1W)

Hola traders! Comparto un análisis completo de EUR/USD en múltiples timeframes, basado en el rally alcista de 2025 (~1.13 a ~1.18) y la corrección actual. Precio actual ~1.16184 (+0.17% diario), con rebote tentativo desde zonas de demanda bajas. Usaré estructura de mercado (PMH/PSH, breaker, PML/PST) para alinear los TFs. Bias general: Neutral-Bajista mientras no rompa resistencias clave (e.g., breaker ~1.1660–1.1680). Vamos por timeframe!

1. Mensual (1M): Visión Macro a Largo Plazo

Estructura: Impulso alcista fuerte desde mid-2025 (~1.13), rechazado en PMH ~1.1800–1.1850 (mecha superior larga → distribución). Cierre mensual actual ~1.1622 (-1.05%), perforando parcialmente PML.

Niveles clave: Breaker bajista ~1.1650–1.1700 (ex-soporte, ahora resistencia); PML ~1.1550–1.1570 defendido temporalmente.

Patrones: Agotamiento alcista en highs; precio en confluencia breaker + retroceso Fib.

Bias: Bearish si no recupera breaker. Objetivos down: 1.1500 → 1.1400 → 1.1300. Alt: Rompe breaker → re-test PMH 1.1850+.

2. Semanal (1W): Momentum Intermedio

Estructura: Rally desde ago 2025 (~1.1480) a PSH ~1.1780–1.1800, ahora corrección con Lower Highs (LH). Vela semanal ~1.16209 (+0.19%), rebote desde lows ~1.15753 (flecha verde → demanda).

Niveles clave: PSH ~1.1780; Breaker ~1.1660–1.1680 (resistencia dinámica); PML/PST ~1.1580–1.1600 (soporte confluente, defendido).

Patrones: Shooting star en PSH; inside bars recientes → compresión para breakout. CHOCH bajista confirmado si rompe PML.

Bias: Neutral-Bearish (60% prob.). Objetivos down: 1.1500–1.1520 → 1.1400. Alt: Cierre > breaker → PSH 1.1780. Trade: Short rechazo breaker (SL >1.1690, TP 1.1520).

3. Diario (1D): Entradas Corto Plazo

Estructura: Corrección impulsiva desde PMH ~1.1800+, con LH/LL bajistas. Vela diaria ~1.16184 (+0.17%), rebote desde ~1.15753 (mecha inferior larga → absorción vendedores).

Niveles clave: PMH ~1.1800; PSH ~1.1700–1.1720; Breaker ~1.1660–1.1680; PDH ~1.1640; PST/PDT/PML ~1.1580–1.1600 (soporte mayor, flecha verde).

Patrones: Pin bars alcistas en lows; liquidity sweep bajista posible antes de upside.

Bias: Neutral-Bearish (55% prob.). Objetivos down: 1.1500 → 1.1400. Alt: > breaker → 1.1700–1.1780. Trade: Long confirmación >1.1630 (SL <1.1570, TP 1.1700).

Alineación Multi-TF y Bias General:

Confluencias: Todos los TFs destacan el breaker ~1.1660–1.1680 como pivote (resistencia clave); PML/PST ~1.1580–1.1600 como demanda crítica. Precio actual en "zona de valor" baja, con rebotes consistentes (flechas verdes en 1W/1D).

Escenario Principal (Bearish 55-60% prob.): Continuación corrección si rechaza breaker. Downside alineado: 1.15 → 1.14 → 1.13 (origen rally 2025). Invalida: Cierre multi-TF >1.1680.

Escenario Alt (Bullish 40-45% prob.): Defensa PML/PST → breakout alcista, re-test PMH/PSH ~1.1780–1.1850+.

Riesgo/Trade Management: Esperar cierres TF (diario NY close, semanal viernes). R:R mínimo 1:1.5; usa H4 para entries precisas (order blocks en 1.1600).

Contexto Macro (Ene 2026):

USD firme por datos USA (inflación core ~2.7%, retail sales fuertes, Fed hawkish: 1-2 cuts priced). EUR limitado: ECB on hold (inflación ~2%), estímulos fiscales EU ayudan pero sin momentum. Próximos: PMI EU/USA, FOMC minutos, NFP – volatility spikes esperados. Correl: Inverso DXY (~102+), watch oro/equities.

Conclusión: EUR/USD en fase correctiva, ideal para "buy dips" si defiende demanda o "sell rallies" en breaker. Multi-TF sugiere más downside sin breakout alcista. ¿Qué bias tienen? ¿Longs en PML o shorts en breaker? ¡Dejen sus ideas, niveles y setups en comentarios! 📉📈

BTC/USDTLa informacion valiosa esta en graficos semanal .. como comente el movimieento bajista sigue y ciclo bajista empezo en noviembre...

tenemos un rechazo claro a los 95 k .. por que un rechazo claro .. vimos una ruptura y el precio no pudo mantener el preecio .. llego a 98 k y luego los que fue resistencia en el pasado no pudo ser soporte perdiendo de nuevo los 95 k de una forma agresiva .. por lo tanto vemos una falsa ruptura de los 95 k ..

ahora si el precio vuelve a buscar los 95 k tenemos que shortear fuerte ya que todo los bajista saben que esa zona es fuerte ... con un stop loss lejos de los 98 k .. claramente esta venta es con riesgo moderado .. ya que seria una confirmacion de la zona de venta .. pero si quieren ir mas seguro

como lo muestro en la imagen nuestra venta cuando rompa la line alcista de corto plazo seria la mejor opcion .. pero la velas semanales siguen siendo muy laterales y sin fuerza ,. aparte elsoporte importan esta abajo quiere decir que bitcoin le falta caer mucho todavia antes subir .. revisen mi vision de largo plazo

para mi la oportunidad esta si vuelve a subir esta semana a 95 k .. short fuerte .. y nada mas ... todo los rebotes sin para vender en el ciclo bajista

DOGEUSDT - VentaEsta idea plantea un trade bajista en DOGEUSDT basado principalmente en análisis técnico y lectura de estructura. El precio reaccionó y respetó un order block decisional, lo que sugiere debilidad y un posible desarrollo de continuación bajista. Actualmente el mercado se encuentra en una zona donde podría confirmarse un BOS bajista, aunque es importante aclarar que este quiebre aún no es definitivo y existe la posibilidad de una toma de liquidez previa que impulse un último movimiento al alza antes de caer.

A nivel de contexto, el mercado cripto en general está mostrando un rebote alcista correctivo, el cual se interpreta como una pausa dentro de una tendencia macro bajista. Tal como se ha analizado previamente en BTC, este movimiento correctivo podría dar paso a nuevas caídas hacia la zona de 80–70k, escenario que suele afectar con mayor fuerza a las altcoins y, en especial, a las memecoins. Por esta razón, DOGE resulta coherente como activo para una tesis bajista.

Desde el punto de vista fundamental, Dogecoin carece de valor intrínseco sólido, lo que refuerza la idea de una posible expansión bajista en el mediano plazo, sin asumir que el timing será perfecto. La entrada se realiza fuera de la zona ideal, pero se compensa con un stop loss amplio, diseñado para tolerar movimientos bruscos y barridas de liquidez típicas de este tipo de activos.

Este es un análisis de alto riesgo, estrictamente especulativo, que debe ejecutarse únicamente con una gestión de riesgo conservadora y plena consciencia de la volatilidad del instrumento.

Los parametros están en el gráfico, buen día.

oro & aud/usd 18 de enero 2026 oro- precio muy alcista con varios gab de domingos en apertura que no a querido llenar, lo mas reciente ahora es un rango interno bajista en 15 minutos esperemos a ver si desde ahi conmienza un orde flow bajista. o segir al alza

aud/usd sigo pensando en ventas, sera mi intension esta semana buscar buenos puntos de ventas.

NasdaqMe encantaría verlo retomar direccion alcista despues de un GAP de mas de 200 puntos !

desde Abril del 2025 no se miraba un GAP de esa magnitud!

Lo que paso despues de eso es lo que me llama la atencion !

posible patron de subida ! a largo plazo !

me analisis a macro me indica que podria ser la manipulacion de los maximos para ver una caida real !

*si no pasara eso podemos ver continuaciones bajistas fuertes siempre y cuando el mercado nos confirme uno de los panoramas sobre la mesa

¡El oro continúa subiendo en la próxima sesión!Análisis técnico:

El precio se mantiene por encima de la nube Ichimoku, con una clara estructura de máximos y mínimos más altos.

La zona de acumulación actual actúa como soporte de confluencia, sirviendo como trampolín para el próximo movimiento alcista.

Priorice la compra en las caídas cuando el precio corrija y se mantenga en esta zona.

Soporte macroeconómico:

El dólar estadounidense se está debilitando a corto plazo mientras el mercado espera nuevas señales de política monetaria de la Reserva Federal.

Los rendimientos de los bonos del Tesoro estadounidense se están enfriando, lo que ayuda al oro a mantener su papel de refugio seguro.

Los flujos de capital continúan favoreciendo los activos defensivos en medio de la inestabilidad geopolítica y los próximos datos económicos.

Expectativas:

Mantenerse por encima del soporte → el precio podría continuar su tendencia alcista hacia la zona objetivo anterior, como se muestra en el escenario gráfico.

¿Busca comprar o espera una ruptura alcista?