XAUUSD (H4) – Plan de LiamLos vientos macroeconómicos siguen, pero el precio está extendido | Reacciones comerciales, no emociones

Resumen rápido

El oro sigue apoyado por un fuerte contexto macroeconómico:

📌 Probabilidad de que la Fed mantenga las tasas en enero: 95% → USD/rendimientos limitados.

📌 La tensión geopolítica (el Kremlin elogia a Trump sobre Groenlandia, las fisuras en la OTAN) incrementa la demanda de refugio seguro.

Técnicamente, el precio ha avanzado agresivamente en territorio de expansión superior.

En esta etapa, la ventaja es operar en reacción en niveles clave, no seguir la fuerza.

Contexto macro (por qué la volatilidad se mantiene elevada)

Con la Fed muy probablemente manteniendo las tasas en enero, los mercados son altamente sensibles a los cambios en el USD y los rendimientos.

El creciente ruido geopolítico mantiene la demanda de oro, pero también aumenta el riesgo de picos impulsados por titulares y barridos de liquidez.

➡️ Conclusión: la inclinación direccional es secundaria a la calidad de ejecución. Niveles de operación + confirmación solamente.

Perspectiva técnica (H4 – basado en el gráfico)

El oro se está negociando dentro de un canal ascendente, actualmente extendido hacia la expansión de Fibonacci superior.

Niveles clave en los que enfocarse:

✅ Venta mayor de Fibonacci / cima de la ola: 4950 – 4960

✅ Zona de reacción de venta B / ola: 4825 – 4835

✅ Entrada de compra / soporte estructural: 4730 – 4740

✅ Liquidez en el lado de venta: 4520 – 4550 (debajo de la estructura)

El precio está estirado por encima de la mitad del canal: condiciones donde las correcciones y rotaciones son estadísticamente más probables que una continuación limpia.

Escenarios de trading (estilo Liam: operar el nivel)

1️⃣ Escenarios de VENTA (prioridad – trading de reacción)

A. VENDER en la extensión de Fibonacci (idea principal)

✅ Zona de venta: 4950 – 4960

SL: por encima del máximo / extensión de fib

TP1: 4830

TP2: 4740

TP3: 4550 (si la posición se acelera)

Lógica: Esta es un área de agotamiento alineada con la finalización de la ola y la extensión de fib; ideal para tomar beneficios y rotaciones de media, no para perseguir tendencias.

B. REACCIÓN A LA VENTA en la ola B

✅ Venta: 4825 – 4835

Condición: claro rechazo / estructura bajista en M15–H1

TP: 4740 → 4550

Lógica: Zona clásica de ola correctiva. Bueno para cortos tácticos dentro de una estructura volátil más amplia.

2️⃣ Escenario de COMPRA (secundario – solo en reacción)

COMPRAR en soporte estructural

✅ Zona de compra: 4730 – 4740

Condición: mantener + reacción alcista (HL / rechazo / MSS en TF más bajo)

TP: 4825 → 4950 (escala fuera)

Lógica: Esta es una zona de cambio clave dentro del canal ascendente. COMPRAR solo si el precio demuestra aceptación — no comprar de manera ciega en la caída.

Notas clave (control de riesgos)

El mercado está extendido → espera rupturas falsas y retrocesos bruscos.

Evita entradas en el rango medio entre niveles.

Reduce tamaño durante titulares geopolíticos.

Confirmación > predicción.

¿Cuál es tu jugada:

vender la extensión de fib 4950, o esperar una reacción limpia en 4730–4740 antes de reevaluar?

— Liam

Análisis de tendencia

EuroStoxx 50: el mercado corrige, pero aún lejos del pánicoPor Ion Jauregui – Analista en ActivTrades

Las bolsas europeas están atravesando una fase de corrección contenida en un contexto geopolítico cada vez más tenso, marcado por el choque diplomático entre Estados Unidos y la Unión Europea tras las amenazas de Donald Trump en torno a Groenlandia y la posible imposición de nuevos aranceles. Aun así, el mercado, por ahora, está evitando claramente el “modo pánico”.

Desde los máximos de enero, el EuroStoxx 50 corrige en torno a un 2,5%, un movimiento que empieza a incomodar al inversor más corto de plazo, pero que sigue siendo muy moderado si se analiza en perspectiva histórica. Basta recordar que en episodios recientes, como el denominado “Día de la Liberación” del año pasado, el índice llegó a perder cerca de un 13%, triplicando ampliamente la corrección actual.

El flujo hacia activos refugio, especialmente el oro, confirma que existe inquietud, pero no capitulación. El capital no está saliendo de forma desordenada de la renta variable, sino ajustando exposición y reduciendo riesgo táctico ante un aumento de la incertidumbre política y comercial. El desplome reciente en sectores como utilities, especialmente sensibles al ruido regulatorio y geopolítico, es una muestra clara de este comportamiento selectivo.

Desde una lectura más amplia, las grandes correcciones de los últimos cinco años han tenido una media cercana al 9%, en contextos mucho más extremos: crisis inflacionaria, subidas agresivas de tipos, guerra en Ucrania, tensiones en el sistema bancario o disrupciones en el mercado de divisas. Frente a ese historial, el ajuste actual del EuroStoxx 50 sigue encajando dentro de una fase de consolidación normal tras un tramo alcista maduro.

Análisis Técnico EuroStoxx 50 (Ticker AT: EURO50)

Desde el punto de vista técnico, con una tendencia de largo plazo alcista, el índice europeo venía de romper resistencias relevantes a comienzos de año, lo que refuerza la idea de que las caídas actuales responden más a una digestión de subidas que a un cambio estructural de tendencia. Mientras no se pierdan los soportes clave construidos en noviembre, el sesgo de fondo continúa siendo alcista. Este tipo de correcciones, en ausencia de un deterioro macro severo o de una guerra comercial plenamente desatada, suelen actuar como zonas de reequilibrio, no como antesala de un mercado bajista. El riesgo existe y no debe ignorarse, pero el comportamiento del precio sigue siendo coherente con un mercado que ajusta expectativas, no que entra en pánico.

Observando el gráfico, el soporte de la media de 50 se ha perdido en las jornada de ayer y el mercado inició en positivo pero aún sin la fuerza que debería tener para recuperar la zona de máximos en esta semana. RSI en zona media 53,50% y MACD en corrección, aún en positivo pero con un histograma en rojo nos confirma la teoría de un aumento de volumen del Riesgo Europeo con un indicador ActivTrades Europe Market Pulse aún al alza tras las correcciones de máximos. El punto de control en la zona de 5.735 puntos, zona de consolidación anterior, podría confirmar la teoría plausible de una vuelta a zona de consolidación anterior si se pierde la media de 100. Si esta se sostiene podríamos ver un nuevo testeo de máximos.

Contramedidas Europeas

El EuroStoxx 50 se enfrenta a un entorno complejo, con geopolítica, amenazas arancelarias y volatilidad sectorial, pero la magnitud de la corrección todavía no justifica lecturas extremas. Mientras el mercado no empiece a perder niveles técnicos clave y la incertidumbre no se traduzca en medidas concretas, el escenario base sigue siendo el de correcciones controladas dentro de una tendencia principal aún constructiva. Todo muy dependiente de la evolución europea sobre los conflictos arancelarios y la aplicación del posible “bazooka de medidas de protección Europeas” que podría afectar a ambas economías de forma muy drástica. Por el momento, queda esperar resultados empresariales para ver si los datos impulsan este nuevo test al alza. Entre estas, se encuentran ASML, SAP, Siemens, TotalEnergies, LVMH, Bayer, o Allianz entre otras que podrían impulsar o consolidar una lateralización del índice.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

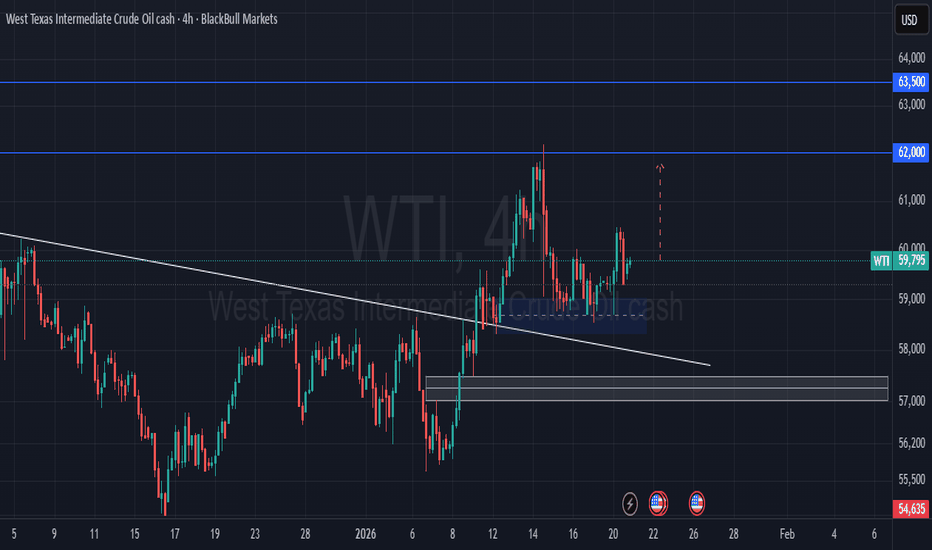

¡Petróleo en Fuego! Análisis Técnico del WTI🛢️ ¡Petróleo en Fuego! Análisis Técnico del WTI

Análisis Técnico:

Contexto de Mercado: El precio del West Texas Intermediate (WTI) se encuentra en una tendencia alcista clara en el marco de tiempo de 4 horas. Después de tocar los 54,635 dólares, el precio ha rebotado con fuerza y se ha abierto paso por encima de la resistencia clave de 59,000 dólares.

Soporte y Resistencia: El principal soporte a vigilar se encuentra en los 57,000 dólares, que actuó como resistencia en el pasado y ahora podría funcionar como apoyo. Por el lado de las resistencias, la zona de 60,000-60,500 dólares se perfila como un obstáculo importante a corto plazo.

Indicadores/Patrones: El indicador RSI se encuentra en zona de sobrecompra, lo que sugiere que el precio podría experimentar una corrección a corto plazo. Sin embargo, el MACD mantiene una señal alcista clara, lo que respalda la tendencia general. Además, se observa un patrón de velas alcista con largos cuerpos verdes, lo que confirma la fortaleza de los compradores.

Pronóstico y Señales de Trading:

Señal Intradía (Intraday): Si el precio logra mantener el soporte en 57,000 dólares, se podría buscar entradas largas con un objetivo en la zona de 60,000-60,500 dólares. Un stop loss podría colocarse por debajo de 56,800 dólares.

Dirección Semanal: La tendencia general sigue siendo alcista, y una ruptura sostenida por encima de 60,500 dólares podría abrir el camino hacia nuevos máximos anuales en torno a 62,000 dólares.

Conclusión:

El petróleo WTI se encuentra en una sólida tendencia alcista, y las señales técnicas apuntan a que el rally podría continuar en las próximas sesiones. ¿Están listos para unirse a este movimiento alcista? ¡Mantengan un ojo en los niveles clave!

Yen y tipos japoneses: ¿Intervendrá el BoJ?Los rendimientos de los bonos japoneses han continuado su fuerte movimiento alcista, mientras que la política fiscal del gobierno japonés genera inquietud en un país donde la deuda pública supera el 250 % del PIB. Al mismo tiempo, el yen japonés (JPY) se mantiene en niveles muy bajos en el mercado de divisas, niveles que en el pasado han provocado intervenciones de las autoridades japonesas.

Es fundamental tener en cuenta los siguientes dos factores:

• Es el gobierno japonés quien decide una intervención en el mercado de divisas, mientras que el banco central (BoJ) es quien la ejecuta.

• En cuanto a una posible intervención para frenar la subida de los tipos de interés, la decisión y la acción corresponden exclusivamente al banco central, ya que forman parte de la política monetaria.

El aumento de los tipos de interés japoneses ha entrado en una fase casi vertical, lo que podría representar un riesgo importante para el endeudamiento del país. Por su parte, la debilidad del yen (tendencia alcista del USD/JPY) supone un riesgo elevado de inflación importada y afecta negativamente a la inversión internacional.

En conjunto, estos elementos fundamentales hacen cada vez más probable una intervención de las autoridades japonesas para frenar la subida de los tipos y apoyar al yen, especialmente a medida que el USD/JPY se aproxima al nivel de 162. Las intervenciones anteriores del Banco de Japón tuvieron un fuerte impacto bajista sobre el USD/JPY.

No obstante, es esencial distinguir entre la probabilidad de una intervención y su eficacia real. En el mercado de bonos, el Banco de Japón se encuentra hoy en una posición delicada. Tras años de control de la curva de tipos y compras masivas de bonos gubernamentales, su balance sigue siendo extremadamente elevado, lo que limita su margen de actuación sin poner en entredicho la credibilidad del proceso de normalización monetaria en curso. Una intervención demasiado agresiva para contener los rendimientos a largo plazo podría interpretarse como un retorno encubierto al control de tipos, enviando señales contradictorias a los mercados.

En el mercado de divisas, la situación es igualmente compleja. Un nivel del USD/JPY cercano a 160–162 constituye claramente una zona de tensión política y social, ya que acentúa el aumento de los precios importados, especialmente de la energía y los alimentos. Sin embargo, mientras la debilidad del yen se perciba como consecuencia directa de los diferenciales de tipos con Estados Unidos y no como un movimiento desordenado, las autoridades dudan en intervenir de forma repetida. Las intervenciones pasadas han demostrado ser eficaces principalmente a corto plazo, sin modificar de forma duradera la tendencia de fondo.

Otro elemento clave es el carry trade en yenes. La combinación de tipos japoneses en fuerte subida y un yen persistentemente débil aumenta el riesgo de un desmantelamiento brusco de estas posiciones a escala global. Un escenario así podría provocar una volatilidad significativa en los mercados de acciones, bonos y divisas, mucho más allá de Japón. Precisamente este riesgo sistémico podría empujar al BoJ a intervenir de forma selectiva si los movimientos del mercado se vuelven demasiado rápidos o desordenados.

En resumen, una intervención sigue siendo posible, pero condicionada. En los tipos de interés, el BoJ intervendría únicamente para preservar la estabilidad financiera, no para defender un nivel concreto. En el yen, el gobierno podría actuar si el umbral psicológico de 160–162 JPY se superara de manera caótica. En ambos casos, el mensaje sería claro: frenar los excesos sin cuestionar la transición hacia un régimen monetario más normalizado.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

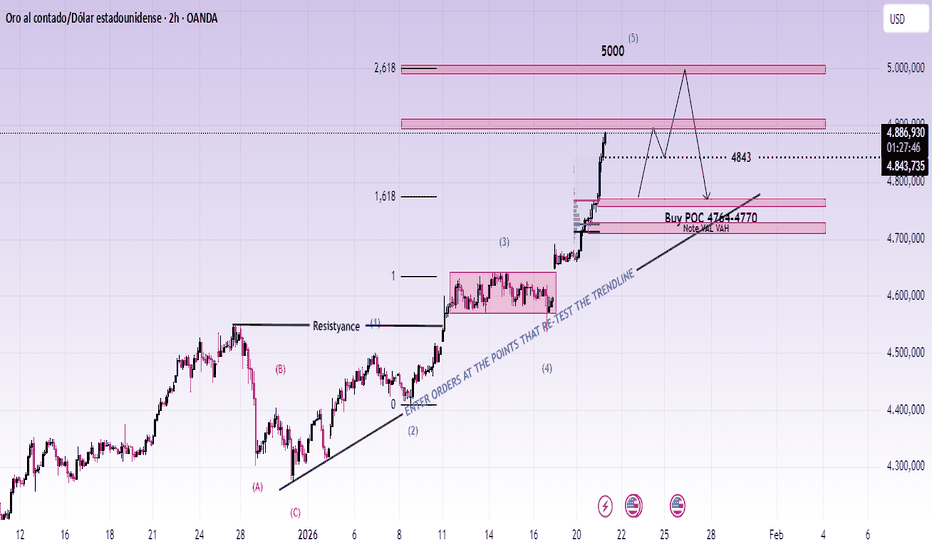

XAUUSD – Perspectiva Técnica H2XAUUSD – Perspectiva técnica H2: La corrección construye valor antes de la próxima expansión | Lana ✨

El oro sigue negociándose dentro de una fuerte estructura alcista en el marco de tiempo H2. El reciente repunte fue claramente impulsivo, y el movimiento actual parece una corrección técnica para reequilibrar la liquidez, no una reversión de tendencia.

📈 Estructura del mercado y contexto de tendencia

XAUUSD sigue siendo alcista, con la estructura de máximos más altos / mínimos más altos aún intacta. El precio también respeta la línea de tendencia ascendente, que ha actuado como soporte dinámico clave a lo largo de esta tendencia alcista.

La secuencia actual se alinea bien con un ciclo alcista clásico:

Impulso → Corrección → Continuación.

Mientras el soporte estructural se mantenga, la principal opinión de Lana sigue siendo: COMPRAR con la tendencia, no vender en contra de ella.

🔍 Zonas técnicas clave y áreas de valor

Zona de Compra POC (Zona de Valor): 4764 – 4770

Esta área se alinea con un nodo de alto volumen (POC/VAH) y la línea de tendencia ascendente, lo que la convierte en una fuerte zona de valor para oportunidades de compra en corrección.

Resistencia a corto plazo: 4843

Un nivel clave que necesita ser reaceptado para confirmar la siguiente pierna de continuación.

Zona de reacción psicológica: 4900

Probablemente producirá vacilación, toma de ganancias o volatilidad a corto plazo.

Objetivos de expansión superiores:

5000 y potencialmente la extensión de Fibonacci 2.618, donde podría estar descansando la liquidez de marcos de tiempo mayores.

🎯 Plan de Trading (Basado en la Estructura H2)

✅ Escenario Principal: COMPRAR la Corrección

Entrada de compra:

👉 4766 – 4770

Lana prefiere participar solo si el precio retrocede a la zona POC y muestra confirmación alcista en H1–H2 (sujeción de la línea de tendencia, rebote claro / rechazo de precios más bajos).

Stop Loss:

👉 4756 – 4758

(Colocado ~8–10 puntos por debajo de la entrada, bajo la zona POC y debajo de la línea de tendencia ascendente)

🎯 Objetivos de Toma de Ganancias (Salidas Escalonadas)

TP1: 4843

Primera resistencia — escalar ganancias parciales y reducir riesgo.

TP2: 4900

Nivel psicológico — esperar posibles reacciones.

TP3: 5000

Objetivo psicológico mayor y hito de expansión.

TP4 (extensión): 5050 – 5080

Posible extensión de Fibonacci 2.618 / zona de liquidez de marcos de tiempo mayores.

El enfoque de Lana es escalar hacia los objetivos, luego proteger la posición gestionando el riesgo (por ejemplo, moviendo el SL al punto de equilibrio una vez que el precio confirme la continuación).

🌍 Contexto Macro (Breve)

El oro sigue siendo respaldado por su papel como activo de refugio seguro y reserva estratégica en medio de la incertidumbre geopolítica y financiera actual. Los recientes titulares que destacan el aumento en el valor de grandes reservas de oro refuerzan que la demanda institucional de oro como cobertura a largo plazo sigue activa, lo que apoya la tendencia alcista a medio plazo.

🧠 Perspectiva de Lana

Esta es una corrección dentro de una tendencia alcista, no una reversión bajista.

Lana se centra en comprar valor, no en seguir máximos.

Mantente paciente, opera la estructura y deja que el precio llegue a tu zona.

✨ Respeta la tendencia, mantente disciplinado y deja que el mercado llegue a tus niveles.

Análisis de Ondas de Elliott en XAUUSD – 21 de enero de 2026

Momentum

– El momentum en el marco temporal diario (D1) se encuentra actualmente en aumento, lo que indica que la tendencia alcista sigue intacta y que el movimiento ascendente aún no ha finalizado.

– El momentum en el marco temporal H4 está comprimido en la zona de sobrecompra. Esto refleja que la tendencia alcista continúa, pero el momentum se ha debilitado y existe un riesgo creciente de reversión en cualquier momento.

– El momentum en el marco temporal H1 ya ha comenzado a girar, por lo que a corto plazo es probable que se produzca un movimiento correctivo a la baja en H1.

Estructura de Ondas

Marco temporal diario (D1)

– En el gráfico diario, el precio sigue moviéndose dentro de la estructura de la onda 5 en color azul, con la onda 5 actualmente en fase de extensión.

– El próximo objetivo clave a vigilar es la zona de 4957, que corresponde a la extensión Fibonacci 1.0 de la longitud de las ondas 1–3.

Marco temporal H4

– El movimiento alcista actual es pronunciado e impulsivo, lo que sugiere que el precio probablemente se encuentre dentro de la onda 3 en color naranja.

– Dentro de esta onda 3 naranja, se observa claramente una estructura de cinco ondas (1–2–3–4–5) en color verde, tal como se muestra en el gráfico.

– De acuerdo con los principios de Elliott Wave, tras la finalización de la onda 3, el mercado debería entrar en una fase correctiva para formar la onda 4 en color naranja.

– Sin embargo, es importante destacar que el momentum H4 está comprimido en la zona de sobrecompra, lo que indica que, aunque el precio puede continuar subiendo, el impulso se está debilitando y el riesgo de reversión aumenta.

– Aun así, dado que la onda 5 azul sigue en fase de extensión, por principio no se recomienda intentar vender contra una onda en extensión.

Marco temporal H1

– Dentro de la estructura de cinco ondas en color verde, también se identifica una estructura 1–2–3–4–5 en color púrpura, con la onda 3 púrpura actualmente en extensión.

– Por principio, no es aconsejable intentar proyectar objetivos precisos en una onda en extensión, ya que el nivel de precisión es muy bajo.

– En la situación actual, el enfoque más prudente es seguir observando y esperar confirmaciones adicionales, evitando tomar posiciones de venta agresivas mientras la estructura alcista siga dominando el mercado.

XAUUSD H1 – Liquidez alcanzada, enfócate en Comprar en la caídaContexto del Mercado

El oro acaba de completar un fuerte rally impulsivo, dejando atrás múltiples bolsas de liquidez y zonas de desequilibrio por debajo. La actual corrección es de naturaleza técnica, sirviendo como una fase de reequilibrio tras la expansión en lugar de una reversión de tendencia.

Desde una perspectiva macro, la demanda de refugio seguro y una perspectiva cautelosa de la Fed continúan apoyando al oro, manteniendo la inclinación general hacia el lado positivo.

Estructura Técnica (H1 – MMF)

La estructura del mercado sigue siendo alcista con máximos más altos y mínimos más altos.

La reciente venta es una captura de liquidez en zonas de demanda anteriores.

No hay un CHoCH bajista confirmado en esta etapa.

El precio todavía se mantiene por encima de la zona de liquidez GAP H1 principal.

Plan de Trading – Estilo MMF

Escenario Primario – Compra siguiendo la tendencia

Preferir configuraciones de COMPRA en retrocesos hacia:

Zona de COMPRA 1: 4,759 – 4,729

Zona de COMPRA 2 (profunda): 4,669 – 4,600

Ejecutar compras solo después de una clara reacción alcista y mantenimiento de la estructura.

Evitar FOMO en niveles premium.

Objetivos de Alza

TP1: 4,817

TP2: 4,892

TP3: 4,898 (zona de barrido de liquidez)

Escenario Alternativo

Si el precio no logra mantenerse por encima de 4,729 y barre hacia liquidez más profunda en la zona GAP H1, esperar señales de reacumulación antes de reingresar en compras.

Invalidación

Un cierre en H1 por debajo de 4,600 invalida la configuración alcista y requiere una reevaluación completa de la estructura.

Resumen

La tendencia general sigue siendo alcista. El movimiento actual es un retroceso correctivo hacia la liquidez, ofreciendo oportunidades de compra de alta calidad en las caídas. La paciencia y la confirmación siguen siendo clave — deja que el precio venga a ti.

US30 | Regresa la Liquidez: Zona de Venta ClaveVuelve el volumen real al mercado y con él los movimientos fuertes. Tras el feriado y la tensión por aranceles, el US30 entra en una fase decisiva donde los rebotes débiles suelen ser oportunidades y no señales de fortaleza.

👉 Idea central: no perseguir el precio. Dejar que el mercado muestre su mano y operar en zonas claras.

🎯 Niveles Clave del Día

49,000 – 49,050 → Zona de trampa. Si el precio sube aquí, es área ideal para ventas, no para confiarse.

48,800 → Punto de quiebre. Mientras esté por debajo, el sesgo sigue bajista.

48,436 → Nivel objetivo principal. Zona donde el mercado puede frenar y tomar decisiones importantes.

48,150 – 48,000 → Escenario de pánico si la presión continúa.

📊 Plan Simple

Sesgo: Bajista mientras estemos bajo 49k.

Estrategia: Vender rebotes, no vender mínimos.

Apertura de NY: Espera el primer movimiento, luego busca rechazo en zonas altas.

Gestión: Movimientos amplios → reduce tamaño y protege ganancias.

⚠️ Mensaje Clave

Cuando regresa la liquidez, el mercado ya no perdona errores. Opera zonas, no emociones.

Si el precio no recupera niveles importantes, la presión sigue abajo.

💡 Día de decisiones, no de impulsos. Marca tus niveles, espera el rechazo y deja que el mercado haga el trabajo.

NAS100 – Trampa de Rebote antes de CaerEl mercado solo descansó, no se recuperó.

La estructura sigue bajista y hoy la oportunidad no está en comprar… está en esperar el rebote para vender mejor.

🎯 ZONAS CLAVE (CLARAS Y OPERABLES)

🔴 Zona ideal de VENTA: 25,325 – 25,360

Área donde el precio suele engañar con rebotes.

Perfecta para vender a compradores tardíos.

🟡 Soporte inmediato: 25,200

Piso del feriado.

Si se rompe con fuerza, la caída acelera.

🟢 Objetivo bajista principal: 25,165

Nivel técnico pendiente.

Imán natural del precio si vuelve el volumen.

⚠️ Zona extrema: 25,135

Solo si entra presión fuerte en la apertura de NY.

📉 PLAN SIMPLE PARA EL MARTES

Estrategia principal: Vender el rebote (Sell the Rally)

1️⃣ No vendas en el piso actual.

2️⃣ Espera que Londres suba el precio hacia 25,350 aprox.

3️⃣ Si ves rechazo o debilidad → VENTA.

Objetivos:

🎯 25,200

🎯 25,165

🎯 25,135 (solo si hay impulso)

🧠 PLAN B (si no rebota)

Si NY rompe 25,200 directo, espera un pequeño pullback a 25,220 y vende la continuación.

📌 MENSAJE CLAVE

📉 Tendencia: Bajista

🎯 Mejor precio = mejor trade

⏰ Mañana vuelve el volumen real

👉 La zona de 25,350 es la trampa.

Ahí se decide el dinero inteligente.

Prepárate para una apertura explosiva.

Paciencia primero… ejecución después.

Regreso de Wall Street | Apertura Explosiva en NY🔥 Apertura REAL de la semana.

Wall Street vuelve después de 3 días fuera y se encuentra con aranceles del 10% a Europa.

Eso significa una sola cosa: re‐precio agresivo en la apertura de Nueva York.

👉 El mercado no cayó en su ausencia

👉 El GAP se sostuvo

👉 La estructura es de continuación alcista

👉 Mañana llega el dinero fuerte

Esto no es un lunes cualquiera:

es el martes donde Wall Street se pone al día.

🌍 CONTEXTO SIMPLE (LO QUE IMPORTA)

Europa golpeada por aranceles

Capital busca refugio

El precio consolidó arriba, no corrigió

Eso es fuerza real, no casualidad

📌 Si el mercado no cae con malas noticias… normalmente sube cuando llega el volumen.

🧭 NIVELES CLAVE DEL DÍA (FÁCILES Y OPERABLES)

🔼 RESISTENCIAS / OBJETIVOS

4690 → Techo de la acumulación (gatillo)

4720 – 4725 → Objetivo principal del día

4740 – 4750 → Extensión por euforia (zona de salida)

👉 Si el precio rompe 4690 con fuerza, el camino queda libre hacia 4725.

🔽 SOPORTES / ZONAS DE COMPRA

4640 – 4650 → Base de la acumulación (zona clave)

4615 – 4620 → Cierre del GAP (última defensa)

👉 Mientras el precio se mantenga arriba de 4645, el sesgo es alcista.

🎯 PLAN OPERATIVO: “EL DESPERTAR DE NY”

✅ Escenario A: Ruptura con Wall Street (Momentum)

NY abre (9:30 ET)

Rompe 4690

Cierra vela de 15 min arriba

📈 COMPRA (Breakout)

🎯 Objetivo: 4725

💡 Wall Street valida la subida

✅ Escenario B: Compra en la Sacudida (Buy the Dip)

NY abre y baja rápido (limpieza de stops)

Llega a 4650 – 4645

Rechazo claro (mechas abajo)

📈 COMPRA

🛑 Stop: 4630

🎯 Target: 4690 → 4720

🚫 ALERTA DE RIESGO

Si NY abre vendiendo fuerte y pierde 4630,

👉 NO se compra

👉 El mercado rechazó la narrativa

Pero mientras eso no ocurra,

📊 el flujo favorece a los compradores.

🧾 RESUMEN RÁPIDO

Hoy acumularon

Mañana entra el volumen real

4690 = expansión

4645 = defensa

Sesgo: Alcista

💣 El movimiento grande no fue hoy… fue la pausa.

💰 Mañana se decide la semana.

Disciplina, stops claros y no persigas el precio.

El mercado siempre da una entrada… al que espera.

BTC/USDTBueno no vendiste en 95 k .. no se te a ido el movimiento ... cuando eres un trade conservardor y no te gustan los riesgo.. esta es tu zona para vender

ruptura clara de la line alcista .. y una pequeña zona de soporte ....

mi zona de venta 91 k

stop loss por arriba de los 98 k .. si o si

vemos que el precio intento subir y el rechazo es fuert osea que el control del mercado lo tienen los oso .. el ciclo bajista empezo y sigues sin cambiar ..

vende ya

Patrón del Oro – ¡Continúa la tendencia alcista!El precio se mantiene firme en la estructura Mínima-Alta, subiendo con fuerza desde la confluencia de la EMA y la zona de brecha.

La corrección actual es una continuación alcista.

Escenario principal:

Busque comprar cuando el precio vuelva a probar y se mantenga por encima del nivel del oro.

Objetivo: Hasta 4740+.

La tendencia solo se debilitará si la vela H1 cierra por debajo de la zona de soporte.

El contexto macroeconómico sigue favoreciendo al oro → priorice la compra.

Patrón de BTC: Domina la presión bajistaBTC ha roto el canal descendente, con un claro rechazo en la zona de oferta (recuadro amarillo) + EMA → débil impulso de rebote.

La estructura actual se inclina hacia una continuación bajista.

Escenario principal:

Priorizar la venta en un rebote hacia la zona de resistencia de 92.800 a 93.300.

Caer por debajo de 92.600 → confirma la continuación de la tendencia bajista.

Objetivo en torno a 90.900 (próxima zona de demanda).

XAU (2H) – Tendencia alcista sin rupturaEn el marco temporal actual, el XAUUSD continúa fluctuando dentro de un canal ascendente claro. La caída más reciente muestra el regreso del mercado a la zona de soporte dinámico del canal, donde el precio ha reaccionado en varias ocasiones.

Las zonas FVG abiertas restantes a continuación actúan como áreas de equilibrio entre la oferta y la demanda, mientras que el rápido retorno del precio dentro de la estructura indica que la presión de venta aún no es lo suficientemente fuerte como para romper la tendencia principal.

El RSI se mantiene por encima del nivel neutral, lo que refleja que el impulso alcista aún se mantiene.

Continuación de la tendencia:

Mantener la zona de soporte actual abre la posibilidad de que el precio continúe expandiéndose dentro del canal ascendente, apuntando a la zona de resistencia superior alrededor de 4760.

BTC (2H) – Domina la Presión de RiesgoBTCUSDT se mueve dentro de un canal de precios descendente, tras formar un pico y no mantener su estructura de tendencia alcista anterior.

El precio se encuentra actualmente por debajo de la zona de resistencia dinámica del canal, dejando las zonas FVG superiores sin cubrir, lo que refleja que la presión de venta aún controla el movimiento del precio.

El impulso del mercado se ha debilitado significativamente, ya que el RSI ha caído bruscamente a niveles bajos, lo que indica que la demanda a corto plazo es más cautelosa y que la tendencia actual se inclina hacia una corrección.

Si el precio continúa siendo rechazado en la zona de oferta actual, es probable que BTCUSDT extienda su caída hacia la zona de 90.500, donde se concentra la liquidez y el soporte más cercano.

¡Momento clave para BTCUSD!🔥 ¡Momento clave para BTCUSD! 🔥

Análisis Técnico

Contexto de Mercado: El par BTCUSD se encuentra en una zona crítica después de un fuerte retroceso desde máximos recientes. Actualmente cotiza alrededor de los $88,880, tocando soportes importantes.

Soporte y Resistencia: Los niveles a vigilar son:

- Soporte en $87,600 (mínimos recientes)

- Resistencia en $92,000 (media móvil de 200 períodos)

- Resistencia en $95,000 (máximos anteriores)

Indicadores y Patrones: El RSI en 4H se encuentra en zona de sobreventa, lo que sugiere una posible rebote a corto plazo. Además, se aprecia un patrón de martillo invertido en la última vela, indicando posible cambio de tendencia.

Pronóstico y Señales de Trading

Señal Intradía: Si el precio logra mantener el soporte en $87,600, se podría buscar entradas largas con un objetivo en $92,000 y un stop loss por debajo de $87,000.

Dirección Semanal: A mediano plazo, el sesgo sigue siendo bajista mientras no se logre superar la resistencia de $95,000. Una confirmación alcista sería la ruptura de este nivel.

Conclusión

Con el mercado en zona de soporte clave, es momento de estar atentos a posibles rebotes a corto plazo. ¿Ven ustedes la misma oportunidad de trading? ¡Comenten sus perspectivas!

META, 1S, directo al piso del canalVemos que meta apunta derechito al piso del canal, la idea luce bien, esperamos que llegue a la zona del piso de canal, digamos en los 550 - 530 usd para empezar a llevar, con la confirmación del MACD y el koncorde llevamos mas fuerte.

Recomiendo ver ideas relacionadas.

Bitcoin - Decisión tomada 📌 Actualización BTC – Gráfico semanal

Cumplimos con fuerza el escenario planteado en el análisis anterior, donde destacábamos la gran acumulación de liquidez en los mínimos de CRYPTOCAP:BTC 💧. El precio fue a buscarla, como suele hacer el mercado cuando el contexto lo amerita.

Ahora, observando el gráfico semanal, tenemos un retrato muy claro de lo que —en mi experiencia— es el único patrón que realmente me llevó a la rentabilidad sostenida:

👉 quita de liquidez + continuación bajista.

📉 ¿Qué nos muestra este patrón?

Una vez definido el impulso principal, el precio construye un rango y posteriormente barre la liquidez mediante una mecha de rechazo significativa en el extremo superior del rango. Este movimiento suele mitigar la ineficiencia generada en el impulso bajista previo, muchas veces alcanzando la zona del 38% de Fibonacci.

El mensaje del mercado es claro:

✔ se expulsó a los mal posicionados

✔ se mitigó la ineficiencia

✔ el camino queda habilitado para continuar

🎯 Escenario esperado

Bajo esta lectura, espero un nuevo impulso bajista en Bitcoin, que en primera instancia podría llevar al precio hacia la zona de los $80K.

⏳ Contexto importante

Este es un gráfico semanal, por lo tanto no hablamos de timing ni entradas finas, sino de dirección de mediano / largo plazo, clave para luego afinar operaciones en temporalidades menores.

BTC, idea bajista sigue vigenteVeamos que hizo el BTC estos dias:

1.- Volvio a testear la cuña alcista de resolucion bajista.

2.- liquido mi short al ir contra los 94.000, llegando casi hasta los 98.000, haciendo un doble testeo de la cuña, pero superando la TL bajista

3.- hizo un nuevo minimo en 87.800.

4.- por el lado de MACD, aparecen histogramas decrecientes y las medias moviles comienzan a diverger para el lado negativo.

5.- el koncorde dio venta, manos grandes vendiendo.

Conclusion, los objetivos bajistas siguen vigentes: 70.800 como primer parada.

Esperando próxima oportunidad?🎯 Lectura operativa

US100 = buy the dip

Entradas solo:

en retrocesos controlados

con riesgo pequeño

NO vender contra estructura

📌 Es un activo para:

paciencia

continuación

no sobreoperar

🧠 Regla ancla para este gráfico

Mientras una onda 4 no rompe estructura,

solo está preparando la 5.

Y eso es exactamente lo que muestra este US100.