VEREDICTO BTC/ (MENSUAL): "WINTER IS COMING"1. 🧬 DIAGNÓSTICO ESTRUCTURAL (EL GRÁFICO MAESTRO)

A. La Batalla de las EMAs:

🟢 Lo Positivo: El precio ($86k) sigue muy por encima de la EMA 55 Mensual ($56,169).

Veredicto: Técnicamente, la Tendencia Secular sigue siendo ALCISTA. No hemos entrado en "Bear Market Estructural" todavía.

🔴 Lo Negativo (Alerta Inmediata): Hemos perdido la EMA 11 ($95,566).

Lectura: La EMA 11 es la "velocidad de crucero". Perderla significa que el impulso parabólico ha muerto. Ahora entramos en fase de Rango/Corrección. El precio buscará "soporte de hormigón" más abajo.

B. Momentum & Ciclos (La Amenaza Fantasma):

SQZ Momentum: Valle Verde Oscuro (Contracción).

La Proyección: Tu línea vertical azul proyectando un valle bajo para Nov 2026 es una lectura válida de Ciclos de Tiempo. Si el momentum apenas empieza a oscurecerse ahora, nos esperan meses de "enfriamiento" o caída lenta.

Estocástico (35 vs 52): Cruce BAJISTA confirmado con pendiente negativa.

Interpretación: Los osciladores mensuales no mienten. Indican que el ciclo de "dinero fácil" terminó. La fuerza vendedora domina el trimestre.

2. 📉 LA FRONTERA DEL "BEAR MARKET" (EL NIVEL DE LOS $74K)

Tu análisis sobre el nivel de $74,000 - $74,900 es correcto y crítico.

La Lógica: Ese nivel representa el Order Block (OB) previo y la zona de ruptura del ATH anterior.

La Regla de Estructura:

Si BTC aguanta los $74k, esto es solo un Retroceso Profundo (Deep Pullback) dentro de un Bull Market. (Onda 4 Macro).

❌ EL QUIEBRE: Si una vela mensual cierra debajo de $74,000 (haciendo un Lower Low bajo tu SC), confirmamos el Cambio de Carácter (CHoCH) Mensual. Ahí sí, oficialmente, iniciamos el "Crypto Winter" con objetivo a la EMA 55 ($56k).

3. 🕯️ PROYECCIÓN DE CIERRE DE VELA (ENERO)

Falta 1 semana para el cierre mensual. Basado en el Volumen Bajo (193k) y la estructura de absorción superior:

Escenario Más Probable: La vela cerrará como un "Spinning Top" (Peonza) o una vela bajista de cuerpo medio, atrapada entre los $85,000 y $89,000.

Implicación para Febrero:

Cerrar debajo de la EMA 11 ($95.5k) garantiza que Febrero abrirá con presión bajista. La EMA 11 actuará ahora como Techo/Resistencia. Cualquier subida a $95k en febrero será para vender.

🛡️ VEREDICTO FASE 1 (MENSUAL): "WINTER IS COMING"

El gráfico mensual nos grita PRECAUCIÓN. Aunque la tendencia macro (años) es alcista, el ciclo de mediano plazo (meses) ha girado a la baja.

Análisis de tendencia

Análisis Técnico: La Estrategia en el Gráfico"Donde la estabilidad eléctrica se une con el impulso industrial: El despertar técnico de OTTR"

Ruptura del "Rectángulo": El precio ha logrado salir de un rectángulo muy amplio en el tiempo (fase de acumulación) que mantenía a la acción lateralizada entre los $74 y los $85 aproximadamente.

Zona de Entrada: La tesis propone una entrada justo en el soporte de los $85, aprovechando el antiguo techo que ahora debería actuar como suelo técnico (el famoso throwback).

Objetivo (Take Profit): El gráfico proyecta una subida hacia la zona de máximos en los $98, lo que ofrece un recorrido alcista muy interesante para una utility.

Gestión de Riesgo: El Stop Loss se sitúa en los $79.50, protegiendo la operación por debajo de los últimos mínimos relativos dentro de la estructura de consolidación.

"Como veis en el gráfico, la 'Brújula' no solo apunta a un sector fuerte, sino a una acción que acaba de romper una resistencia histórica. ¿Creéis que el impulso del sector eléctrico será suficiente para llevar a Otter Tail hasta esos $98 o el enfriamiento tecnológico pesará en el mercado general? ¡Os leo en los comentarios!"

Buenas inversiones !!!

BTCUSD – H4Ruptura de estructura alcista confirmada.

El precio entrega impulso bajista limpio y ahora entra en zona de pullback.

📌 Zona naranja = área de mitigación / posible reentrada institucional

📌 Mientras no recupere el nivel clave, el sesgo sigue siendo short

📌 Cuidado con longs anticipados: el mercado aún no muestra confirmación de reversión

Paciencia > FOMO

Que el precio haga el trabajo.

No es consejo financiero.

01/23/26/SHORT SOL: DISTRIB WYCKOFF (LPSY) + FALLA MOMENTUM🛡️ CONFLUENCIAS TÉCNICAS (QUANTUM SYSTEM v2.2)

Acción de Precio: Rechazo de mecha (Absorción de Oferta) en la zona de $130.xx. La subida posterior carece de volumen, validando la trampa.

Fuerza (ADX): En 15M, el ADX (30.15) muestra pendiente negativa durante el rebote, indicando divergencia de esfuerzo/resultado (subida sin fuerza real).

Gatillo de Precisión (5M): Cruce bajista de Estocástico saliendo de zona de Sobrecompra (>80) + Momentum (SQZ) mostrando debilidad en el Valle Verde (Agotamiento).

🎯 MAPA DE RUTA & GESTIÓN

Entrada: Zona de $129.11 (Ejecución por confirmación de cierre).

Stop Loss (Invalidez): $131.15. (Estrictamente sobre el máximo de la mecha de absorción de 1H. Si el precio recupera este nivel, la tesis bajista falla).

Target 1 (Gestión): $128.00 (EMA 55 de 1H / Soporte Local).

Target 2 (Estructural): $124.90 (POC / Mínimos previos).

Target 3 (Swing): $118.00 (Deuda de Liquidez Mayor).

⚠️ NOTA DE RIESGO: Operación de alta volatilidad correlacionada con la zona de decisión de BTC. Se sugiere asegurar parciales en TP1.

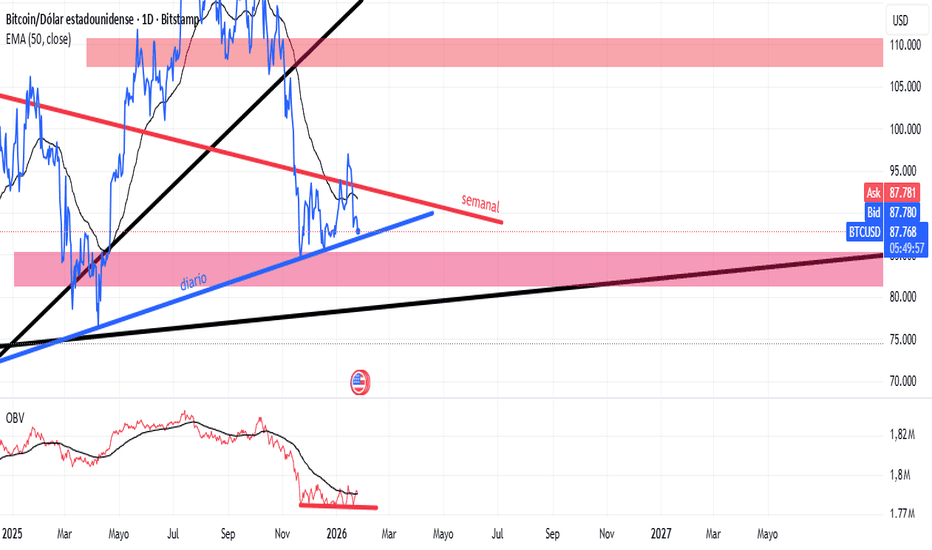

• Bitcoin: Long-Term Swing Setup Based on HTF Demand📊 Análisis BTCUSD – Swing de Largo Plazo (1D)

Bitcoin se encuentra actualmente en una fase correctiva dentro de una estructura de marco temporal alto. El precio continúa respetando zonas clave de oferta y demanda, y comienza a acercarse a una zona de demanda diaria que previamente actuó como área de acumulación institucional.

La zona marcada en verde representa un nivel de alta probabilidad para compras en swing / largo plazo, donde históricamente el precio ha reaccionado con fuerza. Esta área coincide con una corrección profunda desde máximos recientes, lo que aumenta la probabilidad de absorción de ventas.

📌 Plan general:

• Enfoque: Swing / inversión de largo plazo

• Estrategia: Compras escalonadas dentro de la zona

• Confirmación adicional: estructura en temporalidades menores

• Invalidez del escenario: cierre diario sólido por debajo de la zona

⚠️ No se recomienda anticipar entradas. La paciencia y la gestión de riesgo son clave en este tipo de operaciones. El mercado siempre dará confirmación antes de continuar el movimiento principal.

📈 Sesgo: Alcista a largo plazo mientras la zona de demanda se mantenga.

"Oportunidad de Swing Trading: Compras en WMB tras ruptura de baWMB: El despertar de un gigante (Ruptura de Continuación)

A veces, la paciencia es la herramienta más rentable en el trading. Williams Companies (WMB) ha pasado meses consolidando en un rango lateral, pero el gráfico acaba de lanzar una señal inequívoca de fortaleza.

Análisis Técnico: La Geometría del Éxito

Ruptura de Triángulo/Bandera: Tras una subida vertical, el precio ha comprimido la volatilidad en un triángulo de continuación. La vela actual está rompiendo la directriz bajista de corto plazo con decisión.

Soporte Estructural Convertido: La zona amarilla (cerca de los 59$ - 60$) que antes fue resistencia, ahora actúa como un suelo de granito, validando la salud de la tendencia.

Objetivo Ambicioso: La proyección técnica nos marca un objetivo de 73$, lo que supone un recorrido al alza muy atractivo desde los niveles actuales.

Riesgo Definido: Mantenemos la disciplina con un Stop Loss ajustado del -7%, ofreciendo una relación riesgo/beneficio muy favorable para la operativa.

Conclusión: ¿Para qué tipo de inversor es esta idea?

Esta oportunidad es perfecta para el Inversor de Tendencia (Trend Follower).

Es el perfil que entiende que no hace falta adivinar el suelo de un activo que cae, sino que es mucho más seguro "subirse al tren" de un activo que ya está subiendo y acaba de renovar sus fuerzas. Es ideal para quien busca:

Confirmación sobre especulación: Entrar cuando el precio ya ha validado la dirección.

Operativas de Swing Trading: Con un horizonte temporal de semanas a pocos meses para alcanzar el objetivo de los 73$.

Tranquilidad técnica: Un valor que respeta sus niveles y permite gestionar el riesgo de forma matemática.

Resumen de la Operación

Entrada: Niveles actuales (Ruptura confirmada).

Objetivo: 73$.

Stop Loss: -7%.

Buenas inversiones

Parte baja del canal en Air LiquideContexto de Mercado: Air Liquide es una empresa de baja volatilidad y crecimiento constante (sector gases industriales). Es ideal para perfiles conservadores o de largo plazo, pero no esperes movimientos explosivos de un día para otro.

Estamos ante uno de los escenarios técnicos más atractivos de los últimos meses para AIR LIQUIDE. Tras un retroceso saludable del 20% desde máximos, el precio ha alcanzado una zona de confluencia crítica que históricamente ha servido de trampolín:

Soporte Dual: El precio descansa sobre la base de un canal alcista de largo plazo, coincidiendo con un soporte horizontal sólido en el rango de los 150€ - 155€.

Asimetría Riesgo/Beneficio: La proximidad al soporte nos permite ejecutar una entrada con un Stop Loss ajustado (~3%). Esto ofrece una gestión de riesgo óptima: pérdidas mínimas en caso de ruptura frente a un potencial de rebote considerable.

Limpieza de Mercado: La corrección actual ha eliminado el exceso de optimismo, situando el valor en una zona de valoración técnica mucho más razonable.

"Perfil sugerido: Esta idea comercial está especialmente dirigida a inversores que buscan seguridad técnica y una gestión de riesgo rigurosa. Es una oportunidad para entrar en un valor líder con un descuento del 20%, protegiendo el capital con un stop loss mínimo y aprovechando una estructura alcista de largo plazo."

Buenas inversiones

Apple Inc.: Ecosistema, Marca y Dominio TecnológicoApple Inc. ( NASDAQ:AAPL ) es una de las empresas tecnológicas más influyentes y valiosas del mundo, con una trayectoria marcada por la innovación, el diseño y la creación de un ecosistema integrado de productos y servicios. Fue fundada en 1976 por Steve Jobs, Steve Wozniak y Ronald Wayne en Estados Unidos, con la visión de desarrollar computadoras personales accesibles para el público general.

Con el paso del tiempo, Apple dejó de ser únicamente una empresa de computadoras para convertirse en un ecosistema completo de hardware, software y servicios que forma parte del día a día de millones de personas en todo el mundo.

🔍 Modelo de Negocio

El negocio principal de Apple se basa en la integración entre hardware, software y servicios. Sus productos más reconocidos incluyen el iPhone, iPad, Mac, Apple Watch y AirPods, todos diseñados para funcionar de manera sincronizada dentro de su ecosistema.

A diferencia de muchas empresas tecnológicas que dependen principalmente del software o la publicidad, Apple obtiene una parte significativa de sus ingresos de la venta directa de dispositivos premium, respaldados por altos márgenes gracias a su marca, reputación y fidelidad de usuarios.

Además, la compañía ha desarrollado una división de servicios cada vez más relevante, que incluye App Store, Apple Music, iCloud, Apple TV+, Apple Pay y Apple Fitness+. Estos servicios generan ingresos recurrentes y estables, reduciendo la dependencia de los ciclos de venta de dispositivos, que suelen ser más volátiles.

📘 Análisis Fundamental

Apple cuenta con métricas y ratios sólidos en términos de crecimiento, rentabilidad y valoración. Sin embargo, presenta debilidades relativas en liquidez y solvencia, ya que mantiene un nivel de deuda considerable en relación con su capital disponible y su flujo de caja.

Para este análisis se utilizan los promedios de los últimos cinco años en términos de valuación, considerando la solidez y estabilidad de su modelo de negocio.

Actualmente, la acción cotiza cerca del promedio quinquenal de su Price to Earnings (P/E), situado en 32.39, con un valor aproximado de 241.62 USD. Su promedio de Price to Sales (P/S) es de 8.23, mientras que el Price to Free Cash Flow (P/FCF) se ubica en 26.91, con un valor cercano a 202.90 USD.

Estos niveles indican que Apple se encuentra aproximándose a zonas críticas de valuación desde la perspectiva histórica de los últimos cinco años, adoptando un enfoque poco conservador.

📈 Análisis Técnico

Desde el punto de vista técnico, las zonas identificadas en el análisis fundamental coinciden con niveles estructurales relevantes y con la media móvil de 200 períodos, especialmente en relación con los rangos del P/E y el P/S. Esto posiciona dichas áreas como posibles puntos clave para comenzar a construir posición.

Si adicionalmente el Índice de Fuerza Relativa (RSI) se sitúa entre 20 y 30 en estas zonas, se obtendría una confirmación técnica adicional para una entrada progresiva.

¡En buen momento!Hola analistas, traders y público en general.

Vamos a hacer una publicación breve en rollos pero abundante en análisis sobre el índice de mercados Mexicano; el IPC BMV. Nos encontramos en buen momento si los siguientes escenarios se dan.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL; ALCISTA LARGOO Y MEDIANO PLAZO. EN EL CORTO PLAZO CERCAS DE TERMINAR LA CORRECCIÓN.

- Escenario 1: Nos encontramos en la onda (4) en color magenta, onda que se ha formado mediante un plano irregular. La media móvil de 200 periodos puede ser el soporte que absorba la siguiente caída que el mercado pueda dar y desde ahí, comenzar un movimiento alcista (valor al momento de esta publicación de la MA200 50,623pts). Para este caso "escenario 1" el movimiento alcista lo justificamos en términos de ondas de Elliott con la onda (5) (color magenta) que nos falta para dar FIN a TODO EL IMPULSO que comenzó desde el 30 de Marzo del 2020.

Tips que hacen más probable la presente idea;

* La línea verde que dice "línea con comentario" NO sea perforada, mucho menos penetrada por la acción del precio.

* Una vez que se comience la onda (5), el objetivo sería llegar a la zona "Check Point".

El trazo en color magenta representa de forma aproximada como se va a comportar el mercado bajo esta idea en las próximas semanas.

- Escenario 2: Empezando por que si la línea verde "línea con comentario" es perforada y/o penetrada por la acción del precio, entonces yo me activaría la opción de una cuña que ahí les dibujo con líneas de color verde. Si este escenario se da, en teoría el mercado va a subir pero una vez que rompamos los 59,020.55pts, el mercado podrá comenzar una corrección en cualquier momento. En términos de ondas de Elliott si este caso se da vamos por la última onda para dar fin a la cuña. El trazo en color verde representa de forma aproximada el comportamiento del mercado bajo esta idea en las próximas semanas.

INDEPENDIENTEMENTE DE LO QUE SUCEDA EN EL ESCENARIO 1 O EL 2;

¿Qué pasa si rompemos el valor 59,163.08 marcado en el gráfico? Bien, este valor representa el límite de una corrección en plano irregular que le pertenecería a la onda I (de ciclo en color blanco). Romper este valor nos confirma que la onda que nace desde el 30 de Marzo del 2020 es un IMPULSO, una promesa anticipada que el mercado posterior a su proceso correctivo nos dará nuevos "ATH".

Antes de concluir por ahí veo otro escenario que no se menciona en lo antes leído. Sí hay una opción que la corrección del índice sea más profunda pero no debería ser menor a los 44,558.81pts Si esto sucede mejor hacemos una publicación nueva para explicar esa posibilidad.

CONCLUSIÓN:

Tenemos 2 escenarios con perspectiva alcista para las próximas semanas. Esperemos que se den.

Sin más por el momento, hemos llegado al final de esta publicación esperando que sea de utilidad para ti. No olvides darme un "boost" o "like" para seguir compartiendo información que fortalezca el aprendizaje de todos.

Saludos

------

NOTA: Estas ideas no representan una recomendación de inversión, tienen propósitos de crecimiento profesional y académico. Así mismo cabe advertir a todo el lector que, desde la perspectiva de la Teoría de las ondas de Elliott, los escenarios presentados NO SON LOS UNICOS POSIBLES Y/O DISPONIBLES. Abordar todos los escenarios POSIBLES pierde el propósito de esta y otras publicaciones. Este trabajo no representa un servicio de análisis con el que el lector pueda servirse para operar mercados.

ANALISIS EURUSD📉 Análisis técnico basado en Teoría de Dow

Se identificaron líneas de tendencia con tres toques, donde el tercer toque valida la línea de tendencia, un principio clave dentro de la Teoría de Dow.

Actualmente, el precio se encuentra muy cerca de la línea de tendencia mensual, por lo que se esperan posibles reacciones relevantes en esta zona.

Existen dos escenarios principales:

1️⃣ Reacción bajista:

El precio podría reaccionar a la baja desde la línea de tendencia mensual, impulsándose hacia la zona de interés inferior, previamente marcada, la cual corresponde a áreas donde el precio ya interactuó con interés institucional en el pasado.

2️⃣ Ruptura y continuación:

También existe la posibilidad de que, tras una fase de acumulación prolongada, el precio rompa la línea de tendencia, continuando el movimiento hacia la zona de interés superior, igualmente identificada como una zona de participación institucional previa.

Estas zonas representan niveles clave de decisión del mercado, donde históricamente se ha observado interacción de grandes participantes.

Taiwan Semiconductor - Top Picks 2026Bienvenidos todos,

Ya para terminar con las GBM Top Picks 2026 Internacionales, presentamos a TSW, mencionada en una entrevista que le hacen (en este 2026) a Andrés Olea, analista de GBM, sin embargo, acción que no aparece publicada en esta lista en la página web de esta casa de bolsa. Entonces, sin saber a ciencia cierta si forma o no parte del Top Picks 2026, yo la voy a analizar.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL: ALCISTA a LARGO PLAZO.

ESCENARIO 1: Alcista y en IMPULSO, bajo el "I, II, III, IV, V" representado en color amarillo nos encontramos en la formación de la onda III. En un grado menor bajo el "1,2,3,4,5" nos encontramos formando la onda 3. Tomando en cuenta esta hipótesis de mercado, este mismo año podríamos alcanzar y superar los $400usd. El trazo en color amarillo representa lo que se espera haga la acción del precio de TSM.

CONCLUSIONES:

1.- Buen elemento para formar de un portafolio TOP Picks 2026 y mejor aún, me gusta para seguirla trabajando para largo plazo,

2.- El recuadro "Zona de precios proyectada para el año 2026" sirva como referencia para entender cuando la acción está en una mejor zona de precios y cuando se pone "carita".- Recuerda, esto en el contexto del año 2026.

No olvides dejar un "boost" o "like" a este análisis, recuerden que el "aplauso" es el alimento del artista.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión para el lector, tiene propósitos ilustrativos, educativos y de compartir la perspectiva personal respecto a lo que se espera del mercado. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES. Este trabajo no representa un servicio de análisis con el que el lector se sirva para operar mercados.

BTC/USDTme encanta el trading ciclico.. y bitcoin es un claro ejemplo de ellos .. no suelo fallar en este tipo visualizacion ... y es mas que obvio que todo se repite .. podemos estar por empezar la gran caida del ciclo bajista .. un 40 % para bitcoin lo llevaria a los 60 k un soporte importante ..

sin duda no vendiste en 116 k

no vendiste en 109

no vendiste en 98

no vendiste en 91 k ... puedes vender ya

si no pasa nada raro el nuevo año chino le dara el comienzo a la caida fuerte del ciclo bajista y luego a esperar el siguiente halving ...

el error numero 1 cual es ?

no tomar ganancias

suerte vende ya

BTC/USDT presenta señal técnica bajista validada🔴 BTC/USDT — BITCOIN vs TETHER

📉 Ruta de Beneficio del Mercado Cripto

Setup de Day Trade / Swing Trade

🧠 CONTEXTO DEL MERCADO

Bitcoin muestra estructura bajista confirmada tras múltiples rechazos en zona alcista móvil, señal clara de distribución institucional y agotamiento del impulso comprador.

La acción del precio indica que los compradores están perdiendo fuerza mientras los vendedores protegen zonas clave de liquidez.

🧩 PLAN DE TRADING (BAJISTA CONFIRMADO)

🔻 Sesgo: Bearish

🔻 Confirmación: Rechazos múltiples + pérdida de estructura

🔻 Zona clave: Ruptura de soporte importante

🎯 ENTRADA

📌 Entrada de venta:

➡️ Ruptura del soporte en 88,000 USDT

(Entrada válida solo tras confirmación del quiebre)

🏁 OBJETIVOS (TAKE PROFIT)

🎯 TP1: 85,500 USDT

🎯 TP2: 82,000 USDT

💡 Zonas donde puede aparecer reacción del precio por absorción o toma de liquidez.

🛑 STOP LOSS (GESTIÓN DE RIESGO)

🚨 SL del Thief: 91,000 USDT

📍 Colocado por encima del máximo reciente para evitar barridas falsas.

⚠️ NOTA IMPORTANTE PARA LOS THIEF OG’s

Damas y caballeros, NO recomiendo usar únicamente mis TP o SL.

Cada trader es responsable de su propia gestión de riesgo.

Gana, protege beneficios y opera bajo tu propio criterio. 💰🧠

🔗 PARES RELACIONADOS A VIGILAR ($) Y CORRELACIÓN

💵 BTC/USD

Refleja el sentimiento institucional real sin efecto del USDT.

Caídas en BTC/USD suelen confirmar presión bajista global.

💵 ETH/USD

Alta correlación con BTC.

Si ETH pierde estructura antes que BTC → confirmación bajista adelantada.

💵 DXY (Índice del Dólar)

Dólar fuerte = presión bajista en BTC.

Subidas del DXY suelen coincidir con ventas en cripto.

💵 SPX / NASDAQ

Bitcoin sigue actuando como activo de riesgo.

Debilidad en índices = riesgo de continuación bajista en BTC.

🌍 FACTORES FUNDAMENTALES & MACRO (EN TIEMPO REAL A MONITOREAR)

📡 Antes y durante la operación, vigilar:

🏦 Expectativas de tasas de interés (FED)

→ Cambios en expectativas impactan directamente en activos de riesgo.

📊 Datos macro de EE.UU.

Inflación (CPI / PCE)

Empleo (NFP, Jobless Claims)

💧 Liquidez del mercado

Reducción de liquidez = mayor volatilidad

Aumento de liquidez = posibles rebotes técnicos

📰 Noticias cripto de alto impacto

ETFs, regulación, movimientos institucionales

Declaraciones oficiales de bancos centrales

⚠️ Evita operar justo en el momento de publicaciones macro importantes si no tienes experiencia.

🧠 CONCLUSIÓN DEL SETUP

📉 Estructura bajista clara

📉 Rechazos técnicos confirmados

📉 Contexto macro sensible al riesgo

🎯 Este setup NO es adivinanza — es reacción al precio y a la liquidez.

🖤 Si este análisis te aporta valor:

👍 Dale LIKE

💬 Comenta tu sesgo

⭐ Guárdalo para futuras sesiones

— Trade With Thief | Liquidity Over Emotion 🕵️♂️💰

StoneCo - Top Picks 2026Bienvenidos todos,

Hace un momento publiqué el análisis de Pinterest PINS y ¿Qué tiene que ver con StoneCo? te preguntarás, pues que la situación de la estructura es MUY Similar para el LARGO PLAZO, pero, el momento es distinto.

Nuestros "amigos" de la casa de bolsa GBM, contemplan a STNE para formar parte del portafolio Top Picks 2026 sin anunciar todavía su precio objetivo para el año. Como contexto histórico, ellos en el año 2025 la esperaban en su P.O. en $14usd, que fue alcanzado y superado con éxito.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL: Nos mantenemos en CORRECCIÓN BAJISTA a LARGO PLAZO, pero con CORRECCIÓN ALCISTA en el MEDIANO y CORTO PLAZO.

A diferencia de Pinteres, la gran diferencia es que para el CORTO y MEDIANO plazo, tenemos una mucho mejor radiografía del gráfico. Si yo fuera un médico, la analogía perfecta es, que a este paciente le podemos dar un tratamiento y atención en casa, sin dejar de lado la supervisión clínica.

ESCENARIO 1: Mediante una estructura de CORRECCION ALCISTA en "ABC" representado en color naranja, STNE está luchando por demostrar a los inversionistas su valor en el mercado. Justo en este momento irá en "escalerita" ganando valor y la diferencia estará en la fuerza. Bajo este escenario ya estamos en la onda C, específicamente por iniciar la onda 3 representada con el "1,2,3,4,5" en color blanco. Este escenario es bello porque nos habla de un potencial importante de rendimientos y con un riesgo moderadamente alto, donde el control de los toros se aprecia menos "debilitado". Mi objetivo para el 2026 será en una zona de precios que supere los $28 - $30usd y que para el 2027 continúe siendo una acción a mantener. El trazo en color blanco representa lo que se espera suceda con la acción del precio bajo este escenario.

ESCENARIO 2: la misma estructura "ABC" en color naranja, pero nuestra onda "A" y "B" se van corriendo o desplazando. Tratando de interpretar este fenómeno con palabras es ver un grafico con menor optimismo/fuerza para revalorizarse y por ende, con un mayor riesgo a una caída libre (una vez terminado cada "ABC"). Por lo pronto, el presente escenario coincide con el primero en la dirección del precio; alcista. De igual forma esperamos que supere la zona de los $28 - $30usd sin que esto signifique que debamos permanecer.

ESCENARIO 3: la onda encerrada en un círculo naranja tiene "facha" de ser una onda de IMPULSO y ¿eso que me dice? ¿Dónde está el peligro? en que la presente estructura correctiva pertenezca a un grado menor y no lo estamos detectando a tiempo, por lo tanto tendríamos que estar con una actitud más alerta. Una vez que la acción suba y supere los $21.90usd... agregamos un Stop Loss que proteja nuestro capital.

CONCLUSIONES

1.- Tres escenarios con riesgo pero con coincidencia alcista. Le vamos a dar la "bendición" agregándola al portafolio Top Picks 2026,

2.- Ya mencioné el "momento" y esto lo que nos motiva a tomar la decisión de sí participar con esta acción, porque creo que la probabilidad de ir por encima de los $30usd en este 2026 es alta,

3.- También se entiende que hay un riesgo, obvio, pero ahí es donde entra a juego el % de participación que le daría en mi portafolio; de esta forma disminuimos el impacto negativo de participar en esta acción si se nos viene una "sorprecita",

4.- Pasando los $21.90usd me protejo con un Stop Loss (posiblemente instalado en los $21usd), donde para el proyecto Top Picks 2026 ya dejaríamos de participar con esta acción. En otras palabras, esto quiere decir que si compramos el 2 de Enero del presente en $14.96usd, una vez pasando los $21.90usd estaríamos buscando asegurar al menos un +40% (¡este es el proyecto!)

5.- Por último les hago una invitación a todos mis lectores a que estudien y se preparen mejor para poderle sacar mayor provecho a gráficos/empresas como éste/esta... en México hay una escuela que se especializa en ondas de Elliott y mucho más contenido; ¡ahí aprendí yo!

No olvides dejar un "boost" o "like" a este análisis, recuerden que el "aplauso" es el alimento del artista.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión para el lector, tiene propósitos ilustrativos, educativos y de compartir la perspectiva personal respecto a lo que se espera del mercado. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES. Este trabajo no representa un servicio de análisis con el que el lector se sirva para operar mercados.

ASML Holding N.V.: Dominio Tecnológico en SemiconductoresASML Holding N.V. ( NASDAQ:ASML ) es una empresa multinacional neerlandesa y líder mundial en tecnología para la fabricación de semiconductores. Su especialidad es el diseño, desarrollo y producción de sistemas de fotolitografía, herramientas indispensables para fabricar circuitos integrados, especialmente aquellos utilizados en electrónica de alto rendimiento e inteligencia artificial.

Sus máquinas son utilizadas por los principales fabricantes de chips del mundo, como TSMC, Samsung e Intel.

La empresa desarrolla y comercializa sistemas que proyectan patrones de circuitos sobre obleas de silicio recubiertas con materiales fotosensibles (photoresist), un paso esencial en la producción de prácticamente todos los chips modernos. Además, ofrece servicios de mantenimiento, actualización y software de control para sus equipos.

🌐 Dominio Tecnológico y Posición en el Mercado

ASML es actualmente la única empresa en el mundo que comercializa equipos de litografía EUV, lo que le otorga una posición prácticamente monopolística en la tecnología clave para chips de alta gama. Esta ventaja competitiva es extremadamente difícil de replicar debido a la complejidad científica, de ingeniería y de cadena de suministro que requieren estos sistemas, cuyo precio por unidad puede superar los cientos de millones de dólares.

La compañía representa más del 80 % del mercado global de equipos de litografía para semiconductores, consolidando su liderazgo en la industria.

📊 Análisis Fundamental

Desde el punto de vista fundamental, ASML presenta métricas y ratios altamente sólidos en términos de crecimiento, rentabilidad, liquidez y solvencia, con la excepción de sus indicadores de valoración.

Para el análisis de valuaciones se tomaron como referencia los últimos cinco años, considerando la alta calidad del negocio. Su Price to Earnings (P/E) se sitúa en torno a 39.99, con un precio aproximado de 802.19 USD. El Price to Sales (P/S) se encuentra en 10.12, equivalente a 708.40 USD. El Price to Free Cash Flow (P/FCF) es de 33.74, con un valor cercano a 1,012.20 USD. Por su parte, el Price to Book (P/B) se ubica en 14.79.

Estos múltiplos reflejan que, desde el punto de vista de valuación, la empresa cotiza actualmente a niveles exigentes y presenta una ligera sobrevaloración.

📈 Análisis Técnico

Desde el análisis técnico, se observa que las zonas identificadas en el estudio fundamental coinciden con niveles estructurales relevantes. Además, se encuentran próximas a la media móvil de 200 períodos, lo que refuerza su importancia técnica.

Si en estas áreas el Índice de Fuerza Relativa (RSI) se sitúa en rangos de 20 a 30, podrían configurarse como zonas clave de soporte para comenzar a posicionarse de forma gradual.

USDCAD: Paciencia estratégica en la zona de comprasse espera que termine el impulso bajista si reacciona a compras en el 1er bloque de ordene señalado a compras, se tendrá que buscar una zona en la parte superior dentro del fractal para seguir en ventas y si va bajando en forma de consolidación y acumulando mucho, entonces a partir de la zona señalada se trabajará el cambio de estructura en m5 y m15

es muy importante trabajar la paciencia para tener buenas posiciones y aprovechar el máximo el mercado, bien confirmado nuestro trade con divergencia con volumen y si tienen mas herramientas que les ayude, entonces las probabilidades van aumentar mucho mas.

tomar parciales y gestión de riesgo es muy importante !!!

Santander - Top Picks 2026Bienvenidos todos,

Formando parte del Top Picks 2025 de la casa de Bolsa GBM, el Banco Santander se mantiene para este año 2026. Para el en el año 2025 el precio objetivo fue de $6 euros... precio que se lo llevó con una facilidad!! ¡que bueno! Para el 2026 el equipo de análisis no se ha pronunciado respecto a un nuevo precio objetivo.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL: ALCISTA para el LARGO PLAZO, con muy baja probabilidad CORRECCION ALCISTA.

ESCENARIO 1: y el único que voy a describir. Nos encontramos en IMPULSO ALCISTA mediante un "I,II,III,IV,V" representado en color verde. Actualmente nos encontramos en algún lugar de la onda III. El gráfico tiene muy buena apariencia en cuanto a la posibilidad de ir a romper el "MÁXIMO ORTODOXO" en los próximos meses/años. Claro está, que vendrán correcciones de grados menores, pero que a mi juicio yo analizaría como posibles oportunidades para "agregar" mas SAN al portafolio.

La "Zona de precios proyectada para el año 2026" considera que el precio de la acción seguirá subiendo pero también, que estamos próximos a una posible corrección bajista (de grados menores), por lo que quizás nos encontremos con una acción que agarre del año un tiempito para hacer un descanso.

CONCLUSIONES

1.- Buena acción con buena proyección. Estamos alineados con GBM para considerarla en este año. Recuerden que esto es pensando que la tuvimos que haber comprado el 2 de Enero del año 2026 y que se mantendría hasta el 31 de Diciembre del año 2026,

2.- Fuera de teorías, en la práctica yo no la tengo en el portafolio, sin embargo, si la mantendré en vigilancia, esperando encontrar en la corrección de grado menor el momento para hacer mi entrada, (...vamos viendo...)

No olvides dejar un "boost" o "like" a este análisis, recuerden que el "aplauso" es el alimento del artista.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión para el lector, tiene propósitos ilustrativos, educativos y de compartir la perspectiva personal respecto a lo que se espera del mercado. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES. Este trabajo no representa un servicio de análisis con el que el lector se sirva para operar mercados.

ANALISIS DE BTC📊 Análisis técnico del mercado

Se identificaron líneas de tendencia en temporalidades mensual y semanal.

Sobre la línea de tendencia mensual se trazó un retroceso de Fibonacci, destacando como zonas clave los niveles del 38% y 50%.

El escenario sugiere que el precio podría retroceder hasta la zona del 38%, coincidiendo con un toque en la línea de tendencia mensual. Desde esa zona, se espera una posible reacción alcista, con la probabilidad de que el precio impulse nuevamente hacia el 50% o incluso extienda el movimiento hasta la zona semanal marcada en la parte superior.

Analisis de Bitcoin, las ballenas de vacaciones??Muy buenas, queridos inversores.

Espero que estén arrancando este 2026 con energía positiva y la mente clara 🧠📈.

Este es el primer análisis de BTC del año, y la realidad es bastante evidente: el mercado sigue sin mostrar señales relevantes desde hace meses.

🔍 Situación actual de Bitcoin

BTC no logra recuperarse del último retroceso y, al día de hoy, no podemos confirmar ningún escenario direccional sólido.

La zona de los 80.000 USD —desde mi punto de vista, y creo que muchos lo verán igual— es un soporte clave y determinante.

⚠️ Escenario de riesgo

Si Bitcoin pierde con claridad los 80k, podríamos comenzar a ver una estructura bajista más definida, con continuidad y mayor presión vendedora.

Hasta que eso no ocurra (o hasta que el precio confirme fuerza compradora real), todo sigue siendo terreno de espera.

😴 Mercado en pausa

Por ahora, el mercado está muy quieto.

Las ballenas parecen estar de vacaciones, no hay volumen significativo ni movimientos que indiquen acumulación o distribución clara. En estos contextos, la paciencia es una ventaja competitiva.

🎯 Qué hacemos mientras tanto

Seguimos atentos a:

Zonas de liquidez relevantes

Reacciones del precio en niveles estructurales

Confirmaciones reales, no suposiciones

Nada de adelantarse al mercado. El precio siempre habla primero.

🔑 Los 4 pilares de Profit siguen plenamente vigentes

En momentos de lateralidad y silencio del mercado, más que nunca, recordamos la base de nuestro enfoque:

Estructura de mercado

Contexto y fractalidad

Análisis complementario (fundamental / macro cuando corresponde)

Gestión emocional y del riesgo

Este análisis es compartido exclusivamente con el fin de aportar valor a la comunidad y ofrecer una visión cabal, lúcida y sin ruido, fiel al enfoque Profit.

Seguimos atentos.

El mercado no avisa… pero siempre deja pistas.

Pinterest - Top Picks 2026Bienvenidos todos,

PINS (Pinterest) se encuentra aún en la lista de Top Picks para el año 2026 de la casa de bolsa GBM. Al momento de esta publicación el precio objetivo se encuentra en $45usd, siendo el objetivo del año 2025; parece que lo mantienen.

¡VAMOS AL ANALISIS!

TENDENCIA PRINCIPAL: CORRECCION BAJISTA en el LARGO PLAZO, CORRECCIÓN ALCISTA en el MEDIANO PLAZO y corrección BAJISTA en el CORTO PLAZO.

Antes de pasar a los "escenarios" quiero comentar para todos los colegas "Elliottistas" que este tipo de gráficos y estructuras son evidentemente CORRECCIONES con miras a prolongarse por mucho tiempo. El 10 de abril del año 2024 hice una publicación y análisis sobre la empresa Zillow Group (Z) donde busco teorizar como desde la perspectiva del análisis de estructura la empresa se encuentra en modo "sobre vivencia". (¡Mala Pinta Zillow!, 10/2024)

¿Qué significa toparnos con un gráfico de esta naturaleza?, que sin importar que tengas un profundo dominio en la aplicación de ondas de Elliott, resultará sumamente complejo anticiparte al mercado ¡son muy erráticos! ¿El precio de la acción podrá subir? sí, pero de nueva cuenta caerá o lateralizaría y lo peor, es que nunca se pierde esa PROBABILIDAD ESTRUCTURAL de ir a zonas de precios que consigan nuevos MÍNIMOS ORTODOXOS. Otro dato importante es que desde una óptica del "CHARTISMO" lo que vaya dibujando el precio con los años puede convertirse casi en cualquier "FIGURA" (cuñas, banderas, triángulos, etc).

Mencionado esto pasemos al...

ESCENARIO 1: Haciendo una CORRECCION ALCISTA, ya sea mediante un simple "(ABC)" o mediante una estructura más compleja "(WXY)" representadas en color rojo grado intermedio, PINS está buscando "SOBRE VIVIR" en términos del análisis de estructura, donde el próximo objetivo es romper el valor $45.19usd. Antes de emprender este objetivo, tiene que completarse el "ABC" representado en color azul celeste, con lo que también se da fin a la onda "(B)" o "(X)" de color rojo. El trazo en color rojo con la herramienta plumón es lo que se espera hago la acción del precio bajo esta hipótesis. Romper $16.14usd prácticamente invalida este escenario.

ESCENARIO 2: con un poderoso "W,X,Y" bajista representado en color amarillo en grado primario, sugiere que el mercado va por esos $16.14usd y quizás, por el "MINIMO ORTODOXO". Justamente este escenario hace referencia a esa amenaza de un precio de la acción que entra en caída libre. El trazo en color amarillo representa de forma ilustrativa, lo que se espera haga el precio (de forma aproximada) bajo esta hipótesis de mercado.- Agrego que me podría quedar corto en cuanto al recuadro de "Zona de precios proyectada para el año 2026"

CONCLUSIONES:

1.- NO va en mi portafolio para este año 2026 y difícilmente algún día lo haga. No me gusta la estructura,

2.- El equipo de análisis de GBM cree que Pinterest pueda llegar a $45usd durante el 2026, y francamente, yo le veo lejos de ello. ¡Buena suerte!,

3.- Romper $16.14usd hace muy factible que el mercado vaya a buscar soporte en el "Mínimo Ortodoxo" y con ello quizás se lo lleve,

4.- Romper a la alza los $45.19usd sería buena noticia... nos dejaría ver el carácter de esta empresa para salir adelante. La siguiente zona de resistencia está en los $60's y toma en cuenta que de pasarla para ir a buscar el MAXIMO ORTODOXO en $89.90usd, será una tarea sumamente abrumadora.

5.- Como siempre en los análisis de los "Top Picks" que hago, te dejo un recuadro donde yo espero el precio se mantenga trabajando la mayor parte del año.

No olvides dejar un "boost" o "like" a este análisis, recuerden que el "aplauso" es el alimento del artista.

Saludos

-----

NOTA: Estas ideas no representan una recomendación de inversión para el lector, tiene propósitos ilustrativos, educativos y de compartir la perspectiva personal respecto a lo que se espera del mercado. Se advierte al lector que desde la perspectiva de análisis basado en la "Teoría de ondas de Elliott" los escenarios presentados NO SON LOS UNICOS POSIBLES. Este trabajo no representa un servicio de análisis con el que el lector se sirva para operar mercados.