El 20% de los errores que generan el 80% de las pérdidas📉 PRINCIPIO DE PARETO EN TRADING

El 20% de los errores que generan el 80% de las pérdidas

En trading, no perdemos por no saber, perdemos por repetir siempre los mismos errores.

Y acá es donde el principio de Pareto se vuelve brutalmente claro.

👉 Un pequeño grupo de errores explica la mayoría de las pérdidas.

❌ 1️⃣ Entrar sin confirmación

Este es uno de los errores más comunes.

Entrar “por miedo a perderse el movimiento”, sin respetar tu estrategia o plan de trading

Anticiparse a la estructura

Operar velas aisladas sin contexto

📌 Resultado:

Entradas débiles, stops rápidos "pedida de la operación" y frustración.

👉 El mercado siempre da confirmaciones. El problema es no querer esperarlas.

❌ 2️⃣ Mover el stop loss

Mover el stop no es gestión, es miedo disfrazado.

Se mueve para “darle un poco más de aire”

Se evita asumir la pérdida

Se rompe el plan original

📌 Resultado:

Pérdidas pequeñas que se convierten en pérdidas grandes.

👉 El stop está para proteger el capital, no para proteger el ego.

❌ 3️⃣ Sobreapalancarse

El apalancamiento mal usado es uno de los mayores destructores de cuentas.

apalancamientos sugeridos: X3/X5/X10. a mas apalancamiento mayor riezgo de liquidación de la posición.

Buscar recuperar rápido por Venganza, el circulo del enojo lleva a querer recuperar lo perdido lo mas rápido posible. "lo que hace operar con emociones" y no a conciencia.

Querer “hacerla en una sola operación”

Confundir agresividad con profesionalismo

📌 Resultado:

Volatilidad emocional, errores en cadena y cuentas quemadas.

👉 El problema no es el mercado, es el tamaño de la posición y su apalancamiento elevado

📊 Conclusión clave (Pareto puro).

📌 El 20% de los errores genera el 80% de las pérdidas.

📌 Corregir solo estos tres puntos puede cambiar completamente el resultado de una cuenta.

En trading no gana el que más acierta, sino el que menos se equivoca.

🔒 Contenido exclusivo con el objetivo de aportar a la comunidad una visión clara, práctica y honesta del mercado, alineada con los 4 Pilares de Profit:

estructura, liquidez, riesgo y disciplina.

Análisis de tendencia

El aumento del precio del oro ha comenzado a desacelerarse.

Análisis del Mercado

El oro al contado continuó su fuerte impulso alcista el 26 de enero, subiendo de forma constante durante la sesión asiática y alcanzando un nuevo máximo histórico de 5.110 dólares. El gráfico diario muestra ganancias consecutivas, lo que refleja una compra activa en el mercado y un fuerte sentimiento alcista. La estrategia de compra, compartida públicamente, entre 5.070 y 5.075 dólares alcanzó sus objetivos de 5.090 y 5.100 dólares, generando una ganancia mínima de aproximadamente 300 pips.

Factores Clave de Influencia

Tensiones Geopolíticas: La incertidumbre en el panorama global continúa impulsando la demanda de activos refugio.

Expectativas de Política Macroeconómica: Las declaraciones restrictivas de la política comercial estadounidense han aumentado la volatilidad del mercado.

Movimiento del Dólar Estadounidense: La debilidad del dólar estadounidense ha impulsado aún más el precio del oro.

Sentimiento Técnico: El fuerte repunte en la sesión asiática fue seguido por una consolidación durante la sesión europea, lo que indica un cambio gradual hacia un sentimiento de mercado más racional. Análisis Técnico

Tendencia: El gráfico diario se mantiene en máximos extremos, y se espera que el soporte fundamental mantenga una consolidación elevada.

Resistencia: $5,120 – $5,130

Soporte: $5,060 (corto plazo), $5,000 (soporte de gap y nivel psicológico)

Estrategia de Trading

Dirección: Sesgo alcista

Zona de Entrada: $5,065 – $5,060

Stop Loss: $5,050

Objetivos: $5,110 – $5,120, con potencial adicional hacia $5,150 si se rompe la resistencia.

Advertencia de Riesgo

Los precios del oro se encuentran actualmente en máximos históricos, con importantes ganancias acumuladas a corto plazo. Los operadores deben ser cautelosos ante posibles correcciones técnicas. Dada la imprevisibilidad de los desarrollos fundamentales, es esencial ajustar el tamaño de las posiciones y mantener un stop loss estricto.

Sugerencia de ejecución

Si los precios retroceden hasta la zona de 5.065-5.060 $ y se estabilizan, considere abrir posiciones largas en lotes. Establezca stop loss por debajo de 5.050 $, con objetivos iniciales entre 5.110-5.120 $. Si los precios superan este rango, considere mantener posiciones hacia 5.150 $.

Gracias a la comunidad de TradingView. Como analista de inversiones sénior, esto permite que más operadores e inversores vean mi análisis de estrategia de trading. Actualmente me centro en el trading de oro. Si le gusta mi análisis, por favor, deme un "me gusta" y compártalo con otros operadores que puedan necesitarlo. Nos esforzamos por lograr un trading preciso, investigando a fondo los gráficos, los factores macroeconómicos y el sentimiento del mercado para crear estrategias de trading de alta probabilidad. Aquí encontrará planes de trading estructurados, marcos de gestión de riesgos y análisis en tiempo real.

El BTC choco contra la resistencia y continua bajo presionLa 1era resistencia apuntada en el ultimo reporte ( ver informe adjunto ) que guardaba relacion directa con el 38.2% de recorte de todo el movimiento declinante previo resulto ser un murallón para la reacción señalada desde zona de soporte extremo y desde allí la principal cripto moneda entro en franca caída, lo cual incluyo penetrar la linea inferior de la cuña que se detalla en la grafica alcanzado el 1er soporte a considerar en esta instancia y que guarda relacion con los mínimos que se vieran entre finales de Diciembre y la pasada semana. Solo de ser esta linea finalmente penetrada, no antes, el foco se trasladaría al soporte extremo en esta instancia, expresado en términos base cierre semanal, el 38.2% de recorte entre el mínimo de Nov /22 y el máximo de Oct/25.

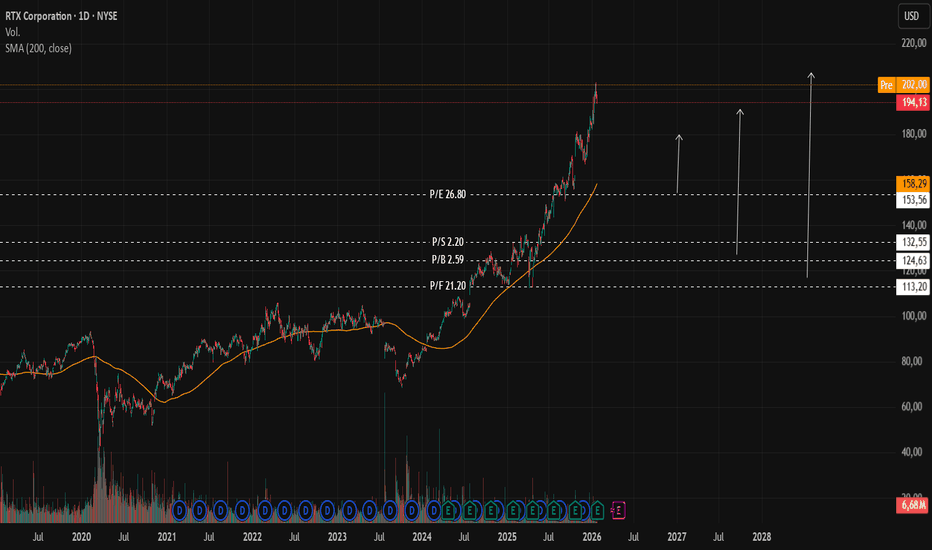

RTX: calidad indiscutible, pero… ¿en precio correcto?RTX Corporation ( NYSE:RTX ) es una de las mayores compañías aeroespaciales y de defensa del mundo, con sede en Arlington, Virginia (Estados Unidos). Opera a nivel global, proporcionando productos, sistemas y servicios tanto al sector civil, especialmente en aviación comercial, como al sector militar y gubernamental.

La empresa se formó en 2020 mediante la fusión entre Raytheon Company y United Technologies Corporation (UTC), dos referentes históricos del sector. En 2023, adoptó oficialmente el nombre RTX Corporation, consolidando casi un siglo de innovación tecnológica en motores aeronáuticos, defensa, aviónica y sistemas integrados.

⚙️ Modelo de negocio

El modelo de negocio de RTX se basa en el desarrollo, comercialización y mantenimiento de sistemas aeroespaciales y de defensa para gobiernos, aerolíneas y fabricantes, generando ingresos a través de ventas directas y contratos de servicios y mantenimiento a largo plazo.

A través de sus divisiones Collins Aerospace, Pratt & Whitney y Raytheon, combina una alta inversión en investigación y desarrollo, relaciones estratégicas y capacidades tecnológicas avanzadas. Además, aplica estrategias de cross-selling y upselling para incrementar el valor por cliente y fortalecer sus ingresos recurrentes.

🏷️ Productos

RTX fabrica una amplia gama de productos, incluyendo motores de aviones comerciales y militares, sistemas de defensa aérea, misiles guiados, radares, aviónica avanzada, soluciones de ciberseguridad y sistemas integrados para plataformas aeronáuticas y de combate.

🔍 Análisis fundamental

Desde el punto de vista fundamental, la empresa, si bien cotiza actualmente con múltiplos algo exigentes, mantiene métricas y ratios sólidos en crecimiento, rentabilidad, liquidez, solvencia y proyecciones.

Para este análisis, las zonas de valuación se establecen a partir de promedios históricos de entre 5 y 10 años.

Actualmente, la acción ha experimentado un fuerte impulso alcista, alejándose de zonas clave de compra. Se encuentra por encima del promedio de la última década de su Price to Earnings (P/E), situado en 26.80, con un precio de referencia de 153.56 dólares. También está alejada del promedio quincenal del Price to Sales, ubicado en 2.20, con un valor de 132.55 dólares. A su vez, supera el promedio de la última década del Price to Book, de 2.59, con un precio de 124.63 dólares. Finalmente, se mantiene muy por encima del promedio quincenal del Price to Free Cash Flow, situado en 21.20, con un valor de 113.20 dólares.

📌 Sin lugar a dudas, desde el punto de vista fundamental, RTX cotiza actualmente en niveles claramente estirados.

📉 Análisis técnico

Desde el análisis técnico, se observa que las zonas identificadas en lo fundamental coinciden con puntos estructurales relevantes, reforzando su importancia. Asimismo, el precio se encuentra bastante alejado de la media móvil de 200 períodos y presenta un Índice de Fuerza Relativa (RSI) en niveles elevados.

En este contexto, resulta prudente esperar una corrección hacia las zonas marcadas antes de considerar una entrada. Una vez alcanzados estos niveles, sería conveniente buscar catalizadores técnicos, como un RSI entre 20 y 30 o un cambio claro en la estructura del precio, que confirme un posible punto de posicionamiento.

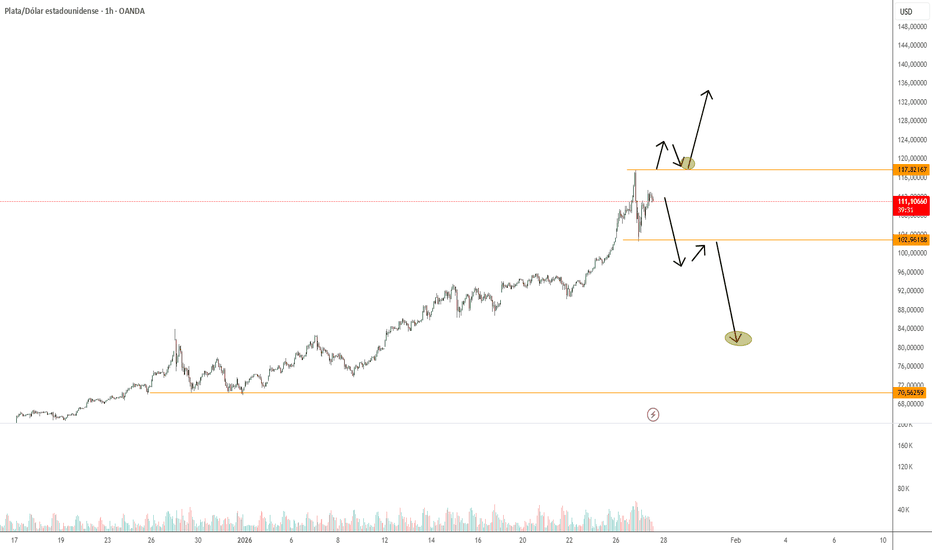

Silver RallyDebido al contexto macro de la plata considero que la tendencia sigue siendo alcista, sin embargo tras el rally que ha tenido, un posible pull back y oportunidad de compra puede surgir.

De consolidar y hacia abajo y romper, el nivel 80-85 puede ser una buena oportunidad para entrar si es que no estás dentro del movimiento. Si por el contrario rompe hacia arriba, buscaría una compra cercana al nivel de los 115-120.

De estar dentro en la operación usaría una estrategia de dollar cost average y seguiría comprando pensando a largo plazo.

¡El oro se consolida en niveles altos! ¡Vende! ¡Vende!

En medio de una mayor incertidumbre política global, el oro está recuperando su papel como activo refugio fundamental. Las preocupaciones comerciales, la incertidumbre en torno a la dirección de la política estadounidense y las discusiones sobre la independencia de la política monetaria conforman la lógica clave que sustenta los precios del oro. Desde una perspectiva técnica, los precios del oro aún no han mostrado señales claras de alcanzar un máximo, y es más probable que cualquier retroceso se considere una oportunidad de consolidación dentro de la tendencia. Mientras persista la incertidumbre macroeconómica, el valor de asignación del oro seguirá siendo favorable para el mercado. A corto plazo, la atención se centrará en el impacto de las declaraciones de la Fed en el ritmo de la volatilidad, mientras que la tendencia a medio plazo sigue sesgada hacia un movimiento alcista volátil. Esta declaración se considera una señal que podría transformar el panorama de las relaciones económicas y comerciales internacionales, impulsando directamente el atractivo de los activos refugio. Además, las discusiones sobre la independencia política de la Fed también brindan un respaldo adicional a los precios del oro. El mercado sigue de cerca el próximo anuncio de Trump sobre su candidato a la presidencia de la Fed. Previamente, Trump declaró haber concluido las entrevistas con los candidatos. Si la futura postura política se inclina hacia una postura moderada, podría fortalecer las expectativas del mercado de nuevos recortes de tasas de interés este año, reduciendo así el costo de oportunidad de mantener el oro y beneficiando a este activo que no genera intereses. En cuanto a los datos macroeconómicos, los inversores se centrarán en los datos de cambio de empleo de ADP del martes y el índice de confianza del consumidor para evaluar la resiliencia de la economía estadounidense y las perspectivas de la política monetaria. El mercado se centrará aún más en la decisión de la Reserva Federal sobre las tasas de interés del miércoles. Actualmente, el mercado espera ampliamente que la Fed mantenga el rango de tasas de interés del 3,50% al 3,75%. Sin embargo, las declaraciones del presidente de la Fed, Powell, en la conferencia de prensa posterior a la reunión serán un factor clave que determinará las tendencias del mercado a corto plazo. Un tono agresivo podría impulsar al dólar a corto plazo, ejerciendo presión sobre el oro denominado en dólares; por el contrario, cualquier señal moderada podría seguir impulsando el precio del oro al alza. Creo que el mercado a corto plazo ha comenzado a tocar techo, pero tanto los alcistas como los bajistas estarán muy activos, lo que hace que la gestión de riesgos sea especialmente importante.

Como se mencionó ayer, el rápido aumento debido a las noticias será inevitablemente seguido por una caída significativa, y una caída en un solo día podría muy probablemente superar el récord de $300 del año pasado; por lo tanto, todos deben prestar mucha atención al punto de inflexión clave entre las tendencias alcistas y bajistas.

El impulso alcista no puede detenerse; una vez que se detenga, los bajistas contraatacarán.

Actualmente, los alcistas tienen cierta oportunidad de obtener ganancias. El MACD de 4 horas mostró falta de volumen y una divergencia temprana en el máximo, con el gráfico de 1 hora de ayer completando una corrección a la baja. El gráfico de 4 horas muestra actualmente un rebote tras una caída; una vez que la caída se rompa, podría ser una caída significativa, potencialmente incluso superando los $4990. Considerando el nivel de soporte bajista intradía, el nivel clave está alrededor de 5110. Una ruptura por debajo de 4990 probablemente desencadenaría una mayor aceleración. Mantenerse por encima de 4990 podría permitir una expansión temporal. En general, la perspectiva para hoy es bajista, a menos que la sesión europea supere los 5110 $. Sin embargo, es improbable un movimiento alcista significativo; es más probable una tendencia de amplio rango, así que tenga cuidado con un posible ataque bajista.

En resumen, la estrategia de trading a corto plazo recomendada para el oro hoy es principalmente la venta. Los niveles de resistencia clave a tener en cuenta son 5100-5110, y los niveles de soporte clave son 4990-5000. Siga de cerca las señales de trading.

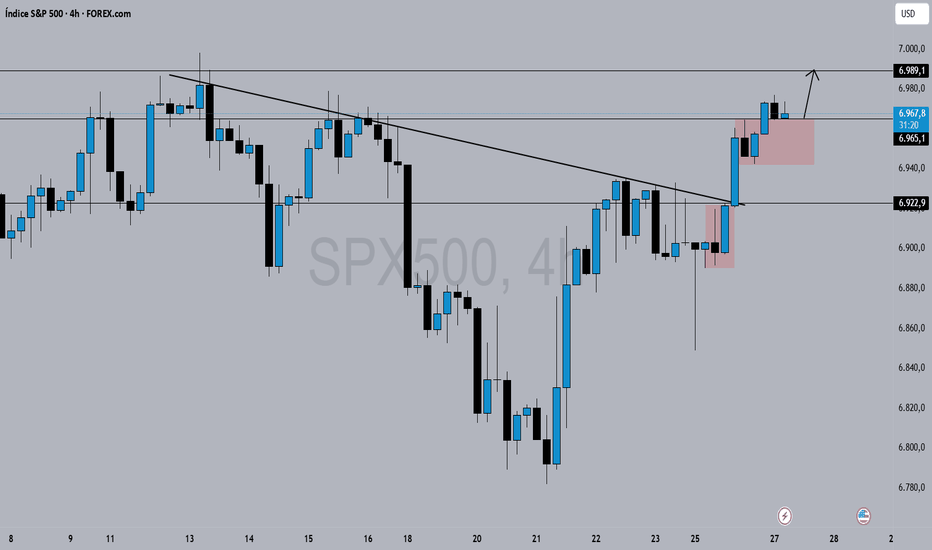

Índice S&P 500: Posiciones Alcistas (por encima de 6,947)SP:SPX

Saludos traders!

Aqui mi analasis para el Índice S&P 500

Posiciones alcista por encima del precio 6,947

-Take Profit 1: 7,020

-Take Profit 2: 7.100

-Stop Loss:6,897 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:1.86

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

S&P 500 resiste con 8 billones en efectivo récordPor Ion Jauregui – Analista en ActivTrades

El S&P 500 sigue subiendo mientras los inversores mantienen la mayor montaña de efectivo de la historia: 8 billones de dólares. Muchos esperaban que con los recortes de tipos este efectivo fluyese hacia acciones o bonos, pero los fondos monetarios siguen creciendo a ritmo récord, ofreciendo rentabilidades de 2,5%-3,5% y funcionando como refugio frente a la incertidumbre global.

Warren Buffett lo confirma: duplicó su efectivo hasta 381.700 millones de dólares en 2025.

La explicación a esto es clara:

la política fiscal expansiva de Trump, los aranceles y las tensiones geopolíticas mantienen a los inversores con aversión al riesgo. A pesar de la caída de los tipos y de que el S&P 500 ha mostrado fuerza, la liquidez sigue fluyendo hacia activos seguros, mostrando que preservar capital sigue siendo prioridad sobre buscar rendimiento.

Análisis técnico S&P500 (TICKER AT: USA500)

El índice mantiene un sesgo alcista sólido en el largo plazo, en el corto plazo se mantiene en zona de consolidación. Soporte clave en los mínimos de 6.496,89 puntos y máximos en 7.003,55 puntos alcanzados el martes 13 de enero. La corrección del miércoles pasado a la zona de los 6.786,89 puntos. Actualmente el punto de control se haya por encima de la zona de impulso mencionada, entorno a los 6.728 puntos. El valor actualmente apoya su movimiento sobre la media de 50 y de 100 días confirmando la tendencia positiva.

La montaña de efectivo funciona como colchón: da soporte al mercado pero también puede limitar la velocidad del rally si no hay reasignación de capital hacia acciones o bonos.

Observando el RSI entorno a la zona media tras la anterior corrección, buscando un avance al alza, y el indicador MACD aún en territorio positivo con un histograma corrigiendo el movimiento bajista refuerzan esta teoría de tendencia alcista. Si observamos el indicador ActivTrades US Market Pulse, podemos ver que el riesgo del mercado se haya neutral. Si esta teoría alcista confirma superando la zona de máximos tendríamos un movimiento de subida libre nuevamente. Si esta teoría se frena en los máximos veríamos una continuación de este movimiento de consolidación en la zona indicada.

Liquidez Alta y Fed planeando recortes

A corto plazo, la liquidez seguirá alta. La Fed planea recortes graduales hasta 3%-3,25%, lo que podría moderar la acumulación de efectivo. La clave será ver cuándo estos billones comienzan a moverse hacia activos de mayor riesgo. Mientras tanto, el S&P 500 mantiene fuerza, pero con un mercado condicionado por la cautela de los inversores.

*******************************************************************************************

La información facilitada no constituye un análisis de inversiones. El material no se ha elaborado de conformidad con los requisitos legales destinados a promover la independencia de los informes de inversiones y, como tal, debe considerarse una comunicación comercial.

Toda la información ha sido preparada por ActivTrades ("AT"). La información no contiene un registro de los precios de AT, o una oferta o solicitud de una transacción en cualquier instrumento financiero. Ninguna representación o garantía se da en cuanto a la exactitud o integridad de esta información.

Cualquier material proporcionado no tiene en cuenta el objetivo específico de inversión y la situación financiera de cualquier persona que pueda recibirlo. La rentabilidad pasada y las estimaciones o pronósticos no son sinónimo ni un indicador fiable de la rentabilidad futura. AT presta un servicio exclusivamente de ejecución. En consecuencia, toda persona que actúe sobre la base de la información facilitada lo hace por su cuenta y riesgo. Los tipos de interés pueden cambiar. El riesgo político es impredecible. Las acciones de los bancos centrales pueden variar. Las herramientas de las plataformas no garantizan el éxito.

EL MAYOR ERROR COMERCIALLos mayores errores que hacen que los comerciantes no sean rentables

'' Los comerciantes pierden dinero no por falta de estrategia.

La mayoría pierde por un solo error, que se repite todos los días. ''

❌ Mayor error:

Intenta GANAR DINERO con el mercado, en lugar de PROTEGER EL DINERO

La mayoría de los comerciantes ingresan órdenes pensando:

“Esta orden debe ser obedecida”

“Necesito recuperarlo”

“Quizás esta vez sea lo correcto”

Y fue entonces cuando:

Aumentos de volumen

El stop loss se mueve o elimina

Las emociones controlan las decisiones en lugar de los planes.

👉 El mercado no paga a la gente que necesita dinero.

1️⃣ El trading no te castiga por equivocarte

Te castiga por no parar

Un repunte contra la tendencia

Una vela de noticias

Una operación excesiva seguida de una pérdida

…es suficiente para borrar el progreso de muchos días

2️⃣ Los traders no pierden por un análisis deficiente

Pero debido a una mala reacción después de un análisis incorrecto

La diferencia entre comerciantes supervivientes y comerciantes en llamas:

Perdedor: intenta demostrar que tiene razón

La gente dice: acepta tus errores muy rápido.

Un pequeño pedido incorrecto = costo

Una serie de órdenes equivocadas debido a las emociones = desastre

3️⃣ No necesitas ganar más

Necesitas perder menos

La verdad que poca gente dice:

Una tasa de ganancia del 40-50% aún puede ser muy rentable

Si tu:

Mantener el riesgo fijo

Sin comercio de venganza

No ingrese pedidos solo porque tiene "miedo de perderse algo"

👉 Las cuentas crecen gracias a la disciplina, no a la inspiración

🔑 Lección importante

El mayor error en el trading no está en el gráfico

Está en cómo reaccionas cuando el mercado va en tu contra.

Si tu:

Siempre quise eliminarlo

Siempre quiero tener razón

Siempre agrega más cuando estés perdiendo

👉 El mercado te dará lecciones con dinero real.

Los traders que duran mucho tiempo no son los mejores

¿Qué persona?

saber parar

Sepa cómo proteger el capital

Y no dejes que tu ego controle tu cuenta.

EURUSD – Análisis de estructura y contexto fundamentalEURUSD venía desarrollando una estructura alcista sólida hasta alcanzar una zona de oferta previa. En ese punto el precio muestra rechazo, pérdida de momentum y posteriormente un Break of Structure (BOS) en temporalidad menor, señalando un posible cambio de intención institucional.

Tras el BOS, el mercado realiza el retroceso típico y continúa con desplazamiento bajista, validando la debilidad de la demanda. Mientras el precio no recupere la estructura anterior, el escenario favorece continuaciones a la baja.

📌 Contexto clave: durante la sesión de New York se espera una noticia de alto impacto que puede generar alta volatilidad, expansiones rápidas y falsas rupturas. La gestión del riesgo es clave en este tipo de escenarios.

⚠️ Análisis con fines educativos, no es consejo financiero.

BTC en una Estructura BajistaEl BTCUSD se mantiene en una tendencia bajista a corto plazo, con el precio por debajo de la nube Ichimoku y siendo rechazado repetidamente en la zona de oferta superior.

El movimiento alcista actual es principalmente un rebote técnico, originado en el mínimo a corto plazo, pero la estructura del máximo inferior aún no se ha roto.

Si el precio se acerca a la zona de resistencia de 88,8 – 90,0 y muestra signos de debilidad, el escenario ideal es un rechazo y una reversión a la baja, con el próximo objetivo en 86,0, como se ilustra en el gráfico.

¿Se inclina por un rechazo que continúe la tendencia bajista o por una ruptura de la resistencia?

Nzdcad llegando a la zona de ventasel precio se encuentra llegando a dos zonas de reacción, es necesario, muy importante esperar el cambio de dirección rompimiento de estructura en m5, m15 para que nos confirme el nuevo impulso bajista y aquí juega un papel importante la gestión de riesgo para poder distribuir en las dos entradas, poner breackeven y tomar parciales muy importante

Rick Rieder: ¿el próximo “shadow Fed Chair”?¿Quién será el próximo “shadow Fed Chair” mientras Jerome Powell se prepara para dejar su cargo el próximo mes de mayo? Esta cuestión es clave para las perspectivas de la política monetaria de la Reserva Federal de Estados Unidos y para la tendencia de las acciones, los bonos y el dólar estadounidense durante el primer semestre de 2026.

El nombre del próximo presidente de la Fed debería conocerse a finales de enero, y los principales candidatos son Rick Rieder, Kevin Warsh, Christopher Waller y Kevin Hassett. Entre estos cuatro, Rick Rieder parece haberse colocado a la cabeza de las probabilidades de ser elegido por Trump como próximo shadow Fed Chair.

Durante el período comprendido entre febrero y mayo de 2026, es probable que el mercado preste más atención al futuro presidente de la Fed que a Jerome Powell, quien estará en los últimos tres meses de su mandato.

En cuanto al perfil del próximo presidente de la Fed, varios puntos clave son especialmente relevantes:

• Posicionamiento respecto a la inflación y a las bajadas de tipos de interés

• Cercanía con el presidente Trump

• Posicionamiento frente al mercado bursátil

• Posicionamiento frente a las criptomonedas

Rick Rieder cumple actualmente un número creciente de estos criterios. Como Chief Investment Officer de renta fija global en BlackRock, goza de una credibilidad muy sólida ante los mercados financieros, especialmente en temas de tipos de interés, deuda pública y condiciones financieras globales. Su capacidad para interpretar los ciclos macroeconómicos y anticipar los cambios en la política monetaria es ampliamente reconocida por los inversores institucionales.

En materia de inflación, Rick Rieder adopta un enfoque pragmático y menos dogmático que el de la Fed actual. En varias ocasiones ha señalado que la desinflación puede continuar incluso con un mercado laboral todavía sólido, lo que respalda la idea de recortes de tipos graduales pero reales en 2026. Esta visión está en línea con las expectativas del mercado y con el deseo de Donald Trump de apoyar el crecimiento y los activos financieros.

Su relación indirecta con la administración Trump también es una ventaja. Sin ser una figura política polarizante, Rick Rieder es percibido como compatible con una visión más pro-mercado, menos restrictiva y más atenta a la sostenibilidad de la deuda estadounidense. Por el contrario, otros candidatos son considerados demasiado ideológicos o excesivamente académicos.

En cuanto a los mercados bursátiles, Rick Rieder nunca ha ocultado su sesgo favorable hacia los activos de riesgo en un entorno de abundante liquidez y tipos reales controlados. Una postura así reforzaría el escenario de un apoyo implícito de la Fed a los mercados financieros durante la transición de liderazgo.

Por último, en relación con las criptomonedas, Rick Rieder se ha mostrado relativamente abierto, reconociendo su papel creciente en el ecosistema financiero global y defendiendo una regulación pragmática en lugar de restrictiva. Esta postura sería especialmente bien recibida por los mercados cripto en caso de su nombramiento.

En este contexto, el ascenso de Rick Rieder como posible “shadow Fed Chair” podría convertirse en uno de los principales catalizadores del mercado en el primer semestre de 2026.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

Análisis de Ondas de Elliott – XAUUSD | 27/01/2026

1. Momentum

Marco temporal Diario (D1)

– El momentum en D1 se encuentra actualmente en fase de compresión. Esto indica que la presión alcista aún se mantiene, aunque el momentum se ha debilitado, por lo que existe un riesgo potencial de reversión.

→ La tendencia principal sigue siendo alcista, pero es necesario actuar con cautela ante posibles correcciones fuertes.

Marco temporal H4

– El momentum en H4 se encuentra actualmente en zona de sobreventa.

→ Esto sugiere que H4 podría estar preparando la formación de un suelo y un posible giro alcista en el corto plazo.

Marco temporal H1

– El momentum en H1 está actualmente en descenso.

→ En el corto plazo, H1 podría continuar con la fase correctiva durante varias velas H1 adicionales antes de completar el retroceso.

2. Estructura de Ondas

Estructura de ondas en D1

– En el marco diario, el precio sigue moviéndose dentro de una estructura de 5 ondas (1–2–3–4–5) marcada en color azul.

– En este momento, la onda 5 azul se encuentra en extensión, lo que dificulta considerablemente la identificación precisa de su punto final.

– En la teoría de Elliott Wave, las extensiones reflejan un sentimiento comprador extremo.

– Cuando la psicología del mercado vuelve a su estado de equilibrio, la corrección posterior suele ser fuerte y agresiva.

→ Por ello, la fase actual de XAUUSD requiere un alto nivel de precaución.

Estructura de ondas en H4

– La estructura correctiva en H4 se encuentra en expansión y desarrolla múltiples subestructuras internas.

→ Como resultado, no es posible realizar un conteo preciso de ondas hasta que la estructura esté completamente formada.

– Por el momento, nos basamos en dos principios clave para definir las zonas de observación:

– Las ondas del mismo grado suelen presentar similitudes en tiempo y longitud de precio.

– Las ondas dentro de una estructura normalmente mantienen relaciones de proporción Fibonacci entre sí.

– Con base en estos principios, estoy etiquetando temporalmente una estructura 1–2–3–4–5 en color amarillo en el marco H4 para su seguimiento.

– Hasta ahora, la corrección en H4 sigue siendo coherente con las ondas correctivas internas dentro de la onda 3 amarilla.

Escenarios de seguimiento en H4

– Si el momentum en H4 se revierte al alza y el precio supera el máximo previo, es probable que el mercado continúe dentro de la onda 3 amarilla.

– Por el contrario, si el impulso alcista en H4 no logra formar un nuevo máximo, aumentará la probabilidad de que el mercado esté entrando en la onda 4 amarilla.

Estructura de ondas en H1

– En el marco H1, se ha formado una estructura correctiva ABC y el precio se encuentra actualmente en una fase de rebote.

– Sin embargo, en este momento:

– El momentum en H1 ya ha girado a la baja

– El precio no ha conseguido crear un nuevo máximo

→ Por lo tanto, no es recomendable entrar de inmediato. Debemos esperar:

– A que el momentum en H1 descienda hacia la zona de sobreventa

– En ese punto, se podrá considerar una operación de compra (Buy) basada en:

– La estructura correctiva ABC en H1

– Y la alineación con el giro alcista esperado del momentum en H4

3. Zona Objetivo

– Una zona de confluencia Fibonacci de múltiples ondas se sitúa alrededor del nivel de precio 4957.

→ Esta zona se considera un área potencial de finalización de la corrección en H1.

– En cuanto a los objetivos de beneficio:

– Seguiremos observando los próximos giros del momentum en H1 y H4

– Una vez confirmado el momentum alcista, la gestión de la posición se realizará por etapas.

4. Plan de Trading

– Zona de Compra: 4958 – 4955

– Stop Loss: 4937

– Take Profit:

– TP1: 4978

– TP2: 5021

– TP3: 5060

XAUUSD – Continuación Alcista, Expansión ATH sigue activaEl oro continúa negociándose dentro de un fuerte canal alcista, manteniendo su estructura de expansión ATH. El reciente retroceso es correctivo por naturaleza y muestra señales claras de absorción de liquidez en lugar de distribución. En el lado macro, la debilidad sostenida del USD, los flujos hacia activos de refugio seguro y una perspectiva aún cautelosa de la Fed mantienen el oro respaldado en niveles elevados.

➡️ Este entorno favorece la continuación de la tendencia, no la selección de picos.

Estructura y Acción del Precio

La estructura en H1 sigue siendo alcista con máximos más altos y mínimos más altos intactos.

La reciente caída ha respetado zonas de demanda clave y la línea de tendencia ascendente.

No se ha confirmado un CHoCH bajista → las caídas siguen siendo correctivas.

El precio se está reequilibrando después de un movimiento impulso, preparándose para la próxima expansión.

Punto clave:

👉 Los retrocesos son oportunidades para posicionarse con la tendencia, no signos de reversión.

Plan de Trading – Estilo MMF

Escenario Primario – COMPRAR en el Retroceso

Céntrate en la paciencia y confirmación de la estructura.

Zona de COMPRAR 1: 5,045 – 5,020

(Rebalanceo + demanda intradía)

Zona de COMPRAR 2: 4,985 – 4,960

(Confusión de línea de tendencia + liquidez más profunda)

➡️ Ejecutar COMPRAS solo después de una reacción alcista (mechas de rechazo / mantenimiento de la estructura).

➡️ Evita perseguir el precio en los altos.

Objetivos al Alza (Extensión ATH):

TP1: 5,106

TP2: 5,198 (zona de extensión superior)

Escenario Alternativo

Si el precio se mantiene firmemente por encima de 5,106 sin un retroceso significativo, espera una ruptura y retesteo para unirte a las COMPRAS de continuación.

Invalidación

Un cierre confirmado en H1 por debajo de 4,960 debilitaría la estructura alcista y requeriría una reevaluación.

Resumen

El oro sigue en una fase controlada de expansión ATH. Siempre que la estructura y las zonas de demanda se mantengan, el camino de menor resistencia sigue siendo al alza. El enfoque MMF permanece sin cambios: comprar retrocesos, seguir la estructura y dejar que la tendencia haga el trabajo.

XAUUSD – Brian | Análisis Técnico H3El oro ha superado oficialmente el nivel de 5,000 por primera vez, confirmando un cambio estructural importante en marcos de tiempo más altos. La ruptura refuerza la narrativa alcista más amplia, con el precio ahora operando firmemente en modo de expansión en lugar de consolidación.

El movimiento por encima de 5,000 refleja una demanda sostenida como refugio seguro en medio de una elevada incertidumbre global. Si bien la volatilidad a corto plazo sigue siendo posible, el entorno más amplio continúa favoreciendo al oro como un activo defensivo, apoyando escenarios de continuación al alza.

Estructura del Mercado y Contexto de Tendencia (H3)

En el marco de tiempo H3, XAUUSD se mantiene bien contenido dentro de un canal de precios ascendente, con una estructura definida por máximos más altos y mínimos más altos. La reciente pierna impulsiva confirma la continuación dentro de la tendencia dominante en lugar de un movimiento terminal.

Observaciones estructurales clave del gráfico:

El precio se sostiene por encima de la línea de tendencia ascendente, que ha actuado como soporte dinámico a lo largo del avance.

Un empuje impulsivo limpio por encima de 5,000 seguido de retrocesos superficiales sugiere una fuerte aceptación por parte de los compradores a precios más altos.

La estructura más amplia de Elliott sigue siendo constructiva, con el precio avanzando a través de extensiones de onda superiores en lugar de mostrar signos de distribución.

Zonas Técnicas Clave para Monitorear

Varios áreas técnicas importantes se destacan:

5,000 - zona de retesteo de la línea de tendencia: Un área potencial para que el precio se estabilice si se desarrolla un retroceso técnico.

Zona de liquidez fuerte alrededor de 4,787: Un área de soporte más profunda donde se concentra la liquidez del lado de compra, alineada con la estructura previa.

Zona FVG por debajo del precio actual: Representa negocios incompletos en caso de un aumento de la volatilidad.

Zona de resistencia superior / extensión cerca de 5,315 (Fibonacci 1.618): Un área clave de reacción al alza donde el precio puede pausar o consolidar antes de una mayor expansión.

Mientras el precio se mantenga por encima de la línea de tendencia y los soportes clave de liquidez, la estructura alcista permanece intacta.

Liquidez y Perspectivas Futuras

La ruptura por encima de 5,000 abre un nuevo régimen de liquidez. Con resistencia histórica limitada por encima, el precio ahora está impulsado más por la expansión de liquidez y el impulso que por zonas de oferta tradicionales.

Los retrocesos a corto plazo deben verse en el contexto de la continuación de la tendencia en lugar de una reversión, a menos que haya un desglose claro en la estructura. La aceptación por encima de 5,000 fortalecería aún más el caso para continuar al alza hacia extensiones superiores de Fibonacci.

Sesgo de Trading

Sesgo primario: Continuación alcista mientras se mantenga la estructura

Áreas clave de interés:

Zona de retesteo de la línea de tendencia / 5,000

Soporte de liquidez en 4,787

Resistencia de extensión en 5,315

Marco de tiempo preferido para confirmación: H1–H4

Las tendencias fuertes rara vez se mueven en línea recta. La paciencia y la alineación con la estructura siguen siendo críticas en esta fase del mercado.

Consulta el gráfico adjunto para una vista detallada de la estructura de tendencia, zonas de liquidez y extensiones de Fibonacci.

Sigue el canal de TradingView para obtener acceso temprano a actualizaciones estructurales y únete a la discusión.