Oportunidad de inversión en EUR/CAD LONG

Hola, soy el trader de Forex Andrea Russo y hoy quiero hablarles sobre una operación interesante en EUR/CAD.

En el mundo de Forex, cada operación es una combinación de análisis, estrategia e intuición. Hoy decidí abrir una posición de COMPRA en EUR/CAD basada en el marco temporal de 4 horas. Esta elección proviene de señales técnicas y fundamentales que indican posibles movimientos favorables.

Detalles de mi operación:

Punto de entrada: 1.53771

Stop Loss (SL): 1,52444

Toma de ganancias (TP): 1,55621

Establecí el Stop Loss en 1,52444 para gestionar el riesgo de forma efectiva. Es esencial proteger su capital, especialmente en un mercado volátil como el mercado de divisas. Al mismo tiempo, el Take Profit se establece en 1,55621, con el objetivo de capturar un movimiento positivo significativo.

¿Por qué EUR/CAD?

El par EUR/CAD presenta una dinámica de mercado interesante influenciada por factores económicos europeos y canadienses. En este momento, los indicadores técnicos como el soporte y la resistencia, junto con el análisis de tendencias y patrones de velas, sugieren una posible oportunidad alcista para el euro frente al dólar canadiense.

Conclusión

Cada oficio es un paso hacia el conocimiento y la experiencia. Aunque el resultado puede variar, un enfoque disciplinado y la gestión de riesgos siempre están en el centro de cada decisión. Le mantendré informado sobre los resultados de esta operación y continuaré compartiendo mis estrategias e ideas comerciales.

Trading

Oro al alza — volatilidad de cierre mensual a la vistaEl oro comenzó la semana con una fuerte brecha alcista, impulsado por las tensiones globales acumuladas durante el fin de semana.

Los inversores buscan refugio en el oro debido a:

🔸 El conflicto prolongado entre Rusia y Ucrania

🔸 Las alertas de desastres naturales en Asia

🔸 La caída de los mercados bursátiles asiáticos

🔸 La inflación persistente y el enfriamiento económico mundial

Además, hoy es el último día de negociación del mes, lo que puede generar movimientos de liquidez, falsas rupturas y mayor volatilidad.

💡 Estrategia recomendada:

➡️ Scalping en zonas claras

➡️ SL/TP bien definidos

➡️ Evitar entradas emocionales

🧭 Niveles clave – 01/04/2024:

🔺 Resistencia: 3116 – 3132

🔻 Soporte: 3092 – 3085 – 3076 – 3066

🎯 Plan de trading:

🔴 ZONAS DE VENTA:

• 3130 – 3132 | SL: 3136

TP: 3125 – 3120 – 3115 – 3110 – 3105 – 3100

• 3138 – 3140 | SL: 3144

TP: 3135 – 3130 – 3125 – 3120 – 3115 – 3110

🟢 ZONA DE COMPRA:

3066 – 3064 | SL: 3060

TP: 3070 – 3075 – 3080 – 3085 – 3090 – 3095 – 3100

📌 Nota final:

Cierre de mes = jornada para operar con cabeza fría.

Deja que el mercado muestre la dirección antes de entrar.

— AD | Money Market Flow

📢 Únete al canal de trading MMFlow para más análisis y señales:

Oportunidad de inversión en corto plazo en CAD/CNH

Hola, soy el trader de Forex Andrea Russo y hoy quiero compartir con ustedes una operación corta en CAD/CNH.

En el mundo de Forex, cada posición abierta cuenta una historia de análisis y elecciones estratégicas. Esta vez decidí operar en corto en el par de divisas CAD/CNH, concentrándome en la gestión de riesgos y en alcanzar mis objetivos.

Detalles de la operación:

Punto de entrada: 5.09402

Stop Loss (SL): 5.10417

Toma de ganancias (TP): 5.06362

Como posición corta, mi objetivo es capturar una posible caída del dólar canadiense frente al yuan chino. Establecí un Stop Loss en 5.10417 para limitar cualquier pérdida y un Take Profit en 5.06362 para asegurar una salida rentable si el mercado se mueve como se espera.

¿Por qué CAD/CNH?

Este par de divisas ofrece una dinámica interesante relacionada con los factores macroeconómicos de Canadá y China, incluidos datos de exportación, políticas monetarias y movimientos del mercado global. El análisis técnico destaca patrones que justifican una posible tendencia bajista, ideal para una posición corta.

Conclusión

El trading de Forex requiere disciplina y paciencia, pero cada operación es una oportunidad de crecimiento y aprendizaje. Continuaré monitoreando el mercado y les mantendré informados sobre la evolución de esta posición. No lo olvides: ¡la gestión de riesgos es siempre la prioridad!

Terremoto en Myanmar y las monedas de refugio

Hola, mi nombre es Andrea Russo y soy un Trader de Forex. Hoy quiero hablarles sobre el impacto de eventos catastróficos, como el reciente terremoto en Myanmar, en el mercado Forex, con especial atención al papel de las monedas de refugio seguro. Durante crisis globales o eventos impredecibles, los inversores tienden a buscar seguridad para su capital, moviéndolo hacia activos y monedas considerados estables. Este fenómeno, conocido como “huida hacia la seguridad”, se produce porque los mercados se vuelven muy volátiles e inciertos y aumenta el riesgo de pérdida.

La huida hacia la seguridad y la importancia de las monedas refugio

Cuando ocurren acontecimientos dramáticos como el terremoto en Myanmar, los inversores globales prefieren proteger sus carteras. Esto a menudo conduce a un fortalecimiento de las llamadas monedas de refugio, es decir, monedas percibidas como seguras y estables. La razón es que estas monedas tienden a mantener su valor o incluso fortalecerse en tiempos de crisis, actuando como anclas de estabilidad para los mercados financieros.

Las principales monedas de refugio seguro

Entre las monedas refugio más comunes encontramos:

Franco suizo (CHF): Suiza es conocida por su estabilidad económica y política. El franco suizo a menudo se considera un «refugio seguro» en tiempos de inestabilidad.

Dólar estadounidense (USD): El dólar es considerado una moneda de refugio por excelencia debido a la fortaleza de la economía estadounidense y su condición de moneda de reserva global.

Yen japonés (JPY): A pesar de que Japón tiene un alto nivel de deuda pública, el yen es considerado una moneda segura, gracias a la estabilidad interna del país.

Oro y otros refugios seguros: Aunque no son monedas, el oro y algunas otras materias primas a menudo se consideran refugios seguros y su valor influye indirectamente en los mercados de divisas.

El impacto de los terremotos en las divisas y el mercado de divisas

Un evento como el terremoto en Myanmar tiende a generar un cambio de capital hacia estas monedas de refugio seguro por las siguientes razones:

Depreciación de las monedas locales: la moneda de Myanmar, el kyat, está bajo presión debido a la inestabilidad económica y la necesidad de grandes cantidades de capital para la reconstrucción.

Las monedas de refugio seguro suben: ante el aumento de la incertidumbre, monedas como el CHF, el USD y el JPY se están fortaleciendo a medida que los inversores buscan refugio.

Volatilidad del mercado: los eventos catastróficos a menudo conducen a movimientos repentinos de precios en los principales pares de divisas, lo que aumenta el riesgo y brinda oportunidades para los operadores de Forex experimentados.

Impacto en los productos básicos: si la zona del desastre es rica en recursos naturales, los productos básicos pueden experimentar cambios de precios, lo que impactará significativamente en las monedas relacionadas, como el AUD y el CAD.

Conclusión

Los eventos naturales, como el terremoto en Myanmar, nos recuerdan lo volátil que puede ser el mercado Forex en tiempos de crisis. Monitorear cuidadosamente estas dinámicas es esencial para adaptar las estrategias comerciales y proteger sus inversiones. Comprender el papel de las monedas de refugio en estos tiempos permite identificar oportunidades, reducir riesgos y mantener la estabilidad de la cartera.

Espero que este artículo le haya proporcionado una visión general útil. Si tienes alguna pregunta o deseas más información no dudes en contactarme.

VENTA- SELL --- EUR/AUD--- PROBABILIDAD 85%🔻EUR/AUD🔻

Contexto: Precio que rompe zona de soporte, Emas de 50,20 indicando posible tendencia bajista. Entrada en zona de oferta.

SELL🔻= 1.71530

STOP LOSS❌= 1.71684

TAKE PROFIT 1👌= 1.71260 R/R 2-1

TAKE PROFIT 2👌= 1.70622 R/R 6-1

TAKE PROFIT 3👌= 1.69643 R/R 12-1

.

.

.

By: Alejo Concla

El mercado espera los datos del PCEEl oro alcanza un nuevo máximo histórico — El mercado espera los datos del PCE

Tal como se anticipó, el oro ha alcanzado un nuevo máximo histórico (ATH), siguiendo el impulso alcista que compartimos ayer.

Sin embargo, este movimiento al alza ha llegado antes de lo previsto, posiblemente como una reacción temprana a los próximos datos de inflación PCE y la toma de ganancias típica de fin de semana.

Con el impulso actual, el oro podría continuar subiendo hacia los $3100, especialmente mientras los mercados bursátiles globales — desde Estados Unidos hasta Asia — están cayendo con fuerza.

Esto refleja el creciente temor a una recesión global, y confirma que el oro sigue siendo el activo refugio preferido por los inversores.

📰 Los datos del PCE proporcionarán una visión clave sobre la presión inflacionaria actual:

Si la inflación baja, el oro probablemente continuará su subida.

Si la inflación sube, podríamos ver una ola de ventas masivas que provoque una fuerte caída del precio del oro.

Los datos recientes del IPC y PPI ya han mostrado señales de desaceleración inflacionaria, por lo que es posible que el mercado haya descontado ese escenario y por eso vimos una subida anticipada.

🟡 Estrategia para hoy:

Busca oportunidades de compra durante las sesiones asiática y europea, especialmente en zonas de soporte claves.

Evita vender por ahora — espera que el precio se acerque a niveles de resistencia psicológica importantes como los $3100.

🧭 Niveles clave:

🔻 Soportes: 3064 – 3055 – 3048 – 3040 – 3032

🔺 Resistencias psicológicas: 3090 – 3100 – 3106 – 3110

🎯 Zonas de Trading – 29/03:

🟢 ZONA DE COMPRA: 3056 – 3054

SL: 3050

TPs: 3060 – 3064 – 3068 – 3072 – 3076 – 3080 – ???

🔴 ZONA DE VENTA: 3100 – 3102

SL: 3107

TPs: 3096 – 3090 – 3086 – 3082 – 3078 – 3074 – 3070

🧠 Nota final:

Hoy es viernes — y los datos del PCE serán fundamentales para definir el rumbo del mercado.

Si no te sientes preparado o estable emocionalmente, es mejor mantenerse al margen y esperar claridad después del reporte.

⚠️ Respeta tus niveles de SL/TP y protege tu capital.

¡Buena suerte y opera con disciplina!

— AD | Money Market Flow

VENTA- SELL --- GBP/CAD--- PROBABILIDAD 75%🔻GBP/CAD🔻

Contexto: Precio que rompe zona de soporte, Emas de 50,20 indicando posible tendencia bajista. Entrada en zona de oferta.

SELL🔻= 1.85718

STOP LOSS❌= 1.85891

TAKE PROFIT 1👌= 1.85113 R/R 2-1

TAKE PROFIT 2👌= 1.84043 R/R 10-1

TAKE PROFIT 3👌= 1.82193 R/R 20-1

.

.

.

By: Alejo Concla

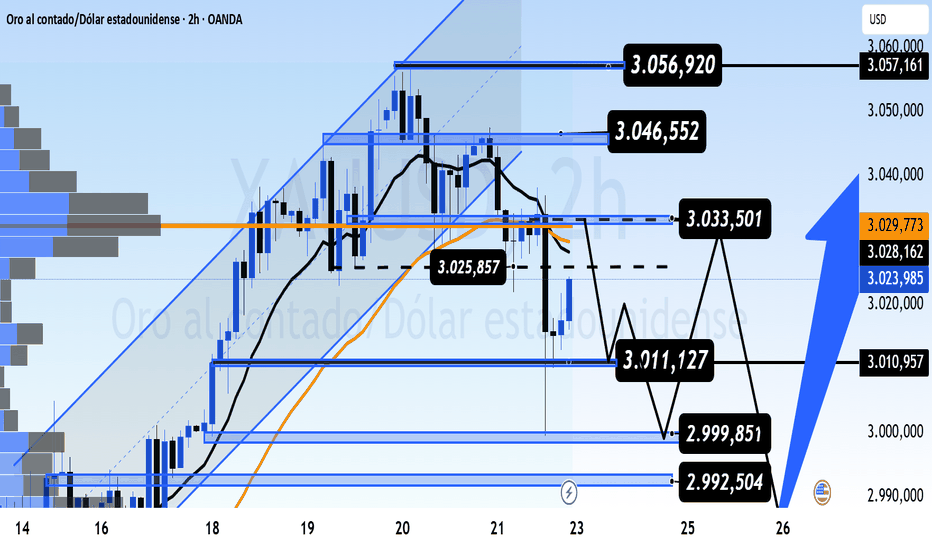

ORO en compresión: continúa la corrección o recuperará máximos?Durante esta semana, el oro ha estado en una fase de compresión dentro de la corrección actual, moviéndose en un triángulo simétrico que indica equilibrio entre compradores y vendedores. Esta estructura señala que el mercado está en espera de una ruptura para definir su próxima dirección.

Si el precio pierde el soporte en la zona de los 3000, es probable que busque la liquidez en torno a los 2975 y, de encontrar suficiente presión vendedora, extender la caída hasta los 2950. Por otro lado, para que se produzca una recuperación al alza y se concluya la corrección, sería necesario que el precio supere los últimos máximos en 3057. Sin embargo, en el escenario actual, parece más probable una continuación bajista que conduzca a una corrección más profunda.

En resumen, el soporte clave se sitúa en la zona de los 3000; si se rompe, los siguientes niveles de soporte a considerar serían 2990, 2975 y 2950. En cuanto a las resistencias, se encuentran actualmente en las áreas de 3038, 3050 y 3057.

‼️Si has llegado hasta aquí y valoras este análisis, apóyame con boost o comenta para seguir compartiendo contenido de calidad sobre el mercado del oro. Vuestro apoyo marca la diferencia y me motiva a continuar compartiendo.

Merval. Weekly.La cotización del S&P Merval, continúa desenvolviéndose en el rango de ARS 2.4 M.

Habiendo culminado ya, el desarrollo de las Ondas 1-A y 2-B.

Todo indicaría que el avance de la Onda 3-C, mantiene su curso.

Más precisamente, entre los niveles de 38,2% y 25,6% de los Retrocesos de Fibonacci.

La Volatilidad Histórica, permanece baja.

Datos relevantes:

A la fecha.

- En el día de hoy, se anunció que el préstamo resultante del acuerdo con el FMI es de USD 20 B.

- La Inflación del mes de Marzo, fue de 2,6%. Superando, a la del mes de Febrero (2,4%).

- El Dólar Blue, actualmente, cotiza en el rango de los ARS 1,300.

Veremos, entonces.

Si el Índice argentino, persiste o no en el desenvolvimiento de la Onda 3-C.

Y quizás, también.

En el perfeccionamiento total, del patrón de Ondas Elliott.

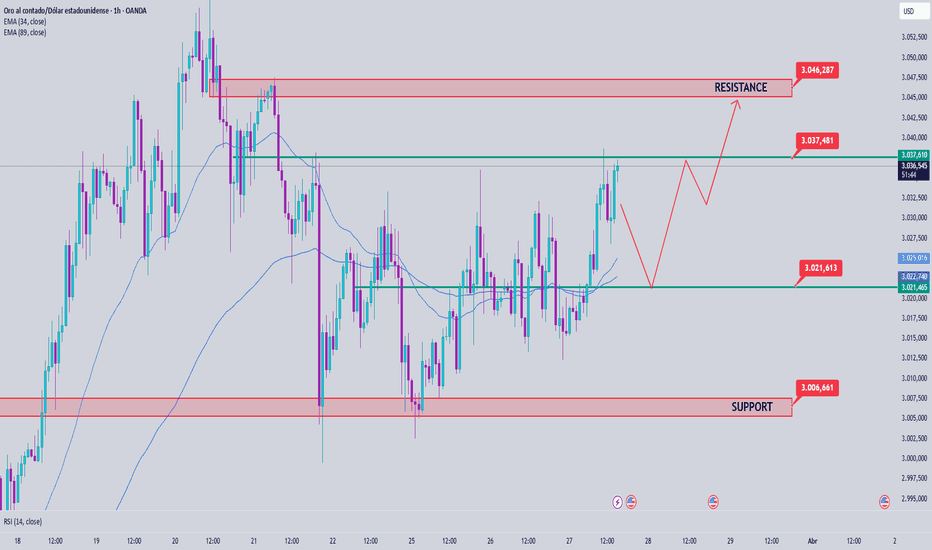

Atención al PIB: Los Traders de Oro se Preparan para la Volatili🟡 Actualización del Mercado – 27/03/2025

📰 Los Últimos Comentarios de Trump sobre Aranceles No Sacuden al Mercado

Esta mañana (al cierre de la sesión estadounidense), Donald Trump hizo declaraciones sobre política arancelaria.

Pero a diferencia de ocasiones anteriores, sus palabras no generaron una fuerte reacción en el mercado.

Dijo:

“Los aranceles recíprocos se flexibilizarán, se aplicarán ampliamente a todos los países, pero no de forma severa.”

🔹 Confirmó un arancel del 25 % a los autos importados desde el 2 de abril

🔹 Por ahora, no habrá tarifas nuevas sobre semiconductores ni productos farmacéuticos

→ Parece que el mercado ya había descontado esta información, por eso la reacción fue mínima.

📊 El Foco de Hoy: PIB Final Trimestral de EE.UU.

Es uno de los indicadores más amplios de inflación, ya que mide el cambio de precios en todos los bienes y servicios del PIB.

Considerando los datos débiles previos (CPI y PPI),

AD cree que el informe del PIB también podría decepcionar.

⚠️ Aun así, se espera que el movimiento de hoy sea limitado (≈30 puntos),

ya que el informe más importante será mañana: el Core PCE.

🟡 Estrategia en Oro – Plan Intradía

El oro podría volver a probar resistencias o incluso máximos recientes

antes de una posible caída fuerte – el escenario BIG SHORT que AD viene anticipando.

📌 Plan para hoy:

Buscar oportunidades de compra en las sesiones asiática y europea,

especialmente cerca de zonas de soporte técnico.

🧭 Niveles Técnicos Clave:

🔻 Soportes: 3019 – 3011 – 3002 – 2988

🔺 Resistencias: 3036 – 3046 – 3056

🎯 Zonas de Trading – 27/03:

🟢 ZONA DE COMPRA: 3002 – 3000

SL: 2996

TPs: 3006 – 3010 – 3014 – 3018 – 3022 – 3026 – 3030

🔴 ZONA DE VENTA: 3045 – 3047

SL: 3051

TPs: 3041 – 3037 – 3032 – 3028 – 3024 – 3020

🧠 Nota Final:

La volatilidad de esta semana depende de dos informes macroeconómicos clave:

✅ El PIB Final de hoy

✅ El Core PCE de mañana

→ Durante las sesiones asiática y europea: operar dentro de los niveles marcados

→ En sesión americana: estar atentos — AD actualizará en tiempo real si hay movimientos fuertes

¡Buena suerte y a operar con disciplina!

— AD | Money Market Flow

Análisis del oro del 27 de marzoLa vela D1 de ayer sigue siendo una vela disputada sin un ganador claro. Si continúa así, podría haber una fuerte liquidación el viernes.

La estructura de onda se está expandiendo en dirección ascendente después de un impulso en la sesión asiática. El precio está reaccionando alrededor del área 3028. Si el oro no logra superar el nivel de 3028, puede comprar hasta el pico de la sesión asiática de esta mañana, alrededor de 3038. Si se rompe este pico, DCA añadirá una orden hacia el objetivo de 3044. Por el contrario, si la sesión europea no logra superar el nivel de 3038, venda hasta 3020; si la sesión estadounidense supera el nivel de 3020, DCA venderá hasta 3006. Por el contrario, si no lo supera, compre alrededor de 3020 y el precio del oro fluctuará entre 3020 y 3028 hasta el final del día.

Oro en Consolidación – ¿La Volatilidad Está por Llegar?💠

🟡 Panorama General del Mercado:

El oro (XAUUSD) continúa operando dentro de un rango bien definido desde el inicio de la semana.

No ha habido ruptura significativa ni movimientos con fuerza, y la jornada de hoy no presenta datos macroeconómicos relevantes, lo cual indica que es probable que el mercado se mantenga estable en estas zonas.

Sin embargo, se espera que el jueves y viernes marquen la diferencia con publicaciones económicas clave en EE.UU., que podrían actuar como catalizadores para un movimiento más fuerte.

📅 Eventos Clave Esta Semana:

Jueves: PIB trimestral de Estados Unidos

Viernes: Índice PCE (gasto en consumo personal – dato de inflación seguido por la Fed)

👉 Estos informes son considerados de alto impacto y pueden generar una ruptura del rango actual, especialmente hacia el cierre del mes y del trimestre.

🔍 Estructura Técnica:

El precio se mantiene entre zonas técnicas importantes de soporte y resistencia identificadas al inicio de la semana.

No hay confirmación de breakout → estrategia principal: operar dentro del rango hasta que el mercado muestre dirección clara.

➡️ Observar reacciones del precio en zonas clave

➡️ No forzar entradas sin señales claras

🧭 Niveles Técnicos Relevantes:

🔺 Resistencias: 3.010 – 3.036 – 3.046 – 3.057

🔻 Soportes: 3.010 – 3.001 – 2.988

🎯 Plan de Trading – 26/03

🟢 ZONA DE COMPRA (BUY): 2988 – 2986

SL: 2982

TP: 2992 – 2996 – 3000 – 3004 – 3008 – 3015

🔴 ZONA DE VENTA (SELL): 3045 – 3047

SL: 3051

TP: 3042 – 3038 – 3034 – 3030 – 3026 – 3020

🧠 Notas Finales:

El mercado sigue acumulando volumen mientras espera datos importantes.

➡️ No es momento para FOMO. Esperar setups limpios. Proteger el capital debe ser prioridad.

➡️ La paciencia es clave cuando el precio se mueve en rango.

— AD | Money Market Flow

Pre-Mercado 26-03-2025Hoy sin mucha ventaja, aunque hay una zona importante, no hay nada de movimiento, ni volatilidad. Toca esperar que sea la apertura y evaluar alguna entrada, pero al día de hoy esta semana ha sido muy calmada.

Los compradores swing de la semana pasada son los únicos con ventajas en estos momentos. Hay que aceptar que ya se hizo el impuesto y esperar por una entrada mas viable.

Análisis del oro del 26 de marzoLa vela D sigue mostrando que la lucha entre compradores y vendedores aún no ha cesado.

3033 Desempeña un papel importante en la estructura de onda bajista actual. El cierre del H4 por encima de la zona 3033 rompe oficialmente la ola y da prioridad al lado de COMPRA.

El oro está subiendo y quiere romper la resistencia dinámica de 3027. Si cierra por encima de 3027, el oro se dirige hacia 3033-3035. Si no rompe esta zona, puede VENDER a 3005. Si EE. UU. rompe 3005, mantener a 2983. Si se rompe la zona 3033, esperar a COMPRAR para romper 3033, el objetivo diario está hacia 3045.

DIA EN ZONA OBJETIVOClaves importantes a considerar en base a la evolución del precio de Distribuidora Internacional de Alimentación:

Ruptura de Resistencia: El precio ha roto una resistencia importante, señalada con la línea punteada amarilla. Esa ruptura es generalmente una señal positiva para más subidas.

Tendencia Alcista: La línea morada inclinada sugiere una tendencia alcista sostenida.

Estocástico en Zona de Sobrecompra: El estocástico está cerca o en la zona de sobrecompra (100), lo cual puede indicar un agotamiento a corto plazo, pero no necesariamente un giro inmediato.

Proyección de Precio:

Si el impulso continúa con fuerza, el precio podría intentar alcanzar un precio objetivo entre 23,0€ y 24,0€.

Es probable que haya una corrección antes de continuar al alza, pero si el soporte anterior (alrededor de 21,0€) se mantiene, entonces el movimiento alcista seguirá intacto.

EUR/USD LONG 4H

Hola, soy el trader de Forex Andrea Russo y hoy quiero compartir con ustedes una estrategia que adopté para una posición en EUR/USD. Analizaré el razonamiento detrás de mi elección y la configuración que estoy utilizando para maximizar las oportunidades y minimizar los riesgos.

La configuración comercial

Decidí ingresar al EUR/USD con un nivel de entrada en 1.08483, estableciendo un stop loss (SL) en 1.08095 y un take profit (TP) en 1.0944. Esta operación se basa en una serie de factores técnicos y fundamentales que sugieren una probable continuación del movimiento ascendente.

Análisis técnico

Mi decisión está respaldada por algunas señales técnicas clave:

Tendencia alcista: El cruce EUR/USD ha mostrado una buena fortaleza reciente, respaldada por una serie de mínimos más altos.

Soporte en 1.08095: El nivel SL se ha establecido por debajo del soporte principal para proteger el comercio de una posible reversión.

Resistencia en 1.0944: El TP se calculó en base a un nivel de resistencia importante que podría actuar como objetivo para un movimiento alcista significativo.

Análisis fundamental

Desde un punto de vista fundamental, hay varios elementos que influyen positivamente en el EUR/USD:

Políticas monetarias divergentes: la perspectiva de políticas más restrictivas del BCE frente a la Fed está apoyando al euro.

Factores macroeconómicos: Los datos recientes sobre las expectativas de crecimiento económico en la eurozona ofrecen un contexto favorable para el repunte del par.

Relación riesgo/recompensa

Con un stop loss establecido en 1,08095 y un take profit en 1,0944, la relación riesgo/recompensa de esta operación es óptima, situándose en torno a 1:2. Esta configuración le permite contener el riesgo y aspirar a obtener una ganancia significativa.

Gestión comercial

Una vez abierta la posición, monitorearé los movimientos del mercado y estaré atento a los indicadores clave para evaluar cualquier ajuste. Si los precios se mueven rápidamente hacia el TP, podría considerar cerrar parcialmente la posición para proteger las ganancias.

Conclusión

Esta operación representa una oportunidad interesante en el contexto de un mercado dinámico y variable. La gestión de riesgos sigue siendo la piedra angular de cualquier estrategia ganadora y, con una configuración bien calculada como esta, nuestro objetivo es aprovechar al máximo las condiciones del mercado.

Pre-mercado 24-03-2025Hoy esta bastante complejo el día, casi llegando al 100% con ese gap de apertura, interesante únicamente que nos saco de las zonas importantes que mantuvo la semana pasada. Podríamos esperar un poco el día de hoy, ya que desde el inicio para mi, es casi un día sin operativa, debo esperar la apertura y ver donde nos ubica le precio.

Análisis del precio del oro del 24 de marzoAnálisis fundamental

Mientras tanto, el dólar estadounidense (USD) está luchando por capitalizar un repunte de tres días desde mínimos de varios meses en medio de expectativas de que la desaceleración económica estadounidense impulsada por los aranceles podría obligar a la Reserva Federal (Fed) a reanudar pronto su ciclo de reducción de tasas. Esto, sumado a los riesgos geopolíticos, actuó como catalizador para que los precios del oro no cedieran y ayudó a limitar la caída. Por lo tanto, sería prudente esperar a que se produzca una fuerte liquidación antes de confirmar que el XAU/USD ha tocado techo en el corto plazo y posicionarse para cualquier caída correctiva significativa.

Análisis técnico

El D1 del viernes mostró una fuerte presión de venta, con la mayor caída de 3046 a 3000. Al final del día, los compradores empujaron el precio un 50% hacia atrás en la vela D. Esto indica que los vendedores han entrado al mercado, pero tardarán más en establecer una tendencia bajista.

La estructura h4 es bastante agradable para ver la estructura de ondas de compra y venta.

Escenario 1: En la sesión europea de las 30:26 apareció presión vendedora. Si al final de la sesión el precio sube y rompe la zona 3026, dará una señal de COMPRA, romper 3026, objetivo 3037. Cuando llegue la sesión americana y rompa 3037, mantenga la orden hasta 3045. La zona 3045 da una buena señal de VENTA para hoy si el precio la alcanza. Cuando el precio llega a 3037 y no puede romper esta zona, cuando EEUU entra, puede VENDER a 3026, más allá de 3018.

Escenario 2: el precio no rompe 3026 sino que cae, luego espera soporte alrededor de 3013 y soporte 3003.

XAUUSD Estructura, Sentimiento y Paciencia Estratégica📊 XAUUSD – ANÁLISIS SEMANAL | Estructura, Sentimiento y Paciencia Estratégica

Al cerrar una semana de alta volatilidad en el mercado, es momento de tomar perspectiva y observar el comportamiento del oro desde los marcos temporales mayores.

Los movimientos recientes están enviando señales importantes — este no es el momento para apresurarse, sino para actuar con estrategia.

🔍 Resumen de la semana:

El oro cayó más de 50 dólares, seguido de un rebote técnico hacia el cierre de la sesión. Esto dejó:

✅ Largas mechas superiores en las velas W1 y D1,

✅ Rechazo claro desde los máximos históricos,

✅ Pero con un cierre por encima del 50% del cuerpo total — lo que indica un debilitamiento del impulso, aunque sin confirmación de giro aún.

👉 La pregunta clave ahora es:

¿Estamos ante una simple corrección dentro de una tendencia alcista... o frente al inicio de un retroceso más profundo?

📐 Aspectos clave a considerar:

La estructura de los marcos temporales altos sigue siendo alcista – el precio aún está dentro del canal ascendente principal

El retroceso actual se encuentra en la zona de Fibonacci 0.5–0.618 en H1 y H2 – una zona crítica para definir dirección

La recuperación al final de la semana sugiere una posible acumulación por parte de operadores institucionales

Aún no hay confirmación de reversión, pero las condiciones se están preparando

📌 Niveles técnicos importantes:

Resistencias: 3025 – 3033 – 3040 – 3046 – 3056

Soportes: 3014 – 3005 – 3000 – 2993 – 2986

🧠 Mentalidad para la próxima semana:

No te adelantes.

Espera a que la apertura del lunes revele la intención real del mercado — observa los posibles gaps, impulsos o estructura clara de velas.

Las mejores oportunidades llegan cuando el mercado ya ha mostrado su mano.

Aquí es donde la paciencia estratégica supera al impulso emocional.

📣 Reflexión final:

Enfócate en la estructura. Respeta tus niveles. Observa cómo reacciona el precio, no sólo hacia dónde va.

Y recuerda: no operar también es una decisión rentable cuando el mercado está indeciso.

Muy pronto compartiremos más contenido sobre psicología del trading y disciplina en la ejecución.

💬 Si te resultó útil, deja un comentario, comparte tu visión o sígueme para más actualizaciones.

¡Te deseo una excelente semana de trading!

— AD | Money Market Flow