Grupo Financiero Galicia. Daily.El precio de la Acción (No ADR) se encuentra cotizando, actualmente, en el rango de ARS 6,130.

Cerca, del POC de volumen.

Más precisamente, entre los niveles de 0,0% y 23,6% de los Retrocesos de Fibonacci.

Luego de varias jornadas, de una clara expresión bajista.

La acción del precio se encuentra manifestando, una leve lateralización.

La cual, posiblemente, podría anticipar el inicio de un Ciclo de Acumulación.

O en su defecto, la continuación del rally bajista. Iniciado ya, hace dos meses.

El Volumen, se muestra ambivalente.

Luego, de cuatro ruedas. En las cuales vislumbró, una clara desminución progresiva en su expresión.

En la sesión del día de ayer, por el contrario. Ostentó un claro aumento, en su desarrollo.

La Volatilidad Hitórica, del Spot.

Permanece, baja.

Cerca, de parámetros moderados.

Manteniendo estabilidad, en su comportamiento.

Datos relvantes, a la fecha:

- El PBI aumentó un 5,8% interanual, en el primer trimestre de 2025.

- La inversión real aumentó 19,7% interanual, en Mayo.

- El sector agropecuario liquidó USD 3.706 M, en Junio.

- A partir de hoy, 01/07/25. El Gobierno Nacional, eliminó la baja temporal de las retenciones para las exportaciones de soja y maíz.

- El salario mínimo quedó por debajo de la Inflación, en mayo. Aumentó un 1%, respecto al mes de Abril. Pero se posicionó, 0,5 puntos porcentuales, por debajo del IPC (1,5%).

- A partir de hoy, 01/07/25. El Gobierno Nacional dispuso aumentos en Luz (2%), Agua (1%), Gas (2%), Combustibles (3,5%), Transporte (3,5%), Telecomunicaciones (5%), Prepagas (2,65%), Alquileres (66,11% interanual) y Colegios privados (2,4% en CABA y 4,2% en PBA).

- La Jueza Loretta Preska ordenó, a la República Argentina, entregar el 51% de las Acciones de YPF al Banco BNY Mellon.

- En razón, del Juicio por YPF. La República Argentina, contrajo una deuda de más de USD 17,500 M.

- En la jornada, de ayer. El precio del ADR de YPF, cayó un 7%.

- En el día, de la fecha. El Dólar Oficial, actualmente, cotiza en ARS 1,215.

- En el día, de la fecha. El Dólar Blue, actualmente, cotiza en ARS 1,215.

Fuentes:

Reuters, Infobae, Energía Online, @FinanzasArgy, Dolar Hoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGV5945G.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.38.

Gamma: 0.40.

Vega: 0.43.

Theta: 0.39.

Rho: 0.40.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 5,945: 50.06%.

Volatilidades:

HV: 42.51%.

IV: 30.15%.

Regresión Linear:

Coeficiente: -0.0001244787.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: +3.766442.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Como influyen, estos factores.

En el desarrollo, del posible Ciclo de Acumulación.

O alternativamente, en la continuación del rally bajista. Iniciado ya, hace dos meses.

Trading

#AN016: Mercados se preparan para aranceles

Los mercados han adoptado una actitud cautelosa esta semana, mientras los inversores asimilan las novedades sobre el comercio mundial y las perspectivas de los bancos centrales. Una combinación de amenazas arancelarias estadounidenses, una mayor producción de petróleo de la OPEP+ y una confianza inversora sorprendentemente sólida en la eurozona está moldeando los flujos de divisas.

Soy Andrea Russo, operador de Forex, y quiero agradecer de antemano a nuestro socio bróker oficial, PEPPERSTONE, por ayudarme a preparar este artículo.

La confianza de los inversores en la eurozona alcanzó su máximo en tres años en julio. Este sentimiento positivo está reduciendo el margen del Banco Central Europeo para recortar aún más los tipos de interés, incluso con la inflación contenida.

Mientras tanto, el presidente estadounidense, Trump, ha ordenado cartas que amenazan con aranceles de hasta el 70 % para los países que no cierren acuerdos comerciales antes del 1 de agosto, lo que genera nueva incertidumbre en los círculos diplomáticos y comerciales.

Los mercados asiáticos y las monedas de los BRICS ya han mostrado signos de debilidad, mientras que los futuros estadounidenses se han debilitado ante la amenaza.

Los mercados petroleros también han reaccionado con fuerza al anuncio de la OPEP+ de un aumento de producción superior al esperado, de alrededor de 550.000 barriles diarios a partir de agosto, lo que ha empujado al Brent por debajo de los 68 dólares y al crudo estadounidense por debajo de los 66 dólares.

En cuanto a la inflación europea, el BCE ha optado por posponer nuevos recortes de tipos. El ministro estonio Madis Müller confirmó que el BCE puede permitirse suspender la flexibilización monetaria, dada la estabilidad de la inflación y el sólido crecimiento.

reuters.com

Impacto del mercado de divisas: Qué deben tener en cuenta los operadores

La combinación del fuerte sentimiento de la eurozona y las inminentes tensiones comerciales está impulsando una dinámica cambiaria significativa esta semana:

EUR/USD: El euro tiene margen para seguir fortaleciéndose. El optimismo y una pausa del BCE refuerzan el sesgo alcista, pero la incertidumbre arancelaria podría impulsar la demanda del dólar estadounidense como refugio seguro.

USD/JPY y CHF: El dólar podría encontrar soporte en medio de la aversión global al riesgo, impulsando el yen y el franco suizo al alza.

Divisas vinculadas a materias primas (CAD, AUD, NOK): Doble presión: el aumento de la oferta de petróleo y el aumento de los riesgos comerciales podrían lastrar las divisas vinculadas al crudo.

Monedas de mercados emergentes: Las divisas de los BRICS podrían seguir bajo presión debido a la amenaza de aranceles adicionales por parte de EE. UU.; la rupia india y otras divisas podrían depreciarse aún más.

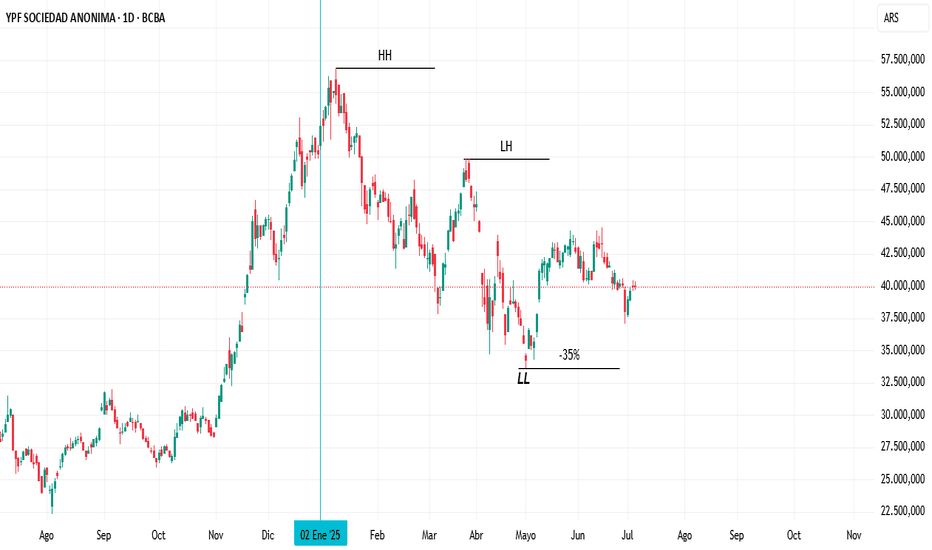

YPF Espectativas de cara al 2do semestre del año🛢️ YPF – Análisis Fundamental + Perspectiva 2° Semestre 2025

📌 Contexto Actual:

Recorte del 35% en lo que va del año, en línea con un mercado que ha reaccionado ante una combinación de factores internos (reacomodamiento político-económico tras la reestructuración macro del gobierno libertario) y externos (precios internacionales del crudo).

La acción de YPF se encuentra en zona de acumulación desde una óptica técnica, pero también descontando riesgos fundamentales.

🔍 Factores Fundamentales Clave

Precio del Petróleo (Brent):

En niveles mixtos, entre 75 y 85 USD, con presión por menor demanda global pero sostenido por conflictos geopolíticos.

Impacto: YPF se ve directamente beneficiada si el Brent supera los 85 USD, dado que su estructura productiva sigue siendo sensible a los márgenes.

Política de Subsidios y Tarifas:

El gobierno ha avanzado en la reducción de subsidios energéticos, lo que a mediano plazo mejora la previsibilidad de ingresos para YPF en segmentos como gas y distribución.

La transición hacia precios de mercado puede impactar positivamente sus balances, especialmente en el segundo semestre.

Inversiones en Vaca Muerta:

Continúa siendo el principal driver de crecimiento a largo plazo.

Se esperan alianzas estratégicas con empresas internacionales, debido a que Argentina está incentivando la llegada de capital extranjero con menores restricciones cambiarias.

El desarrollo del gasoducto Néstor Kirchner y la ampliación de infraestructura en Neuquén mejora el panorama logístico.

Dólar e Inflación:

La estabilidad cambiaria y la desaceleración inflacionaria previstas para el segundo semestre mejorarían el clima inversor general, lo que podría reflejarse en una mayor demanda de activos argentinos como YPF.

📈 Expectativas para el Segundo Semestre de 2025

Si bien la estructura técnica continúa bajista, la zona actual es atractiva para acumulación por valor, especialmente pensando en:

Mejoras en balances futuros (si se consolida la suba del petróleo y baja el riesgo país).

Posibles upgrades en ratings o recomendaciones de analistas si se estabiliza el rumbo económico argentino.

Noticias positivas respecto a nuevos acuerdos de inversión en Vaca Muerta o expansión de exportaciones.

🧠 Enfoque Estratégico Profit Trading ARG

📌 Estrategia sugerida:

Acumulación escalonada (20% del capital por cada caída significativa).

Atención a la ruptura de los 50K, que funcionaría como confirmación de cambio de estructura en diario/semanal.

Complementar con seguimiento del Brent y riesgo país como indicadores macro-fundamentales.

📌 Conclusión:

YPF se encuentra en una zona compleja desde lo técnico, pero con fundamentos que empiezan a alinearse para una posible recuperación si el contexto macro lo permite. El segundo semestre podría ser clave para consolidar un cambio de ciclo, aunque la prudencia sigue siendo esencial.

Espectativa Fundamental "MERVAL" 2do Semestre.📊 MERVAL ARGENTINO – Segundo Semestre 2025

Análisis Integral Profit-ARG

✅ 1. Fundamentos Económicos Relevantes

Desaceleración inflacionaria: Mejora la previsibilidad operativa de las empresas. Inflación mensual en baja desde niveles extremos.

Estabilidad cambiaria relativa: El dólar MEP y el CCL permanecen contenidos. Riesgo de salto discreto aún latente, pero sin señales inminentes.

Tasas reales positivas: El BCRA mantiene política contractiva. Favorece la estabilización pero limita el consumo interno.

Ajuste fiscal en curso: Eliminación de subsidios, reducción del gasto público y equilibrio presupuestario son señales positivas para el mercado.

🧱 2. Reforma y Clima Político

Avance (parcial) de reformas estructurales. La incertidumbre legislativa y el clima social son los principales desafíos.

Un nuevo acuerdo o revisión exitosa con el FMI puede dar respaldo a mediano plazo.

🌎 3. Condiciones Globales

Repunte de commodities: Beneficia a petroleras, energéticas y exportadoras.

Flujo hacia emergentes: Un cambio en la política de tasas de la Fed hacia fines de 2025 podría fortalecer el apetito por activos argentinos.

Riesgo internacional moderado: Alta volatilidad geopolítica puede frenar rallies en mercados emergentes.

📈 Análisis Técnico – MERVAL en Pesos

Zona actual: 2.100.000 pts

Luego de una corrección significativa, el índice comenzó a estructurar un posible rango de consolidación entre los 2.100.000 y los 1.890.000 pts, siendo este último el mínimo estructural más reciente registrado a comienzos de abril.

La estructura diaria continúa bajista, sin haber roto aún resistencias clave.

Precaución: hasta que no se registren quiebres al alza con volumen y confirmación, no puede asumirse un cambio de tendencia.

Estrategia sugerida:

Acumulación progresiva con promedios escalonados ante retrocesos.

Diversificación a la baja para quienes operan en pesos.

Gestión de riesgo activa en caso de perder los 1.890.000 pts, lo que invalidaría la actual lateralización.

🎯 Conclusión Profit-ARG

El segundo semestre abre una ventana de oportunidad selectiva:

La estabilización macro, el freno de la inflación y la reestructuración económica generan expectativas moderadamente positivas.

Técnicamente, el mercado sigue vulnerable pero con signos de estabilización.

El foco está en la acumulación disciplinada, el manejo del riesgo y la visión de mediano plazo.

consideraciones finales

por el momento la corrección sigue negativa en torno a los -22%. en lo que va del año en promedio, luego de la tendencia alcista que traía desde finales de 2022, podemos destacar que son retrocesos normales en un mercado alcista. teniendo en cuenta que este año el indice ah tenido una corrección mas profunda en torno aprox. del -34% la cual supera a las anteriores, son oportunidades del mercado para acumulación progresiva.

espero haya sido de utilidad para sus análisis.saludos

Oro bajo 3300 USD–¿Oportunidad de compra o corrección a la vistaOro bajo 3300 USD – ¿Oportunidad de compra o corrección a la vista?

🧭 Inicio de la semana: ¿Es realmente peligroso el sell-off?

En la apertura de esta semana, el oro sufrió una caída repentina a 3306 USD, rompiendo el soporte de los 3300 USD y alcanzando la zona de 329x. Sin embargo, esto no necesariamente indica el inicio de una tendencia bajista. Es más probable que estemos viendo una búsqueda de liquidez antes de una posible acumulación.

🌐 Factores macroeconómicos que afectan al oro:

La inflación en EE. UU. sigue disminuyendo, lo que da espacio a la Reserva Federal para flexibilizar la política monetaria si es necesario.

Las minutas del FOMC que se publicarán pronto serán clave para entender los posibles recortes de tasas de interés.

La situación en Gaza se ha calmado temporalmente, lo que ha reducido ligeramente la demanda de activos refugio como el oro.

El nuevo proyecto de ley fiscal de Trump fue aprobado, lo que aumenta la presión sobre la deuda pública de EE. UU.

La guerra comercial entre EE. UU. y China podría ser aplazada, reduciendo los riesgos geopolíticos inmediatos.

En resumen, el mercado está en fase de acumulación, y la probabilidad de un breakout es alta en los próximos días.

📉 Análisis técnico – Patente de continuación (CP)

En el gráfico, podemos ver que el oro está formando un patrón de continuación (CP), lo que sugiere que la corrección actual podría ser una pausa antes de reanudar la tendencia alcista.

Tras rechazar la resistencia en 3336, el oro cayó y rompió el soporte de 3323, para probar rápidamente la zona de 3303, que es una zona clave de soporte a corto plazo.

Si el oro rompe los 3293, el siguiente objetivo será la zona de liquidez alrededor de 3278 USD, donde podría haber una fuerte reactivación de la compra.

📌 Plan de trading para hoy

🔵 ZONA DE COMPRA (BUY ZONE)

3294 – 3292

Stop Loss: 3288

Objetivos: 3298 → 3302 → 3306 → 3310 → 3315 → 3320 → 3330

🔴 VENTA ESCALPADA (SELL SCALP)

3324 – 3326

Stop Loss: 3330

Objetivos: 3320 → 3316 → 3312 → 3308 → 3304 → 3300

🔴 ZONA DE VENTA (SELL ZONE)

3350 – 3352

Stop Loss: 3356

Objetivos: 3346 → 3340 → 3335 → 3330 → 3320

🧠 Perspectivas para hoy

El mercado parece estar en una fase de acumulación, con el precio atrapado entre 3320 y 3340 USD. Se espera que el oro haga un breakout después de la baja liquidez por las festividades en EE. UU.

✅ Escenario principal: Buscar compras en las zonas de soporte.

⚠️ Escenario alternativo: Vender solo si el precio rechaza las zonas de resistencia clave.

💬 ¿Qué opinas?

¿Crees que el oro romperá los 3390 USD esta semana?

¿O estamos ante una corrección más profunda hacia los 3270 USD?

👇 Comparte tus ideas y análisis en los comentarios.

si haces mineria o pensas tenerlo, este post es para vos!!🔗 Análisis del Halving de Bitcoin y Proyección de Rentabilidad Minera

Precio de referencia: USD 100.000 por BTC

📌 ¿Qué es el Halving de Bitcoin?

El halving es un evento programado en el protocolo de Bitcoin que ocurre cada 210.000 bloques, aproximadamente cada 4 años. Su función es reducir a la mitad la recompensa que reciben los mineros por validar un bloque. Este mecanismo es clave para limitar la emisión de nuevos bitcoins y mantener su escasez en el tiempo. Está directamente relacionado con el sistema de Prueba de Trabajo (Proof of Work, PoW), donde los mineros compiten resolviendo problemas matemáticos complejos para agregar bloques a la blockchain.

Desde la creación de Bitcoin, se estableció un suministro máximo de 21 millones de monedas. Cada halving reduce la velocidad con la que se liberan nuevas unidades en el mercado, lo que históricamente ha tenido un impacto deflacionario y una presión alcista sobre el precio.

📅 Historia y evolución de los Halvings

Desde 2009, se han producido cuatro halving y estamos actualmente en la era posterior al cuarto.

En 2012, la recompensa bajó de 50 BTC a 25 BTC por bloque.

En 2016, bajó de 25 BTC a 12,5 BTC.

En 2020, pasó de 12,5 BTC a 6,25 BTC.

En abril de 2024, bajó de 6,25 BTC a 3,125 BTC, recompensa vigente actualmente.

Cada bloque tarda en promedio 10 minutos en resolverse. Eso equivale a aproximadamente 144 bloques por día. A un precio de referencia de USD 100.000 por BTC, actualmente cada bloque minado produce una ganancia de 312.500 dólares (3,125 BTC × 100.000). Por día, eso representa aproximadamente 45 millones de dólares generados por todos los mineros en conjunto (144 bloques × 312.500).

🔮 Proyecciones de los próximos Halving y su impacto

En el próximo halving estimado para marzo de 2028, la recompensa por bloque se reducirá a 1,5625 BTC. Eso significa que, con el mismo precio de BTC (USD 100.000), la ganancia por bloque será de 156.250 dólares. El ingreso diario para todos los mineros se reducirá a 22,5 millones de dólares (144 × 156.250).

En el halving siguiente (previsto para 2032), la recompensa bajará a 0,78125 BTC por bloque. A 100.000 dólares por BTC, se minará el equivalente a 78.125 dólares por bloque, o unos 11,25 millones de dólares por día. A partir de ese momento, los ingresos se vuelven cada vez más estrechos.

⚠️ ¿Hasta cuándo es rentable minar Bitcoin?

La rentabilidad minera no depende solo del precio del BTC, sino también de:

El costo energético (electricidad, infraestructura)

La eficiencia del hardware (ASICs)

El costo operativo general

Las comisiones de red (fees), que son una fuente complementaria de ingreso

A modo general, se estima que el costo promedio actual para minar 1 BTC ronda entre USD 30.000 a 45.000 dependiendo del país y la escala operativa. Las granjas más eficientes pueden operar por debajo de 25.000.

Proyección de riesgo de rentabilidad:

En 2024, con una recompensa de 3,125 BTC y precio de 100.000, la minería sigue siendo muy rentable.

En 2028, con una recompensa de 1,5625 BTC, seguirá siendo rentable incluso si el precio cae a 60.000 dólares, aunque con márgenes más ajustados.

En 2032, con 0,78125 BTC por bloque, si el precio baja de 80.000 dólares, la mayoría de los mineros comenzarán a operar con márgenes mínimos o incluso pérdidas, especialmente aquellos con infraestructura menos eficiente.

Para 2036, con una recompensa de solo 0,390625 BTC por bloque, si el precio cae por debajo de 70.000 dólares, muchas operaciones podrían volverse insostenibles.

En resumen, si el precio de BTC cae sostenidamente por debajo de 100.000 dólares en el futuro, y no hay mejoras sustanciales en hardware o en los ingresos por comisiones de red, el modelo minero podría ser inviable para muchas empresas luego del halving de 2032.

🧠 Reflexión final

El sistema de halving es una de las características más importantes que convierten a Bitcoin en un activo deflacionario. Cada reducción en la recompensa limita la emisión, lo que tiende a generar escasez. Sin embargo, también plantea desafíos importantes para los mineros, que dependen cada vez más de un precio elevado y una infraestructura ultra eficiente para mantener la rentabilidad.

El futuro de la minería dependerá de:

La evolución del precio de mercado del BTC.

La participación creciente de comisiones de red como fuente de ingreso.

La innovación tecnológica en hardware de minado.

La consolidación en grandes empresas con economías de escala.

en pocas palabras, el sistema funciona con nodos, que resuelven los hash de las transacciones, es posible que lo sigan haciendo aún en perdidas??, que opinas sobre la situación. si estas pensando en invertir en minería, haré un post próximamente sobre el tema.

Oportunidad de Compra en Lamb Weston Holdings (LW) - Análisis TéTicker: LW (NYSE)

Marco temporal: Diario (D1)

Estrategia: Compra en retroceso con confirmación de divergencia alcista

Entrada: $52.00

Objetivo (Take Profit): $63.50

Stop-Loss: $49.50

Relación Riesgo-Beneficio: ~2.7:1 Contexto FundamentalLamb Weston Holdings, Inc. (LW), líder en la industria de productos de patata congelada, ha enfrentado presiones en el mercado, con sus acciones tocando un mínimo de 52 semanas en $49.23 en marzo de 2025. A pesar de los desafíos, la empresa mantiene una salud financiera aceptable, con un EBITDA de $1.29 mil millones y un margen del 21.94%. La reciente estabilización del precio cerca de los $50, junto con señales técnicas prometedoras, sugiere una oportunidad de compra para traders de corto a medio plazo.

Análisis Técnico1. Soporte Clave en $50El precio de LW ha encontrado un soporte sólido en la zona de $50, un nivel que ha actuado como base significativa en el pasado reciente. Este nivel coincide con el mínimo de 52 semanas ($49.23) registrado el 13 de marzo de 2025, lo que refuerza su importancia como zona de acumulación.

La acción ha mostrado un rebote desde este nivel, con un aumento de volumen que indica interés comprador en esta área. Este comportamiento sugiere que los compradores están defendiendo el nivel de $50, lo que podría ser el punto de inflexión para un movimiento alcista.

2. Divergencia Alcista en RSIEn el gráfico diario, se observa una divergencia alcista en el Índice de Fuerza Relativa (RSI). Mientras el precio formó un mínimo más bajo cerca de $49.23, el RSI mostró un mínimo más alto, indicando una pérdida de impulso bajista y una posible reversión al alza.

Actualmente, el RSI se encuentra en una zona neutral (~40-50), alejándose de niveles de sobreventa, lo que sugiere espacio para un movimiento alcista sin estar sobrecomprado.

3. Estructura del PrecioEl precio actual (~$50.56 al 4 de julio de 2025) está consolidándose por encima del soporte de $50, formando una estructura de mínimos más altos. Esto indica una posible transición hacia una tendencia alcista de corto plazo.

La media móvil de 50 períodos (~$55) actúa como resistencia intermedia, pero el precio está mostrando fuerza para superarla, lo que validaría el impulso alcista.

4. Niveles de FibonacciAplicando retrocesos de Fibonacci al movimiento bajista desde el máximo de $117.38 (julio 2023) hasta el mínimo de $49.23 (marzo 2025), el nivel de 38.2% ($74) y el 23.6% ($63.50) destacan como objetivos potenciales.

El objetivo de salida propuesto en $63.50 coincide con el nivel de retroceso del 23.6%, una zona donde es probable que el precio encuentre resistencia y los traders tomen beneficios.

Estrategia de TradingEntrada: $52.00. Este nivel está ligeramente por encima del soporte de $50, asegurando que el precio ha confirmado el rebote y evita una falsa ruptura. La entrada también está respaldada por el aumento de volumen y la divergencia alcista en RSI.

Objetivo (Take Profit): $63.50. Este nivel corresponde al retroceso de Fibonacci del 23.6% y una resistencia intermedia, ideal para capturar un movimiento alcista de corto plazo.

Stop-Loss: $49.50. Colocado justo por debajo del soporte clave de $50 para proteger contra una ruptura bajista, minimizando el riesgo.

Relación Riesgo-Beneficio: ($63.50 - $52.00) / ($52.00 - $49.50) = 11.50 / 2.50 = 2.7:1, lo que hace que la operación sea atractiva desde el punto de vista del riesgo.

Confirmaciones AdicionalesVolumen: Un aumento en el volumen en la zona de $50-$52 refleja interés comprador institucional, lo que respalda la validez del soporte.

Indicadores Complementarios: El MACD está cerca de un cruce alcista, lo que podría confirmar el cambio de impulso en los próximos días.

Contexto de Mercado: La beta de LW (0.24) indica baja volatilidad relativa al mercado, lo que sugiere un movimiento más predecible y menos expuesto a fluctuaciones macro.

RiesgosRuptura del soporte: Si el precio cae por debajo de $49.23, la operación se invalidaría, ya que podría buscar niveles más bajos (mínimo histórico de $28.75 en 2016).

Resistencias intermedias: El nivel de $55 (media móvil de 50 períodos) y $60 podrían actuar como obstáculos antes de alcanzar el objetivo de $63.50.

Noticias fundamentales: Resultados financieros o eventos macroeconómicos podrían afectar el precio. El próximo informe de ingresos se espera que muestre ingresos de $1.59 mil millones, lo que podría impulsar el precio si supera las expectativas.

ConclusiónLa acción de Lamb Weston (LW) presenta una oportunidad de compra atractiva en $52, respaldada por un soporte clave en $50, una divergencia alcista en RSI y un aumento de volumen comprador. El objetivo de $63.50 ofrece una relación riesgo-beneficio favorable (2.7:1), con un stop-loss en $49.50 para proteger el capital. Recomiendo combinar este análisis con un seguimiento de noticias fundamentales y confirmaciones adicionales en el MACD o volumen para maximizar la probabilidad de éxito.Nota: Este análisis es solo para fines informativos y no constituye una recomendación de inversión. Asegúrate de realizar tu propio análisis y gestionar el riesgo adecuadamente.

Ganfeng rebote ¡¡¡¡Ganfeng Lithium Group Co. fabrica y vende productos de litio en China continental, el resto de Asia, la Unión Europea, Norteamérica e internacionalmente.

Opera a través de tres segmentos: Metales y compuestos de litio, baterías de litio y recursos minerales de litio y otros.

Espero movimiento 1

Oro en zona de decisión antes del NFPOro en zona de decisión antes del NFP – ¿Alcanzará los 3390 USD esta semana?

📊 Contexto macroeconómico

El precio del oro ha mostrado una sólida tendencia alcista esta semana, respaldado por una serie de factores fundamentales:

El informe ADP sorprendió con una caída de –33.000 empleos, señal de debilidad en el mercado laboral de EE. UU.

El bloque republicano en el Congreso podría aprobar el llamado “superproyecto de ley” de Trump, lo que implicaría mayor gasto fiscal e inflación potencial.

Los mercados ya descuentan en más de un 90 % una bajada de tasas por parte de la Reserva Federal en septiembre, debilitando al dólar y beneficiando al oro.

Hoy se publica el informe NFP, uno de los eventos más esperados del mes, justo antes del feriado bancario de EE. UU. este viernes.

📈 Análisis técnico (XAUUSD)

Actualmente, el oro se encuentra cerca de los 3360 USD, dentro de una zona clave que podría actuar como resistencia intermedia antes de los 3380–3390 USD.

📍 Zonas de resistencia:

3365 – 3374 – 3380 – 3388 – 3390

📍 Zonas de soporte:

3343 – 3335 – 3316 – 3304

🟢 Escenario alcista (compras)

Zona de compra rápida:

3335 – 3333

Stop loss: 3329

Take profit: 3340 – 3345 – 3350 – 3360 – 3370

Zona de compra profunda:

3316 – 3314

Stop loss: 3310

Take profit: 3320 – 3328 – 3336 – 3345 – 3350 – 3360

🔴 Escenario bajista (ventas especulativas)

Venta intradía:

3374 – 3376

Stop loss: 3380

Objetivos: 3370 – 3366 – 3360 – 3355 – 3350

Zona de venta clave:

3388 – 3390

Stop loss: 3394

Objetivos: 3384 – 3380 – 3376 – 3370 – 3360

⚠️ Recomendación para traders españoles

Con el NFP en puerta, se espera alta volatilidad durante la sesión americana. Operar con una estrategia clara y una gestión de riesgo adecuada es esencial.

💬 ¿Cuál es tu perspectiva para hoy?

¿Crees que el oro romperá los 3380 y alcanzará nuevos máximos?

¿O veremos una corrección antes del cierre semanal?

Deja tu opinión en los comentarios 👇

#007: Oportunidad de inversión a largo plazo en EUR/MXN

Hola, soy Andrea Russo y hoy quiero hablarles sobre esta oportunidad de inversión a largo plazo en EUR/MXN.

Tras un cuidadoso análisis de los flujos institucionales, el sentimiento del mercado y la dinámica macroeconómica entre Europa y México, he identificado una posible oportunidad a largo plazo en este par de divisas, a menudo ignorada por los operadores minoristas, pero seguida de cerca por los operadores profesionales debido a su estructura híbrida técnico-fundamental.

🔍 Contexto técnico y estratégico

En los últimos días, el EUR/MXN ha mostrado un comportamiento típico de acumulación institucional: congestión prolongada en niveles clave, disminución progresiva de la volatilidad, aumento de las anomalías de volumen en picos bajistas y presencia de defensas claras en áreas de soporte estratégicas.

Todo esto mientras el posicionamiento minorista se mantiene fuertemente en corto, con más del 75% de los operadores minoristas vendiendo el par en la zona actual. Históricamente, cuando se alcanzan niveles tan extremos de desequilibrio, la probabilidad de una reversión impulsada por las instituciones aumenta significativamente.

🧠 Comportamiento esperado y dinámica institucional

Las grandes instituciones financieras, incluyendo bancos globales y fondos de cobertura, nunca entran en el momento justo: entran cuando el mercado está listo para que ganen. Esto suele ocurrir después de que el mercado minorista se haya posicionado fuertemente contra el próximo movimiento, y eso es exactamente lo que estamos viendo en estos momentos.

El EUR/MXN es un par de alto rendimiento: el peso mexicano suele beneficiarse de operaciones de carry trade favorables, pero también está muy expuesto a las tensiones geopolíticas (como la actual crisis entre EE. UU. e Irán) y a la dirección general del dólar estadounidense y el euro. En este entorno, con un euro estable y un riesgo sistémico creciente, el flujo natural tiende a alejarse del peso mexicano, lo que hace que las posiciones largas en EUR/MXN sean particularmente atractivas.

🎯 Posicionamiento operativo y objetivos

Mi entrada se produjo en una zona de compresión bien definida, con un stop loss técnico protegido y un objetivo calculado según la estructura, los volúmenes y rupturas similares previas. El objetivo es una zona en torno a 22,73, donde es probable que se produzca una toma de beneficios institucional.

Cabe destacar que toda la estructura actual se basa en zonas de protección generadas por órdenes pasivas: sabemos que en el EUR/MXN estos niveles han provocado históricamente fuertes rebotes al alcanzarse.

📊 Conclusión

Esta operación no es simplemente una apuesta direccional. Es la ejecución meditada de un modelo basado en el comportamiento de grandes operadores, la psicología del mercado y el análisis avanzado de los flujos de capital. No se trata de "predecir el futuro", sino de posicionarse al mismo tiempo que los operadores fuertes, aprovechando sus propias reglas.

Mi objetivo es operar como un fondo de cobertura, y en esta operación en el EUR/MXN veo todas las condiciones para que esto suceda.

NASDAQ -USTEC.FEl rango actual se encuentra entre el máximo histórico y algunas zonas algorítmicas que se han ido construyendo desde el 25 de Junio (2025)

El mercado está a la espera de algunos datos económicos, sin embargo, la liquidez inyectada al sistema nos da un sesgo alcista de mediano plazo que además, si consideramos el seasonal para el mes de Julio, es completamente alcista.

Habrá que observar la reacción del mercado y siempre que se mantenga dentro del rango actual, podríamos seguir proyectando el mercado en largo

Nuevo ATH para BTC? pasa por aca y mira esto!!📊 Análisis BTC/USDT – Diario

En este momento, el precio de Bitcoin se encuentra en una zona clave. Todo dependerá mucho del cierre de la vela diaria actual para tener una mayor claridad en el panorama general.

⚠️ Escenario actual:

Desde donde estamos ahora, el comportamiento del precio me sugiere una posible corrección bajista hacia la zona marcada en el gráfico, donde hay un FVG (Fair Value Gap) aún sin cubrir.

🟫 Esa zona (aproximadamente entre los 103.000 y 105.000 USDT) será clave para evaluar posibles compras. De confirmarse reacción y estructura, podríamos estar ante un nuevo impulso con potencial incluso para marcar un nuevo ATH (máximo histórico).

📉 ¿Y los 93K?

Sigo considerando que los 93.000 USDT podrían ser visitados en algún momento, especialmente si el mercado decide buscar liquidez más profunda. Pero eso lo iremos evaluando día a día, con el comportamiento del precio y sus confirmaciones.

🚀 Conclusión personal:

Que Bitcoin va a subir, no tengo dudas. Sea en el corto o en el mediano plazo, el impulso alcista va a llegar. Por ahora, gestiono con paciencia y sigo el flujo del precio.

Idea de Trade para EURUSDAnálisis Técnico EUR/USD (H1)

Fecha: 3 de julio de 2025

Actualmente el precio se encuentra en una zona clave tras haber reaccionado a un bloque de órdenes (OB) anterior. El movimiento muestra una estructura con una posible formación de máximo más bajo tras el rechazo en la parte superior del FVG (Fair Value Gap) marcado.

➡️ Escenario principal:

Si el precio realiza un retroceso hacia el FVG superior (ubicado ligeramente por encima del precio actual), se considerará una zona óptima para buscar ventas, anticipando una continuidad bajista.

🔻 Objetivo bajista:

El siguiente objetivo está marcado en el FVG inferior, que representa una zona de ineficiencia pendiente de llenar. En caso de una mayor presión bajista, el precio podría extenderse hasta la cuadrícula de Gann, donde confluyen un nuevo OB y un FVG que dio inicio al impulso alcista anterior — zona muy interesante para considerar compras.

🧠 Contexto estructural:

El mercado parece haber dejado un máximo relevante con debilidad en la continuación alcista.

Se evidencia un cambio de carácter (CHOCH) en marcos temporales menores.

Los tiempos son fractales, por lo que estos mismos patrones podrían repetirse en temporalidades más altas.

📌 Conclusión:

Zona de ventas: retroceso al FVG superior.

Zona de compras: FVG inferior o cuadrícula de Gann con confluencia estructural.

#AN013: USD y AUD bajo presión, Euro al alza

1. India: Nueva estrategia sobre la volatilidad cambiaria

El Banco de la Reserva de la India (RBI) está permitiendo una mayor volatilidad en el tipo de cambio USD/INR, lo que impulsa a muchas empresas a cubrirse con contratos a plazo. Este es el nivel de cobertura más alto desde 2020.

Agradecemos de antemano a nuestro socio bróker oficial PEPPERSTONE, quien nos apoyó en la redacción de este artículo.

Impacto cambiario:

Posible debilitamiento de la rupia a corto plazo, pero mayor estabilidad a medio-largo plazo.

Volatilidad en USD/INR, EUR/INR, JPY/INR: oportunidades para carry trades y posiciones cortas a corto plazo si el dólar se fortalece.

2. Australia azotada por tormentas extremas

Fuertes tormentas azotaron Nueva Gales del Sur, Queensland y Victoria: vientos de 100 km/h, lluvias torrenciales y apagones en más de 30.000 hogares.

Sentimiento económico australiano bajo presión. ¿AUD débil?

Oportunidades en AUD/USD, AUD/JPY y AUD/NZD desde una perspectiva a corto plazo.

Seguimiento de la evolución de la agricultura y los seguros. ¿Riesgo de caída prolongada?

3. Irán: Planta nuclear de Fordow gravemente dañada.

Ataque estadounidense alcanza una planta nuclear iraní. En respuesta, Irán ha amenazado con minar el Estrecho de Ormuz, un punto crítico para el transporte mundial de petróleo.

Se prevé un aumento de la volatilidad geopolítica.

Aumento de los flujos hacia divisas refugio: JPY, CHF y USD.

También impactando al CAD y al AUD debido al petróleo. ¿Riesgo de subida a corto plazo, pero correcciones si persiste el estancamiento?

4. Paquete fiscal de 3,3 billones de dólares estadounidenses en debate.

El Senado considera un gran plan de estímulo. Esto alimenta el temor a la nueva deuda. ¿El dólar cae a su mínimo en 4 años frente al euro?

Posiciones largas en EUR/USD fortalecidas (ruptura por encima de 1,17 ya en marcha).

El GBP/USD y el NZD/USD podrían estar en alza.

¿Riesgo de recorte de tipos de la FED? Mayor volatilidad en el dólar y los bonos.

Conclusión estratégica

Operaciones recomendadas: Posición larga en EUR/USD, posición corta en AUD/USD, posición larga en USD/INR (solo con confirmación).

Precaución en las próximas 48 horas: posible repunte en el CHF, el JPY y el CAD.

Tiempo institucional: probables entradas de fondos en el EUR y el USD en caso de rupturas confirmadas; manténgase alerta, pero evite adelantarse a las ganancias.

Manténgase al día con las últimas noticias.

Análisis del precio del oro del 2 de julioComo se esperaba, tras el retorno del poder adquisitivo de la vela D1, la sesión de ayer vio al precio continuar su tendencia alcista hasta alcanzar los 3357.

Actualmente, el mercado se encuentra en una fase de acumulación con un rango bastante amplio, que fluctúa entre 3328 y 3344. Esta es una zona de precio importante, que actúa como una "caja lateral" a la espera de una ruptura.

La estrategia prioritaria en este momento sigue siendo la negociación de tendencia, que se activa cuando el precio rompe la zona de acumulación mencionada.

Las órdenes de COMPRA tendrán una alta probabilidad de éxito si el precio se ajusta y vuelve a probar las zonas de Soporte o Resistencia que se acaban de romper, formando así una señal de confirmación.

Por otro lado, las órdenes de VENTA cerca de la resistencia solo deben considerarse una estrategia de recuperación en una tendencia alcista, lo que requiere una gestión estricta del riesgo y expectativas de beneficios a corto plazo.

Rango de Ruptura: 3328 – 3344

Soporte: 3310 – 3298

Resistencia: 3368 – 3386

Will Gold Continue Its Strong Rally or Face a Pullback?XAUUSD 02/07: Will Gold Continue Its Strong Rally or Face a Pullback?

📉 Technical Analysis – Gold Faces Short-Term Pullback After Strong Rally

Gold has been experiencing a clear rally in recent days, but it’s currently undergoing a brief correction. The price has recently dropped slightly, prompting traders to keep a close eye on key levels for potential reversal or continuation of the bullish move.

🌍 Macroeconomic Context – Factors Impacting Gold's Price

USD Fluctuation: The weakness in the US Dollar continues to affect gold prices, creating opportunities for the precious metal to maintain its upward movement.

Geopolitical Tensions: Ongoing global tensions, including the US-Iran conflict, act as a safe-haven factor, supporting gold demand.

Interest Rate Expectations: The market is closely watching for any changes in interest rate policies. Any future rate cuts by the Fed could further bolster gold's price.

📊 Technical Outlook (H1 – H4 – D1)

Short-Term Trend: On the H1 timeframe, the price of gold touched a key level near 3340. From there, the price began to experience a pullback. However, the upward momentum remains strong on higher timeframes.

Key Support Levels: The 3300 level remains a crucial support. If the price stays above this, there’s a chance for gold to continue rising towards higher levels.

Key Resistance Levels: 3360 and 3380 are critical resistance levels. If breached, gold could move towards new highs.

📍 Important Support and Resistance Levels:

🔺 Resistance: 3345 – 3360 – 3380 – 3400

🔻 Support: 3300 – 3290 – 3270 – 3250

💡 Trading Plan for Today, 02/07:

🔵 BUY ZONE:

📈 Entry: 3305 – 3303

📉 SL: 3297

💰 TP: 3315 → 3325 → 3340 → 3360

🔴 SELL ZONE:

📉 Entry: 3360 – 3362

📈 SL: 3368

💰 TP: 3350 → 3340 → 3320

📣 Conclusion:

Gold is showing signs of short-term correction but remains a strong asset due to geopolitical factors and monetary policies. Buying opportunities continue to be attractive at support levels, while key resistances will play a crucial role for any breakout. Keep an eye on the mentioned levels to capitalize on market movements.

Happy trading and best of luck to all traders!

¿El oro continuará su ascenso o experimentará una corrección?XAUUSD 02/07: ¿El oro continuará su ascenso o experimentará una corrección?

📉 Análisis Técnico – El oro enfrenta una corrección después de un fuerte repunte

El precio del oro ha estado experimentando un repunte claro, pero actualmente está pasando por una fase de corrección. En los últimos días, hemos visto una caída moderada del precio, lo que ha llevado a muchos traders a estar atentos a los niveles clave para una posible reversión o continuación del movimiento alcista.

🌍 Contexto Macroeconómico – Factores que afectan el precio del oro

Fluctuación del USD: La debilidad del dólar estadounidense sigue influyendo en el precio del oro, lo que crea oportunidades para que el metal precioso continúe su ascenso.

Conflictos geopolíticos: Las tensiones en el mercado global, incluidos los conflictos entre Estados Unidos e Irán, pueden actuar como un factor de refugio seguro que respalde la demanda de oro.

Expectativas de tasas de interés: El mercado sigue observando de cerca cualquier cambio en las políticas de tasas de interés, ya que las expectativas de una futura reducción en las tasas por parte de la Fed podrían respaldar aún más el precio del oro.

📊 Análisis Técnico (H1 - H4 - D1)

Tendencia a corto plazo: En el marco temporal H1, hemos visto que el precio del oro tocó un nivel crítico en los 3340. Desde allí, el precio comenzó a experimentar una corrección. Sin embargo, el repunte sigue siendo fuerte en los marcos de tiempo mayores.

Soportes clave: El nivel de 3300 sigue siendo un soporte importante. Si el precio se mantiene por encima de ese nivel, existe la posibilidad de que continúe su ascenso hacia los niveles más altos.

Resistencias clave: Los niveles de 3360 y 3380 son resistencias críticas que, de ser superadas, podrían permitir que el precio del oro alcance nuevos máximos.

📍 Niveles Importantes de Soporte y Resistencia:

🔺 Resistencia: 3345 - 3360 - 3380 - 3400

🔻 Soporte: 3300 - 3290 - 3270 - 3250

💡 Plan de Trading para Hoy 02/07:

🔵 Zona de Compra:

📈 Entrada: 3305 - 3303

📉 SL: 3297

💰 TP: 3315 → 3325 → 3340 → 3360

🔴 Zona de Venta:

📉 Entrada: 3360 - 3362

📈 SL: 3368

💰 TP: 3350 → 3340 → 3320

📣 Conclusión:

El oro está mostrando señales de corrección, pero sigue siendo un activo fuerte debido a los factores geopolíticos y las políticas monetarias. Las oportunidades de compra continúan siendo atractivas en niveles de soporte, mientras que las resistencias clave seguirán siendo decisivas para cualquier ruptura. Mantente atento a los niveles mencionados para aprovechar los movimientos en el mercado.

¡Feliz trading y éxito a todos los traders!

XAUUSD 01/07: El Oro se Recupera Tras un Mes de Debilidad XAUUSD 01/07: El Oro se Recupera Tras un Mes de Debilidad – ¿Puede el USD Continuar su Caída y Aumentar el Precio del Oro?

🔹 Después de una caída importante, el oro comienza a mostrar señales de recuperación, respaldado por la debilidad del dólar estadounidense. Esta recuperación abre la posibilidad de un posible repunte, aunque la situación sigue siendo incierta y los movimientos del mercado podrían ser rápidos.

💵 ¿La caída del dólar beneficia al oro?

Los últimos datos económicos de Estados Unidos muestran una ligera disminución en el gasto de consumo, lo que alimenta las especulaciones de que la Reserva Federal podría suavizar su política de tasas de interés en el futuro cercano.

Esto ha debilitado al dólar estadounidense, permitiendo que el oro se recupere ligeramente.

⚖️ La Reserva Federal: Un Factor Clave a Vigilar

Los mercados están esperando para ver cómo la Reserva Federal ajustará su política monetaria. Sin embargo, las expectativas están divididas en cuanto a posibles subidas o bajadas de tasas en el futuro cercano.

Los datos económicos más recientes no son lo suficientemente débiles como para que la Fed revierta su política actual, pero tampoco son lo suficientemente sólidos como para justificar el mantenimiento de su postura actual.

🧠 Consejos para los Traders:

El oro está reaccionando a los factores macroeconómicos, pero aún no ha logrado generar un movimiento de tendencia claro.

El mercado sigue siendo volátil, con subidas y bajadas bruscas que podrían ocurrir tras los anuncios económicos o políticos. No obstante, parece que el oro aún no tiene el impulso necesario para un giro fuerte y definitivo.

🔶 Resumen:

El oro está comenzando a recuperarse después de un mes difícil, pero la situación sigue siendo incierta.

Los compradores esperan que la Reserva Federal recorte las tasas de interés, mientras que los vendedores confían en la fortaleza del dólar.

Para los traders, es importante mantenerse vigilantes y esperar una confirmación clara antes de entrar en posiciones.

📊 Niveles Clave a Vigilar:

Resistencia: 3358 – 3360 – 3364 – 3375 – 3380

Soporte: 3300 – 3290 – 3280 – 3275

🎯 Plan de Trading:

🔵 Zona de Compra:

Entrada: 3310 – 3315

SL: 3300

TP: 3320 – 3330 – 3340 – 3350 – 3360

🔴 Zona de Venta:

Entrada: 3370 – 3375

SL: 3380

TP: 3360 – 3350 – 3340 – 3325

⚠️ Notas Finales:

El dólar estadounidense sigue débil, lo que podría ofrecer más oportunidades para el oro.

Presta atención a las fluctuaciones pronunciadas debido a las noticias económicas y las decisiones políticas que puedan afectar los precios.

BTC Resiste la Tensión Geopolítica y Enfrenta Zona ClaveLa semana pasada estuvo marcada por un conflicto bélico que, si bien generó preocupación en los mercados, no escaló significativamente gracias a la intervención de Estados Unidos y del presidente Trump. A pesar de las expectativas de una fuerte corrección en Bitcoin y las altcoins —con posibles liquidaciones masivas de compradores apalancados—, el alto el fuego logró estabilizar el panorama.

Este contexto geopolítico impulsó la entrada de capital institucional y el accionar de grandes ballenas, lo que llevó a BTC nuevamente por encima de los 107K. Sin embargo, el precio enfrenta una resistencia técnica importante en la zona de 108.3K, que coincide con la directriz bajista del banderín alcista en formación. Esta confluencia está generando dificultades para continuar la subida hacia el ATH en 112K.

Ahora, la atención se centra en el cierre de la vela mensual y el arranque de la nueva semana, que podrían definir si el mercado opta por una corrección o continúa con la tendencia alcista. El cierre mensual también ofrecerá pistas clave sobre el posible rumbo de la cotización en el corto y mediano plazo.

🔍 Seguimos atentos a la acción del precio. Esto no constituye un consejo de inversión. Toda operación o estrategia realizada es responsabilidad individual. ¡Buen trading y profits!