#015: Oportunidad de inversión en corto USD/CHF

Hola lectores, soy Andrea Russo, trader de Forex, y hoy me gustaría compartir esta oportunidad de inversión en corto que he identificado en el par USD/CHF.

En los últimos días, el USD/CHF ha mostrado un comportamiento típico de agotamiento técnico cerca de un nivel clave de resistencia dinámica. El área entre 0,81300 y 0,81650 representó una zona de oferta significativa, previamente probada con un pico extendido y rechazada de inmediato.

El precio rompió la EMA de 200 con una aparente ruptura, pero sin un volumen institucional real que respaldara el movimiento. A esto le siguió un rápido retroceso por debajo de la media y un movimiento lateral, lo que sugiere una manipulación continua y la acumulación de liquidez.

Mientras tanto, el sentimiento minorista global muestra una anomalía significativa: más del 70 % de los traders minoristas tienen posiciones largas. Este desequilibrio aumenta la probabilidad de que los creadores de mercado estén preparando una reversión bajista para apuntar a las posiciones más frágiles y restablecer el equilibrio.

El nivel de 0,81420 se ha identificado como un punto clave para un posible retorno del precio a la zona de manipulación antes del verdadero movimiento direccional. Si el precio regresa allí, es probable que se produzca un pico técnico para completar la búsqueda de stops antes del inicio de la tendencia bajista.

La operación apunta a un descenso hacia la zona de 0,80000, que representa el primer nivel significativo de soporte técnico y un objetivo realista si se confirma la reversión.

Trading

GBPUSD análisis técnico de alta temporalidad CadaTradeEsUnMundo1) Mensual rechazo bullish turtle soup de julio en desarrollo (falta confirmar, con un cisd en diario puede confirmar parcialmente, hasta esperar al cierre del mes puede ser confirmación previa)

2) Semanal bearish dol PERO cerró con mucha mecha por debajo asi Y hubo SMT con OANDA:EURUSD (mitigó el mínimo semanal que FX:GBPUSD no pudo), lo que podría dar pie a compras, por el momento alineado con diario, pero para mayor probabilidad esperar la confirmación del (1)

3) Diario bullish turtle soup confirmado, con DOL/OBJETIVO alcista confirmado, lo que también nos da pie para buscar compras hacia el dol

Por el momento y con los cierres actuales lo más probable que ven mis ojos son las compras...

Mucha atención si se limpia el dol diario alcista, podría el precio ir a buscar los equal lows semanales, y recién ahí dar un posible bull ts en mensual... esos equal lows actúan como un imán, puede pasar pronto como puede pasar en días o semanas...

Apple Inc.El precio de la Acción fluctúa, actualmente, en el rango de USD 200,00.

Lejos, del POC de Volumen.

La cotización del Activo, se encuentra desarrollando la fase E del Ciclo de Distribución.

Iniciado ya, hace 24 ruedas diarias.

Habiendo cruzado, al nivel de 50,0% de los Retrocesos de Fibonacci.

Es en el nivel de 61,8%. Donde encuentra un nuevo objetivo, a alcanzar.

Para de esta manera, continuar con el progreso de la fase de Participación Pública ya mencionada.

En cuanto, al Volumen.

Permanece estable, en su comportamiento.

Luego de haber experimentado un alza considerable, en el día de ayer.

Respecto, a la Volatilidad Histórica del Spot.

La misma, permanece baja.

Sin ánimos, "Ex ante", de ingresar en parámetros moderados.

Datos relevantes, a la fecha:

- El Producto Bruto Interno (PBI) de EE.UU., aumentó en un 3% en el segundo trimestre.

- La tregua arancelaria entablada entre EE.UU. y China, permanecerá vigente hasta el 12/08/25.

- La FED mantuvo la Tasa de Interés, en el rango objetivo de 4,25%-4,5%.

- El informe de NFP de Julio, determinó que la economía de EE.UU. añadió sólo 73.000 empleos en dicho mes.

- Según el informe de ADP, de Julio. Las Nóminas Privadas aumentaron, en 104.000.

- La Tasa de Desempleo, aumentó un 4.2% en Julio.

- Los salarios, aumentaron un 3,9% interanual.

- El gasto personal, aumentó un 0,3% en Junio.

- Los ingresos personales, aumentaron un 0,3% en Junio.

- La economía de EE.UU. creció un 3% anualizado, en el segundo trimestre.

- EE.UU. impondrá un arancel del 15%, sobre importaciones Surcoreanas. A cambio, Corea del Sur invertirá USD 350 B en dicho país.

- EE.UU. firmó acuerdos comerciales con el Reino Unido, Indonesia, Vietnam y Filipinas.

- El día 31/07/25, el Presidente de EE.UU., firmó un amplio Decreto Ejecutivo. El cual impone nuevas tarifas recíprocas, que oscilan entre el 10% y el 41% sobre las importaciones.

- La economía de EE.UU. creció, a una Tasa Anualizada del 3.0% en el segundo trimestre.

- El rendimiento del Bono del Tesoro estadounidense a 10 años, se mantiene en el rango de 4,39%.

- El rendimiento del Bono del Tesoro estadounidense a 30 años, se mantiene en el rango de 4,93%.

- Apple reportó ingresos de USD 94.04 B y consecuentemente un crecimiento interanual del 10 %, en sus resultados de tercer trimestre fiscal.

- Apple reportó un alza del 13.5 %, en ventas de iPhones y servicios.

Fuentes:

Bloomberg, Reuters, FX Street.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base OTM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

AAPL 250905P00195000.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.54.

Gamma: 0.51.

Vega: 0.43.

Theta: 0.38.

Rho: 0.47.

Probabilidad de Ocurrencia, de alcanzar el Strike de USD 195,00: 50.68%.

Volatilidades:

HV: 54.85%.

IV: 49.96%.

Leverage: 0.51.

Regresión Lineal:

Coeficiente: -0.0000002577.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: 4.023305.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Como continúa, el avance de la fase E.

Así como también, la culminación del ciclo de Distribución. Otrora, enunciado.

#AN022: Tensiones geopolíticas y presión cambiaria

Hola, soy el trader de Forex Andrea Russo y hoy quiero hablarles sobre las últimas tensiones geopolíticas de esta semana.

1. El rublo ruso está en crisis y cae frente al dólar y el yuan.

El rublo cayó un 1,5% frente al dólar y un 0,8% frente al yuan, tras un ultimátum de Estados Unidos a Moscú para una tregua inmediata en Ucrania.

Impacto cambiario: el rublo sigue siendo vulnerable, lo que alimenta la demanda de monedas de refugio seguro como el dólar estadounidense, el euro y el franco suizo. Los cruces con RUB muestran posibles reversiones técnicas en corto.

2. Aumento de los precios del petróleo: primeras consecuencias sobre los costes energéticos

Los precios del crudo Brent subieron un 3,5% a 72,50 dólares el barril después del anuncio de posibles sanciones estadounidenses a los compradores de petróleo ruso.

Impacto cambiario: las monedas relacionadas con el petróleo, como el CAD y el NOK, se benefician; El dólar corre el riesgo de debilitarse si los países importadores enfrentan presiones inflacionarias.

3. El euro cae mensualmente por primera vez, el dólar se fortalece

El euro está en números rojos a nivel mensual por primera vez en 2025, mientras que el dólar se beneficia de las expectativas cautelosas sobre las tasas de la Fed y el acuerdo comercial entre la UE y EE. UU., percibido como desequilibrado por Washington.

Impacto en Forex: EUR/USD está bajo presión estructural. Los correlatos de las materias primas del euro (EUR/CAD, EUR/AUD) están mostrando signos de debilidad.

4. El FMI advierte sobre los aranceles estadounidenses y el aumento de la inflación mundial

En su último informe, el FMI destacó que los aranceles estadounidenses están desacelerando el crecimiento global y alimentando presiones inflacionarias persistentes.

Impacto en FX: La mayor incertidumbre favorece al USD y al CHF. Las economías emergentes y vinculadas a las materias primas (MXN, ZAR, BRL) podrían debilitarse aún más.

5. India se fortalece: exportaciones crecientes y reservas sólidas

India registró un aumento del 7,2% en sus exportaciones de mercancías y mantuvo reservas de divisas estables, lo que demuestra la resiliencia macroeconómica y la resiliencia de la rupia.

Impacto de Forex: El INR podría fortalecerse o consolidarse en niveles fuertes, mientras que los pares USD/INR marcan un soporte potencial.

6. Proyectos digitales globales y la fragmentación de los sistemas de pago

La adopción de sistemas alternativos a SWIFT, como mBridge o Project Agorá, refleja un impulso hacia la independencia financiera global.

Impacto en Forex: el euro y el dólar siguen siendo dominantes, pero el RMB gana terreno en los países de Asia y el Pacífico. Los cruces del RMB (USD/CNH, EUR/CNH) requieren atención, especialmente desde una perspectiva a largo plazo.

Una reflexión que hace la diferencia. dejame decirte algo....🔹 Queridos inversores,

Aunque semana a semana realizamos nuestros análisis técnicos y seguimos la evolución del mercado, es fundamental no perder de vista los 4 pilares fundamentales de Profit, que nos sirven como guía y anclaje para mantener la claridad en cada operativa.

🔸 ¿Por qué insistimos tanto en estos pilares?

Porque el análisis por sí solo no garantiza buenos resultados si está contaminado por el sobreanálisis, la impulsividad o las emociones mal gestionadas. Muchas veces, el error no está en la lectura del mercado, sino en cómo reaccionamos ante él.

✅ Un análisis razonado, en línea con nuestro plan, siempre será más efectivo que improvisar en base a emociones o a la “última noticia viral”.

📌 Recordá esto: el trading no se trata de certezas absolutas, sino de identificar escenarios con alta probabilidad en función del contexto actual del mercado. Nuestra tarea es alinear mente, estrategia y ejecución.

🌐 En un mundo lleno de información (y desinformación), es clave filtrar lo que consumimos. Ya sea que estés haciendo un curso o navegando las redes, no todo lo que brilla es oro. Elegí bien tus fuentes y permanecé fiel a una metodología clara.

🧠 Sobre el aspecto emocional, puede que para algunos no tenga gran peso. Hay quienes operan con frialdad, aceptando pérdidas sin que les afecte. Pero para muchos otros, trabajar la parte emocional es la clave para operar con lucidez, tomar decisiones firmes y también para organizar mejor el día a día.

🔒 Te comparto los 4 pilares fundamentales de Profit, para que los mantengas siempre presentes:

Estructura del mercado y fractalidad

Metodología Wyckoff aplicada al contexto actual

Análisis fundamental vinculado al ciclo macroeconómico

Inteligencia emocional en la toma de decisiones

🔁 Como solemos decir en nuestro perfil:

✨ “Dejá de pensar la vida… y empezá a vivirla.”

Nos seguimos leyendo,

Saludos, equipo Profit.

Buena semana inversores, panorama actual del mercado cripto.📊 Análisis Semanal BTC – Martes con Energía y Enfoque

By Profit Trading ARG

¡Buen inicio de semana, inversores! Aunque ya estamos en martes, arrancamos con la misma actitud positiva de siempre 🔥💪

📉 En el gráfico de 4H, venimos siguiendo de cerca la estructura bajista que se ha ido conformando progresivamente. Como se aprecia en la flecha marcada en el gráfico, tuvimos un quiebre clave seguido de un retroceso técnico dentro de una secuencia de Lower Highs (LH) y Lower Lows (LL). Aunque no es una estructura de manual, recordemos que los fractales no siempre son simétricos: suelen ser semi-semejantes, como enseñamos en nuestras guías.

📈 Sin embargo, no perdemos de vista el contexto mayor: BTC continúa en una macroestructura bullish, por lo que este retroceso podría simplemente ser una corrección hacia la zona de los 110k (nivel técnico que ya marcamos en análisis anteriores).

🔁 Además, no descartamos que el movimiento actual esté delimitando un rango de consolidación/distribución, o incluso una pausa antes de continuar la tendencia alcista. Lo importante en estos escenarios es mantener la calma y actuar con estrategia.

🪙 En cuanto a las altcoins, han mostrado una excelente performance alcista durante la última semana, pero muchas quedan ahora a la espera de la próxima decisión de BTC, que será determinante:

¿Confirmará continuación alcista?

¿O profundizará el retroceso hacia niveles clave?

🧠 Claves de la Estrategia Profit

🔎 Contexto macro y micro estructural

⏳ Paciencia operativa

🧭 Gestión emocional y claridad analítica

📌 Noticias Clave de la Semana (Análisis Fundamental)

Decisión de tasas de interés de la Fed (Miércoles 31/07) 📉

➤ El mercado espera que la Fed mantenga las tasas, pero toda la atención estará en el tono de Jerome Powell. Cualquier señal de endurecimiento puede traer volatilidad a BTC.

Regulación cripto en EE.UU. ⚖️

➤ La SEC sigue sin aprobar los ETF de Ethereum spot, pero hubo declaraciones positivas sobre la evolución regulatoria. Esto podría alimentar una narrativa optimista en el mediano plazo.

Datos económicos mixtos en China y Europa 🌍

➤ La debilidad del yuan y la incertidumbre europea están empujando a algunos capitales hacia activos refugio y especulativos como el oro y BTC.

Flujo institucional estable 🏦

➤ Las entradas netas en los ETF de BTC siguen positivas, aunque moderadas. Los grandes jugadores están esperando confirmación del próximo movimiento.

Altseason en radar 🚀

➤ Algunos sectores DeFi y gaming han tenido un rebote significativo. Si BTC lateraliza, podríamos tener rotación hacia alts.

📌 Cierre con Mentalidad de Inversor

La estructura es la brújula, pero la paciencia es el timón.

Seguimos el plan, sin apurarnos.

Nos vemos en los próximos análisis.

#ProfitTradingARG 💹

¿El oro está formando un suelo o preparándose para un estallido? – ¿El oro está formando un suelo o preparándose para un estallido?

El oro ha caído casi 50 USD en las últimas 4 sesiones, mostrando una presión bajista clara. La gran pregunta: ¿es esto una limpieza de liquidez antes de un rebote, o simplemente una pausa antes de seguir cayendo?

🔍 Contexto fundamental:

El acuerdo comercial y de defensa entre Estados Unidos y la Unión Europea podría haber reducido el atractivo del oro como refugio seguro.

El dólar estadounidense y los índices bursátiles de EE. UU. han subido gracias a datos económicos sólidos.

El sentimiento actual del mercado es claramente "risk-on", lo cual desvía capital de los metales hacia activos más riesgosos.

📊 Análisis técnico (Gráfico 12H):

El precio rompió el soporte clave en 3342 y lo rechazó en el retesteo — convirtiéndolo en resistencia.

Rango actual entre:

Zona de liquidez vendedora: 3301–3292

Zona de demanda clave (FVG): 3272–3270

Por encima del precio:

Resistencia en 3342 y zona de oferta más amplia en 3370–3388 (OB + FVG + Fib 0.5–0.618)

🔧 Plan de trading (basado en reacción, no en predicción):

🟢 Escenario 1 – Compra (Scalping Reacción)

Entrada: 3292 – 3290

SL: 3285

TPs: 3296 → 3300 → 3305 → 3310 → 3315 → 3320 → 3325 → 3330

📍 Oportunidad de rebote rápido desde zona de alta liquidez

🟢 Escenario 2 – Compra (Reversión más profunda)

Entrada: 3272 – 3270

SL: 3265

TPs: 3276 → 3280 → 3284 → 3288 → 3292 → 3294 → 3300 → dejar correr

📍 Posible formación de suelo si se absorbe liquidez

🔴 Escenario 3 – Venta (Rechazo de resistencia)

Entrada: 3340 – 3342

SL: 3346

TPs: 3335 → 3330 → 3325 → 3320 → 3310

📍 Rechazo limpio si el precio no supera 3342

🔴 Escenario 4 – Venta (Zona de oferta superior)

Entrada: 3370 – 3372

SL: 3376

TPs: 3365 → 3360 → 3355 → 3350 → 3345 → 3340 → 3330 → 3320

⚠️ Zona con mayor riesgo – válida solo con confirmación clara

⚠️ Notas de gestión de riesgo:

Cuidado con los falsos rompimientos durante las aperturas de Londres y Nueva York.

Espera que el precio entre en tu zona y reaccione claramente — no anticipes movimientos.

Gestión estricta del riesgo es clave en entornos volátiles.

🧭 Seguiré observando cómo reacciona el precio en estas zonas clave.

Si este tipo de estructura encaja con tu análisis, siéntete libre de comentar o seguir para futuras actualizaciones.

#014: Oportunidad de inversión en corto USD/SGD

En los últimos días, se ha abierto una ventana de oportunidad sumamente interesante para el tipo de cambio USD/SGD, un par que los operadores minoristas suelen pasar por alto, pero que es muy sensible a los flujos institucionales asiáticos. Decidí abrir una posición corta, apostando por una caída del dólar estadounidense frente al dólar singapurense, por una serie de razones estructurales, reales y mensurables.

El dólar estadounidense ha comenzado a mostrar claros signos de debilidad. Los recientes datos macroeconómicos publicados han sido inferiores a las expectativas, en particular los relacionados con la inflación y el consumo. Al mismo tiempo, las expectativas del mercado con respecto a los tipos de interés están cambiando en la dirección opuesta a la de hace unos meses: la probabilidad de un recorte de tipos por parte de la Fed para finales de año está aumentando. A esto se suma una visible disminución del interés abierto en los contratos de futuros vinculados al dólar, una clara señal de que se están cerrando muchas posiciones largas institucionales. El mercado simplemente ya no cree en un dólar fuerte.

Mientras que el dólar estadounidense pierde impulso, el dólar singapurense se fortalece de forma discreta pero sólida. La Autoridad Monetaria de Singapur ha mantenido una política monetaria extremadamente prudente y conservadora, y los flujos de capital hacia los mercados asiáticos siguen creciendo. El dólar singapurense se ha considerado históricamente una moneda de refugio seguro en la región, y en un entorno de debilitamiento del dólar estadounidense, se convierte en el candidato ideal para adaptarse a la nueva fortaleza relativa.

Sin embargo, uno de los factores más significativos en esta decisión es el sentimiento minorista. Actualmente, más del 80% de los operadores minoristas tienen posiciones largas en USD/SGD. Este desequilibrio es sorprendente. Normalmente, cuando la gran mayoría de los operadores no profesionales se alinean en un lado, el mercado termina moviéndose en la dirección opuesta. Las instituciones, por otro lado, construyen posiciones cortas con paciencia, aprovechando la excesiva euforia minorista. El sentimiento convencional suele ser el mejor contraindicador.

El análisis de gráficos y volumen confirma perfectamente este escenario. En velas recientes, hemos visto un pico anómalo por encima de la resistencia, seguido de un fuerte rechazo. Este es un comportamiento clásico: las instituciones impulsan el precio por encima de una zona clave, activan los stops de los operadores minoristas en posiciones largas, aumentan la liquidez y luego dejan que el precio caiga. Sin noticias, sin detonante macroeconómico: pura manipulación. La estructura ahora tiene todas las características para vender a la baja.

El nivel de toma de ganancias elegido no es aleatorio. Se ubica en una zona históricamente defendida por las instituciones, concretamente entre 1,27680 y 1,27720. En ese rango, existen gaps de volumen, que representan las zonas clásicas de venta donde los bancos cierran posiciones. Además, las opciones sobre divisas muestran una alta concentración de strikes de venta en esa misma zona, lo que confirma que las mesas de opciones también están trabajando para defenderse de un movimiento bajista.

La combinación de todos estos elementos —macroeconómicos, conductuales, volumétricos y de posicionamiento— conduce a una única conclusión lógica: vender en corto USD/SGD en este preciso momento es una operación racional, concreta y coherente con los flujos institucionales. Sin apuestas. Sin forzamiento. Solo azar, equilibrio y timing.

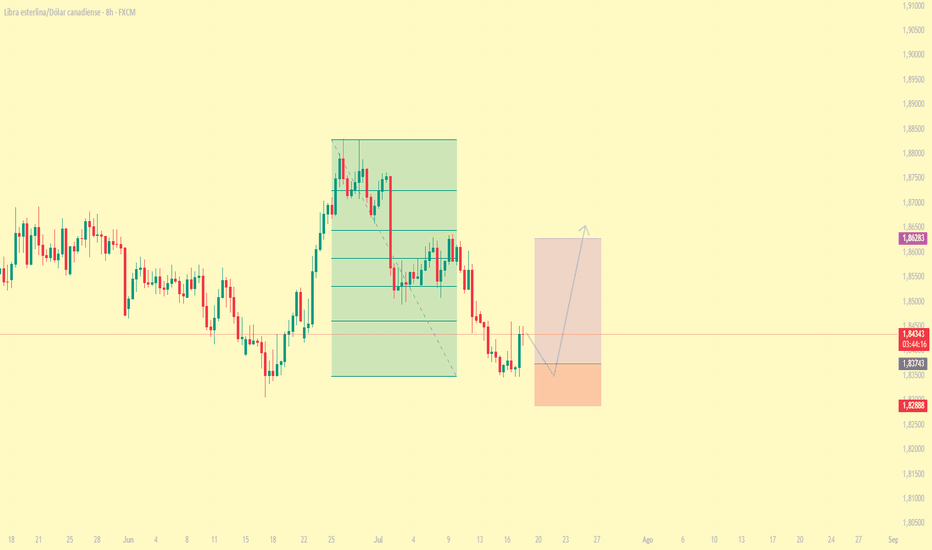

#011: Oportunidad de inversión a largo plazo en el GBP/CAD

Tras semanas de compresión, el GBP/CAD muestra claras señales de acumulación institucional. El precio registró recientemente una falsa ruptura bajista por debajo de 1,8400, seguida de una reabsorción y un pico con volúmenes decrecientes: una típica estructura de "flujo minorista".

A esto se suman claros elementos macroeconómicos:

La libra se ve respaldada por una política monetaria aún restrictiva, con el Banco de Inglaterra manteniendo un tono agresivo.

El dólar canadiense se ve afectado por la disminución de las expectativas sobre el petróleo y el riesgo de un recorte de tipos más rápido por parte del Banco de Inglaterra.

📉 ¿Qué ha ocurrido?

El mercado intentó superar la zona de 1,838-1,840 con un movimiento bajista rápido y sin continuidad. Este comportamiento, combinado con la lectura del interés abierto y el posicionamiento minorista, sugiere una intención de entrada institucional en la zona entre 1,8375 y 1,8365.

📈 Posicionamiento

Se estableció un límite de compra en 1.83740, con un stop loss amplio en 1.82890, fuera de cualquier zona de caza visible, y un take profit en 1.86280, donde históricamente se ha producido una toma de ganancias con patrones similares.

🎯 Principales motivaciones para comprar

Acumulación visible con stop-hunt por debajo del soporte en 1.8400

Posición neta larga en futuros de GBP

Posición minorista corta por encima del 70%, una señal típica de reversión

Sin obstáculos de volumen significativos hasta 1.8620

Resistencia psicológica ya probada (1.846, 1.850)

⏳ Plazo estimado

La configuración podría desarrollarse durante varios días, con el primer movimiento hoy mismo (viernes) y la finalización a mediados de la próxima semana. La intención es seguir el flujo bancario, sin anticipar ni reaccionar a los movimientos emocionales del precio.

Análisis del precio del oro, 29 de julio📉 ANÁLISIS DEL XAUUSD: ¿COMIENZA OFICIALMENTE LA CORRECCIÓN?

El oro ha roto oficialmente la estructura de onda alcista y ha abandonado el canal de precios ascendente, una importante señal técnica de que se ha activado la tendencia de corrección bajista. Este desarrollo abre la posibilidad de nuevas pruebas de la línea de tendencia rota, y si esto ocurre en la sesión de hoy, podría ser una buena oportunidad para buscar puntos de entrada de VENTA en la nueva tendencia.

📌 Estrategia de trading a corto plazo:

Zona potencial de venta: 3343 – 3345

Objetivo a la baja: 3283 primero, seguido de la zona de fuerte liquidez alrededor de 3250

Confirmación de fuerza bajista: El precio se mantiene por debajo de la zona de 3375, que actuará como un importante nivel de resistencia. Solo cuando la vela diaria cierre por encima de esta zona se restablecerá la tendencia alcista.

✅ Estrategia de compra inversa si hay una señal de soporte fuerte:

Zona de activación de compra: Observe la reacción del precio alrededor del área de 3285; debe haber una clara señal de rechazo bajista (barra pin/vela envolvente alcista...).

Zona de compra más profunda: 3251, donde se concentra la liquidez y existe la posibilidad de que aparezca demanda de pesca de fondo.

Análisis Semanal de Criptomonedas: Bitcoin, Ethereum y AltcoinsAnálisis de Bitcoin (BTC)

Bitcoin se encuentra formando un banderín alcista a corto plazo dentro de un patrón más amplio a largo plazo, con un objetivo proyectado en torno a los 135K USD.

Niveles Clave: BTC está consolidando entre la zona baja en 117.3K USD y la zona alta en 119.7K USD.

Potencial de Ruptura: Una ruptura por encima de este patrón podría impulsar a BTC hacia un nuevo máximo histórico (ATH), superando el actual en 123K USD.

Eventos Macroeconómicos de la Semana:

Miércoles: La Reserva Federal anunciará su decisión sobre la tasa de interés, sin cambios esperados.

Miércoles: Informe ADP de empleo, que ofrecerá datos clave para posibles futuras bajas de tasas.

Viernes: Publicación de las nóminas no agrícolas (NFP), que podrían influir en el sentimiento del mercado.

Ruptura de Ethereum (ETH)

Ethereum ha roto de manera decisiva su resistencia histórica de 4 años en torno a los 3,725 USD, cerrando la semana por encima de este nivel. Esta ruptura señala un panorama alcista sólido para ETH, con potencial para más subidas.

Resumen de Altcoins

BNB: Ha superado sus máximos históricos, mostrando un fuerte impulso alcista.

XRP: Alcanzó aproximadamente 3.64 USD, reflejando ganancias significativas y un interés creciente en el mercado.

Contexto del Mercado

El mercado cripto está mostrando una actividad robusta, con las altcoins siguiendo el liderazgo de Bitcoin y Ethereum. Los eventos macroeconómicos de esta semana podrían generar volatilidad, por lo que los traders deben mantenerse atentos.

Descargo de Responsabilidad: Esto no es un consejo de inversión. Cada trader es responsable de su propia estrategia y gestión de riesgos.

¡Buenos trades y grandes ganancias! 🚀

Bitcoin alcanzara los 120 mil dólares en las próximas horas Bitcoin muestra señales de recuperación rumbo a los $120,000, A pesar de una corrección temporal que lo llevó por debajo de $117,000 a mediados de julio, el precio ha recuperado terreno y se mantiene en una tendencia alcista general. El cierre reciente en torno a $118,859 sugiere que el nivel de $117,000 está funcionando como soporte clave, reforzando la posibilidad de un nuevo impulso hacia la zona psicológica de $120,000.

🟢El RSi (Indice de Fuerza relativa) en marcos temporales 58, indica que el activo esta ganando impulso alcista pero aun esta lejos de la zona de sobrecompra (70)

🟢EL MACD se encuentra ligeramente encima de la linea de señal, y el histograma esta en terreno positivo lo que indica fortalecimiento de impulso comprador.

🟢Fibo, se maniente por encima de 61.% retracción aproximadamente en 117.200 sugiere impulso ascendente intacto a corto plazo.

En el fundamental:

- Interés institucional sostenido*: Transferencias como la reciente de 656 BTC a custodia institucional (Ceffu) indican confianza a largo plazo.

- Fortaleza del sentimiento general*: Noticias sobre estabilidad en las tenencias gubernamentales y entradas de stablecoins respaldan el momentum alcista.

- Objetivos técnicos alineados*: Analistas de múltiples firmas ya apuntan a $120,000 como próximo objetivo tras la consolidación actual.

¿Sigues perdiendo? El problema no es tu estrategia – es tu mente¿Sigues perdiendo? El problema no es tu estrategia – es tu mente.

Sé honesto contigo mismo:

¿Repites los mismos errores de siempre… aunque sabes perfectamente que lo que haces está mal?

Sabes que no deberías entrar sin confirmación – pero lo haces.

Sabes que deberías respetar el stop loss – pero lo mueves.

Sabes que hoy no estás mentalmente estable – pero igual abres el gráfico… y haces clic.

No culpes al mercado.

No estás perdiendo porque el mercado sea injusto.

Estás perdiendo porque no puedes controlar tus emociones.

💣 La trampa más peligrosa: Saber que estás haciendo mal... y hacerlo igual

No es por falta de conocimientos.

No es porque tu estrategia no funcione.

Es porque tus emociones están al mando.

Pregúntate con sinceridad:

¿Has operado alguna vez solo para evitar el aburrimiento, la ansiedad o el vacío?

¿Usas los gráficos como una forma de escapar del estrés de la vida real?

¿Estás tradeando para calmarte emocionalmente más que por una razón técnica?

Si la respuesta es sí,

entonces el problema no es técnico.

Es emocional. Es interno.

👹 Los 3 demonios mentales que arruinan tu trading cada día sin que te des cuenta:

1. FOMO – Miedo a quedarse fuera

Ves que el precio se mueve.

Ves que otros están ganando.

Piensas: “¡No me lo puedo perder!”

→ Entras impulsivamente, sin análisis.

El FOMO muestra que no confías en ti mismo ni en tu proceso.

No crees que habrán más oportunidades.

No estás actuando con claridad – estás reaccionando con miedo.

2. Revenge Trading – No puedes soportar perder

Una pérdida te duele en el ego.

Necesitas “recuperarlo” de inmediato.

Entonces peleas contra el mercado… como si te debiera algo.

Pero el mercado no siente nada.

Estás descargando tu frustración en algo que no tiene emociones.

→ En ese momento, ya no eres un trader.

Eres un jugador impulsivo intentando calmar el dolor.

3. Overtrading – Vinculas tu valor personal con cada operación

Solo te sientes útil si estás operando.

No hacer nada te hace sentir inútil.

Así que sigues entrando – sin razón, sin plan.

El overtrading refleja el miedo al silencio, al vacío.

Buscas validación… en tu cuenta de trading.

🔍 La verdad dura: No estás perdiendo por el mercado – estás perdiendo por tus expectativas

Esperas tener siempre razón.

Esperas hacerte rico rápido.

Esperas demostrarle algo a los demás – o a ti mismo.

Y cuando eso no sucede → tu mente colapsa.

No estás operando el gráfico.

Estás operando tus emociones.

✅ ¿La solución? No es más información – es honestidad emocional

Deja de operar inmediatamente si te sientes mentalmente descontrolado – ganes o pierdas.

Lleva un diario emocional – incluso en los días que no operes. Sé brutalmente honesto.

Hazte las preguntas correctas:

¿Estoy operando para ganar dinero o para tapar un vacío emocional?

¿Este setup es real… o tengo miedo de quedarme fuera?

Trabaja en ti fuera del trading: meditación, ejercicio, descanso, acompañamiento, conexión emocional real.

💬 Reflexión final:

Perder no es el problema.

El verdadero problema es no enfrentar lo que realmente te está haciendo perder.

No necesitas otro indicador.

No necesitas una estrategia con 90 % de acierto.

Necesitas una metodología decente – y una mente firme para ejecutarla.

La batalla no está en el gráfico.

Está dentro de tu cabeza.

#PsicologíaDelTrading #MentalidadTrader #FOMO #RevengeTrading #Overtrading

#DisciplinaEmocional #GestiónDeRiesgo #TradingResponsable #TraderLatino #ForexEspaña

#ControlEmocional #DiarioDeTrading #ConsistenciaEnTrading #MentalidadGanadora #TradingLatino

Radiografía de Bitcoin, buen viernes inversores!📊 CIERRE SEMANAL BTC – ANÁLISIS TÉCNICO Y FUNDAMENTAL

🗓️ Viernes – Evaluamos la acción del precio, el contexto y el foco operativo para el inversor consciente

🔍 🔸 CONTEXTO TÉCNICO – ZONA DE DEFINICIÓN

Bitcoin ha comenzado a mostrar señales técnicas de advertencia: actualmente trabaja sobre una zona de análisis crítica en torno a los 116K, un nivel de soporte clave que hasta ahora venía conteniendo la presión bajista. En la sesión de hoy, observamos una vela con cuerpo y alto volumen cerrando por debajo de ese soporte, lo cual puede ser la antesala de una ruptura bajista… aunque aún sin confirmación plena.

➡️ En este tipo de estructuras es esencial prestar atención al pullback (retroceso de validación de la ruptura). Si el precio retestea los 116K desde abajo y falla en recuperar, podríamos estar ante un movimiento de continuidad bajista, que nos llevaría a testear nuevamente la zona de los 110K o incluso niveles inferiores.

📈 Por otro lado, si el retroceso logra absorber la presión y BTC vuelve al rango superior, el escenario puede tornarse más neutral o incluso retomarse la fuerza alcista.

🧠 Este rango lateral aún no confirma si estamos frente a una reacumulación para continuar la tendencia alcista, o una distribución previa a un cambio de ciclo de corto plazo.

📰 🔹 CONTEXTO FUNDAMENTAL – CLAVES DE LA SEMANA

Esta semana los mercados cripto estuvieron atravesados por factores mixtos:

🔹 Declaraciones de la FED: Si bien no hubo sorpresas en tasas, Powell sostuvo un tono conservador, lo cual enfría las expectativas de recortes inmediatos y refuerza la cautela en los activos de riesgo.

🔹 Datos macro en EE.UU.: El índice de precios al consumidor se mantuvo dentro de lo esperado, pero la inflación núcleo aún preocupa. Esto limita el apetito por activos como BTC como refugio inmediato.

🔹 ETF y flujos institucionales: Los flujos netos de entrada hacia los ETF de Bitcoin al contado se desaceleraron esta semana, lo que también podría estar condicionando la demanda estructural en estas zonas de precio.

🔹 Mercado global de altcoins: Mientras algunas como DOGE, ETH y XRP mostraron subas semanales interesantes (📈 DOGE con +30% en 7 días), el panorama sigue siendo de alta volatilidad y sin señales claras de dominancia fuerte de BTC en esta etapa.

📌 ESTRATEGIA PROFIT – CLARIDAD, DISCIPLINA Y FOCO

Desde Profit-ARG trabajamos con una estrategia basada en 4 pilares fundamentales:

📚 Estructura de Mercado & Fractalidad

💎 Metodología Wyckoff & Volumen

🌍 Análisis Fundamental contextual

🧠 Inteligencia Emocional aplicada al trading

Hoy más que nunca, resaltamos la importancia del cuarto pilar: mantener lucidez operativa, evitar sesgos emocionales, y actuar consciente y disciplinadamente. Las rupturas falsas, las zonas de trampa y la manipulación de liquidez son parte del juego, y sólo quienes operan con atención plena logran mantenerse firmes ante la niebla del mercado.

⚠️ Cierre con advertencia operativa:

🔸 Si BTC no logra recuperar los 116K con solidez, el escenario más probable sería una búsqueda hacia los 110K o incluso zonas de demanda más profundas.

🔸 Si recupera con volumen y estructura, podríamos retomar camino alcista hacia 123K y más allá, siempre que el flujo institucional acompañe.

🎯 Que tengan un excelente cierre de semana, y recuerden: el mejor inversor no es el que más acierta, sino el que más se respeta a sí mismo a través de su sistema.

💼 Equipo PROFIT TRADING ARG

Grupo Financiero Galicia S.A.La cotización de la Acción (No ADR) se desarrolla, actualmente, en el rango de ARS 6,300.

Cruzando al POC de Volumen.

El comportamiento de GGAL se encuentra oscilando, entre los niveles de 23,6% y 38,2% de los Retrocesos de Fibonacci.

De esta manera.

El ciclo de Acumulación iniciado ya, hace 22 ruedas. Continúa su curso.

A16 días del vencimiento, de los respectivos Contratos de Opciones.

Prevalecen aún, la indeterminación e incertidumbre en la conducta del subyacente.

En cuanto al Volumen.

El mismo, persiste ambivalente.

En virtud de los alzas y bajas, experimentados/as durante la semana.

Respecto, a la Volatilidad Histórica del Spot.

Permanece aún, en parámetros leves.

El tiempo dirá, si logra ingresar en variables moderadas o altas.

Datos relevantes, a la fecha:

- Actualmente, el Riesgo País fluctúa cerca de los 800 puntos.

- Las tasas de Caución a 1 día, bajaron a 37% anual. Luego de alcanzar, un pico de 80%.

- Moody’s elevó la nota crediticia a YPF, Arcor, Pan American Energy, Tecpetrol, Telecom Argentina, Vista Energy Argentina, Pluspetrol y Raghsa.

- La compraventa de inmuebles en CABA, aumentó un 36,1%, en Junio.

- La confianza del Consumidor, aumentó un 1,97% en Julio.

- La confianza del Consumidor, aumentó un 18,61% Interanual.

- Según la Cámara Industrial Argentina de la Indumentaria (CIAI), la venta de ropa cayó un 7,7% en Mayo y en Junio.

- Según datos del INDEC. Las ventas en supermercados, aumentaron un 6,1% interanual. Las ventas mayoristas, cayeron un 4,9% interanual. Las ventas en Shoppings, crecieron 6,2% interanual.

- Al momento, el Dólar Oficial cotiza a ARS 1,275.

- Al momento, el Dólar Blue cotiza a ARS 1,310.

Fuentes:

Infobae, @FinanzasArgy, Dolar Hoy.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base OTM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

GFGC6724AG.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.42.

Gamma: 0.43.

Vega: 0.41.

Theta: 0.51.

Rho: 0.50.

Probabilidad de Ocurrencia, de alcanzar el Strike de ARS 6,724: 50.37%.

Volatilidades:

HV: 45.48%.

IV: 45.55%.

Leverage: 0.45.

Regresión Lineal:

Coeficiente: -0.0000194846.

Correlación, entre Adj. Close y Volumen del Spot: Negativa.

Regresión Logística:

Return: 3.845214.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Si el precio del activo logra cruzar, al umbral de Fibonacci otrora citado.

Así como también, al POC de Volumen.

Para de esta forma culminar con el, ya mencionado, ciclo de Acumulación.

Y dar inicio, a la consecuente fase de Participación Pública al alza.

El tiempo, dirá.

El Mercado, también.

Análisis del precio del oro del 24 de julioTras una corrección de aproximadamente 50 puntos en la sesión de ayer, el oro muestra un respiro necesario en la tendencia alcista a largo plazo. Esta es una señal positiva que indica que el mercado está acumulando antes de continuar su trayectoria hacia un nuevo máximo histórico (ATH) en torno a los 3500.

Actualmente, el precio del oro fluctúa dentro de la zona límite delimitada por dos líneas de tendencia superior e inferior, lo que crea una clara estructura de soporte y resistencia. Evite operar contra la tendencia si se rompe esta zona límite.

📌 Plan de trading:

Estrategia: Priorizar la compra cuando el precio alcance la zona de soporte.

Zona de compra activa: 3375 (precio de reacción).

Zona de compra potencial: 3363 (soporte profundo).

Objetivo: 3431 en el futuro inmediato → más hacia 3490.

Soporte: 3375 – 3363.

Resistencia: 3418 – 3431 – 3490.

Merval Argentino "Nada nuevo", Análisis completo.📉 MERVAL ARGENTINO – ANÁLISIS TÉCNICO Y FUNDAMENTAL | SEGUNDO SEMESTRE 2025 🇦🇷

La situación del MERVAL dista mucho de ser alentadora.

🔻 Estructura bajista consolidada en todas las temporalidades clave:

Semanal, Diario y H4 mantienen clara secuencia descendente.

El último Lower Low (LL) fue marcado en 1.9M.

Actualmente el precio ronda los 2M, pero sin quiebres relevantes ni zonas de ruptura que sugieran una recuperación sólida.

📉 De no aparecer reacciones alcistas, podríamos presenciar nuevas correcciones más profundas en el segundo semestre.

🔎 CONTEXTO FUNDAMENTAL QUE SOSTIENE LA DEBILIDAD

🧨 El análisis técnico se refuerza con fundamentos preocupantes:

🏦 Macro argentina inestable:

Inflación todavía elevada.

Reservas netas del BCRA en niveles críticos.

Riesgo país alto y sin mejoras claras en la calificación crediticia.

Perspectivas del PBI en tono de estancamiento o leve contracción.

🗳️ Ruido político creciente:

Expectativa sobre medidas de ajuste fiscal y su impacto en consumo e inversión.

Incertidumbre política interna en plena etapa de reacomodamientos.

Dólar MEP y CCL tensos, reflejando huida hacia refugios de valor.

💰 Flujo de capitales limitado:

Escasa participación de inversores institucionales.

Poca rotación y falta de volumen sostenido en papeles líderes.

Salida progresiva de capital extranjero y refugio en activos dolarizados.

🏭 SECTORES Y EMPRESAS:

Empresas exportadoras podrían encontrar oportunidades, pero requieren contexto externo favorable.

El sector energético podría tener potencial si hay estabilidad regulatoria.

Bancos y consumo siguen muy presionados por la coyuntura interna.

📌 ¿QUÉ DEBERÍA CAMBIAR PARA UNA RECUPERACIÓN?

Para una reversión sólida en el MERVAL necesitamos:

✅ Mejora sustancial en indicadores macro.

✅ Señales claras de confianza política y jurídica.

✅ Reingreso de flujos institucionales y mejor clima internacional.

Hasta entonces, predomina el sesgo bajista y la cautela.

📍 Seguimos atentos a niveles por debajo del 1.9M, como zonas posibles de reacción o rebote técnico, aunque sin confirmaciones aún.

🧠 En Profit evaluamos cada movimiento con una visión integral:

Técnico + Fundamental + Emocional.

👉 La disciplina, la paciencia y la claridad son esenciales en momentos como este.

🔁 ¿Estás operando en renta variable argentina o esperando mejores condiciones?

Dejanos tu visión en los comentarios.