Oro/USD – Probable impulso hacia la liquidez alcistaAnálisis técnico (1H)

El precio del Oro frente al Dólar estadounidense presenta una estructura alcista, con movimientos impulsivos que han dejado zonas de desequilibrio (FVG) y bloques de órdenes institucionales que han sido respetados. Actualmente, el precio parece dirigirse hacia niveles de liquidez importantes.

Zonas clave identificadas:

OB Bullish (alrededor de 3,306 USD)

Zona de órdenes de compra institucional que ha sido respetada. Desde este punto se generó un fuerte impulso alcista, lo que refuerza su validez como soporte.

Fair Value Gaps (FVG) intermedios entre 3,324 y 3,340 USD

Áreas donde el precio se movió rápidamente, generando desequilibrios. Algunas ya fueron parcialmente mitigadas, por lo que podrían servir como soporte en caso de retrocesos.

Zona de Combined FVG + Buyside Liquidity (3,392 USD)

Área donde coinciden un desequilibrio pendiente y un nivel de liquidez por encima de máximos recientes. Se trata de una zona probable de reacción del precio, ya sea como objetivo de toma de ganancias o punto de reversión.

Escenario esperado:

Mientras el precio se mantenga por encima de los 3,324 USD, el sesgo continúa siendo alcista.

El objetivo inmediato se encuentra en la zona de los 3,392 USD, donde podría producirse un barrido de liquidez o una reacción bajista.

En caso de retroceso, se espera nueva reacción en el OB Bullish antes mencionado.

Conclusión:

El mercado del oro continúa con una tendencia alcista clara en el corto plazo. El respeto a zonas institucionales y FVG sugiere continuidad del impulso hasta alcanzar la zona de liquidez superior. Es importante monitorear la reacción del precio en los 3,392 USD para evaluar un posible cambio de estructura o continuación.

Traders

NASDAQ (USTEC.F)Probable escenario para nasdaq en corto plazo.

Debido a la sobreextensión de los últimos días, podríamos observar una corrección en el gráfico. Aunque la probabilidad apunta a una continuación alcista, siempre debemos volver a la zona de deuda y en esta caso se encuentra por debajo de l precio actual.

EURUSD 1H - El Patrón de Oro ¿Se repite la historia? PANORAMA DEL EASYMARKETS:EURUSD : EXPECTATIVA Y PRESIÓN POR INCERTIDUMBRE ARANCELARIA

📊 Los mercados continúan bajo presión debido a la incertidumbre arancelaria, lo que mantiene a los traders atentos en busca de nuevas oportunidades sobre el dólar. ¿Será el EURUSD el par favorito? Probablemente sí, especialmente si logra romper la línea de tendencia secundaria. Sin embargo, muchos operadores aún esperan una continuidad hacia la resistencia histórica.

Estados Unidos ha mostrado señales de apertura a nuevas negociaciones, y durante la mañana, la volatilidad del par se ha mantenido moderada, a pesar de los datos negativos del país, con una variación de -0.3%.

El sentimiento general se resume en una “espera activa”. El patrón técnico del EURUSD muestra más presión bajista que alcista, por lo que, en caso de una caída, el soporte de tendencia será clave para quienes apuestan a la fortaleza del euro frente a un dólar debilitado.

Noticia Importante del día:🚗 Mercedes-Benz Ajusta Perspectivas por Incertidumbre Arancelaria

💻 Mercedes-Benz retiró sus proyecciones anuales debido a la volatilidad generada por los aranceles automotrices de EE.UU. La empresa advierte que estos obstáculos comerciales podrían afectar sus beneficios, flujo de caja y márgenes si persisten. Aunque se han implementado medidas para mitigar el impacto, la incertidumbre continúa afectando a la industria automotriz.

En cuanto a los indicadores, el RSI permanece neutral, lo que sugiere un amplio rango de movimiento: una oportunidad interesante para los traders que buscan recorridos más amplios. El MACD, en gráficos de 30 minutos, empieza a perfilarse al alza, aunque su histograma todavía refleja lateralidad.

Como conclusión, será clave mantenerse atentos al desarrollo de las negociaciones durante el resto de la semana. Si el presidente de EE.UU. concreta acuerdos relevantes, es muy probable que el dólar reaccione con un repunte significativo.

Bitcoin - Próximo objetivo los 102k - 106k y 120 mil dólaresBitcoin ha mostrado un fuerte impulso alcista tras romper el nivel clave de $90,000, después de formar un doble fondo en la zona de soporte de $74,000. Este rechazo de nuevos mínimos señala una fuerte presencia de compradores, lo que confirma la continuación de la tendencia alcista en un canal ascendente. En este análisis use el -ABANICO DE GANN- que te indica que el precio se mueve en niveles de soporte y resistencia bien definidos, lo que proporciona una guía adicional sobre posibles retrocesos y objetivos futuros.

Se espera que Bitcoin alcance la resistencia significativa de $106,000 debido a cambios macroeconómicos que impulsan su percepción como refugio seguro durante la inestabilidad económica. El creciente interés institucional y la mejora en la claridad regulatoria están facilitando la participación de grandes inversores, respaldando un movimiento sostenido hacia los $106,000.

Los traders deben estar atentos a señales de confirmación, como incrementos en el volumen y cierres por encima de $90,000, así como a las proyecciones del abanico de Gann, para validar esta tendencia alcista.

"Mi esposa estaría impresionada si supiera que tengo este tipo de habilidad, debí haberle mostrado mi otra cuenta bancaria". - Frase de kewlkat

US.500.F SPX500Noté que el gráfico podría estar realizando una "corrección" en su valor mas alto, dadas las condiciones políticas y económicas especialmente en estados unidos con Trump y la polémica causada con aranceles y sugerencias de producción en diferentes industrias dentro del territorio norteamericano.

Esto contribuye a que el mercado, en su "nerviosísimo", establezca nuevos precios a la baja de los principales índices americanos incluido el SPX500.

PERFIL DE TRADING SEGÚN TIEMPO DISPONIBLE El perfil de trading también se puede clasificar según el tiempo disponible que un trader tiene para dedicarse a analizar el mercado y ejecutar operaciones. Dependiendo de este factor, los traders pueden adoptar diferentes enfoques y estilos de trading. Aquí te dejo una clasificación basada en el tiempo que se puede dedicar a la actividad de trading:

Scalper

Tiempo disponible : Muy intensivo, requiere estar disponible para operar en intervalos de segundos o minutos.

Características: Los scalpers se enfocan en aprovechar pequeños movimientos de precios, haciendo muchas operaciones durante el día, que pueden durar desde unos pocos segundos hasta minutos.

Estilo de trading: El scalping requiere estar frente a la pantalla todo el tiempo, buscando oportunidades de muy corto plazo. Las ganancias por operación son pequeñas, pero se acumulan debido al volumen de transacciones.

Ventaja: Posibilidad de generar múltiples ganancias pequeñas a lo largo del día.

Desventaja: Requiere una atención constante y mucha rapidez para tomar decisiones. Es extremadamente estresante y puede ser agotador. Además, los costos de transacción pueden ser elevados debido al alto volumen de operaciones.

Trading a Tiempo Completo (Full-Time Trader) --> DAY TRADER (Corto Plazo)

Tiempo disponible: Completo, el trader puede dedicar muchas horas al día a operar.

Características: Este tipo de trader se dedica exclusivamente o principalmente al trading. Tienen la capacidad de monitorear los mercados constantemente durante el día y aprovechar las oportunidades en tiempo real. Están muy comprometidos con el análisis técnico y, en algunos casos, con el análisis fundamental.

Estilo de trading: A menudo se dedica a estilos como el day trading o el swing trading. Pueden operar durante toda la jornada de mercado, realizar ajustes rápidos o cambiar de estrategia en función de las condiciones del mercado.

Ventaja: Tienen la flexibilidad de seguir de cerca las oportunidades en el mercado y adaptarse rápidamente a las fluctuaciones.

Desventaja: Requiere dedicación exclusiva, lo que puede generar estrés o afectar otras áreas de la vida personal.

Swing Trader

Tiempo disponible: Moderado, no requiere una dedicación completa, pero sí seguimiento diario.

Características: Los swing traders buscan aprovechar las "oscilaciones" del mercado. No necesitan estar todo el día monitoreando los mercados, pero sí deben revisar sus posiciones y el análisis del mercado en intervalos regulares.

Estilo de trading: Las posiciones se mantienen durante varios días o semanas. No es necesario estar pendiente constantemente del mercado, pero requieren un análisis y una gestión activa de las posiciones.

Ventaja: Requiere menos tiempo que el day trading o el scalping, pero aún permite la posibilidad de aprovechar las tendencias a corto plazo.

Desventaja: Es necesario tomar decisiones rápidas en momentos claves, lo que puede ser difícil sin un monitoreo constante.

Position Trader -->Largo Plazo

Tiempo disponible: Mínimo, ya que se basa en el análisis y decisiones a largo plazo.

Características: Este tipo de trader tiene un enfoque más estratégico y se centra en aprovechar tendencias a largo plazo, manteniendo posiciones por semanas, meses o incluso años. No es necesario estar pendiente de los mercados de manera constante.

Estilo de trading: Position trading, el trader se enfoca en los fundamentales de las inversiones y analiza el mercado con una visión de largo plazo.

Ventaja: Requiere poco tiempo de monitoreo diario, ya que las decisiones se toman con una visión más amplia.

Desventaja: Las oportunidades de ganancias rápidas son limitadas, ya que el enfoque es más conservador y a largo plazo.

Y tú, ¿qué perfil de Trader eres?

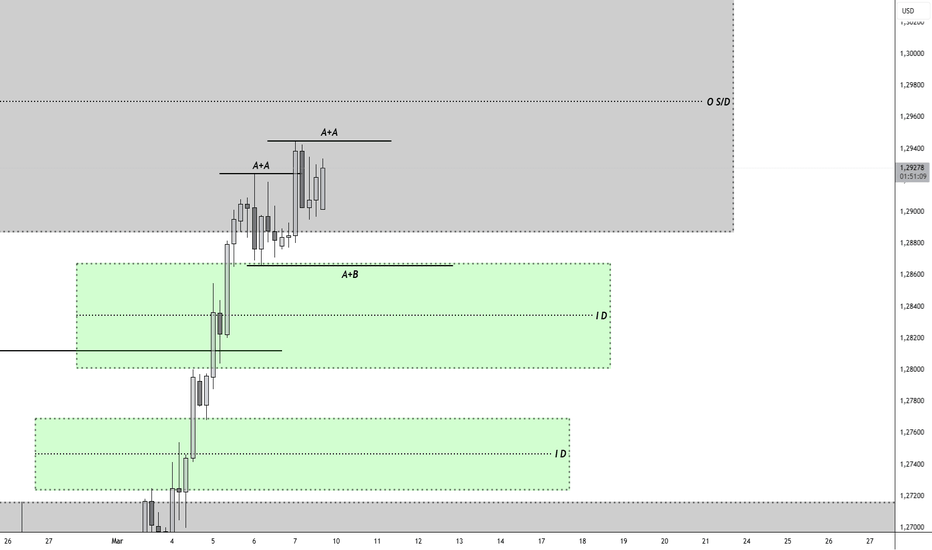

VENTAS EN EURUSDSe busca ventas después de una toma de liquidez y busco la neutralización de una liquidez interna, su tendencia mayor aun es bajista pero su estructura se esta formando alcista.

Si el aprecio cumple mi especulación, en la parque de abajo buscare confirmaciones para entrar en compras.

Tengo ya una posición en venta, y tengo dos posibles entradas ya marcadas para continuar con ese movimiento.

ETH Zona de Compras.?Vemos como el Precio a reaccionado correctamente a una zona de soporte importante t hasta el momento está aguantando.

ETH viene al igual que Btc en una estructura mayor interna bajista dentro de un posible canal,

Lo que nos ha dado máximos y mínimos cada vez más bajos.

ETH busco una zona importante de soporte en el pasado en los 2.200 donde el precio logro un buen rechazo.

Podría especular que si el precio logra superar la zona de resistencia en los 2.800 aprox. y el precio iría en busca de máximos como lo represento en la gráfica.

Para confirmar esto el precio debería sostener por encima de dicha zona en caso de ser rechazado podría ir en busca de nuevos mínimos.

Y de momento creería o especulo que empieza a formar un cambio de tendencia y podríamos buscar nuevamente compras en largo.

Buy TER (Teradyne)Buy NASDAQ:TER Precio: 126.70

TP: 156.50

SL: 119.60

Fundamentos:

-Proveen de equipos test a las principales empresas de semi conductores.

- P/E 35.15x ( Max 46.56 , media 26.27) por sus veces beneficios no aumentare lotaje.

-Gran recompra de acciones en 2022 y 2023; a un precio promedio como el actual.

-Pese a su inversión continua en I+D tiene buena salud financiera.

-Small cap con mucho potencial de crecimiento de ganancias.

-buscare compras cada que haya una zona importante en mi análisis técnico.

¡Y Seguimos Sangrando! - Temp. Diaria (ADA) - 10/07/2024¡Buenos dias chic@s!. Le dimos un buen tiempo al mercado para volverlo analizar. Asi que, aqui estamos de vuelta con el analisis DIARIO de este día.

ANALISIS:

EMAs: EMA 10 Esta por DEBAJO del precio (Recuerden que es nuestra EMA rapida), EMA 55 y 200 Estan por ENCIMA del precio eso nos deja mas claro que NO estamos en tendencia ALCISTA, ya lo pueden ver de igual manera que el precio ni ha roto el Alto mas Bajo anteriror asi que de igual manera no podemos decir que tenemos un cambio de tendencia.

Fuerza De Volumen Importante: En este punto logramos ver como la fuerza esta muy arriba del precio y que tenemos a la vez una fuerza minima por los puntos entre los $0.38 y los $0.40. No hay mucho que decir aqui.

MACD y ADX: El ADX tiene fuerza pero no para subir si no que para continuar cayendo suavemente y nuestro MACD lograra formar un Valle Verde de su parte. Pero no tan grande, sino que sera un Valle Verde minimo que el anterior.

EN RESUMEN: El precio buscara nuevamente nuestra EMA 55 para lograr hacer una toma de liquidez y rebotar en ese punto nuevamente a donde esta apuntando nuestra hermosa flecha. De hay vamos a volver a buscar una nueva entrada al precio y poder sacarle un poco de beneficio en SPOT. Mañana se vera Temporalidades menores para empezar hacer analisis para FUTUROS.

¡Feliz Miercoles y Bendiciones!