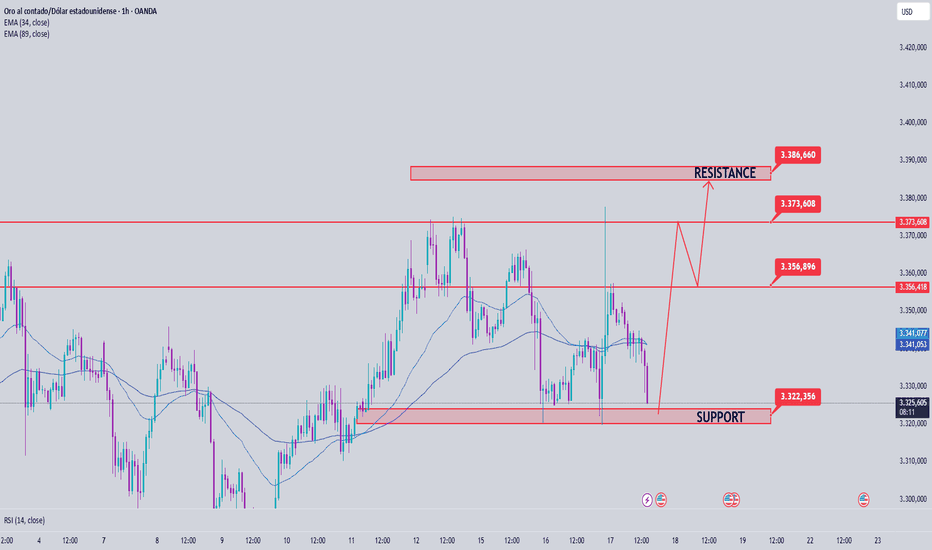

Análisis del precio del oro, 17 de julioAnálisis del XAUUSD hoy

El precio ha liberado liquidez hacia la zona de 3377 y luego ha vuelto a operar dentro del triángulo. El mercado espera un nuevo impulso para determinar la próxima tendencia.

✅ Escenario de COMPRA

Si la zona de 3322-3323 se mantiene y hay una señal de rechazo bajista y la confirmación del poder adquisitivo, se espera que el oro continúe su tendencia alcista hacia la zona de 3373-3400.

❌ Escenario de VENTA

Si el precio rompe el soporte de 3321 con una clara presión de venta, podría extender la caída hasta 3285.

🔑 Nivel Clave Hoy

Soporte: 3321-3323

Resistencia: 3373-3400

💡 Estrategia:

Observe la reacción del precio en la importante zona de soporte para decidir la próxima acción.

Trade

Posicion larga en SYLAVAMO (SLVM) 51 DólaresSylvamo, con sede en Memphis (TN), es una empresa global especializada en la producción de papel sin recubrimiento (uncoated freesheet), pulpa y soluciones de papel de embalaje. Cuenta con más de 6,500 empleados y opera en América del Norte, América Latina y Europa

🧾 Estado financiero:

Ingresos: 3.8 mil millones USD (vs 3.7 mil millones USD en 2023)

Utilidad neta: 302 M USD (~7.18 USD/acción), aumento desde 253 M USD del año anterior

EBITDA ajustado: 632 M USD (~16.8% margen)

Flujo libre de caja: 248 M USD (disponible para recompra de acciones/dividendos)

Deuda / EBITDA < 1×, ratio de cobertura de interés ~11× .

🔎 En resumen: sólida salud financiera, generación de caja saludable, y fuerte compromiso con la devolución a accionistas (dividendos + recompra).

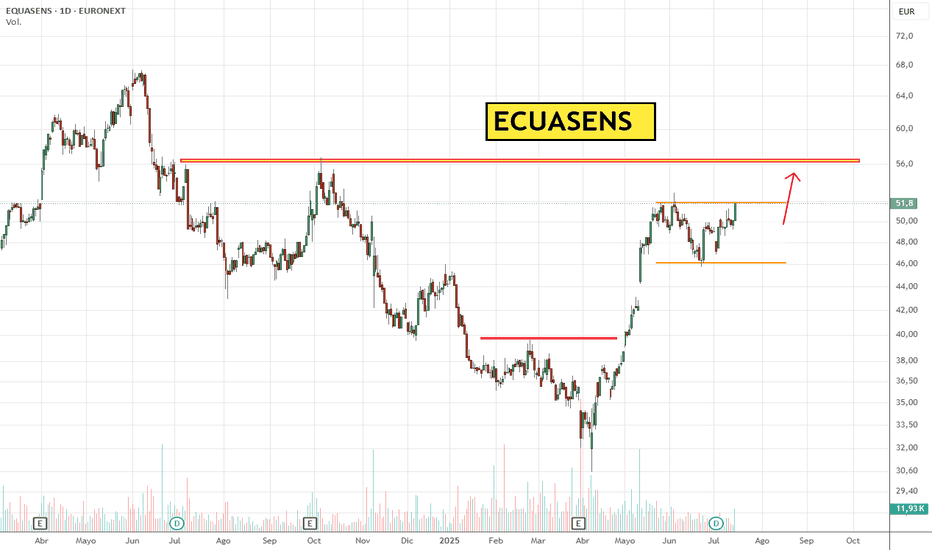

📊 Análisis Técnico – Gráfico Diario

1. Soporte firme en 50 USD

Precio rebotó varias veces desde zonas cercanas a los 50 USD, creando un rango de soporte entre 50 – 52 USD.

Zona óptima de entrada: 51.77 USD, justo encima de soporte // nivel psicológico clave.

2. Divergencia alcista en RSI diario

Mientras el precio marcaba mínimos similares (~52 USD), el RSI (9) formó mínimos ascendentes, señalando una divergencia alcista clásica.

Esta configuración típicamente anticipa giros alcistas en plazos diarios.

3. Consistencia del momentum

El precio ha superado brevemente la media de 50 días, un signo positivo de posible cambio de tendencia a corto plazo.

El volumen bajista está debilitado: recientes subidas no presentaron volumen excesivo, lo que refuerza la opción de un rebote técnico.

🎯 Plan de Trade

Parámetro Valor

Entrada 51.77 USD

Target #1 56.40 USD (resistencia intermedia)

Target Final 61.00 USD

📈 Potencial al alza desde entrada hasta target: +17.8%.

⚠️ Riesgos:

Sentimiento técnico de mediano/largo plazo aún algo bajista.

Volumen de compra aún moderado — un fuerte impulso podría requerir aumento en volumen.

🏁 Conclusión

Sylvamo presenta un setup técnico diario bien definido:

Soporte sólido en los ~50 USD.

Divergencia alcista en RSI y leve cruce alcista de la media 50.

Excelente RR posible con entrada en 51.77 y salida en 61 USD.

Reig Jofre alcista Laboratorio Reig Jofre, SA, empresa farmacéutica, se dedica a la investigación, desarrollo, fabricación y comercialización de productos y especialidades farmacéuticas, así como de accesorios autorizados para alimentos, productos dietéticos y de cuidado personal, y cosméticos.

Espero impulso ¡¡¡

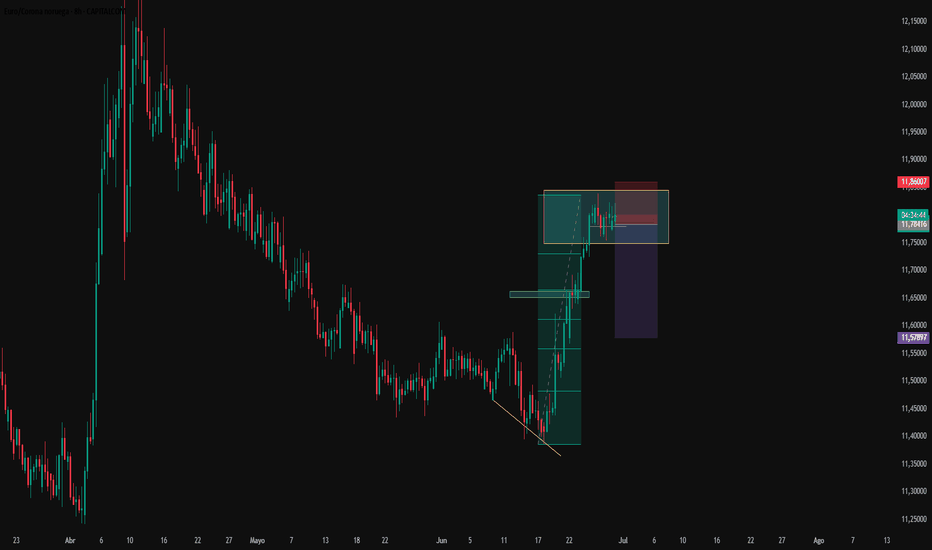

#006: Oportunidad de inversión en corto EUR/NOKHola, soy Andrea Russo y hoy quiero presentarles esta oportunidad de inversión en corto en un par a menudo infravalorado, pero sumamente interesante: EUR/NOK.

El tipo de cambio entre el euro y la corona noruega ha alcanzado una zona de exceso, con un máximo reciente en la zona de 11,79, mostrando signos de agotamiento alcista en múltiples marcos temporales. Los precios se encuentran actualmente por encima de la EMA200, pero estos datos no justifican una mayor prolongación del alza, especialmente considerando el comportamiento de los operadores institucionales y la debilidad macroeconómica del euro.

Contexto técnico

La estructura de precios muestra una fase lateral congestiva, con picos superiores que no encuentran continuidad, lo que indica una probable fase de distribución. El nivel de 11,8530 ha actuado como zona de protección superior, a menudo defendida con volúmenes decrecientes y órdenes pasivas.

El objetivo en 11,5800 corresponde a un conjunto histórico de volúmenes y está respaldado por protecciones a nivel de opciones e interés abierto. En caso de una ruptura de los mínimos locales, es plausible una aceleración del movimiento bajista.

Contexto fundamental

La corona noruega se beneficia actualmente de una mejora en los datos macroeconómicos nacionales, mientras que el euro se ve afectado por un contexto frágil con divergencias entre los países miembros y señales de desaceleración.

El sentimiento del mercado muestra un posicionamiento equilibrado por parte de los operadores minoristas, lo que indica una posible expectativa de que los inversores institucionales ataquen con fuerza en la dirección opuesta ante cualquier desequilibrio futuro.

Manténgase atento para más actualizaciones.

Análisis del precio del oro el 9 de junioLa vela D1 del viernes rompió la estructura lateral y confirmó la tendencia bajista del precio del oro.

El precio del oro subió considerablemente en la sesión de Tokio de hoy tras tocar la zona de Gap en torno a 3395.

Con esta fuerza alcista, 3319 estará disponible al final de la sesión asiática. Esta zona puede esperar una reacción y la venta puede volver, ya que es la zona donde los vendedores presionaron el precio a la baja al inicio de la sesión. La sesión europea prestará más atención a la zona de 3334, con un punto de ruptura también muy importante. La fuerza alcista será detenida por los vendedores en el nivel de resistencia diario en torno a 3345.

La venta sigue la tendencia y puede mantener las ganancias a gran distancia, mientras que se considera que los puntos de compra encuentran la onda de reacción para aumentar y corregir. La primera zona es 3295, la segunda zona está alrededor de 3275.

Les deseo un día de trading exitoso.

Horton acumulando DR. Horton, Inc. es una empresa de construcción de viviendas. La Compañía tiene operaciones en 84 mercados en 29 estados de los Estados Unidos. Los segmentos de la Compañía incluyen sus 44 divisiones de construcción de viviendas, sus operaciones de servicios financieros y sus otras actividades comerciales.

US500 – Estructura de Liquidez y Bloques Institucionales ActivosAnálisis técnico (1H)

El S&P 500 (US500) mantiene una estructura alcista con señales claras de mitigación institucional. Actualmente se encuentra en zona de compresión luego de un fuerte impulso desde áreas de demanda. Este comportamiento sugiere una posible redistribución o consolidación antes del próximo movimiento.

Zonas clave destacadas:

FVG Superior (5,968 – 5,970 USD)

El precio se encuentra oscilando en esta zona de desequilibrio de precio, generada durante el último impulso. Su mitigación o rechazo podría definir el siguiente paso.

FVG Media y Braker Block (5,940 – 5,950 USD)

Esta zona representa una confluencia importante entre desequilibrio y bloque de ruptura, actuando como soporte dinámico. Además, está alineada con el 50% de Fibonacci, lo que refuerza su relevancia institucional.

FVG Inferior y OB Bullish (5,905 – 5,920 USD)

Área institucional desde donde comenzó el impulso actual. Si el precio decide hacer una corrección más profunda, esta zona podría ser una entrada óptima para reactivación alcista.

Sellside Liquidity (por debajo de 5,901 y 5,861 USD)

Zonas de interés si se produce una caída más agresiva. La liquidez pendiente puede atraer al precio para una barrida rápida antes de retomar impulso.

Buyside Liquidity (6,000 USD)

Nivel objetivo si el impulso se mantiene. Zona que acumula órdenes pendientes por encima del máximo anterior.

Posibles escenarios:

Si el precio logra mantenerse sobre el Braker Block, podríamos ver un intento de romper el FVG superior en busca de la Buyside Liquidity.

Una ruptura bajista del bloque institucional podría llevar el precio hacia el OB Bullish para testear el impulso desde su origen.

La estructura sigue siendo alcista, pero con clara manipulación en niveles intermedios.

Conclusión:

US500 se encuentra en una etapa crítica de decisión. La presencia de múltiples FVG y zonas institucionales muestra una alta concentración de órdenes pendientes. El comportamiento en torno al Braker Block y las zonas de liquidez será clave para determinar si el precio continuará con su impulso o dará paso a una corrección estructural.

US30 – Reacción bajista desde OB Bearish y zonas de liquidezAnálisis técnico (1H)

El índice Dow Jones (US30) ha alcanzado una zona de oferta institucional (OB Bearish) y está mostrando rechazo tras una clara estructura impulsiva. Se observan múltiples zonas de interés que podrían guiar el próximo movimiento.

Zonas clave destacadas:

OB Bearish (42,600 – 42,700 USD aprox.)

El precio ingresó a esta zona de oferta, donde también se encuentra liquidez en la parte superior (Buyside Liquidity). El rechazo actual refuerza la posibilidad de una corrección.

FVG (alrededor de 42,390 USD)

Gap de valor justo generado durante el impulso alcista. Esta zona podría ser mitigada antes de continuar cualquier movimiento.

Braker Block (42,250 – 42,340 USD)

Zona de ruptura clave en el impulso reciente. De ser respetada, podría actuar como soporte dinámico y dar continuidad a la tendencia.

OB Bullish (42,060 – 42,180 USD)

Zona institucional donde se originó el fuerte movimiento alcista. En caso de una caída más profunda, esta área cobra relevancia como posible punto de reactivación alcista.

Sellside Liquidity (por debajo de los 42,060 USD)

En caso de un movimiento bajista extendido, esta zona de liquidez podría ser el siguiente objetivo de barrido.

Posibles escenarios:

Si el precio continúa rechazando el OB Bearish, podríamos ver una mitigación del FVG o incluso una visita al Braker Block antes de definir el rumbo.

Un rompimiento claro del OB Bearish podría abrir el camino hacia niveles superiores de liquidez, superando los 42,700 USD.

Si pierde el Braker Block con volumen, el OB Bullish se convierte en el punto clave a vigilar.

Conclusión:

El Dow Jones se encuentra en una zona de alta sensibilidad institucional. La reacción actual frente al OB Bearish, acompañada de liquidez activa tanto arriba como abajo, posiciona al índice en un posible escenario de manipulación o redistribución. Es momento de observar la acción del precio con atención para confirmar si se trata de una continuación alcista o una reversión temporal.

US100 – Zona de decisión tras mitigar FVG y OB BearishAnálisis técnico (1H)

El precio del índice US100 ha mostrado un fuerte impulso alcista tras barrer liquidez en zonas inferiores. Actualmente se encuentra reaccionando ante un bloque de órdenes bajista (OB Bearish) y ha dejado una estructura interesante con múltiples zonas de interés.

Zonas clave del gráfico:

OB Bearish (alrededor de 21,724 USD)

Zona de oferta institucional. El precio ha reaccionado con rechazo luego de entrar en esta área, lo cual refuerza su validez como resistencia. También coincide con niveles de Buyside Liquidity.

FVG (alrededor de 21,590 USD)

Desequilibrio generado por el último impulso alcista. Si el precio busca liquidez interna o confirmación de estructura, esta área podría ser mitigada antes de cualquier continuación.

Braker Block (alrededor de 21,500 USD)

Zona que actuó como resistencia y fue rota. Podría servir como soporte dinámico en caso de corrección más profunda.

OB Bullish (alrededor de 21,400 USD)

Bloque institucional desde donde se originó el actual movimiento alcista. Es una zona de alta probabilidad de reacción si el precio llega nuevamente.

50% Fibonacci (21,544 USD)

Confluencia técnica que podría atraer al precio si se busca equilibrio entre impulso y retroceso.

Escenario probable:

El precio podría mitigar la FVG antes de tomar una decisión direccional clara.

Si rompe el OB Bearish con fuerza, podría dirigirse a las zonas superiores de liquidez (21,772 – 21,840 USD).

En caso de rechazo y retroceso, las zonas entre el 50% de Fibonacci y el OB Bullish serían puntos importantes a monitorear para reactivación alcista.

Conclusión:

US100 se encuentra en una zona crítica. El rechazo en el OB Bearish y la presencia de desequilibrios abiertos generan una estructura de alta probabilidad para operativas basadas en mitigación y reacción institucional. Las próximas horas serán claves para definir si continúa el impulso alcista o se valida una corrección más profunda.

Análisis del precio del oro del 2 de junioCon las ondas de recuperación del marco D1, la posición del oro regresa a la amplia zona lateral cerca del máximo histórico (ATH). 3360 y 3260, con un precio de 100 para la tendencia actual. Hoy aún es posible romper esta zona.

El oro subió con fuerza en la sesión europea, tocando el límite superior del modelo lateral.

La onda h1 sigue siendo más alcista. Con la apertura de la zona de soporte, el GAP de la sesión asiática, 3296 se considera un soporte sólido hoy. La zona de ruptura matutina también se convierte en un soporte importante.

En dirección opuesta a la ruptura de 3360, todavía existe la zona 3368 como resistencia inmediata antes de que el precio del oro se dirija hacia su máximo histórico. Atención, resistencia diaria 3396.

USDJPY en mínimos importantesLunes 19/05/2025, comparto idea de análisis técnico en USDJPY que se la ve muy sexy, analizo con crt, teoría de rango de velas + confluencia de DXY, espero MÍNIMO nuevo en multitemporalidad, igual que el DXY, y me interesa mucho el order block diario, o zona de demanda diaria (como quieran llamarle) para una reacción al alza, ya que tiene aún target alcista semanal de semana previa, y podría dar objetivos alcistas nuevos para esta semana, 50% del rango de 4 horas.

LO IDEAL sería esperar a ver el cierre de hoy LUNES... para ver si nos confirma el gráfico diario.

Desde el último mínimo visible podriamos ver un impulso alcista la verdad ya que dxy está reaccionando de imbalance diario interesante, solo que prefiero mínimo más fresco para raidear rangos en temporalidades de 1h 2h 3h CLAROS