BABA consolida su reacciónEste gigante chino del e-commerce PUDO FINALMENTE SUPERAR durante la pasada semana su 1er gran escollo en el hoy, me refiero a la linea superior de la clara cuña descendente en la que estuvo trabajando durante los últimos meses. Por lo tanto confirma el buen momento para los bulls y mientras eso así se mantenga( fundamental obviamente para la hipótesis trazada ), el 1er objetivo estaría dado por su ultimo máximo, mas no debería aun descartarse el siguiente e ideal de cara al mediato, me refiero al 61.8% de todo el movimiento declinante previo. Por lo pronto, el foco puesto en el 1er objetivo apuntado.

Tecnologia

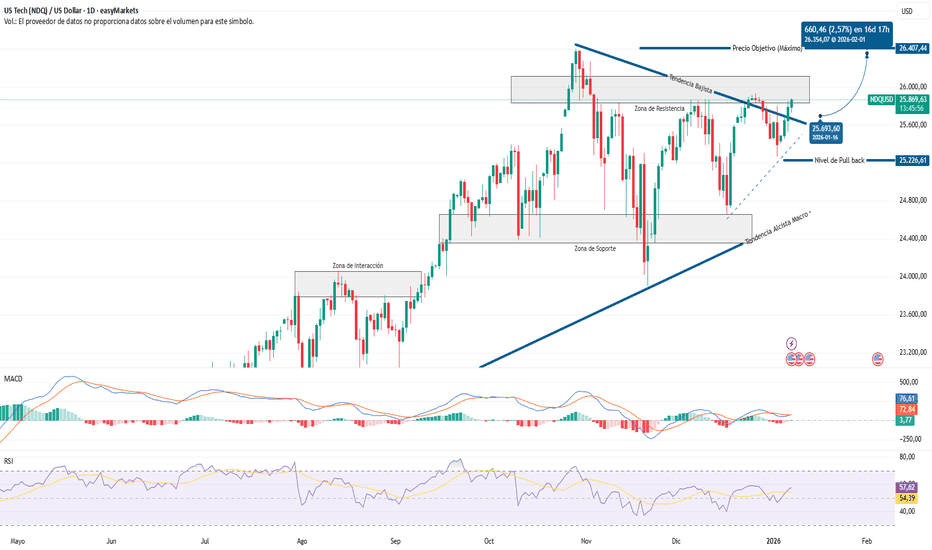

NASDAQ100 1D - Un Nuevo "Rally" esta por ¿Comenzar?📊EL PATRÓN TÉCNICO QUE TODOS ESTABAN ESPERANDO EASYMARKETS:NDQUSD

El índice más importante de Estados Unidos ha marcado un hito relevante en su comportamiento durante el último trimestre de 2025, y todo apunta a que aún existe una probabilidad considerable de que conserve potencial para alcanzar un nuevo máximo a lo largo de 2026. La pregunta clave es si realmente logrará extender este movimiento. Para ello, los operadores deberán observar con atención una señal clara de consolidación por encima de la zona de resistencia bajista.

No obstante, para muchos participantes del mercado, la confirmación más relevante ha sido el rompimiento de la línea de tendencia bajista, la cual fue superada con rapidez mediante un patrón de velas de continuación, acompañado de una ventaja técnica clara reflejada en el MACD, que actualmente señala un cruce alcista.

📖 Indicadores técnicos como el RSI se han mantenido cerca de niveles neutrales, alrededor de 57.00, lo que puede interpretarse como una confluencia adicional para quienes buscan oportunidades alcistas sin condiciones extremas de sobrecompra. En términos generales, el índice muestra una predisposición clara para intentar una extensión hacia nuevos máximos. Sin embargo, la posibilidad de un pull back asociado a toma de liquidez sigue presente. En caso de materializarse, el comportamiento del precio en ese nivel de retroceso será clave, ya que un pull back ordenado y sostenido actuaría como señal de fortaleza estructural para la continuación de la tendencia.

Noticia importante del día: 💬 Trump se reunirá con jefes petroleros para intentar reactivar la producción en Venezuela

La administración estadounidense convocó a ejecutivos del sector energético con el objetivo de atraer inversiones y experiencia técnica para reconstruir la infraestructura petrolera venezolana, tras años de deterioro. La iniciativa busca incrementar la oferta global de crudo y podría tener implicaciones relevantes en los mercados energéticos internacionales.

🌎PANORAMA SOBRE LAS TECNOLÓGICAS CBOE:MAGS Y EASYMARKETS:NDQUSD

La posible continuación de esta tendencia podría verse respaldada por los próximos reportes de ganancias de las principales empresas tecnológicas, incluidas las denominadas Siete Magníficas. No obstante, el mercado también contempla el comportamiento estacional típico de los primeros tres meses del año, el cual históricamente se caracteriza por retrocesos que suelen extenderse hasta finales de febrero. Aun así, varios operadores coinciden en que el precio del índice parece adelantarse a dicha estacionalidad y que, en esta ocasión, el periodo correctivo podría ser considerablemente más corto.

Por último, las nuevas peticiones de subsidio por desempleo, que serán publicadas el día de mañana jueves 07, podrían generar ajustes en el sentimiento general del mercado, especialmente si los datos se desvían de las expectativas actuales.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

NVDA 1D – El Gigante Tecnológico Vuelve a SorprenderAnálisis de Tendencia sobre la tendencia general de NASDAQ:NVDA

📰 El 28 de mayo, la volatilidad de NVIDIA (NVDA) se disparó tras la presentación de su informe trimestral, publicado al cierre del mercado. La compañía, líder indiscutible en el desarrollo de hardware para inteligencia artificial, volvió a superar las expectativas del consenso: reportó un beneficio por acción (BPA) ajustado de $0.96 USD frente a una estimación de $0.88, sorprendiendo con un rendimiento superior al 9.08%.

Fundamentalmente, el valor de las acciones se ha disparado en correlación directa con el crecimiento exponencial de su segmento de centros de datos, que generó $39.1 mil millones de dólares, representando un alza interanual del 73%. El entusiasmo por la IA continúa siendo el principal catalizador detrás de este desempeño, y todo apunta a que esta narrativa seguirá dominando el comportamiento del activo.

En términos técnicos, el fuerte gap alcista generado tras el informe de resultados podría dar lugar a un retroceso hacia zonas de pullback clave, como la zona B (cercana a los $138.50 USD) o incluso un posible testeo del nuevo soporte dinámico en los $136.00 USD. Mientras tanto, si el precio logra consolidarse por encima de los $144.00 USD, se abriría la puerta para una extensión alcista hacia los máximos históricos.

📈El aumento de volatilidad ha sido considerable, como era de esperarse. Esto también se refleja en indicadores como el RSI, que actualmente se sitúa en niveles de sobrecompra crítica por encima de 75, lo que podría anticipar una pausa o corrección en el corto plazo.

Actualmente, el precio ha roto el canal bajista que se había formado durante las semanas anteriores, y muchos operadores esperan una continuación de tendencia durante el resto de la semana. Sin embargo, existen señales de cautela: otras acciones tecnológicas también muestran agotamiento tras un rally prolongado, lo que podría frenar momentáneamente el impulso alcista de NVDA.

🗞️ Noticia Clave del Día:

Una corte federal en EE.UU. falló en contra de los aranceles impuestos bajo la Sección 232 durante la administración Trump, lo que podría forzar la eliminación de tarifas a productos clave de México, Canadá y China. Este fallo pone en duda la viabilidad de políticas proteccionistas y podría tener implicaciones para empresas tecnológicas con cadenas de suministro internacionales, como NVIDIA.

⚠️ Señales de Cuidado en las Acciones Tecnológicas

A pesar del excelente reporte, la acción de NVDA ha comenzado a perder impulso tras las primeras horas de la sesión del 29 de mayo. El rango de precios entre $148 y $150 USD representa una resistencia psicológica importante, la cual ha sido difícil de superar en ciclos anteriores.

En este contexto, los indicadores técnicos han perdido efectividad inmediata debido al fuerte gap generado. Es probable que las señales retomen claridad tras una consolidación o pullback, por lo que la cautela operativa es clave hasta que se estabilice el volumen y la acción del precio en los nuevos niveles.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

¿Y si esta vez sí es diferente? El Nasdaq pierde el control.

Tras meses de impulso sostenido y una fase prolongada de acumulación institucional, el Nasdaq 100 acaba de romper con contundencia su estructura de mercado. La corrección no solo ha invalidado el canal parabólico que venía desarrollando desde finales de 2022, sino que también ha sido acompañada por un volumen significativamente elevado, lo que sugiere una participación activa de manos fuertes en el movimiento descendente.

El perfil de volumen revela zonas de vacío por debajo del precio actual, lo que históricamente acelera los movimientos cuando se pierde una estructura de soporte. El precio se encuentra ahora en plena fase de markdown, donde las zonas de distribución ya han sido validadas y la presión vendedora se impone sin oposición clara.

Desde la perspectiva de la teoría de Wyckoff, este quiebre confirma el paso de distribución a desequilibrio bajista. Además, el comportamiento del WaveTrend y el histograma de momentum refuerzan esta lectura: tenemos cruces bajistas agresivos con lecturas profundas y sin señales de divergencia alcista en formación. Las medias móviles de corto y medio plazo están completamente superadas, reforzando la continuidad de la tendencia.

El índice aún no muestra signos de absorción de ventas ni reacción institucional que sugiera un cambio de escenario. La posibilidad de un rebote técnico existe, pero por ahora todo apunta a que cualquier retroceso será una oportunidad para reposicionar ventas, no una reversión sostenible.

Cuando un índice de esta magnitud rompe una estructura con esta claridad y volumen, es importante no reaccionar emocionalmente, sino con estrategia. El seguimiento objetivo del volumen, la estructura y la acción del precio es clave para mantenernos del lado correcto del mercado.

¿Y tú qué opinas?

¿Crees que veremos un rebote técnico en las próximas sesiones o que el índice continuará su caída sin pausa?

✅ Si te gusta este análisis, impulsa la idea y sígueme para más análisis técnicos .

#funesma79 #Nasdaq100 #AnálisisTécnico #TradingProfesional #EstrategiaDeMercado

CAPITALCOM:US100

Mercados se Hunden ¡Viernes Negro en los Mercados! 2025💻 Los mercados globales colapsan este viernes tras el anuncio del presidente Donald Trump sobre la imposición de aranceles a todas las naciones, con tasas que van desde un 10% hasta un 40% ¿Estamos al borde de una guerra comercial? Todo apunta a que ha comenzado. Miles de traders han quedado atrapados en una ola de ventas sin fin.

Las bolsas europeas EASYMARKETS:ESXEUR han caído más de un 5% en un solo día, y la respuesta del gobierno europeo no se ha hecho esperar: han declarado que tomarán represalias con la misma fuerza.

📅 El 2025 se perfila como el año más complicado para los operadores del mercado en lo que va del siglo. ¿Estamos presenciando el inicio de un crash? Los expertos lo tienen claro: sí. Los principales índices de Estados Unidos han sufrido pérdidas superiores al 10% en lo que va del año, y la recuperación no parece cercana debido a la incertidumbre generada por estas nuevas tarifas arancelarias.

Dow Jones, el índice de las 7 Magníficas, el sector tecnológico, S&P 500… ¡Todo se hunde!

EASYMARKETS:DJCUSD AMEX:XLK CBOE:MAGS AMEX:SPY

Como se puede observar en los gráficos, esto parece ser solo el comienzo de algo mucho más grande. Recesión y guerra comercial son los principales detonantes de una posible corrección similar a la del 2008. En estos momentos, mantener la calma y asegurar liquidez se vuelve fundamental.

🗨️ ¿Quién lo diría? Warren Buffett liquidó sus posiciones más grandes antes de este desplome, una señal anticipada de lo que se avecinaba. Hoy, la liquidez es la reina de los mercados.

Recuerden que ningún tipo de análisis técnico o indicador puede predecir el mercado, y menos en condiciones como estas. Opere con extrema precaución ante los recientes comentarios del presidente de la Reserva Federal, Jerome Powell.

Analista de easyMarkets Alfredo G

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero.

Opere con precaución.

Impinj Inc. (PI) en Zona Clave OPORTUNIDAD !!!!

📊 Impinj Inc. (PI) en Zona Clave: ¿Oportunidad o Continuación Bajista?

Contexto General:

Impinj Inc. (PI) es una empresa líder en tecnología RFID (Identificación por Radiofrecuencia), clave para la automatización y digitalización de inventarios en múltiples industrias. Actualmente, el precio ha caído bruscamente desde su máximo en 239 USD, situándose ahora en 107 USD, lo que plantea la pregunta: ¿estamos ante una oportunidad de compra o se avecina más caída?

Análisis Técnico Detallado

1️⃣ Estructura del Mercado

📉 Tendencia general: Bajista desde máximos, con el precio formando una clara estructura de máximos y mínimos decrecientes.

📌 Soporte crítico: 98 USD → Nivel donde podríamos ver una reacción de compradores.

📌 Resistencia clave: 129 USD → Zona a superar si se produce un rebote.

📏 Retroceso Fibonacci: El precio ha corregido hasta el nivel 0.786 en 90 USD, un punto técnico relevante para posibles giros alcistas.

2️⃣ Indicadores y Volumen

📈 Volumen: Se observa un aumento de volumen en zonas de soporte, lo que podría indicar interés de compradores institucionales.

📊 Indicadores de momento:

✅ RSI en zona de sobreventa 📉 → Posible oportunidad de rebote.

✅ MACD con momentum bajista 📉 → Todavía no confirma reversión.

✅ Media Móvil de 50 y 200 periodos 📏 → El precio está por debajo de ambas, indicando presión bajista.

Posibles Escenarios

📈 Escenario 1 (Alcista - Rebote técnico):

Si el precio mantiene la zona de 98-100 USD y vemos una recuperación con volumen, podríamos buscar objetivos en 129 USD y posteriormente 144 USD. Un rompimiento por encima de 144 USD indicaría mayor fortaleza hacia los 167 USD (Fibonacci 0.382).

📉 Escenario 2 (Bajista - Continuación de caída):

Si el soporte en 98 USD se pierde, el siguiente nivel de relevancia está en 90 USD, correspondiente a un retroceso del 0.786 de Fibonacci. Si ese nivel tampoco aguanta, podríamos ver un descenso hasta 48 USD, donde se encuentra un soporte estructural de largo plazo.

📰 Noticias y Factores Fundamentales a Vigilar

✅ Impacto de los Aranceles de Trump: Impinj, al estar en el sector tecnológico, podría beneficiarse si las restricciones favorecen el desarrollo local. Sin embargo, también podría enfrentar desafíos en costos de producción si depende de proveedores extranjeros.

✅ Resultados Financieros Próximos: Es fundamental seguir el próximo informe trimestral. Unos buenos resultados podrían marcar el punto de inflexión alcista.

✅ Demanda Creciente en RFID y Automatización: A pesar de la caída del precio, la tendencia del sector sigue en crecimiento. Empresas que adoptan RFID para la gestión de inventarios y logística están impulsando la demanda de las soluciones de Impinj.

💡 Conclusión Final

📍 Impinj está en una zona crítica. El soporte en 98 USD podría actuar como punto de giro, pero si se pierde, la caída podría extenderse hasta 90 USD o incluso 48 USD. El mercado decidirá en los próximos días si estamos ante una oportunidad de compra o si la tendencia bajista continuará.

💬 ¿Qué opinas? ¿Crees que veremos un rebote o más caída? Déjamelo en los comentarios y sígueme para más análisis.

📌 #Trading #Inversión #StockMarket #AnálisisTécnico #Impinj 🚀

CAPITALCOM:PI

url=https://www.tradingview.com/x/S2F51Xc3/]https://www.tradingview.com/x/S2F51Xc3/

OPENDOOR TECHNOLOGIES ( OPEN ) OPORTUNIDAD ?Opendoor Technologies (OPEN) en zona clave: ¿Rebote o continuación bajista?

🔍 Situación técnica: La acción sigue en una fuerte tendencia bajista, alcanzando niveles críticos de soporte cerca de los $1.30 - $1.28, zona donde ha mostrado cierta acumulación en sesiones anteriores.

🔹 Claves del análisis técnico:

✔️ Zona de soporte: $1.28 - $1.35, nivel donde el precio ha intentado frenar la caída.

✔️ Resistencias a corto plazo: $1.50 - $1.70, zona donde podría encontrar presión vendedora en caso de rebote.

✔️ Perfil de volumen: Se observa concentración de volumen en niveles superiores, lo que podría significar un área de resistencia importante.

✔️ Indicadores técnicos: Posible divergencia en el RSI que sugiere una desaceleración en la presión bajista.

Posibles escenarios:

📌 Escenario alcista: Si el precio logra mantenerse sobre el soporte y muestra entrada de volumen comprador, podría buscar la zona de $1.50 - $1.70 como primer objetivo.

📌 Escenario bajista: Si el soporte en $1.28 se rompe con fuerza y volumen, el precio podría continuar cayendo con extensión hacia niveles inferiores.

Conclusión: Opendoor Technologies está en un punto crítico, con potencial para un rebote técnico, pero sin confirmación de reversión de tendencia aún. Es clave monitorear la acción del precio y el volumen para validar cualquier movimiento.

Si te gusta este análisis, dale like y sígueme para más actualizaciones diarias.

¿Qué opinas? ¿Ves oportunidad en esta zona o esperas más confirmación?

#Trading #AnálisisTécnico #Bolsa #Opendoor #Acciones

CAPITALCOM:OPEN

BABA- OPORTUNIDAD !!!!!!!!!

📊 Alibaba Group: Señales de fortaleza tras romper el triángulo de consolidación

Alibaba Group (BABA) está mostrando un movimiento significativo tras romper el triángulo de consolidación en el que había estado atrapada durante varias semanas. Actualmente cotiza a $90.42, lo que confirma que los compradores están tomando el control en una zona clave que muchos consideran infravalorada.

Análisis Técnico Actualizado

Ruptura confirmada del triángulo descendente:

La acción ha superado la resistencia del triángulo, marcando un cambio en la estructura técnica y abriendo la puerta hacia un objetivo potencial de $116, basado en la proyección del patrón.

Soporte y resistencia:

Soporte clave: $88, donde el precio encontró fuerza previamente.

Resistencia inmediata: $95, que de ser superada, podría acelerar la presión compradora hacia niveles superiores.

Volumen respaldando el movimiento:

El aumento del volumen en la ruptura sugiere que esta subida está respaldada por interés genuino del mercado, una señal clave de que los compradores están consolidando su posición.

Indicadores técnicos:

RSI: Alcanzando niveles de fortaleza, pero aún con espacio para seguir subiendo.

MACD: Se mantiene en territorio positivo, indicando una tendencia alcista en desarrollo.

Análisis Fundamental

Oportunidad en valuación:

Alibaba sigue cotizando por debajo de su valor intrínseco, lo que la convierte en una opción atractiva para inversores de largo plazo.

Catalizadores adicionales:

La recuperación económica de China y una posible relajación de las tensiones regulatorias podrían ser factores clave para consolidar el crecimiento de la acción.

Confianza institucional:

La reciente entrada de volumen podría estar relacionada con la acumulación por parte de inversores institucionales que ven un cambio de tendencia.

Conclusión: Un camino claro hacia los $116

Con la ruptura del triángulo de consolidación, Alibaba ha dado un paso técnico importante que podría llevarla hacia los $116 si el sentimiento del mercado sigue siendo positivo. La acción ahora se encuentra en una estructura alcista respaldada tanto por fundamentos sólidos como por un cambio técnico claro.

📝 Posdata: ¿Crees que Alibaba alcanzará los $116 pronto? Déjame tu opinión en los comentarios. ¡Hablemos de estrategias y objetivos!

🔔 Recuerda seguirme para más análisis como este y compartir tus ideas en los comentarios. ¡Aprendamos juntos!

#Alibaba #Trading #AnálisisTécnico #Inversiones #MercadosFinancieros

CAPITALCOM:BABA

Romperá a la baja NVIDA? QUE PIENSAS? Análisis de #NVIDIA Corporación

Salida del Canal Alcista: En mayo de 2023, el precio de NVIDIA salió de su canal alcista, lo cual es un indicador de que la tendencia alcista podría estar perdiendo fuerza. Los canales alcistas suelen ser áreas de soporte y resistencia, y cuando el precio sale de estos canales, puede indicar un cambio en la tendencia.

Posible Toque Inferior del Canal: Como mencionas, hay una posibilidad de que el precio vuelva a tocar la parte baja del canal ascendente. Si esto ocurre, podría ser una señal de que el precio podría seguir cayendo si no encuentra soporte en esa zona. Es importante estar atentos a este nivel, ya que podría actuar como un soporte temporal o confirmar una continuación de la tendencia bajista si se rompe.

Puntos de Interés para Rebotes: En el gráfico actualizado, se observan dos puntos de interés donde, según tu observación, se podrían ver rebotes en el futuro. Estos puntos son importantes para los traders que buscan oportunidades de compra en niveles de soporte potenciales.

Valor Promedio y Sobrecompra: Según los expertos, el valor promedio por acción de NVIDIA está en los $123, lo cual indica que el precio actual está en una situación de sobrecompra. Esto sugiere que el mercado podría estar preparado para una corrección o consolidación, ya que el precio podría ser demasiado alto en comparación con su valor intrínseco o con lo que los analistas consideran razonable.

Recomendaciones:

Vigilancia del Soporte y Niveles de Sobrecompra (OB): Mantén un ojo en los niveles donde el precio podría volver a tocar la parte baja del canal y en los dos puntos de interés para posibles rebotes. Estos niveles pueden proporcionar oportunidades de compra si el precio encuentra soporte y rebota. Además, dado que el precio está en una situación de sobrecompra (OB) según los expertos, es crucial monitorear si el precio se aproxima o cae por debajo de los $123, ya que esto podría indicar una corrección desde niveles de sobrecompra.

Análisis Continuo: Dado que el mercado puede cambiar rápidamente, es crucial realizar un análisis continuo y no basar decisiones únicamente en un solo indicador o patrón. Considera combinar el análisis del canal con otros indicadores técnicos y patrones de precios para tener una visión más completa.

Gestión de Riesgos: Dada la situación de sobrecompra, es esencial tener una estrategia de gestión de riesgos robusta. Utiliza stop-loss para proteger tus inversiones en caso de que el precio continúe cayendo más allá de los niveles de soporte identificados o si se confirma una corrección desde los niveles de sobrecompra.

Expectativas de Precio: Ten en cuenta que la percepción de sobrecompra a $123 sugiere que el mercado podría ajustarse hacia este nivel o más abajo. Esto podría ser una señal para los inversores de largo plazo para esperar una mejor oportunidad de entrada, mientras que para los traders de corto plazo, podría ser un indicativo de una posible corrección inminente.

Recuerda que el análisis técnico es solo una herramienta y debe ser complementado con otros análisis y consideraciones, especialmente en un mercado tan dinámico como el de las acciones tecnológicas.

Alibaba (BABA): ¿Inicio de Onda 3 Explosiva?

🚀 Alibaba (BABA): ¿Inicio de una poderosa Onda 3? 🚀

Análisis Técnico: Actualmente, Alibaba muestra un impulso significativo que podría estar marcando el inicio de una Onda 3 en la estructura de Elliott. Vemos un soporte sólido en el rango de $90 - $95, y un volumen ascendente que respalda esta fase de expansión. Si rompe la resistencia clave en $115 - $120, ¡podríamos estar frente a un movimiento alcista considerable! 📈

Sobre Alibaba: Alibaba Group (BABA) es el gigante del comercio electrónico y tecnología en China. Con su diversificación en sectores como e-commerce, computación en la nube y servicios financieros, Alibaba está bien posicionada para beneficiarse de los estímulos económicos en China y del impulso al consumo interno. Además, su plataforma global y su presencia en el mercado de nube añaden estabilidad y proyección de crecimiento.

¿Por qué invertir en Alibaba ahora?

Exposición al Crecimiento en China: Alibaba está directamente vinculada al crecimiento del consumo interno en China, especialmente con los estímulos económicos recientes.

Valoración Atractiva: Tras una serie de ajustes en su precio, Alibaba cotiza a niveles interesantes en comparación con su histórico, lo que representa un punto de entrada favorable.

Diversificación y Resiliencia: Con su modelo de negocio diversificado, Alibaba es menos vulnerable a las fluctuaciones del mercado y está bien posicionada para aprovechar tendencias de crecimiento a largo plazo.

🔔 **¡Sigue esta idea y deja tu impulso para recibir más análisis detallados como este! No olvides seguir a @funesma79 en TradingView para estar al tanto de más estrategias y análisis en tiempo real. ¡Tu apoyo es importante! 🔔

#Alibaba #BABA #InversiónInteligente #OndasElliott #AnálisisTécnico #TradingView #China #ConsumoInterno #OportunidadDeInversión #EstrategiaDeTrading #funesma79

CAPITALCOM:BABA

AMD: ¡Ruptura Alcista en Camino con Objetivo en $200!AMD (Advanced Micro Devices Inc.), una de las principales compañías de semiconductores a nivel mundial. AMD se dedica al diseño y desarrollo de microprocesadores y unidades de procesamiento gráfico (GPU), utilizados principalmente en computadoras personales, servidores y dispositivos de gaming. También provee soluciones para centros de datos y la industria automotriz, lo que ha impulsado su crecimiento en sectores tecnológicos avanzados como inteligencia artificial y machine learning.

Análisis técnico del gráfico:

Patrón de triángulo descendente:

Se observa un patrón de triángulo descendente formado desde los máximos alcanzados en 2023. Este patrón sugiere una fase de consolidación, y el reciente rompimiento al alza indica una posible continuación alcista si se confirma el volumen.

Líneas de tendencia:

Existen varias líneas de tendencia ascendentes que actúan como soportes dinámicos. La más pronunciada de ellas ha sido respetada desde mediados de 2022, lo que indica una estructura de mercado saludable para el mediano-largo plazo.

Resistencias y soportes clave:

La primera resistencia significativa está en la zona de $180, coincidiendo con un nivel de resistencia previo donde el precio ha mostrado dificultades para avanzar.

El soporte clave más cercano se encuentra en torno a los $145-150, justo donde está la confluencia de varias medias móviles.

Un soporte importante a largo plazo está cerca de los $120, y la línea más baja marcada en azul alrededor de los $100.

Volumen:

El volumen reciente ha mostrado una tendencia creciente, lo que podría indicar acumulación por parte de inversores institucionales. Sin embargo, para una ruptura definitiva hacia nuevos máximos, sería ideal ver un incremento mayor en volumen.

Indicadores técnicos (Oscilador debajo del gráfico):

El oscilador muestra señales alcistas, con el cruce al alza reciente. Esto apoya la posibilidad de que la tendencia alcista continúe, al menos en el corto plazo.

Posibles objetivos:

Primer objetivo: $180, correspondiente a la resistencia previa.

Segundo objetivo: $200, el cual fue un nivel clave durante la tendencia alcista anterior.

Tercer objetivo: En caso de una ruptura alcista significativa, podría buscar los máximos anteriores cerca de $227.

Noticias recientes y relevantes:

Desempeño en inteligencia artificial (IA): AMD ha ganado relevancia en el sector de la inteligencia artificial, particularmente con su GPU MI300, diseñada para competir directamente con Nvidia en el espacio de chips para IA. Este mercado ha mostrado gran crecimiento en 2024 y es una de las áreas que podría impulsar el valor de las acciones en el futuro cercano.

Resultados financieros: Los resultados más recientes de AMD han mostrado un crecimiento estable en el segmento de servidores y centros de datos, aunque los márgenes han sido presionados por la competencia y los costos de fabricación.

Adquisiciones y expansiones: AMD ha estado expandiendo su portafolio de productos y capacidades, lo que incluye la reciente adquisición de Xilinx, empresa clave en chips programables, que ha ampliado su presencia en nuevas industrias como telecomunicaciones y automoción.

Competencia: Aunque AMD ha sido un rival constante de Intel, su mayor competencia en la actualidad proviene de Nvidia, especialmente en el sector de procesamiento gráfico y chips para IA. AMD ha estado acelerando su desarrollo en estas áreas para no quedarse atrás en la carrera tecnológica.

Este análisis sugiere que AMD tiene un potencial alcista considerable, especialmente si las tendencias tecnológicas globales continúan favoreciendo el desarrollo de la inteligencia artificial y centros de datos. Sin embargo, es importante monitorear el desempeño de la competencia y las noticias macroeconómicas que puedan afectar el sector tecnológico en general.

CAPITALCOM:AMD

Grupo Sage: Liderazgo en la Nube y Crecimiento Constante.

ANALISIS TECNICO SGE.

Tendencia principal : La tendencia actual parece ser bajista en el corto plazo, reflejada en la media móvil de 200 días (línea blanca) que está por encima del precio actual de la acción. Esto sugiere una resistencia fuerte en esa zona.

Niveles clave : Se observan zonas de soporte alrededor de los 1000 GBX , destacadas por el volumen de operaciones, lo cual indica que los compradores tienden a defender este nivel. El soporte inmediato parece estar alineado con una tendencia alcista de largo plazo, señalada por la línea ascendente verde.

Resistencias : Las resistencias más significativas están marcadas en la zona de 1060-1100 GBX , donde el precio ha tenido dificultades para avanzar. Superar esta área podría indicar un cambio de tendencia.

Volumen : El volumen de transacciones ha ido aumentando, lo que puede estar indicando acumulación en niveles bajos.

Indicador MACD : Se observa que el MACD está mostrando una divergencia alcista, lo cual sugiere una posible reversión en el futuro cercano si el impulso sigue positivo.

Noticias relevantes:

Crecimiento de ingresos : En su último informe trimestral (Q3 2024), Sage Group reportó un crecimiento del 9% en ingresos impulsado principalmente por su enfoque en soluciones en la nube y asociaciones estratégicas, como la reciente colaboración con VoPay , que optimiza soluciones de pago. para pequeñas y medianas empresas (PYMES)

Adquisiciones y expansión : Sage ha estado fortaleciendo su cartera de productos con adquisiciones clave, como Infineo en Francia , lo que ha mejorado sus capacidades de reporte y gestión empresarial

Además, la empresa ha realizado movimientos estratégicos para expandir su oferta de software en la nube, consolidando su liderazgo en sectores como la construcción y las soluciones financieras digitales.

Modelo de ingresos recurrentes : El 95% de los ingresos de Sage proviene de suscripciones, lo que le otorga una ventaja competitiva significativa y estabilidad en tiempos económicos volátiles. Esta característica ha sido muy valorada por analistas, que han mantenido una perspectiva alcista para la acción con un objetivo de precio de 1,200-1,300 GBX en el mediano plazo

Perspectiva:

Sage sigue siendo una empresa sólida en el sector de tecnología para PYMES, con un enfoque claro en la nube y productos escalables que mejoran la eficiencia empresarial. Aunque enfrenta desafíos en su valoración, que está por encima del promedio de la industria, la empresa tiene una base de ingresos sólida y recurrente. Además, su estrategia de adquisiciones y su expansión en la nube parecen bien encaminadas para sostener el crecimiento a largo plazo.

CAPITALCOM:SGE

NAS100 en la Encrucijada: ¿Ruptura Alcista o Caída Profunda?1. Análisis Técnico del Gráfico

Patrón de Triángulo Simétrico: El gráfico muestra un patrón de consolidación en triángulo simétrico, que indica indecisión en el mercado. Este tipo de formación puede romper tanto al alza como a la baja, por lo que es importante monitorear de cerca los niveles clave.

Soportes y Resistencias Clave:

Soporte importante: Se encuentra cerca de los 18,586 puntos, que corresponde al retroceso de Fibonacci del 38.2%. Si este soporte se rompe, podríamos ver una caída hasta el 17,817 puntos (78.6% de Fibonacci).

Resistencia inmediata: En la parte superior, los 19,326 puntos es una resistencia clave, alineada con el 61.8% de Fibonacci. Este nivel será crucial para determinar si el mercado puede continuar al alza.

Indicadores Clave:

RSI (Índice de Fuerza Relativa): El RSI muestra señales de sobreventa, lo que podría indicar un posible rebote. Sin embargo, la confirmación dependerá de una ruptura de la formación triangular.

Volumen: El aumento del volumen en las caídas recientes sugiere que los movimientos bajistas están respaldados por una participación significativa del mercado, lo que podría llevar a una continuación de la corrección.

2. Factores Fundamentales y Sentimiento del Mercado

Sentimiento General: Los mercados globales están en una fase de espera, con expectativas de que la Reserva Federal podría comenzar a recortar tasas de interés en su próxima reunión el 17-18 de septiembre de 2024. Se estima una reducción de entre 25 y 50 puntos básicos, dependiendo de cómo se desarrolle la inflación y la economía en las próximas semanas.

La posibilidad de una aterrizaje suave de la economía de EE. UU., como ocurrió en 1995, ha alimentado el optimismo de que las acciones podrían repuntar una vez que se estabilicen las tasas

Expectativa de Recortes de Tasas: Los analistas predicen que la Fed podría implementar su primer recorte de tasas desde 2020, lo que impulsaría los activos de riesgo como el NASDAQ 100, favoreciendo un movimiento alcista en el índice

3. Perspectivas para la Próxima Semana

Escenario Alcista: Si el mercado rompe al alza el nivel de 19,326 puntos, podríamos ver un movimiento hacia los 19,700-20,000 puntos. Esto sería impulsado por un posible recorte de tasas de la Fed y un aumento en el optimismo del mercado.

Escenario Bajista: Si el soporte de 18,586 puntos falla, podríamos ver una caída más profunda hacia los 17,817 puntos, ya que el sentimiento de riesgo podría aumentar si la Fed decide mantener las tasas sin cambios o si la inflación se mantiene alta.

En resumen, es importante monitorear de cerca la reunión de la Fed y los niveles técnicos clave en el gráfico para adaptar la estrategia según la dirección que el mercado tome en los próximos días.

CAPITALCOM:US100

Airbnb son algo más que colchones Tal vez muchos lo sabéis, pero habrá quién no: Airbnb viene de Air+ bed and breakfast (bnb) y es que sus fundadores empezaron alquilando colchones de aire con desayuno en sus propias casas... a día de hoy es una empresa que capitaliza algo más de 74.000 millones de dólares.

Su vida en bolsa tiene mucho altibajo: empezó muy fuerte (post COVID), para caer todo lo subido, volver a subirlo, bajar todavía más (un 60% en las caídas provocadas por las subidas de tipos), recuperar una parte (concretamente el 61,8% de toda la subida), y ahora volver a caer.

Esta nueva caída tiene un componente técnico que parece interesante: de nuevo ha bajado hasta el 61,8% de la subida anterior con lo que ya me han sonado las alarmas (o despertador para meternos en el papel de la empresa), y si además coincide con los mínimos de finales de 2023 todavía llama más la atención.

Sin duda el último causante de la bajada fueron los resultados publicados en agosto (del segundo trimestre) que parece que no gustaron al mercado dejando un hueco importante pero, aún así, parece que está consolidando niveles.

Por otro lado, parece que ya no es una growth típica, sino que el componente cíclico es más fuerte (no deja de vender habitaciones, igual que un hotel). Aún así, sí que está creciendo a ritmos interesantes tanto a nivel de ventas como, mucho más importante, a nivel de márgenes y generación de caja. Además, con las caídas han quedado ratios interesantes que hace que sea una opción a tener en cuenta para invertir en el sector "turismo-viajes" de una forma algo diferente y complementaria a la típica de Melia o Marriott por poner dos ejemplos de otros activos muy interesantes.

US100: ¡Rebote Impulsivo en el Horizonte!Analizando el gráfico de 4 horas del US100 (Nasdaq), se pueden identificar varias áreas clave para un posible retroceso y soporte:

Soporte Principal: La zona alrededor de los 18,000 - 18,200 es un soporte crítico. Este nivel ha sido probado previamente y ha mostrado ser una base sólida para un posible rebote.

Resistencia Clave: Las resistencias se encuentran alrededor de los niveles de 19,200 y 20,000. Superar estos niveles indicaría una continuación de la tendencia alcista.

Patrón de Cabeza y Hombros: El gráfico muestra un posible patrón de cabeza y hombros, lo que puede señalar una reversión si el precio rompe el soporte del cuello.

Noticias Relevantes y Previsión de Analistas

Decisión de Tipos de Interés de la Fed: La Reserva Federal dejó las tasas de interés sin cambios recientemente, pero indicó posibles recortes de tasas para 2024. Se espera que haya hasta tres recortes de tasas en el próximo año, lo que podría influir positivamente en los mercados bursátiles, incentivando el gasto y la inversión【29】【30】.

Previsión de Analistas: Los analistas de Goldman Sachs y Metlife Investment Management predicen múltiples recortes de tasas en 2024 debido a la disminución de la inflación y una desaceleración en el crecimiento económico. Estas expectativas han generado un sentimiento mixto en el mercado, con algunos preocupados por el alto nivel de valoración actual de las acciones【29】.

Sentimiento del Mercado

El sentimiento del mercado es actualmente mixto. Por un lado, la perspectiva de recortes de tasas es vista positivamente por los inversores, ya que puede impulsar la actividad económica. Por otro lado, las valoraciones de las acciones, especialmente en el sector tecnológico, son altas, lo que genera preocupaciones sobre la sostenibilidad del rally actual【29】【30】.

Idea de Trading

Dirección: Largo (Compra) tras confirmar un rebote en el soporte clave

Entrada: $18,200

Take Profit: $19,200 (primer objetivo), $20,000 (segundo objetivo)

Stop Loss: $17,800

Soporte: $18,200

Resistencia: $19,200, $20,000

Resumen

Basado en el análisis técnico y fundamental, se recomienda una posición larga en el US100 (Nasdaq) con un precio de entrada de $18,200, apuntando a un objetivo de $19,200 - $20,000. Es crucial monitorear las noticias económicas y las decisiones de la Fed, ya que pueden influir significativamente en la dirección del mercado.

Descargo de Responsabilidad

Este análisis se proporciona solo con fines informativos y no constituye asesoramiento financiero. Siempre es aconsejable realizar su propia investigación y consultar a un profesional antes de tomar decisiones de inversión.

CAPITALCOM:US100

CISCO también está en los Juegos OlímpicosSeguramente muchos de nosotros hemos visto la marca CISCO en aparatos de comunicación, principalmente en oficinas o los amantes de la Fórmula 1 lo habrán visto también en los monoplazas naranjas de McLaren (por cierto, les está saliendo bien este año debido a la mejora de la escudería de Woking.

Tal vez se conozca menos en el mercado, aunque no es una empresa pequeña, capitaliza 190.000 millones y está en el puesto 38 por ponderación en el S&P 500.

Se trata de una empresa que para ser tecnológica es relativamente tranquila, con crecimiento de ventas y de márgenes muy estables (fuera del típico "growth") y con un PER de 17-18x y hasta una rentabilidad por dividendo también alejadas del típico growth (3,3%).

Sin querer decir nada, casi a modo de curiosidad, en pleno escándalo por parte de Crowdstrike, CISCO se encargará (junto a ATOS) de este servicio para los JJOO de París, unos juegos amenazados en la calle y pero también a nivel informático. De hecho, hay mucha tecnología en estos JJOO (Intel proveerá de IA para deportistas, jueces y para rastrear redes sociales), Panasonic pone tecnología de vídeo y audio muy punta, Salesforce gestiona acreditaciones...

En un entorno propicio para esta compañía: fuerte castigo desde finales de 2023 (al alejarse de los estandares de las 7 magníficas), repercusión que le pueda dar París 2024 y los ratios tan atractivos podría entrar en focus de muchos invrersores.

El momento técnico, sin ser perfecto, sí da señales bonitas:

- Ha roto la directriz bajista.

- Ha rebotado en el 61,8 de la caída

- Parece que consolida los niveles de 46-46,70

- Se mantiene dentro de una directriz alcista de fondo

- Ha recuperado por encima de la media de 200 sesiones en gráfico semanal (lo intenta en diario).

US 100: Divergencia RSI Señala Corrección InminenteDivergencia en el RSI:

La divergencia en el RSI es una señal de que el impulso del precio puede estar debilitándose. Generalmente, cuando el precio sube pero el RSI baja, es una indicación de una posible corrección o cambio de tendencia.

Indicadores Técnicos:

Medias Móviles: La media móvil de 200 días (línea blanca) está claramente en una tendencia ascendente, lo que indica un mercado alcista a largo plazo.

Volumen: El volumen muestra un incremento significativo en los últimos días, lo que puede indicar un fuerte interés comprador o vendedor.

MACD: La posición actual del MACD y su histograma también ayudan a evaluar el impulso del mercado.

Patrones Técnicos:

Soporte y Resistencia: El gráfico muestra niveles de resistencia alrededor de 21,000 y niveles de soporte clave cerca de 20,000 y 19,500.

Tendencias: La tendencia a corto plazo parece estar probando la resistencia en la parte superior, pero hay señales de una posible corrección debido a la divergencia del RSI.

Sentimiento del Mercado

El sentimiento del mercado se puede evaluar a través de índices de sentimiento y análisis de los datos de mercado recientes. Revisaré el "Fear & Greed Index" y otras métricas de sentimiento del mercado.

La divergencia en el RSI (Relative Strength Index) sugiere que el impulso alcista podría estar debilitándose. Esto es una señal de que podría haber una corrección o un cambio de tendencia pronto. Aunque el precio ha estado subiendo, el RSI está bajando, indicando una posible desaceleración en el impulso de compra.

Indicadores Adicionales:

Medias Móviles: La media móvil de 200 días muestra una tendencia alcista a largo plazo, indicando que el mercado ha estado en un período de crecimiento sostenido.

MACD (Moving Average Convergence Divergence): Actualmente, el MACD está en una fase positiva, pero es importante vigilar si se cruza a la baja con su línea de señal, lo que podría confirmar un cambio de tendencia.

Volumen: El volumen ha aumentado significativamente, lo que podría ser indicativo de una posible reversión si se acompaña de una presión de venta.

Niveles Clave:

Resistencia: Alrededor de 21,000 puntos, donde el índice ha encontrado dificultades para superar.

Soporte: Cerca de 20,000 y 19,500 puntos, estos niveles podrían proporcionar un suelo si el precio comienza a corregir.

Sentimiento del Mercado

El sentimiento del mercado en general ha sido mixto. Mientras algunos sectores muestran optimismo, otros, como el inmobiliario comercial, enfrentan desafíos. La reciente volatilidad y la incertidumbre en torno a las decisiones de la Reserva Federal también contribuyen a un sentimiento cauteloso.

Noticias Relevantes y Comentarios de Analistas

Noticias Relevantes:

Se espera que la próxima semana traiga importantes datos económicos, incluyendo reportes de ganancias de grandes empresas y posibles decisiones de la Reserva Federal que podrían influir significativamente en el mercado.

La situación en el sector inmobiliario comercial sigue siendo una preocupación, ya que se enfrentan a una crisis debido a tasas de vacantes elevadas y presiones económicas adicionales.

Comentarios de Analistas:

Analistas de DailyFX mencionan que la actual fase del mercado está en un punto crítico, con una posible corrección en el horizonte si el sentimiento se vuelve más negativo.

Según NerdWallet, la atención está en cómo los inversores manejarán la reinversión de los fondos del mercado monetario, lo que podría impulsar significativamente los índices si se canaliza hacia acciones.

Soporte: 19,500, 18,500

Resistencia: 20,500, 21,000

Objetivos:

Primario: 19,000 (nivel psicológico y técnico)

Secundario: 18,500 (nivel de soporte mayor)

Resumen

El análisis técnico y fundamental sugiere precaución en el corto plazo para el US 100. La divergencia en el RSI y el aumento en el volumen junto con un sentimiento mixto del mercado indican una posible corrección. Se recomienda considerar una posición corta, con precios de entrada y salida bien definidos para gestionar el riesgo adecuadamente.

Descargo de Responsabilidad

Este análisis se proporciona solo con fines informativos y no constituye asesoramiento financiero. Siempre es aconsejable realizar su propia investigación y consultar a un profesional antes de tomar decisiones de inversión.

CAPITALCOM:US100

Applied Materials: aprovechando la ¿toma de beneficios?Semana dura para los seminconductores, ya sea por los resultados de ASML (buenos, pero... y a pesar de los buenos también de Taiwan Seminductor) o por los rumores/amenazas relativa a los semiconductores en la Guerra Comercial China-EEUU.

Sea por lo que sea, el resultado ha sido caías en la semana que van desde (entre los 10 más grandes) del 15%de AMD y ASML a la semana plana de Intel (en el momento de escribir está a punto de cerrar Europa y por lo tanto quedan unas horitas de semana en Wall Street).

Pues bien, una de esas perjudicadas ha sido Applied Materials: empresa que se dedica a fabricar máquinas que a su vez fabrican semiconductores, es decir dentro de la cadena de fabricación de chips está en la parte "menos" arriesgada ya que sus clientes son otros participantes de la industria, tanto los que van a triunfar como los que no, y empresas de éstas hay pocas (ASML, ASM, Disco, KLA, LAM y poco más) y además cada una con sus características.

Con la dificultad que representan estas empresas para hacer valoraciones, cada temporada de resultados varía mucho (para mejor) sus previsiones de ventas, nos encontramos con una empresa con PERs relativamente baratos para el sector (25,7x esperado para este año), fuerte crecimiento de ventas, crecimiento razonable de márgenes y con muchísima caja.

Parte negativa? Realmente hay dos:

- Enfriamiento muy fuerte de la demanda (no tiene pinta).

- Guerra comercial con China: vende un 27% a China (y un 21% a Taiwan), dejando las ventas a EEUU y Europa entorno al 23%.

Y el momento?

Es posible que a muchos se les escapara la acción (también los hay que por FOMO han entrado en plena tendencia disparada), pero con las caídas de esta semana está intentando consolidar el nivel de 214 (sería muy bueno que el cierre semanal lo hiciera por encima).

FSLY: ¡Oportunidad de Rebote! Análisis Técnico del Gráfico:

Resistencias Importantes:

Resistencia 1: Aproximadamente en la zona de $27.00, que coincide con un nivel de resistencia significativo, donde el precio ha sido rechazado anteriormente.

Resistencia 2: Aproximadamente en la zona de $54.00, donde se observa una fuerte resistencia previa que coincide con el pico más alto en el gráfico.

Soporte Importante:

Soporte 1: Aproximadamente en la zona de $8.00, donde el precio ha encontrado soporte varias veces en el pasado.

Soporte 2: Aproximadamente en la zona de $5.00, donde se observa un soporte psicológico y técnico.

Cambio de Tendencia:

Para un cambio de tendencia alcista, es crucial que el precio rompa la resistencia de $27.00 con un volumen significativo. Una ruptura clara y cierre por encima de esta resistencia podría indicar un cambio de tendencia de bajista a alcista. Además, la EMA (Media Móvil Exponencial) de largo plazo debe mostrar una pendiente ascendente sostenida.

Información de la Compañía (Fastly, Inc. - FSLY):

Descripción: Fastly, Inc. es una empresa que ofrece una plataforma de nube que permite a los desarrolladores y empresas acelerar la entrega de sus contenidos y aplicaciones en internet. La compañía proporciona soluciones para la entrega de contenido, seguridad, y servicios de computación en la nube.

Sector: Tecnología - Servicios de Internet y Proveedores de Infraestructura.

Comentarios de Analistas:

Análisis Reciente: Los analistas han mostrado una perspectiva mixta sobre FSLY. Algunos destacan el potencial de crecimiento a largo plazo debido a la creciente demanda de servicios de entrega de contenido y seguridad en la nube. Sin embargo, otros señalan preocupaciones sobre la competencia y la capacidad de la empresa para mantener márgenes de beneficio sólidos.

Recomendaciones: Las recomendaciones varían entre "Mantener" y "Comprar" para los analistas más optimistas, mientras que otros recomiendan "Vender" debido a preocupaciones sobre la valoración y la volatilidad del precio de las acciones.

Próximos Pasos:

Indicadores Técnicos

RSI (14): 65.83 - Neutral (Cerca de la zona de sobrecompra)

MACD (12,26,9):

MACD: 0.01388

Señal: -0.13643

Histograma: 0.15031 - Tendencia alcista

Bandas de Bollinger (20, 2):

Banda Superior: $7.97

Banda Media: $7.40

Banda Inferior: $6.82

EMA (9): $7.68 - El precio actual está por encima de la EMA, indicando una tendencia alcista a corto plazo.

VWAP: $8.14 - El precio está operando cerca del VWAP, sugiriendo que el precio actual es justo según el volumen negociado.

Niveles Clave

Resistencias Importantes:

$27.00 - Un nivel clave para considerar un cambio de tendencia a largo plazo.

$54.00 - Resistencia fuerte a largo plazo.

Soportes Importantes:

$8.00 - Soporte inmediato.

$5.00 - Soporte psicológico y técnico.

Información de la Compañía

Descripción: Fastly, Inc. ofrece una plataforma de nube que permite a desarrolladores y empresas acelerar la entrega de contenidos y aplicaciones en internet. Proporciona soluciones para la entrega de contenido, seguridad, y servicios de computación en la nube.

Sector: Tecnología - Servicios de Internet y Proveedores de Infraestructura.

Comentarios de Analistas

Perspectiva Mixta: Algunos analistas ven potencial de crecimiento debido a la creciente demanda de servicios de entrega de contenido y seguridad en la nube. Otros muestran preocupaciones sobre la competencia y la capacidad de la empresa para mantener márgenes de beneficio sólidos.

Recomendaciones:

Mantener para aquellos con una perspectiva más cautelosa.

Comprar para los más optimistas sobre el crecimiento futuro.

Vender debido a la volatilidad y preocupaciones sobre la valoración.

Idea de Trading

Dirección: Largo

Entrada: $8.20

Take Profit: $9.50 (Nivel próximo de resistencia después del soporte inmediato)

Stop Loss: $7.50 (Por debajo del soporte inmediato de $8.00)

Soporte: $8.00

Resistencia: $9.50

Resumen

Basado en el análisis técnico y fundamental, se recomienda una posición larga en FSLY con un precio de entrada de $8.20. Se anticipa que la operación se complete en un período de 1-2 semanas, vigilando de cerca los niveles de soporte y resistencia. Es crucial monitorear los cambios del mercado y ajustar la estrategia en consecuencia.

Descargo de Responsabilidad

Este análisis se proporciona solo con fines informativos y no constituye asesoramiento financiero. Siempre es aconsejable realizar su propia investigación y consultar a un profesional antes de tomar decisiones de inversión.

CAPITALCOM:FSLY

SAMSUNG - Piso de canal alcistaBuen trade para todos!!

Este gigante electrónico denota un canal alcista desde inicios del 2023.

En este momento esta cerca del piso del mismo y acompañado de una media exponencial como soporte relevante.

Buscaremos una operación en largo basados en un potencial rebote en zona de reacción que nos lleve cerca al techo del canal.

* Zona de compra (rectangulo naranja) Entre $73 y $75

* Stop Loss $70 (línea roja)

* TP1 ($78) TP2 ($81) TP3 ($84) (lineas verdes)

* Relación riesgo beneficio 3:1

ANALISIS TECNOLOGICO NASDAQ

Movimiento del Precio: El movimiento del precio del US 100 en un período diario.

Canal Ascendente: Similar al gráfico anterior, el precio se encuentra dentro de un canal ascendente, pero aquí vemos una ruptura por encima del canal superior, indicando una posible "subida libre".

Zonas de Soporte y Resistencia:

Resistencia anterior alrededor de 19,500 ha sido superada.

Soportes importantes en 16,000 y 14,000.

Indicadores Técnicos:

Volúmenes de negociación que muestran fluctuaciones, con algunos picos altos.

Osciladores en la parte inferior del gráfico que indican niveles de sobrecompra.

Análisis Técnico

Tendencia Alcista: El precio ha roto el canal ascendente superior, lo que indica una fuerte tendencia alcista y una posible entrada en "subida libre".

Resistencia Superada: El nivel de resistencia en 19,500 ha sido superado, lo que abre camino a nuevos máximos históricos.

Soportes Importantes: En caso de una corrección, los niveles de soporte en 16,000 y 14,000 deben ser monitoreados de cerca.

Indicadores de Momento: Los osciladores muestran que el mercado está en una zona de sobrecompra, lo que podría sugerir una posible consolidación o corrección a corto plazo.

Posibles Objetivos

Corto Plazo:

Objetivo inmediato: 20,000 (nivel psicológico).

En caso de mantener la tendencia, el siguiente objetivo podría ser 21,000.

Mediano a Largo Plazo:

Si la tendencia alcista continúa, niveles cercanos a 22,000 - 23,000 podrían ser alcanzados en los próximos meses.

En caso de una corrección, vigilar los niveles de soporte en 16,000 y 14,000.

Comentarios de Analistas

Morgan Stanley: Han mencionado que el NASDAQ 100 podría seguir beneficiándose de la fortaleza en el sector tecnológico y las innovaciones en inteligencia artificial y computación en la nube.

Goldman Sachs: Mantienen una perspectiva optimista, citando el sólido rendimiento de las principales acciones tecnológicas y las expectativas de crecimiento en ganancias.

JP Morgan: Aunque son más cautelosos, sugieren que la robustez de las ganancias corporativas y la moderación en las políticas de la Fed son factores positivos.

Próximos Datos a Tener en Cuenta la Semana que Viene

Decisión de la Reserva Federal sobre Tasas de Interés: Cualquier cambio o comentario sobre la política monetaria puede impactar significativamente en el mercado.

Datos de Inflación (IPC): Los datos del Índice de Precios al Consumidor ofrecerán información clave sobre la inflación, afectando las expectativas de la política de la Fed.

Ganancias Corporativas: Resultados trimestrales de grandes empresas tecnológicas que pueden influir en el sentimiento del mercado.

Indicadores Económicos: Datos de empleo y otros indicadores económicos importantes que podrían ofrecer pistas sobre la salud de la economía.

Conclusión

El gráfico del US 100 muestra una fuerte tendencia alcista con una ruptura del canal ascendente, sugiriendo una posible "subida libre". Los objetivos a corto plazo se sitúan en torno a 20,000 y 21,000, mientras que a mediano y largo plazo podríamos ver niveles entre 22,000 y 23,000. Mantente atento a los próximos datos económicos y comentarios de la Reserva Federal, ya que estos factores podrían influir en la dirección del mercado.

CAPITALCOM:US100

ANALISIS NASDAQ A por nuevos maximos ? 😮😮😮😮1. **Tendencia General:**

- El gráfico de 4 horas del Nasdaq 100 (US100) muestra una tendencia alcista clara, con el precio moviéndose dentro de un canal ascendente bien definido (líneas blancas).

2. **Resistencias y Soportes:**

- **Resistencia Inmediata:** Alrededor de 18670, que es el nivel máximo reciente.

- **Soporte Inmediato:** Alrededor de 18450, que coincide con la línea de soporte del canal ascendente.

3. **Patrones de Velas:**

- Se observa un patrón de consolidación (bandera alcista) después de un movimiento fuerte al alza, lo que sugiere una posible continuación del movimiento ascendente.

4. **Medias Móviles:**

- La SMA de 50 y 200 periodos (líneas blancas) están por debajo del precio actual, indicando un fuerte soporte dinámico y confirmando la tendencia alcista.

5. **Volumen:**

- El volumen ha mostrado un incremento durante el reciente movimiento al alza, lo que valida la fuerza del movimiento. Sin embargo, se observa una ligera disminución en el volumen durante la consolidación actual.

#### Posibles Objetivos

- **Objetivo Alcista (Corto Plazo):** Si el precio rompe la resistencia de 18670, el siguiente objetivo podría ser 19000, que es un nivel psicológico importante y coincide con la parte superior del canal ascendente.

- **Objetivo Bajista (Corto Plazo):** Si el precio no logra romper la resistencia y cae por debajo de 18450, podríamos ver una corrección hacia 18200, que es el siguiente nivel de soporte importante dentro del canal ascendente.

### Noticias Relevantes y Comentarios de Analistas

1. **Noticias Económicas:**

- **Política de la Reserva Federal:** Los comentarios recientes de los funcionarios de la Fed sugieren que las tasas de interés se mantendrán estables hasta que la inflación se desacelere claramente. Esto podría impactar positivamente al mercado de acciones a corto plazo​``【oaicite:3】``​.

- **Datos del IPC:** El Índice de Precios al Consumidor (IPC) de EE.UU. se publicará la próxima semana. Un aumento mayor al esperado podría generar volatilidad en el mercado.

2. **Sentimiento del Mercado:**

- **Tendencia Alcista:** Analistas de DailyFX destacan que el Nasdaq 100 ha mostrado una fortaleza significativa y podría seguir subiendo si los datos económicos y las políticas de la Fed continúan siendo favorables

- **Precaución por Posible Corrección:** Sin embargo, algunos analistas sugieren precaución debido a la posible toma de ganancias y la proximidad a niveles de resistencia clave.

### Conclusión y Recomendaciones

- **Estrategia Alcista:** Considerar posiciones largas si el precio rompe y se mantiene por encima de 18670, con un objetivo en 19000. Utilizar órdenes de stop-loss cerca de 18450 para gestionar el riesgo.

- **Estrategia Bajista:** Si el precio no logra romper la resistencia y muestra señales de reversión, considerar posiciones cortas con un objetivo en 18200 y stop-loss cerca de 18670.

CAPITALCOM:US100