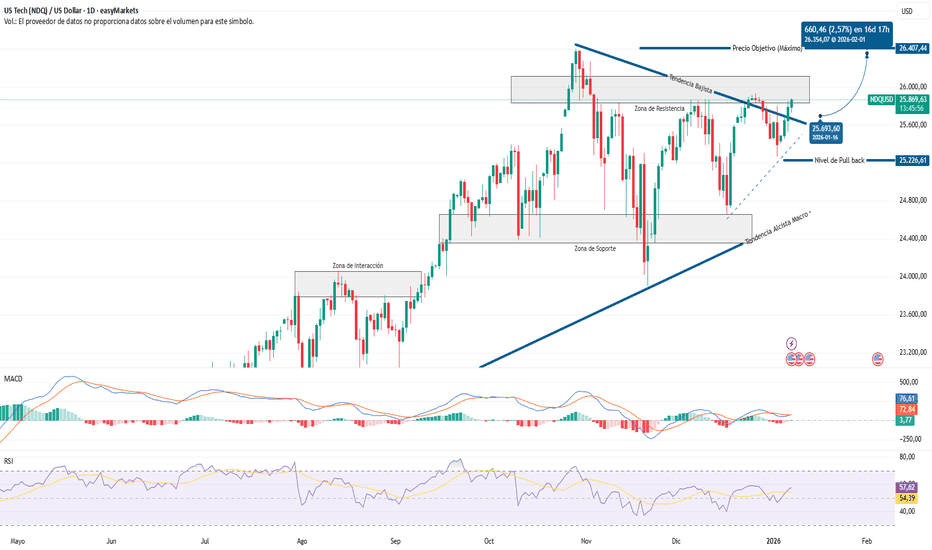

NASDAQ100 1D - Un Nuevo "Rally" esta por ¿Comenzar?📊EL PATRÓN TÉCNICO QUE TODOS ESTABAN ESPERANDO EASYMARKETS:NDQUSD

El índice más importante de Estados Unidos ha marcado un hito relevante en su comportamiento durante el último trimestre de 2025, y todo apunta a que aún existe una probabilidad considerable de que conserve potencial para alcanzar un nuevo máximo a lo largo de 2026. La pregunta clave es si realmente logrará extender este movimiento. Para ello, los operadores deberán observar con atención una señal clara de consolidación por encima de la zona de resistencia bajista.

No obstante, para muchos participantes del mercado, la confirmación más relevante ha sido el rompimiento de la línea de tendencia bajista, la cual fue superada con rapidez mediante un patrón de velas de continuación, acompañado de una ventaja técnica clara reflejada en el MACD, que actualmente señala un cruce alcista.

📖 Indicadores técnicos como el RSI se han mantenido cerca de niveles neutrales, alrededor de 57.00, lo que puede interpretarse como una confluencia adicional para quienes buscan oportunidades alcistas sin condiciones extremas de sobrecompra. En términos generales, el índice muestra una predisposición clara para intentar una extensión hacia nuevos máximos. Sin embargo, la posibilidad de un pull back asociado a toma de liquidez sigue presente. En caso de materializarse, el comportamiento del precio en ese nivel de retroceso será clave, ya que un pull back ordenado y sostenido actuaría como señal de fortaleza estructural para la continuación de la tendencia.

Noticia importante del día: 💬 Trump se reunirá con jefes petroleros para intentar reactivar la producción en Venezuela

La administración estadounidense convocó a ejecutivos del sector energético con el objetivo de atraer inversiones y experiencia técnica para reconstruir la infraestructura petrolera venezolana, tras años de deterioro. La iniciativa busca incrementar la oferta global de crudo y podría tener implicaciones relevantes en los mercados energéticos internacionales.

🌎PANORAMA SOBRE LAS TECNOLÓGICAS CBOE:MAGS Y EASYMARKETS:NDQUSD

La posible continuación de esta tendencia podría verse respaldada por los próximos reportes de ganancias de las principales empresas tecnológicas, incluidas las denominadas Siete Magníficas. No obstante, el mercado también contempla el comportamiento estacional típico de los primeros tres meses del año, el cual históricamente se caracteriza por retrocesos que suelen extenderse hasta finales de febrero. Aun así, varios operadores coinciden en que el precio del índice parece adelantarse a dicha estacionalidad y que, en esta ocasión, el periodo correctivo podría ser considerablemente más corto.

Por último, las nuevas peticiones de subsidio por desempleo, que serán publicadas el día de mañana jueves 07, podrían generar ajustes en el sentimiento general del mercado, especialmente si los datos se desvían de las expectativas actuales.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Sp500index

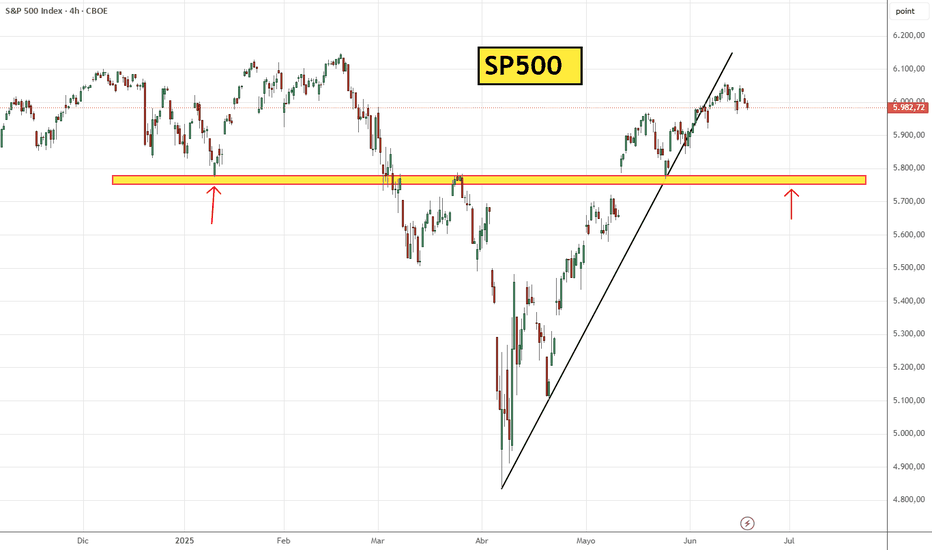

SPIUSD 4H - La Proxima Tendencia para 2026📊LA REALIDAD SOBRE EL RALLY DE NAVIDAD AMEX:SPY

De acuerdo con las expectativas, los operadores anticipaban un nuevo impulso alcista; sin embargo, conviene aclarar qué se entiende por un rally de Navidad. Más que un movimiento puntual, se trata de una predisposición alcista del mercado accionario estadounidense, generalmente comprendida entre octubre y diciembre. Bajo esta definición, puede afirmarse que el mercado ya ejecutó dicho rally en los meses previos y que, en la actualidad, se limita a consolidar de cara a la estacionalidad de inicio de 2026.

Desde una perspectiva estadística, los índices de Estados Unidos suelen mostrar lateralidad entre enero y marzo, acompañada de una reducción en la volatilidad, en gran parte por los procesos de rebalanceo de portafolios tras el cierre del año. En este contexto, los inversores deberían comenzar a buscar oportunidades en instrumentos que presenten señales previas de acumulación, incluso si estos se encuentran parcialmente descorrelacionados de la estacionalidad típica de inicio de año.

💻Noticia importante del día: Trump afirma que EE. UU. atacó una gran instalación en Venezuela

El presidente señaló que fuerzas estadounidenses destruyeron una “gran instalación” en Venezuela como parte de su estrategia contra el narcotráfico. La declaración supone una escalada política y militar en la región, con posible impacto en la percepción de riesgo y en los flujos de capital hacia activos emergentes.

📊PERSPECTIVA TÉCNICA DEL ÍNDICE AMEX:SPY (EE. UU.)

Desde el punto de vista técnico, el precio logró superar el máximo histórico y actualmente intenta consolidarse mediante un pullback por encima de la estructura principal ubicada en 6,951.88. Si el precio se mantiene sobre este nivel, puede interpretarse como una predisposición alcista, con una posible extensión hacia el precio objetivo en 7,050.07.

Una parte relevante de las órdenes y del volumen se concentra por debajo del máximo histórico. El RSI ofrece una lectura positiva en términos de espacio para continuar, aunque el MACD introduce cautela al mostrar un cruce bajista, lo que sugiere la posibilidad de lateralización durante el resto de la semana.

Recuerde operar con precaución.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

Teoría de la Compresión Exponencial de las Crisis (1929-2025)💥 La compresión temporal de las crisis NO es solo tecnología o algoritmos. Es la consecuencia directa e inevitable de que el sistema fiat (dólar-reserva mundial) está en fase terminal de devaluación y sobreendeudamiento desde que Nixon cerró la ventana del oro en 1971.

⚠️ Desde el año 1929 vemos que cada crisis es más corta porque cada vez hay menos margen antes del colapso total.

La compresión temporal es la prueba visible y matemática de que el dólar y el sistema fiat se están muriendo de deuda y devaluación acelerada. La Reserva Federal actúa cada vez más rápido que nunca: porque si dejan que duela “el tiempo necesario” como en los años 30 o 70… esta vez no sobrevive ni el dólar ni su hegemonía mundial. Y es por eso que cada nueva crisis es más salvaje y destructiva, pero su duración se reduce drásticamente: de décadas a meses, y ahora a días.

Análisis Histórico del S&P 500 (DICIEMBRE 2025)📊 El S&P 500 (SPX) es el índice bursátil más representativo del mercado estadounidense y global, utilizado como referencia clave para medir el desempeño del mercado de valores en EE.UU. Abarca las 500 empresas más grandes que cotizan en la Bolsa de Nueva York (NYSE) y en el Nasdaq.

📈 El siguiente análisis histórico muestra la evolución del índice desde sus inicios en 1923 hasta la actualidad, destacando hitos críticos como la Gran Depresión de 1929, la crisis del petróleo en los años 70, la burbuja tecnológica de los 2000 y la crisis financiera de 2008. También se identifican fases prolongadas de expansión económica y momentos de alta volatilidad provocados por eventos geopolíticos y financieros. A pesar de las numerosas crisis, la tendencia de largo plazo revela un crecimiento sostenido con correcciones significativas, reflejando la resiliencia estructural del mercado.

💹 Desde el mínimo registrado en 1932 —tras el colapso de la Gran Depresión— el S&P 500 ha crecido más de 136.500% (una multiplicación de 1.366 veces). Este crecimiento exponencial no solo responde a la innovación o productividad empresarial, sino también al hecho de que el índice se valora en una moneda (el dólar) cuyo poder adquisitivo ha disminuido continuamente.

🧠 En ese sentido, el crecimiento de los activos no refleja exclusivamente un aumento de valor real, sino más bien una consecuencia del modelo económico estadounidense basado en la expansión monetaria continua. Mientras el dólar siga existiendo y se siga imprimiendo sin respaldo real, veremos a las acciones —y a otros activos financieros— subir en apariencia. No porque valgan más, sino porque el dinero con el que se miden vale menos cada día… hasta que el propio sistema colapse o sea reemplazado.

¿Dónde hacemos la compra semanal? vamos a WALLMART🏪 Walmart ( NYSE:WMT ): una oportunidad de compra en diario rumbo a máximos históricos 📈

En MDTAcademy estamos observando con atención el comportamiento de Walmart, una de las empresas más grandes y sólidas de Estados Unidos, y actualmente en una zona de interés muy interesante para una posible entrada en gráfico diario.

Según nuestro método, Walmart muestra:

✅ Una tendencia absoluta alcista.

✅ Reacción al alza en zonas de interés, en zonas de demanda institucional.

✅ Objetivos en los máximos muy cerca

✅ Potencial subida de un 7% y posibilidad de 1:2 de ratio riesgo beneficio.

🎯 Objetivo en zona de máximos:

Si la estructura se mantiene, el objetivo principal está en la zona de máximos históricos, alrededor de los 170 USD, donde podría consolidarse un nuevo impulso alcista.

Por otro lado si desciendo por debajo de los 100$. Perdería el interés por el momento.

SP500 4H - El Rally de Navidad ¿Corre peligro?🌎PERSPECTIVA Y ANÁLISIS DE LA SITUACIÓN EN WALL STREET

En los últimos días, uno de los índices más relevantes del mercado estadounidense, el S&P 500, ha experimentado una caída acelerada, acompañada de una presión vendedora significativa. A pesar de que el índice venía de una tendencia alcista prolongada, impulsada principalmente por sólidos reportes de ganancias y la expectativa de futuros recortes en las tasas de interés, la toma de utilidades y el regreso de los vendedores han comenzado a marcar el ritmo.

El precio alcanzó un máximo histórico en la zona de 6924, punto en el que el RSI mostró una sobrecompra clara, señalando un movimiento excesivamente extendido. Desde ese nivel, la corrección ha sido inmediata y con fuerza, indicando que el mercado podría estar entrando en una fase de ajuste natural tras semanas de avance casi vertical.

La caída del S&P 500 también ha contagiado al mercado de criptomonedas. La correlación entre activos de riesgo vuelve a hacerse evidente: la presión bajista sobre los índices está generando sentimiento de fragilidad en tokens y altcoins clave. Las acciones tecnológicas, pilar principal del índice, muestran señales de fatiga y una estructura de sobrecompra generalizada. Bitcoin y otros activos se mantienen en una fase de retroceso técnico, mientras que los índices estadounidenses aún podrían extender su corrección hasta el área de soporte mínimo de liquidez.

Recordatorio estratégico:

Cuando los índices tecnológicos corrigen con volumen, suelen hacerlo con dirección clara y objetivos amplios, no con retrocesos superficiales.

📰Noticia relevante del día: EE. UU. reducirá vuelos desde el viernes por el cierre del gobierno.

La FAA anunció que reducirá hasta un 10% el volumen de vuelos en más de 40 aeropuertos de alto tráfico debido a la falta de personal derivada del cierre gubernamental prolongado. Esto suma incertidumbre adicional al mercado en términos de consumo, actividad económica y proyecciones de movilidad.

📊 Los indicadores muestran señales clave:

El RSI ha salido de sobrecompra y se aproxima a zonas de sobreventa, lo cual históricamente suele anticipar pausas o rebotes técnicos.

El precio aún tiene espacio para caer hacia la zona gris de soporte, donde se concentran órdenes de liquidez institucional.

La ruptura por debajo de la base de tendencia indica que muchos operadores han activado posiciones cortas, y es probable que ese nivel sea retesteado antes de una dirección final más clara.

En síntesis:

Escenario correctivo activo, con alta probabilidad de testear soportes inferiores antes de cualquier reactivación del rally. Recuerde operar con sustento técnico y gestión de riesgo. El contexto macro sigue siendo determinante y los movimientos del índice continuarán siendo amplificados por el sentimiento general del mercado.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web

El dilema de 2026: ¿Reaceleración o Resurgimiento inflacionario?Un gran tema macro se perfila: la reaceleración del crecimiento global de cara a 2026. A pesar de las desaceleraciones parciales, no ha habido una recesión severa, solo una "papilla media agitada de crecimiento que se enfría".

La clave está en que la significativa flexibilización monetaria global (recortes de tasas de interés) de los últimos dos años —comparable a las crisis de 2000, 2008 y 2020— ha ocurrido sin una gran crisis o recesión. Históricamente, una racha no recesiva de recortes de tasas solo puede augurar algo positivo.

Punto clave: La fiebre mundial de recortes de tasas apunta a la reaceleración del crecimiento global como un escenario central para 2026.

Sin embargo, la reaceleración conlleva un riesgo: el resurgimiento de la inflación. Las expectativas inflacionarias siguen siendo altas, las cadenas de suministro inestables y la capacidad escasa, lo que podría llevar a que el crecimiento renovado impulse nuevamente los precios.

El riesgo opuesto (recesión y deflación) se considera de muy baja probabilidad en este momento.

Las implicaciones de mercado de la reaceleración (y potencial resurgimiento inflacionario) serían:

- Alza para materias primas, acciones cíclicas tradicionales y acciones de mercados globales/emergentes.

- Presión sobre bonos y acciones de crecimiento/tecnología de larga duración, especialmente si la inflación repunta rápidamente.

30/09/25 - SP500 - NY - Possibili scenari M15Negli ultimi giorni mi è stato difficile individuare un’area che si allinei con la mia metodologia per entrare a mercato. Penso che aprire posizioni long quando il prezzo è molto vicino al massimo storico possa essere molto rischioso e non vedo movimenti o zone chiare per aprire posizioni short.

Al momento il prezzo sta “giocando” all’interno di un FVG, dove potrebbe svilupparsi un movimento ribassista, e spero che lasci un livello interessante per potermi posizionare tramite un ordine limite.

19/09/25 - SP500 - Sesión NY - Posibles escenarios en M15 1) Precio en máximo histórico dentro del rango mayor (círculos azules)

2) Al momento se encuentra en un rango menor (líneas amarillas)

3) Si rompe el rango menor por arriba, esperar un FVG pero sin claridad de un TP

4) Si rompe por abajo, esperar la formación de un FVG con posible llegada al 6610,8

IT

1) Prezzo sui massimi storici dentro il range del timeframe superiore (cerchi blu).

2) Al momento è in un range del timeframe inferiore (linee gialle).

3) Se c’è breakout rialzista del range minore, attendere un FVG; TP non chiaro.

4) Se rompe al ribasso, attendere la formazione di un FVG con possibile arrivo in area 6.610,8.

19/09/25 Escenarios sesión Europa SP500-M15 ES

1) El precio se encuentra en el máximo histórico

2) Para pensar en un escenario de largo, a la apertura de Londres el precio tendría que llegar al 6610,8 directamente sin ir a buscar el máximo, para buscar un buen ratio

3) Para pensar en un escenario de corto, el precio tendría que romper el ultimo HL pero con al menos dos velas bajistas con cuerpo amplio. El dia de ayer durante NY rompió el ultimo HL con una vela bajista pero después volvió entrar al rango.

4) Veamos como se desarrolla el precio durante Londres al menos hasta poco antes de la apertura de NY

IT

1) Il prezzo si trova sul massimo storico.

2) Per ipotizzare uno scenario long, all’apertura di Londra il prezzo dovrebbe raggiungere direttamente 6.610,8 senza cercare il massimo, per cercare un buon rapporto R/B.

3) Per valutare uno scenario short, il prezzo dovrebbe rompere l’ultimo minimo crescente (HL) con almeno due candele ribassiste dal corpo ampio. Ieri, durante la sessione di New York, ha rotto l’ultimo HL con una singola candela ribassista, ma poi è rientrato nel range.

Vediamo come si sviluppa il prezzo durante Londra, almeno fino a poco prima dell’apertura di NY.

La Empresa de Warren Buffet a tiro! 📈 Oportunidad de compra en Berkshire Hathaway: ¿por qué mirar hacia la empresa de Warren Buffett ahora? 💼

NYSE:BRK.B , el conglomerado dirigido por el legendario Warren Buffett, se ha consolidado como uno de los ejemplos más sólidos de inversión a largo plazo. Su portafolio diversificado abarca desde aseguradoras y energía hasta posiciones en gigantes como Apple, Coca-Cola y American Express.

👉 En MDTAcademy hemos identificado que el precio actual de Berkshire se encuentra en una zona de acumulación interesante;

Zona de compra semanal, en un rebote sobre los 456$, donde el precio a seguido con estructura alcista y en DIARIO experimentando un giro, tras ese giro y al confirmación, observamos una oportunidad clara para una entrada.

💥 Hasta zona de máximos, donde queda el objetivo, representaría un incremento del 10%.

🔍 Factores que respaldan esta oportunidad:

✅ Resiliencia en momentos de incertidumbre: la filosofía de Buffett se centra en empresas con ventajas competitivas duraderas.

✅ Crecimiento sostenido: los últimos reportes muestran ingresos consistentes y una fuerte generación de caja.

✅ Diversificación: Berkshire no depende de un solo sector, lo que reduce riesgos en comparación con otras compañías.

✅ Valoración atractiva : en relación a su fortaleza financiera y su historial de retornos, el precio actual ofrece una entrada favorable.

💡 En palabras de Buffett: “El mejor momento para invertir es cuando otros dudan”.

Y hoy, Berkshire sigue siendo un pilar de estabilidad en el mercado.

🚀 Conclusión:

Para inversores que buscan solidez, diversificación y visión a largo plazo, Berkshire Hathaway representa una oportunidad clara de compra.

TESLA 1S – El gigante de los autos eléctricos ¿Volará?📊ANÁLISIS DE POTENCIALES ESCENARIOS SOBRE NASDAQ:TSLA

Las acciones de Tesla se han mantenido relativamente estables durante los últimos meses, aunque el entorno macroeconómico reciente ha inyectado una dosis extra de volatilidad que, sin duda, ha favorecido la formación de un patrón técnico prometedor en gráficos semanales. Destaca especialmente la aparición de una vela tipo hammer (martillo), lo que sugiere una posible recuperación alcista por encima de la Resistencia 1.

Sin embargo, los operadores deben prestar especial atención al comportamiento del precio frente al nivel de los $347.75 USD, ya que de no superarlo con fuerza, podríamos ver una prolongación del rango lateral actual. En este momento, el precio de la acción se mantiene estable, con una alta probabilidad de continuar al alza gracias al patrón técnico de acumulación y expansión. La mayoría de los indicadores siguen respaldando esta visión positiva sobre el valor.

Noticia importante del día:

📈 Asia se prepara para avanzar tras Powell

Las bolsas asiáticas anticipan un repunte luego del cambio de tono del presidente de la Fed, Jerome Powell. Su discurso más moderado fortaleció las expectativas de un posible alivio monetario, generando mayor confianza entre los mercados emergentes y proyectando mejores flujos de inversión y crecimiento sostenido en la región.

📚PERSPECTIVA DE INDICADORES TÉCNICOS SOBRE LAS ACCIONES DE NASDAQ:TSLA

Los principales indicadores técnicos mantienen una fuerte señal de compra. En total, 16 indicadores apuntan a presión compradora, mientras que 6 se mantienen neutrales y ninguno en señal de venta. Esta configuración sugiere un sólido posicionamiento tanto de operadores minoristas como institucionales, apoyado en gran medida por el tono más dovish de Jerome Powell durante su intervención en Jackson Hole, la cual fue interpretada como un alivio por los mercados.

El RSI ha aumentado levemente, reflejando un ingreso progresivo de capital al activo. Además, en gráficos de 4 horas, el precio está saliendo de una figura de tipo bandera, lo que aporta una confluencia técnica adicional que refuerza el sesgo alcista actual.

Con base en estos factores, y siempre que los datos macroeconómicos de la semana no generen presiones negativas, podríamos ver a Tesla acercarse a niveles de $400 USD por acción.

Recuerde operar con precaución.

Risk Disclaimer

El trading representa un riesgo elevado. easyMarkets no hace ninguna declaración o garantía y no asume ninguna responsabilidad en cuanto a la exactitud o integridad de la información proporcionada, ni ninguna pérdida derivada de cualquier inversión basada en una recomendación, pronóstico o cualquier información proporcionada por cualquier tercero

Analista de easyMarkets Alfredo G.

EXPLICACION DE OPERATIVA: COMPRAS EN EL SP500Luego de fracasar varias veces en superar los 6,500 (Futuros) el SP500 retrocede algunos días seguidos

Los niveles claves a vigilar que tenemos en cuenta son:

- VAH, POC y VAL del Ultimo mes y de los últimos 3 meses.

Una vez que el precio cae por debajo del VAH y está posicionado debajo del Vwap (lo cual ocurrió ayer Martes 19/08) es de esperar que busque el POC (lo cual ocurrió en sesión nocturna), en estos niveles se recomienda NO operar ya que las probabilidades están distribuidas por igual hacia arriba o abajo, es una zona de indecisión, el POC actúa como un "imán" asimismo, el POC del ultimo mes y el de los últimos 3 meses están prácticamente en el mismo nivel! y se encuentran muy cercanos al VAH lo cual aumenta la probabilidad de que el precio continúe cayendo hasta el POC!.

El Precio continúa cayendo y las probabilidades que busque el VAL aumentan, sin embargo, aquí el recorrido es amplio, entonces, los niveles a evaluar son las bandas de Mogalef (especialmente configuradas a 1 hora), los invito a revisar estos niveles (Bandas de Mogalef de 15M y 1H excelentes en el Intradía y en posiciones Swing) ¿en donde el precio encontró resistencia ? en donde se detuvo ? será producto del azar ?

Abrimos una posición en compras al observar soporte en Mogalef H1 y en la vela posterior (alineación del Vix y el FI de Elder)

Consideramos que este retroceso NO es el inicio de una corrección mayor, si bien es cierto, la próxima exposición de Powell moverá mercado (Jackson Hole), ya nos hemos posicionado en compras en:

- 6373 y 6381 (12 contratos en Total)

- SL: 6354

- TP: 6428 Y 6438

McDonalds, ¿Hay regalo en el Happy Meal? Señal de Compra🍔Al momento de escribir esta actualización, las acciones de McDonald’s Corp NYSE:MCD cotizan en USD 305,07, registrando un avance del +1,14 % respecto al cierre anterior.

📈 Durante la sesión más reciente, el precio se movió en un rango aproximado de USD 301,40 a USD 305,31, una subida que hace pensar en una potencial entrada en compra, tras el rebote en las zonas de interés más cercanas.

🔍 Perspectiva técnica

La acción sigue mostrando fortaleza tras rebotar desde zonas de soporte cercanas a los USD 295, lo que refuerza la idea de que los compradores institucionales mantienen interés en la zona de los USD 300. Una ruptura clara por encima de USD 306 podría abrir camino hacia los USD 312 y posteriormente hacia el máximo anual.

📊 Check List a seguir

Busca la tendencia en temporalidades altas en SEMANAL O DIARIO.

Identificar un Order Block en diario o H4 cerca de USD 300 como zona de valor.

Esperar precio salga de la zona de interés, con contundencia para seguir con la continuidad.

Descuento de casi el 10% en el último año.

Objetivo en los máximos y STOP loss en la parte inferior de la zona. sobre los 290$

💡 Opción en cartera para medio-largo plazo además de pagar unos dividendos de casi el 2.5%.

Conclusión: 🍔

McDonald’s ofrece una estructura ideal para aplicar estrategias institucionales con alto riesgo-beneficio. Aprovecha su entorno macroestacional y zonas clave para operar con precisión, control y lógica.

Bitcoin. Monthly.El precio del Critptoactivo, actualmente, se encuentra cotizando en el rango de USD 117,200.

Lejos, del POC de Volumen.

Y cruzando al alza, al nivel de 0,00% de los Retrocesos de Fibonacci.

Todo indicaría, el normal desarrollo y conclusión de la Onda 5.

Así como también, de la consolidación total de la Fase Impulsiva. Del Patrón de Ondas Elliott.

Bastará esperar, si este afianzamiento.

Augura o no, el inicio de la consecuente Fase Correctiva.

Para de esta manera, asegurar el desenvolvimiento completo del Patrón fractal.

Otrora, mencionado.

Respecto al Volumen.

El mismo, continúa disminuyendo progresivamente.

Desde hace ya, dos ruedas consecutivas mensuales.

Vislumbrando así, una clara convergencia.

Respecto del comportamiento de las velas, de dichas jornadas.

En cuanto a la Volatilidad Histórica, del Spot.

La misma, persiste en parámetros moderados.

Buscando ingresar, quizás, en variables más elevadas.

Nuevamente, presentando una clara convergencia.

En proporción del comportamiento, en este caso, de la vela de la jornada mensual actual.

Datos relevantes, a la fecha:

- El día Lunes, 14/07/25, Bitcoin alcanzó los USD 123,200. Logrando así, un nuevo ATH.

- El IPC de Estados Unidos, en el mes de Junio, fue de 2,7% interanual.

- En el día de hoy, 15/07/25. Los Índices, S&P 500 y Nasdaq, alcanzaron máximos históricos.

- Actualmente más del 23% de las transacciones realizadas, en la red Bitcoin. Son de 1 sat/vB o menos, de comisión.

- Galaxy Digital, adquirió la suma total de BTC 40 K.

Fuentes:

Bloomberg, Reuters, CriptoNoticias.

En virtud, de todo lo expuesto.

Me tomé la libertad de seleccionar una Base ATM (Respecto de la operatoria de Opciones), a fin de realizar los cálculos estadísticos y probabilísticos pertinentes.

Contrato seleccionado:

BTC-250716-120000-C.

A los efectos.

Mediando la implementación, de Modelos de AI.

Se obtuvieron, los siguientes resultados.

Griegas:

Delta: 0.52.

Gamma: 0.41.

Vega: 0.51.

Theta: 0.53.

Rho: 0.48.

Probabilidad de Ocurrencia, de alcanzar el Strike de USD 120,000: 50.02%.

Volatilidades:

HV: 51.66%.

IV: 49.68%.

Regresión Linear:

Coeficiente: 0.0000001732.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Regresión Logística:

Return: 4.504299.

Correlación, entre Adj. Close y Volumen del Spot: Positiva.

Veremos, entonces.

Si efectivamente, el comportamiento de la Criptomoneda.

Permite finalizar completamente, a la Fase Impulsiva del Patrón de Ondas Elliott.

Para luego, dar inicio.

A la Fase Correctiva, subsiguiente.

LO QUE NADIE TE CUENTA- ACTUALIDAD DEL MERCADO, SP500-BTC-ORO📊 Panorama de los Mercados Financieros –

Actualidad de S&P 500, Nasdaq, Bitcoin, Ethereum, Oro y Plata (Julio 2025)

*En el video, explicación más técnica y de análisis. En el texto, explicación más fundamental.*

En los últimos días, los mercados financieros globales han mostrado un comportamiento mixto, pero con una tendencia muy positiva. Mientras los principales índices bursátiles de Estados Unidos parecen tomar un respiro tras semanas de rally, tras alcanzar los máximos históricos , los activos refugio como el oro y plata están mostrando señales de fortaleza . Y como no, una última subida muy contundente, y para muchos inesperada, de las criptomonedas en los últimos días. Remarcando la reciente aceleración del Bitcoin.

A continuación, analizamos la situación de los principales referentes: S&P 500, Nasdaq 100, Bitcoin y el oro.

🧾 S&P 500 y Nasdaq 100: Consolidación en la Cima

A pesar de las "malas noticias" que pueden existir en el mundo en general, estos 2 índices han mostrado una tendencia de consolidación en niveles récord, reflejando la prudencia de los inversores en un contexto de alta valoración y expectativa de resultados empresariales.

Siendo un poco más específicos, NASDAQ:NDX el índice tecnológico ha sido uno de los grandes protagonistas del año, gracias al impulso de gigantes como Nvidia, Apple y Microsoft.

Aunque no hay señales de corrección importante , el mercado parece estar esperando nuevos catalizadores macroeconómicos —como los próximos datos de inflación y las decisiones de política monetaria de la Reserva Federal— para definir su próximo movimiento.

Al igual que la reciente pausa puede explicarse por tomas de ganancias y cierta cautela respecto a las valoraciones en el sector tecnológico, especialmente tras los espectaculares avances en inteligencia artificial y semiconductores en la primera mitad del año. Y a niveles más técnicos, después de un rally alcista tan prolongado y el rompimiento contundente de los ya mencionados máximos históricos hacen que el precio tome un respiro.

₿ Bitcoin: El gigante dormido se despierta

El mercado de criptomonedas está viviendo una nueva ola de entusiasmo. BINANCE:BTCUSD Bitcoin (BTC) ha repuntado hasta los 118 080 USD, con un avance de más del 6 % en las últimas 24 horas. Este salto coincide con una mayor actividad institucional y rumores sobre nuevos ETF al contado en países de Asia.

Además, la reciente volatilidad del mercado —con movimientos de más de 8 000 USD en pocas horas— ha devuelto el protagonismo a BTC como activo de especulación y cobertura ante la debilidad del dólar.

🪙 Oro: Brilla como refugio en tiempos inciertos

El oro ha retomado su rol de refugio tradicional. El precio spot ronda los 3 336 USD por onza, con una racha de tres días consecutivos al alza. La tensión geopolítica, sumada a la incertidumbre en las relaciones comerciales entre potencias, ha llevado a los inversores a buscar activos más seguros.

Sin embargo, la demanda física muestra señales mixtas: mientras en India y China los compradores minoristas se muestran más cautos, los grandes fondos están acumulando oro ante un posible cambio de ciclo económico.

📌 Conclusión: ¿Qué nos dice el mercado?

La fotografía actual del mercado refleja una combinación de cautela, inicio de euforia, rotación de activos y búsqueda de refugio. Las acciones han dejado de ser el único protagonista, dando paso a activos como el oro y Bitcoin, que ganan atractivo en contextos de incertidumbre y posible debilidad del dólar.

SP500 H4 y D1 para cerrar la semanadespues de una semana terrible llendo en contra de la direccion del precio y no encontrando como sumarse a este.

creo puede haber tomado una liquidez de techos muy importante, en D1, barriendo SL y creo que el VIX esta en una linda zona de reaccion con un movimiento pendiente, Puede que sea solo una vela de falso rompimiento de techos, veremos como cierra hoy pero estoy nuevamente en cortos con Sl arriba de los 6300 puntos

NOTICIAS, ACTUALIDAD y EXPECTATIVAS... Nasdaq

💵 Tipo de interés del dólar y actas de la FOMC

• La Reserva Federal (FOMC) decidió mantener el tipo de interés de referencia en el 4.50 % por cuarta reunión consecutiva.

• En su comunicado, la Fed señaló que la incertidumbre económica, especialmente por aranceles y conflictos geopolíticos, se ha reducido, pero sigue siendo "elevada".

• Las previsiones económicas se revisaron: crecimiento de 1.4 %, desempleo del 4.5 %, y una inflación en torno al 3 %, por encima del objetivo del 2 %.

• El presidente Powell mantuvo un tono más precavido durante la rueda de prensa, advirtiendo sobre riesgos inflacionarios vinculados a los aranceles y el entorno global. Sobre todo, por la guerra vigente en el medio oriente.

🟢 Sectores beneficiados

Tecnología (XLK, QQQ) en este caso también con el PEPPERSTONE:NAS100

• Se benefician de tasas más bajas por menor coste de capital.

• Empresas como Nvidia, Microsoft y Apple podrían seguir liderando si hay más señales de desinflación.

• Recordad la entrada que estuvimos comentando en GOOGLE y pendientes de Apple. En el último post.

• Si siguen subiendo harán que el SP500/NASDAQ llegue a máximos históricos muy pronto.

👉 En el gráfico observamos que apenas está llegando a máximos históricos, aunque, por un lado, puede empezar una posible corrección, si consigue romper el nivel donde marcamos en el gráfico, si fuera así, el precio podría dirigirse a los 20.000 puntos.

✅No obstante, la estela sigue siendo alcista y hasta que ese nivel no se atreviese seguirá con la tendencia alcista. 📈

🛋️ Conclusión y perspectiva

• La Fed mantiene su enfoque cauteloso: tipos altos por ahora, con posibles recortes hacia el otoño.

• Las bolsas reaccionaron con moderación; el dólar se fortaleció ligeramente.

• Persiste la incertidumbre global por aranceles y tensiones geopolíticas.