IDEXX Laboratories: Arquitectura del Negocio🧬Anatomía de IDEXX Laboratories, inc.

( NASDAQ:IDXX ) Es una empresa multinacional estadounidense especializada en el desarrollo, fabricación y distribución de productos y servicios de diagnóstico y pruebas para animales, salud pública y calidad del agua.

Fundada en 1983 por David Evans Shaw, tiene su sede principal en Westbrook, Maine, EE. UU., y presencia internacional con operaciones en más de 175 países.

🐾 Segmentos Estratégicos de Operación

IDEXX desarrolla sus operaciones principalmente a través de tres grandes áreas: el segmento de animales de compañía, enfocado en soluciones diagnósticas, servicios de laboratorio y gestión clínica para veterinarios; el segmento de calidad del agua, dedicado a la detección de contaminantes microbiológicos y al monitoreo sanitario; y el segmento de ganadería y producción alimentaria, orientado a pruebas para el control de enfermedades en ganado, aves y productos lácteos, contribuyendo a la seguridad alimentaria y la salud pública.

📦 Ecosistema de Productos y Soluciones

La compañía ofrece analizadores clínicos para pruebas de sangre, química, hematología y orina, kits de diagnóstico rápido, servicios de laboratorio de referencia, plataformas de software para gestión veterinaria, soluciones de telemedicina, sistemas de análisis de datos clínicos, pruebas para detección de bacterias en agua potable, herramientas para monitoreo ambiental y servicios especializados para la industria ganadera y alimentaria, integrando tecnología, automatización y soporte técnico para optimizar la práctica profesional.

🔬 Innovación y Liderazgo Tecnológico

La compañía invierte continuamente en innovación, desarrollando nuevas herramientas diagnósticas, como sistemas avanzados de detección temprana de enfermedades (por ejemplo, cáncer en animales) y software que optimiza la práctica clínica de veterinarios.

Este enfoque ha sido clave para sostener su posición de liderazgo en el mercado global de diagnóstico veterinario.

🗂️ Salud Financiera y Valoración

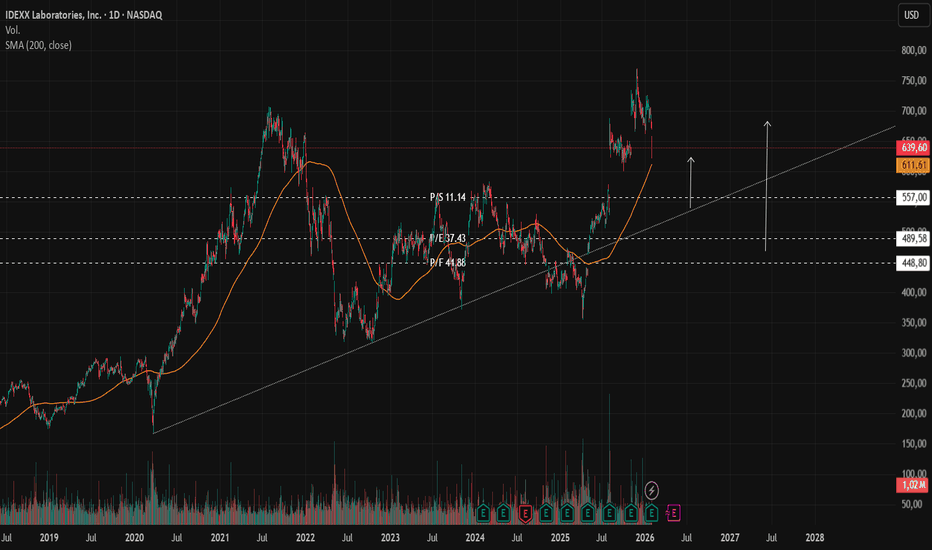

A pesar de cotizar actualmente a múltiplos exigentes, la empresa mantiene métricas y ratios sólidos en crecimiento, rentabilidad, liquidez, solidez financiera y proyecciones, consolidándose como una de las líderes de su sector.

Desde el punto de vista de valuación, IDEXX se encuentra alejada de varios promedios históricos relevantes: su Price to Sales promedio de la última década es de 11.14, con un valor estimado de 557.00 USD; su Price to Earnings quincenal relevante se sitúa en 37.43, con un nivel de 489.58 USD; y su Price to Free Cash Flow promedio de la última década es de 44.88, con un valor de referencia de 448.80 USD, lo que refleja una valoración actualmente exigente frente a su historia y industria.

📡 Lectura Técnica y Niveles Estratégicos

Desde el análisis técnico, se observa que estas zonas coinciden con niveles estructurales clave y presentan un alto volumen de negociación, según el perfil de volumen anclado, lo que confirma su relevancia.

Si el precio alcanza estos niveles acompañado de un Índice de Fuerza Relativa entre 20 y 30 y señales claras de absorción, podrían configurarse como zonas críticas de ponderación, especialmente en los niveles asociados a su P/E y P/FCF.

Ideas de la comunidad

XAUUSD (H2) – Perspectiva Bajista de LiamXAUUSD (H2) – Perspectiva Bajista de Liam

Estructura rota | La presión de venta sigue siendo dominante

Resumen rápido

El oro ha entrado en una clara fase bajista después de no conseguir mantener niveles clave de soporte. La fuerte venta ha roto la estructura alcista anterior, y los recientes rebotes muestran signos de debilidad en lugar de acumulación.

En esta etapa, el mercado ya no está en un entorno de compra en la caída. La prioridad es vender los rebotes, no buscar los mínimos.

Estructura del mercado

La tendencia alcista anterior ha sido decisivamente invalidada por un fuerte impulso a la baja.

El precio ahora se negocia por debajo del soporte anterior, que se ha convertido en resistencia.

Los recientes intentos de recuperación carecen de seguimiento y son de naturaleza correctiva.

Esto mantiene el sesgo más amplio intradía a corto plazo bajista.

Zonas técnicas clave

Zona principal de venta: 5100 – 5110

Resistencia derivada de soporte anterior. Esta área favorece reacciones de venta si el precio vuelve a probar.

Zona secundaria de venta / liquidez: 4860 – 4900

Un rebote correctivo en esta zona es probable que atraiga a los vendedores nuevamente.

Soporte a corto plazo: 4690 – 4700

Un área de soporte débil que podría ceder si la presión de venta se reanuda.

Objetivos de caída más profundos:

4400 – 4450, luego 4120 si el impulso bajista se expande.

Plan de trading (estilo Liam: vender la estructura)

Escenario principal – VENDER rebotes

Mientras el precio se mantenga por debajo de 5100, cualquier rebote debería ser tratado como correctivo. Se prefieren las reacciones de venta en resistencia y zonas de liquidez, con el objetivo de una continuación a la baja.

Escenario secundario – Continuación de la ruptura

El fracaso en mantener 4690 – 4700 confirmaría la continuación hacia abajo, abriendo el camino hacia zonas de valor más profundas.

Invalidación

Solo una fuerte recuperación y aceptación por encima de 5100 – 5150 obligaría a una reevaluación del sesgo bajista.

Notas clave

La volatilidad sigue siendo elevada después de la ruptura.

Evitar largos prematuros contra la estructura.

Dejar que el precio llegue a la resistencia, luego ejecutar.

Tendencia y estructura primero, opiniones segundo.

Enfoque por ahora:

Vender rebotes mientras la estructura siga siendo bajista.

No pescar fondos.

— Liam

ORO, una clave es la geopolítica¿Está llegando a su fin el bull run del oro en bolsa? La respuesta es sí, si se observan los ciclos históricos del oro, que siempre ha alternado fases de impulsos alcistas con largos periodos de rango y retrocesos. La cuestión es saber cuándo el oro marcará el máximo de su ciclo alcista.

La señal de compra más reciente se remonta al pasado mes de agosto, cuando el oro superó su récord histórico de 1980 ajustado por inflación, es decir, los 3.400 dólares. La semana pasada, el mercado alcanzó los 5.500 dólares, alcanzando además el objetivo alcista fijado por Goldman Sachs para el año 2026.

La tendencia alcista de fondo del oro está impulsada por una combinación de factores positivos, entre los que destacan:

• La debilidad del dólar estadounidense en el mercado de divisas (FX)

• La bajada de los tipos de interés y el mantenimiento de una inflación por encima del objetivo de la FED

• La demanda financiera a través de los ETF spot de oro en EE. UU. (+ Europa y Asia)

• La demanda de los bancos centrales

• Las múltiples tensiones geopolíticas actuales y futuras

Este factor geopolítico puede parecer un argumento simplista, pero es importante tener en cuenta que el oro ha captado casi todos los flujos de capital vinculados a esta incertidumbre geopolítica, como muestra el gráfico del World Gold Council a continuación.

El oro marcará su techo cíclico cuando el dólar estadounidense deje de ser la divisa más débil del mercado Forex, cuando la inflación vuelva al 2 % y cuando la geopolítica esté más controlada.

Desde el punto de vista del análisis técnico de los mercados financieros, el precio del oro se encuentra en fase de price discovery, por lo que es necesario proyectarse con objetivos teóricos. Al precio actual, el oro está en fuerte sobrecompra en los gráficos de largo plazo, y existe una zona de objetivos de precios principales entre los 4.900 y los 6.400 dólares. Tarde o temprano, el precio del oro entrará en corrección y volverá a probar los 3.400 dólares.

Pero atención: una tendencia se relanza varias veces, pero solo se revierte una vez (Vincent Ganne), por lo que se impone la prudencia.

El gráfico del World Gold Council aporta una visión clave: desde 2022, el oro se ha convertido en el activo refugio dominante frente a los grandes choques geopolíticos, con una reacción positiva muy superior a la de los bonos estadounidenses, el franco suizo o el yen japonés. Mientras que estos activos desempeñaban históricamente un papel de cobertura, su eficacia se ha debilitado en un mundo marcado por déficits públicos masivos, políticas monetarias restringidas y una fragmentación geopolítica duradera.

El auge de la demanda por parte de los bancos centrales ilustra esta transformación estructural. Muchos países buscan reducir su dependencia del dólar y reforzar sus reservas en activos tangibles, fuera del sistema financiero occidental. Esta tendencia de fondo no responde a un ciclo clásico, sino a un cambio de régimen monetario global, lo que explica la persistencia de flujos compradores incluso en niveles de precios históricamente elevados.

Por último, el aumento de la volatilidad de los mercados bursátiles y la fragilidad de las deudas soberanas refuerzan el atractivo del oro como activo de reserva y de protección del poder adquisitivo. Mientras persistan estos desequilibrios macroeconómicos y geopolíticos, las fases de corrección del oro deberían percibirse más como oportunidades a medio y largo plazo que como una señal de giro estructural.

DESCARGO DE RESPONSABILIDAD:

Este contenido está dirigido a personas familiarizadas con los mercados e instrumentos financieros y tiene únicamente fines informativos. La idea presentada (incluyendo comentarios de mercado, datos de mercado y observaciones) no es un producto de trabajo de ningún departamento de investigación de Swissquote o sus afiliados. Este material pretende destacar la acción del mercado y no constituye asesoramiento de inversión, legal o fiscal. Si usted es un inversor minorista o carece de experiencia en la negociación de productos financieros complejos, es aconsejable buscar asesoramiento profesional de un asesor autorizado antes de tomar cualquier decisión financiera.

Este contenido no pretende manipular el mercado ni fomentar ningún comportamiento financiero específico.

Swissquote no representa ni garantiza la calidad, integridad, exactitud, exhaustividad o ausencia de infracción de dicho contenido. Las opiniones expresadas son las del consultor y se proporcionan únicamente con fines educativos. Cualquier información proporcionada en relación con un producto o mercado no debe interpretarse como recomendación de una estrategia o transacción de inversión. Rentabilidades pasadas no garantizan resultados futuros.

Swissquote y sus empleados y representantes no serán responsables en ningún caso de los daños o pérdidas derivados directa o indirectamente de decisiones tomadas sobre la base de este contenido.

El uso de marcas o marcas registradas de terceros es meramente informativo y no implica la aprobación por parte de Swissquote, o que el propietario de la marca haya autorizado a Swissquote a promocionar sus productos o servicios.

Swissquote es la marca comercial para las actividades de Swissquote Bank Ltd (Suiza) regulada por la FINMA, Swissquote Capital Markets Limited regulada por la CySEC (Chipre), Swissquote Bank Europe SA (Luxemburgo) regulada por la CSSF, Swissquote Ltd (Reino Unido) regulada por la FCA, Swissquote Financial Services (Malta) Ltd regulada por la Autoridad de Servicios Financieros de Malta, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote MEA Ltd. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai. (EAU) regulada por la Autoridad de Servicios Financieros de Dubai, Swissquote Pte Ltd (Singapur) regulada por la Autoridad Monetaria de Singapur, Swissquote Asia Limited (Hong Kong) autorizada por la Comisión de Valores y Futuros de Hong Kong (SFC) y Swissquote South Africa (Pty) Ltd supervisada por la FSCA.

Los productos y servicios de Swissquote están destinados únicamente a las personas autorizadas a recibirlos en virtud de la legislación local.

Todas las inversiones conllevan cierto grado de riesgo. El riesgo de pérdida en la negociación o tenencia de instrumentos financieros puede ser sustancial. El valor de los instrumentos financieros, incluyendo pero no limitándose a acciones, bonos, criptodivisas y otros activos, puede fluctuar tanto al alza como a la baja. Existe un riesgo significativo de pérdida financiera al comprar, vender, mantener, apostar o invertir en estos instrumentos. SQBE no hace recomendaciones con respecto a ninguna inversión específica, transacción, o el uso de cualquier estrategia de inversión en particular.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. La gran mayoría de las cuentas de clientes minoristas sufren pérdidas de capital cuando operan con CFD. Debe considerar si entiende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Los activos digitales no están regulados en la mayoría de los países y es posible que no se apliquen las normas de protección del consumidor. Como inversiones especulativas muy volátiles, los Activos Digitales no son adecuados para inversores sin una alta tolerancia al riesgo. Asegúrese de comprender cada Activo Digital antes de operar.

Las criptomonedas no se consideran moneda de curso legal en algunas jurisdicciones y están sujetas a incertidumbres regulatorias.

El uso de sistemas basados en Internet puede implicar riesgos elevados, incluidos, entre otros, el fraude, los ciberataques, los fallos de red y comunicación, así como el robo de identidad y los ataques de suplantación de identidad relacionados con los criptoactivos.

BTC pone a prueba la estructuraRechazo en la parte alta del canal y corrección fuerte.

El precio se frena en una zona de confluencia clara: soporte horizontal, directriz alcista y área de alto volumen.

Mientras esta zona se sostenga, el escenario sigue siendo correctivo; perderla con cierre claro ya abre el camino a la parte baja del rango.

Algo mas de manual buscando lo simpleLo unico que no me gusta de este escenario es que hay un leve overlap en la onda 3 interna (overlap de la 1 con la 4), pero tambien depende del grafico que estemos analizando. Tendría que verlo en el grafico del CME si es que esta invalidación esta presente, pero si no esta, es un escenario probable tambien para darle seguimiento.

Mantenemos una postura alcista sobre los precios del oro el martMantenemos una postura alcista sobre los precios del oro el martes.

Nuestro precio objetivo es de 5.000 dólares.

Seguiremos comprando en las caídas esta semana.

El lunes, compramos varias veces cerca de los 4.650 dólares, obteniendo ganancias de casi 150 puntos en dos ocasiones, incluyendo una operación que generó una ganancia de 15.000 dólares. Dada la alta volatilidad actual del mercado, ajustamos nuestro apalancamiento esta semana, reduciendo el tamaño de nuestra orden en 10 veces.

Tras alcanzar un máximo histórico a finales de enero, los precios del oro experimentaron su peor caída diaria desde 1983 en tan solo unos días de negociación.

Este retroceso es el resultado de una combinación de factores adversos a corto plazo.

Antes del desplome, los precios del oro casi se habían duplicado en los últimos 12 meses, acumulando ganancias sustanciales.

Cualquier pequeña fluctuación podría desencadenar una toma de ganancias a gran escala.

¿Cuál es la perspectiva?

A pesar de la fuerte volatilidad a corto plazo, mantengo el optimismo sobre las perspectivas a medio y largo plazo.

Creo que la lógica fundamental que impulsa este mercado alcista del oro sigue vigente.

La reciente caída es una "corrección técnica típica", no un colapso de la lógica alcista a largo plazo.

Enfoque clave este mes:

La atención del mercado se centrará en si la postura política de Warsh se confirmará aún más y si los bancos centrales mundiales continuarán comprando oro.

Cualquier indicio de que su postura sea más moderada de lo esperado podría presentar oportunidades de compra en las caídas.

Actualmente, el mercado se encuentra en una feroz lucha entre los ajustes técnicos a corto plazo y el optimismo estructural a largo plazo.

Mantenemos nuestra estrategia de compra en las caídas:

Puntos clave:

1: El soporte de la tendencia macroeconómica se encuentra entre $4400 y $4500.

2: Comprar en las caídas mientras los precios del oro se mantengan por encima de $4500.

3: Ante el aumento de la volatilidad, ajuste el apalancamiento según corresponda y amplíe los ratios de stop-loss. (Referencia: Reduzca el apalancamiento a 10 veces)

Render (RENDER) - Venta Swing TradeEste análisis plantea una tesis de continuación bajista para RENDER en temporalidad de 4H, alineada con la visión general del mercado y el contexto actual de BTC. Si bien Bitcoin comienza a mostrar señales incipientes de fortaleza alcista que podrían habilitar rebotes de corto plazo en el mercado de altcoins, el sesgo estructural para este par se mantiene bajista mientras no se invalide la estructura.

Desde el punto de vista de la acción del precio, RENDER presenta un Change of Character bajista (ChoCH B) en 4H, lo que indica una transición clara desde el último impulso alcista hacia una fase de distribución. Este quiebre estructural convierte el último Order Block de order flow alcista en un Breaker Block, zona que actualmente funciona como resistencia dinámica y habilita un modelo de entrada en ventas a favor de la tendencia principal.

El precio se encuentra reaccionando dentro de esta zona de oferta, confluenciando además con las medias móviles relevantes, lo que refuerza la probabilidad de continuación del movimiento bajista. El escenario planteado contempla posibles barridos de liquidez o rebotes técnicos de corto plazo antes de la continuación a la baja, especialmente considerando la reciente fortaleza relativa de BTC.

Los niveles operativos, invalidaciones y objetivos se encuentran claramente definidos en el gráfico. Es importante remarcar que se trata de un trade de alto riesgo, propio de la volatilidad inherente al mercado cripto y, en particular, a las altcoins. La gestión de riesgo es clave y este análisis no invalida escenarios alternativos en caso de cambios estructurales en BTC o en el propio activo.

BAC PUT, BAJISTABAC veo que tiene una accion de precio muy atractiva, quiebre de mínimos estructurales limpios en diario con perdida de medias rápidas 9 y 20,. Ahora mismo intenta sostenerse por arriba de su media ponderada de 50 periodos, por accion de precio le proyecto yo un retroceso a la baja en cuento ella llegue a los 54.50 y 55.00 app Y posiblemente caiga nuevamente hasta los 52.94..

Y RECIEN ALLI EVALUAR O ESPERAR que ella nos muestre si tiene intenciones de seguir bajando hasta los 52.50 o 51 y si deja breakout limpio esperar que de un pequeño descuento o pulback para buscar un nuevo posicionamiento bajista,, todo lo dirá la accion del precio en h4 y diario.

ROKU A LA BAJA EN SWINGROKU quebró con gran fuerza y rapidez la zona importante de liquidez diaria de los 97.07 y en sesión siguiente no pudo recuperar la zona, sino que además la rechazo claramente, es muy importante en una idea de swing resaltar que el activo viene de perder su media móvil de 50 periodos en diario con gran desplazamiento bajista.

ROKU puede ahora mismo bajar un poco mas a la zona de los 92-92.60 y juntarse con su media mas fuerte de 200 periodos en diario y luego ir nuevamente a retestear los 97.07 a la baja hasta los 86-85.00.

O,, como ya mostro rechazo claro a los 97.07 puede seguir cayendo con fuerza hasta su zona de mayor liquidez pendiente los 85-86,, estas proyecciones pueden ser fuertemente aceleradas por su reporte financiero.

ABNB IDEA ALCISTA Especulación de un movimiento alcista en este activo , por mi interpretación de accion de precio en diario puedo proyectar que ABNB puede subir desde donde esta ahora mismo, o bien puede fácilmente BAJAR UN POCO MAS a buscar liquidez en los 126.00 y de allí disparar con fuerza al alza hasta la zona proyectada en una primera instancia, una vez en en zona 139-140 evaluar nuevamente accion del precio en esa zona, si rompe y sostiene o si retrocede ligeramente a la baja.

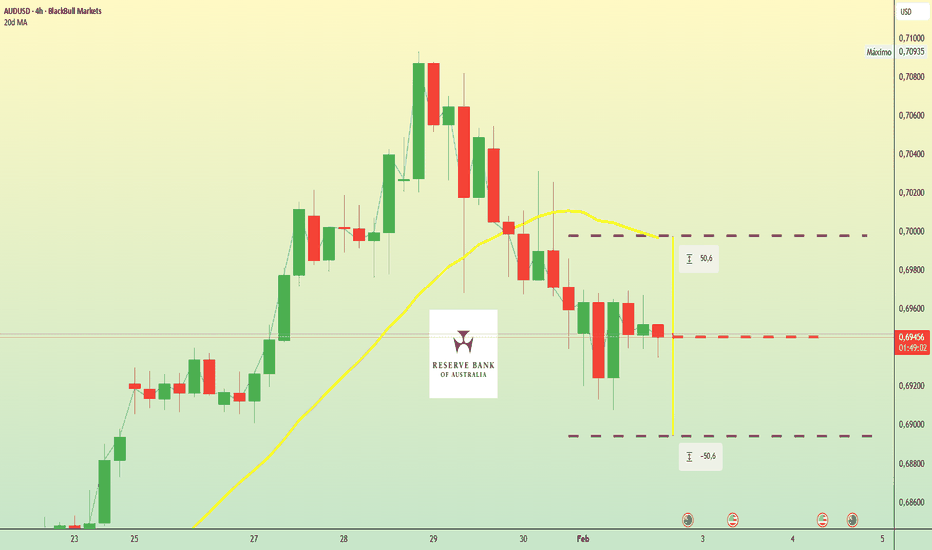

¿Por qué el AUD podría moverse más de 50 pips hoy?¿Podría el Banco de la Reserva de Australia ser el primer banco central importante en subir las tasas en este ciclo?

El consenso del mercado apunta a una subida de 25 puntos básicos, pero no es una decisión clara. Los economistas solo se han inclinado hacia una subida en las últimas dos semanas, por lo que las predicciones siguen siendo dispares.

No es descabellado que el RBA pase por alto el aumento de la inflación y decida que no hay motivos suficientes para una subida inmediata.

Deutsche Bank, Goldman Sachs y Morgan Stanley se encuentran entre los principales bancos que siguen pronosticando que el RBA mantendrá los tipos.

Cuando las expectativas están tan divididas, la reacción del dólar australiano puede ser brusca. Es muy posible que el AUD experimente una variación de más de 50 pips en torno a la decisión.

La declaración de política monetaria del RBA está prevista para las 14:30 hora local (3 de febrero). La gobernadora Michele Bullock tiene programada una conferencia de prensa a las 15:30.

(XAUUSD) – Continuación bajista desde una zona de oferta clave (

Estructura del mercado

Cambio de tendencia claro desde el máximo → fuerte impulso bajista.

La curva marcada indica una fase de distribución / formación de techo, seguida de una aceleración a la baja.

Estructura general: máximos más bajos y mínimos más bajos → dominio de los vendedores.

Zonas clave

Zona de resistencia / oferta (~4.700–4.750)

Antiguo soporte convertido en resistencia.

Rechazos repetidos sin ruptura alcista → presión vendedora fuerte.

Zona objetivo / demanda (~4.350)

Antigua zona de demanda y área de liquidez.

Objetivo bajista lógico si la resistencia se mantiene.

Lógica de entrada (según el gráfico)

Entrada en corto (short) tras el rechazo dentro de la zona de resistencia.

Confirmación mediante:

Velas alcistas débiles

Mechas superiores largas

Incapacidad de mantenerse por encima de la zona

Lectura de la acción del precio

Los rebotes actuales son correcciones técnicas, no un cambio de tendencia.

Cada subida es vendida → configuración clásica de continuación bajista tras pullback.

Sesgo y escenario esperado

Sesgo: Bajista

Escenario principal:

Rechazo en resistencia → continuación hacia la zona objetivo ~4.350

Escenario inválido si el precio cierra y se mantiene claramente por encima de la resistencia

Resumen

El gráfico muestra un cambio limpio de soporte a resistencia después de una caída fuerte. Mientras el precio permanezca por debajo de la zona de resistencia, la probabilidad favorece una continuación a la baja hacia la zona de demanda inferior.

EURUSD: Posiciones Alcistas (por encima de 1.1733)FX:EURUSD

Saludos traders!

Aqui mi analasis para el par de Forex EURUSD:

Posiciones alcista por encima del precio 1.1733

-Take Profit 1: 1.1872

-Take Profit 2: 1.1948

-Stop Loss: 1.1680 (una vez alcanzado el take profit 1, move stop a breakeven.

-Ratio riesgo/beneficio: 1:3.6

Felices transacciones!

Yasser Tavarez Fernandez

El mejor trader de Santo Domingo

Esperar caza de stops en WalmartEn el gráfico diario de Walmart (WMT) el precio rompió y confirmó la ruptura de una resistencia que habia en 104.45 el día 14 y 15 de octubre. Es buen momento para esperar la caza de stops de los que operaron la ruptura. El precio de entrada en largo sería 98.87, stop loss en 94.34 y profit en donde lo tienen colocado los que operaron la ruptura, em 123.62. Esto es una subida del 25% aprox.

Puede que no se dé esa caida que necesitamos hasta nuestro punto de entrada cazando stops. Si el precio llega antes a la zona donde tenemos el profit se descarta el trade porque ya dió el movimiento original de ruptura.

Habrá que estar atentos!