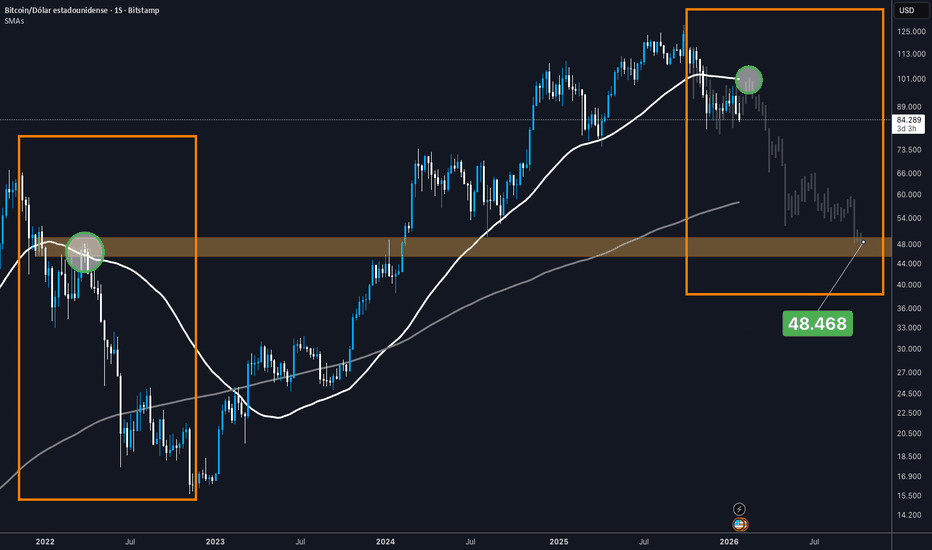

Actualización rápida de BTC ETH SOL MSTRActualización rápida de BTC ETH SOL MSTR

La principal diferencia en la caída de hoy entre criptomonedas y metales es que hoy las criptomonedas tenían como objetivo un mínimo y los metales un máximo. Se puede observar que las criptomonedas están cruzando reversiones negativas, lo que implica que deberían experimentar un fuerte rebote mañana. Sin embargo, mañana podría alcanzar un máximo. Por lo tanto, si te pillan manteniendo posiciones largas, deberías cerrarlas mañana, ya que los metales aún no han terminado. El impulso de las criptomonedas parece haber fallado ayer, como publiqué, y es posible que baje la semana que viene.

¡Mucha suerte! ¡Y cuídate! 🙏🏻

Ideas de la comunidad

Una vision de lo que podria pasar con el EURUSDEn este grafico te comparto mis comentarios acerca de los posibles escenarios del par EURUSD el cual muestra una rotura de dicha resistencia señalada, sin embargo esto se puede tratar de un falso rompimiento por la forma que esta tomando a dia de hoy 29/01 la cual marca la posible formacion de un hammer en TF mensual, lo cual esto nos podria dar una continuidad a 1.15 si de esto se tratara sin embargo en caso de llegar a ser un rompimiento completamente hecho esto podria tratarse de un posible escenario hacia una zona de tp 1.25 la cual fue usada anteriormente para oscilar y tomar como referencia para posibles escenarios, esto no quiere decir una verdad absoluta y recuerda que solo son POSIBLES escenarios, no tomes mi palabra como una afirmacion y siempre trata de recabar toda la informacion que te sea util para tu estrategia de trading.

Netflix en zona de desición sin importancia compradora visible[ NASDAQ:NFLX tiene una volatilidad baja (ATR), pero un RSI en sobreventa que no se ha visto desde 2022.

Está en una zona de desición importante, pero el ATR no acompaña, queriendo decir que no hay interés de compradores (como si hubo en los soportes anteriores con ATR alto).

Lleva aproximadamente 38% de perdida desde sus máximos.

Si rompiera su soporte cercano a los 80 dólares podría ir a buscar soporte en los máximos de finales de 2021, donde también está la linea de tendenca alcista y también está el 50% - 60% de fibonacci, por lo cual sería cerca del 50% de perdida.

Pero habrá que estar atento al RSI marcando sobreventa

ANALISIS FUNDAMENTA MRK (Merck & Co.)NYSE:MRK Análisis fundamental para la industria farmacéutica.

MOAT / VENTAJA COMPETITIVA Y MODELO DE NEGOCIO

Merck (MRK): Posee un Moat estrecho pero profundo gracias a Keytruda, la terapia oncológica más vendida del mundo, que domina el tratamiento del cáncer de pulmón y otros tumores sólidos. Su división de salud animal es otro pilar defensivo.

¿Cómo generan dinero? Descubrimiento, desarrollo y comercialización de medicamentos bajo patente y vacunas a nivel mundial.

RATIOS FINANCIEROS Y MÉTRICAS DE LA INDUSTRIA (LTM)

RENTABILIDAD

ROE 33,5% (est.)

Net Profit Margin 25,1% (est.)

ROIC 16,8% (est.)

ROCE 17,2% (est.)

LIQUIDEZ / SOLVENCIA

Net Debt / EBITDA 1,25x (est.)

Debt / Equity 0,42x (est.)

VALUACIÓN (NTM)

PER (NTM) 12,50x (est.)

Dividend Yield 2,9% (est.)

Payout Ratio 45,8%

ANÁLISIS DE ESTADOS CONTABLES

EPS Creciente:

MRK: Crecimiento sólido proyectado gracias a la expansión de Keytruda.

ROIC > WACC: MRK cumple con creces (ROIC > 16%)

I+D: Clave en la industria.

Stock-Based Compensation (SBC): Representando menos del 6% del flujo de caja operativo, lo que es una buena señal de gestión para el accionista.

DIRECCIÓN Y ALINEACIÓN DE INCENTIVOS

Merck: Robert Davis prioriza la extensión de la franquicia Keytruda y el crecimiento orgánico.

Incentivos: utiliza RSU y opciones sobre acciones vinculadas a métricas de EPS Ajustado, Pipeline progress y TSR (Total Shareholder Return).

CONSIDERO PUNTAJE DE SALUD GENERAL (1-10)

MERCK (MRK): 9.0/10. La mejor ejecución operativa y balance. Keytruda sigue siendo un motor imbatible.

Si se busca calidad y crecimiento defensivo, MRK lidera el sector.

Valor Razonable y Flujo de Caja Descontado (FCD)

Se utiliza un modelo de FCFE (Free Cash Flow to Equity) de 2 etapas. Este modelo es especialmente relevante para Merck debido a la predictibilidad de sus flujos generados por su fármaco estrella, Keytruda.

Precio Actual: ~US$ 115.40 (aprox. al cierre de enero).

Valor Intrínseco Estimado (SWS): US$ 171.24.

Resultado del Modelo: Merck está subvaluada en un 32.6%.

Margen de Seguridad: Sólido. El modelo indica que el mercado está descontando en exceso el impacto del "Patent Cliff" (vencimiento de patentes) de Keytruda hacia 2028, sin valorar adecuadamente el pipeline de reemplazo.

Ratios de Valuación Comparativa

P/E Ratio (LTM): 12.5x.

Frente a la Industria Farmacéutica (21.4x): Está Muy Barata.

Frente al Mercado Americano (20.1x): Está Barata.

PEG Ratio (Crecimiento a 3 años): 0.8x. Según SWS, un PEG inferior a 1.0 es una señal clásica de que el crecimiento esperado de los beneficios no está reflejado en el precio actual.

Salud Financiera y Dividendos

Dividend Yield: 2.8% - 3.0%.

Sostenibilidad: El Payout Ratio se mantiene en un saludable 45%, lo que garantiza que Merck puede seguir pagando dividendos mientras invierte fuertemente en I+D ($30B en adquisiciones recientes como Prometheus y Harpoon).

Crecimiento de Ganancias: Se pronostica que los beneficios crezcan un 18.7% anual, superando el promedio de la industria farmacéutica (14.2%).

EL ANALISIS FUNDAMENTAL RESPALDA LA COMPRA QUE EL ANALISIS TECNICO POSIBLEMENTE MUESTRA.

BTC (1H) – La presión aún dominaBTC todavía cotiza por debajo de la línea de tendencia bajista a medio plazo y la estructura de precios aún no ha salido de la fase de distribución.

La zona de oferta combinada con FVG arriba continúa actuando como resistencia dinámica, los aumentos carecen de un impulso sostenible.

En términos macroeconómicos, el dólar mantiene su fortaleza y los rendimientos de los bonos estadounidenses son altos, lo que demuestra que aún prevalece el entorno de aversión al riesgo. La liquidez global no ha mostrado signos claros de mejora, lo que hace que el dinero fluya hacia las criptomonedas a corto plazo y con cautela.

En el contexto actual, BTC tiene la capacidad de retirarse técnicamente al área de oferta/línea de tendencia y luego enfrentar presión de venta nuevamente si no hay un nuevo catalizador macro.

Se sigue prefiriendo el escenario bajista, siendo el rango de precios más bajo el área que el mercado está observando.

👉 ¿De acuerdo o en desacuerdo? Comparta sus puntos de vista a continuación.

VISAVisa podría haber activado un impulso alcista con el objetivo del tamaño del rango, y puede ser que trate de buscar sus resistencias entre los 355 dólares, acompañan a esta probabilidad la volatilidad alta que marcó el ATR en esa caida y su freno creando un rango, también el valor de RSI que no está en sobrecompra.

INTELOjo con Intel, su volatilidad está en los niveles de 2020 - 2021, que hará ahora? romperá esa resistencia y continuerá queriendo fortalecerse?, o volverá a los precios de 2025? que dices tu?.

Si rompiera esa resistencia, tendría su proxima resistencia fuerte en los precios de 70 dólares, donde confluyen el doble techo de 2020 - 2021, y el máximo histórico de los años 2000. ¿Cómo lo ves?

ANALISIS FUNDAMENTAL BUFORD CAPITAL LIMITED (BUR)Burford Capital Limited (BUR). Al ser una empresa de Finanzas Especializadas (Litigation Finance), aplicare las métricas de "Bancos y Servicios Financieros".

MOAT / VENTAJA COMPETITIVA Y MODELO DE NEGOCIO

MOAT: Efecto de Red y Datos Propios. Burford posee la base de datos histórica de litigios más grande del mundo, lo que le permite una selección de casos con una tasa de éxito superior a la media. Su tamaño le permite financiar litigios de escala "bilateral" que competidores más pequeños no pueden asumir.

¿Cómo genera dinero? Financia los costos legales de juicios a cambio de una parte de la sentencia final. Si pierden, no cobran (activo no recurrente); si ganan, capturan retornos asimétricos. También genera comisiones por gestión de fondos de terceros.

RATIOS FINANCIEROS (LTM 2025/2026)

R. LIQUIDEZ

Current Ratio 2.15x

Quick Ratio 2.15x

Cash Ratio 0.95x

R. SOLVENCIA

Financial Leverage 2.24x

Debt / Equity 0.82x

Debt Ratio 0.45x

Análisis Liquidez/Solvencia: Posee baja deuda en relación con el valor de sus activos (casos en curso). El Cash Ratio es excelente, cubriendo casi la totalidad de pasivos corrientes con efectivo disponible para nuevas inversiones.

RATIOS DE EFICIENCIA Y RENTABILIDAD

Assets Turnover: 0.25x (Típico de firmas financieras donde los activos maduran en 2-3 años).

ROE: 18.5%

Net Profit Margin: 42% (Márgenes altísimos debido a la naturaleza de las sentencias).

ROIC: 12.4% | ROCE: 14.1%.

ROIC > WACC: Dado que su costo de deuda es de aprox. 6.5%-7%, la empresa crea valor de forma consistente.

VALUACIÓN

EPS: Creciente. Ha mostrado una aceleración notable tras el fallo positivo del caso YPF.

PER (LTM): 8.4x (Valuación de mercado muy castigada).

Book Value: $11.20 por acción.

Price / Book Value: 0.87x (Cotiza con descuento sobre su valor en libros).

Price / Cash Flow: 12.5x.

ESTADOS CONTABLES

Revenues: Crecientes, impulsados por la realización de ganancias de capital en juicios ganados.

Net Income: Creció significativamente YoY.

Stock-Based Compensation (SBC): Moderada. Representa menos del 3% del CFO. No erosiona el flujo de caja.

Apalancamiento: Deuda a largo plazo con vencimientos escalonados (2028-2031). El riesgo financiero es bajo dado el potencial de cobro del caso YPF (Petersen/Eton Park).

MERCADO, DIRECCIÓN Y CRECIMIENTO

Mercado: Es el líder absoluto en un mercado de crecimiento endógeno (cada vez más corporaciones usan financiamiento externo para sus litigios).

País: Registrada en Guernsey, cotiza en NYSE y LSE.

Dirección: Liderada por Christopher Bogart (CEO fundador). Alineación total: El management posee una participación accionaria significativa y sus incentivos están ligados al TSR y al retorno sobre el capital invertido.

Incentivos: RSU y opciones vinculadas a la performance de la cartera de litigios.

TAM – SAM – SOM

Oportunidad: El mercado legal global es de trillones. El financiamiento de litigios apenas penetra el 5% del mercado corporativo (TAM). La oportunidad es masiva.

ANÁLISIS DE LA CAÍDA (¿POR QUÉ CAYÓ 39% DESDE MÁXIMOS?)

La caída de $15.00 a $9.72 no es una trampa de valor por las siguientes razones:

Incertidumbre en Tiempos de Cobro: El mercado subestimó el tiempo de apelación en el caso YPF en las cortes de NY. Los inversores "impacientes" salieron del papel.

Complejidad Contable: La transición a IFRS 17/GAAP generó volatilidad en cómo se reportan los activos no realizados, lo que confunde al inversor minorista.

Liquidez: Al ser un activo especializado, las ventas de fondos institucionales mueven mucho el precio.

Es una dislocación de valor. La empresa vale por sus libros (P/B < 1) y el mercado está dando valor cero al potencial de cobro de la sentencia de YPF, que por sí sola podría duplicar el valor de la empresa.

CONSIDERO UN PUNTAJE DE SALUD GENERAL: 9/10

Excelente solvencia, ROIC sólido y moat imbatible, penalizada solo por la volatilidad temporal de sus flujos de caja.

Valor Razonable y Flujo de Caja Descontado (FCD)

Se utiliza un modelo de FCFE (Free Cash Flow to Equity) adaptado para firmas de servicios financieros, donde el flujo se deriva de la capacidad de realización de los activos legales (juicios).

Precio Actual: ~US$ 9.72

Valor Intrínseco Estimado (SWS): US$ 24.35

Resultado del Modelo: Burford está subvaluada en un 60.1%.

Margen de Seguridad: Extremadamente alto. El modelo sugiere que el precio actual no refleja ni siquiera el valor de la cartera de casos ya ganados pero pendientes de cobro (como el caso YPF contra Argentina).

Ratios de Valuación Comparativa

P/E Ratio (LTM): 4.8x.

Frente a la industria de Servicios Financieros (14.5x): Está masivamente barata.

Frente al mercado de EE. UU. (20.1x): Cotiza con un descuento del 75%.

Price to Book (P/B): 0.8x.

Esto es crítico: El mercado está valorando a Burford por debajo de su valor contable. Básicamente, estás comprando sus activos legales con un 20% de descuento y obteniendo "gratis" la capacidad de gestión de la dirección.

Salud Financiera y Dividendos

Cobertura de Intereses: Sws advierte que la cobertura de intereses por beneficios es baja (2.1x), pero destaca que es normal en este modelo de negocio donde el efectivo llega en grandes "bloques" tras ganar juicios, no de forma lineal.

Dividendos: Rendimiento del 1.3%. SWS lo califica como bajo, pero destaca que el Payout Ratio es de solo el 6%, lo que indica que Burford prefiere reinvertir el capital en nuevos litigios con retornos (ROE) del 18-20% en lugar de repartirlo.

El Analisis Tecnico para compra esta respaldado por fundamentales solidos.

El par Aud/ jpy queda atrapado por falta de catalizadores Equilibrio entre Oferta y Demanda (Premium vs Discount)

Por arriba: Tienes el FVG bajista y el Order Block en M15 El "Smart Money" ya vendió ahí y no dejará que el precio suba fácil sin antes limpiar más liquidez.

Por abajo: Tienes el Order Block de 4H y el mínimo de los 106.60 que actuó como un Liquidity Sweep. Hay mucha presión de compra ahí abajo.

Resultado: El precio rebota entre el FVG de arriba (oferta) y el OB de abajo (demanda), creando un rango.

2. Generación de Liquidez (Engineering Liquidity)

Las instituciones a menudo mantienen el precio en rango a propósito para:

Crear Equal Highs (máximos iguales) y Equal Lows (mínimos iguales).

Esto induce a los traders minoristas a poner sus Stop Loss justo por encima y por debajo del rango.

Una vez que hay suficiente "dinero" (liquidez) acumulado en ambos lados, el precio hará un movimiento explosivo para sacar a todos antes de tomar la dirección real.

3. Falta de Catalizador (Contexto Macro)

Si no hay noticias económicas fuertes en las próximas horas para Australia o Japón, el volumen baja. El AUD/JPY es muy sensible al "Risk-On / Risk-Off". Sin un driver claro, el precio simplemente oscila buscando mitigar las ineficiencias sin ir a ningún lado. En todo caso esperamos solo el precio salga de la zona para buscar una oportunidad, de momento MMTRADEROAXACA queda estático esperando próxima semana para dar un veredicto claro para iniciar una buena proyección

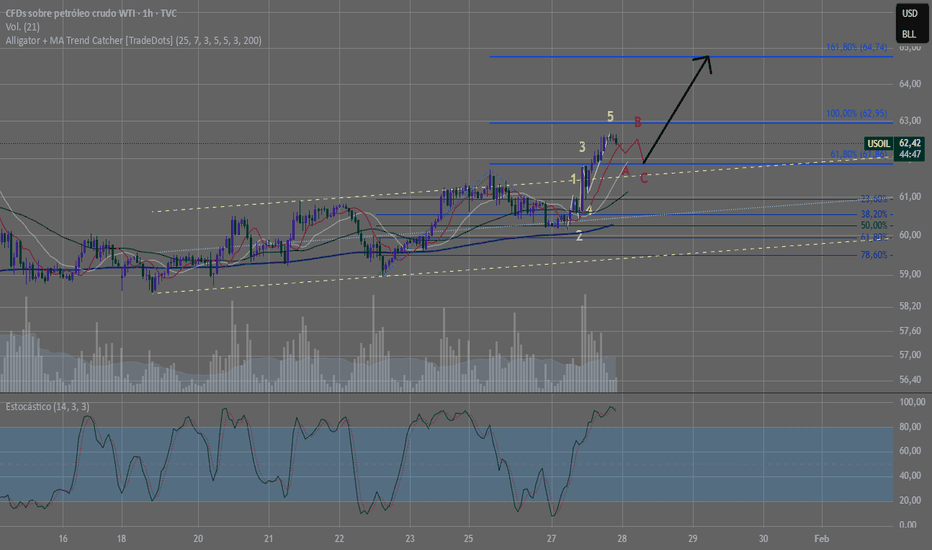

El petróleo va como trompiñaHola gente, yo calculo que llega hasta el objetivo del 161.8% de extensión de fibo, y visto la situación con el dólar y el aumento de las existencias por febrero frio en el norte, vamos con una subida que podemos aprovechar...

Bueno, estoy preparado para ver un abc y sumarme a la movida (eso espero...)

Bueno, saludos, exitos!

Microsoft: ¿Retroceso = Oportunidad de compra?💎 Sobre Microsoft

Microsoft Corporation ( NASDAQ:MSFT ) es una empresa tecnológica multinacional estadounidense fundada en 1975 por Bill Gates y Paul Allen. Reconocida mundialmente por su software, servicios en la nube, dispositivos electrónicos y soluciones de productividad digital, se ha consolidado como una de las compañías más influyentes del mundo.

⚙️ Modelo de negocio

Microsoft opera bajo un modelo diversificado que combina ventas de software, servicios en la nube, hardware y suscripciones. Sus ingresos provienen de licencias de software, servicios en la nube (Azure), productividad y colaboración (Microsoft 365), soluciones para desarrolladores y profesionales, dispositivos y videojuegos. La estrategia se centra en generar ingresos recurrentes mediante suscripciones, ofrecer servicios integrales en la nube y mantener un ecosistema que fomente la fidelización de usuarios y empresas.

🏷️ Productos y servicios

Entre sus productos y servicios destacan Windows, Microsoft Office (Word, Excel, PowerPoint, Outlook), Visual Studio, Microsoft Azure, Dynamics 365, Power Platform, dispositivos Surface y HoloLens, consolas Xbox y Xbox Game Pass, además de plataformas y servicios digitales como LinkedIn, GitHub y soluciones de seguridad e inteligencia artificial.

📊 Análisis fundamental

La empresa cuenta con métricas y ratios sólidos en crecimiento, rentabilidad, liquidez, solvencia, proyecciones y valuaciones. Tras la caída posterior a su último reporte, Microsoft se encuentra en zonas clave de valoración: Price To Earnings por debajo de su promedio de la última década de 33.55 con valor de 457.62 USD, Price To Book por debajo del mínimo quincenal de 8.19 con valor de 430.87 USD y Price To Sells acercándose al promedio de la última década de 10.16 con valor de 385.16 USD.

📈 Análisis técnico

Desde lo técnico, estas zonas fundamentales coinciden con soportes estructurales críticos. La acción se encuentra por debajo de la media móvil de 200. Su Índice de Fuerza Relativa (RSI) entre 20-30 reforzará estos puntos óptimos de posición.

El Desafío de la Directriz Bajista y el Suelo de los 33$NASDAQ:ZD $ (Telecos/Medios): Esta nave busca cambiar su rumbo tras una larga caída. Ha marcado un suelo y ahora intenta superar una directriz bajista. El objetivo marcado es un ambicioso +39%.

Desde labrujuladelprecio.blogspot.com

pensamos que este stoc media capitalizacion nos puede ayudar a darnos algun retorno extra .

Saludos y Buenas inversiones !!!

$OVV Navegando en Aguas VolátilesNavegando en Aguas Volátiles: Cómo Confirmar el Despegue de NYSE:OVV $ sin Naufragar" 🌊

Zona de Resistencia Inmediata: El precio está justo ahora en los 43,47$, chocando contra una franja horizontal que ha servido de techo y suelo en el pasado.

La Línea de Tendencia Ascendente: Hemos trazado una línea de apoyo que une los mínimos crecientes desde inicios de 2025. Esto indica que hay presión compradora empujando el precio hacia arriba.

El Objetivo "Horizonte": Tenemos marcado un objetivo de +18% hasta los 50,43$, que coincide con una resistencia histórica muy sólida.

desde labrujuladelprecio.blogspot.com creemos que si la energia tira como lo esta haciendo esto puede darnos una rentabilidad positiva en un corto plazo .

Aquí tienes los tres pilares para confirmar que la nave ha zarpado con fuerza:

Cierre de Vela: Necesitamos un cierre diario (o al menos en gráfico de 4h) claramente por encima de la zona de resistencia.

Volumen de Apoyo: La ruptura debe venir acompañada de un volumen superior a la media de los últimos días. Si no hay volumen, no hay gasolina.

El "Pullback" (Opcional pero seguro): A veces, el precio rompe, vuelve a testear los 43,50$ (que ahora actuarían como soporte) y luego sale disparado. Es la entrada más segura para un perfil conservador.

STOCK MUY VOLATIL !! SI PIERDE 41,60$ YO SALDRIA

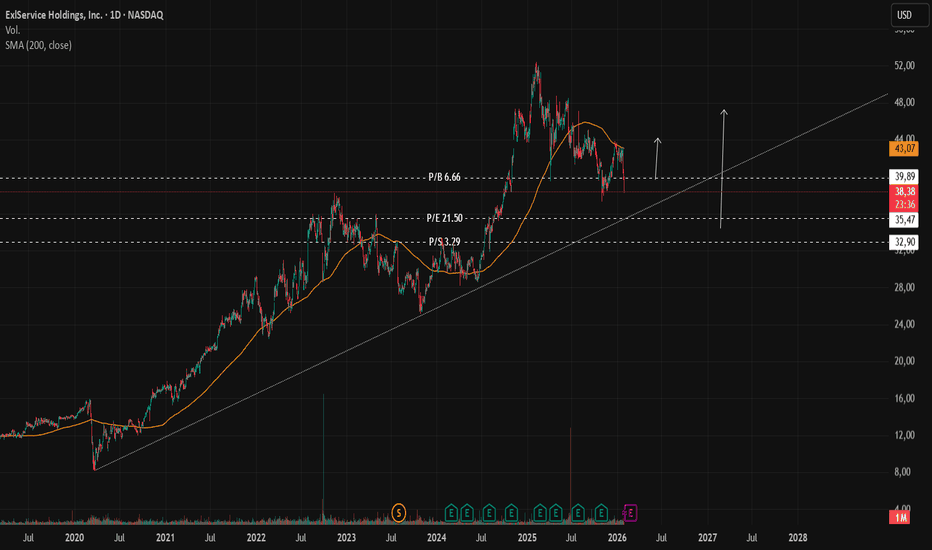

ExlService Holdings: ¿Oportunidad de compra tras retroceso?🌐 Hablemos sobre ExlService Holdings, Inc.

ExlService Holdings, Inc. ( NASDAQ:EXLS ) es una compañía global especializada en analítica de datos, operaciones digitales y soluciones basadas en inteligencia artificial (IA), atendiendo a empresas de diversos sectores a nivel mundial. Su actividad principal es ayudar a las organizaciones a transformar sus procesos mediante tecnología, datos y automatización avanzada.

💡 Modelo de negocio

ExlService opera como empresa de servicios profesionales centrada en datos, analítica y automatización, ofreciendo soluciones integrales a clientes de sectores como seguros, salud, banca y mercados de capitales. Su modelo combina outsourcing de procesos críticos, plataformas tecnológicas propias y servicios de IA y analítica avanzada, optimizando operaciones, reduciendo costos, gestionando riesgos y mejorando la experiencia del cliente. Genera ingresos recurrentes a través de contratos a largo plazo y proyectos de transformación digital, mientras expande su presencia en mercados internacionales de alto crecimiento.

💰 Análisis fundamental

Desde el punto de vista fundamental, ExlService muestra ingresos y ganancias crecientes, es líquida, solvente, cuenta con flujo de caja creciente y buenas proyecciones. Las zonas de valuación se encuentran en retroceso, lo que coloca a la acción en puntos clave de compra: Price To Book promedio quincenal de 6.66 con valor de 39.89 USD, Price To Earnings mínimo quincenal de 21.50 con valor de 35.47 USD y Price To Sells promedio de la última década de 3.29 con valor de 32.90 USD.

📈 Análisis técnico

Las zonas marcadas desde el análisis fundamental coinciden con soportes estructurales críticos. La acción se encuentra por debajo de la media móvil de 200 y su Índice de Fuerza Relativa (RSI) se ubica entre 20-30, confirmando que se trata de un punto crítico para comenzar a ponderar.

XAUUSD Tendencia alcista con zonas claveXAUUSD muestra una estructura swing clara con tendencia definida, momentum y alineación oferta-demanda. El precio se mantiene alcista, formando máximos y mínimos crecientes, apoyado por velas alcistas consistentes. El reciente rally impulsivo comenzó desde la zona de demanda cerca de 5.000–5.030, que sirvió de base para la continuación.

Una zona de oferta alrededor de 5.100–5.120 se ha convertido en soporte tras un retesteo del breakout. Mientras el precio se mantenga por encima de este nivel, la perspectiva alcista sigue vigente. La resistencia inmediata se encuentra cerca de 5.300–5.320, que puede actuar como zona de liquidez para stop-loss. El RSI indica que el momentum se está desacelerando, lo que sugiere posible consolidación o corrección.

Las oportunidades de compra pueden aparecer en retrocesos hacia 5.120–5.100 (soporte flip) o más profundo hacia la zona de demanda 5.030–5.000. Los traders deben esperar confirmación de acción del precio. Un rechazo desde la resistencia podría generar una corrección saludable, mientras que un rompimiento claro por encima de 5.320 podría extender el movimiento alcista.

Estrategia New York CycleOperación enligada con mi exclusiva estrategia New York Cycle , la cual tiene un 85% de efectividad comprobada en más de 25 activos, entre ellos Metales, Crypto, Índices, Divisas y Materias Primas, operamos en vivo todos los días usando únicamente mi exclusivo indicador que lleva el mismo nombre!