Ideas de la comunidad

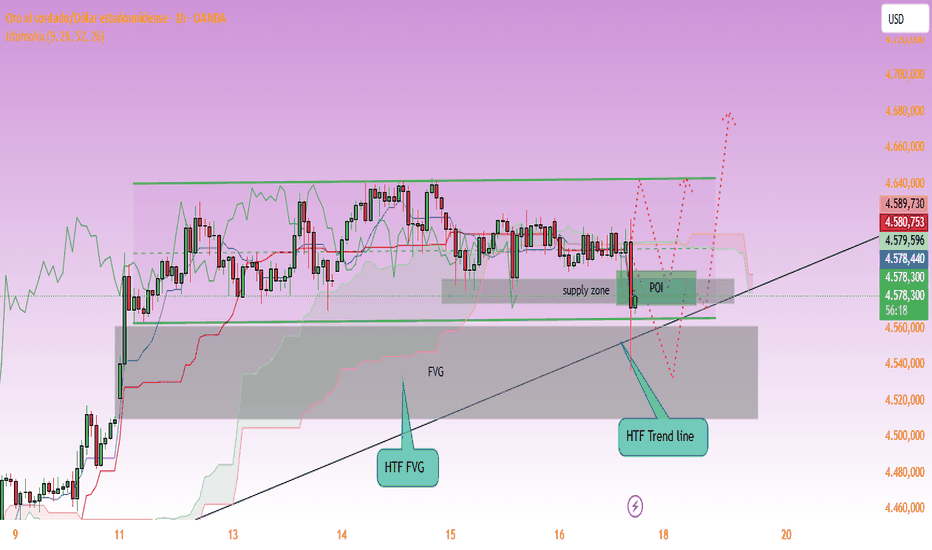

XAUUSD en Consolidación Bajo Resistencia – Barrido de Liquidez Análisis del Gráfico

Estructura:

Precio consolidando debajo de una resistencia clave (4,630 – 4,640), mostrando distribución.

Marco Temporal Mayor:

Tendencia alcista.

FVG en marco mayor entre 4,520 – 4,560.

Sesgo alcista tras posible retroceso.

Escenario de Venta

Entrada: 4,625 – 4,640

SL: 4,660 – 4,680

TP: 4,590 → 4,560 → 4,520

Escenario de Compra

Zona: 4,520 – 4,560

SL: 4,480

TP: 4,600 → 4,640 → 4,700

PETROLEO CON NUEVO CAMBIO DE DIRECCION ?El 14 de enero el precio del crudo presentó una corrección bajista significativa, caracterizada por una aceleración del movimiento a la baja. No obstante, dicha caída se interpreta como un retroceso técnico dentro de la estructura general del mercado y no como un cambio de tendencia.

Al analizar los timeframes de H4 y diario, se observa que la tendencia principal continúa siendo claramente alcista, manteniendo una secuencia de máximos y mínimos ascendentes, lo que refuerza el sesgo comprador.

Actualmente, el precio se aproxima a una zona de resistencia clave en los 59.90 USD por barril, nivel que ha actuado previamente como área de oferta relevante. Un quiebre y cierre confirmado por encima de esta resistencia, acompañado de incremento en el volumen, abriría la probabilidad de un nuevo impulso alcista, con continuación de la tendencia en los marcos temporales de H4 y diario.

En este escenario, el volumen observado sugiere interés institucional, lo que incrementa la probabilidad de una ruptura válida y no un falso quiebre.

Análisis de Ondas de Elliott XAUUSD – 16 de enero de 2025

Momentum

Marco temporal diario (D1)

– El momentum en D1 muestra actualmente signos de debilitamiento y comienza a girar a la baja.

– La vela diaria de ayer aún no ha confirmado claramente este giro, por lo que debemos seguir esperando el cierre de la vela de hoy.

– Si se confirma el giro del momentum en D1, podemos esperar una tendencia bajista que dure al menos varias velas diarias.

Marco temporal H4

– El momentum en H4 se encuentra actualmente en dirección bajista, por lo tanto el sesgo bajista en el timeframe H4 sigue siendo prioritario.

– Es probable que el precio continúe cayendo hasta que el momentum en H4 entre en la zona de sobreventa.

Marco temporal H1

– El momentum en H1 se está preparando para girar al alza.

– Como resultado, se puede esperar un rebote técnico de corto plazo en el marco temporal H1.

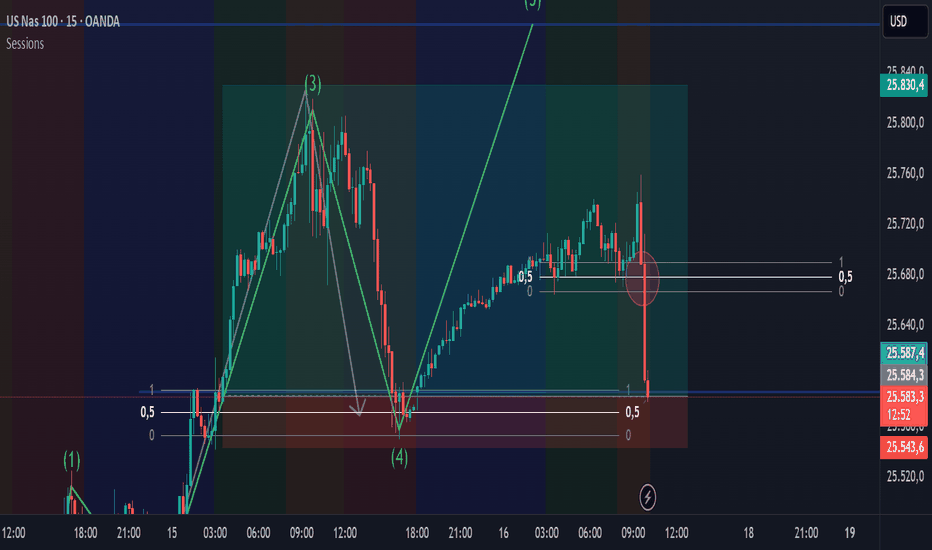

Estructura de Ondas

Estructura de ondas en D1

– En el timeframe D1 se observa una estructura impulsiva completa de 5 ondas (1–2–3–4–5, en color azul), con el precio actualmente operando dentro de la onda 5 (azul).

– La longitud de la onda 5 (azul) se encuentra actualmente entre los niveles de Fibonacci 0.5 y 0.618 de la onda 1–3 (azul).

– Al mismo tiempo, la longitud de la onda 5 es aproximadamente igual a la longitud de la onda 1 (azul).

– Combinado con el debilitamiento y la posible reversión del momentum en D1, esta confluencia sugiere que el techo de la onda 5 se está formando.

– Una vez completada la onda 5, se espera que el precio caiga en línea con la reversión del momentum en D1.

Estructura de ondas en H4

– La onda 5 (azul) del timeframe D1 se subdivide en una estructura menor de 5 ondas (1–2–3–4–5, en color amarillo) en el timeframe H4.

– Actualmente, el precio se encuentra en la onda 5 (amarilla).

– La onda 5 (amarilla) muestra signos de extensión, con una longitud aproximadamente igual a la de la onda 1–3 (amarilla), y el precio ya ha alcanzado el límite superior del canal de precios.

– Además, la estructura del techo indica que se está formando un patrón de Hombro–Cabeza–Hombro.

– El momentum en H4 ya ha girado a la baja, y espero que cuando el momentum en H4 entre en la zona de sobreventa, el precio rompa la línea de cuello dibujada en el gráfico H4.

Estructura de ondas en H1

– En el timeframe H1, el precio se mueve actualmente de forma lateral (sideway) durante un período relativamente largo, lo que genera una estructura ruidosa.

– Según el Volume Profile, el precio se está negociando dentro de una zona de liquidez entre 4581 y 4640.

– En este momento, el precio se concentra en el área de liquidez 4581 – 4621 y se mantiene por debajo de la línea POC de color verde, lo que indica que los vendedores tienen el control temporal del mercado.

– El rebote actual del momentum en H1 es un factor clave a observar.

– Si el momentum en H1 entra en la zona de sobrecompra pero el precio no logra romper por encima del nivel 4621, esta zona se considerará un área válida para buscar oportunidades de venta.

Plan de trading

– Zona de venta (Sell Zone): 4611 – 4613

– Stop Loss: 4631

– Take Profit 1: 4520

– Take Profit 2: 4473

– Take Profit 3: 4317

– El objetivo bajista principal se encuentra en la zona de la onda 4 (azul) en el timeframe D1, alrededor del nivel 4317, que suele ser el área a la que el precio corrige después de completar una estructura impulsiva de 5 ondas.

Momento crítico en Ethereum (ETH)Ethereum mantiene una estructura alcista en todas las temporalidades, pero actualmente se encuentra en fase de consolidación tras el último impulso. No se observa participación institucional clara en ninguna dirección, lo que dificulta anticipar el movimiento de corto plazo.

Los indicadores sugieren una salida gradual y silenciosa de capital institucional, compatible con un escenario de distribución controlada . Sin embargo, el precio se mantiene sobre una zona de soporte relevante, lo que también deja abierta la posibilidad de un nuevo impulso alcista.

El contexto es incierto. En estas condiciones, no es prudente abrir posiciones.

Una desventaja estructural de los institucionales es que no pueden operar de forma significativa sin dejar rastro. Cuando decidan actuar, su intención quedará reflejada en el flujo de capital y en el comportamiento del precio.

Hasta entonces: observación, paciencia y disciplina.

Qué vigilar:

* Entrada repentina y sostenida de capital en temporalidad de 5 minutos, sin retrocesos relevantes.

* Cierre de vela en 1H acompañado de confirmación por indicadores institucionales.

Feliz trading.

#Bitcoin #BTC #ETH #ETHEREUM #CryptoTrading #PriceAction #Volatilidad #FalsaRuptura #LiquidityHunt #BreakoutTrap #Scalping #AnálisisTécnico #CryptoAlerts #BTCUSD #TradingEstrategico #OrderFlow #ZonaDeLiquidez

BTC TRAMPA ! CORRECCION ! 65 k : )AMIGOS

Todo el recuadro rojo es zona de venta no de compra

para mi es una trampa! los TOROS toros se quedaran

atrapados de nuevo ! : )

Nota:

Lo mas cerca de 101 a 102 seria la mejor entrada para operaciones a la baja!! : )

espero que sea de apoyo

atte

Efrain

Bit Brokers

GBPUSD 4H - La Señal de una Reversión aparece📊¿UN NUEVO PATRÓN DE REVERSIÓN O SOLO ACUMULACIÓN? EASYMARKETS:GBPUSD

La nueva estructura que está mostrando la Libra Esterlina se ha vuelto cada vez más clara. Con un doble techo inclinado, el par parece estar entrando en una fase de reversión después del impulso alcista que dominó desde diciembre de 2025. Ahora, en 2026, el panorama comienza a inclinarse hacia un escenario de retrocesos y correcciones.

👁️ ¿Qué deben vigilar los operadores? En primer lugar, el precio ha mostrado un rechazo evidente al intentar mantenerse por encima de la “Neckline”, ubicada en 1.34651. Si se presenta un nuevo testeo en esa zona y el precio vuelve a fallar, podría abrirse espacio para una caída más marcada, con presión vendedora renovada.

Gráficamente, el escenario se concentra en tres niveles clave:

Resistencia #1

Neckline (1.34651)

Soporte #1

Si el trader está buscando un escenario bajista, la confirmación más sólida sería una ruptura por debajo del Soporte #1, lo que habilitaría un recorrido con potencial hacia niveles cercanos al Pivote A, alrededor de 1.32500.

En cambio, si se buscan operaciones al alza, el precio tendría que recuperar y superar la Neckline con una volatilidad clara y sostenida, ya que esto aumentaría la probabilidad de una continuación alcista con mayor margen por encima de la Resistencia #1.

Noticia Importante del día: 🚨 Merge, la empresa de Altman, recauda US$ 252 millones para conectar cerebros y computadoras

Merge, fundada por Sam Altman, captó capital significativo para avanzar en tecnología de interfaz cerebro-computadora. La ronda multimillonaria demuestra la fuerte apuesta privada por tecnologías emergentes que buscan integrar la cognición humana con máquinas de alto rendimiento.

📈INDICADORES TÉCNICOS Y CONDICIONES DE MERCADO EASYMARKETS:GBPUSD

En cuanto a indicadores técnicos, el RSI continúa señalando una condición de sobreventa, aunque todavía sin llegar a extremos. Mientras tanto, el MACD mantiene una lectura de presión bajista, acompañado por un histograma en zona de venta, lo que respalda el escenario de retroceso vigente.

Operar con precaución será lo más sensato, considerando además que hoy es viernes, y en el mercado de divisas esto suele traducirse en una reducción de volatilidad y movimientos menos consistentes en comparación con el inicio de semana.

Reporte Realizado por: Alfredo G. Aguilar - Analista para easyMarkets

Aviso legal:

La cuenta de easyMarkets en TradingView te permite combinar las condiciones líderes en la industria de easyMarkets —como trading regulado y spreads fijos ajustados— con la potente red social para traders, gráficos avanzados y herramientas analíticas de TradingView. Accede a órdenes límite sin deslizamiento, spreads fijos ajustados, protección contra saldo negativo, sin comisiones ocultas ni cargos adicionales, y una integración sin interrupciones.

Cualquier opinión, noticia, investigación, análisis, precios, otra información o enlaces a sitios de terceros contenidos en este sitio web se proporcionan "tal cual", tienen únicamente fines informativos y no constituyen un consejo ni una recomendación, ni investigación, ni reflejan nuestros precios de trading, ni representan una oferta o solicitud para realizar una transacción con ningún instrumento financiero, por lo que no deben ser tratados como tal.

La información proporcionada no tiene en cuenta los objetivos de inversión, la situación financiera ni las necesidades de ninguna persona en particular que pudiera recibirla.

Por favor, tenga en cuenta que el rendimiento pasado no es un indicador fiable de resultados futuros. Los escenarios basados en creencias razonables de proveedores externos, ya sean de rendimiento pasado o proyecciones futuras, no garantizan resultados futuros. Los resultados reales pueden diferir sustancialmente de los anticipados. easyMarkets no hace ninguna declaración ni ofrece garantía alguna sobre la exactitud o integridad de la información proporcionada, ni asume responsabilidad por cualquier pérdida derivada de una inversión basada en recomendaciones, pronósticos o información proporcionada por terceros.

Advertencia de riesgo:

El 74% de las cuentas de inversores minoristas pierden dinero al operar CFDs con este proveedor. Debe considerar si puede permitirse asumir el alto riesgo de perder su dinero. Por favor, consulte nuestro aviso de riesgo completo en nuestro sitio web.

COMPRA ASTSNASDAQ:ASTS - SALIDA A BOLSA de SPACE X

El mercado sigue absolutamente liderado por AEROESPACIAL + DEFENSA.

Están entrando fuertes paquetes de volumen en estas empresas.

6 de las 10 roturas de IPOs que hemos tenido la semana pasada corresponden a empresas de este sector.

NASDAQ:ASTS , algo rezagada, pero también parece que está preparada para salir.

Sigue la tendencia.

Vencimientos de futuros y nuevos futurosCortos en otros valores del Ibex 35

Datos agregados de posiciones cortas en España (CNMV/ShortRegister, actualizados 14 ene 2026):

Valores con mayor % de posiciones bajistas:

Enagás SA ~6,99 %

Solaria Energia y Medio Ambiente SA ~4,37 %

Acciona SA ~2,71 %

Bankinter SA ~2,31 %

Redeia Corporacion SA ~2,02 %

Repsol SA ~1,70 %

Grifols SA ~1,41 %

Telefónica SA ~1,07 %

(y otros valores con cortos menores)

(no existe un listado de fondos con cortos directos al IBEX como índice), sino posiciones en acciones del selectivo Ibex 35 comunicadas individualmente y esto para ya que ahora todos estan largos y van a tener que vender su futuro o derivado para sacar profit, entonces no les van a pagar mucho y por eso baja hoy.

Plan de trading: La encrucijada de los 7.000 puntos.Plan de trading para hoy

1. Análisis fundamental y noticias

a. El S&P 500 y la barrera de los 7.000 puntos

El índice de referencia estadounidense se encuentra en una encrucijada técnica clave. Existe una clara lucha de poder en torno al nivel psicológico de los 7.000 puntos.

Escenario alcista: Si el mercado logra consolidarse por encima de este nivel, se proyecta un nuevo tramo alcista sin resistencias relevantes inmediatas.

Escenario bajista: Si fracasa tras múltiples intentos, aumenta el riesgo de una corrección significativa. En este contexto, el 10% más rico de la población estadounidense, que concentra aproximadamente el 49% del gasto en consumo, podría reducir su exposición al riesgo tras una caída bursátil, incrementando la probabilidad de una desaceleración económica o recesión.

b. Deuda pública y política monetaria

La situación fiscal de Estados Unidos presenta una contradicción cada vez más evidente:

El peso de la deuda: Actualmente, EE. UU. paga alrededor de 1,27 billones de dólares anuales solo en intereses de la deuda, una cifra que ya supera el presupuesto de defensa.

Presión sobre los tipos de interés: Aunque los datos macroeconómicos siguen siendo “persistentemente buenos” —lo que fortalece al dólar—, existe una fuerte presión política y fiscal para que la Reserva Federal reduzca los tipos con el objetivo de aliviar el coste del endeudamiento.

d. Energía y geopolítica

Inversión energética: Las recientes propuestas de subastas energéticas masivas se interpretan más como una estrategia de expansión tecnológica a largo plazo —enfocada en centros de datos e inteligencia artificial— que como una solución inmediata para reducir el coste de la electricidad doméstica.

Foco en el Ártico y aranceles: La atención geopolítica se desplaza hacia la posible “adquisición” de territorios estratégicos como Groenlandia y la imposición de nuevos aranceles (por ejemplo, un 15% a Taiwán). Por el momento, el mercado bursátil parece ignorar estos riesgos, priorizando el optimismo corporativo.

2. Calendario económico

15:15 (USD): Producción industrial (Anual) – Diciembre

17:00 (USD): Comparecencia de Bowman, miembro del FOMC

19:00 (USD): Número de plataformas petrolíferas Baker Hughes

19:00 (USD): Recuento de yacimientos activos en EE. UU. (Baker Hughes)

3. Análisis cuantitativo del S&P 500

El índice se encuentra en una zona de fricción extrema, muy próxima a máximos históricos.

Resistencias:

7.000 – 7.025: Nivel psicológico crítico y resistencia principal. Una ruptura limpia abriría el camino hacia los 7.040 y proyecciones de largo plazo en 7.800.

6.975 – 6.985: Resistencia inmediata (máximos recientes de enero).

Soportes:

6.920: Soporte inmediato y primera zona de control por parte de los compradores.

6.850 – 6.890: Área crítica de corto plazo. La pérdida de los 6.860 activaría una corrección técnica.

4. Sentimiento de mercado

El mercado continúa en un entorno de confianza. El VIX se mantiene en torno a los 15 puntos, lo que indica baja percepción de riesgo.

5. Análisis técnico del S&P 500

Actualmente se observa la posible formación de una figura de triángulo o bandera. En el corto plazo, el precio parece estar “mareando” al mercado, un comportamiento típico de fases de acumulación y distribución.

Por ello, es clave vigilar la figura del triángulo y evaluar qué líneas muestran mayor fortaleza (motivo por el cual se han ajustado los ángulos). A medio plazo, lo más importante sigue siendo el seguimiento de los niveles cuantitativos y psicológicos clave.